Taille et part du marché immobilier commercial australien

Analyse du marché immobilier commercial australien par Mordor Intelligence

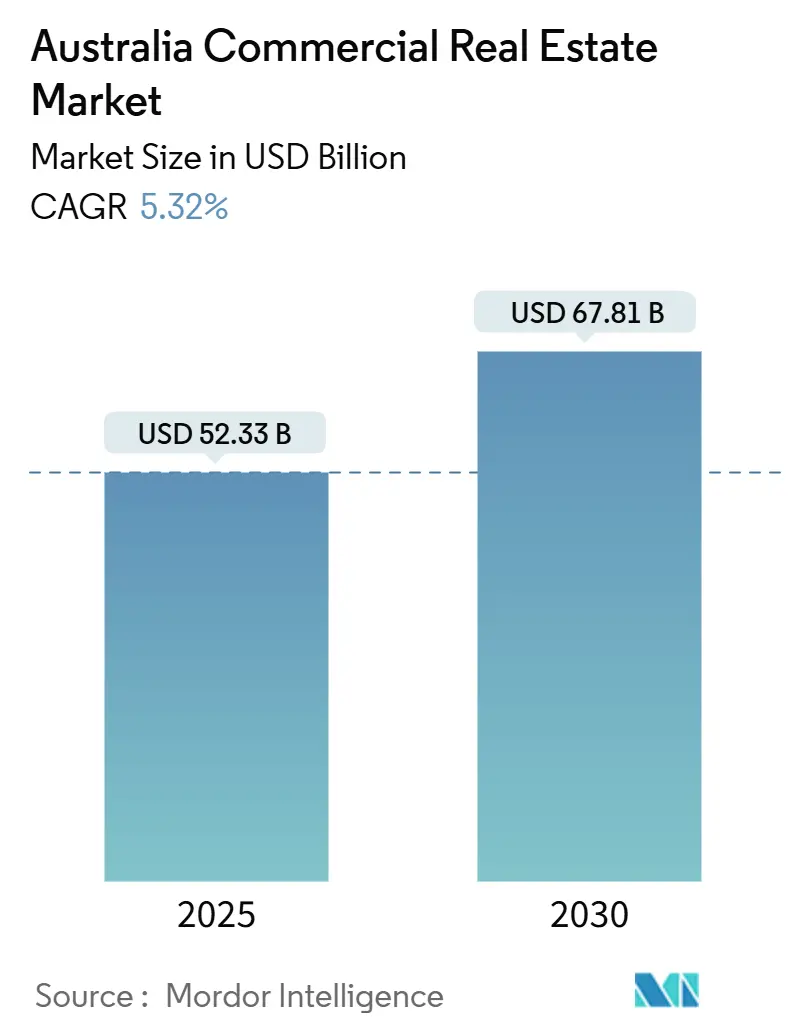

La taille du marché immobilier commercial australien est évaluée à 52,33 milliards USD en 2025 et devrait atteindre 67,81 milliards USD d'ici 2030, reflétant un TCAC de 5,32 % sur 2025-2030. Cette expansion régulière signale la résilience du secteur alors que la reprise post-pandémique, les dépenses d'infrastructure gouvernementales et la digitalisation accélérée stimulent la demande pour les bureaux, actifs logistiques, hôtels et installations de centres de données. Les investisseurs institutionnels réorientent les capitaux vers les actifs de base à Sydney et Melbourne, tandis que les règles de localisation des données propulsent les pipelines de centres de données hyperscale et de périphérie dans plusieurs zones métropolitaines. L'adoption du travail hybride continue de remodeler les exigences des bureaux CBD, pourtant les bâtiments premium conformes ESG dans les quartiers riches en connectivité attirent les locataires de fuite vers la qualité prêts à payer des primes locatives. Pendant ce temps, les coûts de construction élevés and les pénuries de main-d'œuvre limitent la nouvelle offre, resserrant la vacance dans les hubs logistiques de premier plan et soutenant davantage la croissance des loyers.

Points clés du rapport

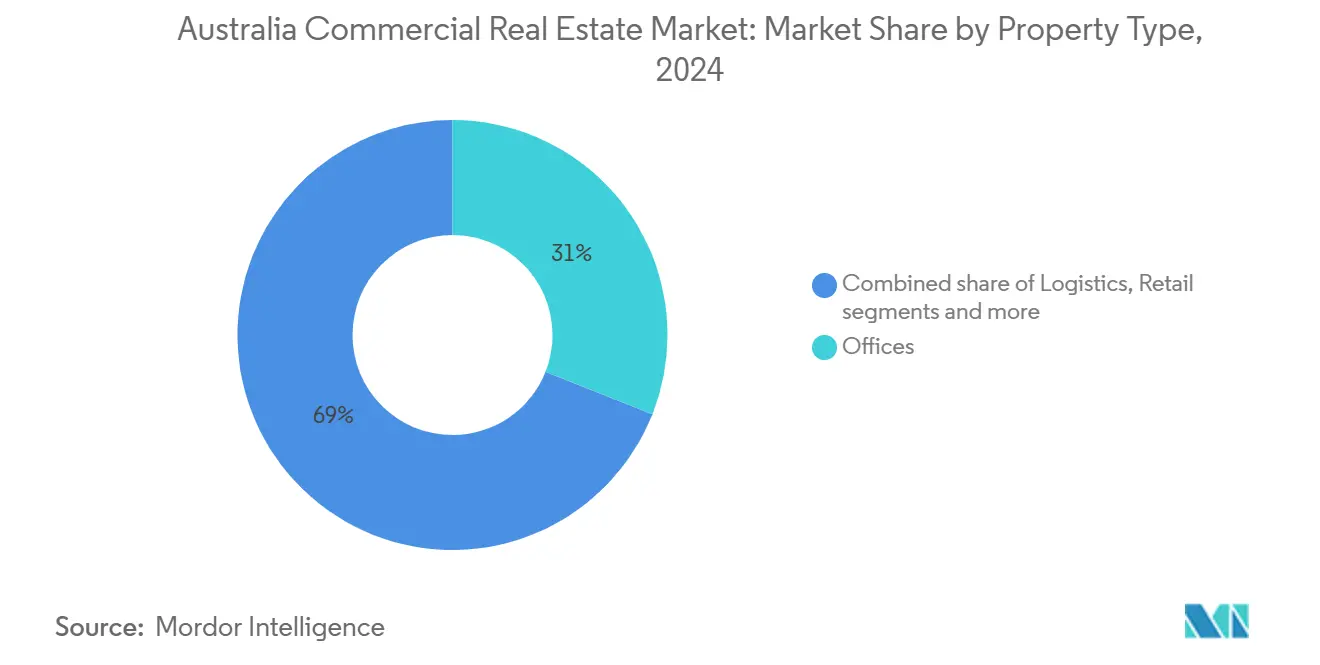

- Par type de propriété, les bureaux détenaient une part de revenus de 31,0 % du marché immobilier commercial australien en 2024, tandis que les actifs logistiques sont projetés pour croître à un TCAC de 5,91 % jusqu'en 2030.

- Par modèle d'affaires, le segment des ventes commandait 72,0 % de la part du marché immobilier commercial australien en 2024 ; les locations devraient progresser à un TCAC de 6,01 % jusqu'en 2030.

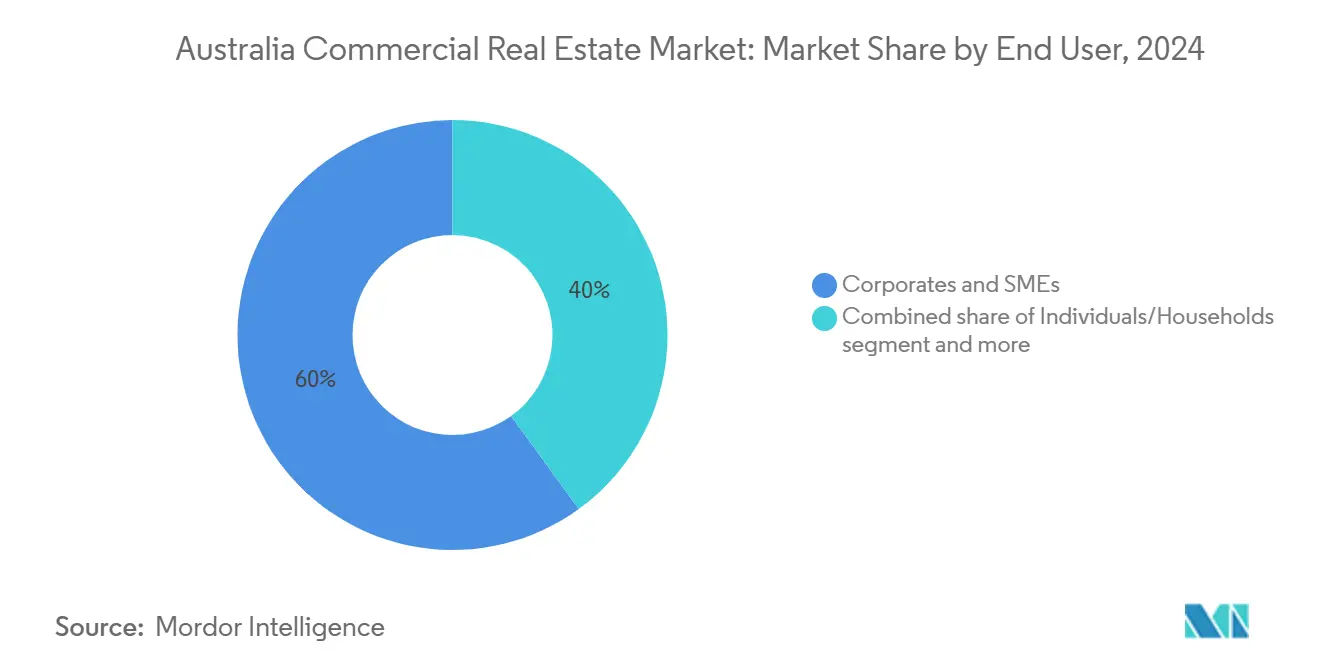

- Par utilisateur final, les entreprises et PME représentaient une part de 60,0 % de la taille du marché immobilier commercial australien en 2024, tandis que le segment particuliers/ménages s'étend à un TCAC de 6,01 % jusqu'en 2030.

- Par géographie, la Nouvelle-Galles du Sud menait avec 37,0 % de part de marché en 2024 ; le Queensland est la région à la croissance la plus rapide, augmentant à un TCAC de 5,96 % jusqu'en 2030 Brisbane Times.

Tendances et insights du marché immobilier commercial australien

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande accélérée pour l'espace industriel et logistique de premier plan stimulée par l'e-commerce | +1.2% | National, concentration dans les corridors Sydney, Melbourne, Brisbane | Long terme (≥4 ans) |

| Pipeline d'infrastructure soutenu par le gouvernement élevant les valeurs foncières commerciales | +0.9% | Queensland, Nouvelle-Galles du Sud | Long terme (≥4 ans) |

| Poussée dans l'allocation de capital institutionnel vers les actifs de bureaux de base | +0.8% | Nouvelle-Galles du Sud, Victoria, débordement vers le Queensland | Moyen terme (2-4 ans) |

| Mandats de localisation des données alimentant le développement de centres de données de périphérie | +0.7% | Sydney, Melbourne, Perth | Moyen terme (2-4 ans) |

| Réévaluation des bâtiments verts conformes ESG débloquant des loyers premium | +0.6% | Sydney CBD, Melbourne Docklands | Moyen terme (2-4 ans) |

| Rebond du tourisme international revitalisant le RevPAR hôtelier CBD | +0.4% | Sydney, Melbourne CBDs | Court terme (≤2 ans) |

| Source: Mordor Intelligence | |||

Poussée dans l'allocation de capital institutionnel vers les actifs de bureaux de base

Les volumes de transactions dans le secteur des bureaux ont grimpé de 70 % en glissement annuel à 4 milliards USD durant H1 2024 alors que les investisseurs étrangers identifiaient des dislocations de prix dans les tours CBD de premier plan. Le capital gravite vers les actifs trophées offrant de solides covenants de locataires, des références de durabilité et un potentiel de repositionnement. Le quartier Collins Street de Sydney un enregistré une croissance locative effective dans 16 % des bâtiments de premier plan alors que les occupants recherchaient un espace riche en commodités qui soutient la collaboration de travail hybride. La conviction des investisseurs reste ancrée dans le cadre juridique stable de l'Australie et les structures de Localisation transparentes, positionnant les bureaux de base comme une allocation défensive au sein des portefeuilles mondiaux. Les gestionnaires de portefeuilles anticipent également que le creux cyclique des valorisations CBD convergera avec la demande occupationnelle à long terme une fois que les stratégies hybrides se stabiliseront.

Demande accélérée pour l'espace industriel et logistique de premier plan stimulée par l'e-commerce

La vacance d'entrepôt s'est comprimée à près de 1 %, stimulant une croissance locative à deux chiffres dans les corridors de Sydney et Brisbane alors que les détaillants et 3PL sécurisent des actifs de dernier kilomètre près des grappes de population dense. Les propriétés industrielles facilitent maintenant 1,2 billion USD de flux de marchandises annuellement, équivalant à 38 % de la consommation des ménages. Les exigences de relocalisation de chaîne d'approvisionnement et d'automatisation poussent les développeurs à prioriser les installations à haute hauteur libre et technologiquement habilitées, Perth enregistrant l'augmentation locative séquentielle la plus rapide du pays à 1,8 %. Ces conditions soutiennent la surperformance soutenue de la logistique au sein du marché immobilier commercial australien.

Pipeline d'infrastructure soutenu par le gouvernement élevant les valeurs foncières commerciales

Les engagements fédéraux et étatiques de 1,4 milliard USD pour de nouveaux projets numériques et de transport débloquent les quartiers verts et améliorent la connectivité dans l'ouest de Sydney, Brisbane et les hubs régionaux. L'infrastructure olympique de Brisbane un déjà resserré la vacance CBD à 11,6 % alors que les entreprises se repositionnent près des nœuds de transport. Le campus Chifley South de Charter Hall de 1,3 milliard USD près de l'unéroport international de l'ouest de Sydney illustre comment les dépenses publiques catalysent l'investissement privé et élèvent les valeurs foncières commerciales. L'effet multiplicateur devrait s'étendre bien dans la prochaine décennie.

Réévaluation des bâtiments verts conformes ESG débloquant des loyers premium

L'émission inaugurale d'obligations du Trésor vert de l'Australie en juin 2024 un confirmé le soutien souverain pour la finance durable, stimulant les développeurs à intégrer des caractéristiques net-zéro dans les nouveaux projets. Les divulgations obligatoires liées au climat dès 2025 intensifieront l'examen corporatif de la performance des bâtiments, faisant des notations vertes un prérequis pour les principaux occupants. Dans Melbourne Docklands, les actifs certifiés sécurisent des taux de bail 8 % au-dessus du stock comparable, reflétant les économies de coûts opérationnels et les avantages réputationnels pour les locataires. En conséquence, la conformité ESG passe de valeur ajoutée à attente de base au sein du marché immobilier commercial australien[1]Reserve Bank of Australia, "Australian Government Green Bond Framework," Reserve Bank of Australia, rba.gov.au.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Adoption persistante du télétravail assouplissant l'absorption nette des bureaux CBD | -1,1% | Sydney, Melbourne CBDs | Long terme (≥4 ans) |

| Coûts de construction élevés et pénuries de main-d'œuvre retardant la livraison de projets | -0,9% | National, plus aigu à Perth, Brisbane | Moyen terme (2-4 ans) |

| Resserrement monétaire et hausse des taux de capitalisation comprimant les transactions | -0,7% | Marchés secondaires à l'échelle nationale | Court terme (≤2 ans) |

| Exposition accrue au risque climatique élevant les primes d'assurance pour les actifs côtiers | -0,5% | Queensland, corridors côtiers de Nouvelle-Galles du Sud | Long terme (≥4 ans) |

| Source: Mordor Intelligence | |||

Adoption persistante du télétravail assouplissant l'absorption nette des bureaux CBD

Le travail à distance régulier reste la norme pour 36 % de la main-d'œuvre australienne, limitant la prise d'espace et poussant la vacance de Sydney et Melbourne au-dessus des moyennes historiques. Les locataires réduisent leurs empreintes grâce au partage de bureaux et aux solutions d'espace de travail flexibles tout en redirigeant les économies vers des aménagements premium qui améliorent la collaboration. La disponibilité de sous-Localisation un augmenté, intensifiant la concurrence parmi les propriétaires pour sécuriser des occupants solvables. Bien que 83 % des PDG s'attendent à un retour complet au bureau dans les trois ans, les modèles comportementaux dominants suggèrent que les modèles hybrides persisteront, tempérant les prévisions d'absorption au sein du marché immobilier commercial australien.

Coûts de construction élevés et pénuries de main-d'œuvre retardant la livraison de projets

Les insolvabilités ont dépassé 1 987 entreprises de construction dans les 12 mois jusqu'en mars 2024, soulignant des contraintes aiguës du côté de l'offre. L'inflation des matériaux et un déficit de 90 000 travailleurs prolongent les délais de développement, particulièrement dans les projets de tours de Perth où les développeurs recherchent des concessions étatiques supplémentaires pour maintenir la viabilité des projets. Les nouveaux codes d'efficacité énergétique ajoutent 14 000 à 18 000 USD à la construction commerciale moyenne, comprimant les marges et retardant les achèvements. Ces retards soutiennent la hausse des coûts de remplacement et renforcent la résilience locative pour le stock de premier plan existant.

Analyse de segments

Par type de propriété : La logistique stimule la transformation structurelle

La logistique un capturé une dynamique de croissance TCAC de 5,91 % et reste le segment à l'avancement le plus rapide, tandis que les bureaux ont conservé la plus grande part de 31 % du marché immobilier commercial australien en 2024. La pénétration de l'e-commerce, la relocalisation des inventaires et les investissements d'automatisation ont converti les centres de distribution en infrastructure critique, ancrant la demande à long terme. La vacance inférieure à 1 % dans les corridors de base de la côte est combinée aux politiques restrictives d'usage des terres élève le pouvoir de fixation des prix pour les propriétaires institutionnels. Les principaux acteurs tels que Goodman Group et GPT mettent à l'échelle les constructions spéculatives pour répondre aux pré-engagements des détaillants et 3PL, sécurisant souvent des termes de bail dépassant 10 ans. Les campus de centres de données, classés comme systèmes d'importance nationale, ajoutent une couche de haute valeur au sein des zones industrielles, attirant le capital étranger et les opérateurs spécialisés.

Les entrepôts modernes incorporent de plus en plus la robotique, les planchers mezzanines et l'alimentation haute capacité pour accommoder les fonctions de micro-distribution et de chaîne du froid. Ces caractéristiques commandent des hausses locatives de 15 %-20 % comparées au stock hérité. Avec la taille du marché immobilier commercial australien pour les actifs logistiques projetée pour s'étendre à 5,91 % TCAC jusqu'en 2030, les investisseurs voient le segment comme un surperformant séculaire. En contraste, les propriétaires de bureaux recalibrent les portefeuilles en se défaisant des tours de grade B non essentielles et en réinvestissant dans des redéveloppements à usage mixte pour atténuer la pression d'occupation prolongée.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par modèle d'affaires : Le segment locatif gagne de l'élan

Le modèle de ventes un représenté 72 % de la valeur de transaction 2024, pourtant le modèle locatif un affiché les perspectives TCAC les plus fortes de 6,01 %, reflétant les mouvements corporatifs pour maintenir l'agilité du bilan. Les accords de cession-bail permettent aux occupants de débloquer le capital tout en préservant le contrôle opérationnel, exemplifié par la levée de fonds de 300 millions USD de Dexus pour son second fonds d'opportunité ciblant de telles transactions. Les projets logistiques et de centres de données construits pour louer offrent aux investisseurs institutionnels des flux de trésorerie stables indexés sur l'IPC, en faisant des allocations de base dans les portefeuilles diversifiés. En conséquence, la taille du marché immobilier commercial australien attribuée aux accords de Localisation est destinée à s'étendre régulièrement jusqu'en 2030.

Les propriétaires exploitant les systèmes de gestion immobilière technologiquement habilités livrent les mises à niveau ESG, la surveillance énergétique et la maintenance prédictive à l'échelle, réduisant les coûts des occupants et soutenant les renouvellements de bail plus longs. Les structures de bail flexibles et les options d'expansion s'alignent avec les prévisions d'effectifs changeantes des occupants sous le travail hybride. Par conséquent, la concurrence s'intensifie parmi les propriétaires pour fournir des espaces clés en main conformes à la durabilité, renforçant le passage vers le paradigme locatif au sein du marché immobilier commercial australien.

Par utilisateur final : Évolution de la demande corporative

Les entreprises et PME commandaient une part de 60 % en 2024, reflétant l'économie orientée services de l'Australie. Cependant, les particuliers et ménages, soutenus par les plateformes de propriété fractionnelle, égalent le TCAC de 6,01 % de ce segment et diversifient la base d'investisseurs. Les PME mènent l'adoption de solutions de coworking et de baux industriels à court terme, réduisant les termes de bail moyens à environ cinq ans dans les sous-marchés métropolitains. Les plus grandes entreprises se concentrent sur les environnements premium certifiés santé pour attirer et retenir les talents, augmentant la demande pour les bâtiments notés WELL qui intègrent la lumière naturelle, les zones collaboratives et les technologies sans contact.

Les individus fortunés allouent à la vente au détail de quartier et aux petites strates industrielles par le biais de syndicats et de véhicules de financement participatif. Ces investisseurs de détail prisent les actifs avec de solides références ESG et des profils de revenus résilients, créant de la liquidité pour les tailles de lots plus petites. La tendance élargit la diversité de la demande et soutient la profondeur de liquidité à travers les classes d'actifs dans le marché immobilier commercial australien.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

La Nouvelle-Galles du Sud détenait une part de 37 % du marché immobilier commercial australien en 2024, ancrée par le statut de Sydney comme hub financier de la nation et par l'intérêt institutionnel soutenu dans ses tours de bureaux de base. Les déploiements d'infrastructure étatique tels que les extensions du métro de Sydney, complétées en août 2024, améliorent l'accessibilité et soutiennent l'appréciation de la valeur foncière le long des corridors de transport. Les propriétaires de bureaux dans le quartier Barangaroo bénéficient de la Localisation de fuite vers la qualité, tandis que les investisseurs logistiques ciblent les sous-marchés de l'ouest de Sydney près du nouvel unéroport où la capacité de fret entrant est destinée à monter en flèche.

Le Queensland représente la géographie à la croissance la plus rapide avec une projection TCAC de 5,96 % jusqu'en 2030, soutenue par les projets de capital liés aux Olympiques et une colonne vertébrale logistique Brisbane-Toowoomba en expansion. Le Cross River Rail et les mises à niveau portuaires attirent les détaillants nationaux pour sécuriser la capacité d'entrepôt avant les pénuries d'offre, comprimant les rendements à travers les zones industrielles[2]John Forrest, "Cross-River Rail Economic Benefits Statement," Queensland Government, infrastructure.qld.gov.au. L'absorption du CBD de Brisbane s'est améliorée malgré les tendances de travail hybride, aidée par les incitations étatiques pour la consolidation de back-office et par les relocalisations des états du sud cherchant des coûts occupationnels plus bas. La demande hôtelière tirée par le tourisme dans la Gold Coast et Sunshine Coast ajoute un boost complémentaire au mélange commercial régional.

Victoria fait face à une reprise à court terme plus lente alors que la vacance de bureaux de Melbourne plane près de 20 %, reflétant la culture de travail hybride enracinée et les achèvements substantiels de nouvelle offre. Néanmoins, sa ceinture industrielle occidentale bénéficie de l'activité e-commerce robuste et de la relocalisation manufacturière, livrant une croissance locative qui dépasse les moyennes nationales. La relance de l'Australie-Occidentale est liée à l'expansion des commodités et à l'émergence de Perth comme nœud de centre de données secondaire servant le trafic indo-pacifique, soutenu par les coûts fonciers relativement bas de l'état et le potentiel d'énergie renouvelable ample. Collectivement, ces dynamiques régionales renforcent la bifurcation structurelle entre les actifs de premier plan dans les emplacements de base de la côte est et les opportunités à rendement plus élevé dans les corridors logistiques émergents et d'infrastructure numérique à travers le marché immobilier commercial australien plus large.

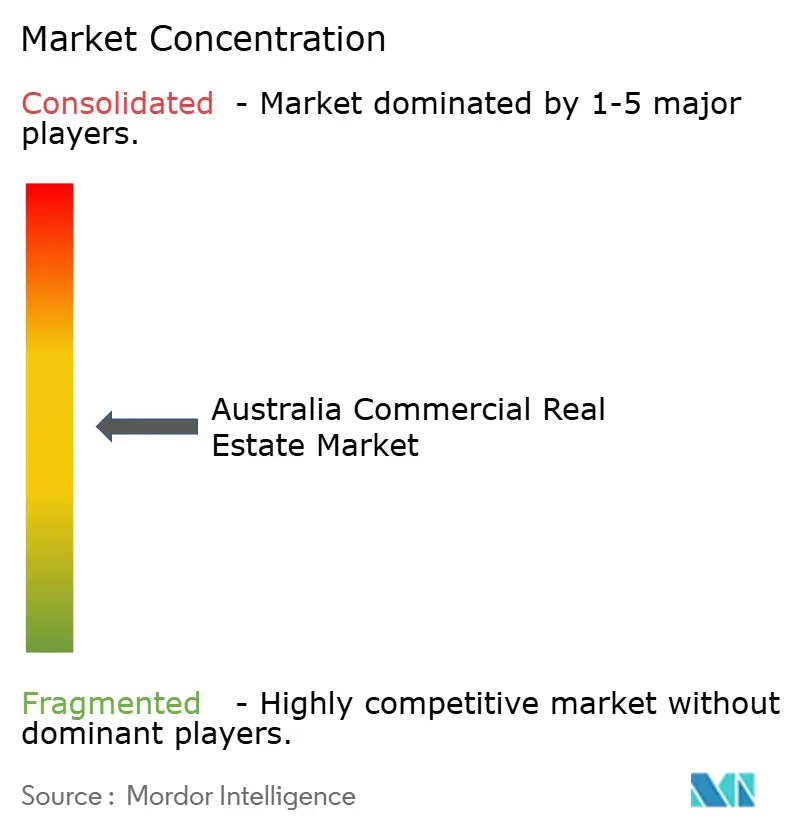

Paysage concurrentiel

L'arène immobilière commerciale australienne exhibe une concentration modérée, les cinq premiers un-REITs contrôlant près de 55 % de la capitalisation boursière cotée. Goodman Group, qui détient une pondération de 41,7 % dans l'indice S&P/ASX 200 un-REIT, exploite un portefeuille mondial de 55,1 milliards USD fortement biaisé vers les développements logistiques et de centres de données, et un réalisé 15 % de croissance de profit en AF 2024[3]Australian Securities Exchange, "ASX 200 Property Trusts Index Methodology," Australian Securities Exchange, asx.com.au. Dexus gère 38,2 milliards USD d'actifs domestiques et maintient l'occupation au-dessus de 94 % à travers les avoirs de bureaux et industriels par le biais de renouvellements de bail proactifs et de stratégies de recyclage de capital. Ces leaders continuent d'accéder à de la dette à prix compétitif, soutenant les pipelines de développement même alors que les conditions de financement se resserrent.

La concurrence s'intensifie alors que le capital international afflue dans les segments de niche. L'acquisition de 16,8 milliards USD d'AirTrunk par Blackstone souligne la demande croissante pour l'exposition aux centres de données hyperscale. Les REITs domestiques répondent en formant des coentreprises avec des fonds souverains pour mettre à l'échelle plus rapidement et partager le risque de construction dans les projets lourds en technologie. Simultanément, les acteurs de niveau moyen tels que Centuria se concentrent sur des véhicules REIT industriels spécialisés ciblant les entrepôts de dernier kilomètre dans les sous-marchés sous-approvisionnés, exploitant l'expertise de développement local pour gagner des primes de rendement.

Le déploiement technologique et le leadership ESG émergent comme différenciateurs décisifs. Les leaders du marché intègrent les solutions PropTech pour le suivi énergétique en temps réel, la maintenance prédictive et les applications d'expérience locataire, améliorant l'efficacité opérationnelle et les taux de rétention. Les instruments de finance durable, incluant les obligations vertes émises par Lendlease et Charter Hall, réduisent les coûts de financement pour les développements certifiés et renforcent la réputation avec les investisseurs institutionnels. Alors que les modèles de travail hybride redéfinissent les priorités des occupants, les propriétaires qui offrent des plateaux adaptables, des environnements certifiés santé et la connectivité numérique sont les mieux placés pour capturer la demande évoluante au sein du marché immobilier commercial australien.

Leaders de l'industrie immobilière commerciale australienne

-

Dexus

-

Goodman Group

-

GPT Group

-

Charter Hall Group

-

Mirvac Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : Scentre Group un livré 397 millions USD de fonds provenant des opérations pour H1 2024, avec 99,3 % d'occupation de portefeuille et un pipeline de développement de 2,24 milliards USD.

- Novembre 2024 : Scentre Group un enregistré 429 millions de visites de clients à travers ses centres Westfield, en hausse de 2,1 % en glissement annuel.

- Octobre 2024 : CIMIC Group un accéléré les capacités de construction de centres de données, ciblant une capacité nationale supplémentaire de 1 500 MW d'ici 2030.

- Septembre 2024 : Blackstone un accepté d'acquérir AirTrunk pour 16,8 milliards USD, soulignant l'appétit mondial pour les actifs d'infrastructure numérique australiens.

Portée du rapport sur le marché immobilier commercial australien

L'immobilier commercial (CRE) est une propriété utilisée exclusivement à des fins commerciales ou de lieu de travail ou pour générer des flux de trésorerie d'une manière quelconque pour le propriétaire ou le preneur.

Le marché immobilier commercial australien est segmenté par type (bureau, vente au détail, industriel et logistique, hôtellerie et autres) et par villes clés (Sydney, Melbourne, Brisbane, Adelaide, Canberra et Perth).

Le rapport offre la taille du marché et les prévisions pour le marché immobilier commercial australien en termes de valeur (USD) pour tous les segments ci-dessus.

| Bureaux |

| Vente au détail |

| Logistique |

| Autres (immobilier industriel, immobilier hôtelier, etc.) |

| Ventes |

| Location |

| Particuliers/ménages |

| Entreprises et PME |

| Autres |

| Nouvelle-Galles du Sud |

| Victoria |

| Queensland |

| Australie-Occidentale |

| Australie-Méridionale |

| Territoire de la capitale australienne |

| Tasmanie |

| Territoire du Nord |

| Par type de propriété | Bureaux |

| Vente au détail | |

| Logistique | |

| Autres (immobilier industriel, immobilier hôtelier, etc.) | |

| Par modèle d'affaires | Ventes |

| Location | |

| Par utilisateur final | Particuliers/ménages |

| Entreprises et PME | |

| Autres | |

| Par région | Nouvelle-Galles du Sud |

| Victoria | |

| Queensland | |

| Australie-Occidentale | |

| Australie-Méridionale | |

| Territoire de la capitale australienne | |

| Tasmanie | |

| Territoire du Nord |

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché immobilier commercial australien ?

Le marché est évalué à 52,33 milliards USD en 2025 et projeté pour atteindre 67,81 milliards USD d'ici 2030.

Quel type de propriété détient la plus grande part ?

Les actifs de bureaux mènent avec une part de revenus de 31 % en 2024, bien que les actifs logistiques démontrent la croissance la plus rapide.

Pourquoi les installations logistiques s'étendent-elles plus rapidement que les bureaux ?

La croissance de l'e-commerce, la relocalisation de chaînes d'approvisionnement et les exigences d'automatisation ont réduit la vacance à environ 1 %, poussant les loyers plus haut et stimulant le nouveau développement d'entrepôts.

Quelle région croît le plus rapidement ?

Le Queensland affiche le TCAC le plus rapide à 5,96 % jusqu'en 2030, soutenu par les projets d'infrastructure olympiques et les corridors logistiques en expansion.

Comment le travail hybride influence-t-il la demande de bureaux ?

Le travail à distance régulier par 36 % des employés limite l'absorption nette et élève la vacance, poussant les occupants à se consolider dans des bâtiments premium riches en commodités.

Quel rôle la conformité ESG joue-t-elle dans les valeurs immobilières ?

Les bâtiments verts certifiés commandent des primes locatives et attirent le capital institutionnel, surtout alors que les règles de divulgation climatique obligatoires prennent effet dès 2025.

Dernière mise à jour de la page le: