Taille et part du marché immobilier résidentiel en Inde

Analyse du marché immobilier résidentiel en Inde par Mordor Intelligence

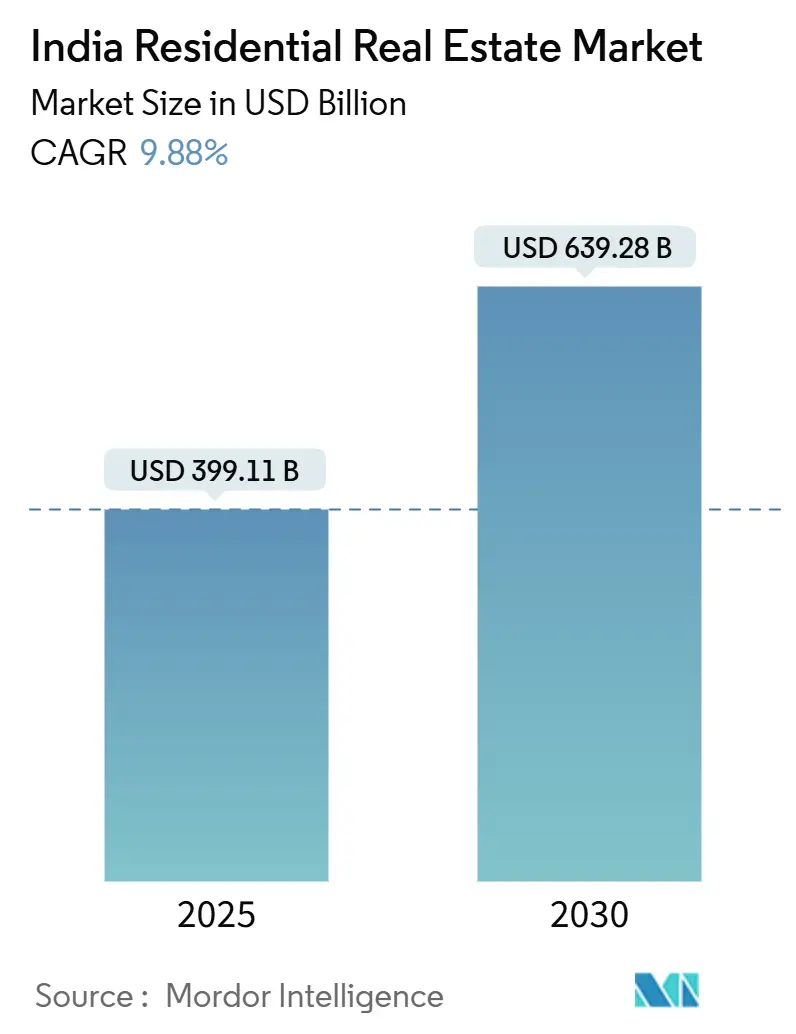

La taille du marché immobilier résidentiel en Inde est estimée à 399,11 milliards USD en 2025, et devrait atteindre 639,28 milliards USD d'ici 2030, à un TCAC de 9,88 % pendant la période de prévision (2025-2030). La demande augmente grâce aux embauches du secteur technologique, aux incitations gouvernementales au logement, et aux changements de mode de vie vers des logements plus grands dans les micro-marchés périphériques. Des approbations plus rapides sous PMAY-U et le déploiement du fonds SWAMIH ont débloqué l'offre bloquée, tandis que la réduction du taux directeur de juin 2025 a fait baisser les taux effectifs des prêts immobiliers en dessous de 8 %, améliorant l'accessibilité[1]Shaktikanta Das, "Déclaration de politique monétaire - juin 2025," Reserve Bank of India, rbi.org.in. Hyderabad est le segment urbain à la croissance la plus rapide, prévu pour afficher un TCAC de 10,58 % jusqu'en 2030. Les clusters informatiques et des sciences de la vie autour de l'Outer Ring Road continuent d'attirer des migrants hautement qualifiés dont les préférences de logement vont des copropriétés haut de gamme du quartier financier aux villas spacieuses de Kondapur et Kokapet. La robuste numérisation des flux d'approbation par le gouvernement de l'État a réduit les délais médians d'autorisation de projet, incitant les promoteurs nationaux à intensifier l'acquisition de terrains près des futures extensions de métro.

Points clés du rapport

- Par ville, le reste de l'Inde détenait 60 % de la part du marché immobilier résidentiel en Inde en 2024, tandis qu'Hyderabad devrait se développer à un TCAC de 10,58 % jusqu'en 2030.

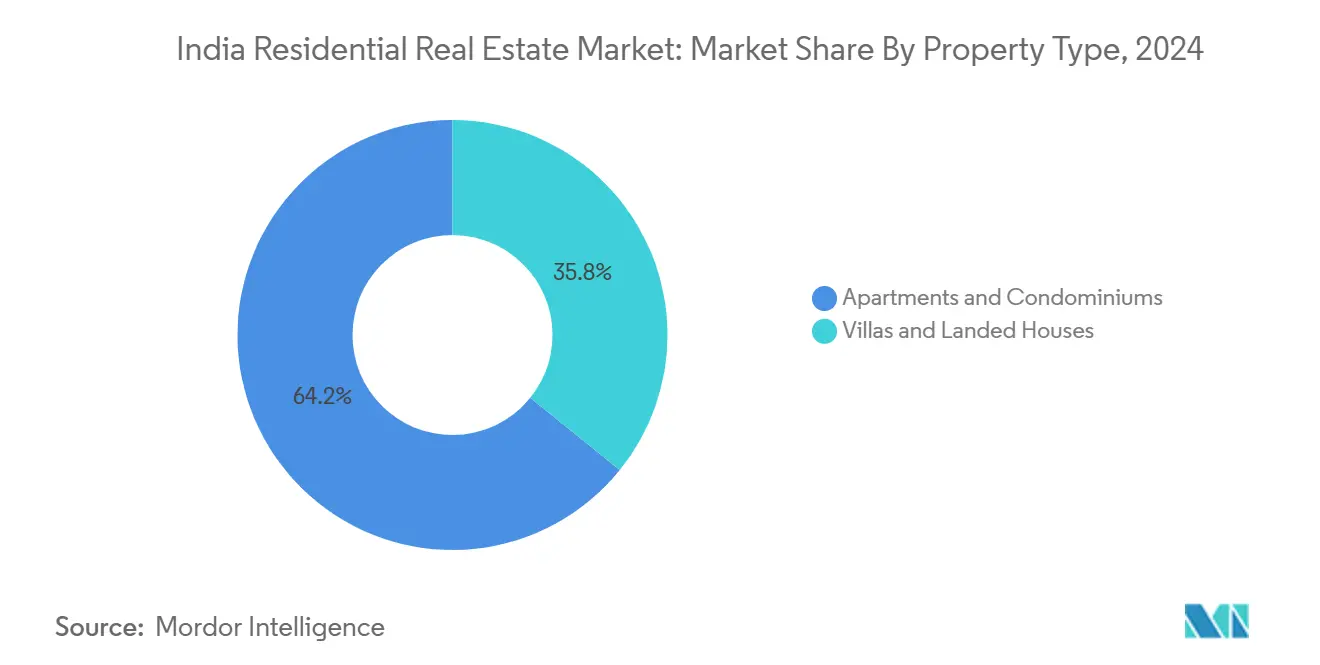

- Par type de propriété, les appartements représentaient 64,2 % de la taille du marché immobilier résidentiel en Inde en 2024 ; les villas et maisons individuelles sont sur la voie d'un TCAC de 10,30 % jusqu'en 2030.

- Par gamme de prix, le segment milieu de gamme a capturé 48 % de la taille du marché immobilier résidentiel en Inde en 2024, tandis que le logement abordable devrait se développer à un TCAC de 10,19 % jusqu'en 2030.

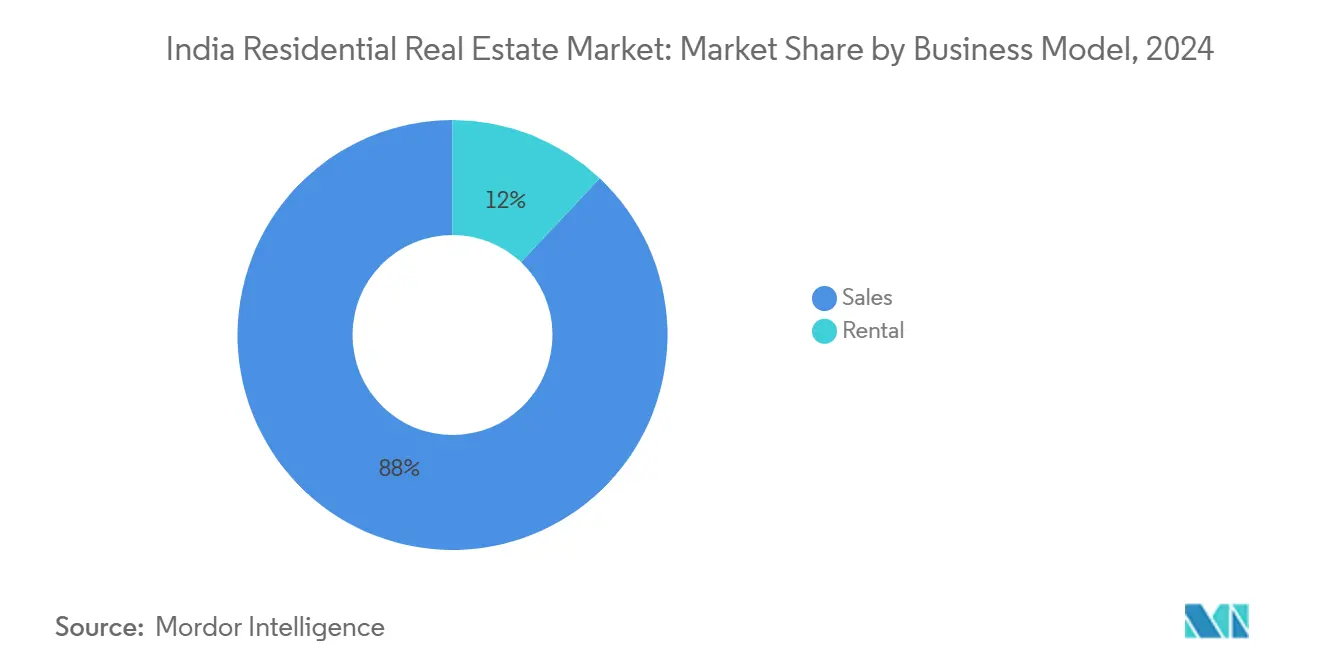

- Par modèle économique, les transactions de vente représentaient 88 % de la taille du marché immobilier résidentiel en Inde en 2024 ; l'activité locative devrait s'accélérer à un TCAC de 10,52 % jusqu'en 2030.

- Par mode de vente, les lancements primaires représentaient 64 % de la taille du marché immobilier résidentiel en Inde en 2024, avec les transactions secondaires croissant à un TCAC anticipé de 10,42 % jusqu'en 2030.

Tendances et perspectives du marché immobilier résidentiel en Inde

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante des concentrations de main-d'œuvre informatique/ITeS à Bengaluru et Hyderabad stimulant les ventes du segment intermédiaire | +2.1% | Inde du Sud et villes de débordement | Moyen terme (2-4 ans) |

| Approbations accélérées sous PMAY-U et le fonds SWAMIH accélérant les projets de logements abordables bloqués | +1.8% | National avec gains précoces dans NCR, MMR, et Bengaluru | Court terme (≤ 2 ans) |

| Nucléarisation rapide des ménages en Inde urbaine augmentant l'absorption d'unités pour 1 000 personnes | +1.5% | National, villes de niveau 1 et niveau 2 | Long terme (≥ 4 ans) |

| Intérêt croissant des NRI exploitant la dépréciation de la roupie pour acquérir des maisons haut de gamme dans les métropoles | +1.2% | Mumbai, Delhi-NCR, Bengaluru, Chennai | Moyen terme (2-4 ans) |

| Transparence menée par RERA renforçant la confiance des consommateurs et la vélocité des ventes sur les plateformes numériques | +0.9% | National avec impact plus élevé dans les États conformes à RERA | Moyen terme (2-4 ans) |

| Modèle de travail hybride stimulant les projets de banlieues périphériques offrant des configurations plus grandes | +0.7% | Périphéries métropolitaines et villes de niveau 2 | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante des concentrations de main-d'œuvre informatique/ITeS à Bengaluru et Hyderabad stimulant les ventes du segment intermédiaire

Les centres d'emploi technologique ont déclenché des poussées de demande localisées qui s'étendent dans les corridors suburbains de Bengaluru et Hyderabad. Les politiques de travail hybride renforcent l'appétit pour les appartements de segment intermédiaire avec espace de bureau à domicile, comme en témoigne une hausse de 4 % des ventes de logements à Bengaluru pendant le premier semestre 2024. Les promoteurs tels que Prestige Group ont répondu par des lancements multi-tours dans les zones périphériques offrant des commodités améliorées. Les partenaires de la chaîne d'approvisionnement bénéficient de pipelines de volume prévisibles, tandis que les autorités municipales accélèrent les améliorations d'infrastructure pour soutenir les flux de navetteurs. L'élan continu dépend de l'embauche informatique persistante et des pratiques stables de travail à distance qui maintiennent l'absorption du segment intermédiaire élevée dans le marché immobilier résidentiel en Inde.

Approbations accélérées sous PMAY-U et le fonds SWAMIH accélérant les projets de logements abordables bloqués

Le soutien gouvernemental a débloqué 90,25 lakh de maisons achevées au janvier 2025 et prolongé la date limite du programme à décembre 2025, aidé par le financement du fonds SWAMIH qui a enregistré plus de 6 500 appartements à Greater Noida[2]Manoj Joshi, "Tableau de bord des progrès PMAY-U 2025," Ministère du Logement et des Affaires urbaines, mohua.gov.in. Combinées avec le budget de Rs 10 lakh crore de PMAY-U 2.0, ces approbations raccourcissent les cycles de construction et restaurent la confiance des acheteurs. Les promoteurs sécurisent des entrées de trésorerie plus rapides, permettant la rotation du capital vers de nouvelles phases. Les États qui numérisent les flux de travail de permis gagnent des relocalisations précoces de ménages, augmentant la demande de services urbains et renforçant les bases d'impôts fonciers. Le marché immobilier résidentiel en Inde absorbe donc les unités abordables sans réintroduire les risques d'exécution antérieurs.

Nucléarisation rapide des ménages en Inde urbaine augmentant l'absorption d'unités pour 1 000 personnes

Les ménages urbains se fragmentent en familles nucléaires qui favorisent les appartements 2-3 BHK. Les ventes dans les huit principales métropoles ont atteint un sommet de 11 ans de 1,73 lakh d'unités au premier semestre 2024, soulignant le pivot démographique. Les promoteurs affinent les aménagements d'appartements pour maximiser la lumière naturelle et le stockage dans des empreintes compactes. Les prêteurs hypothécaires élargissent les tranches de montant de billet qui correspondent aux revenus des professionnels salariés, maintenant l'accessibilité des versements mensuels. Ce moteur démographique a une piste de plusieurs décennies, garantissant que le marché immobilier résidentiel en Inde conserve une demande de base stable même lorsque les facteurs cycliques s'adoucissent.

Intérêt croissant des NRI exploitant la dépréciation de la roupie pour acquérir des maisons haut de gamme dans les métropoles

Les Indiens non-résidents ont augmenté les réservations de propriétés tarifées au-dessus de Rs 5 crore, motivés par des taux de change favorables et une diversification d'actifs à long terme. Les lancements de luxe intègrent et commercialisent des références de qualité mondiale telles que des matériaux certifiés LEED et des services de conciergerie sur mesure. Les promoteurs organisent des visites virtuelles programmées aux heures d'outre-mer, raccourcissant les cycles de décision. Les afflux de devises étrangères compensent les lacunes de financement domestique, ajoutant de la profondeur au marché immobilier résidentiel en Inde.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts d'intrants persistamment élevés comprimant les marges des promoteurs et les lancements de projets | -1.4% | National avec impact plus important dans les régions lourdes en infrastructure | Court terme (≤ 2 ans) |

| Résolution lente d'insolvabilité pour les projets en détresse prolongeant l'excès d'offre dans NCR | -0.9% | NCR avec débordement vers d'autres périphéries métropolitaines | Moyen terme (2-4 ans) |

| Droits de timbre élevés et prélèvements d'enregistrement dans les États clés freinant les transactions de mise à niveau | -0.8% | Maharashtra, Delhi, Karnataka, Tamil Nadu | Moyen terme (2-4 ans) |

| Hausse des taux hypothécaires post-2022 poussant l'indice d'accessibilité au-dessus de 60 dans les villes de niveau 1 | -0.6% | Villes de niveau 1 avec impact modéré ailleurs | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Coûts d'intrants persistamment élevés comprimant les marges des promoteurs et les lancements de projets

La persistance des prix de l'acier et du ciment a comprimé les marges brutes, forçant les promoteurs à élargir l'inventaire haut de gamme ou à ralentir les lancements abordables[3]Nandita Agarwal, "Inflation des coûts d'intrants et viabilité de projet," Livre blanc du Conseil national de développement immobilier (NAREDCO), naredco.org.in. La part d'offre abordable est tombée à 18 % en 2023 car l'escalade des matériaux a dépassé la sensibilité prix des consommateurs. Les constructeurs expérimentent avec des coopératives d'approvisionnement et des clauses d'indexation de contrat pour dompter la volatilité. Le marché immobilier résidentiel en Inde récupérera l'élan perdu lorsque les coûts des matières premières s'aligneront avec les tendances pré-COVID.

Résolution lente d'insolvabilité pour les projets en détresse prolongeant l'excès d'offre dans NCR

Près de 2,4 lakh d'unités retardées contraignent les nouveaux lancements car les acheteurs hésitent à s'engager là où les risques hérités demeurent. Les achèvements supervisés par les tribunaux tels que le mandat NBCC d'Amrapali pour 22 000 appartements visent à combler l'écart de confiance. Le progrès dépend du décaissement opportun des fonds de résolution et de la coopération municipale pour libérer les autorisations. Des liquidations plus rapides libéreraient la demande refoulée latente et normaliseraient les niveaux d'inventaire dans le marché immobilier résidentiel en Inde.

Analyse des segments

Par type de propriété : la dominance des appartements stimule la densité urbaine

Les appartements et copropriétés représentaient 64,2 % de la part du marché immobilier résidentiel en Inde en 2024. Les formats de grande hauteur s'adaptent aux métropoles pauvres en terres et permettent des coûts d'utilité partagés. Les promoteurs capturent les économies d'échelle grâce à des modèles de conception répétables, maintenant des prix attractifs pour les familles nucléaires. Les villas et maisons individuelles, bien qu'ayant une base plus petite, devraient croître à 10,30 % de TCAC, augmentant la taille du marché immobilier résidentiel en Inde pour ce segment. Les préférences post-pandémie pour les jardins privés et les espaces intérieurs flexibles soutiennent la demande. Le modèle de travail hybride légitime les trajets plus longs, permettant aux acheteurs de villas de choisir des parcelles périphériques où des surfaces plus grandes s'alignent avec la vie aspirationnelle.

La tendance villa a suscité des townships intégrés qui combinent tours d'appartements, développements de parcelles, et commodités récréatives. De tels formats d'usage mixte diversifient les revenus et couvrent le risque de projet. Pour les appartements, les fonctionnalités de maison intelligente et l'infrastructure de recharge VE apparaissent de plus en plus comme standard, renforçant les perceptions de valeur des consommateurs. Dans les deux cas, les packages de commodités différenciées restent le facteur décisif qui convertit les visites de site en réservations, soutenant la profondeur dans le marché immobilier résidentiel en Inde.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par gamme de prix : la stabilité du milieu de gamme ancre la croissance

Le niveau milieu de gamme détenait 48 % de la taille du marché immobilier résidentiel en Inde en 2024. Les montants de billet entre Rs 40 lakh et Rs 1 crore s'alignent avec la croissance des revenus des cols blancs et les normes favorables de prêt sur valeur. Cette stabilité aide les prêteurs à maintenir les taux de délinquance bas et encourage les promoteurs à prioriser le volume. Le logement abordable, projeté pour croître à 10,19 % de TCAC, bénéficie des subventions PMAY-U et du financement à bas coût, mais le stress de marge persiste car les plafonds de prix resserrent les fenêtres de profit.

Les promoteurs cotés se sont orientés vers des projets haut de gamme et de luxe où les tampons de marge absorbent les chocs de matières premières. Les réservations de luxe ont augmenté de 49 % d'une année sur l'autre, aidées par les afflux NRI. Néanmoins, la clarté politique sur les subventions liées au crédit et les remises d'impôt sur les intrants pourrait ré-accélérer les lancements abordables. L'exécution équilibrée à travers les niveaux maintient le marché immobilier résidentiel en Inde résilient à travers les cycles économiques.

Par modèle économique : la dominance des ventes reflète les préférences de propriété

Les transactions de vente ont formé 88 % de l'activité globale en 2024. Les préférences culturelles pour les actifs tangibles et les déductions fiscales sur les intérêts hypothécaires maintiennent ce biais. Le sous-marché locatif, prévu pour croître à 10,52 % de TCAC, gagne de la mobilité de la main-d'œuvre urbaine. Les propriétaires institutionnels offrent des appartements gérés avec conciergerie et maintenance, attirant les millennials et expatriés. Des rendements locatifs plus élevés dans certains micro-marchés fournissent aux investisseurs une alternative de flux de trésorerie prévisible aux stratégies traditionnelles d'achat-vente.

Les plateformes numériques de gestion de bail améliorent la transparence et la résolution de litiges, encourageant la participation des propriétaires individuels. Au fil du temps, l'augmentation du stock locatif modérera les variations de vacance et approfondira la liquidité, améliorant la proposition d'investissement à travers l'industrie immobilière résidentielle en Inde.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par mode de vente : le leadership du marché primaire signale la confiance dans la nouvelle offre

Les lancements primaires comprenaient 64 % de l'activité en 2024, reflétant la confiance dans l'exécution de projet post-RERA. Les promoteurs utilisent des plans de paiement liés aux étapes pour réduire les coûts de portage des acheteurs. Un meilleur monitoring d'escrow garantit que les fonds de construction atteignent le déploiement sur site, améliorant la confiance. Les transactions secondaires, attendues pour croître à 10,42 % de TCAC, bénéficient de la maturation du stock de logements et des plateformes de courtage organisées qui standardisent la documentation.

L'absorption saine des nouveaux projets et la liquidité active de revente créent un cercle vertueux, attirant le capital des investisseurs domestiques et étrangers. Le marché immobilier résidentiel en Inde jouit donc de voies de transaction diversifiées qui amortissent les variations cycliques de demande.

Analyse géographique

Le reste de l'Inde représente 60 % de la taille du marché immobilier résidentiel en Inde en 2024, reflétant le poids collectif de multiples villes de niveau 2 et niveau 3 qui ont embrassé les débordements de demande de logement des huit principales métropoles. Des coûts fonciers plus bas, une propagation croissante d'autoroutes, et des incitations fiscales au niveau des États encouragent les promoteurs à lancer des townships d'usage mixte qui mélangent parcelles résidentielles, de vente au détail, et industrielles légères. Les investisseurs institutionnels voient ces corridors comme des jeux de volume à long terme car la formation de ménages dépasse encore les pipelines d'offre formels. La demande est large, allant des développements de parcelles dans les clusters de villes intelligentes émergentes aux appartements de milieu de gamme près des parcs industriels régionaux. L'agrégation de ces micro-marchés divers permet au reste de l'Inde de définir la tendance d'absorption de base pour toute l'industrie.

Mumbai, Bengaluru, Delhi-NCR, Pune, Chennai, Ahmedabad, et Kolkata continuent de commander l'attention des investisseurs car chacune ancre son propre écosystème d'emploi, mais leurs profils de croissance à court terme varient avec le progrès d'infrastructure et la clarté réglementaire. Le pipeline de corridors de métro et de segments de route côtière de Mumbai débloque progressivement des terrains dans les banlieues orientales, tandis que l'acceptation du travail hybride de Bengaluru déplace l'intérêt d'achat vers les ceintures technologiques périphériques. Delhi-NCR lutte encore avec des cas d'insolvabilité hérités, mais les achèvements réguliers à Noida et Gurugram aident à réduire l'excès d'offre. Pune et Chennai exploitent les expansions manufacturières, Ahmedabad bénéficie des politiques de zones économiques spéciales soutenues par l'État, et Kolkata capitalise sur les parcelles foncières abordables liées aux améliorations logistiques menées par les ports. Ensemble, ces métropoles fournissent la profondeur et la diversification qui maintiennent le marché immobilier résidentiel en Inde liquide à travers les cycles.

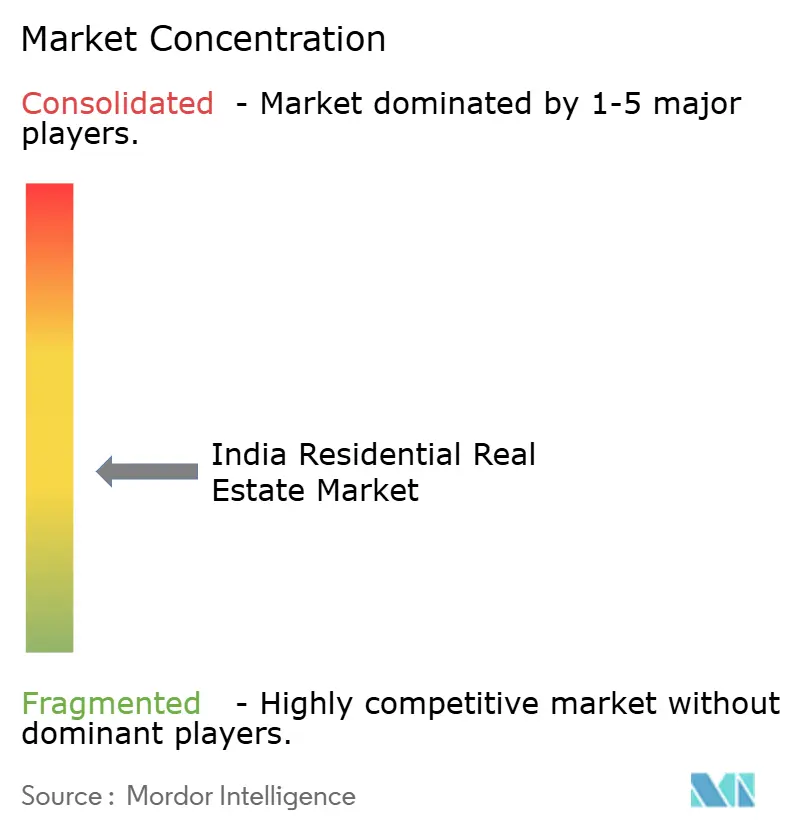

Paysage concurrentiel

Le marché montre une fragmentation modérée, avec les top promoteurs régionaux commandant la notoriété spécifique aux villes tandis que les marques nationales se développent via une acquisition agressive de terrains. Godrej Properties a alloué Rs 21 000 crore pour les acquisitions en FY 2025, ciblant l'expansion multi-villes. Le groupe Adani est en pourparlers avancés pour acquérir Emaar India pour 1,5 milliard USD, illustrant la consolidation en cours. La fusion d'Embassy Group avec Equinox India a mis en commun des réserves foncières complémentaires et rationalisé la structure de capital.

Les acteurs poursuivent la défense de marge en pivotant vers les offres haut de gamme et employant des modèles conception-construction-exploitation qui réduisent le risque de projet. Les tactiques d'engagement numérique telles que les visites virtuelles de site et le scoring de prospects basé sur l'IA raccourcissent les cycles de vente. Les investisseurs institutionnels approfondissent les canaux de financement, comme l'achat par Blackstone du South City Mall pour Rs 3 250 crore confirme la confiance dans l'écosystème immobilier plus large.

L'avantage concurrentiel repose de plus en plus sur le track record d'exécution, la force du bilan, et la capacité à synchroniser les lancements avec les déploiements d'infrastructure, garantissant une traction soutenue dans le marché immobilier résidentiel en Inde.

Leaders de l'industrie immobilière résidentielle en Inde

-

Godrej Properties

-

Prestige Estate

-

DLF

-

Phoenix Mills

-

L&T Realty Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : La Reserve Bank of India réduit le taux directeur à 5,5 %, poussant les taux de prêt immobilier en dessous de 8 %.

- Mai 2025 : La Maharashtra Housing and Area Development Authority alloue Rs 9 202 crore pour 19 497 unités abordables à offrir dans une loterie Diwali.

- Mars 2025 : Le groupe Adani entre en pourparlers avancés pour acheter Emaar India pour 1,5 milliard USD.

- Janvier 2025 : Godrej Properties acquiert une parcelle de 24 acres à Indore pour Rs 200 crore, étendant son empreinte de niveau 2.

Portée du rapport du marché immobilier résidentiel en Inde

L'immobilier résidentiel est une zone développée pour que les gens y vivent. Comme le définissent les ordonnances de zonage locales, l'immobilier résidentiel ne peut pas être utilisé à des fins commerciales ou industrielles. Une analyse de contexte complète du marché immobilier résidentiel indien, incluant l'évaluation de l'économie et la contribution des secteurs dans l'économie, l'aperçu du marché, l'estimation de la taille du marché pour les segments clés, et les tendances émergentes dans les segments de marché, la dynamique du marché, et les tendances géographiques, est incluse dans le rapport.

Le marché immobilier résidentiel indien est segmenté par type (copropriétés et appartements, villas, et maisons individuelles). Le rapport offre la taille du marché et les prévisions en valeurs (USD) pour tous les segments ci-dessus.

| Appartements et copropriétés |

| Villas et maisons individuelles |

| Abordable |

| Milieu de gamme |

| Luxe |

| Ventes |

| Location |

| Primaire (nouvelle construction) |

| Secondaire (revente de maison existante) |

| Bengaluru |

| Mumbai |

| Delhi-NCR |

| Hyderabad |

| Pune |

| Chennai |

| Ahmedabad |

| Kolkata |

| Reste de l'Inde |

| Par type de propriété | Appartements et copropriétés |

| Villas et maisons individuelles | |

| Par gamme de prix | Abordable |

| Milieu de gamme | |

| Luxe | |

| Par modèle économique | Ventes |

| Location | |

| Par mode de vente | Primaire (nouvelle construction) |

| Secondaire (revente de maison existante) | |

| Par villes | Bengaluru |

| Mumbai | |

| Delhi-NCR | |

| Hyderabad | |

| Pune | |

| Chennai | |

| Ahmedabad | |

| Kolkata | |

| Reste de l'Inde |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché immobilier résidentiel en Inde ?

Le marché est évalué à 399,11 milliards USD en 2025 et devrait atteindre 639,28 milliards USD d'ici 2030.

Quel type de propriété mène les volumes de vente ?

Les appartements et copropriétés détiennent une part de 64,2 %, reflétant la densité urbaine et l'économie foncière.

Quelle région connaît la croissance la plus rapide ?

L'Inde de l'Est devrait se développer à un TCAC de 10,58 % jusqu'en 2030, stimulée par les améliorations d'infrastructure et les terrains abordables.

Comment les récents changements de taux d'intérêt ont-ils affecté la demande ?

La réduction du taux directeur de juin 2025 à 5,5 % a poussé les taux de prêt immobilier en dessous de 8 %, améliorant l'accessibilité et stimulant les réservations dans les villes de niveau 1 et niveau 2.

Dernière mise à jour de la page le: