Taille et parts du marché mondial des ingrédients bioactifs

Analyse du marché mondial des ingrédients bioactifs par Mordor Intelligence

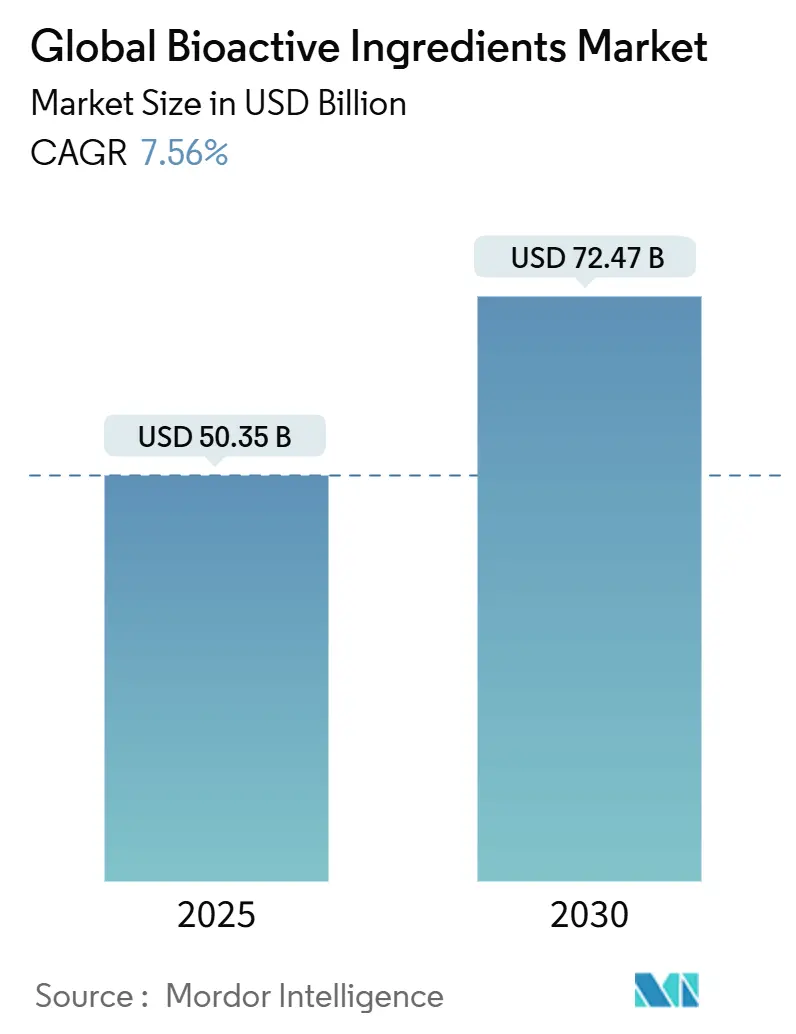

Le marché mondial des ingrédients bioactifs est estimé à 50,35 milliards USD en 2025 et devrait s'étendre à 72,47 milliards USD d'ici 2030, croissant à un TCAC de 7,56 % durant la période de prévision (2025-2030). Cette croissance correspond à la demande croissante des consommateurs pour des aliments fonctionnels et des compléments qui favorisent la prévention des maladies et le bien-être. Plusieurs facteurs stimulent le développement du marché, notamment l'amélioration des réglementations de sécurité alimentaire et des processus d'approbation des ingrédients qui améliorent la qualité des produits et l'accès au marché. Les progrès technologiques dans les systèmes de livraison d'ingrédients ont amélioré la biodisponibilité et l'efficacité. La sensibilisation des consommateurs aux soins de santé préventifs et aux pratiques d'autosoins a conduit à une consommation plus élevée d'aliments fonctionnels et de compléments. La population vieillissante en expansion et ses besoins nutritionnels ont augmenté la demande pour des solutions bioactives ciblées. En outre, les avancées en nutrigénomique et en recherche sur la nutrition personnalisée ont créé de nouvelles opportunités pour des ingrédients bioactifs spécialisés.

Points clés du rapport

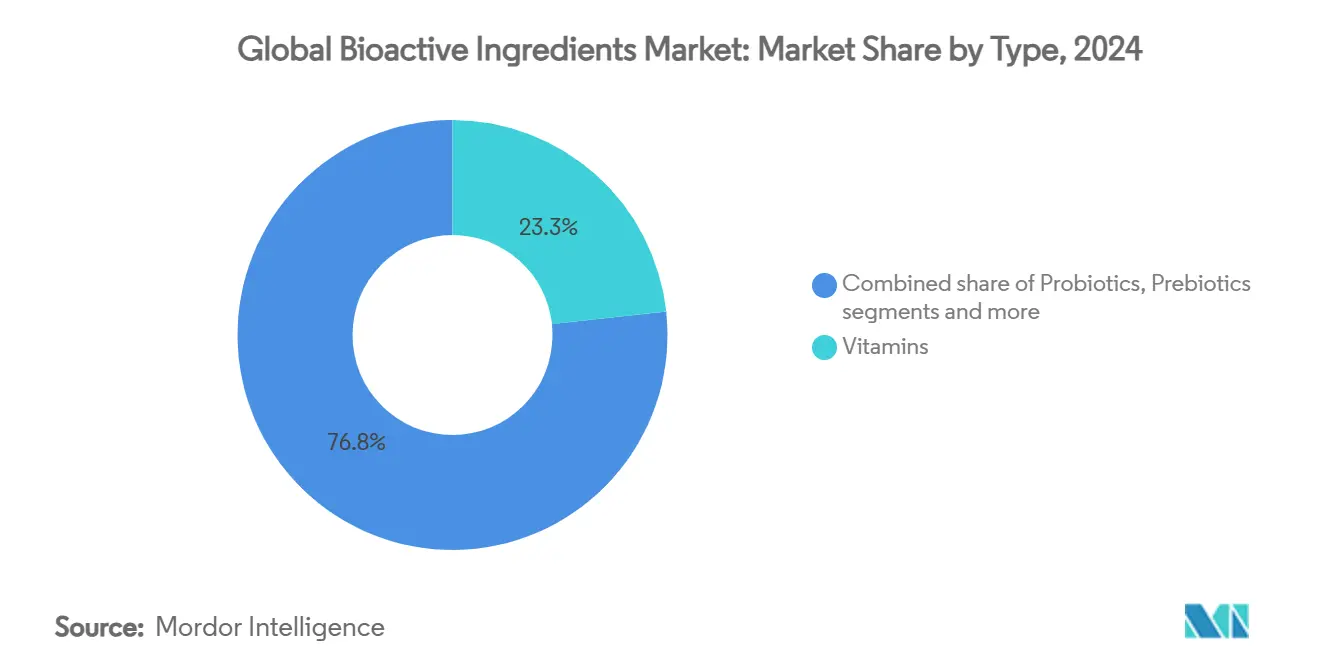

- Par type, les vitamines menaient avec 23,25 % de la part de marché des ingrédients bioactifs en 2024, tandis que les probiotiques devraient croître à un TCAC de 9,15 % de 2025 à 2030.

- Par source, les ingrédients d'origine végétale ont capturé 63,15 % de la part du marché des ingrédients bioactifs en 2024, tandis que les sources microbiennes devraient s'étendre à un TCAC de 10,46 % jusqu'en 2030.

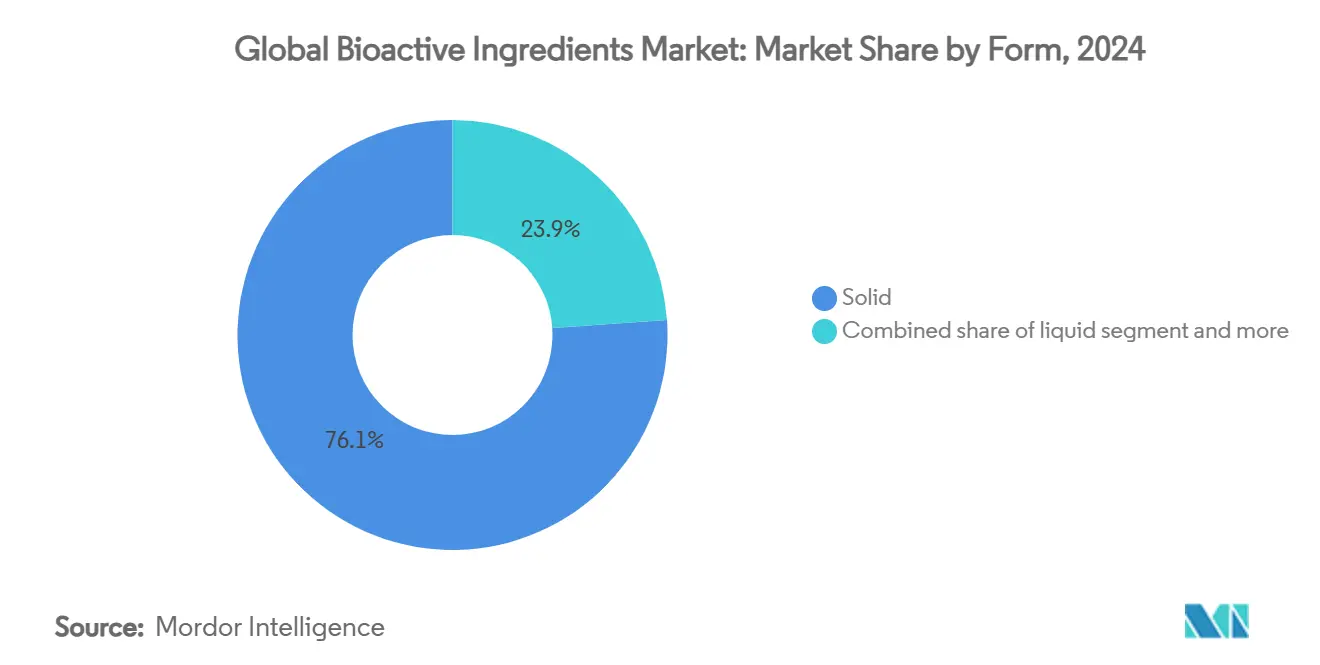

- Par forme, les formats solides détenaient 76,12 % de la part de revenus en 2024 ; les formats liquides devraient grimper à un TCAC de 11,25 % jusqu'en 2030.

- Par application, les compléments alimentaires représentaient 36,15 % de la taille du marché des ingrédients bioactifs en 2024, mais les aliments et boissons progresseront à un TCAC de 10,94 % entre 2025 et 2030.

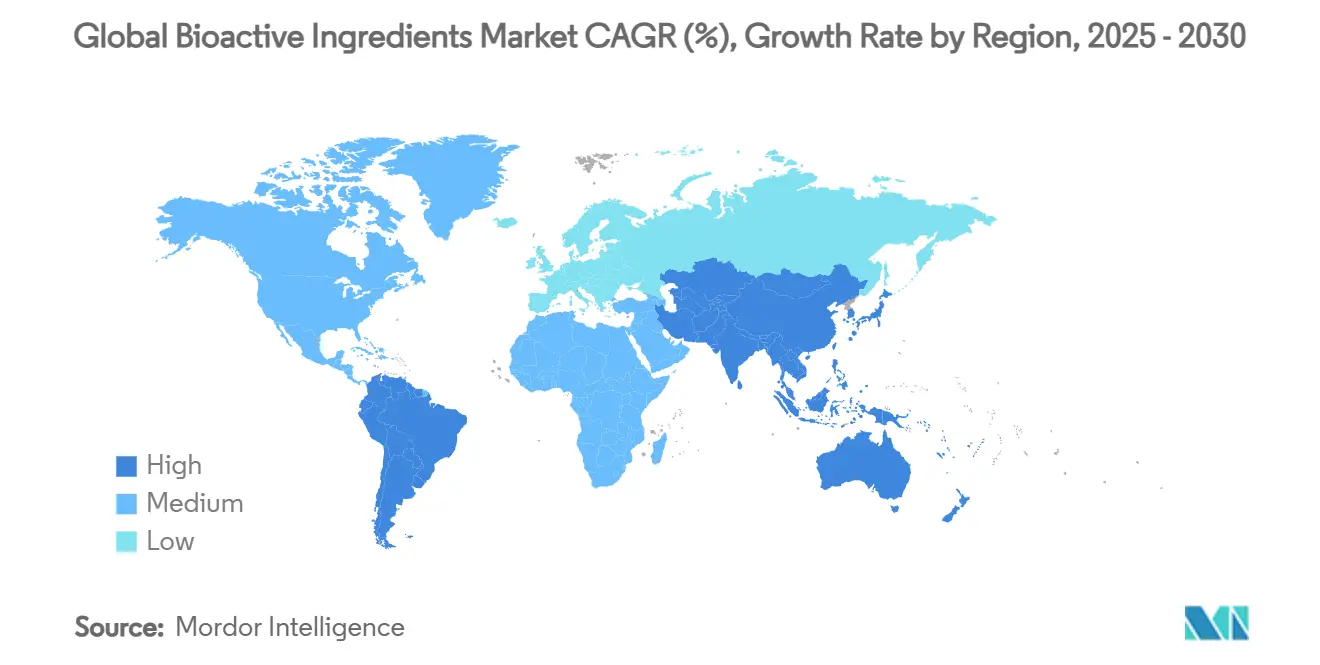

- Par géographie, l'Europe commandait 34,59 % du marché des ingrédients bioactifs en 2024, tandis que l'Asie-Pacifique est positionnée pour le TCAC le plus rapide de 10,79 % sur la même période de perspective.

Tendances et insights du marché mondial des ingrédients bioactifs

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Demande croissante des consommateurs pour des produits de santé et bien-être | +1.8% | Mondiale, avec l'impact le plus fort en Amérique du Nord et en Europe | Moyen terme (2-4 ans) |

| Prévalence croissante des affections chroniques et liées à l'âge | +1.5% | Mondiale, particulièrement les marchés développés | Long terme (≥ 4 ans) |

| Demande croissante pour des ingrédients d'origine végétale et durables | +1.2% | L'Europe et l'Amérique du Nord mènent, s'étendant à l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Applications pharmaceutiques en expansion | +1.0% | Amérique du Nord et Europe, émergente en Asie-Pacifique | Long terme (≥ 4 ans) |

| Popularité croissante de la nutrition personnalisée | +0.8% | Amérique du Nord et Europe, programmes pilotes en Asie-Pacifique | Moyen terme (2-4 ans) |

| Avancées technologiques dans la livraison d'ingrédients | +0.7% | Mondiale, avec centres d'innovation en Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Demande croissante des consommateurs pour des produits de santé et bien-être

L'accent croissant des consommateurs sur les soins de santé préventifs stimule l'adoption d'ingrédients bioactifs dans les aliments fonctionnels, les compléments alimentaires et les produits de nutrition personnalisée. La conscience sanitaire et la compréhension du rôle de la nutrition dans la prévention des maladies servent de moteurs primaires du marché, tandis que la population vieillissante mondiale recherche des solutions de santé naturelles. La préférence des consommateurs pour les produits à étiquetage propre et l'approvisionnement durable a augmenté la demande pour des ingrédients d'origine végétale. L'augmentation du revenu disponible dans les économies en développement a élargi l'accès des consommateurs aux produits nutritionnels premium, comme en témoigne la formule infantile NAN Sinergity de Nestlé avec six oligosaccharides de lait humain et Bifidobacterium infantis. L'amélioration des technologies d'extraction et de traitement des ingrédients a renforcé l'efficacité et la qualité des ingrédients bioactifs, tandis que les investissements accrus en recherche et développement des grandes entreprises renforcent la validation scientifique. La croissance des canaux de distribution, notamment le commerce électronique, a amélioré l'accessibilité des produits et la portée du marché, soutenant l'expansion de l'industrie.

Prévalence croissante des affections chroniques et liées à l'âge

La population vieillissante croissante et la prévalence des maladies chroniques stimulent la demande pour des ingrédients bioactifs qui offrent des bénéfices thérapeutiques, particulièrement pour la santé cardiovasculaire, la fonction cognitive et les troubles métaboliques. L'essai COGNIKET-MCI de Nestlé Health Science, qui étudie les produits cétogènes BrainXpert pour les troubles cognitifs légers, démontre les applications pharmaceutiques de ces ingrédients. L'affection touche approximativement 20 % des individus de plus de 65 ans [1]Nestle Health Science, "Seven-country mild cognitive impairment trial underway", nestlehealthscience.com. L'essai englobe 380 participants à travers sept pays et évalue la prévention du déclin cognitif, l'amélioration de la qualité de vie et l'amélioration de la qualité du sommeil par les triglycérides à chaîne moyenne et les vitamines B. Les composés bioactifs dérivés de plantes démontrent une efficacité dans les applications neuroprotectrices, métaboliques et hépatoprotectrices. Les composés tels que l'acide ellagique et l'acide gallique fournissent des bénéfices antioxydants et anti-inflammatoires essentiels pour traiter les maladies non transmissibles. L'impact sur le marché est significatif, car les interventions de nutrition de précision pilotées par l'IA réduisent les coûts de santé grâce à des résultats de santé améliorés, contribuant à la durabilité du marché alors que les systèmes de santé mettent l'accent sur la prévention plutôt que sur le traitement.

Demande croissante pour des ingrédients d'origine végétale et durables

Les exigences de durabilité transforment les pratiques d'approvisionnement en ingrédients, car les entreprises visent à réduire leur impact environnemental par rapport aux méthodes conventionnelles. Selon le rapport alimentaire BMEL 2024, plus de 77 % des consommateurs allemands préfèrent les sources alimentaires régionales, créant des opportunités pour les marques biologiques de renforcer leur positionnement en matière de durabilité [2]BMEL, "The BMEL Food Report 2024", bmel.de. L'accent croissant sur la santé et le bien-être, la population vieillissante et les coûts de santé croissants stimulent la demande pour des ingrédients bioactifs dans les aliments fonctionnels et les compléments alimentaires. La sensibilisation des consommateurs aux soins de santé préventifs et aux bénéfices des ingrédients naturels accélère davantage la croissance du marché. Le marché d'origine végétale continue de s'étendre avec des achats accrus d'alternatives végétariennes et véganes, tandis que les avancées technologiques dans les méthodes d'extraction et de traitement améliorent l'efficacité des composés bioactifs. De plus, les algues marines ont émergé comme une ressource durable pour la fabrication pharmaceutique, offrant un approvisionnement renouvelable et abondant sans besoin d'eau douce ou de terres arables. Les activités croissantes de recherche et développement pour identifier de nouveaux composés bioactifs et leurs applications dans les industries alimentaire, pharmaceutique et cosmétique contribuent à l'expansion du marché.

Applications pharmaceutiques en expansion

Les ingrédients bioactifs sont utilisés dans les applications nutraceutiques et pharmaceutiques, avec des cadres réglementaires soutenant le développement de composés thérapeutiques pour des conditions de santé spécifiques. Le marché se développe en raison de l'accent accru des consommateurs sur les soins de santé préventifs, de la demande plus élevée pour les aliments fonctionnels et de la recherche élargie sur les composés thérapeutiques naturels. Les composés dérivés de plantes sont efficaces contre les microorganismes multirésistants, avec les phénoliques, terpénoïdes, alcaloïdes et glycosides montrant une efficacité contre les souches bactériennes résistantes par divers mécanismes. La combinaison d'une population vieillissante et de coûts de santé croissants stimule la demande pour des composés bioactifs naturels dans les compléments alimentaires et les aliments fonctionnels. Les avancées dans les technologies d'extraction et de traitement ont amélioré la viabilité commerciale des ingrédients bioactifs. Les systèmes de livraison modernes utilisant la nanotechnologie, tels que les liposomes et les nanoparticules, améliorent la biodisponibilité et la livraison ciblée de composés bioactifs comme la curcumine et le resvératrol. Le développement de plateformes d'origine végétale pour la production d'anticorps monoclonaux et les nanoparticules virales végétales fournit des alternatives rentables aux méthodes conventionnelles de livraison de médicaments, particulièrement dans les régions avec un accès limité aux soins de santé.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Volatilité des prix et défis de durabilité dans l'approvisionnement en matières premières | -1.4% | Mondiale, affectant particulièrement les chaînes d'approvisionnement dépendantes de la Chine | Court terme (≤ 2 ans) |

| Biodisponibilité limitée de certains ingrédients | -0.9% | Mondiale, avec un impact plus élevé dans les marchés en développement | Moyen terme (2-4 ans) |

| Cadre réglementaire complexe et strict | -0.7% | Principalement Amérique du Nord et Europe, s'étendant à l'Asie-Pacifique | Long terme (≥ 4 ans) |

| Concurrence des alternatives synthétiques rentables | -0.6% | Mondiale, avec des préférences régionales variées | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Volatilité des prix et défis de durabilité dans l'approvisionnement en matières premières

La concentration des chaînes d'approvisionnement crée des vulnérabilités sur le marché des vitamines, démontrant les risques dans l'approvisionnement en matières premières pour les ingrédients bioactifs. Les perturbations du marché en 2024 incluaient l'explosion d'un producteur européen affectant les approvisionnements en vitamine E et A, soulignant les risques des installations de production concentrées. Les prix de la vitamine D3 sont restés élevés en raison des limitations d'approvisionnement, tandis que les prix de la vitamine C ont diminué en raison de la capacité excédentaire [3]All About Feed, "Vitamin markets: High prices for vitamin D due to material shortages", allaboutfeed.net . De nouveaux tarifs, incluant 25 % sur les biens canadiens et mexicains et 10 % sur les importations chinoises, ont créé des pressions de coûts supplémentaires [4]The White House, "Fact Sheet: President Donald J. Trump Imposes Tariffs on Imports from Canada, Mexico and China", whitehouse.gov. Ces tarifs ont considérablement impacté les ingrédients à base de plantes où l'approvisionnement alternatif était limité. L'augmentation des coûts a affecté les marges bénéficiaires des fabricants et leur capacité de tarification. Les vulnérabilités de la chaîne d'approvisionnement et les barrières commerciales présentent des défis pour les participants du marché, restreignant potentiellement l'expansion du marché et le développement de nouveaux produits. La concentration géographique des matières premières crée des risques pour l'approvisionnement et le contrôle qualité. Les défis environnementaux, politiques ou économiques dans les régions de production primaire causent des perturbations à travers la chaîne d'approvisionnement. Ces facteurs limitent la croissance du marché et nécessitent des stratégies de chaîne d'approvisionnement plus résilientes.

Cadre réglementaire complexe et strict

La complexité réglementaire à travers les juridictions crée des barrières d'entrée significatives sur le marché et des coûts de conformité qui affectent particulièrement les petits fabricants et les développeurs d'ingrédients innovants sur le marché des ingrédients bioactifs. La guidance mise à jour de l'Autorité européenne de sécurité des aliments sur les nouveaux aliments, effective en février 2025, nécessite une documentation renforcée incluant des processus de production détaillés, une analyse de composition, des données de stabilité et des évaluations nutritionnelles, augmentant la complexité des applications et les délais d'examen. L'élimination par la FDA des voies GRAS auto-affirmées nécessite que les entreprises soumettent des données de sécurité complètes pour examen réglementaire, fournissant une divulgation publique et une assurance réglementaire tout en augmentant les coûts de conformité pour les fabricants s'appuyant précédemment sur des déterminations de sécurité internes. Ces exigences réglementaires conduisent souvent à des cycles de développement de produits prolongés et à des coûts de recherche et développement accrus. De plus, les fabricants font face à des défis pour standardiser les ingrédients bioactifs en raison des variations naturelles dans les matériaux sources, ce qui peut affecter la cohérence des produits et les mesures de contrôle qualité. Les processus d'extraction et de purification complexes, combinés au besoin d'équipements spécialisés et d'expertise, augmentent davantage les coûts de production et limitent la participation au marché, spécialement pour les entreprises émergentes.

Analyse des segments

Type : les probiotiques mènent la vague d'innovation

Les vitamines détiennent la plus grande part de marché à 23,25 % en 2024, en raison de leur acceptance établie par les consommateurs et de leur large utilisation dans les compléments alimentaires et l'enrichissement alimentaire. La dominance du segment des vitamines découle de l'accent accru des consommateurs sur les soins de santé préventifs, des mandats d'enrichissement croissants à travers les pays et de la demande croissante dans les marchés en développement. Le segment des acides gras oméga-3 fait face à des difficultés de chaîne d'approvisionnement, car les cas de contamination accrus nécessitent des procédures de test plus strictes et des mesures d'assurance qualité. Ces défis affectent principalement les sources d'oméga-3 basées sur l'huile de poisson, conduisant les fabricants à explorer des sources alternatives comme les algues et l'huile de krill tout en implémentant des technologies de purification avancées.

Le segment des probiotiques devrait croître à un TCAC de 9,15 % jusqu'en 2030, stimulé par les connaissances en expansion sur la santé intestinale et les développements de recherche sur le microbiome. La trajectoire de croissance est particulièrement évidente dans les aliments fonctionnels, où les fabricants incorporent diverses souches probiotiques pour répondre à la demande des consommateurs. Dans le secteur des boissons, les boissons enrichies en probiotiques continuent de gagner des parts de marché, spécialement dans les alternatives laitières et d'origine végétale. La catégorie des compléments alimentaires montre une croissance robuste, avec des consommateurs recherchant de plus en plus des formulations probiotiques spécialisées pour des bénéfices de santé spécifiques. Le segment des prébiotiques démontre une croissance stable, principalement par des ingrédients comme l'inuline et les fructooligosaccharides qui complètent les produits probiotiques.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Source : l'innovation microbienne perturbe la dominance végétale

Les sources d'origine végétale détiennent une part de marché de 63,15 % en 2024, stimulées par la demande des consommateurs pour des options durables et l'approbation réglementaire des ingrédients botaniques. Ces sources bénéficient de chaînes d'approvisionnement bien établies, d'une validation scientifique étendue et de méthodes de production rentables. Les innovations agricoles récentes et les processus d'extraction améliorés ont amélioré à la fois le rendement et la qualité des ingrédients botaniques, renforçant leur position sur le marché. L'acceptation généralisée des colorants d'origine végétale est davantage soutenue par leur dossier de sécurité prouvé et leur compatibilité avec diverses applications alimentaires. La dominance du marché est renforcée par les efforts continus de recherche et développement axés sur l'amélioration de la stabilité des couleurs et l'expansion de la gamme de teintes naturelles disponibles.

Les alternatives d'origine microbienne croissent à un TCAC de 10,46 %, principalement en raison des innovations en fermentation de précision qui permettent la production de molécules de couleur complexes. Cette croissance est stimulée par de nouveaux investissements dans les installations de fermentation, l'amélioration des souches de production et des méthodes de biotraitement avancées. La technologie permet une production cohérente toute l'année tout en réduisant l'impact environnemental et maintenant les standards de qualité des produits. Les sources microbiennes offrent des avantages en évolutivité et efficacité des ressources par rapport aux méthodes d'extraction traditionnelles. La croissance du segment est davantage accélérée par l'adoption industrielle croissante et les avancées technologiques continues dans les processus de fermentation.

Forme : les applications liquides stimulent l'innovation technologique

Les formes solides maintiennent une part de marché dominante de 76,12 % en 2024, stimulées par des processus de fabrication établis et une acceptation généralisée des consommateurs. La prévalence des formulations en comprimés, capsules et poudres reflète leur historique prouvé dans la livraison de dosage cohérent et de stabilité. Ces formes bénéficient de mesures de contrôle qualité bien établies et de méthodes de production standardisées, les rendant rentables pour les fabricants. La familiarité des consommateurs avec les formes solides, couplée à leur commodité dans le stockage et le transport, contribue à leur leadership sur le marché. De plus, les formes solides offrent une durée de vie prolongée et un contrôle précis du dosage, les rendant particulièrement adaptées à une large gamme d'applications nutritionnelles et pharmaceutiques.

Les formes liquides connaissent le taux de croissance le plus élevé avec un TCAC de 11,25 %, en raison de leur biodisponibilité supérieure, absorption rapide et facilité de consommation. La technologie liposomale permet aux formulations liquides d'encapsuler à la fois des composés bioactifs hydrophiles et hydrophobes, améliorant la stabilité et l'efficacité thérapeutique tout en réduisant les effets secondaires. La technologie de nanoencapsulation améliore les applications liquides en augmentant la solubilité et la biodisponibilité des molécules hydrophobes. L'utilisation de la technologie d'auto-assemblage facilité (FAST) élimine le besoin de surfactants ou stabilisants supplémentaires. La part de marché des formes liquides devrait augmenter alors que les développements en stabilité et technologie de formulation continuent d'avancer.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Application : les aliments et boissons accélèrent l'intégration fonctionnelle

Les compléments alimentaires dominent le marché avec une part de 36,15 % en 2024, stimulés par le comportement établi des consommateurs et les cadres réglementaires pour les applications nutraceutiques. Ce leadership du marché résulte de la sensibilisation accrue à la santé, des populations vieillissantes recherchant des soins de santé préventifs et des réseaux de distribution étendus par les pharmacies et magasins de santé. Les fabricants élargissent au-delà des compléments traditionnels pour développer des produits de style de vie intégrés qui offrent des bénéfices de santé par des formats de consommation multiples. La gamme de produits inclut maintenant des formulations spécialisées pour la nutrition sportive, la gestion du poids, le soutien immunitaire et la santé cognitive, s'adressant à des segments de consommateurs spécifiques et des besoins de santé.

Le segment des aliments et boissons démontre un TCAC de 10,94 %, propulsé par le développement d'aliments fonctionnels et l'intérêt des consommateurs pour la nutrition intégrée par les régimes quotidiens. Cette expansion reflète les préférences des consommateurs pour les produits enrichis et les solutions à étiquetage propre. Les fabricants incorporent des ingrédients bioactifs à travers les produits de boulangerie, alternatives laitières, boissons et articles de confiserie. Les offres actuelles du marché incluent des boissons d'origine végétale enrichies en oméga-3, des collations enrichies en probiotiques et des céréales de petit-déjeuner améliorées en antioxydants, répondant à la fois aux exigences nutritionnelles et aux préférences des consommateurs.

Analyse géographique

L'Europe détient 34,59 % de la part de marché en 2024, stimulée par des réglementations robustes et une sensibilisation élevée des consommateurs à la santé. La guidance mise à jour de l'Autorité européenne de sécurité des aliments sur les nouveaux aliments, effective en février 2025, améliore les processus d'application par une documentation standardisée et des plateformes numériques. L'Allemagne mène la consommation par de forts réseaux de distribution de détail, tandis que le Royaume-Uni se concentre sur les innovations d'origine végétale. La France met l'accent sur les applications d'ingrédients naturels, et les Pays-Bas ont émergé comme un centre pour la fermentation de précision et l'innovation d'ingrédients durables.

L'Asie-Pacifique présente le taux de croissance le plus élevé à 10,79 % TCAC jusqu'en 2030, soutenu par l'augmentation des revenus disponibles et la sensibilisation à la santé. La Chine mène la consommation régionale malgré les défis de chaîne d'approvisionnement, avec une expansion significative dans la fabrication d'ingrédients domestiques. L'Inde présente des opportunités de croissance substantielles avec de nouvelles approbations réglementaires et le soutien gouvernemental pour les ingrédients de médecine traditionnelle. L'Australie maintient des standards réglementaires élevés par des mesures de contrôle qualité strictes, tandis que les pays de l'ASEAN développent des directives harmonisées. L'Indonésie, la Thaïlande et le Vietnam améliorent l'infrastructure de test pour répondre à la demande de santé croissante.

L'Amérique du Nord affiche des caractéristiques de marché établies avec des structures réglementaires complètes et une consommation cohérente de compléments. Les modifications de règle GRAS de la FDA améliorent la transparence des ingrédients par des notifications électroniques obligatoires et de la documentation de sécurité. Les fabricants font face à de nouvelles exigences de conformité, incluant des études de sécurité supplémentaires et des évaluations de panels d'experts. Le Canada et le Mexique connaissent des impacts tarifaires accrus sur les ingrédients spécialisés et les extraits botaniques. Les États-Unis avancent la nutrition de précision par des applications d'intelligence artificielle et des programmes de recherche clinique étendus.

Note: Parts de segments de toutes les régions individuelles seront disponibles à l'achat du rapport

Paysage concurrentiel

Le marché des ingrédients bioactifs présente une concentration modérée, avec une consolidation s'accélérant par des acquisitions stratégiques ciblant des capacités spécialisées et l'expansion géographique. Les leaders du marché incluent Archer-Daniels-Midland Company, International Flavors & Fragrances Inc., Kerry Group plc, BASF SE, et Cargill, Incorporated.

La concentration du marché reste distribuée parmi les acteurs établis, bien que l'activité récente de fusions et acquisitions indique une maturation de l'industrie vers des plateformes intégrées combinant la production d'ingrédients, la technologie de livraison et l'expertise d'application.

La différenciation technologique émerge comme un facteur concurrentiel clé, avec des entreprises tirant parti de la fermentation de précision, des systèmes de livraison nanotechnologiques et de la personnalisation pilotée par l'IA pour capturer des parts de marché. Les perturbateurs émergents incluent des entreprises de fermentation de précision comme Better Dairy, développant des protéines complexes par des souches de levure, tandis que les acteurs établis font face à la pression d'alternatives synthétiques rentables et de vulnérabilités de chaîne d'approvisionnement nécessitant une diversification stratégique au-delà des régions d'approvisionnement traditionnelles.

Leaders de l'industrie mondiale des ingrédients bioactifs

-

Archer-Daniels-Midland Company

-

International Flavors & Fragrances Inc.

-

Kerry Group plc

-

BASF SE

-

Cargill, Incorporated

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Better Dairy a annoncé le développement de l'ostéopontine humaine par fermentation de précision utilisant des souches de levure, ciblant les applications de formules infantiles avec une tarification compétitive pour les protéines de haute valeur. L'innovation s'attaque aux défis d'approvisionnement pour les ingrédients bioactifs tout en élargissant les applications au-delà des formules infantiles vers la santé des femmes et les marchés du vieillissement en santé.

- Mai 2025 : La FDA a approuvé l'extrait bleu de Galdieria dérivé de Galdieria sulphuraria pour utilisation dans diverses catégories alimentaires sous bonnes pratiques de fabrication, suivant une pétition d'additif colorant de Fermentalg. L'approbation démontre la progression réglementaire pour les ingrédients bioactifs novateurs dérivés de microorganismes.

- Mai 2025 : La FDA a approuvé l'extrait de fleur de pois papillon comme additif colorant dans les céréales et collations, effective le 26 juin 2025, suivant la pétition de Sensient Colors LLC. La décision reflète l'acceptation réglementaire croissante des ingrédients bioactifs naturels dans les applications alimentaires.

- Avril 2024 : La Commission européenne a autorisé cinq nouveaux aliments novateurs, incluant le sel monosodique de L-5-méthyltétrahydrofolate et le bêta-glucane de Euglena gracilis, appliqués par Merck & Cie KmG, élargissant les options d'ingrédients bioactifs approuvés à travers diverses catégories alimentaires avec des niveaux maximaux spécifiés et des exigences d'étiquetage.

Portée du rapport sur le marché mondial des ingrédients bioactifs

Les ingrédients bioactifs sont les constituants d'aliments ou de compléments alimentaires qui sont consommés autrement que pour les besoins nutritionnels de base. Les ingrédients bioactifs fournissent une nutrition et une santé supplémentaires après consommation.

Le marché des ingrédients bioactifs est segmenté par type d'ingrédient, application et géographie. Par ingrédient, le marché est segmenté en probiotiques et prébiotiques, acides gras oméga-3, vitamines, caroténoïdes, extraits de plantes, minéraux, acides aminés, protéines et peptides. Les vitamines sont davantage segmentées en vitamines A, B, C et autres. Basé sur l'application, le marché étudié est segmenté en aliments et boissons, complément alimentaire, nutrition animale, soins personnels et beauté, et pharmaceutique. Basé sur la géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud, et Moyen-Orient et Afrique.

Pour chaque segment, le dimensionnement du marché et les prévisions ont été faits basés sur la valeur (en millions USD).

| Vitamines |

| Probiotiques |

| Prébiotiques |

| Acides gras oméga-3 |

| Caroténoïdes |

| Extraits de plantes |

| Minéraux |

| Autres |

| D'origine végétale |

| D'origine microbienne |

| D'origine animale |

| Autres |

| Solide |

| Liquide |

| Autres |

| Compléments alimentaires |

| Aliments et boissons |

| Nutrition animale |

| Autres |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Espagne | |

| Pays-Bas | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Afrique du Sud |

| Arabie Saoudite | |

| Émirats arabes unis | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type | Vitamines | |

| Probiotiques | ||

| Prébiotiques | ||

| Acides gras oméga-3 | ||

| Caroténoïdes | ||

| Extraits de plantes | ||

| Minéraux | ||

| Autres | ||

| Par source | D'origine végétale | |

| D'origine microbienne | ||

| D'origine animale | ||

| Autres | ||

| Par forme | Solide | |

| Liquide | ||

| Autres | ||

| Par application | Compléments alimentaires | |

| Aliments et boissons | ||

| Nutrition animale | ||

| Autres | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Espagne | ||

| Pays-Bas | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Afrique du Sud | |

| Arabie Saoudite | ||

| Émirats arabes unis | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des ingrédients bioactifs et à quelle vitesse croît-il ?

La taille du marché des ingrédients bioactifs a atteint 50,35 milliards USD en 2025 et devrait grimper à 72,47 milliards USD d'ici 2030 avec un TCAC de 7,56 %.

Quel segment se développe le plus rapidement dans le marché des ingrédients bioactifs ?

Les probiotiques se démarquent, progressant à un TCAC de 9,15 % jusqu'en 2030 grâce à la science du microbiome et à la forte demande en Asie-Pacifique.

Pourquoi les sources microbiennes gagnent-elles du terrain sur les intrants végétaux traditionnels ?

La fermentation de précision permet une production rentable et sans animaux de molécules complexes comme les HMO et analogues de collagène, stimulant un TCAC de 10,46 % pour les ingrédients microbiens.

Quels sont les principaux risques auxquels fait face l'industrie des ingrédients bioactifs ?

La concentration de la chaîne d'approvisionnement en Chine, la volatilité des prix des matières premières et les réglementations internationales variées présentent des vents contraires à court terme défiant la croissance du marché.

Dernière mise à jour de la page le: