Tamaño y Participación del Mercado de Proteínas Lácteas

Análisis del Mercado de Proteínas Lácteas por Mordor Intelligence

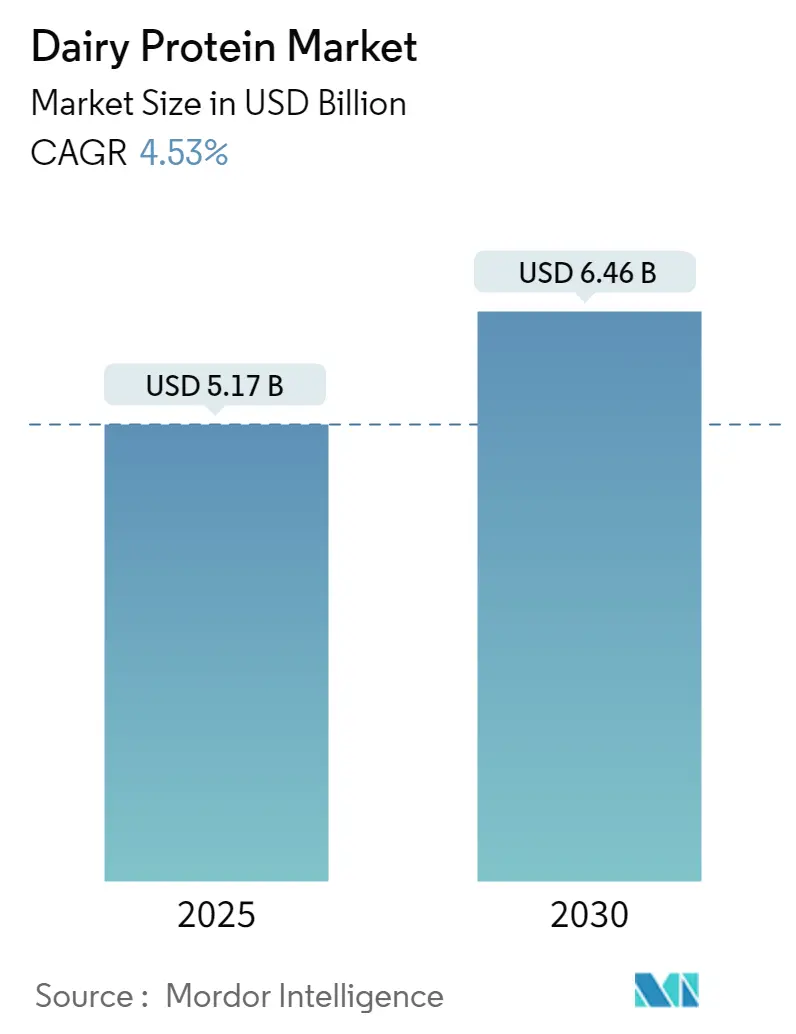

El tamaño del mercado de proteínas lácteas está valorado en USD 5,17 mil millones en 2025 y se proyecta que alcance USD 6,46 mil millones en 2030, creciendo a una TCAC del 4,53%. El crecimiento del mercado está impulsado principalmente por la creciente preferencia del consumidor por dietas altas en proteínas para apoyar el control de peso y el desarrollo muscular, la adopción creciente de nutrición funcional para beneficios generales de salud, y aplicaciones en expansión en bebidas listas para beber (RTD) en varios segmentos de consumidores. Los avances en tecnologías de filtración por membranas y fermentación de precisión han mejorado los rendimientos de producción, la calidad de las proteínas, y han habilitado nuevas aplicaciones en formulaciones de alimentos y bebidas. La demanda del consumidor por productos de etiqueta limpia ha aumentado el interés en opciones orgánicas y mínimamente procesadas, particularmente entre consumidores conscientes de la salud y aquellos con preferencias dietéticas. A pesar de las fluctuaciones de precios de la leche y los desafíos de la cadena de suministro, los fabricantes continúan expandiendo la capacidad de producción para satisfacer la creciente demanda global. El mercado se está volviendo más competitivo mientras las principales cooperativas se consolidan a través de fusiones para lograr economías de escala, mientras que los fabricantes de ingredientes se enfocan en productos especializados como lactoferrina y aislados de suero hidrolizados para capturar segmentos de mercado premium. Estos desarrollos crean nuevas oportunidades en nutrición deportiva para atletas y entusiastas del fitness, nutrición de primera infancia para fabricantes de fórmula infantil, y segmentos de nutrición clínica para productores de alimentos médicos.

Conclusiones Clave del Informe

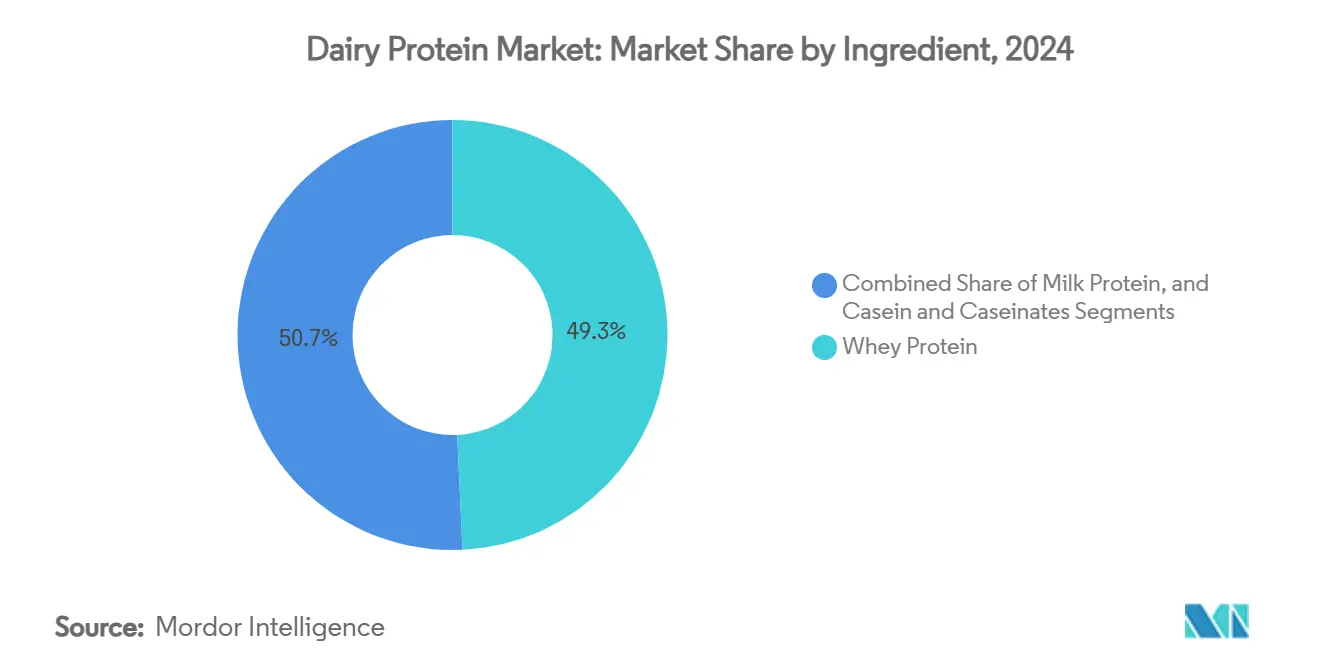

- Por ingrediente, la proteína de suero mantuvo el 49,26% de la participación del mercado de proteínas lácteas en 2024; la proteína de leche está destinada a crecer a una TCAC del 5,52% hasta 2030.

- Por naturaleza, los productos convencionales obtuvieron el 92,5% de la participación de ingresos en 2024, mientras que las variantes orgánicas avanzan a una TCAC del 8%.

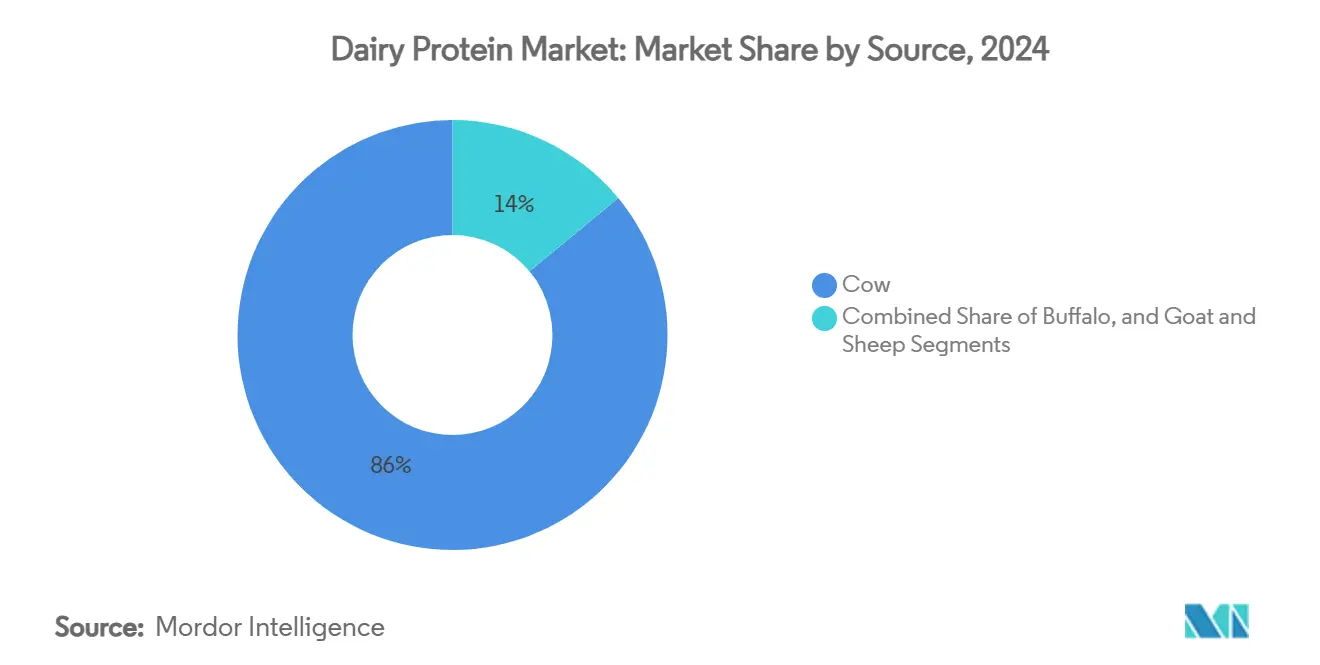

- Por origen, las proteínas derivadas de vaca representaron el 86% del tamaño del mercado de proteínas lácteas en 2024; las proteínas de leche de cabra se están expandiendo a una TCAC del 7,7%.

- Por aplicación, los usos en alimentos y bebidas representaron el 59,55% del tamaño del mercado de proteínas lácteas en 2024, mientras que los suplementos aumentan a una TCAC del 6,3%.

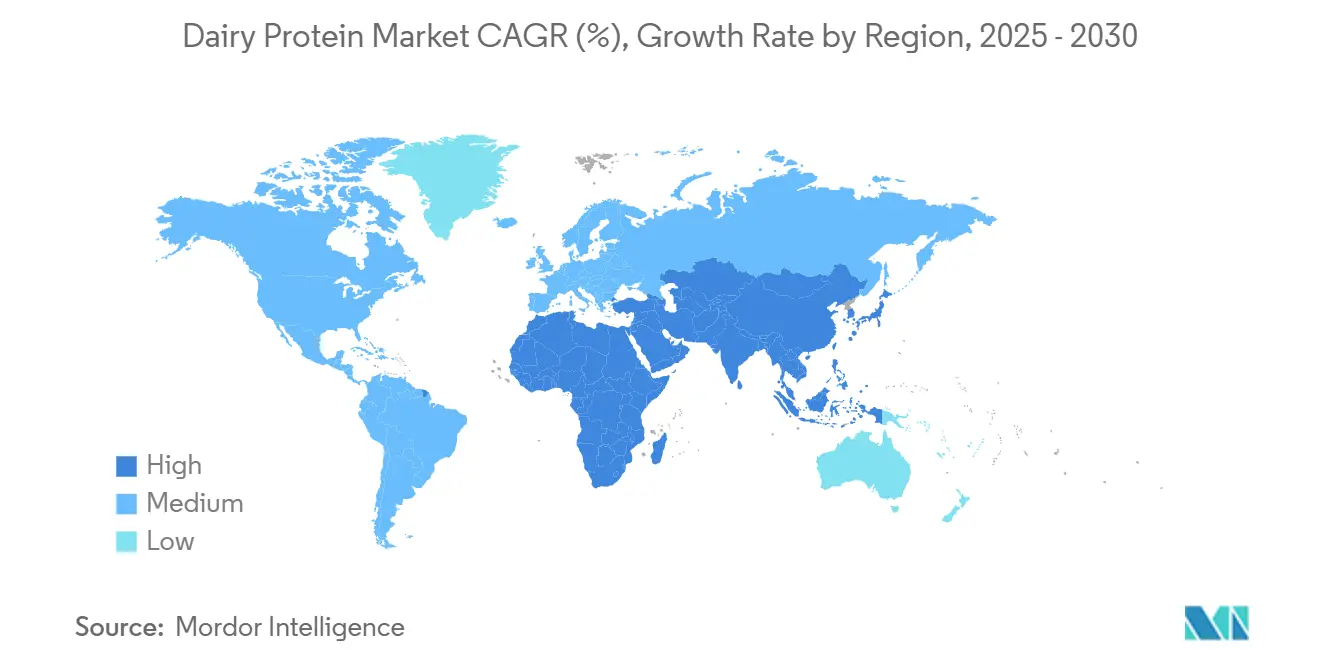

- Por geografía, América del Norte lideró con el 33% de participación de mercado en 2024, mientras que Asia-Pacífico avanza a una TCAC del 8,5% hasta 2030.

Tendencias e Insights del Mercado Global de Proteínas Lácteas

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda Creciente de Dietas Altas en Proteínas | +1.2% | Global, con fuerte impulso en América del Norte y APAC | Mediano plazo (2-4 años) |

| Crecimiento en Nutrición Deportiva y Alimentos Funcionales | +0.9% | América del Norte y Europa como núcleo, expandiéndose a APAC | Corto plazo (≤ 2 años) |

| Aplicación Creciente en Nutrición Infantil y de Primera Infancia | +0.7% | APAC como núcleo, expansión a MEA y América Latina | Largo plazo (≥ 4 años) |

| Mayor Popularidad en Bebidas RTD Altas en Proteína | +0.8% | Global, liderado por América del Norte y mercados urbanos de APAC | Corto plazo (≤ 2 años) |

| Innovaciones Tecnológicas en Procesamiento Lácteo | +0.5% | Mercados desarrollados inicialmente, escalando a economías emergentes | Mediano plazo (2-4 años) |

| Demanda Creciente de Fuentes de Proteína Limpias y Naturales | +0.6% | América del Norte y UE principalmente, creciendo en APAC urbano | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Demanda Creciente de Dietas Altas en Proteínas

Según la Encuesta de Alimentos y Salud IFIC 2024, el 71% de los consumidores monitorea activamente su ingesta de proteínas, marcando un aumento del 69% en 2023.[1]Fuente: International Food Information Council, "IFIC Food and Health Survey" 2024", ific.org Casi la mitad de los consumidores están aumentando su consumo de proteínas en la noche en todos los grupos demográficos, incluyendo adultos jóvenes, individuos de mediana edad y personas mayores. Esta tendencia es particularmente fuerte entre consumidores conscientes de la salud de 25-45 años. Los millennials y la Generación Z impulsan el crecimiento en lanzamientos de productos fortificados con proteína, expandiendo el mercado más allá de los consumidores tradicionales de nutrición deportiva hacia la suplementación dietética cotidiana. La demanda abarca artículos de desayuno, bebidas listas para beber y opciones de reemplazo de comidas. Las proteínas lácteas mantienen precios premium debido a su perfil completo de aminoácidos, que incluye aminoácidos esenciales como leucina, isoleucina y valina, comparado con alternativas de origen vegetal. La creciente disponibilidad de snacks, postres, bebidas y alimentos de conveniencia enriquecidos con proteína indica una aceptación más amplia del mercado hacia la fortificación con proteínas en múltiples categorías de alimentos. Esta diversificación incluye yogur fortificado con proteína, snacks de queso, bebidas a base de leche y alternativas de helado, apoyando el crecimiento del mercado de proteínas lácteas hasta 2030.

Crecimiento en Nutrición Deportiva y Alimentos Funcionales

Las proteínas lácteas mantienen una fuerte presencia en nutrición deportiva, principalmente debido a las propiedades de absorción rápida del suero y liberación gradual de la caseína. La base de consumidores se ha expandido más allá de los atletas tradicionales para incluir mujeres y adultos jóvenes que buscan beneficios de mejora cognitiva, lo que ha llevado a innovaciones como la incorporación de citicolina en suplementos de proteína y bebidas funcionales. El crecimiento en la participación deportiva, incluyendo actividades recreativas, deportes competitivos y entrenamiento físico, contribuye a la expansión del mercado. El informe 2024 de la Organización Mundial de la Salud indica que el 69% de la población global mantiene un estilo de vida activo a través de ejercicio regular y actividades físicas, mientras que el 31% permanece físicamente inactivo.[2]Fuente: World Health Organization, "Physical activity", who.int Esto presenta oportunidades de crecimiento sustanciales en el segmento de estilo de vida activo, donde atletas y fisiculturistas continúan prefiriendo la proteína de caseína por sus propiedades de recuperación y mantenimiento muscular. El segmento de hidratación funcional muestra particular promesa, ya que el contenido natural de electrolitos de las proteínas lácteas, incluyendo minerales esenciales como potasio, calcio y magnesio, ofrece beneficios de rendimiento. La tendencia hacia la nutrición personalizada crea oportunidades para formulaciones especializadas de proteínas lácteas que apuntan a objetivos de rendimiento específicos, como mejora de resistencia, desarrollo muscular y optimización de recuperación, mientras acomoda varias necesidades dietéticas y restricciones.

Aplicación Creciente en Nutrición Infantil y de Primera Infancia

Se espera que la demanda de lactoferrina aumente debido a sus propiedades de mejora inmune en productos premium de fórmula infantil. La capacidad de la proteína para potenciar la función inmune, mejorar la absorción de hierro y proporcionar beneficios antimicrobianos impulsa su incorporación en nutrición infantil de alta gama. Empresas como Triplebar y FrieslandCampina están abordando las limitaciones de suministro a través de tecnología de fermentación de precisión para aumentar la capacidad de producción. Este avance tecnológico permite métodos de producción eficientes y escalables que reducen la dependencia de fuentes tradicionales derivadas de lácteos. La región Asia-Pacífico domina el consumo, impulsada por mayores tasas de natalidad y creciente poder adquisitivo del consumidor, particularmente en China e India. La aceptación regulatoria de la lactoferrina recombinante reduce los costos de producción y permite la expansión a productos de nutrición para adultos, incluyendo alimentos funcionales, suplementos dietéticos y aplicaciones de nutrición deportiva. Estos factores establecen un potencial de crecimiento sostenido en el mercado de proteínas lácteas, con fabricantes enfocándose en innovación de productos y expansión de capacidad para satisfacer la creciente demanda.

Mayor Popularidad en Bebidas RTD Altas en Proteína

El mercado de bebidas proteicas listas para beber (RTD) ha crecido más allá de la nutrición deportiva para servir a consumidores mainstream que buscan productos nutricionales convenientes. Las preferencias del consumidor han cambiado hacia soluciones nutricionales para llevar y opciones de bebidas más saludables. El mercado ahora ofrece varios formatos de producto más allá de los batidos de proteína tradicionales para satisfacer diferentes requisitos de estilo de vida. Las proteínas lácteas permiten a los fabricantes producir aguas proteicas claras, jugos fortificados y smoothies estables en estante debido a su solubilidad y características de sabor neutro. Los fabricantes incorporan prebióticos, vitaminas y mejoradores cognitivos para justificar precios premium mientras abordan objetivos específicos de salud y bienestar. Estas formulaciones mejoran el sabor y valor nutricional, aumentando el atractivo para una base de consumidores más amplia. La emergencia de aguas proteicas claras y jugos fortificados ha aumentado el volumen y valor del mercado, con las proteínas lácteas proporcionando ventajas de etiqueta limpia. Esta diversificación en múltiples formatos de bebidas ha creado oportunidades para fabricantes de proteínas lácteas y empresas de bebidas para expandir su presencia a través de canales de venta, incluyendo tiendas de conveniencia, outlets de alimentos saludables y supermercados.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Intolerancia a la lactosa y alergias lácteas | -0.8% | Global, particularmente pronunciado en poblaciones de Asia-Pacífico | Largo plazo (≥ 4 años) |

| Demanda creciente de proteínas de origen vegetal | -0.6% | América del Norte y Europa principalmente, expandiéndose globalmente | Mediano plazo (2-4 años) |

| Volatilidad de precios de la leche cruda | -1.2% | Global | Largo plazo (≥ 4 años) |

| Preocupaciones ambientales y de sostenibilidad | -0.4% | Global, particularmente pronunciado en América del Norte y Europa | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Intolerancia a la Lactosa y Alergias Lácteas

La intolerancia a la lactosa afecta a una porción significativa de la población global, con tasas de prevalencia que exceden el 90% en ciertas regiones asiáticas, limitando la adopción de proteínas lácteas convencionales. Esta condición restringe las capacidades digestivas y la absorción de nutrientes, limitando las opciones del consumidor en el mercado de bebidas proteicas. Sin embargo, los avances en procesamiento libre de lactosa y técnicas de aislamiento de proteínas están superando estos desafíos. Los sistemas modernos de filtración y tratamientos enzimáticos ahora permiten a los fabricantes producir proteínas lácteas libres de lactosa mientras retienen su valor nutricional. Las pautas de la FDA sobre etiquetado de origen vegetal establecen distinciones nutricionales claras, destacando opciones lácteas que demuestran alta biodisponibilidad. Empresas como Imagindairy están desarrollando proteínas lácteas basadas en fermentación que eliminan tanto los problemas de lactosa como de alergenicidad. Estos métodos de fermentación de precisión producen proteínas idénticas a los lácteos sin lactosa, abordando tanto las preocupaciones de intolerancia como de reacciones alérgicas que históricamente han restringido la expansión del mercado. La implementación de estas tecnologías de procesamiento ha mejorado la accesibilidad del producto mientras preserva las propiedades funcionales y nutricionales de las proteínas lácteas.

Demanda Creciente de Proteínas de Origen Vegetal

El mercado de proteínas lácteas enfrenta presión competitiva de las proteínas de origen vegetal, particularmente en mercados desarrollados donde la sostenibilidad ambiental influye en las elecciones del consumidor. La creciente conciencia de los consumidores sobre el impacto ambiental, bienestar animal y beneficios de salud impulsa la demanda de alternativas de origen vegetal. Sin embargo, la adopción de proteínas de origen vegetal permanece limitada debido a brechas en perfiles de aminoácidos, puntajes de digestibilidad de proteínas y biodisponibilidad. La industria también enfrenta desafíos en igualar el sabor, textura y funcionalidad de las proteínas lácteas. Los fabricantes están desarrollando formulaciones de proteína híbrida que combinan proteínas lácteas y vegetales. Estas mezclas utilizan las ventajas nutricionales y funcionales de las proteínas lácteas mientras reducen el impacto ambiental. El enfoque híbrido demuestra adaptación del mercado al satisfacer requisitos nutricionales, de sostenibilidad y sensoriales. Mientras esta estrategia ayuda a abordar las presiones competitivas en el mercado de proteínas lácteas, los fabricantes continúan trabajando en optimizar las proporciones de proteína láctea a vegetal para cumplir tanto con estándares nutricionales como objetivos ambientales.

Análisis de Segmentos

Por Ingrediente: Escala del Suero y Momentum de la Proteína de Leche

La proteína de suero mantuvo una participación dominante del 49,26% del mercado de proteínas lácteas en 2024. Esta posición proviene de su uso extensivo en polvos de nutrición deportiva, batidos de proteína listos para beber y productos de panadería. El perfil completo de aminoácidos de la proteína, tasa de absorción rápida y propiedades funcionales la hacen esencial a través de estas aplicaciones. La caseína y caseinatos mantienen demanda estable en productos de nutrición de liberación sostenida y formulaciones de nutrición médica. Las variantes de proteína hidrolizada están ganando aceptación del mercado debido a su digestibilidad mejorada y menor alergenicidad.

Se espera que el segmento de proteína de leche crezca a una TCAC del 5,52% hasta 2030, apoyado por innovaciones de procesamiento, particularmente en tecnología de ultrafiltración que mantiene estructuras micelares nativas. Estos desarrollos mejoran la funcionalidad de la proteína en bebidas de ultra alta temperatura (UHT) y formulaciones de yogur alto en proteína. La producción comercial de proteínas de suero fermentadas con precisión señala un posible cambio del mercado mientras fortalece la demanda general de ingredientes. El progreso tecnológico permite la premiumización del mercado a través de ingredientes especializados, permitiendo a los fabricantes crear soluciones dirigidas para fórmulas infantiles, productos de nutrición clínica y helados enriquecidos con proteína. Los fabricantes de ingredientes están priorizando la trazabilidad de la cadena de suministro y certificaciones de sostenibilidad, creando oportunidades de diferenciación de producto y apoyando el crecimiento del valor del mercado.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Naturaleza: Escala Convencional versus Aceleración Orgánica

Las proteínas convencionales representan el 92,5% del mercado de proteínas lácteas en 2024, apoyadas por cadenas de suministro establecidas, métodos de procesamiento eficientes y economías de escala. El creciente enfoque del consumidor en aditivos artificiales, uso de antibióticos y métodos de agricultura intensiva impulsa la demanda de proteínas lácteas orgánicas a una TCAC del 8%. El segmento de queso de etiqueta limpia demuestra la viabilidad comercial del mercado a través de mayor presencia en estantes y aceptación del consumidor. Mientras que la producción orgánica involucra costos de alimentación más altos, procesos de certificación rigurosos y requisitos de manejo especializado, los fabricantes compensan estos gastos a través de estrategias de precios premium y mayor confianza del consumidor en la calidad del producto.

El segmento orgánico muestra adopción significativa en fórmula infantil, donde los padres priorizan estándares de calidad estrictos e ingredientes naturales, y en nutrición deportiva, donde los consumidores buscan productos sin aditivos sintéticos y conservantes. Las regulaciones claras en mercados clave e inversiones sostenidas en infraestructura de agricultura láctea orgánica aumentan la disponibilidad de suministros de leche certificada. Aunque la capacidad de producción permanece limitada fuera de países desarrollados debido a desafíos de certificación y brechas de infraestructura, los proveedores orgánicos establecen posiciones de mercado a través de desarrollo de marca dirigido, prácticas de abastecimiento transparentes y canales de distribución de comercio electrónico expandidos.

Por Origen: Dominancia Vacuna y Atractivo Alternativo

La leche de vaca constituyó el 86% del tamaño del mercado en 2024, apoyada por capacidades de producción extensivas y redes logísticas establecidas a través de las principales regiones productoras de lácteos. Las proteínas de leche de cabra están creciendo a una TCAC del 7,7%, principalmente debido a sus ventajas de digestibilidad, propiedades alergénicas reducidas y creciente conciencia del consumidor sobre opciones lácteas alternativas. La leche de búfala, con su mayor contenido de proteína y grasa, sirve segmentos de producción de confitería premium y queso especializado, particularmente en mercados de alimentos artesanales y gourmet, mientras que la leche de oveja encuentra aplicaciones en productos de salud metabólica y formulaciones lácteas especializadas.

Los desafíos de producción afectan las fuentes de leche no vacuna, incluyendo tamaños de rebaño restringidos, gastos de alimentación elevados y programas de reproducción limitados que restringen los volúmenes del mercado. Sin embargo, las aplicaciones especializadas generan márgenes de ganancia fuertes, incluyendo polvos de leche de cabra para nutrición infantil y necesidades digestivas sensibles, leche de búfala para producción de mozzarella premium y productos lácteos tradicionales, y leche de oveja para productos de yogur funcional dirigidos a consumidores conscientes de la salud. La adopción de equipo de procesamiento especializado para fuentes de leche alternativas ha mejorado la eficiencia de extracción de proteínas y calidad del producto, permitiendo a productores regionales utilizar cadenas de suministro locales, cumplir con estándares de calidad estrictos y expandir operaciones de exportación a través de mercados internacionales.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: Los Alimentos Mainstream Lideran, los Suplementos Aceleran

Los productos de alimentos y bebidas dominan el mercado de proteínas lácteas con una participación del 59,55% en 2024, impulsados por la amplia disponibilidad de productos de panadería fortificados con proteína, postres lácteos y leches saborizadas en tiendas minoristas. El liderazgo del segmento proviene de la creciente demanda del consumidor por alimentos enriquecidos con proteína e innovación continua de productos por parte de los fabricantes. Se proyecta que el segmento de suplementos crezca un 6,3% anualmente, apoyado por consumidores que integran sachets de proteína y formatos convenientes en sus rutinas diarias. El segmento de nutrición deportiva se ha expandido globalmente debido a la mayor conciencia sobre la importancia de la proteína en el mantenimiento muscular y recuperación, particularmente cuando más personas se involucran en actividades físicas regulares.

La nutrición infantil mantiene su posición como un segmento crítico del mercado, caracterizado por requisitos de calidad estrictos y alta sensibilidad al precio, particularmente en China, donde marcos regulatorios y preferencias del consumidor moldean las dinámicas del mercado. Los segmentos de nutrición para adultos mayores y clínica demuestran oportunidades de crecimiento significativas, impulsados por la necesidad de consumo de proteína para prevenir la pérdida muscular en poblaciones que envejecen. Las bebidas listas para beber continúan avanzando a través de innovaciones como formulaciones líquidas claras, adiciones de fibra y beneficios de salud cognitiva. Estos desarrollos de producto abordan requisitos específicos del consumidor a través de grupos de edad y estilos de vida, aumentando las oportunidades de consumo y fortaleciendo la demanda del mercado.

Análisis Geográfico

América del Norte mantiene una participación dominante del 33% del mercado global de proteínas lácteas en 2024, apoyada por un ecosistema de nutrición deportiva bien establecido y programas comprensivos de educación minorista sobre calidad de proteína. La fortaleza del mercado de la región proviene de conciencia amplia del consumidor, redes de distribución avanzadas e innovación continua de productos. En agosto de 2024, Kenvue expandió su portafolio de productos al lanzar Neutrogena® Collagen Bank™ con tecnología de micro-péptidos, entrando en la categoría de pre-envejecimiento para dirigirse a consumidores de la Generación Z que buscan soluciones preventivas de cuidado de la piel. La declaración de salud calificada de la FDA conectando el consumo de yogur con el riesgo reducido de diabetes tipo 2 fortalece aún más la posición del mercado y fomenta el desarrollo de productos lácteos premium.

Asia-Pacífico demuestra potencial de crecimiento notable con una TCAC del 8,5% hasta 2030, impulsado por urbanización creciente, preferencias dietéticas cambiantes y adopción creciente de alimentos altos en proteína y quesos saborizados. La clase media en expansión, ingresos disponibles crecientes y proliferación de plataformas de comercio electrónico crean oportunidades robustas de mercado. El crecimiento de la región está apoyado además por infraestructura mejorada de cadena de frío y conciencia creciente sobre dietas ricas en proteína.

El mercado de proteínas lácteas de Europa enfrenta desafíos mientras se proyecta que la producción de leche alcance 149,4 millones de toneladas en 2025, influenciada por regulaciones ambientales estrictas y desafíos continuos relacionados con enfermedades, según datos del USDA.[3]Fuente: USDA, "EU Milk Production Outlook 2025," USDA.govLa significativa fusión Arla-DMK de EUR 19 mil millones en abril de 2025 representa consolidación de la industria, combinando capacidades de adquisición e instalaciones de investigación para mejorar la eficiencia operacional. El fuerte énfasis de los consumidores europeos en sostenibilidad y calidad del producto impulsa mayor demanda de proteínas lácteas fermentadas con precisión y bajas en carbono, reflejando el compromiso de la región con la responsabilidad ambiental.

Panorama Competitivo

El mercado de proteínas lácteas se caracteriza por la consolidación, con líderes del mercado beneficiándose de economías de escala en tecnología de procesamiento y redes de distribución. Los jugadores más pequeños están tallando nichos en aplicaciones especializadas y métodos alternativos de producción. En mayo de 2025, Arla Foods Ingredients expandió su asociación de distribución con Brenntag Group para cubrir Vietnam, Tailandia e Indonesia, representando los tres mercados más grandes de alimentos y nutrición en el Sudeste Asiático.

El avance tecnológico es un diferenciador clave entre competidores. Vivici ha logrado producción a escala industrial de suero fermentado con precisión, proporcionando alternativas libres de animales con funcionalidad idéntica a los lácteos. La asociación de FrieslandCampina con Triplebar apunta a duplicar la producción de lactoferrina, abordando restricciones de suministro en fórmulas premium. Estas innovaciones ayudan a las empresas a reducir su dependencia de los precios de la leche cruda y responder a cambios de demanda crecientes relacionados con alergias.

El mercado presenta oportunidades de crecimiento en polvos de nutrición para adultos mayores, bebidas de función cognitiva y combinaciones híbridas lácteo-vegetal. Sin embargo, las empresas enfrentan desafíos operacionales de disrupciones de suministro, incluyendo brotes de gripe aviar y costos de alimentación aumentados. Las empresas que hacen inversiones tempranas en sostenibilidad, particularmente en aditivos reductores de metano y transparencia de etiquetado, pueden obtener ventajas competitivas mientras aumenta el apoyo regulatorio.

Líderes de la Industria de Proteínas Lácteas

-

Fonterra Co-operative Group Ltd

-

Royal FrieslandCampina N.V.

-

Arla Foods amba

-

Glanbia PLC

-

Kerry Group PLC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Arla Foods Ingredients y MasterSense expandieron su asociación para proporcionar soluciones de nutrición a los mercados de alimentos, bebidas y nutrición de rendimiento de Chile. La asociación se enfoca en distribuir productos de Arla a través de dos segmentos clave: nutrición de rendimiento y el mercado de alimentos y bebidas.

- Marzo 2025: FrieslandCampina Ingredients ha desarrollado Nutri Whey ProHeat, una proteína de suero microparticulada que mantiene estabilidad bajo altas temperaturas. Esta innovación aborda limitaciones de fabricación tradicionales en procesamiento de calor, permitiendo aplicaciones expandidas en bebidas listas para beber y productos alimentarios funcionales.

- Agosto 2024: Fonterra y Superbrewed Food formaron una asociación para desarrollar tecnología de proteína de biomasa. La colaboración aborda la creciente demanda de proteína y desarrolla proteína de biomasa rica en nutrientes y funcional.

- Julio 2024: PT Frisian Flag Indonesia (FFI), una subsidiaria de Friesland Campina, abrió oficialmente una nueva fábrica en el pueblo Sukamahi, ubicada en el distrito Cikarang de la regencia Bekasi. Abarcando 25,4 hectáreas y con una inversión de EUR 257 millones (equivalente a IDR 3,8 billones), esta instalación marcó la mayor inversión de producción globalmente para Friesland Campina, la entidad matriz de PT FFI.

Alcance del Informe del Mercado Global de Proteínas Lácteas

La proteína láctea abarca las proteínas presentes en la leche y sus derivados, incluyendo queso, yogur y suplementos de proteína de suero. Las proteínas lácteas primarias son caseína y suero. La caseína es de digestión lenta y constituye aproximadamente el 80% del contenido de proteína en la leche. En contraste, el suero, representando cerca del 20% de la proteína en la leche, es de digestión rápida.

El mercado global de proteínas lácteas ha sido segmentado basado en tipo de producto, aplicaciones y geografía. El mercado ha sido segmentado basado en tipo de producto en concentrados de proteína de leche (MPCs), concentrados de proteína de suero (WPCs), aislados de proteína de suero (WPIs), aislados de proteína de leche (MPIs), caseína y caseinatos, y otros ingredientes. Basado en aplicación, el mercado ha sido segmentado en nutrición deportiva, formulaciones infantiles, alimentos y bebidas funcionales, suplementos dietéticos, alimentación animal y alimentos para mascotas, y otras aplicaciones. Además, el estudio proporciona un análisis del mercado de proteínas lácteas en mercados emergentes y establecidos en todo el mundo, incluyendo América del Norte, Europa, Asia-Pacífico, América del Sur, y Medio Oriente y África. El dimensionamiento del mercado se ha hecho en términos de valor en USD para todos los segmentos mencionados anteriormente.

Para cada segmento, el dimensionamiento del mercado y pronósticos se han hecho basados en valor (USD).

| Leche | Aislado |

| Concentrados | |

| Hidrolizada | |

| Suero | Concentrados |

| Aislados | |

| Hidrolizada | |

| Caseína y Caseinatos |

| Convencional |

| Orgánica |

| Vaca |

| Búfala |

| Cabra y Oveja |

| Alimentos y Bebidas | Panadería y Confitería |

| Productos Lácteos y Postres | |

| Bebidas | |

| Nutrición Deportiva y de Rendimiento | |

| Nutrición Infantil y de Primera Infancia | |

| Nutrición de Adultos Mayores y Nutrición Médica | |

| Otras Aplicaciones |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Países Bajos | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Australia y Nueva Zelanda | |

| Resto de Asia-Pacífico | |

| América del Sur | Argentina |

| Brasil | |

| Resto de América del Sur | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Arabia Saudita | |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Por Ingrediente | Leche | Aislado |

| Concentrados | ||

| Hidrolizada | ||

| Suero | Concentrados | |

| Aislados | ||

| Hidrolizada | ||

| Caseína y Caseinatos | ||

| Por Naturaleza | Convencional | |

| Orgánica | ||

| Por Origen | Vaca | |

| Búfala | ||

| Cabra y Oveja | ||

| Por Aplicación | Alimentos y Bebidas | Panadería y Confitería |

| Productos Lácteos y Postres | ||

| Bebidas | ||

| Nutrición Deportiva y de Rendimiento | ||

| Nutrición Infantil y de Primera Infancia | ||

| Nutrición de Adultos Mayores y Nutrición Médica | ||

| Otras Aplicaciones | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Países Bajos | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Australia y Nueva Zelanda | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Argentina | |

| Brasil | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Arabia Saudita | ||

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de proteínas lácteas?

El mercado se encuentra en USD 5,04 mil millones en 2025 y está en camino de alcanzar USD 6,51 mil millones para 2030

¿Qué ingrediente tiene la mayor participación en el mercado de proteínas lácteas?

La proteína de suero lidera con 49,26% de participación en 2024, beneficiándose de fuertes aplicaciones en nutrición deportiva y RTD.

¿Qué región se pronostica que crezca más rápido?

Se proyecta que Asia-Pacífico se expanda a una TCAC del 8,5% hasta 2030, impulsado por la creciente conciencia sobre proteínas en China y otros mercados en urbanización.

¿Por qué las proteínas lácteas orgánicas están ganando tracción?

Las preferencias de etiqueta limpia favorecen ingredientes naturales, empujando las variantes orgánicas a una TCAC del 8%.

Última actualización de la página el: