Tamaño y participación del mercado de proteína láctea de Europa

Análisis del mercado de proteína láctea de Europa por Mordor Intelligence

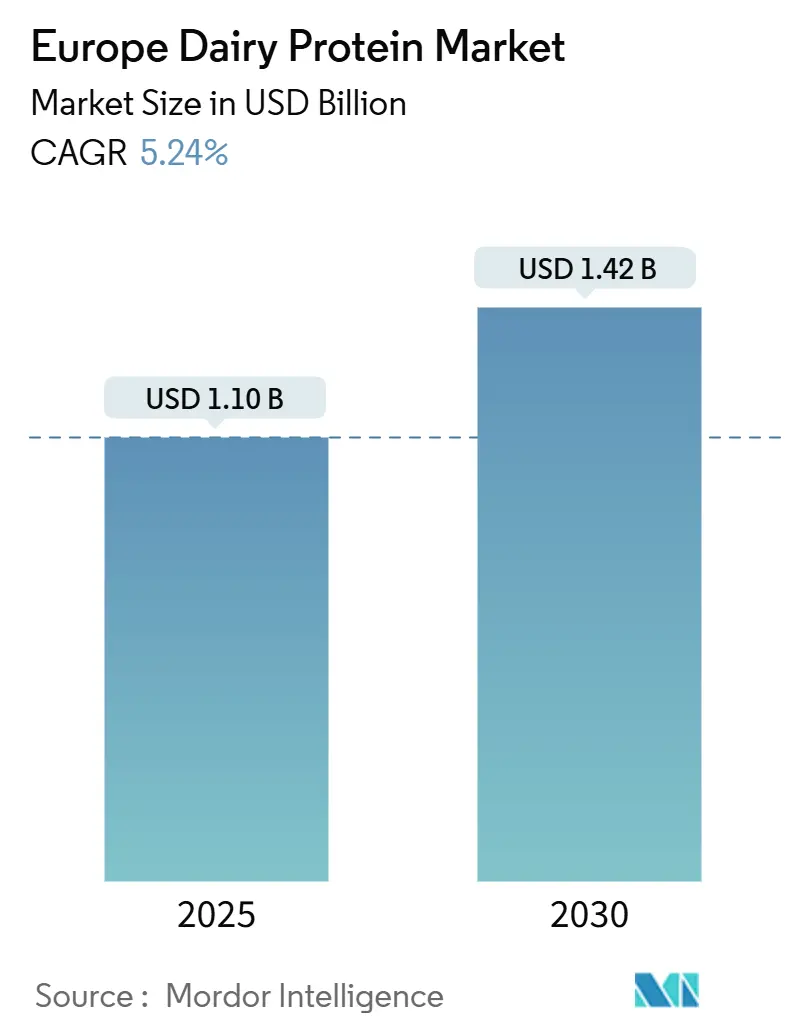

El mercado europeo de proteína láctea está valorado en USD 1.10 mil millones en 2025 y se proyecta que alcance USD 1.42 mil millones en 2030, registrando una TCAC del 5.24% durante el período de pronóstico (2025-2030). La expansión del mercado está respaldada por el crecimiento de la población de clase media y el aumento del consumo de bebidas saludables y dietas basadas en proteínas. La industria láctea europea mantiene una posición sólida en satisfacer las demandas de los consumidores por etiquetas limpias y conveniencia en la producción, mientras se adapta a iniciativas de sostenibilidad a través de formulaciones híbridas que combinan proteínas lácteas y vegetales. Sin embargo, el mercado enfrenta desafíos por la creciente popularidad de alternativas basadas en plantas y el aumento de casos de intolerancia a la lactosa. La respuesta de la industria a estos desafíos incluye inversión en investigación y desarrollo para mejorar la digestibilidad de las proteínas y reducir la alergenicidad en productos lácteos. Adicionalmente, los fabricantes se enfocan en tecnologías de procesamiento innovadoras para mejorar las propiedades funcionales de las proteínas lácteas, haciéndolas más adecuadas para varias aplicaciones alimentarias. Los productores europeos de proteína láctea también enfatizan la transparencia en sus cadenas de suministro e implementan prácticas sostenibles para mantener la confianza del consumidor y la competitividad del mercado. A pesar de los desafíos, se espera que el mercado mantenga su trayectoria de crecimiento, impulsado por la innovación continua, el aumento de la conciencia sobre la salud entre los consumidores y la adaptabilidad de los fabricantes a las demandas cambiantes del mercado.

Conclusiones clave del informe

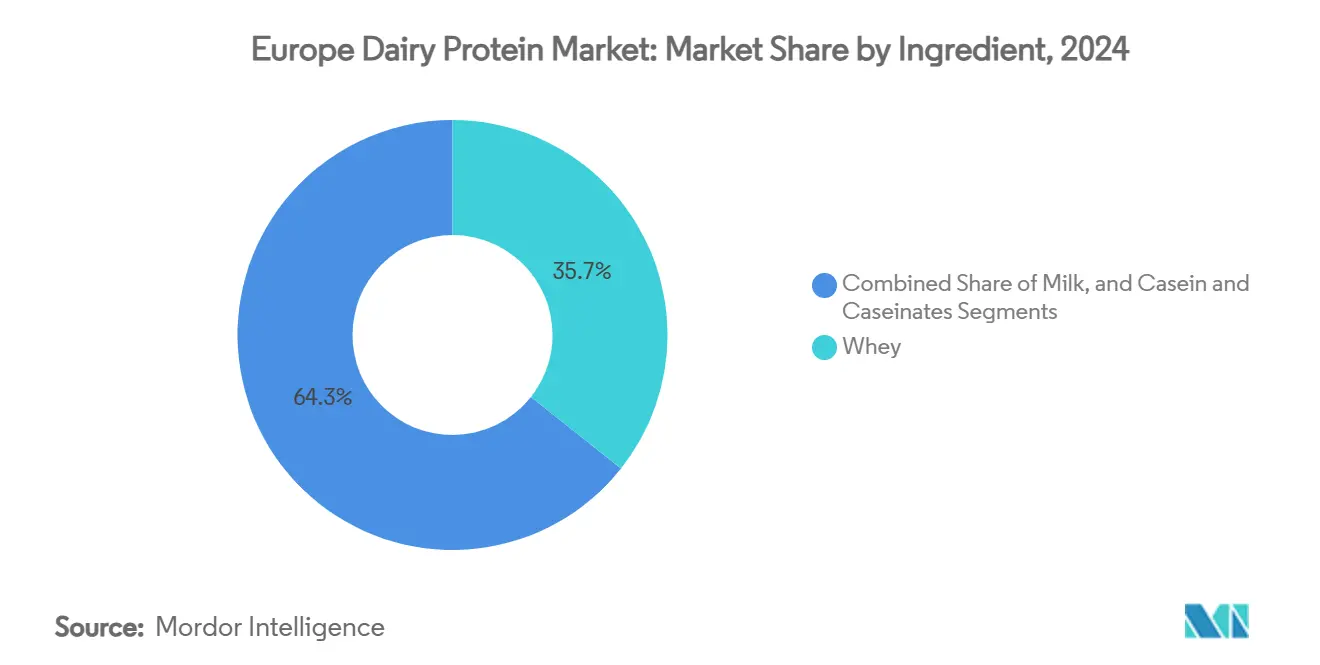

- Por ingrediente, los concentrados de proteína de suero mantuvieron el 35.66% de la participación del mercado europeo de proteína láctea en 2024; se proyecta que los aislados de proteína de leche se expandan a una TCAC del 8.23% hasta 2030.

- Por forma, el formato en polvo capturó el 79% del tamaño del mercado europeo de proteína láctea en 2024, mientras que las ofertas líquidas (RTD) están creciendo a una TCAC del 10.40% hasta 2030.

- Por naturaleza, el segmento convencional comandó el 93% del mercado en 2024; mientras que el segmento orgánico avanza a una TCAC del 11.26% entre 2025-2030.

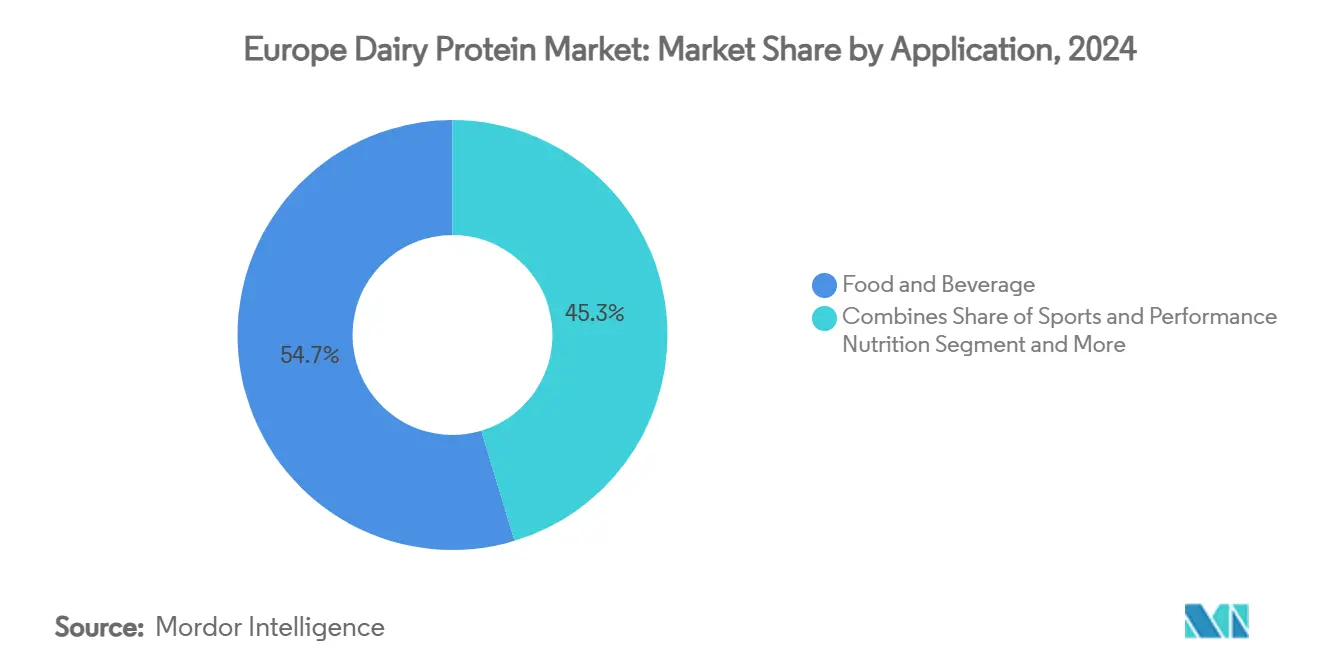

- Por aplicación, alimentos y bebidas representaron el 54.66% de participación en 2024, mientras que la nutrición deportiva y de rendimiento lidera el crecimiento futuro con una TCAC del 9.13%.

- Por geografía, Alemania lideró con el 25% de la participación del mercado europeo de proteína láctea en 2024, y España registra la TCAC proyectada más rápida del 7.20% hasta 2030

Tendencias e insights del mercado de proteína láctea de Europa

Análisis de impacto de impulsores

| IMPULSOR | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOLOGÍA DE IMPACTO |

|---|---|---|---|

| Creciente adopción de dietas altas en proteínas entre europeos que envejecen | +1.8% | Alemania, Reino Unido, Francia, Italia | Mediano plazo (2-4 años) |

| Demanda de etiqueta limpia en nutrición infantil y clínica | +1.2% | Alemania, Francia, Reino Unido, Países Bajos | Mediano plazo (2-4 años) |

| Crecimiento de formulaciones híbridas (planta-lácteo) impulsando la innovación en proteínas | +0.9% | Alemania, Países Bajos, Reino Unido, Francia | Largo plazo (≥4 años) |

| Creciente demanda de nutrición funcional y deportiva | +1.5% | España, Reino Unido, Alemania, Italia | Corto plazo (≤2 años) |

| Avances tecnológicos en procesamiento de proteínas | +1.1% | Alemania, Países Bajos, Dinamarca, Francia | Mediano plazo (2-4 años) |

| Prácticas de producción sostenible apoyando el crecimiento del mercado | +0.8% | Toda la UE, más fuerte en países nórdicos y Alemania | Largo plazo (≥4 años) |

| Fuente: Mordor Intelligence | |||

Creciente adopción de dietas altas en proteínas entre europeos que envejecen

La tendencia demográfica de envejecimiento en Europa es un impulsor significativo de la expansión del mercado de proteína láctea. La investigación demuestra que los individuos mayores tienen requisitos de proteína aumentados, con la Autoridad Europea de Seguridad Alimentaria (EFSA) estableciendo una Ingesta de Referencia Poblacional (PRI) de 0.83 g de proteína/kg de peso corporal por día. El Grupo de Estudio PROT-AGE, respaldado por la Sociedad Europea de Medicina Geriátrica, recomienda un consumo de proteína aún mayor: 1.0-1.2 g por kilogramo diario para individuos mayores de 65 años, y 1.2-1.5 g/kg para aquellos con condiciones de salud existentes. Según datos recientes de Eurostat de enero de 2024, la población de la UE es de 449.3 millones, con más de una quinta parte siendo de 65 años o mayor[1]Source: Eurostat, Population Structure and Ageing,

ec.europa.eu. La Comisión Europea ha identificado a las poblaciones sedentarias de edad avanzada como particularmente vulnerables a la deficiencia de proteínas, creando oportunidades sustanciales para productos lácteos fortificados con proteína. Este cambio demográfico ha impulsado a los fabricantes de lácteos a desarrollar líneas de productos especializadas dirigidas a las necesidades nutricionales de consumidores mayores. La creciente conciencia sobre el papel de la proteína en mantener la masa muscular y prevenir la sarcopenia en adultos mayores ha estimulado aún más el crecimiento del mercado.

Demanda de etiqueta limpia en nutrición infantil y clínica

Las proteínas lácteas de etiqueta limpia están experimentando una demanda creciente en el mercado europeo, particularmente en productos de nutrición infantil. Los padres buscan productos con ingredientes simples y reconocibles, impulsando a los fabricantes a reformular con proteínas lácteas de etiqueta limpia. La tendencia también influye en productos de nutrición clínica, donde los proveedores de atención médica y pacientes prefieren declaraciones de ingredientes transparentes y componentes proteicos naturales. Las regulaciones de la Comisión Europea sobre la composición de fórmulas infantiles proporcionan directrices específicas para ingredientes y aditivos. Con 3.67 millones de bebés nacidos en la Unión Europea en 2023, según las Estadísticas de Fertilidad de Europa, esta población infantil sustancial impulsa la demanda de ingredientes de proteína láctea naturales y mínimamente procesados en fórmulas para bebés y productos de nutrición infantil[2]Source: European Commission, "Fertility Statistics", ec.europa.eu. Los fabricantes están respondiendo a esta demanda invirtiendo en investigación y desarrollo para crear formulaciones innovadoras de proteína láctea que cumplan tanto con los requisitos regulatorios como con las preferencias del consumidor por productos de etiqueta limpia. Adicionalmente, la creciente conciencia sobre los beneficios nutricionales de las proteínas lácteas continúa apoyando la expansión del mercado de proteína láctea de etiqueta limpia en nutrición infantil.

Crecimiento de formulaciones híbridas (planta-lácteo)

Las formulaciones híbridas que combinan proteínas lácteas y vegetales permiten a los fabricantes de lácteos abrazar las tendencias de sostenibilidad mientras utilizan sus capacidades de producción establecidas. La gama híbrida Smug de Kerry Group, introducida en julio de 2024, presenta productos lácteos mezclados que entregan contenido reducido de grasa saturada y menores emisiones de CO2[3]Source: Kerry Group, "Kerry Group Half Year Results 2024," kerrygroup.com. Estos productos híbridos innovadores atraen a consumidores conscientes de la salud y abordan las tendencias decrecientes de consumo de lácteos en Europa. Los productos permiten a las empresas lácteas involucrar con demografías más jóvenes mientras entregan los beneficios funcionales y perfiles de sabor familiares que las alternativas puramente basadas en plantas luchan por lograr. El enfoque híbrido representa un terreno estratégico intermedio, permitiendo a las empresas mantener su herencia láctea mientras se adaptan a las preferencias cambiantes del consumidor.

Creciente demanda de nutrición funcional y deportiva

El creciente enfoque del consumidor en productos de nutrición funcional y deportiva está impulsando un crecimiento significativo en el mercado europeo de proteína láctea. La creciente conciencia sobre la salud entre los europeos, junto con una cultura de fitness en crecimiento, ha llevado a un mayor consumo de suplementos ricos en proteínas y alimentos funcionales. Atletas, entusiastas del fitness e individuos conscientes de la salud están incorporando productos de proteína láctea en sus rutinas diarias para la recuperación y mantenimiento muscular. El mercado se fortalece aún más por la demografía en expansión de poblaciones de envejecimiento activo que buscan nutrición rica en proteínas, así como la digestibilidad superior y el perfil completo de aminoácidos de las proteínas lácteas. En respuesta a esta demanda del mercado, FrieslandCampina Ingredients lanzó Nutri Whey ProHeat en marzo de 2025, específicamente diseñado para satisfacer las necesidades del mercado de rendimiento y nutrición activa. Esta tendencia es particularmente evidente en los principales mercados europeos como Alemania, el Reino Unido y Francia, donde la participación deportiva y las membresías de gimnasio continúan aumentando.

Análisis de impacto de restricciones

| RESTRICCIÓN | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOLOGÍA DE IMPACTO |

|---|---|---|---|

| Creciente popularidad de proteínas alternativas basadas en plantas y veganas | -1.3% | Alemania, Reino Unido, Países Bajos, Suecia | Largo plazo (≥4 años) |

| Creciente intolerancia a la lactosa y alergias | -0.8% | Sur de Europa, Reino Unido, Alemania | Mediano plazo (2-4 años) |

| Fluctuaciones de precios y volatilidad de materias primas | -0.7% | Toda la UE, más alto en Alemania y Francia | Corto plazo (≤2 años) |

| Interrupciones en la cadena de suministro impactan el mercado europeo de proteína láctea | -1.0% | Toda la UE, particularmente Europa Oriental | Corto plazo (≤2 años) |

| Fuente: Mordor Intelligence | |||

Creciente popularidad de proteínas alternativas basadas en plantas y veganas

El cambio hacia alternativas de proteína basadas en plantas y veganas presenta un desafío significativo para el mercado de proteína láctea. La adopción por parte de los consumidores de dietas veganas y flexitarianas, especialmente entre demografías más jóvenes, ha reducido la demanda de proteínas lácteas tradicionales. Esta transición está impulsada por preocupaciones de sostenibilidad ambiental, consideraciones de bienestar animal y las ventajas percibidas para la salud de las opciones basadas en plantas. Los fabricantes de alimentos han respondido desarrollando alternativas de proteína de soja, guisante y otras fuentes vegetales. Las mejoras en la tecnología de procesamiento de proteína vegetal han mejorado el sabor y la textura de estas alternativas. La mayor disponibilidad al por menor y los precios competitivos de las proteínas basadas en plantas crean presión adicional sobre los productos tradicionales de proteína láctea en el mercado europeo. Este cambio del mercado representa una restricción significativa para los fabricantes de proteína láctea, requiriendo que adapten sus estrategias para mantener su posición en el mercado.

Fluctuaciones de precios y volatilidad de materias primas

La volatilidad de precios en el mercado europeo de proteína láctea continúa escalando, impulsada por escasez de suministro en concentrados y aislados de proteína de suero. La apreciación del Euro ha disminuido los márgenes de ganancia para los productores lácteos europeos, afectando su posición en el mercado global. Según el USDA, hubo reducciones significativas de rebaños lácteos en Francia, Alemania, los Países Bajos y Bélgica durante 2024, principalmente debido a costos elevados de insumos, condiciones de sequía y brotes del virus de la lengua azul. La volatilidad de precios ha creado desafíos para los fabricantes que enfrentan estructuras de costos inciertas mientras mantienen la calidad del producto y cumplen con las obligaciones de entrega. La situación se complica aún más por la investigación anti-subsidios de China sobre las exportaciones lácteas de la Unión Europea, que podría interrumpir los patrones comerciales establecidos. La inestabilidad de precios ha obligado a los fabricantes a diversificar sus estrategias de abastecimiento y mejorar la eficiencia de producción. Adicionalmente, los participantes del mercado han aumentado su énfasis en negociaciones de contratos a largo plazo y enfoques de gestión de riesgo.

Análisis de segmentos

Por ingrediente: el suero domina mientras los aislados de leche surgen

Los concentrados de proteína de suero mantienen la mayor participación de mercado en 35.66% en 2024. Este dominio surge de su versatilidad en aplicaciones alimentarias y costo-efectividad comparado con los aislados. La posición del segmento se fortalece por su integración con la producción de queso, proporcionando eficiencias operacionales para procesadores lácteos. Los aislados de proteína de leche representan el segmento de crecimiento más rápido con una TCAC proyectada del 8.23% (2025-2030). Este crecimiento se atribuye a su perfil superior de aminoácidos y propiedades funcionales en aplicaciones premium. Las mejoras en tecnologías de filtración y separación han mejorado la calidad del producto mientras reducen los costos de producción para aislados de alta pureza.

El segmento de caseína y caseinatos mantiene presencia significativa en el mercado, particularmente en análogos de queso y alimentos procesados, aunque con crecimiento más lento que los segmentos de suero y proteína de leche. Las proteínas hidrolizadas están aumentando en demanda en todas las categorías, particularmente en aplicaciones de nutrición clínica y fórmula infantil, debido a su digestibilidad mejorada y alergenicidad reducida. El mercado para proteínas hidrolizadas se beneficia del aumento de conciencia del consumidor sobre las tasas de absorción de proteínas y la salud digestiva. Los fabricantes están respondiendo a esta tendencia expandiendo sus carteras de productos de proteína hidrolizada e invirtiendo en investigación y desarrollo para mejorar los procesos de producción.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por forma: la versatilidad del polvo se encuentra con la conveniencia líquida

Los formatos en polvo representan el 79.00% del mercado europeo de proteína láctea en 2024. Este dominio se atribuye a su vida útil más larga, transporte eficiente y aplicaciones versátiles. El segmento de polvo mantiene su liderazgo en el mercado a través de procesos de formulación costo-efectivos y control preciso de concentración de proteína en productos finales. Se espera que el segmento líquido (RTD) crezca a una TCAC del 10.40% durante 2025-2030, emergiendo como el formato de crecimiento más rápido. Este crecimiento está impulsado por la creciente demanda del consumidor por productos convenientes y listos para consumir, particularmente en nutrición deportiva y bebidas funcionales.

Los fabricantes están implementando tecnologías avanzadas para superar los desafíos de estabilidad de proteínas en formatos líquidos. Estas innovaciones permiten la producción de bebidas listas para beber con textura mejorada y viscosidad reducida a pH neutro. Los avances tecnológicos abordan las limitaciones tradicionales de formulación en aplicaciones listas para beber, apoyando el crecimiento del segmento líquido. A medida que la tecnología continúa evolucionando, los formatos líquidos están expandiendo gradualmente su presencia en el mercado junto con los formatos tradicionales en polvo.

Por aplicación: la base de alimentos y bebidas apoya el crecimiento de la nutrición deportiva

El segmento de alimentos y bebidas mantiene una participación de mercado del 54.66% en 2024, liderando el mercado europeo de proteína láctea. Los productos lácteos y postres representan el sub-segmento más grande, donde las proteínas lácteas sirven propósitos funcionales y nutricionales. El sector de panadería y confitería incorpora proteínas lácteas para mejorar la textura, extender la vida útil y aumentar el valor nutricional. La categoría de bebidas, particularmente leche enriquecida con proteína y bebidas de yogur, exhibe crecimiento significativo mientras los fabricantes responden a la demanda del consumidor por formatos convenientes de entrega de proteína.

Se proyecta que la nutrición deportiva y de rendimiento crezca a una TCAC del 9.13% durante 2025-2030, impulsada por el aumento de conciencia del consumidor sobre el papel de la proteína en la recuperación muscular y el rendimiento atlético. El crecimiento del segmento refleja mejoras en la calidad y eficiencia de absorción de proteínas, mientras los fabricantes desarrollan ingredientes especializados de proteína láctea para productos de nutrición deportiva. El mercado se ha diversificado más allá de polvos de proteína para incluir opciones listas para beber y productos de hidratación mejorados con proteína que combinan electrolitos con proteínas lácteas.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por naturaleza: el crecimiento orgánico supera la base convencional

El segmento convencional mantiene el 93.00% del mercado europeo de proteína láctea en 2024, respaldado por cadenas de suministro establecidas y métodos tradicionales de producción láctea costo-efectivos. Este segmento mantiene su posición a través de economías de escala y tecnologías de procesamiento eficientes que aseguran calidad consistente a precios competitivos. El segmento orgánico, aunque más pequeño, está creciendo a una TCAC del 11.26% (2025-2030), excediendo la tasa de crecimiento general del mercado. Esta expansión surge del mayor enfoque del consumidor en sostenibilidad ambiental, bienestar animal y las ventajas para la salud de los productos orgánicos.

El segmento orgánico mantiene un fuerte impulso de crecimiento a pesar de los desafíos de precios más altos y presiones inflacionarias en el poder adquisitivo del consumidor. La investigación demuestra que la leche orgánica contiene concentraciones más altas de ácidos grasos beneficiosos y antioxidantes comparado con la leche convencional, apoyando el precio premium de las proteínas lácteas orgánicas. El marco regulatorio robusto de la UE para la agricultura orgánica, combinado con estas diferencias de calidad documentadas, proporciona una base sólida para la expansión continua del segmento orgánico.

Análisis geográfico

Alemania mantiene su posición como el mercado más grande para proteínas lácteas en Europa con una participación del 25% en 2024, aprovechando su infraestructura robusta de procesamiento lácteo y fuerte demanda doméstica por productos enriquecidos con proteína. El liderazgo del país surge de inversiones en tecnología de procesamiento y una red de distribución establecida que conecta productores con mercados domésticos y de exportación. El mercado alemán demuestra alta innovación en ingredientes proteicos especializados para nutrición clínica y aplicaciones deportivas, respaldado por sus capacidades de investigación en tecnología alimentaria.

España está emergiendo como el mercado de crecimiento más rápido con una TCAC proyectada del 7.20% (2025-2030), impulsado por el aumento de conciencia del consumidor sobre los beneficios para la salud de las proteínas y la expansión del segmento de nutrición deportiva. El mercado español se beneficia del aumento de conciencia sobre la salud y la creciente adopción de dietas altas en proteínas para manejo de peso y estilos de vida activos. Las inversiones en capacidad de producción local y canales de distribución expandidos para productos proteicos especializados apoyan este crecimiento.

El Reino Unido y Francia representan mercados sustanciales con perfiles de aplicación diversos, con el Reino Unido enfocándose en nutrición deportiva y Francia especializándose en fórmula infantil y aplicaciones de nutrición clínica. Italia integra proteínas lácteas en productos alimentarios tradicionales, mientras que los Países Bajos y Bélgica funcionan como centros de procesamiento y distribución para el mercado europeo. Rusia muestra potencial de crecimiento en proteínas lácteas convencionales, a pesar de desafíos regulatorios y geopolíticos de acceso al mercado. Estas variaciones regionales reflejan diferentes preferencias del consumidor, entornos regulatorios y capacidades industriales a través de Europa.

Panorama competitivo

El mercado europeo de proteína láctea exhibe fragmentación moderada, con cooperativas medianas y corporaciones multinacionales como Agrial Group, Arla Foods Amba, Kerry Group Plc y Glanbia Plc manteniendo posiciones significativas en el mercado. Estas empresas están implementando estrategias de integración vertical para asegurar el suministro de materias primas mientras desarrollan productos especializados para segmentos de aplicación de alto crecimiento.

Los participantes del mercado están invirtiendo en tecnologías de procesamiento propietarias para mejorar la diferenciación del producto, particularmente en áreas de estabilidad térmica, solubilidad y atributos sensoriales. Este enfoque en el avance tecnológico se ejemplifica por el anuncio de FrieslandCampina en marzo de 2024 de una inversión de EUR 30 millones en sus instalaciones de producción alemanas, dirigida a desarrollar productos innovadores de proteína láctea e implementar procesos de manufactura sostenibles.

El mercado presenta oportunidades en formulaciones de proteína híbrida que combinan fuentes lácteas y vegetales, así como ingredientes especializados para el segmento de nutrición clínica. La consolidación de la industria continúa mientras las empresas buscan economías de escala y presencia geográfica más amplia para abordar presiones de margen. Las capacidades tecnológicas se han convertido en un factor crucial para mantener ventaja competitiva en este panorama de mercado en evolución.

Líderes de la industria de proteína láctea de Europa

-

Glanbia plc

-

Agrial Group

-

Arla Foods Amba

-

FrieslandCampina Ingredients

-

Kerry Group Plc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos recientes de la industria

- Mayo 2025: Fonterra lanzó MyNZMP Link, una plataforma digital de ventas que proporciona acceso las 24 horas a ingredientes lácteos para compradores europeos. La plataforma de comercio electrónico permite a los compradores europeos de ingredientes comprar concentrado de proteína de suero y lactosa directamente de los almacenes regionales de la empresa.

- Marzo 2025: Verley lanzó tres polvos de proteína de suero libres de animales: FermWhey Native para nutrición deportiva, FermWhey MicroStab para bebidas y lácteos, y FermWhey Gel para productos lácteos y de queso.

- Noviembre 2024: Arla Foods Ingredients desarrolló Lacprodan DI-3092, un hidrolizado de proteína de suero que contiene 10g de proteína por 100ml, comparado con los 6-7g estándar en productos similares, para uso en aplicaciones de nutrición médica basada en péptidos.

- Noviembre 2024: Arla Foods Ingredients adquirió el negocio de Whey Nutrition de Volac, que proporcionó a la empresa capacidad adicional de suministro de suero para abordar la creciente demanda del mercado.

Alcance del informe del mercado de proteína láctea de Europa

El mercado europeo de proteína láctea ha sido segmentado basado en ingrediente, forma, naturaleza, aplicación y geografía. El mercado está segmentado basado en ingrediente en leche y suero. Se dividen además en aislados, concentrados e hidrolizados. Por forma, el mercado está segmentado en polvo y líquido. Por naturaleza, se divide en convencional y orgánico. Por aplicación, el mercado está segmentado en alimentos y bebidas (panadería y confitería, productos lácteos y postres, y bebidas), nutrición deportiva y de rendimiento, nutrición infantil y de vida temprana, y otras aplicaciones. También, el estudio proporciona un análisis del mercado de proteína láctea en los mercados emergentes y establecidos a través de la región, incluyendo Alemania, el Reino Unido, Francia, España, Italia, Bélgica, los Países Bajos, Rusia y el resto de Europa. El dimensionamiento del mercado se ha hecho en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Leche | Aislado |

| Concentrados | |

| Hidrolizado | |

| Suero | Concentrados |

| Aislados | |

| Hidrolizado | |

| Caseína y caseinatos |

| Polvo |

| Líquido |

| Convencional |

| Orgánico |

| Alimentos y bebidas | Panadería y confitería |

| Productos lácteos y postres | |

| Bebidas | |

| Nutrición deportiva y de rendimiento | |

| Nutrición infantil y de vida temprana | |

| Nutrición para ancianos y nutrición médica | |

| Otras aplicaciones |

| Alemania |

| Francia |

| Reino Unido |

| España |

| Países Bajos |

| Italia |

| Suecia |

| Polonia |

| Bélgica |

| Resto de Europa |

| Por ingrediente | Leche | Aislado |

| Concentrados | ||

| Hidrolizado | ||

| Suero | Concentrados | |

| Aislados | ||

| Hidrolizado | ||

| Caseína y caseinatos | ||

| Por forma | Polvo | |

| Líquido | ||

| Por naturaleza | Convencional | |

| Orgánico | ||

| Por aplicación | Alimentos y bebidas | Panadería y confitería |

| Productos lácteos y postres | ||

| Bebidas | ||

| Nutrición deportiva y de rendimiento | ||

| Nutrición infantil y de vida temprana | ||

| Nutrición para ancianos y nutrición médica | ||

| Otras aplicaciones | ||

| Geografía | Alemania | |

| Francia | ||

| Reino Unido | ||

| España | ||

| Países Bajos | ||

| Italia | ||

| Suecia | ||

| Polonia | ||

| Bélgica | ||

| Resto de Europa | ||

Preguntas clave respondidas en el informe

¿Cuál es el tamaño actual del mercado de proteína láctea de Europa y qué tan rápido está creciendo?

El mercado de proteína láctea de Europa está valorado en USD 1.10 mil millones en 2025 y se pronostica que alcance USD 1.42 mil millones en 2030, avanzando a una TCAC del 5.24%.

¿Qué país lidera el mercado de proteína láctea de Europa en ingresos?

Alemania contribuye con el 25.00% de los ingresos totales en 2024. La base industrial sólida y el avance tecnológico del país impulsan un crecimiento significativo del mercado.

¿Por qué los líquidos (RTD) están ganando participación en la forma de proteína láctea de Europa?

Se espera que el segmento líquido (listo para beber) crezca a una TCAC del 10.40%, impulsado por la creciente demanda del consumidor por productos convenientes y listos para consumir.

¿Qué tipo de ingrediente se espera que crezca a la TCAC más rápida?

Se espera que los aislados de proteína de leche crezcan a una TCAC del 8.23% para el período de pronóstico.

Última actualización de la página el: