Marktgröße für Polyamide

| Studienzeitraum | 2017 - 2029 | |

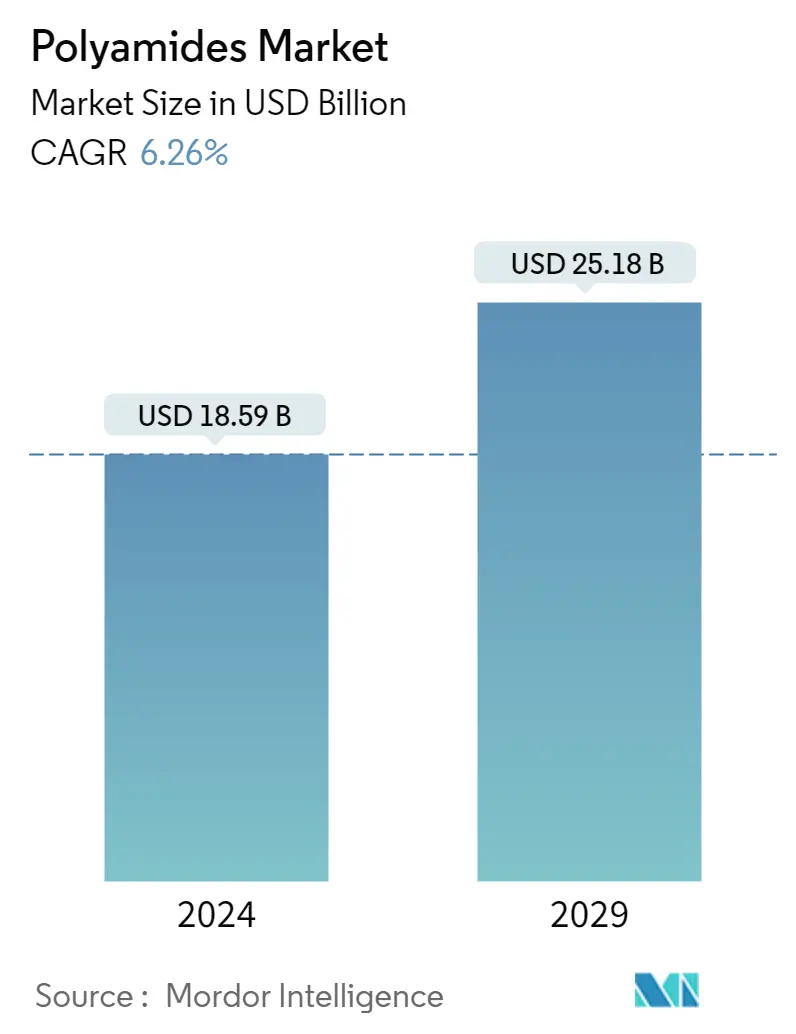

| Marktgröße (2024) | 18.59 Milliarden | |

| Marktgröße (2029) | 25.18 Milliarden | |

| Größter Anteil nach Endnutzerbranche | Automobil | |

| CAGR (2024 - 2029) | 6.26 % | |

| Größter Anteil nach Region | Asien-Pazifik | |

| Marktkonzentration | Mittel | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Polyamide

Die Marktgröße für Polyamide wird im Jahr 2024 auf 18,59 Milliarden US-Dollar geschätzt und soll bis 2029 25,18 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,26 % im Prognosezeitraum (2024–2029) entspricht.

Die Automobilindustrie soll den Polyamid-Markt anführen

- Polyamide sind Hochleistungskunststoffe, die hohen Temperaturen und korrosiven Umgebungen standhalten. Aufgrund ihrer nicht klebenden und reibungsarmen Eigenschaften eignen sie sich für Anwendungen in verschiedenen Endverbraucherbranchen wie Luft- und Raumfahrt, Elektronik, Automobil und Telekommunikation.

- Den mengenmäßig größten Marktanteil hatte im Jahr 2022 die Automobilindustrie inne. Der Automobilmarkt für Polyamide verzeichnete im Vergleich zum Vorjahr ein wertmäßiges Wachstum von 11,73 %. Dies ist auf eine Steigerung der Fahrzeugproduktion zurückzuführen, die in der Folge zu einem Anstieg des Polyamidverbrauchs führte. So erreichte die Fahrzeugproduktion im Jahr 2022 143 Millionen Einheiten im Vergleich zu 136 Millionen Einheiten im Vorjahr.

- Die Elektro- und Elektronikindustrie hatte im Jahr 2022 volumenmäßig den zweitgrößten Marktanteil. Eine deutliche Verlagerung der Verbraucher in Richtung Unterhaltungselektronik, als Unternehmen begannen, von zu Hause aus zu arbeiten und Menschen begannen, Heimbüros einzurichten, führte zu einem Anstieg der Nachfrage nach Unterhaltungselektronik. Dadurch steigt weltweit die Nachfrage nach Polyamiden.

- Der Luft- und Raumfahrtsektor ist der am schnellsten wachsende Endverbraucher von Polyamiden und wird im Prognosezeitraum (2023-2029) voraussichtlich eine wertmäßige jährliche Wachstumsrate von 7,96 % verzeichnen. Trends wie die Verwendung fortschrittlicher Materialien mit geringem Gewicht und hohen Festigkeitseigenschaften, Miniaturisierung und bahnbrechende Technologien werden es intelligenten Fertigungspraktiken im Luft- und Raumfahrtsektor ermöglichen, den Verbrauch von Polyamiden in Zukunft zu erhöhen. Mit der neuen Forschung und Entwicklung im Design von PA-Compounds der nächsten Generation und deren technischen Verbundwerkstoffen wird erwartet, dass der Verbrauch in der Luft- und Raumfahrt erheblich steigen wird.

Asien-Pazifik dominiert die Marktnachfrage

- Der globale Polyamidmarkt machte im Jahr 2022 gemessen am Verbrauch 8,18 % des gesamten Marktanteils an technischen Kunststoffen aus. Der asiatisch-pazifische Raum und Europa gehören weltweit zu den größten Abnehmern von Polyamiden.

- Der asiatisch-pazifische Raum ist der größte Abnehmer von Polyamidharz und dürfte im Prognosezeitraum wertmäßig eine jährliche Wachstumsrate von 6,80 % verzeichnen, was ihn auch zum am schnellsten wachsenden Sektor macht. Länder wie China und Japan stehen bei der Verwendung von Polyamiden an vorderster Front und machen gemessen am Umsatz 60,63 % bzw. 10,52 % des gesamten Polyamid-Marktanteils aus. Dies ist auf die Automobilindustrie Chinas zurückzuführen, die als einzige Region einen Anstieg der Nachfrage nach Fahrzeugen verzeichnet, vor allem weil die Regierung angesichts der weltweiten Halbleiterknappheit die Steuern auf Fahrzeugkäufe gesenkt hat. Beispielsweise betrug die Fahrzeugproduktion in China im Jahr 2022 46 Millionen Einheiten im Vergleich zu 44 Millionen Einheiten im Vorjahr. China gehört auch zu den am schnellsten wachsenden Ländern beim Polyamidverbrauch und dürfte von 2023 bis 2029 wertmäßig eine jährliche Wachstumsrate von 7,13 % verzeichnen.

- Europa war im Jahr 2022 der zweitgrößte Verbraucher von Polyamiden weltweit. Es wird erwartet, dass die Region im Prognosezeitraum eine wertmäßige jährliche Wachstumsrate von 5,52 % verzeichnen wird. Europas Polyamidverbrauch in der Elektronikindustrie macht 28,78 % des gesamten Polyamidumsatzes der Region aus.

- Aufgrund der wachsenden Automobilproduktion und der raschen Einführung nachhaltiger und langlebiger Baumaterialien im prognostizierten Zeitraum dürfte Afrika die am schnellsten wachsende Region für den Polyamidverbrauch sein. Es wird erwartet, dass die Region im Zeitraum 2023–2029 wertmäßig um 7,17 % wachsen wird.

Globale Markttrends für Polyamide

- Das rasante Wachstum der Luftfahrtindustrie und steigende Flugzeugverträge könnten das Marktwachstum unterstützen

- Die wachsende Nachfrage nach Elektrofahrzeugen könnte das Wachstum der Automobilindustrie ankurbeln

- Die rasante Urbanisierung und Investitionen im asiatisch-pazifischen Raum könnten die Branche ankurbeln

- Die Nachfrage nach flexiblen Verpackungen aus der Lebensmittel- und Getränkeindustrie kurbelt das Marktwachstum an

- Automobilproduktion soll deutsche Importe steigern

- Volatile Rohölpreise und geopolitische Faktoren bestimmen den Preis für Polyamidharz

- Aufgrund staatlicher Vorschriften und Initiativen werden die Recyclingquoten voraussichtlich weltweit steigen

Überblick über die Polyamidindustrie

Der Polyamidmarkt ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 42,68 % ausmachen. Die Hauptakteure in diesem Markt sind Ascend Performance Materials, BASF SE, Highsun Holding Group, Koch Industries, Inc. und LIBOLON (alphabetisch sortiert).

Marktführer bei Polyamiden

Ascend Performance Materials

BASF SE

Highsun Holding Group

Koch Industries, Inc.

LIBOLON

Other important companies include AdvanSix, Celanese Corporation, Domo Chemicals, Hangzhou Juheshun New Materials Co., Ltd., LANXESS.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Polyamide

- November 2022 Die Celanese Corporation hat die Übernahme des Mobility Materials (MM)-Geschäfts von DuPont abgeschlossen. Diese Akquisition erweiterte das Produktportfolio des Unternehmens an technischen Thermoplasten durch die Hinzufügung bekannter Marken und geistigen Eigentums von DuPont.

- September 2022 LANXESS führt mit Durethan ECO ein nachhaltiges Polyamidharz ein, das aus recycelten Fasern aus Altglas besteht, um seinen CO2-Fußabdruck zu reduzieren.

- Juli 2022 BASF SE kündigt Pläne zur Erweiterung ihrer Produktionskapazität für Ultramid-Polyamid in Indien an, um der wachsenden Nachfrage aus den Bereichen Automobil, Elektrik und Elektronik, Industrie und Konsumgüter gerecht zu werden.

Polyamid-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Endbenutzertrends

- 4.1.1 Luft- und Raumfahrt

- 4.1.2 Automobil

- 4.1.3 Bauwesen und Konstruktion

- 4.1.4 Elektrik und Elektronik

- 4.1.5 Verpackung

- 4.2 Import- und Exporttrends

- 4.2.1 Handel mit Polyamid (PA).

- 4.3 Preistrends

- 4.4 Recycling-Übersicht

- 4.4.1 Recyclingtrends bei Polyamid (PA).

- 4.5 Gesetzlicher Rahmen

- 4.5.1 Argentinien

- 4.5.2 Australien

- 4.5.3 Brasilien

- 4.5.4 Kanada

- 4.5.5 China

- 4.5.6 EU

- 4.5.7 Indien

- 4.5.8 Japan

- 4.5.9 Malaysia

- 4.5.10 Mexiko

- 4.5.11 Nigeria

- 4.5.12 Russland

- 4.5.13 Saudi-Arabien

- 4.5.14 Südafrika

- 4.5.15 Südkorea

- 4.5.16 Vereinigte Arabische Emirate

- 4.5.17 Großbritannien

- 4.5.18 Vereinigte Staaten

- 4.6 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Endverbraucherindustrie

- 5.1.1 Luft- und Raumfahrt

- 5.1.2 Automobil

- 5.1.3 Bauwesen und Konstruktion

- 5.1.4 Elektrik und Elektronik

- 5.1.5 Industrie und Maschinen

- 5.1.6 Verpackung

- 5.1.7 Andere Endverbraucherbranchen

- 5.2 Unterharztyp

- 5.2.1 Leistung

- 5.2.2 Polyamid (PA) 6

- 5.2.3 Polyamid (PA) 66

- 5.2.4 Polyphthalamid

- 5.3 Region

- 5.3.1 Afrika

- 5.3.1.1 Nach Land

- 5.3.1.1.1 Nigeria

- 5.3.1.1.2 Südafrika

- 5.3.1.1.3 Rest von Afrika

- 5.3.2 Asien-Pazifik

- 5.3.2.1 Nach Land

- 5.3.2.1.1 Australien

- 5.3.2.1.2 China

- 5.3.2.1.3 Indien

- 5.3.2.1.4 Japan

- 5.3.2.1.5 Malaysia

- 5.3.2.1.6 Südkorea

- 5.3.2.1.7 Rest der Asien-Pazifik-Region

- 5.3.3 Europa

- 5.3.3.1 Nach Land

- 5.3.3.1.1 Frankreich

- 5.3.3.1.2 Deutschland

- 5.3.3.1.3 Italien

- 5.3.3.1.4 Russland

- 5.3.3.1.5 Großbritannien

- 5.3.3.1.6 Rest von Europa

- 5.3.4 Naher Osten

- 5.3.4.1 Nach Land

- 5.3.4.1.1 Saudi-Arabien

- 5.3.4.1.2 Vereinigte Arabische Emirate

- 5.3.4.1.3 Rest des Nahen Ostens

- 5.3.5 Nordamerika

- 5.3.5.1 Nach Land

- 5.3.5.1.1 Kanada

- 5.3.5.1.2 Mexiko

- 5.3.5.1.3 Vereinigte Staaten

- 5.3.6 Südamerika

- 5.3.6.1 Nach Land

- 5.3.6.1.1 Argentinien

- 5.3.6.1.2 Brasilien

- 5.3.6.1.3 Rest von Südamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 AdvanSix

- 6.4.2 Ascend Performance Materials

- 6.4.3 BASF SE

- 6.4.4 Celanese Corporation

- 6.4.5 Domo Chemicals

- 6.4.6 Hangzhou Juheshun New Materials Co., Ltd.

- 6.4.7 Highsun Holding Group

- 6.4.8 Koch Industries, Inc.

- 6.4.9 LANXESS

- 6.4.10 LIBOLON

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS VON ENGINEERING PLASTICS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porter's Five Forces Framework (Branchenattraktivitätsanalyse)

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Polyamidindustrie

Luft- und Raumfahrt, Automobilbau, Bauwesen, Elektrik und Elektronik, Industrie und Maschinenbau sowie Verpackung werden als Segmente von der Endverbraucherindustrie abgedeckt. Aramid, Polyamid (PA) 6, Polyamid (PA) 66 und Polyphthalamid werden als Segmente durch Sub Resin Type abgedeckt. Afrika, Asien-Pazifik, Europa, Naher Osten, Nordamerika und Südamerika werden als Segmente nach Regionen abgedeckt.

- Polyamide sind Hochleistungskunststoffe, die hohen Temperaturen und korrosiven Umgebungen standhalten. Aufgrund ihrer nicht klebenden und reibungsarmen Eigenschaften eignen sie sich für Anwendungen in verschiedenen Endverbraucherbranchen wie Luft- und Raumfahrt, Elektronik, Automobil und Telekommunikation.

- Den mengenmäßig größten Marktanteil hatte im Jahr 2022 die Automobilindustrie inne. Der Automobilmarkt für Polyamide verzeichnete im Vergleich zum Vorjahr ein wertmäßiges Wachstum von 11,73 %. Dies ist auf eine Steigerung der Fahrzeugproduktion zurückzuführen, die in der Folge zu einem Anstieg des Polyamidverbrauchs führte. So erreichte die Fahrzeugproduktion im Jahr 2022 143 Millionen Einheiten im Vergleich zu 136 Millionen Einheiten im Vorjahr.

- Die Elektro- und Elektronikindustrie hatte im Jahr 2022 volumenmäßig den zweitgrößten Marktanteil. Eine deutliche Verlagerung der Verbraucher in Richtung Unterhaltungselektronik, als Unternehmen begannen, von zu Hause aus zu arbeiten und Menschen begannen, Heimbüros einzurichten, führte zu einem Anstieg der Nachfrage nach Unterhaltungselektronik. Dadurch steigt weltweit die Nachfrage nach Polyamiden.

- Der Luft- und Raumfahrtsektor ist der am schnellsten wachsende Endverbraucher von Polyamiden und wird im Prognosezeitraum (2023-2029) voraussichtlich eine wertmäßige jährliche Wachstumsrate von 7,96 % verzeichnen. Trends wie die Verwendung fortschrittlicher Materialien mit geringem Gewicht und hohen Festigkeitseigenschaften, Miniaturisierung und bahnbrechende Technologien werden es intelligenten Fertigungspraktiken im Luft- und Raumfahrtsektor ermöglichen, den Verbrauch von Polyamiden in Zukunft zu erhöhen. Mit der neuen Forschung und Entwicklung im Design von PA-Compounds der nächsten Generation und deren technischen Verbundwerkstoffen wird erwartet, dass der Verbrauch in der Luft- und Raumfahrt erheblich steigen wird.

| Luft- und Raumfahrt |

| Automobil |

| Bauwesen und Konstruktion |

| Elektrik und Elektronik |

| Industrie und Maschinen |

| Verpackung |

| Andere Endverbraucherbranchen |

| Leistung |

| Polyamid (PA) 6 |

| Polyamid (PA) 66 |

| Polyphthalamid |

| Afrika | Nach Land | Nigeria |

| Südafrika | ||

| Rest von Afrika | ||

| Asien-Pazifik | Nach Land | Australien |

| China | ||

| Indien | ||

| Japan | ||

| Malaysia | ||

| Südkorea | ||

| Rest der Asien-Pazifik-Region | ||

| Europa | Nach Land | Frankreich |

| Deutschland | ||

| Italien | ||

| Russland | ||

| Großbritannien | ||

| Rest von Europa | ||

| Naher Osten | Nach Land | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Rest des Nahen Ostens | ||

| Nordamerika | Nach Land | Kanada |

| Mexiko | ||

| Vereinigte Staaten | ||

| Südamerika | Nach Land | Argentinien |

| Brasilien | ||

| Rest von Südamerika |

| Endverbraucherindustrie | Luft- und Raumfahrt | ||

| Automobil | |||

| Bauwesen und Konstruktion | |||

| Elektrik und Elektronik | |||

| Industrie und Maschinen | |||

| Verpackung | |||

| Andere Endverbraucherbranchen | |||

| Unterharztyp | Leistung | ||

| Polyamid (PA) 6 | |||

| Polyamid (PA) 66 | |||

| Polyphthalamid | |||

| Region | Afrika | Nach Land | Nigeria |

| Südafrika | |||

| Rest von Afrika | |||

| Asien-Pazifik | Nach Land | Australien | |

| China | |||

| Indien | |||

| Japan | |||

| Malaysia | |||

| Südkorea | |||

| Rest der Asien-Pazifik-Region | |||

| Europa | Nach Land | Frankreich | |

| Deutschland | |||

| Italien | |||

| Russland | |||

| Großbritannien | |||

| Rest von Europa | |||

| Naher Osten | Nach Land | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Rest des Nahen Ostens | |||

| Nordamerika | Nach Land | Kanada | |

| Mexiko | |||

| Vereinigte Staaten | |||

| Südamerika | Nach Land | Argentinien | |

| Brasilien | |||

| Rest von Südamerika | |||

Marktdefinition

- Endverbraucherindustrie - Automobil, Elektrotechnik und Elektronik, Industrie und Maschinen, Bauwesen und andere sind die Endverbraucherbranchen, die im Polyamidmarkt berücksichtigt werden.

- Harz - Im Rahmen der Studie wird der Verbrauch von neuen Polyamidharzen wie Polyamid 6, Polyamid 66, Polyphthalamid und Aramid in den Primärformen berücksichtigt. Recycling wurde in einem eigenen Kapitel separat aufgeführt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Die quantifizierbaren Schlüsselvariablen (industriell und fremdbezogen), die sich auf das spezifische Produktsegment und Land beziehen, werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Sekundärrecherchen und Literaturrecherchen ausgewählt. zusammen mit primären Expertenbeiträgen. Diese Variablen werden durch Regressionsmodellierung (sofern erforderlich) weiter bestätigt.

- Schritt 2 Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen