Ethanolamine Marktgröße und Marktanteil

Ethanolamine Marktanalyse von Mordor Intelligenz

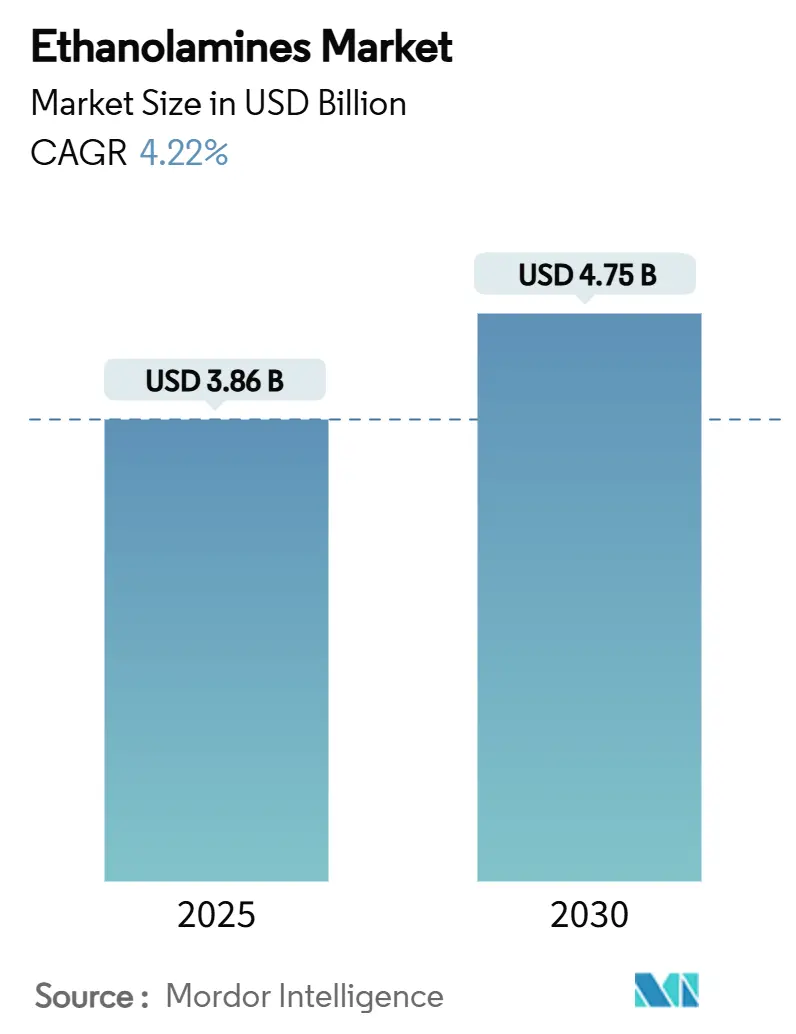

Die Ethanolamine Marktgröße erreichte 3,86 Milliarden USD im Jahr 2025 und wird voraussichtlich 4,75 Milliarden USD bis 2030 erreichen, mit einem Fortschritt von 4,22% CAGR. Gesunde Nachfrage aus Gasbehandlung, Waschmitteln, Agrochemikalien und fortschrittlicher Fertigung hält die Volumina stabil, auch wenn Produzenten strengeren Sicherheits- und Umweltvorschriften gegenüberstehen. Rohstoff-rückwärtsintegrations-Geschäfte, wie INEOS' Erwerb von LyondellBasells Ethylenoxid- und Derivate-Vermögenswerten, veranschaulichen, wie führende Anbieter Kostenvorteile sichern und gleichzeitig Versorgungssicherheit gewährleisten. Regulatorische Veränderungen-insbesondere die bedeutenden neuen Verwendungsregeln der uns-Umweltschutzagentur für Ethanolamine, die im August 2025 In Kraft treten-ermutigen Investitionen In biobasierte Routen, ohne den kurzfristigen Verbrauch In konventionellen Anwendungen zu beeinträchtigen. Währenddessen positionieren schrittweise Kapazitätserweiterungen von etablierten Unternehmen wie BASF In Antwerpen und Nouryon In Schweden den Ethanolamine Markt, um steigende Nachhaltigkeitsanforderungen zu erfüllen und gleichzeitig die regionale Versorgungssicherheit zu bewahren.

Wichtige Erkenntnisse des Berichts

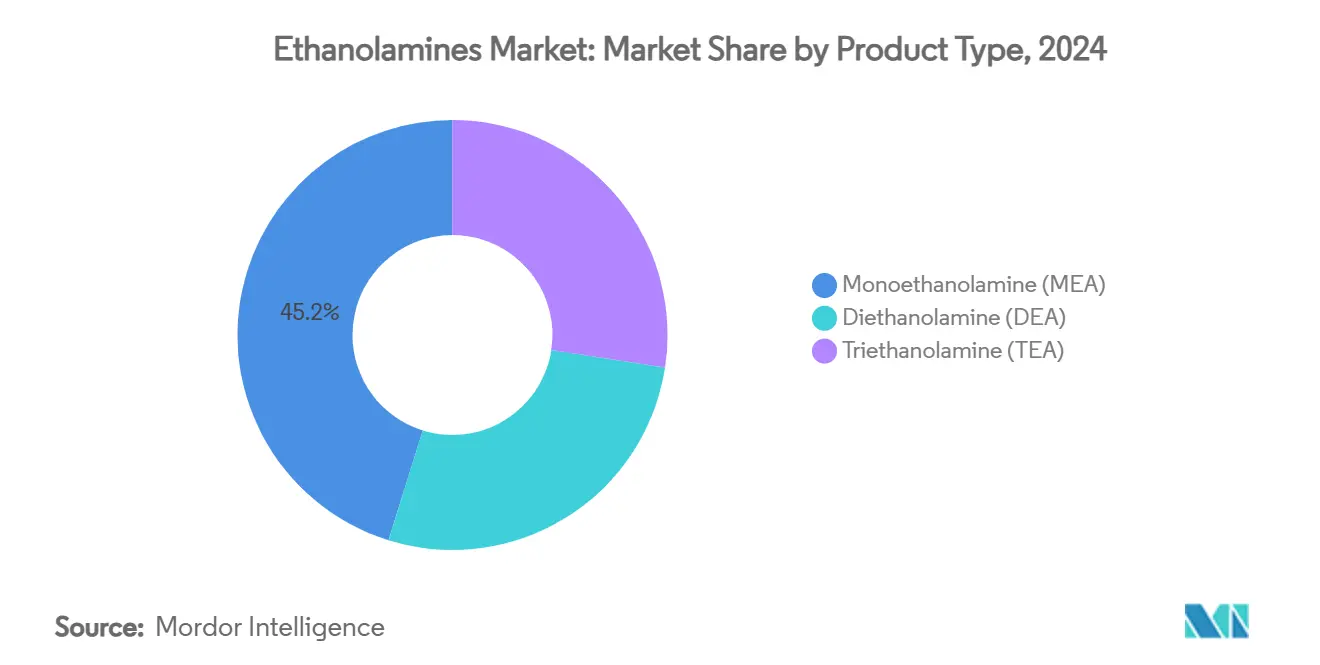

- Nach Produkttyp führte Monoethanolamin mit 45,18% Ethanolamine Marktanteil In 2024, während Diethanolamin den höchsten CAGR-Ausblick von 6,80% bis 2030 verzeichnete.

- Nach Technologie entfiel die Ethylenoxid-Route auf 92,16% der Ethanolamine Marktgröße In 2024, während der Bio-Ethanol-Weg voraussichtlich mit 7,24% CAGR bis 2030 expandieren wird.

- Nach Anwendung hielten Tenside einen 43,06% Umsatzanteil In 2024; Herbizide werden voraussichtlich am schnellsten mit 6,51% CAGR bis 2030 wachsen.

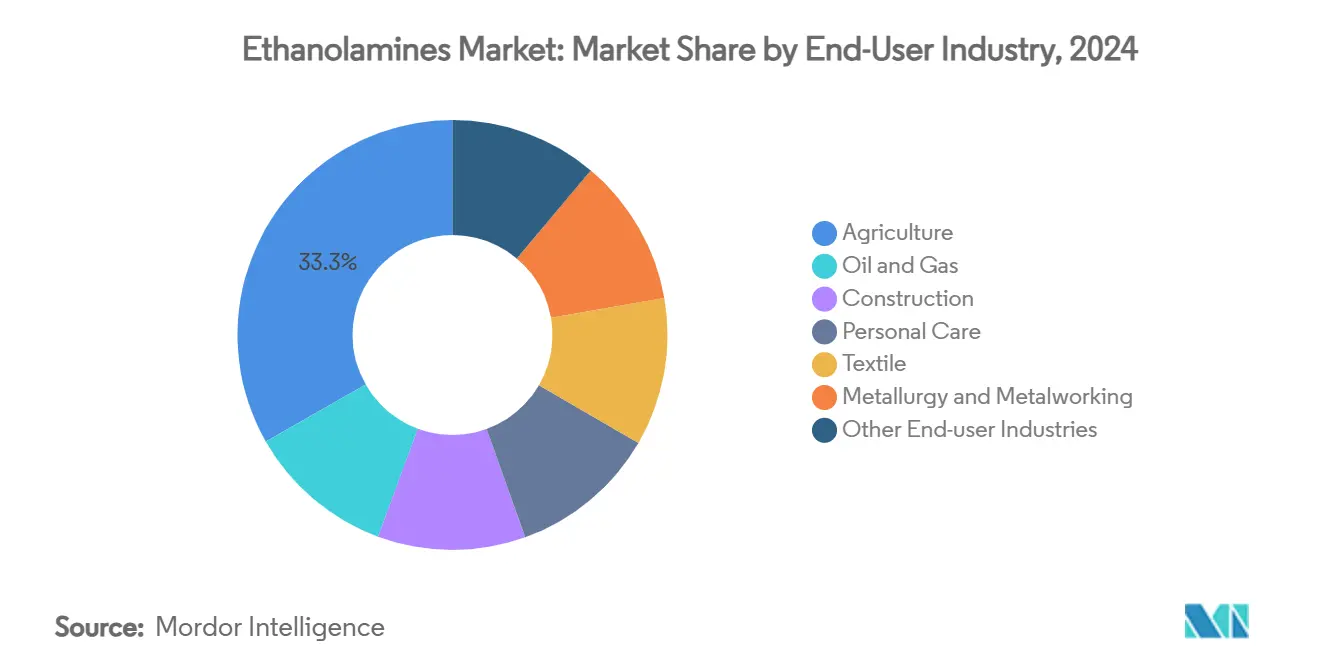

- Nach Endverbraucher eroberte die Landwirtschaft 33,24% des Ethanolamine Marktes In 2024, mit einem anhaltenden Wachstum von 5,82% CAGR bis 2030.

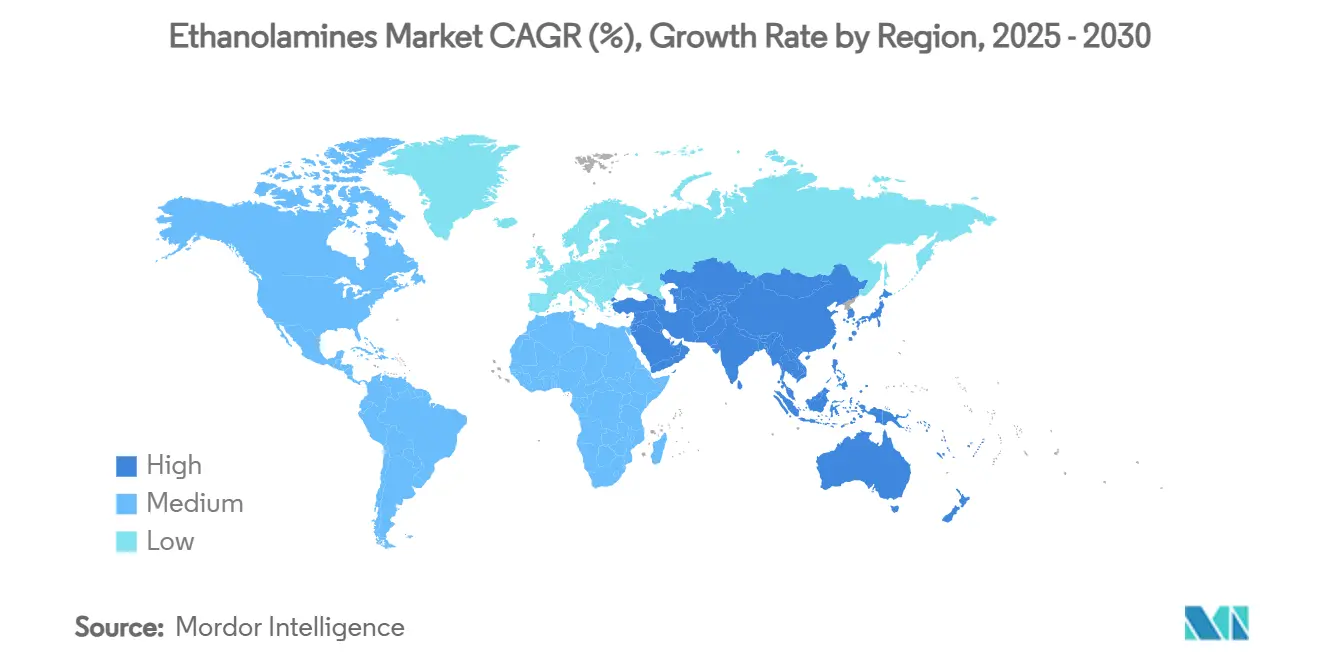

- Nach Geografie dominierte Asien-Pazifik mit 46,81% Anteil In 2024 und wird voraussichtlich die höchste regionale CAGR von 5,19% bis 2030 verzeichnen.

Globale Ethanolamine Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Schnelle Industrialisierung In Schwellenländern | +0.8% | Asien-Pazifik-Kern, Übertragung auf MEA | Mittelfristig (2-4 Jahre) |

| Steigende Glyphosat-Produktion für herbizidresistente Kulturen | +0.6% | Global, mit Konzentration In Nordamerika und APAC | Kurzfristig (≤ 2 Jahre) |

| Steigende Nachfrage nach wasserbasierten Metallbearbeitungsflüssigkeiten In der ev-Fertigung | +0.5% | Global, angeführt von Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Zunehmende Nutzung In der Agrochemie-Industrie | +0.4% | Global | Langfristig (≥ 4 Jahre) |

| Wachstum In biobasierten Tensid-Formulierungen In der Körperpflege | +0.3% | Nordamerika und EU, Ausdehnung auf APAC | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Schnelle Industrialisierung in Schwellenländern

Steigende Anlageinvestitionen In China, Indien, Indonesien und Vietnam stimulieren frischen Verbrauch von Ethanolamine für Gasentsüßung, Zementzusätze und Prozesschemikalien. Chinesische Politikpakete, die fortschrittliche Batterie-Rohstoffe anvisieren, erhöhen direkt die Monoethanolamin-Abnahme für Elektrolyt-Reinigungsprojekte. Indiens sich erweiternde Bio-Ethanol-Kapazität verstärkt zukünftige Rohstoffverfügbarkeit für erneuerbare Ethanolamine-Anlagen, senkt Importabhängigkeit und unterstützt exportorientierte Spezialchemie-Cluster. Expandierende Bauprogramme In Südostasien steigern die Triethanolamin-Nachfrage für Zementmahlhilfen, während regionale Versorgungsunternehmen aminbasierte CO₂-Abscheidung einsetzen, um Kohle- und Gaskraftwerke zu dekarbonisieren. Urbanisierung erschließt höhere Pro-Kopf-Käufe von Waschmitteln und Körperpflegeprodukten und verankert einen strukturellen Sog für tensidtaugliche Ethanolamine. Zusammengenommen verankern diese Trends einen breit angelegten, mittelfristigen Aufschwung im Ethanolamine Markt.

Steigende Glyphosat-Produktion für herbizidresistente Kulturen

Auch wenn sich Unkrautresistenz-Debatten intensivieren, expandiert die mit herbizidresistenten Sojabohnen- und Mais-Sorten besäte Anbaufläche weiter In Brasilien, Argentinien und den Vereinigten Staaten und erhält Große Synthesevolumina für Glyphosat aufrecht, die auf Ethanolamine-Neutralisierungsschritte angewiesen sind[1]Bayer AG, "Annual Bericht 2024," bayer.com . Multinationale Formulierer verlagern die Produktion zu kostenwettbewerbsfähigen asiatischen Zentren und verleihen dem Ethanolamine Markt frische Nachfragekorridore, ohne globale Verbrauchssummen zu verändern. In Entwicklungsländern erhöhen Landmaschinisierungs-Kampagnen den Glyphosat-Einsatz, da arbeitssparende Herbizide billiger bleiben als manuelle Unkrautbekämpfung. Neue Doppelschlag-Programme, die Glyphosat mit ergänzenden Wirkstoffen mischen, steigern oft die Gesamt-Amin-Anforderungen pro Hektar. Obwohl Regulierungsbehörden In der Europäischen Union auf reduzierte synthetische Lasten drängen, verlagern diese Beschränkungen typischerweise die Herstellung zu freundlicheren Rechtsgebieten, anstatt absolute Tonnagen zu drosseln. Folglich erhält die kurzfristige Dynamik von Glyphosat einen positiven Schwungfaktor für das Ethanolamine Marktwachstum aufrecht.

Steigende Nachfrage nach wasserbasierten Metallbearbeitungsflüssigkeiten in der EV-Fertigung

Batterieelektrofahrzeug-Montageanlagen bevorzugen wasserbasierte Kühlmittel für FräS-, Bohr- und Veredelungsvorgänge wegen geringerer Brandgefahr und einfacherer Abwasserbehandlung. Ethanolamine fungieren als pH-Stabilisatoren und Korrosionsinhibitoren In diesen Flüssigkeiten und gewährleisten Werkzeuglebensdauer und Maßgenauigkeit[2]TotalEnergies Schmierstoffe, "Wasser-basierend Schmierstoffe für Elektrisch Fahrzeuge," . Leichtere Aluminiumlegierungen und Kupferrotoren, die In EVs verwendet werden, erfordern Additivpakete, die galvanische Korrosion kontrollieren und die Triethanolamin-Einschlussraten weiter steigern. Automobilhersteller-Nachhaltigkeits-Scorecards messen eingebettetes CO₂; ethanolamin-ermöglichte, wasserbasierte Schmierstoffe senken Treibhausgas-Fußabdrücke um bis zu 30% gegenüber reinen Ölsystemen. Große Flüssigkeitsformulierer qualifizieren biobasiertes Monoethanolamin, um Recycling-Inhaltsansprüche zu stärken und eine Prämie-Ebene zu Lieferantenverhandlungen hinzuzufügen. Anhaltende ev-Kapazitäts-Hochläufe In den Vereinigten Staaten, China und Deutschland bieten daher einen mittelfristigen Wachstumshebel für den Ethanolamine Markt.

Zunehmende Nutzung in der Agrochemie-Industrie

Jenseits von Glyphosat stabilisieren Ethanolamine den pH-Wert, unterstützen Löslichmachung und verbessern Blatthaftung In Fungizid-, Insektizid- und Mikronährstoff-Formulierungen. Präzisions-Sprühgeräte verlassen sich auf maßgeschneiderte Tröpfchenspektren, die viele Ethanolamin-Tenside erreichen können, wodurch die Liefereffizienz hoch gehalten und Drift reduziert wird. Da Regierungen ältere Lösemittelsysteme einschränken, wechseln Formulierer zu amin-neutralisierten wasserbasierten Produkten, um strengere Arbeitsplatz-Expositionsgrenzwerte zu erfüllen. Biostimulant-Entwickler verwenden auch Ethanolamine als Kompatibilitätsmittel, wodurch kombinierte Tankmischungen ermöglicht werden, die die landwirtschaftliche Logistik vereinfachen. Das Ergebnis ist ein dauerhafter, langfristiger Beitrag zur Ethanolamine Marktexpansion, besonders In Südamerika und Südostasien, wo die Pflanzenschutz-Intensität parallel zu Exportkultür-Ambitionen steigt.

Hemmnis-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Flüchtig Ethylenoxid-Rohstoffpreise | -0.7% | Global | Kurzfristig (≤ 2 Jahre) |

| Zunehmende Unkrautresistenz zur Schwächung der Nachfrage nach Glyphosat | -0.4% | Hauptsächlich Nordamerika und EU | Mittelfristig (2-4 Jahre) |

| Aufkommen grünerer Bio-Lösemittel, die Ethanolamine herausfordern | -0.3% | Global, angeführt von entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Volatile Ethylenoxid-Rohstoffpreise

Spot-Ethylenoxid-Notierungen bleiben hochsensibel für Naphtha- und Erdgas-Schwankungen und drücken eigenständige Ethanolamine-Produzenten während plötzlicher Aufwärtszyklen. Mehrere Südkoreanische Cracker standen Anfang 2025 still, weil negative Olefin-Margen den Betrieb unwirtschaftlich machten und die Ethylenoxid-Versorgung im breiteren Asien-Pazifik-Becken verknappten[3]ICIS Newsroom, "Asien Ethylen Oxid Markt Overview Q1 2025," icis.com. Integrierte Großunternehmen wie BASF und Dow überstehen Volatilität besser, indem sie Oxid-Ströme zu den margenstärksten Derivaten umverteilen, was strukturelle Vorteile unterstreicht, die Marktkonzentration verstärken. Frachtunterbrechungen durch Suez- und Panama-Kanäle fügen weitere Unberechenbarkeit zu Rohstoff-Arbitrage-Flüssen hinzu. Kleinere Formulierer reagieren durch Kürzung der Laufzeiten oder Weitergabe von Zuschlägen, doch verlängerte Preisschocks riskieren Nachfragezerstörung In preissensiblen Anwendungen wie Commodit-Waschmitteln. Nettoauswirkung ist ein kurzfristiger Dämpfer auf den Ethanolamine Markt, bis sich Rohstofftrends normalisieren.

Zunehmende Unkrautresistenz zur Schwächung der Glyphosat-Nachfrage

Bestätigte Fälle von Amaranthus- und Lolium-Arten, die tolerant gegenüber Glyphosat sind, steigen weiter im Mais Gürtel und Teilen Europas und veranlassen Agronomen, diversifizierte Herbizid-Programme zu empfehlen. Da Hoftor-Margen unter Druck geraten, übernehmen Erzeuger variabel-Rate Anwendungskarten, die Gesamt-Glyphosat-Liter pro Hektar senken und subtil den Ethanolamin-Verbrauch schmälern. Politische Anreize für Regenerativ Landwirtschaft In der Europäischen Union drängen Landwirte zu mechanischer Unkrautbekämpfung, Deckfrüchten und Präzisions-Punktbehandlungen, die chemische Volumina weiter drosseln. Agrochemie-Giganten weisen größere F&e-Budgets neuen Wirkungsweisen zu, von denen einige auf Alternativ Amin-Zwischenprodukte oder gar keine angewiesen sind. Kombiniert üben diese agronomischen und regulatorischen Gegenwinde einen mittelfristigen Dämpfer auf den Ethanolamine Marktausblick aus.

Segmentanalyse

Nach Produkttyp: MEA-Dominanz untermauert Volumenstabilität

Monoethanolamin hielt 45,18% der 2024er Umsätze, unterstützt durch stetige Gas-Entsüßungsläufe, aufkeimende Kohlenstoffabscheidungs-Pilotprojekte und breite Waschmittelverwendung. Das Segment wird voraussichtlich eine 6,80% CAGR bis 2030 verzeichnen und seine Ankerrolle im Ethanolamine Markt verstärken. Monoetha-nolamin'S hohe Reaktivität ermöglicht Formulierern, ein breites pH-Spektrum maßzuschneidern und branchenübergreifende Relevanz aufrechtzuerhalten. Währenddessen behält Diethanolamin eine solide Nische In Metallbearbeitungsflüssigkeiten und Herbizid-Neutralisation bei, mit Koprodukt-Wert-Aufwertung durch verbesserte Korrosionshemmungsleistung. Triethanolamin schreitet In Zementmahlhilfen voran und liefert bis zu 5 MPa Druckfestigkeits-Gewinne, die Aushärtezeiten bei Großen Infrastrukturprojekten verkürzen.

Diversifizierung über drei primäre Grad schützt Lieferanten vor Nachfrageschwankungen In jedem einzelnen nachgelagerten Sektor. Kohlenstoffabscheidungs-Nachrüstungen In Raffinerien und Stahlwerken könnten Monoethanolamin-Abrufe scharf erhöhen, während Körperpflege-Premiumisierung die Triethanolamin-Margen-Widerstandsfähigkeit unterstützt. Zusammen halten diese Dynamiken den Ethanolamine Markt auf Produktebene gut ausbalanciert.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Nach Technologie: Ethylenoxid-Route behält Skalenvorteil

Der Legacy-Ethylenoxid-Prozess repräsentierte 92,16% des globalen Durchsatzes In 2024 und spiegelt Jahrzehnte der Optimierung und versunkener Kapitalvorteile wider. Dennoch wird vorhergesagt, dass der Bio-Ethanol-Weg mit 7,24% CAGR beschleunigt, angetrieben von Erneuerbare-Inhalts-Mandaten und Unternehmens-Netto-Null-Zielen. Frühe kommerzielle Anlagen In Thailand und Brasilien demonstrieren, dass landwirtschaftsrückstands-abgeleitetes Bio-Ethylen sich nahtlos In bestehende Aminierungs-Züge integrieren kann und nachgelagerte Qualifikationshürden reduziert. Kohlenstoff-Grenze-Adjustment-Schemata In Europa verengen die Kostenlücke durch Preisgestaltung eingebetteter Emissionen und neigen zukünftige Ausgaben zu kohlenstoffarmen Routen.

Prozessintensivierungs-Bemühungen-kontinuierliche Reaktionssysteme, membranbasierte Trennungen und katalysierte Umlagerungen-halten Legacy-Technologie bei Barmittelkosten wettbewerbsfähig. Dennoch gewähren Markeninhaber, die bereit sind, Prämien für zertifizierte kohlenstoffarme Moleküle zu zahlen, biobasierten Lieferanten einen attraktiven Fuß In der Tür. Das resultierende Dual-Pathway-Framework gewährleistet reichliche Versorgung und katalysiert gleichzeitig Technologie-Upgrades im breiteren Ethanolamine Markt.

Nach Anwendung: Tenside bleiben das Volumen-Arbeitspferd

Tensid- und Waschmittelherstellung absorbierte 43,06% der Gesamtvolumina In 2024, eine Position, die durch nichtionische Formulierungen für Haushaltsreiniger und Industrieentfetter untermauert wird. Hochschäumende, niedrig-irritierende Profil halten Ethanolamin-Alkoxylate In schnelldrehenden Konsumgütern beliebt und treiben stabile Grundnachfrage an. Herbizid-Formulierungen, obwohl heute kleiner, werden voraussichtlich 6,51% CAGR auf der Rückseite von Flächenexpansion In Lateinamerika und Afrika wachsen. Gasbehandlung behält eine strategische Rolle für Raffinerien und lng-Exportanlagen bei und gewährt Monoethanolamin wiederkehrende, langlebige Verkäufe, die an Energiewende-Nachrüstungen gebunden sind.

Diversifizierende nachgelagerte Fußabdrücke erstrecken sich auf Zementzusätze, die Aushärtezyklen verkürzen und Klinker-Faktor senken, wasserbasierte Metallbearbeitungsflüssigkeiten, die für Elektroantrieb-Baugruppen abgestimmt sind, und Nischen-Pharma-Puffer-Verwendungen. Diese breite Anwendungsmatrix isoliert den Ethanolamine Markt vor Schocks In jedem einzelnen Endverwendungsegment.

Nach Endverbraucher-Industrie: Landwirtschaft behält Führung trotz Volatilität

Die Landwirtschaft hielt 33,24% der 2024er Nachfrage und spiegelt die anhaltende Dominanz von Glyphosat und die Einführung neuartiger Nach-Aufgang-Herbizide wider, die Ethanolamin-Salze enthalten. Obwohl Unkrautresistenz und regulatorische Prüfung Unsicherheit einspritzen, halten Flächenwachstum und steigende landwirtschaftliche Eingang-Intensität mittelfristige Perspektiven positiv. Öl- und Gas-Verarbeitung bleibt ein Kernabsatz, da aminbasierte Gas-Entsüßung pipelinequalitätiges Erdgas gewährleistet. Bauwesen liefert inkrementelle Aufwärtsbewegung durch Zement- und Betonverbesserer, besonders In Südostasiens Infrastruktur-Boom. Körperpflegehersteller nutzen zertifizierte erneuerbare Ethanolamine, um sich mit Unternehmens-Kohlenstoffzielen und Verbraucher-Nachhaltigkeitserwartungen zu alignieren.

Diese mehrere-Sektor-Exposition balanciert zyklische Schwankungen aus und zementiert den Ethanolamine Markt als widerstandsfähige chemische Plattform, die flexibel sowohl Commodity- als auch Spezialanforderungen erfüllt.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Asien-Pazifik dominierte mit einem 46,81% Umsatzanteil In 2024, gestützt durch integrierte Petrochemie-Komplexe, wettbewerbsfähige Arbeitskraft und expandierende nachgelagerte Fertigungs-Hubs. Chinesische Raffinerieen entstau kontinuierlich Monoethanolamin-Linien, um heimische Waschmittel- und Elektronikchemie-Kunden zu bedienen, während Indiens Bio-Ethanol-Anstieg den Subkontinent als zukünftige Exportbasis für erneuerbare Ethanolamine positioniert. Südostasiens Agrochemie-Formulierer, konzentriert In Thailand und Vietnam, bieten weiteren Sog, da regionale Pflanzenschutz-Ausgaben steigen.

Nordamerika behält eine robuste Produktions-Backbone bei, verankert durch Texas- und Louisiana-Oxid-Derivate-Cluster. INEOS' 700 Millionen USD Erwerb von LyondellBasells Anlage sichert Rohstoff für langfristige Lieferverträge mit Gas-Entsüßungs-Lizenzgebern. Huntsmans e-Grad-Expansion In Die Woodlands zielt auf Halbleiter-Reinigungsnischen ab und verleiht der Region eine wertschöpfende Absicherung gegen Commodity-Margen-Zyklen.

Europas strenge Kohlenstoff-Agenda lenkt Investitionen zu emissionsarmen Einheiten, beispielhaft durch BASFs 140.000-Tonnen-Upgrade In Antwerpen. Nouryons ISCC PLUS-Akkreditierung In Stenungsund spornt Körperpflege-Nachfrage durch ermöglichung verfolgbaren erneuerbaren Inhalts an. Kohlenstoff-Grenze-Adjustment-Preisgestaltung wird voraussichtlich Import-Prämien auf hocheemissive Ethanolamine erhöhen und indirekt zertifizierte europäische Ausgabe begünstigen. Kollektiv erhalten diese regionalen Dynamiken ein ausgewogenes globales Netzwerk aufrecht, das stetige Flüsse im Ethanolamine Markt untermauert.

Wettbewerbslandschaft

Der Ethanolamine Markt weist moderate Konsolidierung auf, mit vertikal integrierten Großunternehmen, die strukturellen Rohstoffzugang und regulatorische Expertise nutzen, um Anteile zu verteidigen. INEOS' rohstoffsichernde Akquisition sichert Oxid-Zwischenprodukte zu vorteilhaften Kosten und exemplifiziert die Lieferketten-Kontroll-Strategie, die Spitzenspieler verfolgen.

Differenzierung dreht sich zunehmend um Nachhaltigkeits-Referenzen. Nouryons ISCC PLUS-Zertifizierung ermöglicht Weitergabe grüner Prämien an Heim- und Körperpflege-Markeninhaber, die verifizierbare kohlenstoffarme Inputs suchen. Entstehende Marktteilnehmer fokussieren sich auf Bio-Ethanol-Routen und Nischen-Leistungszusätze, doch bedeutende Kapitalintensität, strenge Expositionsgrenzwert-Regulierungen und verwurzelte Kundenbeziehungen erhöhen die Barriere für schnelle Verdrängung.

Wettbewerbsintensität hängt daher vom Kapazitätserweiterungs-Timing, Rohstoff-Hedging-Fähigkeit und Portfolio-Breite über Commodity- und Spezial-Grad ab-alles was Margen-Trajektorien im Ethanolamine Markt prägt.

Ethanolamine Industrieführer

-

Dow

-

SABIC

-

BASF

-

Huntsman Corporation

-

INEOS

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- September 2024: BASF eröffnete seine neue Alkylethanolamin-Anlage am Verbund-Standort In Antwerpen, Belgien, und steigerte die globale Kapazität um fast 30% auf mehr als 140.000 Tonnen jährlich.

- Juni 2024: Nouryon erhielt ISCC PLUS-Zertifizierung für grünes Ethylenoxid, Ethanolamine und Ethylenamine an seiner Anlage In Stenungsund, Schweden, was Kunden ermöglicht, Scope-3-Emissionen zu senken.

Globaler Ethanolamine Marktbericht Umfang

Ethanolamine sind farblose, viskose organische Verbindungen, die als Rohstoff In der Produktion verschiedener chemischer Verbindungen wie Monoethanolamin (MEA), Diethanolamine (DEA) und andere verwendet werden, die weiter In der Herstellung von Emulgatoren, Waschmitteln, Pharmazeutika und anderen Produkten verwendet werden. Der Ethanolamine Markt ist In drei Bereiche unterteilt: Produkttyp, Endverbraucher-Industrie und Geografie. Nach Produkttyp ist der Markt In Monoethanolamin, Diethanolamin und Triethanolamin segmentiert. Nach Endverbraucher-Industrie ist der Markt In Landwirtschaft, Bauwesen, Körperpflege, Öl und Gas, Metallurgie und Metallbearbeitung, Textilien und andere Endverbraucher-Industrien segmentiert. Der Bericht deckt auch Marktgröße und Prognosen für den Markt In 15 Ländern rund um den Globus ab. Für jedes Segment wurden Marktdimensionierung und Prognosen auf Basis des Wertes (USD Millionen) durchgeführt.

| Monoethanolamin (MEA) |

| Diethanolamin (DEA) |

| Triethanolamin (TEA) |

| Ethylenoxid-Route |

| Bio-Ethanol-Route |

| Gasbehandlung |

| Herbizide (Glyphosat) |

| Tenside und Waschmittel |

| Zement- und Betonzusätze |

| Körperpflege-Formulierungen |

| Metallbearbeitungsflüssigkeiten |

| Andere Anwendungen |

| Öl und Gas |

| Landwirtschaft |

| Bauwesen |

| Körperpflege |

| Textil |

| Metallurgie und Metallbearbeitung |

| Andere Endverbraucher-Industrien |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Übriges Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Übriges Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Übriger Naher Osten und Afrika |

| Nach Produkttyp | Monoethanolamin (MEA) | |

| Diethanolamin (DEA) | ||

| Triethanolamin (TEA) | ||

| Nach Technologie | Ethylenoxid-Route | |

| Bio-Ethanol-Route | ||

| Nach Anwendung | Gasbehandlung | |

| Herbizide (Glyphosat) | ||

| Tenside und Waschmittel | ||

| Zement- und Betonzusätze | ||

| Körperpflege-Formulierungen | ||

| Metallbearbeitungsflüssigkeiten | ||

| Andere Anwendungen | ||

| Nach Endverbraucher-Industrie | Öl und Gas | |

| Landwirtschaft | ||

| Bauwesen | ||

| Körperpflege | ||

| Textil | ||

| Metallurgie und Metallbearbeitung | ||

| Andere Endverbraucher-Industrien | ||

| Nach Geografie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Übriges Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Übriges Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Übriger Naher Osten und Afrika | ||

Schlüsselfragen beantwortet im Bericht

Wie Groß ist die aktuelle Ethanolamine Marktgröße?

Die Ethanolamine Marktgröße erreichte 3,86 Milliarden USD In 2025 und wird voraussichtlich 4,75 Milliarden USD bis 2030 erreichen, mit einem Fortschritt von 4,22% CAGR.

Welcher Produktgrad führt die globale Nachfrage an?

Monoethanolamin dominiert und hält 45,18% Umsatzanteil In 2024 und profitiert von einem 6,80% CAGR-Ausblick bis 2030.

Wie schnell wächst die Bio-Ethanol-Produktionsroute?

Biobasierte Technologie ist darauf eingestellt, mit 7,24% CAGR bis 2030 zu expandieren, während Marken und Regulierungsbehörden auf erneuerbaren Inhalt drängen.

Warum kommandiert Asien-Pazifik den größten regionalen Anteil?

Integrierte Petrochemie-Hubs, Große Waschmittel- und Herbizid-Industrien und schnelle Industrialisierung gaben Asien-Pazifik 46,81% der globalen Verkäufe In 2024.

Seite zuletzt aktualisiert am: