Lasersensor-Marktgröße und -anteil

Lasersensor-Marktanalyse von Mordor Intelligenz

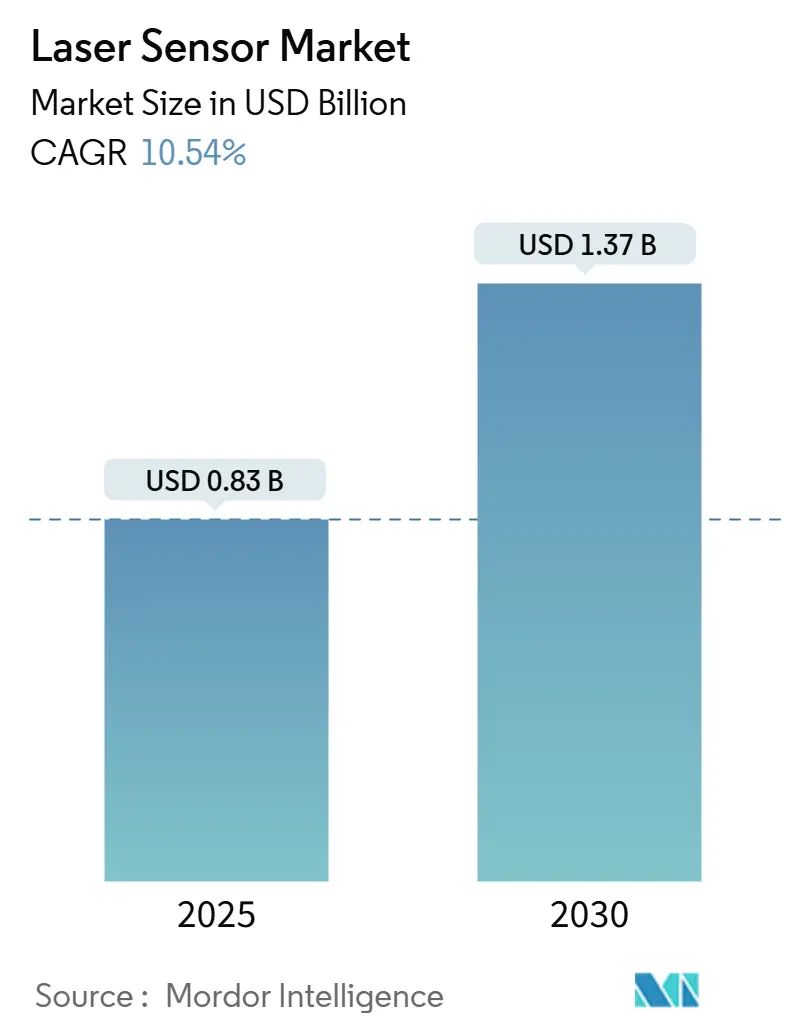

Die Lasersensor-Marktgröße wird auf USD 0,83 Milliarden im Jahr 2025 geschätzt und soll bis 2030 USD 1,37 Milliarden bei einer CAGR von 10,54% erreichen. Die Nachfrage steigt, da Fabriken Messaufgaben automatisieren, die mikronengenaue Präzision erfordern, während fallende Festkörper-Lidar-Preise neue Möglichkeiten In autonomen Fahrzeugen, Robotern und Infrastrukturinspektionen eröffnen. Das Wachstum wird durch die obligatorische Nutzung digitaler Zwillingsdokumentation bei europäischen Infrastrukturprojekten und durch den Vorstoß des asiatisch-pazifischen Raums zur Verschärfung der Dimensionstoleranzen In Elektrofahrzeug(ev)-Batteriefertigungslinien verstärkt. Serviceangebote rund um Kalibrierung, vorausschauende Wartung und Analytik expandieren schneller als Hardware-Verkäufe und signalisieren ein reifendes Ökosystem, In dem langfristige Leistung genauso wichtig ist wie die Sensorbeschaffung.

Wichtige Berichtserkenntnisse

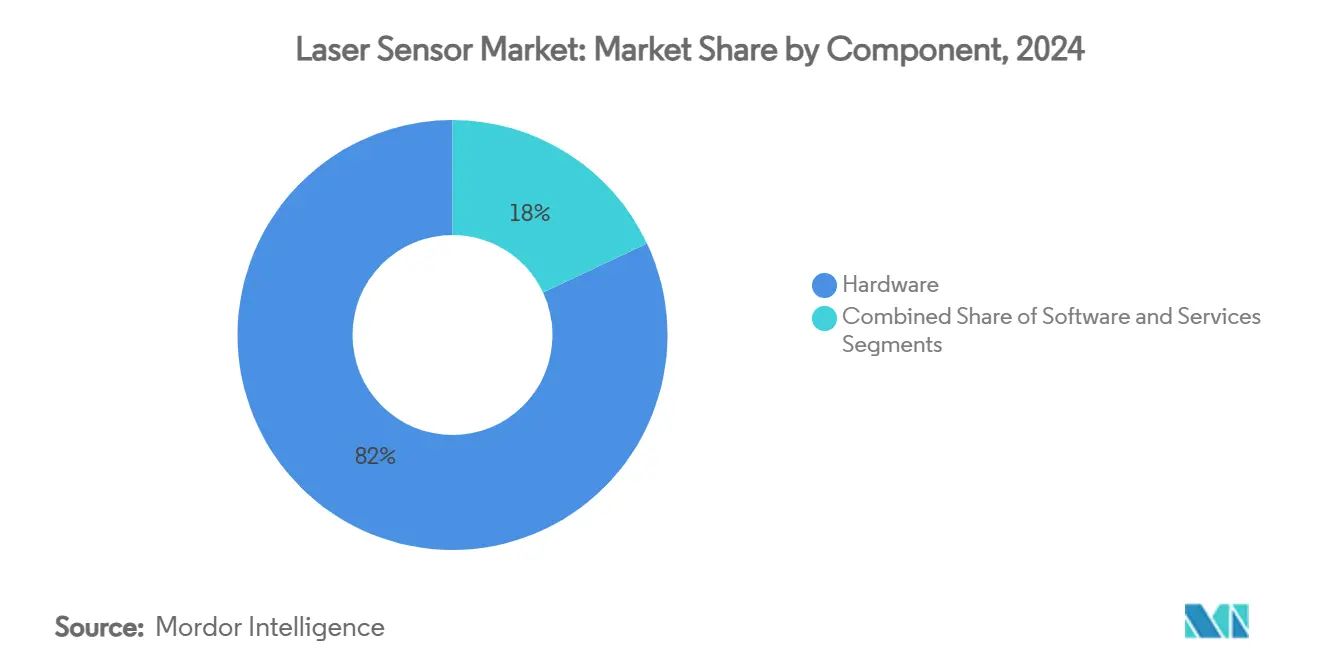

- Nach Komponenten hielt Hardware 82% Umsatzanteil In 2024; Dienstleistungen werden bis 2030 mit einer CAGR von 12,5% expandieren.

- Nach Sensortyp führten Distanz-/Reichweitensensoren mit 30% des Lasersensor-Marktanteils In 2024, während 3D-Profilierungseinheiten mit 14% CAGR voranschreiten.

- Nach Messbereich eroberten Kurzdistanzmodelle (<100 mm) 45% Anteil In 2024; Langdistanzgeräte (>300 mm) wachsen mit 12,5% CAGR.

- Nach Leistungsabgabe dominierte die 101-500 mW-Kategorie mit 31% Anteil In 2024; >500 mW-Einheiten verzeichnen die schnellste CAGR von 13%.

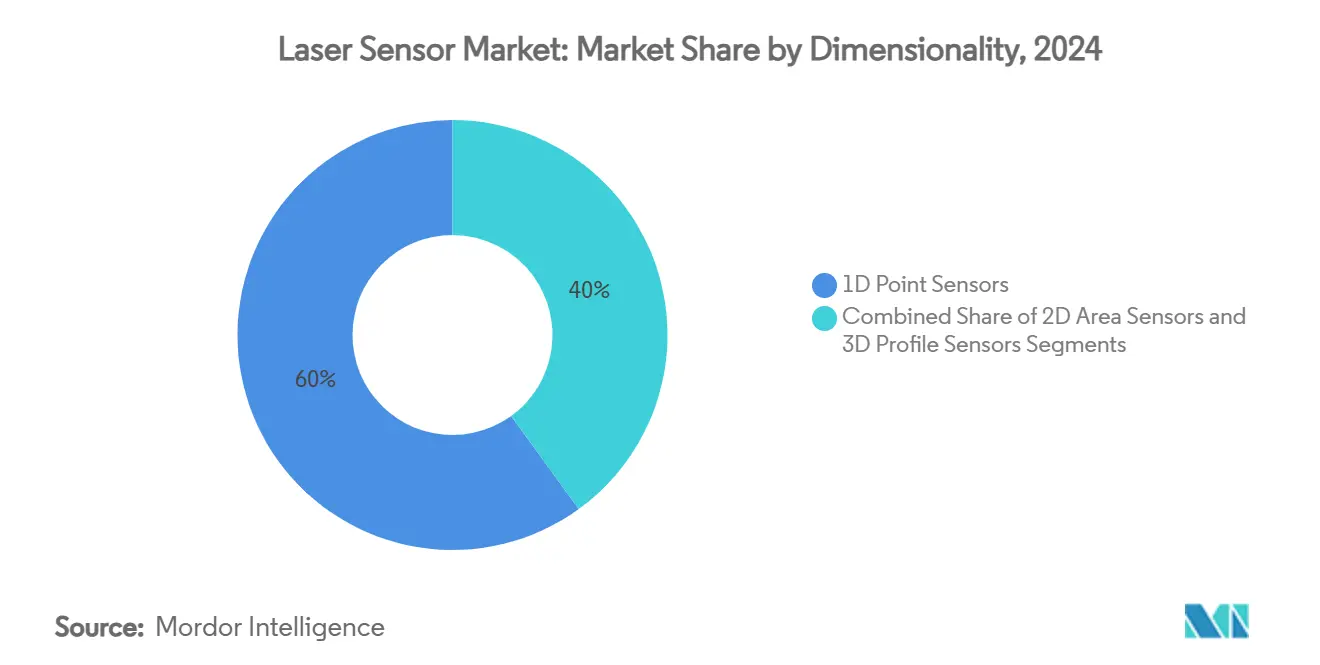

- Nach Dimensionalität hielten 1D-Punktsensoren 60% der Lasersensor-Marktgröße In 2024; 3D-Profilierungseinheiten expandieren mit 15% CAGR.

- Nach Endverbraucher führte Automobil und Mobilität mit 26% Anteil In 2024, während Logistik, Lagerhaltung und Robotik eine CAGR von 17% verzeichnen.

Globale Lasersensor-Markttrends und Einblicke

Treiber-Wirkungsanalyse

| TREIBER | (~) % AUSWIRKUNG AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | AUSWIRKUNGSZEITRAHMEN |

|---|---|---|---|

| Präzisionslückenschließung In ev-Batterie-Montage | +2.1% | Asien-Pazifik, Übertragung auf Europa | Mittelfristig (2-4 Jahre) |

| Anstieg In 3D AOI für Halbleiterverpackung | +1.8% | Global, Ostasien-Fokus | Kurzfristig (≤2 Jahre) |

| Migration von Ultraschall- zu Laserdistanzsensoren In intelligenter Lagerhaltung | +1.5% | Nordamerika, Ausbreitung nach Europa | Mittelfristig (2-4 Jahre) |

| Kostensenkung bei Festkörper-Lidar ermöglicht ToF-Sensoren In AGVs | +1.7% | Europa, Nordamerika | Mittelfristig (2-4 Jahre) |

| Obligatorische digitale Zwillingsdokumentation In EU-Infrastruktur | +1.2% | Europäische Union | Langfristig (≥4 Jahre) |

| Reinraum-kontaktlose Messstandards In Medizinprodukten | +0.9% | Global | Kurzfristig (≤2 Jahre) |

| Quelle: Mordor Intelligence | |||

Präzisionslückenschließung in der Automotive-EV-Batteriemontage

Laserverschiebungssensoren ersetzen Berührungsmessgeräte In ev-Batteriefertigungslinien, da 0,1 mm Dimensionsfehler die Batteriekapazität um bis zu 5% reduzieren können. Speckle-freie blaue Lasersysteme verifizieren nun Kleberaupen und Schweißnähte In Echtzeit und reduzieren Ausschuss und Nacharbeit. Asiatische Zellenhersteller installieren Inline-mehrere-Sensor-Anlagen, die Stapelhöhe, Tab-Ausrichtung und Schweißdurchdringung gleichzeitig messen und die Anlaufzeiten für neue Chemien verkürzen.

Anstieg in 3D AOI für Halbleiterverpackung

Fortschrittliche Gehäverwenden beherbergen Hochbandbreite-Chips, die keine Hohlräume oder Koplanarität-Defekte tolerieren können. Linien-Scan-3D-Lasersensoren erkennen 5-Mikron-Fehler auf unebenen Oberflächen und senken, wenn sie mit Tief Lernen gekoppelt werden, falsche Rückweisungsraten um 40% SinceVision. Integrierte mehrere-Wellenlängen-Köpfe reduzieren Interferenzen In reflektierenden Formmassen und ermöglichen Vollbereichsscans innerhalb der Taktzeiten.[1]SinceVision, "Sri Series Laser 3D Profil Sensor," sincevision.com

Migration von Ultraschall- zu Laserdistanzsensoren in intelligenter Lagerhaltung

Nordamerikanische LagerhäBenutzer, die mit Arbeitskräftemangel konfrontiert sind, setzen Laserdistanzsensoren ein, die 50× höhere Genauigkeit als Ultraschalleinheiten für Regal-zu-Boden-Distanzprüfungen bieten. Durch die Einspeisung präziser Kubikdaten In Lagerverwaltungssysteme automatisieren Betreiber die Nachfüllung und geben 15% Gangraum für hochdurchsatz-SKUs frei.

Kostensenkung bei Festkörper-LiDAR ermöglicht ToF-Sensoren in europäischen AGVs

Komponentenpreise sind von USD 10.000 im Jahr 2020 auf unter USD 1.000 im Jahr 2025 gefallen, da Vertikal-cavity Oberfläche-emitting Laser (VCSEL) reifen. Die mittlere Zeit zwischen Ausfällen ist über 10.000 Stunden gestiegen, wodurch Ausfallzeiten schrumpfen und mittelgroße AGV-Flotten für Tier-zwei-Zulieferer finanziell rentabel werden.

Hemmnisse-Wirkungsanalyse

| HEMMNISSE | (~) % AUSWIRKUNG AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | AUSWIRKUNGSZEITRAHMEN |

|---|---|---|---|

| Thermische Drift-Empfindlichkeit In Hochtemperatur-Gießerei-Linien | -0.8% | Global, Schwerindustriezonen | Mittelfristig (2-4 Jahre) |

| Regulatorische Beschränkungen bei Klasse 3B & 4 Leistungsemissionen | -0.7% | Nordamerika & Europa | Kurzfristig (≤2 Jahre) |

| Preisdruck von CMOS-ToF-Kamera-Alternativen | -0.6% | Global | Mittelfristig (2-4 Jahre) |

| Signalrauschen auf hochreflektierenden Oberflächen | -0.5% | Global | Kurzfristig (≤2 Jahre) |

| Quelle: Mordor Intelligence | |||

Thermische Drift-Empfindlichkeit in Hochtemperatur-Gießerei-Linien

Halbleiter-Gießerei-Operationen stellen einzigartige Herausforderungen für Laserverschiebungssensoren aufgrund extremer Temperaturschwankungen und der Präzisionsanforderungen fortschrittlicher Knotenproduzierungsprozesse dar. Siliziumkarbid-Drucksensoren, die für raue Umgebungen entwickelt wurden, demonstrieren die Materialwissenschafts-Fortschritte, die zur Adressierung thermischer Stabilität erforderlich sind, mit Betriebsbereichen von -50°C bis 600°C bei Aufrechterhaltung der Genauigkeit innerhalb von 0,18% Vollbereichsausgabe. Laserbasierte Systeme stehen jedoch vor zusätzlichen Herausforderungen durch thermische Expansion optischer Komponenten und Wellenlängendrift, die die Messgenauigkeit In Gießerei-Umgebungen kompromittieren können.[2]SPIE, "Verteilt Sapphire Faser Sensoren at hoch Temperatur," spiedigitallibrary.org

Regulatorische Beschränkungen bei Klasse 3B & 4 Leistungsemissionen

Lasersicherheitsvorschriften werden zunehmend strenger, wobei jüngste Updates zu IEC 60825-1:2025 und FDA-Übergänge zu Laser Notice No. 56 Einhaltung-Herausforderungen für Hochleistungssensoranwendungen schaffen. Der Rückzug der FDA von Laser Notice No. 50 bis Dezember 2024 verlangte von Herstellern, Produkte zu aktualisieren, um neuen Sicherheitsstandards zu entsprechen, einschließlich überarbeiteter Dokumentation und potenzieller Neuerprüfung bestehender Produkte. Klasse 3B und 4 Lasersysteme, die überlegene Reichweite und Genauigkeit für industrielle Anwendungen bieten, stehen vor zunehmenden Beschränkungen, die ihren Einsatz In Umgebungen begrenzen, In denen Personalexposition möglich ist.

Segmentanalyse

Nach Komponenten: Dienstleistungen übertreffen Hardware-Wachstum

Hardware dominierte die Lasersensor-Marktgröße mit 82% Umsatzanteil In 2024, gestützt durch anhaltende Nachfrage nach robusten Distanz- und Verschiebungseinheiten In globalen Produktionslinien. Anbieter bündeln mehrere-Wellenlängen-Köpfe, Temperaturstabilisierungsmodule und M12-Steckverbinder, um den Integrationsaufwand zu reduzieren. Gleichzeitig verschärfen Nutzer Rekalibrierungsintervalle, um ISO 9001-Audits zu erfüllen, was Drittlabore und OEM-Feldteams dazu drängt, Ausrüstung viermal pro Jahr statt zweimal zu zertifizieren.

Dienstleistungen verzeichnen eine CAGR von 12,5% bis 2030, da Tier-eins-Zulieferer sich mehrjährige Kalibrierungs- und vorausschauende Wartungsverträge sichern, die ±2 µm Leistung über die Sensorlebensdauer garantieren. Softwareverkäufe reiten auf dieser Welle; neue Stecker-ins verknüpfen Hybrid-LADAR-Köpfe mit Unternehmensqualitätsplattformen und ermöglichen statistische Prozesskontroll-Dashboards, Drift-Anomalien innerhalb von Minuten zu erkennen. Da mehr mittelständische Unternehmen Messtechnik-Expertise auslagern, glättet wiederkehrender Umsatz die Zyklizität von Investitionen und verändert Wettbewerbsprioritäten innerhalb des Lasersensor-Markts.[3] Qualität Magazine, "PolyWorks 2025 Advances Inspektion," qualitymag.com

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Sensortyp: 3D-Profilierung verändert Fähigkeiten

Distanz- und Reichweitengeräte behielten einen 30% Lasersensor-Marktanteil In 2024, unterstützt durch automatische Türen, Förderband-Anwesenheitsprüfungen und grundlegende Teilpositionierung. Dennoch expandieren 3D-Profilierungseinheiten mit 14% CAGR, da sie komplexe Geometrien kartieren und Elektronikmontageuren ermöglichen, Lötwülste zu messen und Automobillinien Schweißpunkte zu inspizieren, ohne den Fluss zu stoppen.

Maschinenbauer integrieren Profilierungsköpfe direkt mit Robotersteuerungen und ermöglichen synchrone Werkzeugbahn-Korrekturen, die Ausschuss um 20% reduzieren. Die Lasersensor-Marktgröße für Verschiebungsmodelle steigt auch In sicherheitskritischer ev-Batterieproduktion, wo Dickenmessung unter 5 µm Toleranz bleiben muss. Vibrations- und Energiesensoren bewahren Nischenfunktionen In struktureller Gesundheitsüberwachung, während Triangulation auf matten Oberflächen üblich bleibt, die Licht vorhersagbar streuen.

Nach Messbereich: Langdistanzanwendungen expandieren

Kurzdistanzsensoren unter 100 mm eroberten 45% Umsatz In 2024, da die meisten Werkzeug- und Pick-Und-Place-Stationen Inspektionen In Reichweite erfordern. Wachstumsmomentum gehört jedoch der >300 mm-Kategorie, die mit 12,5% CAGR klettert, da Logistikzentren deckenbasierte Lidar zur Paletteninventarisierung einsetzen und Bauingenieure Brücken aus sicherer Entfernung scannen.

Lagerbetreiber berichten, dass Langdistanzlösungen Investitionen In unter drei Jahren zurückgewinnen, sobald sie mit WMS-Plattformen integriert sind, die automatisch Platzierungsanweisungen auslösen. Mitteldistanzgeräte zwischen 100 mm und 300 mm erfüllen Verpackungslinien, wo Kastendimensionen variieren, aber Räume begrenzt bleiben. Die sich entwickelnde Mischung testet kontinuierlich die Fähigkeit der Anbieter, optische Leistung, Divergenz und regulatorische Einhaltung In einer Produktroadmap für den Lasersensor-Markt zu balancieren.

Nach Leistungsabgabe: Hochleistungssensoren führen Wachstum

Einheiten mit 101-500 mW hielten 31% Anteil In 2024 und boten gesunde Reichweite ohne Auslösung der strengsten Sicherheitsregeln. Dennoch steigt die >500 mW-Klasse mit 13% CAGR, da Bergbau-, Schienen- und Meeresoperatoren klare Renditen von Sensoren benötigen, die Nebel, Staub und Blendung durchdringen.

Hersteller adressieren regulatorische Hürden durch Einbettung automatischer Verschlusssysteme, redundanter Verriegelungen und kodierter Beschriftung, damit Integratoren Inspektionen schneller bestehen. Währenddessen bleiben kompakte <1 mW-Pointer In Lebenswissenschaftsinstrumenten beliebt, wo Patientensicherheit Reichweite überwiegt. Der Lasersensor-Markt stratifiziert sich somit entlang des Leistungsniveaus, wobei jede Stufe unterschiedliche Risiko-Ertrags-Profil bedient.

Nach Dimensionalität: 3D-Sensoren transformieren Inspektion

Eindimensionale Punktgeräte besaßen 60% des Marktumsatzes In 2024 dank einfacher Ein/Aus-Erkennungsaufgaben. Dennoch steigen 3D-Profilierungsköpfe mit 15% CAGR, da sie Vollfeld-Rekonstruktionen liefern, die KI-Motoren befähigen, Defekte zu klassifizieren, die Menschen übersehen.

Luft- und Raumfahrt-Wartungsteams montieren nun tragbare 3D-Scanner auf Stativen, reduzieren Rumpfinspektionszeit um 60%, während sie millimetermaßstabsgetreue Korrosionskarten erfassen. Zweidimensionale Flächensensoren bleiben relevant In Druckregistrierung und Leiterplatten-Referenzpunkt-Ausrichtung und überbrücken die Lücke zwischen Kosten und volumetrischer Erkenntnis innerhalb des Lasersensor-Markts.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbraucherindustrie: Logistikautomatisierung beschleunigt

Automobil und Mobilität behielten eine 26% Umsatzführung In 2024, nutzten Laser für ADAS-Kalibrierung, Karosseriewerkstatt-Messung und Batteriemontage. Dennoch verzeichnen Logistik, Lagerhaltung und Robotik eine CAGR von 17%, angetrieben durch autonome Mobil Roboter, die auf Echtzeit-Laser-Kartierung angewiesen sind, um Gänge mit gemischtem Verkehr zu navigieren.

Elektronikfertigung bleibt prominent, da fortgeschrittene Verpackung Auflösungsgrenzen verschiebt, während Luft- und Raumfahrt In Langdistanzsensoren für Verbundwerkstoff-Aufbau und Flügelkasten-Ausrichtung investiert. Diversifizierende Anwendungsfälle polstern Anbieter gegen zyklische Rückgänge In jedem einzelnen Sektor ab und positionieren den breiteren Lasersensor-Markt für anhaltendes Momentum.

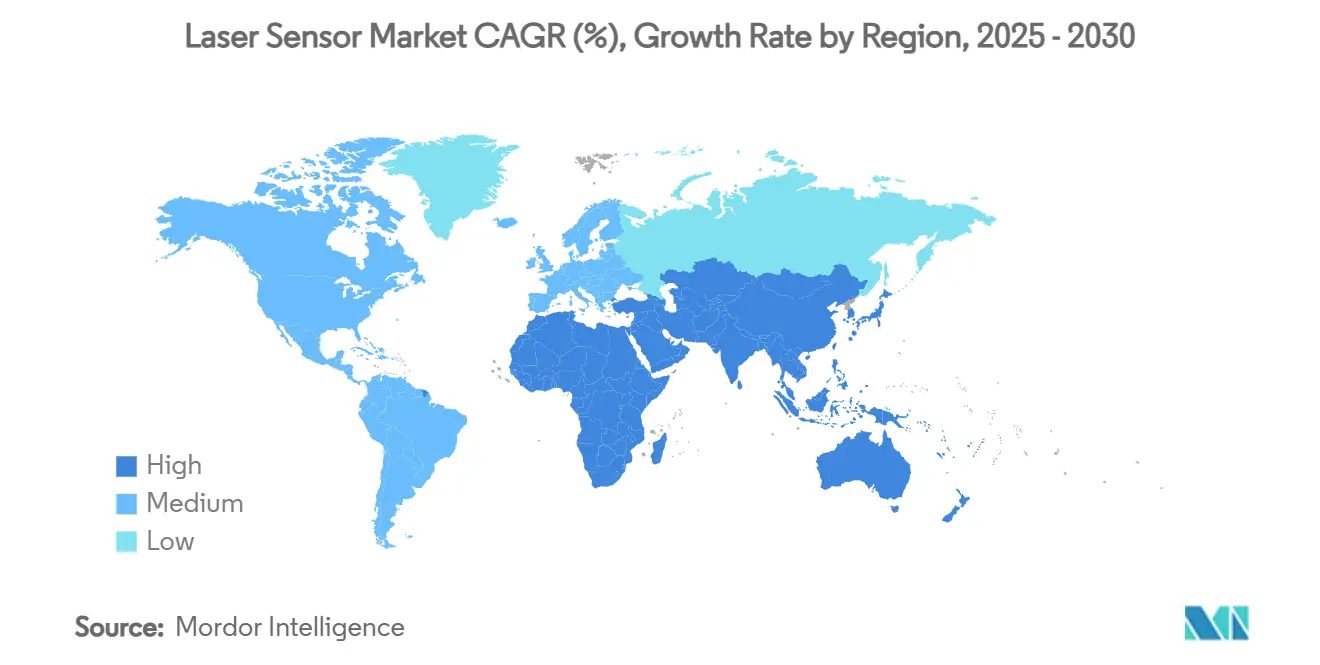

Geografieanalyse

Nordamerika übernimmt Automatisierung schnell, unterstützt durch hohe Arbeitskosten und reife Sicherheitsstandards. LagerhäBenutzer, die Ultraschallmodule durch Laserdistanzsensoren ersetzen, erreichen 50× Genauigkeitsgewinne und Platznutzungsverbesserungen, die 15% Bodenfläche freigeben und einen tugendhaften Zyklus von Robotikinvestitionen unterstützen. Regulatorische Wachsamkeit, hervorgehoben durch neue kanadische Emissionsregeln, erzwingt frühe Einhaltung-Ausgaben, die kleinere Marktteilnehmer verlangsamen können, aber letztendlich die durchschnittliche Lösungsqualität erhöhen.

Asien-Pazifik führt den Lasersensor-Markt In Volumen an, angetrieben durch ev-Batterie-, Elektronik- und allgemeine Fertigungscluster. Regionale Photonik-Investitionen erreichen bis 2025 USD 5 Milliarden und nähren Komponentenökosysteme, die Lieferzeiten verkürzen und anwendungsspezifische Designs fördern. China, Japan und Südkorea führen gemeinsam die Inline-Messtechnik-Adoption an, während Südostasien Kapazitätserweiterungen mit Anreizen lockt, die an Industrie 4.0-Bereitschaft gekoppelt sind.

Europa bleibt einflussreich aufgrund der Automobil-Maschinenbau-Stärke und Infrastruktur-digital-Zwilling-Mandate. Fallende Festkörper-Lidar-Kosten beschleunigen AGV-Einsätze In deutschen und skandinavischen Werken, und eine robuste Maschinenvision-Lieferkette prognostiziert 8-9% Umsatzwachstum für 2025. Harmonisierte Sicherheitscodes drängen Anbieter zur Innovation rund um verriegelte Gehäverwenden und ausfallsichere Schaltkreise und bewahren Marktzugang In der Region.

Wettbewerbslandschaft

Die fünf größten Anbieter machen zusammen etwa 55% des globalen Umsatzes aus, was moderate Konzentration anzeigt. Keyence, SICK AG und OMRON differenzieren sich durch breite Portfolios und umfangreiche Feld-Dienstleistung-Netzwerke, während mittelgroße Spezialisten sich auf Nischenanwendungen wie Unter-Mikron-Verschiebung oder raue-Umgebungs-Lidar konzentrieren. Produktroadmaps verschieben sich von generischen Katalogen hin zu vertikalen-spezifischen Bündeln, die Sensoren mit Analytik und Wolke-Dashboards koppeln.

Technologieintegration definiert Wettbewerbsvorteile. SinceVisions mehrere-Wellenlängen-3D-Köpfe reduzieren Interferenzen und betten Temperatur-Drift-Unterdrückung ein, was illustriert, wie optische Hardware und Signalverarbeitung nun ko-evolvieren. Führende Anbieter akquirieren KI-Start-Ups zur Straffung von Defektklassifizierung und vorausschauender Wartung. Partnerschaften mit Roboter-OEMs und MES-Anbietern sichern Pull-Through-Umsatz und betten Lasermessung tiefer In Kundenworkflows ein.

Weiß-Raum-Möglichkeiten entstehen In Medizinprodukt-Gauge-Verifizierung, digitalen Zwillingen für zivile Infrastruktur und kostengünstigen AGVs für mittelgroße Fabriken. Anbieter, die Sicherheits-Einhaltung, Hochleistungsperformance und Ökosystem-Offenheit ausbalancieren, werden überproportionale Anteile zukünftiger Ausgaben innerhalb des Lasersensor-Markts erobern.

Lasersensor-Industrieführer

-

Keyence Corporation

-

SICK AG

-

OMRON Corporation

-

Baumer Elektrisch AG

-

Mikro-Epsilon Messtechnik

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- Mai 2025: SinceVision startete die Sri Series alle-In-One Laser 3D Profil Messung Gerät und erhöhte die Raumeffizienz um 65% und verbesserte die Temperatur-Drift-Unterdrückung um 50% SinceVision.

- Mai 2025: InnovMetric veröffentlichte PolyWorks 2025 und fügte digital-Faden-Workflows und Hybrid-LADAR-Unterstützung für Großteil-Inspektion Qualität Magazine hinzu.

- Mai 2025: OMRON führte den E3AS-HF Langdistanz-Lasersensor zur Verbesserung der Logistikautomatisierung Interempresas Medien ein.

- Februar 2025: Continental enthüllte das Invisible Biometrie Sensing Anzeige, das einen versteckten Laserprojektor zur Überwachung von Insassen-Vitalwerten Mobilität Maschinenbau Tech verwendet.

Globaler Lasersensor-Marktbericht Umfang

Ein Lasersensor ist grundsätzlich ein Messwertschreiber, der mit der Lasertechnologie arbeitet und den gemessenen physikalischen Wert In ein analoges elektrisches Signal umwandelt. Die Marktstudie umfasst Hardware und Software und Dienstleistung, und die Anbieter liefern Lösungen an verschiedene Endverbraucher wie Elektronikfertigung, Luftfahrt, Bau, Automobil und andere Endverbraucher.

| Hardware |

| Software |

| Dienstleistungen |

| Distanz-/Reichweitensensoren |

| Verschiebungssensoren |

| Profilierungs-/Liniensensoren |

| Vibrations- und Energiesensoren |

| Triangulationssensoren |

| Andere |

| Weniger als 100 mm (Kurzdistanz) |

| 100 - 300 mm (Mitteldistanz) |

| Mehr als 300 mm (Langdistanz) |

| Weniger als 1 mW |

| 1 - 100 mW |

| 101 - 500 mW |

| Mehr als 500 mW |

| 1D-Punktsensoren |

| 2D-Flächensensoren |

| 3D-Profilsensoren |

| Elektronikfertigung |

| Automotive und Mobilität |

| Luft- und Raumfahrt |

| Bau und Konstruktion |

| Gesundheitswesen und Medizinprodukte |

| Lebensmittel- und Getränkeverarbeitung |

| Logistik, Lagerhaltung und Robotik |

| Andere Industrien |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Italien | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Übriger asiatisch-pazifischer Raum | |

| Naher Osten | Israel |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Türkei | |

| Übriger Naher Osten | |

| Afrika | Südafrika |

| Ägypten | |

| Übriges Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika |

| Nach Komponenten | Hardware | |

| Software | ||

| Dienstleistungen | ||

| Nach Sensortyp | Distanz-/Reichweitensensoren | |

| Verschiebungssensoren | ||

| Profilierungs-/Liniensensoren | ||

| Vibrations- und Energiesensoren | ||

| Triangulationssensoren | ||

| Andere | ||

| Nach Messbereich | Weniger als 100 mm (Kurzdistanz) | |

| 100 - 300 mm (Mitteldistanz) | ||

| Mehr als 300 mm (Langdistanz) | ||

| Nach Leistungsabgabe | Weniger als 1 mW | |

| 1 - 100 mW | ||

| 101 - 500 mW | ||

| Mehr als 500 mW | ||

| Nach Dimensionalität (Volumen) | 1D-Punktsensoren | |

| 2D-Flächensensoren | ||

| 3D-Profilsensoren | ||

| Nach Endverbraucherindustrie | Elektronikfertigung | |

| Automotive und Mobilität | ||

| Luft- und Raumfahrt | ||

| Bau und Konstruktion | ||

| Gesundheitswesen und Medizinprodukte | ||

| Lebensmittel- und Getränkeverarbeitung | ||

| Logistik, Lagerhaltung und Robotik | ||

| Andere Industrien | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Übriger asiatisch-pazifischer Raum | ||

| Naher Osten | Israel | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Übriger Naher Osten | ||

| Afrika | Südafrika | |

| Ägypten | ||

| Übriges Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der aktuelle Lasersensor-Markt?

Der Lasersensor-Markt ist USD 0,83 Milliarden wert In 2025 und ist auf Kurs, USD 1,37 Milliarden bis 2030 zu erreichen.

Welches Segment wächst am schnellsten?

Dienstleistungen, die Kalibrierung und vorausschauende Wartungsverträge umfassen, expandieren mit 12,5% CAGR.

Warum gewinnen 3D-Profilsensoren an Zugkraft?

Sie liefern Vollflächendaten, die KI-basierte Defekterkennung unterstützen und strengere Qualitätsanforderungen In Elektronik, Automobil und Medizinprodukten erfüllen.

Wie beeinflussen Vorschriften Hochleistungs-Lasersensoren?

Neue Regeln In Kanada und Texas erfordern strengere Sicherheitsfeatures und Dokumentation, was bis zu 25% zu den Herstellungskosten hinzufügt und die Zeit-Zu-Markt verlängert.

Welche Region führt den Lasersensor-Markt?

Asien-Pazifik hält die Führung aufgrund seiner Großen ev-Batterie- und Elektronikfertigungsbasis.

Was treibt die Adoption In Logistik und Lagerhaltung?

Autonome Roboter sind auf Laserdistanz- und Lidar-Sensoren für sichere Navigation angewiesen, was dieses Endverbrauchersegment zu einer CAGR von 17% bis 2030 antreibt.

Seite zuletzt aktualisiert am: