Analyse des indischen Lasermarktes

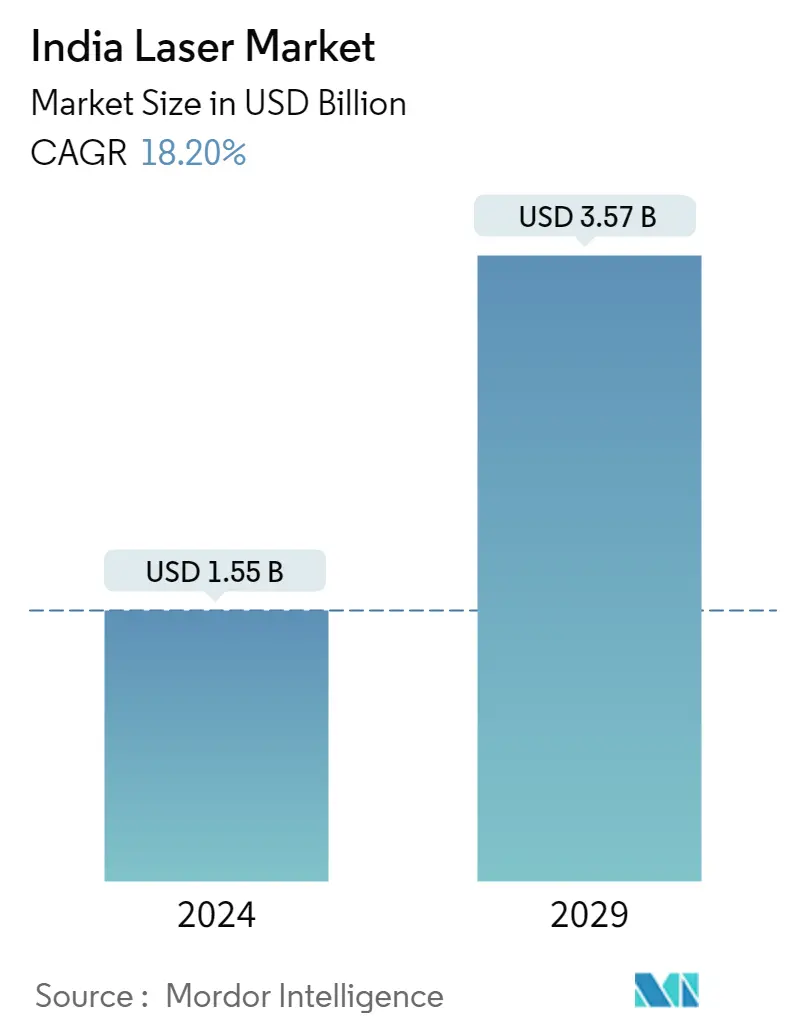

Die Größe des indischen Lasermarktes wird im Jahr 2024 auf 1,55 Milliarden US-Dollar geschätzt und soll bis 2029 3,57 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 18,20 % im Prognosezeitraum (2024–2029) entspricht.

Die Haupttreiber des Marktes sind die Automobil-, Schwerindustrie-, Elektronik-, Infrastruktur-, Schienen-, Gebrauchsgüter- und andere Sektoren.

- Die konventionellen Schweißtechniken haben eine Nische im Fertigungssektor etabliert. Allerdings arbeiten Fortschritte im High-Tech-Laserschweißen in mehreren industriellen Anwendungen wirtschaftlich und effizient. Einige Laserschweißsysteme können weiter konfiguriert werden, um zusätzliche Funktionen wie Schneiden, Bohren und Serialisieren auszuführen. Das Laserschweißen bietet in verschiedenen Anwendungen Verfahrgeschwindigkeiten, die fünf- bis zehnmal schneller als das WIG-Schweißen und drei- bis fünfmal schneller als das MIG-Schweißen sein können.

- Laut Laser Technology Pvt. Ltd (LTPL) Indien ist die Laserbeschriftung im Hinblick auf den Geräteumsatz am beliebtesten, obwohl das Laserschneiden im Jahr 2021 den größten Umsatzbeitrag leistete. In Indien ist das Laserschneiden nach wie vor die beliebteste Laseranwendung und wird sich voraussichtlich um 2021 weiterentwickeln mindestens noch ein paar Jahre. Die Hauptursache ist ein Rückgang der Preise für Lasermaschinen und staatliche Eingriffe in bestimmte Sektoren, insbesondere im Infrastruktur- und Automobilbereich. Der Großteil der Maschinen wird jedoch aus China importiert. Das Unternehmen geht davon aus, dass die Laserschneidbranche in den kommenden Jahren ein 1,5-faches Wachstum verzeichnen wird.

- Die Einhaltung gesetzlicher Vorschriften wirkt jedoch als Hemmnis für den Markt. Die Lasertechnik ermöglicht den Einsatz von Festkörper- und Faserlasern. Diese Laser verwenden seltene Elemente wie Neodym, Chrom, Erbium und Ytterbium, wobei die Verarbeitung und Veredelung dieser seltenen Erdelemente potenziell gefährliche Folgen für die Umwelt haben kann. Eine der wesentlichen Folgen ist die radioaktive Belastung durch Schlammrückstände.

- Die Auswirkungen von COVID-19 auf den Markt dürften das erwartete Wachstum im untersuchten Markt behindern. Da in mehreren Produktionsstätten Schließungen und vorübergehende Produktionsstopps zu verzeichnen waren, verzeichneten mehrere Marktteilnehmer einen Umsatzrückgang. Aufgrund von Innovationen in der Produktentwicklung wird jedoch erwartet, dass der Markt im Gesundheitssektor im Prognosezeitraum wächst.

- Beispielsweise brachte das MaxiVision Eye Hospital im Juli 2022 den Technolas Teneo 317 Model 2 auf den Markt. Ein erfahrenes deutsches Technikteam entwickelte einen hochmodernen Hochleistungs-Excimer-Laser, den Teneo M2. Es bietet individuelle Betreuung für verschiedene Patienten, darunter Astigmatismus, Hyperopie, Myopie und Presbyopie.

Trends auf dem Lasermarkt in Indien

Automobilsektor verzeichnet deutliches Wachstum

- Der Markt für Laser in Indien wird vom Automobilsektor angetrieben; also Lohnbetriebe für das Blechschneiden. Diese befinden sich hauptsächlich in Automobilzentren wie Pune, Bangalore, Chennai, Manesar (in der Nähe von Delhi) und Ahmedabad, die mehr als 80 % des Job-Shop-Marktes für Metallschneidlaser ausmachen. Während die Werkzeugmaschinenindustrie über ganz Indien verteilt ist, ist sie in Punjab, Chandigarh, Ludhiana und Coimbatore stärker verbreitet. Gleichzeitig sind Laser für die Diamantbearbeitung hauptsächlich in Surat konzentriert, wobei mehr als 10.000 bis 12.000 Laser im Einsatz sind.

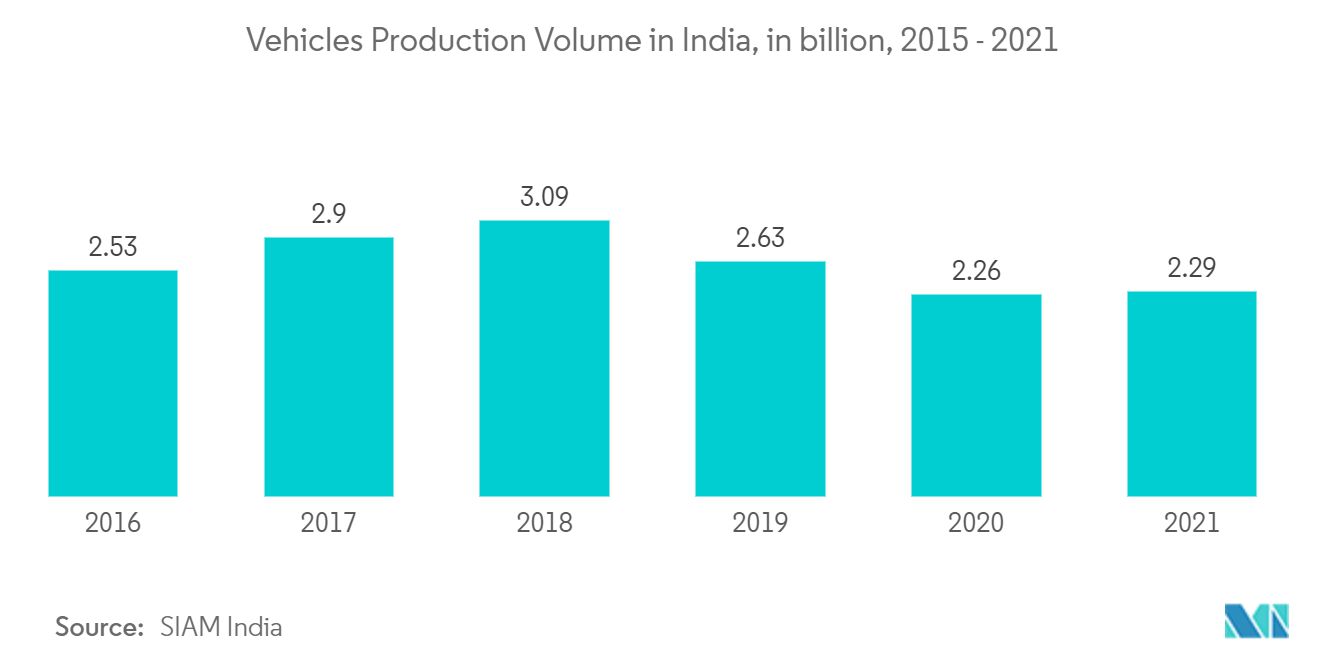

- Der Automobilsektor, der 49 % des indischen Bruttoinlandsprodukts und 7,1 % des Gesamt-BIP des Landes ausmacht, verlangsamt sich seit mehr als einem Jahr. Nach der COVID-19-Pandemie erholte es sich jedoch V-förmig. Nach Angaben der India Brand Equity Foundation (IBEF) wird der indische Automobilsektor (einschließlich Komponentenfertigung) bis 2026 voraussichtlich 251,4 bis 282,8 Milliarden US-Dollar erreichen. Es wird erwartet, dass er einen erheblichen Wachstumsbeitrag leisten wird. Aufgrund des Bedarfs an individualisierten, sichereren Transportmitteln und der wachsenden Zahl neuer Automobilkunden ist die Nachfrage nach Neuwagen seit der COVID-19-Pandemie kontinuierlich gestiegen. Das Wachstum im Automobilsektor wird den Markt im Prognosezeitraum antreiben.

- Darüber hinaus führt die Regierung eine Richtlinie für Elektrofahrzeuge (EVs), Bharat Stage VI (BSVI)-Normen und Sicherheitsvorschriften ein. Es wird einige Zeit dauern, bis sich der Automobilsektor auf diese Veränderungen vorbereitet hat, und es wird erwartet, dass der Markt in diesem Sektor eine vorübergehende Abschwächung erleben wird. Dennoch wird erwartet, dass es im Prognosezeitraum zu einer Wiederbelebung mit beispiellosen Wachstumsraten kommt.

- Die lokale Produktion dieser Laserschneidgeräte, die zunehmend an Bedeutung gewinnt, ist ein entscheidender Teil eines sich verändernden Umfelds. Viele Maschinenhersteller in Indien produzieren/integrieren bereits Laserschneidmaschinen, darunter SIL Pune, SLTL Ahmedabad, Proteck Chennai, Delta Automation und andere. Ein Dutzend weitere Unternehmen entwickeln Strategien, um die Geräte vor Ort einzubinden. Staatliche Subventionen und finanzielle Unterstützung stellen durch Initiativen wie das Make In India-Programm der indischen Regierung einen wichtigen Antrieb für die lokale Produktion dar. Im Rahmen des Programms stellt die indische Regierung (GoI) bis zu 80 % Zuschuss für KKMU bereit.

- Darüber hinaus hat Intech Additive Solutions Pvt. Ltd (früher bekannt als Intech DMLS Pvt. Ltd) gab bekannt, dass es mit der Einführung seiner neuen Reihe von Metall-3D-Druckern eine echte Made in India-Technologielösung für die indische Fertigungsindustrie entworfen, entwickelt und geliefert hat. Die iFusion-Serie von Metall-3D-Druckern, die auf der Selective Laser Melting-Technologie basieren, ist auf hohe Präzision, Stabilität und Zuverlässigkeit ausgelegt und bietet unübertroffene Leistung bei höheren Bauraten.

- Intech Additive Solutions war eine Speerspitze der additiven Metallfertigung im Land. Es trägt dazu bei, End-to-End-Lösungen anzubieten, angefangen vom Konzeptentwurf bis hin zu voll funktionsfähigen Produktionsteilen für verschiedene Branchen, einschließlich der Automobilbranche in Indien.

Faserlaser werden deutlich wachsen

- Der Markt für Faserlaserschneidmaschinen ist Indiens am schnellsten wachsender Lasermarkt. Faserlaser verfügen über einen dynamischen Betriebsleistungsbereich, sodass der Strahlfokus und seine Position auch bei einer Änderung der Laserleistung konstant bleiben. Darüber hinaus kann durch eine Änderung der Optikkonfiguration ein großer Bereich an Spotgrößen erreicht werden. Diese Funktionen ermöglichen die Auswahl einer geeigneten Leistungsdichte zum Schneiden verschiedener Metalle wie Kohlenstoffstahl, Edelstahl und Werkzeugstahl.

- Die Zahl der für industrielle Anwendungen verkauften Faserlaserschneidemaschinen nimmt rapide zu. Es wird hauptsächlich von chinesischen Maschinenherstellern wie HSG Laser, Bodor Laser, Han's Laser und vielen anderen über ihre Distributoren/Wiederverkäufer dominiert, zu denen indische Unternehmen wie Laser Technologies Mumbai, Laser Lab Delhi und weitere 25 bis 30 Distributoren gehören, die chinesisches Schneiden verkaufen Maschinen, abgesehen von Han's Laser und Golden Laser, die ihre eigenen Niederlassungen in Indien haben.

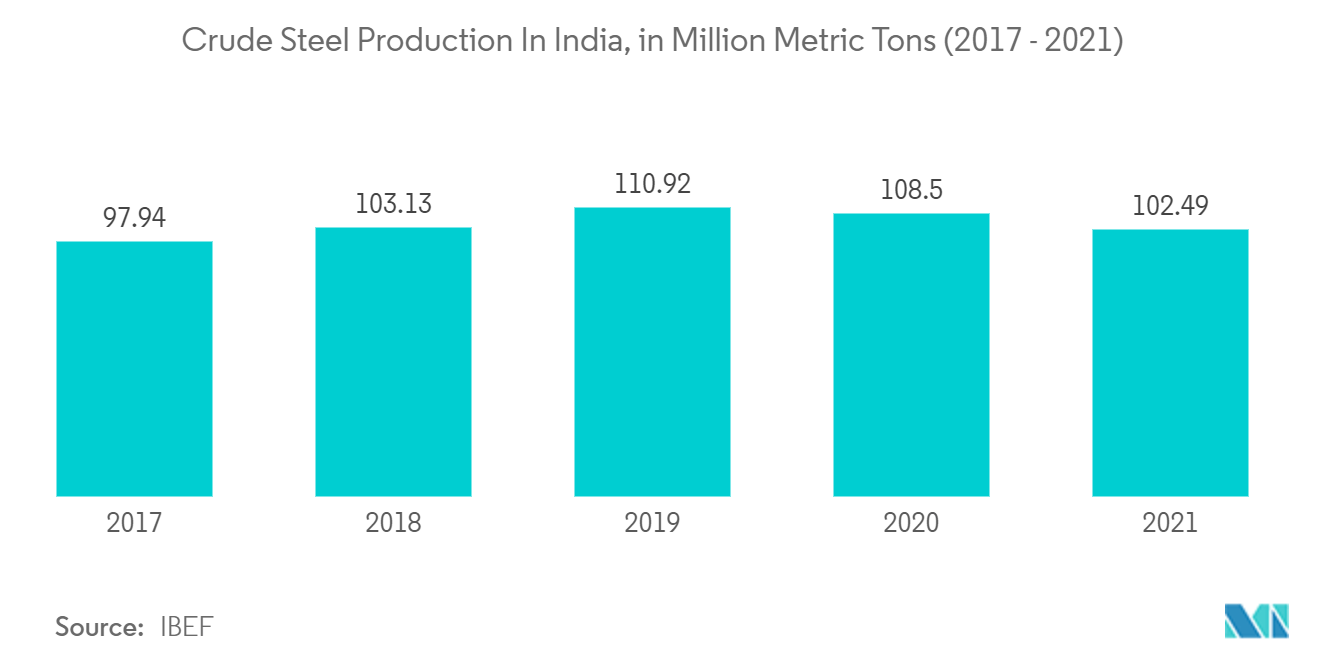

- Da Indien in der Stahlherstellung allmählich Fortschritte macht, gehört Stahl zu den am häufigsten verwendeten Metallen. Von der steigenden Nachfrage wird die metallverarbeitende Industrie, die vor allem Faserlaserschneidmaschinen einsetzt, deutlich profitieren. Darüber hinaus werden nach Angaben des Indian Institute of Welding (IIW) fast 90 % des Stahls im Land durch den Schweißprozess verbraucht. Es wird erwartet, dass dies die Nachfrage nach Laserschweißgeräten im Prognosezeitraum weiter steigern wird. Nach Angaben der World Steel Association vom April 2022 ist Indien das einzige Land unter den zehn größten Stahlproduzenten der Welt, das von Januar bis März 2022 einen Anstieg der Stahlproduktion im Vergleich zum gleichen Zeitraum zuvor verzeichnete 31,9 Millionen Tonnen Stahl, ein Plus von 5,9 %.

- In der Elektro- und Medizinindustrie, wo präzises Mikroschneiden erforderlich ist, ersetzen Faserlaser das chemische Ablösen und das Festphasenlaserschneiden. Aufgrund dieser Variablen und der steigenden Nachfrage nach Geräten zum Schneiden und Veredeln schmaler Bleche wird die Branche im Untersuchungszeitraum expandieren.

- Angesichts der zunehmenden Leistungsfähigkeit von Faserlasern wird erwartet, dass ihre Nutzung im prognostizierten Zeitraum weiter zunimmt. Im Januar 2021 gab OmniGuide die FDA-Zulassung und kommerzielle Einführung der OTO-U CO2-Lasersystemfaser für den Einsatz in der HNO- und Otologiechirurgie bekannt. Es sorgt für eine verbesserte Sichtbarkeit, eine kleine Gewebezielgröße von 147 Mikrometern und den Einsatz anderer fortschrittlicher Laserenergiesysteme und flexibler Instrumente für die Roboterchirurgie.

Überblick über die indische Laserindustrie

Der indische Lasermarkt ist von Natur aus fragmentiert, die Eintrittsbarrieren für neue Akteure sind relativ niedrig und die Hersteller von Lasergeräten verzeichnen einen Umsatzanstieg, wodurch die Wettbewerbskonkurrenz auf dem untersuchten Markt erheblich zunimmt. Die Wettbewerbsstrategie besteht hauptsächlich aus Innovationen bei Ausrüstung und Technologie, Produkteinführungen, Zusammenarbeit und anderen. Zu den Hauptakteuren zählen Amada Co. Ltd, Coherent Inc., Alpha Laser, Trumpf Group und Laserline GmbH.

Im Juni 2022 stellte die Bharat Fritz Werner Group die ersten Laser-Directed Energy Deposition (L-DED)-Geräte vor, die Photon 1000H und Photon 1000R, die vom Meltio in Indien angetrieben werden, wobei Hybrid- und Roboterversionen in Indien kommerziell zugänglich gemacht werden sollen.

Im April 2022 brachten Bharat Fritz Werner Ltd (BFW) und m2nxt (eine BFW-Tochtergesellschaft), Indiens führende CNC- und Industrie 4.0-Ausrüstungs- und Technologieunternehmen, die PHOTON 4000G Laser-Directed-Energy-Deposition (L-DED)-Maschine auf den Markt Hergestellt in Indien und weltweit erhältlich.

Indiens Lasermarktführer

Amada Co. Ltd

Coherent Inc.

Alpha Laser

Trumpf Group

Laserline GmbH

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum indischen Lasermarkt

- Juni 2022 LUMIBIRD, der europäische Pionier der Lasertechnologie, startet die Gründung von Lumibird Medical India in Mumbai. Mit einer Standardauswahl an Ultraschallplattformen, Augenlasern und Werkzeugen zur Erkennung und Therapie des Trockenen Auges hofft das Unternehmen, den Umsatz mit Quantel Medical- und Ellex-Produkten in Indien zu steigern.

- Januar 2022 Ein indischer Wissenschaftler hat eine vollautomatische laserbasierte Technik zur Reparatur teurer Teile entwickelt, darunter Formen, Rotorblätter und andere Luftfahrtteile, die nur geringfügige menschliche Hilfe benötigen.

Segmentierung der indischen Laserindustrie

Die von den Marktteilnehmern angebotenen Lasergravur- und -schneidemaschinen verfügen über mehrere Funktionen wie hohe Genauigkeit, gleichmäßigen Schnitt, exakte Kurvenanpassung, hohe Geschwindigkeit, schmale Schnittfuge und andere. Die Lasertechnologie trägt dazu bei, die Produktqualität und die prozessbegleitende Qualitätskontrolle in jeder Fertigungsphase zu verbessern. Die Technologie hilft bei der Prüfung und Messung geometrischer Spezifikationen, bei der Maßprüfung und bei elektrischen Tests. Der indische Lasermarkt ist weiter segmentiert, basierend auf verschiedenen Lasertypen (CO2-Laser, Faserlaser, Nd-YAG-Laser und andere Typen) und Endbenutzern (Automobilindustrie, Eisenbahn, Baugewerbe, Landwirtschaft, Kommunikation, Solarindustrie und andere Endbenutzer). ).

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig (in Mio. USD) angegeben.

| CO2-Laser |

| Faserlaser |

| Nd YaG-Laser |

| Andere Arten |

| Automobil |

| Eisenbahnen |

| Konstruktion |

| Landwirtschaft |

| Kommunikation |

| Solarindustrie |

| Andere Endbenutzer |

| Nach Typ | CO2-Laser |

| Faserlaser | |

| Nd YaG-Laser | |

| Andere Arten | |

| Vom Endbenutzer | Automobil |

| Eisenbahnen | |

| Konstruktion | |

| Landwirtschaft | |

| Kommunikation | |

| Solarindustrie | |

| Andere Endbenutzer |

Häufig gestellte Fragen zur Lasermarktforschung in Indien

Wie groß ist der indische Lasermarkt?

Es wird erwartet, dass der indische Lasermarkt im Jahr 2024 ein Volumen von 1,55 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 18,20 % auf 3,57 Milliarden US-Dollar wachsen wird.

Wie groß ist der indische Lasermarkt derzeit?

Im Jahr 2024 wird die Größe des indischen Lasermarktes voraussichtlich 1,55 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem indischen Lasermarkt?

Amada Co. Ltd, Coherent Inc., Alpha Laser, Trumpf Group, Laserline GmbH sind die wichtigsten Unternehmen, die auf dem indischen Lasermarkt tätig sind.

Welche Jahre deckt dieser indische Lasermarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des indischen Lasermarktes auf 1,31 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des indischen Lasermarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des indischen Lasermarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der indischen Laserindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von indischen Lasern im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von India Laser umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.