IoT Professionell Dienstleistungen Marktgröße und -anteil

IoT Professionell Dienstleistungen Marktanalyse von Mordor Intelligenz

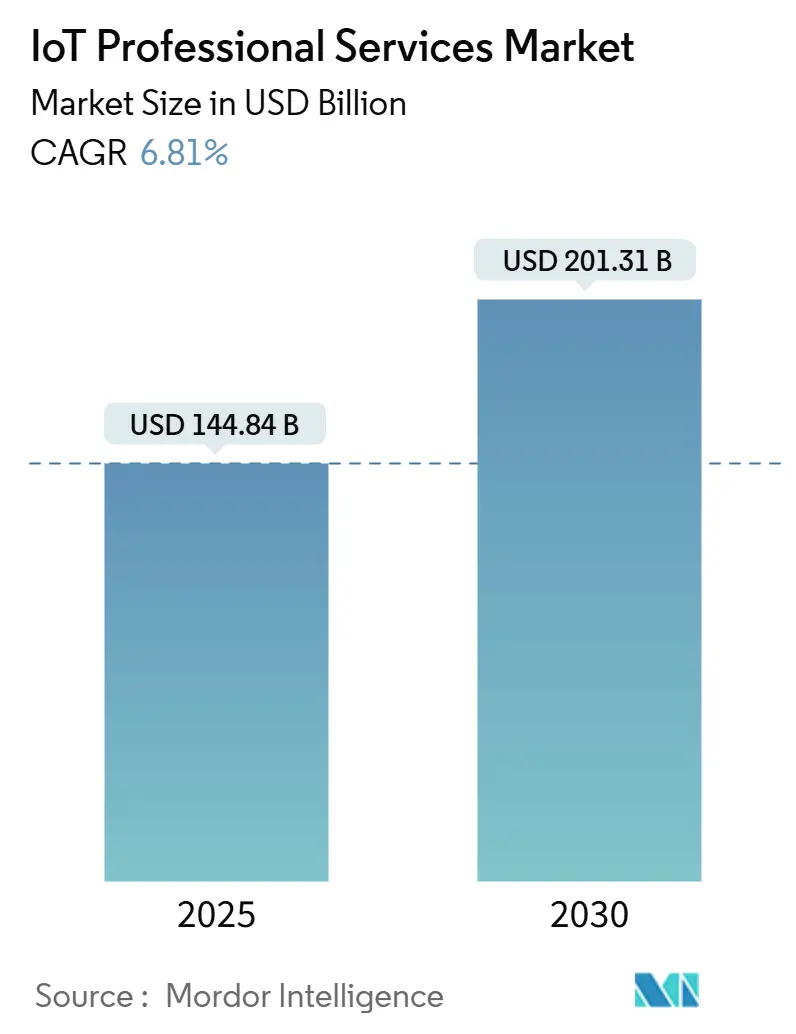

Der IoT Professionell Dienstleistungen Markt generierte USD 144,84 Milliarden im Jahr 2025 und wird voraussichtlich USD 201,31 Milliarden bis 2030 erreichen, mit einer CAGR von 6,81%. Sich erweiternde vernetzte Geräte-Ökosysteme, 5 g-Einführungen und Rand-Berechnung-Investitionen bewegen Unternehmen von der Experimentierphase zu vollständigen Implementierungen, die spezialisierte Beratung, Systemintegration und Gemanagt-Dienstleistung-Expertise erfordern. Ergebnisbasierte Preisgestaltung, domänenspezifische Lösungen und regulatorische Vorgaben rund um Industrie 4.0 gestalten um, wie Anbieter Wert verpacken und liefern. Die Nachfrage ist am stärksten, wo Gerätevolumen und datengetriebene Geschäftsmodelle konvergieren, doch steigende Cyber-Risiken und Fachkräftemangel Dämpfen kurzfristige Wachstumserwartungen. Insgesamt wandelt sich der IoT Professionell Dienstleistungen Markt von fragmentierten Projektarbeiten zu wiederkehrenden, plattformgestützten Engagements, die Technologieleistung mit Geschäftsergebnissen verknüpfen.

Wichtige Berichtsergebnisse

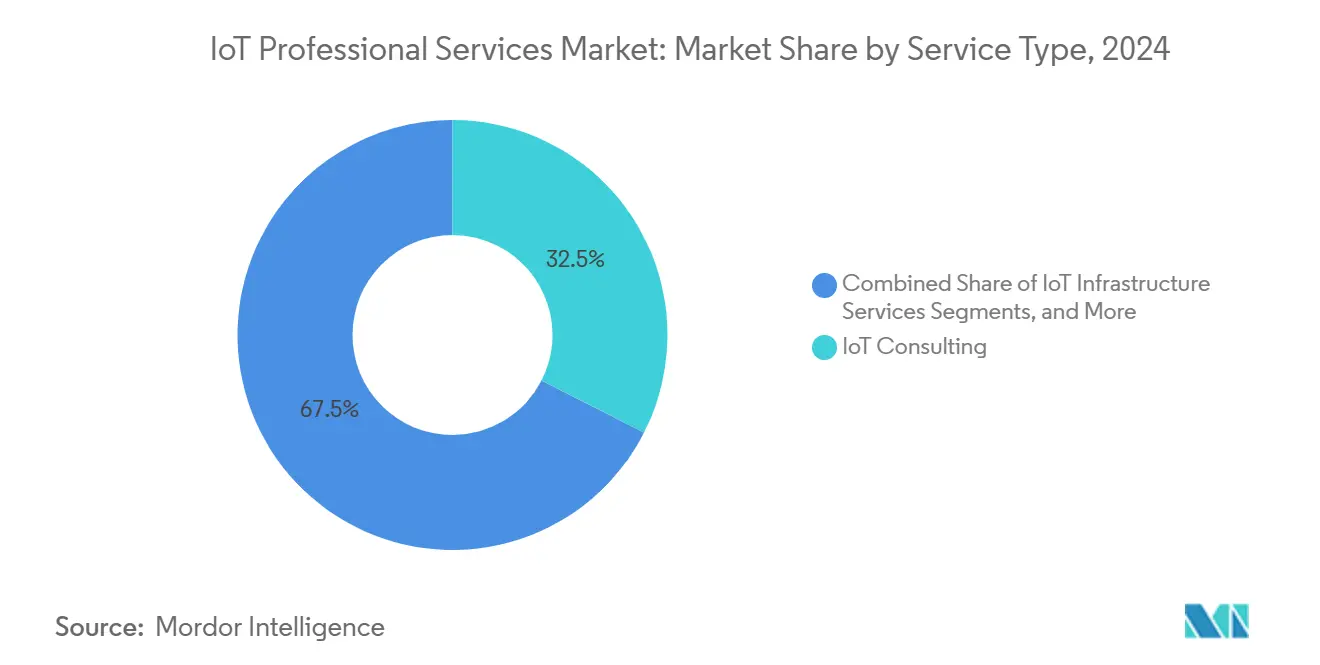

- Nach Dienstleistungsart führte IoT Beratung mit 32,5% des IoT Professionell Dienstleistungen Marktanteils In 2024, während Systemdesign und -Integration mit einer CAGR von 7,2% bis 2030 expandiert.

- Nach Unternehmensgröße machten Großunternehmen 63,7% der Nachfrage In 2024 aus; KMU verzeichnen die höchste prognostizierte CAGR von 7,5% bis 2030.

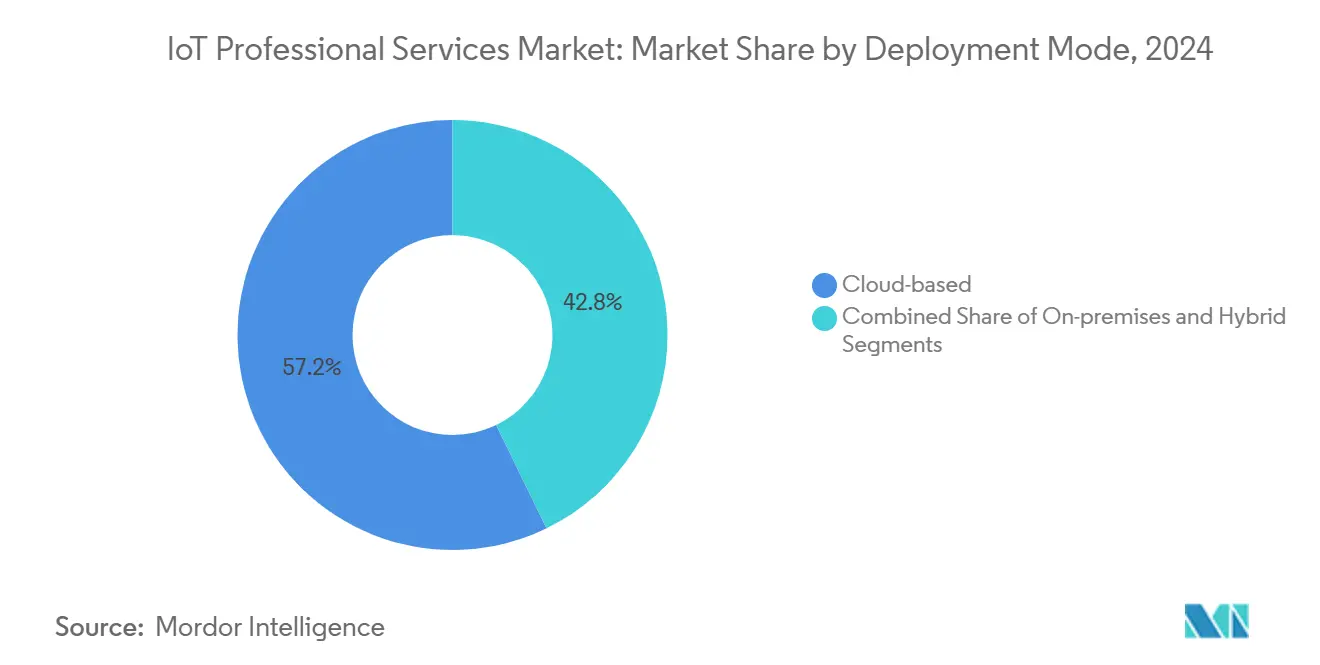

- Nach Bereitstellungsmodus hielt Wolke-basierte Bereitstellung 57,2% Anteil der IoT Professionell Dienstleistungen Marktgröße In 2024 und steigt mit einer CAGR von 8,3%.

- Nach Endnutzerbranche eroberte die Fertigung 26% Umsatzanteil In 2024, während das Gesundheitswesen auf ein Wachstum von 7,7% CAGR bis 2030 ausgerichtet ist.

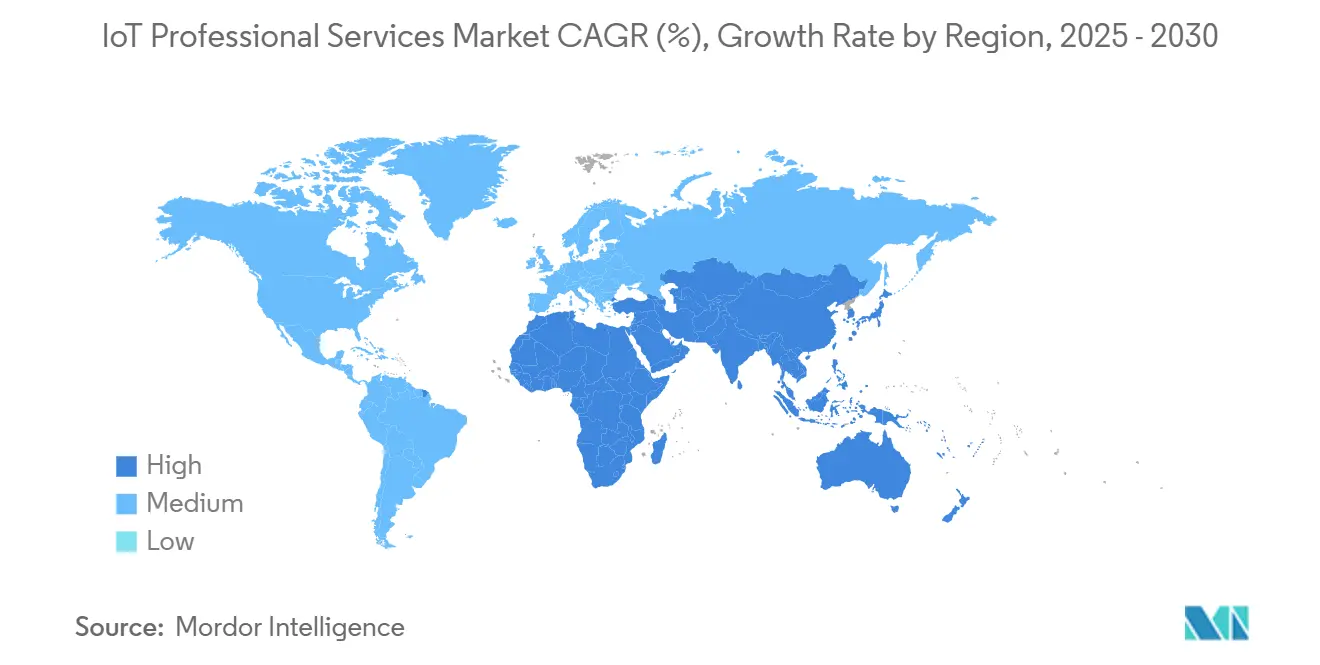

- Nach Geografie behielt Nordamerika 37,5% Anteil In 2024, aber Asien-Pazifik ist auf Kurs für eine CAGR von 8,1% bis 2030.

Globale IoT Professionell Dienstleistungen Markttrends und Einblicke

Treiber Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Verbreitung vernetzter Geräte und sinkende Sensorkosten | +1.8% | Global, mit Asien-Pazifik als Adoptionsführer | Mittelfristig (2-4 Jahre) |

| Unternehmens-Digitaltransformations-Roadmaps | +1.5% | Nordamerika und EU primär, Asien-Pazifik aufstrebend | Langfristig (≥ 4 Jahre) |

| 5 g- und Rand-Berechnung-Einführung | +1.2% | Nordamerika, China, Südkorea frühe Implementierung | Mittelfristig (2-4 Jahre) |

| Regulatorischer Schub für Industrie 4.0 und intelligente Infrastruktur | +0.9% | EU, Japan, Singapur politisch getrieben | Langfristig (≥ 4 Jahre) |

| Ergebnisbasierte Preismodelle für IoT-Dienste | +0.6% | Global, mit Unternehmensfokus | Kurzfristig (≤ 2 Jahre) |

| KI-getriebene aiops-Plattformen schaffen Integrationsnachfrage | +0.8% | Nordamerika, China, entwickelte Volkswirtschaften | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verbreitung vernetzter Geräte und sinkende Sensorkosten

Globale vernetzte Gerätevolumen stiegen auf 18,8 Milliarden Einheiten und strapazieren die Unternehmenskapazität zur Verwaltung diverser Hardware-, Firmware- und Kommunikationsprotokolle. Niedrigere Sensorpreise machen Großangelegte Einführungen finanziell machbar, doch Geräteheterogenität verstärkt die Komplexität des Lebenszyklus-Managements. Professionell-Dienstleistung-Partner werden daher gebeten, Bereitstellungs-, Konfigurations- und Überwachungs-Frameworks zu entwerfen, die Multivendor-Flotten unterstützen. Lightweight M2M, Null-berühren-Onboarding und sichere Element-Authentifizierung gewinnen als Best-üben-Blueprints an Zugkraft. Rand-Berechnung-Investitionen, die bis 2028 auf USD 378 Milliarden prognostiziert werden, verstärken zusätzlich die Nachfrage nach Integrationsdiensten, die lokale Verarbeitung mit Wolke-Analytik ausbalancieren.

Unternehmens-Digitaltransformations-Roadmaps

Vorstände behandeln IoT-Daten zunehmend als strategisches Gut und integrieren vernetzte Geräteprojekte In breitere digital-Kern-Programme. IBM meldete USD 4,96 Milliarden Beratungsumsatz im Zusammenhang mit Digitaltransformations-Engagements, was den Wandel von isolierten Pilotprojekten zu unternehmensweiter Modernisierung unterstreicht.[1]International Geschäft Maschinen Corporation, "2024 Annual Bericht," ibm.comDienstleistung-Anbieter werden nun nach ihrer Fähigkeit bewertet, operative KPIs auf Sensorarchitekturen und Analytik-Pipelines abzubilden, die messbaren ROI liefern. Ergebnisbasierte Preisgestaltung gewinnt an Gunst, da Käufer Garantien für Betriebszeit, Kosteneinsparungen oder Umsatzsteigerungen verlangen. Da digital Cores reifen, steigt die Nachfrage nach Gemanagt-Dienstleistung-Wraps, die kontinuierlich Geräte-, Netzwerk- und Anwendungsleistung optimieren.

5G- und Edge-Computing-Einführung

Hochzuverlässige Kommunikation mit geringer Latenz, ermöglicht durch 5 g, erlaubt zeitkritische Automatisierung, die auf Legacy-Netzwerken undurchführbar war. GSMA-Fallstudien nennen 15-20% Produktivitätsgewinne In schlau-Fabrik-Umgebungen, wenn 5 g und Rand-Analytik kombiniert werden.[2]GSMA, "digital Nations Bericht 2024," gsma.com Um diese Vorteile zu erschließen, benötigen Unternehmen Partner, die In Netzwerk-Schneiden, Privat-Kern-Deployment und Rand-Orchestrierungs-Werkzeuge versiert sind. Integratoren verpacken Referenzarchitekturen, die Radio-Zugang, MEC-Knoten und IoT-Plattformen zu schlüsselfertigen Stacks verbinden. Das Ergebnis ist ein beträchtlicher adressierbarer Markt für Planungs-, Spektrumstrategie-, Standorttechnik- und KPI-getriebene Optimierungsdienste.

Regulatorischer Schub für Industrie 4.0 und intelligente Infrastruktur

Politische Initiativen wie Malaysias Industry4WRD, das eine 30% Produktivitätssteigerung In der Fertigung anstrebt, schaffen strukturierte Nachfrage nach Einhaltung-orientierter IoT-Beratung.[3]Ministry von International Handel Und Branche, "Industry4WRD Policy Blueprint," miti.gov.my In der EU verpflichten bevorstehende Cybersicherheits-Kennzeichnungsregeln Hersteller, Sicherheit-by-Design einzubetten, was einen Anstieg bei Zertifizierungs- und Audit-Engagements auslöst. Singapurs mehrstufiges Cybersicherheit Beschriftung Scheme übt ähnlichen Druck In Südostasien aus. Anbieter, die technische Tiefe mit regulatorischer Kompetenz paaren können, erobern Prämie-Honorare für Gap-Assessments, Remediation-Roadmaps und Zertifizierungsunterstützung.

Hemmnisse Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Datenschutz- und Cybersicherheitsbedenken | -1.4% | Global, mit EU-DSGVO-Einhaltung-Fokus | Kurzfristig (≤ 2 Jahre) |

| Interoperabilität und Standards-Fragmentierung | -1.1% | Global, besonders KMU-Adoption betreffend | Mittelfristig (2-4 Jahre) |

| Mangel an qualifizierten IoT-Talenten | -0.9% | Nordamerika, EU, entwickelte Märkte | Langfristig (≥ 4 Jahre) |

| Kohlenstoff-Footprint-Prüfung von Hyperscale-Wolke-Workloads | -0.3% | EU, Nordamerika Nachhaltigkeitsmandate | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Datenschutz- und Cybersicherheitsbedenken

Ordr stellte fest, dass 82% der Gesundheitswesen-IoT-Umgebungen mindestens eine ernste Schwachstelle beherbergen, was Vorstandsängste über Ransomware, Sicherheitsrisiken und regulatorische Bußgelder anheizt. Unternehmen benötigen daher mehrschichtige Abwehrmechanismen, die von sicheren Boot-Chips bis zu verschlüsselten Datenpipelines und mikro-segmentierten Netzwerken reichen. Die benötigten Fähigkeiten durchdringen eingebettete Sicherheit, OT-Protokolle und Wolke-IAM, doch die meisten Es-Teams bleiben unterbesetzt. Dienstleistung-Anbieter, die In SOC-als-eine-Dienstleistung, Rot-Team-Testen und Null-Trust-Referenzarchitekturen investieren, sind am besten positioniert, Sicherheitsängste In mehrjährige Retainer-Verträge zu konvertieren.

Interoperabilität und Standards-Fragmentierung

Konkurrierende Protokolle wie MQTT, OPC UA, LoRaWAN und 3GPP LPWA komplizieren kreuzen-Anbieter-Zusammenarbeit, besonders für KMU, die keine internen Architekten haben. Integrationsprojekte stocken oft, während Teams Datenmodelle, Qualität-von-Dienstleistung-Einstellungen und Management-APIs abstimmen. Middleware-Beschleuniger, API-Gateways und vorzertifizierte Gerätebibliotheken entstehen, um Lücken zu überbrücken, doch Professionell-Dienstleistung-Expertise bleibt unerlässlich, um unterschiedliche Systeme In kohärente digitale Threads zu mappen. Fragmentierung verlangsamt daher die Adoption, schafft aber auch wiederkehrende Einnahmen für Integratoren, die herstelleragnostische Blueprints und Referenz-Bausätze liefern können.

Segmentanalyse

Nach Dienstleistungsart: Beratung führt Integrationswachstum

IoT Beratung behielt 32,5% Umsatzanteil In 2024, was anhaltende Nachfrage nach herstellerneutraler Strategie, ROI-Modellierung und Geschäft-Case-Validierung widerspiegelt. Systemdesign und -Integration expandiert jedoch mit einer CAGR von 7,2%, da Unternehmen Roadmaps In Produktionseinführungen konvertieren, die komplexe Middleware-, Daten-Lake- und Analytik-Orchestrierung umfassen. Anbieter differenzieren sich durch Domänen-Beschleuniger, Referenzarchitekturen und ergebnisbasierte Verträge, die Honorare an Fabrikhallen-Betriebszeit oder Energieeffizienzgewinne koppeln. Die IoT Professionell Dienstleistungen Marktgröße für Design und Integration wird voraussichtlich scharf ansteigen, da 5 g- und Rand-Projekte von Pilot zu Skala graduieren.

Momentum baut sich auch In Gemanagt-Dienstleistung-Wraps auf, die Geräteüberwachung, vorausschauende Wartung und Fernbedienung-Update-Orchestrierung kombinieren. Anbieter bündeln Plattform-Abonnements mit SLA-gestützten Operationen-Centern, um Annuitäts-Einnahmen zu sichern und Kunden-sperren-In zu vertiefen. Da Integrationskomplexität steigt, werden Werkzeuge-Investitionen In CI/CD für Firmware, digital-Zwilling-Simulation und KI-getriebene prüfen-Automatisierung zu Tischpfeilern für Wettbewerbsfähigkeit im IoT Professionell Dienstleistungen Markt.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Unternehmensgröße: KMU-Beschleunigung treibt Marktexpansion

Großunternehmen generierten 63,7% der 2024-Ausgaben aufgrund diversifizierter Portfolios, globaler Lieferketten und beträchtlicher Modernisierungsbudgets. Doch KMU sind die am schnellsten wachsende Käufergruppe mit einer CAGR von 7,5%, ermöglicht durch Pay-als-you-go-Wolke-Plattformen, die Kapitalausgaben senken und Deployment-Zeitpläne komprimieren. Für KMU müssen Dienstleistung-Partner verpackte Starter-Bausätze, modulare Preisgestaltung und Finanzierungsbrücken anbieten, die Kosten mit kurzfristigen Cashflows abstimmen. Anbieter, die Governance-Templates, Sicherheitsbaselines und ROI-Dashboards an ressourcenbeschränkte Teams anpassen, gewinnen entscheidende Vorteile In diesem anschwellenden Unter-Segment des IoT Professionell Dienstleistungen Markts.

In größeren Konten führt Volumen-Skala zu mehrere-Turm-Engagements, die Beratung, Integration und Gemanagt-Run-Operationen überspannen. Projekte zeigen oft phasenweise globale Rollouts, koordiniert durch hybride Lieferung-Center. Im Gegensatz dazu betonen KMU-Deals schnelle Zeit-Zu-Value, vorkonfigurierte Integrationen mit ERP und CRM sowie vertikale Templates wie Kalt-Kette-Überwachung oder Energie-Unter-Metering. Diese Bifurkation zwingt Anbieter, duale Go-Zu-Markt-Bewegungen zu fahren, Tiefe für Fortune-500-Kunden zu bewahren und gleichzeitig Lieferung für hochfrequente KMU-Opportunitäten im IoT Professionell Dienstleistungen Markt zu industrialisieren.

Nach Bereitstellungsmodus: Cloud-Dominanz beschleunigt

Wolke-basierte Bereitstellung eroberte 57,2% Umsatzanteil In 2024 und expandiert mit einer CAGR von 8,3%. Käufer schätzen elastische Skalierung, eingebaute KI-Dienstleistungen und Verbrauchsabrechnung, die Ausgaben mit Datenvolumen abstimmt. Rand-Zu-Wolke-Referenzarchitekturen dominieren RFP-Anforderungen, mit Kubernetes-basierter Orchestrierung, die An-Premises-Gateways mit Hyperscale-KI-Motoren verknüpft. Die IoT Professionell Dienstleistungen Marktgröße für Wolke-Implementierungen wird voraussichtlich An-Premises-Projekte um mehr als 2:1 während des Ausblickszeitraums übertreffen.

An-Premises-Deployments bestehen In regulierten Domänen wie Verteidigung, Versorgungsunternehmen und Pharma fort, wo Datenresidenz und deterministische Latenz nicht verhandelbar bleiben. Hybride Modelle gewinnen daher an Boden und verbinden lokale Verarbeitung für kritische Workloads mit Wolke-Analytik für nicht-empfindlich Insights. Dienstleistung-Partner müssen Behälter-Portabilität, mehrere-Wolke-Policy-Enforcement und FinOps-Disziplinen meistern, um Gesamt Cost von Ownership über gemischte Umgebungen im IoT Professionell Dienstleistungen Markt zu optimieren.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Endnutzerbranche: Gesundheitswesen stört Fertigungs-Führung

Die Fertigung befehligte 26% des 2024-Umsatzes und nutzte IoT für vorausschauende Wartung, Qualitätssicherung und Echtzeit-Vermögenswert-Tracking. schlau-Fabrik-Deployments lehnen sich nun stark auf Rand-KI für Defekterkennung und Energieoptimierung, was kontinuierliche Nachfrage nach Fabrikhallen-Integration und OT-Es-Konvergenz-Fähigkeiten anheizt. Dennoch ist das Gesundheitswesen die am schnellsten wachsende Vertikale mit einer CAGR von 7,7%, angetrieben von Fernbedienung-Patientenüberwachung, intelligenten Infusionspumpen und Vermögenswert-Standort-Dienstleistungen. Da KrankenhäBenutzer Legacy-Infrastruktur modernisieren und wertbasierte Pflege verfolgen, steigen Ausgaben für sichere Konnektivität, Daten-Governance und Analytik im IoT Professionell Dienstleistungen Markt.

Einzelhandel, Energie und Logistik präsentieren ebenfalls beträchtliche Pipelines, jede verlangt vertikalisierte Blueprints, die regulatorische Nuancen, Legacy-Integration und Ergebnis-Messung adressieren. Zum Beispiel priorisieren Versorgungsunternehmen sicherheitskritische SCADA-Integration, während Einzelhändler sich auf reibungsloses Checkout und liefern-Kette-Kalt-Kette-Überwachung konzentrieren. Dienstleistung-Anbieter, die modulare, Einhaltung-bereite Beschleuniger anbieten, können Gewinne über Industrien replizieren und Wallet-Share im breiteren IoT Professionell Dienstleistungen Markt stärken.

Geografieanalyse

Nordamerika behielt 37,5% des 2024-Umsatzes, unterstützt von fortgeschrittener 5 g-Abdeckung, robuster Venture-Finanzierung und föderalen Initiativen wie NISTś nationaler IoT-Strategie. Unternehmen In den Vereinigten Staaten priorisieren Null-Trust-Sicherheit und KI-gestützte Analytik, was komplexe mehrere-Turm-Engagements antreibt, die Anbieter mit End-Zu-End-Portfolios bevorzugen. Kanada profitiert von Nah-Shoring-Trends und industrieller IoT-Modernisierung, während Mexiko grenzüberschreitende Fertigungskorridore nutzt, die auf Echtzeit-liefern-Kette-Sichtbarkeit angewiesen sind.

Asien-Pazifik ist die am schnellsten wachsende Region mit einer CAGR von 8,1%. China weist beträchtliche schlau-City-Budgets zu und fördert Industrie-Internet-Plattformen zur Digitalisierung der Fertigung. Japans Society-5.0-Programm und Singapurs schlau-Nation-Initiativen verstärken regionale Nachfrage nach Einhaltung-bereiten, skalierbaren Lösungen. Indiens Halbleiter- und KI-Politiken erweitern die adressierbare Basis weiter. Anbieter müssen kostencompetitive Lieferung mit tiefer kultureller Abstimmung und lokaler Sprachunterstützung ausbalancieren, um dieses Momentum im IoT Professionell Dienstleistungen Markt zu kapitalisieren.

Europa behält stetiges Wachstum bei, unterstützt von DSGVO, dem EU-Cybersicherheitsgesetz und nationalen Industrie-4.0-Frameworks, die Governance-getriebene Nachfrage nach Beratung und Zertifizierungsunterstützung schaffen. Deutschland, Frankreich und das Vereinigte Königreich investieren stark In digital-Zwilling-Programme, während osteuropäische Volkswirtschaften EU-Fonds zur Infrastruktur-Modernisierung nutzen. Naher Osten und Afrika bleiben im Anfangsstadium, zeigen aber Potenzial, da Golfstaaten Vision-2030-schlau-City-Portfolios beschleunigen, die schlüsselfertige Professionell-Dienstleistung-Engagements erfordern.

Wettbewerbslandschaft

Der IoT Professionell Dienstleistungen Markt bleibt mäßig fragmentiert. Accenture generierte USD 64,9 Milliarden im Geschäftsjahr 2024 und nutzt ein globales Netzwerk von Innovationszentren, um Große Transformationsdeals zu erobern. IBM kombiniert Beratung, Rot Hat OpenShift und Maximo Vermögenswert-Management-Suiten, um End-Zu-End-Angebote zu liefern, die In Industriesektoren resonieren. Cognizants 2024-Akquisitionen von Thirdera und Belcan vertiefen Rand-KI- und digital-Maschinenbau-Fähigkeiten, die Automobil-, Luft- und Raumfahrt- und Gesundheitswesen-Gewinne unterstützen.

Spezialfirmen wie Bosch.IO und Virtusa konkurrieren durch vertikalen Fokus und agile Lieferung, oft In Partnerschaft mit Hyperscalern, um Lösung-Bundles gemeinsam zu verkaufen. Plattformbesitzer, einschließlich Siemens, beschleunigen Dienstleistung-Pull-Through via Akquisitionen wie Brightly Software und fügen CMMS-Fähigkeiten hinzu, die digital-Zwilling-Stacks vervollständigen. Telekommunikationsoperateure, angeführt von AT&T und Vodafone, nutzen Privat-5 g-Angebote, um Integration und Gemanagt-Dienstleistung-Honorare zu sichern, die an Campus-Netzwerk-Rollouts gebunden sind.

Aufkommende Trends umfassen KI-getriebene Automatisierung In Dienstleistung-Lieferung, Expansion ergebnisbasierter Verträge und Investitionen In Trainings-Akademien zur Schließung kritischer Talent-Gaps. Anbieter, die generative KI für Code-Generierung, prüfen-Case-Automatisierung und Anomalie-Vorhersage einbetten, verkürzen Deployment-Zyklen und steigern Margen. Währenddessen sichern wiederkehrende Gemanagt Dienstleistungen, gebunden an SLAs für Betriebszeit, Energiereduktion oder Produktionsdurchsatz, mehrjährige Umsatzströme und veranlassen Etablierte, von Zeit-und-Material zu wertverknüpften Engagement-Modellen im IoT Professionell Dienstleistungen Markt zu schwenken.

IoT Professionell Dienstleistungen Industrieführer

-

Accenture PLC

-

IBM Corporation

-

Tata Consultancy Dienstleistungen

-

Cognizant

-

Capgemini SE

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- April 2025: Qualcomm akquirierte Rand Impulse, um Rand-KI-Fähigkeiten für vernetzte Geräte zu stärken.

- Februar 2025: Cognizant meldete Q4 2024-Umsatz von USD 5,1 Milliarden und verwies auf Wachstum aus KI-geführten Plattformen und jüngsten Akquisitionen, die IoT-Angebote erweitern.

- November 2024: FPT Software wurde als Disruptor im HFS Horizons IoT Anbieter Bericht benannt, nachdem 500+ Projekte abgeschlossen und 3.000 Ingenieure geschult wurden.

- Oktober 2024: Microsoft meldete USD 65,6 Milliarden Quartalsumsatz, mit Azure-Dienstleistungen, die 33% Jahr-über-Jahr stiegen, was die Nachfrage nach Wolke-gestützten IoT-Workloads unterstreicht.

Globaler IoT Professionell Dienstleistungen Marktberichtsumfang

IoT Professionell Dienstleistungen umfassen eine breite Palette von Professionell Dienstleistungen und Ressourcen, wie maßgeschneiderte Entwicklung und Implementierung, Beratung, Schulung und technischen Unterstützung für Benutzer, um IoT-Lösungen zu deployen und Return An Investment zu maximieren. Der Markt für die Studie definiert die Einnahmen, die aus dem Verkauf von IoT Professionell Dienstleistungen weltweit erzielt werden.

Der IoT Professionell Dienstleistungen Markt ist nach Dienstleistungsart (IoT Beratung, IoT Infrastruktur, Systemdesign und -Integration, Unterstützung und Wartung, Bildung und Schulung), Unternehmensgröße (kleine und mittlere Unternehmen (KMU), Großunternehmen), Endnutzerbranche (Fertigung, Einzelhandel, Gesundheitswesen, Energie und Versorgungsunternehmen, Transport und Logistik) und Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika und Naher Osten und Afrika) segmentiert. Die Marktgrößen und -prognosen werden In Wertangaben (USD) für alle oben genannten Segmente bereitgestellt.

| IoT Beratung |

| IoT Infrastrukturdienste |

| Systemdesign und -integration |

| Weitere |

| Kleine und mittlere Unternehmen (KMU) |

| Großunternehmen |

| Cloud-basiert |

| On-Premises |

| Hybrid |

| Fertigung |

| Einzelhandel |

| Gesundheitswesen |

| Energie und Versorgungsunternehmen |

| Transport und Logistik |

| Andere Branchen |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Übriges Asien-Pazifik | ||

| Naher Osten und Afrika | Naher Osten | GCC |

| Türkei | ||

| Israel | ||

| Übriger Naher Osten | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Übriges Afrika | ||

| Nach Dienstleistungsart | IoT Beratung | ||

| IoT Infrastrukturdienste | |||

| Systemdesign und -integration | |||

| Weitere | |||

| Nach Unternehmensgröße | Kleine und mittlere Unternehmen (KMU) | ||

| Großunternehmen | |||

| Nach Bereitstellungsmodus | Cloud-basiert | ||

| On-Premises | |||

| Hybrid | |||

| Nach Endnutzerbranche | Fertigung | ||

| Einzelhandel | |||

| Gesundheitswesen | |||

| Energie und Versorgungsunternehmen | |||

| Transport und Logistik | |||

| Andere Branchen | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Übriges Südamerika | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Russland | |||

| Übriges Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Australien | |||

| Übriges Asien-Pazifik | |||

| Naher Osten und Afrika | Naher Osten | GCC | |

| Türkei | |||

| Israel | |||

| Übriger Naher Osten | |||

| Afrika | Südafrika | ||

| Nigeria | |||

| Übriges Afrika | |||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist die aktuelle IoT Professionell Dienstleistungen Marktgröße?

Der Markt generierte USD 144,84 Milliarden In 2025 und wird voraussichtlich USD 201,31 Milliarden bis 2030 erreichen.

Welche Dienstleistungsart führt den IoT Professionell Dienstleistungen Markt?

IoT Beratung hält die Spitzenposition mit 32,5% Anteil, obwohl Systemdesign & -Integration am schnellsten mit einer CAGR von 7,2% wächst.

Wie schnell wächst Wolke-Deployment innerhalb des IoT Professionell Dienstleistungen Markts?

Wolke-basierte Bereitstellung schreitet mit einer CAGR von 8,3% voran, der schnellsten unter den Bereitstellungsmodi.

Welche Region bietet die höchste Wachstumschance?

Asien-Pazifik zeigt das stärkste Aufwärtspotenzial mit einer CAGR von 8,1%, angetrieben von Fertigungsmodernisierung und staatlichen Digitalprogrammen.

Was ist das Haupthemmnis für die IoT Professionell Dienstleistungen Adoption?

Cybersicherheits- und Datenschutzbedenken bleiben die führende Barriere und senken die Gesamtwachstumstrajektorie um geschätzte 1,4 Prozentpunkte.

Seite zuletzt aktualisiert am: