Größe und Marktanteil des europäischen Marktes für Landmaschinen

Analyse des europäischen Marktes für Landmaschinen von Mordor Intelligenz

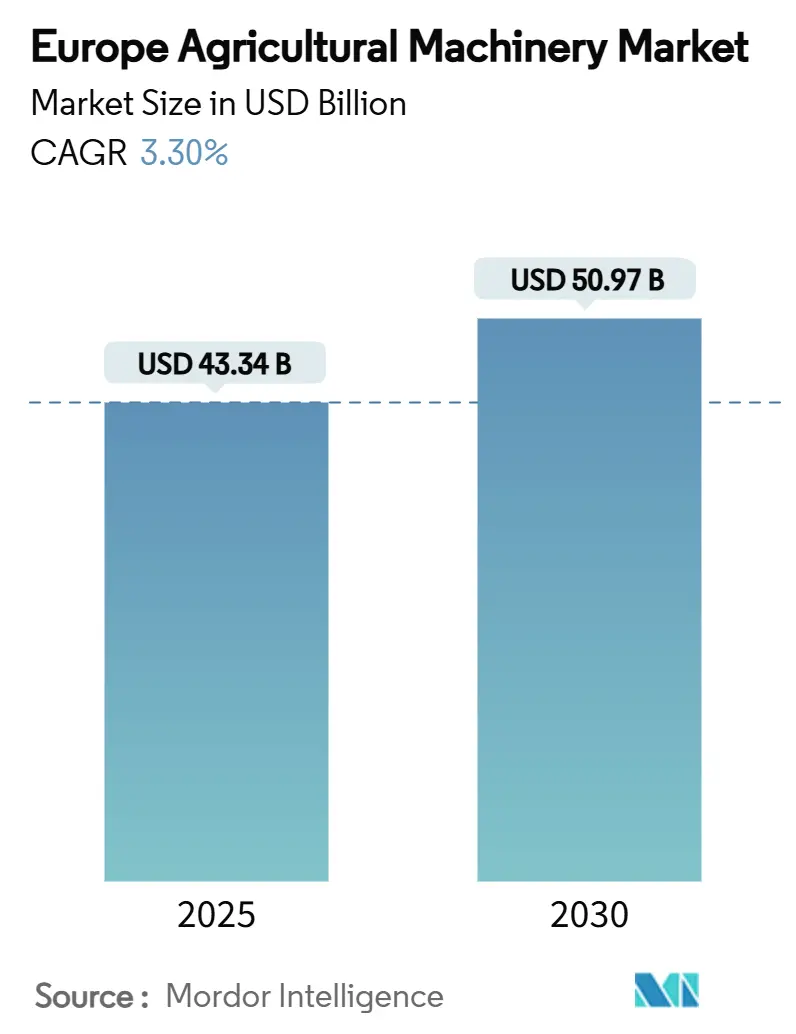

Die Größe des europäischen Marktes für Landmaschinen beträgt 43,34 Milliarden USD im Jahr 2025 und wird voraussichtlich 50,97 Milliarden USD im Jahr 2030 erreichen, was eine CAGR von 3,3% über den Prognosezeitraum widerspiegelt. Knappes Angebot an landwirtschaftlichen Arbeitskräften, strenge Umweltauflagen der Europäischen Union und weit verbreitete Digitalisierung verändern die Prioritäten bei Investitionsausgaben hin zu emissionsarmen, sensorenreichen Geräten. Landwirte verlagern sich von PS-Upgrades zu intelligenten Systemen, die sich wiederholende Aufgaben automatisieren, Nachhaltigkeitsleistung dokumentieren und sich In Unternehmenssoftware integrieren. Originalgerätehersteller (OEMs) reagieren mit modularen Plattformen, die kontinuierliche Software- und Sensor-Nachrüstungen akzeptieren, wodurch Modelllebenszyklen verkürzt und wiederkehrende Umsatzströme erweitert werden. Steigende Halbleiterverfügbarkeit und fallende Batteriekosten ab 2027 werden voraussichtlich Lieferpläne stabilisieren und die Elektrifizierung beschleunigen, wodurch die Lücke zwischen frühen und späten Anwenderregionen im europäischen Markt für Landmaschinen geschlossen wird.

Wichtige Erkenntnisse des Berichts

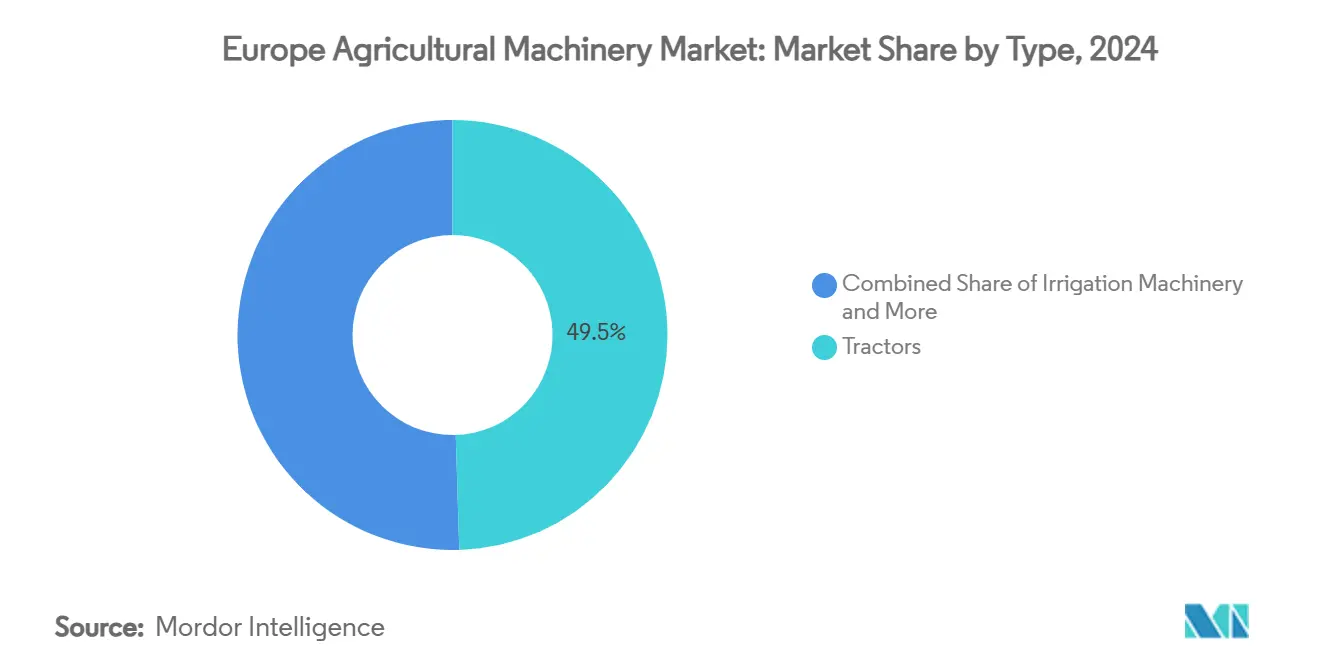

- Nach Typ eroberten Traktoren 49,5% des Marktanteils für europäische Landmaschinen im Jahr 2024, während Bewässerungsmaschinen mit einer CAGR von 3,9% bis 2030 voranschreiten.

- Nach Geografie hielt Deutschland 24,5% der Größe des europäischen Marktes für Landmaschinen im Jahr 2024, und das Vereinigte Königreich expandiert mit der schnellsten CAGR von 5,3% bis 2030.

Trends und Einblicke im europäischen Markt für Landmaschinen

Analyse der Treiberwirkung

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Chronischer Mangel an landwirtschaftlichen Arbeitskräften | +0.8% | Deutschland, Frankreich, Niederlande und osteuropäische Ausbreitungen | Mittelfristig (2-4 Jahre) |

| Subventionen der Europäischen Union und nationaler Ebene beschleunigen die Mechanisierung | +0.6% | EU-27 Kern mit Schwerpunkt In Deutschland, Frankreich und Italien | Kurzfristig (≤ 2 Jahre) |

| Schnelle Modell-Upgrades bei Landmaschinen | +0.5% | Deutschland, Vereinigtes Königreich und Skandinavien | Mittelfristig (2-4 Jahre) |

| Hohe Akzeptanz von Telematik und vorausschauender Wartung | +0.4% | Westeuropäischer Kern, Expansion In Mittel- und Osteuropa | Langfristig (≥ 4 Jahre) |

| Öko-Regelung-Anreize für emissionsarme Maschinen | +0.3% | Deutschland, Frankreich, Niederlande innerhalb der EU-27 | Langfristig (≥ 4 Jahre) |

| OEM-Agrar-Software-Hardware-Bundle-Finanzierung | +0.2% | Vereinigtes Königreich, Deutschland und Frankreich | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Subventionen der Europäischen Union und nationaler Ebene beschleunigen die Mechanisierung

Das 1 Milliarde EUR (1,05 Milliarden USD) nachhaltigkeitsgebundene Agtech-Kreditfenster der Europäischen Investitionsbank deckt bis zu 70% der Gerätelistenpreise für emissionsverifizierte Käufe ab. Bei Kombination mit Deutschlands bundesweitem 20%-Maschinenförderung fallen die Nettoerwerbskosten für Stage-V-Traktoren auf Parität mit Legacy-Tier-III-Geräten, wodurch Amortisationskurven für konservative Käufer abgeflacht werden. Frankreich und Italien setzen ähnliche Aufstockungsprogramme ein und stellen sicher, dass Subventionsbudgets In das Zeitfenster 2025-2027 frontgeladen werden, was zu einem Anstieg der Vorbestellungen führt. OEMs synchronisieren Produkteinführungskalender mit Förderantragsfristen, um die Akzeptanz zu maximieren. Leasinggesellschaften verlängern Verträge auf sieben Jahre, um sie mit Subventionsrückforderungsfristen abzustimmen, wodurch jährliche Geldfußabdrücke gesenkt und vorzeitige Stilllegung von Unter-40-PS-Flotten gefördert werden.

Schnelle Modell-Upgrades bei Landmaschinen

Durchschnittliche Entwicklungszyklen für Mainstream-Traktorlinien haben sich von sechs Jahren auf weniger als zwei komprimiert, angetrieben durch Emissionsrevisionen und den Zustrom digitaler Subsysteme. Deere & Companys autonome Traktoren von 2025 debütierten neue Lidar-Arrays und über-Die-Luft-Firmware, die Pfadplanung ohne Hardware-Tausch optimieren. Landwirte betrachten Maschinen nun als sich entwickelnde Plattform; 47% der deutschen Umfrageteilnehmer planen vierteljährliche Software-Upgrades, um agronomische Gewinne zu erfassen. Die Iterationsgeschwindigkeit drängt Händler dazu, In fortschrittliche Servicewerkzeuge zu investieren. Hersteller im europäischen Markt für Landmaschinen schwenken zu Abonnement-Preismodellen für Feature-Freischaltungen um und diversifizieren Umsätze über Geräteverkäufe hinaus.

Hohe Akzeptanz von Telematik und vorausschauender Wartung

Die Telematik-Durchdringung wird voraussichtlich In den kommenden Jahren steigen, da Anlagennutzungsdaten ihren Wert In geprüften Nachhaltigkeitsberichten beweisen. Kubota Connect kann Hydraulikpumpenausfälle drei Wochen im Voraus prognostizieren und ungeplante Ausfallzeiten während Spitzenzeiten eliminieren. Genossenschaften In der Normandie verzeichneten 9% Dieseleinsparungen durch Coaching der Bediener zu optimalen Zapfwellen-Lastbereichen und erfassten sowohl Kosten- als auch Kohlenstoffreduktionen, die für Öko-Regelung-Boni qualifizieren. Proemions Wolke-Dashboards befüllen auch automatisch EU-Logbücher und erleichtern regulatorischen Papierkram. Da Versicherer zunehmend Telematik-Nachweise zur Versicherung von Millionen-Dollar-Mähdreschern verlangen, wird Konnektivität bei Neukäufen im gesamten europäischen Landmaschinenmarkt obligatorisch.

Öko-Regelung-Anreize für emissionsarme Maschinen

Die Gemeinsame Agrarpolitik reserviert jährlich 8 Milliarden EUR (8,4 Milliarden USD) für Öko-Regelungen, und 42% der genehmigten Betriebspläne von 2024 enthielten Maschinen-Upgrades, die Feinstaub um mindestens 30% reduzierten. Elektrotraktoren gewannen an Zugkraft, als Subventionsrechner begannen, höhere Punkte für emissionsfreie Ausrüstung zu vergeben. Monarchs batterieelektrischer Traktor lieferte seine ersten europäischen Einheiten 2024 aus und kombinierte autonomen Betrieb mit Kohlenstoffkredit-Verifizierung, die monetarisierbare Ausgleiche generiert. OEM-Pipelines zeigen neun batterieelektrische oder hybride Serieneinführungen bis 2027, unterstützt durch feldaustauschbare Packungen, die für achtstündige Schichten dimensioniert sind. Landwirte, die elektrische Antriebe einsetzen, umgehen auch Stage-V-Dieselfilter-Wartung, ein Schmerzpunkt, der von 68% der Umfrageteilnehmer In Spanien zitiert wurde.

Analyse der Hemmnisauswirkungen

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Anschaffungs- und Wartungskosten | -0,7% | Europaweite; am akutesten In Osteuropa und kleinen Betrieben | Kurzfristig (≤ 2 Jahre) |

| Cybersicherheitsrisiken bei vernetzten Geräten | -0,4% | Westeuropäische Führung, Expansion mit Telematik-Aufstieg | Mittelfristig (2-4 Jahre) |

| Halbleiter-Lieferengpässe | -0,3% | Globaler Mangel trifft hochtechnologische Maschinen | Kurzfristig (≤ 2 Jahre) |

| Diesel-Emissionskonformitäts-Kostenausweitung | -0,2% | EU-27 mit gestaffelten nationalen Einführungen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Anschaffungs- und Wartungskosten beschränken die Akzeptanz

Listenpreise für sensorenreiche Mähdrescher und autonome Sprühgeräte sprangen zwischen 2024 und 2025 um 18%, wodurch einige Konfigurationen über 1 Million USD pro Einheit hinausgeschoben wurden. Mittelgroße Erzeuger mit 200-400 Hektar stehen vor schwierigen Abwägungen zwischen Maschinen und Landverbesserungsprojekten, besonders In Osteuropa, wo durchschnittliche Nettomargen bei etwa 7% schweben. Wartungsausgaben sind ebenfalls gestiegen, da proprietäre Elektronik Händlereingriffe erfordert; Stundensätze für Dienstleistung In Frankreich betragen durchschnittlich 105 EUR (110 USD) verglichen mit 68 EUR (71 USD) im Jahr 2020. Kleinere Betriebe mildern Kosten durch Bildung von Maschinenringen, aber Koordinationsaufwand kann Effizienzgewinne erodieren.

Cybersicherheitsrisiken bei vernetzten Geräten

Da Maschinen Führung, Telemetrie und Wolke-Analytik integrieren, vervielfachen sich Cyberangriffsektoren. Ein Ransomware-Vorfall 2024 In Norditalien sperrte eine gesamte Flotte von Sämaschinen, bis der Landwirt 42.000 EUR (44.100 USD) zahlte, was zu verpassten Saatfenstern führte. Versicherer verschärfen Underwriting-Standards und fügen 2-3% zu Gerätebetriebsausgaben für Cyber-Deckung hinzu. Während OEMs über-Die-Luft-Patching begonnen haben, verwenden 37% der befragten Betriebe noch Werksstandard-Passwörter, was Verwundbarkeit im europäischen Landmaschinenmarkt verstärkt.

Segmentanalyse

Nach Typ: Traktoren dominieren trotz Präzisionsverschiebung

Traktoren behalten eine beherrschende Marktführerschaft mit einem Anteil von 49,5% im Jahr 2024 und spiegeln ihre fundamentale Rolle als primäre Kraftquelle für die meisten europäischen Landwirtschaftsbetriebe wider. Innerhalb der Traktorkategorie erobert das 100-150-PS-Segment den größten Anteil unter europäischen Betrieben mit durchschnittlich 65 Hektar, während das Segment über 150 PS das schnellste Wachstum erlebt, da Großangelegte Betriebe Effizienz durch höherkapazitäre Ausrüstung anstreben. Pflug- und Bodenbearbeitungsgeräte repräsentieren die zweitgrößte Kategorie, wobei Kultivatore und Bodenfräsen besondere Stärke zeigen, da konservierende Bodenbearbeitungspraktiken kontinentweite Akzeptanz gewinnen. Die finanzielle Förderung von 430 Millionen Euro (455 Millionen USD) durch die Europäische Kommission für Landwirte, die sich 2023 für kostenintensive Betriebsmittel entschieden, einschließlich landwirtschaftlicher Geräte wie Pflüge, ist ebenfalls einer der Hauptfaktoren für steigende Akzeptanzraten.[1]Europäische Kommission, "430 Millionen EUR an EU-Mitteln zur Unterstützung des EU-Agrarsektors," ec.europa.eu

Bewässerungsmaschinen entstehen als das am schnellsten wachsende Segment mit 3,9% CAGR, angetrieben durch zunehmend unberechenbare Niederschlagsmuster und Wassernutzungsvorschriften, die Effizienzverbesserungen vorschreiben. Tropfbewässerungssysteme führen diese Expansion an, da sie 40-60% Wassereinsparungen gegenüber traditionellen Sprinklersystemen liefern und gleichzeitig präzise Nährstoffzufuhr ermöglichen, die Ernteerträge steigert. Erntemaschinen behalten stetige Nachfrage mit Mähdreschern, die die Kategorie dominieren, obwohl intelligente und autonome Mähdrescher das höchstwachsende Subsegment darstellen, da Arbeitskräftemangel während kritischer Erntefenster intensiviert. Heu- und Futtererntemaschinen dienen dem beträchtlichen europäischen Milchsektor, wobei Ballenpressen besondere Nachfrage erfahren, da Landwirte Futtererzeugungseffizienz optimieren. Die Kategorie "Andere Typen", einschließlich Drohnen und Präzisionssägeräte, zeigt explosives Wachstum von einer kleinen Basis, da Landwirte mit aufkommenden Technologien experimentieren, die betriebliche Vorteile gegenüber konventionellen Ansätzen versprechen.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Geografische Analyse

Deutschland trug 24,5% zur Größe des europäischen Marktes für Landmaschinen 2024 bei, herrührend aus dem Zusammentreffen von industrieller Kapazität, strukturierten Subventionspipelines und einer technologisch aufnahmefähigen Erzeugerbasis. Die durchschnittliche 60-Hektar-Betriebsgröße des Landes ist Groß genug, um fortschrittliche Geräte zu nutzen, aber klein genug, um Vielseitigkeit zu erfordern, wodurch OEMs zu modularer Architektur gedrängt werden. Über Geräteverkäufe hinaus beherbergt Deutschland 40% der europäischen Agrarrobotik-Start-Ups und speist ein lokales Innovationsökosystem, das nachweisen-von-Concept-Versuche beschleunigt. Telematiknutzung überstieg 45% im Jahr 2024, verglichen mit einem kontinentalen Durchschnitt von 35%, was schnelle digitale Konvergenz illustriert. Dennoch bremste makroökonomische Unsicherheit Anfang 2025 Neutraktor-Registrierungen und beleuchtete Sensitivität gegenüber Rohstoffschwankungen selbst In einem technologieorientierten Setting.[2]Deutsche Landwirtschafts-Gesellschaft (DLG), "Januar 2025 Traktor-Registrierungsbericht," dlg.org

Frankreich und Italien illustrieren reife, aber divergente Nachfragestrukturen. Getreideebenen In Nordfrankreich bevorzugen 14-Meter-Schneidwerk-Mähdrescher, die zu 100-Hektar-Tagesdurchsatz fähig sind, während Spezialweinberge im Süden Kettenmähdrescher einsetzen, die Wurzelzonen schützen. Finanzanreize unter FranceAgriMer priorisieren Emissionsreduktionen und führen zu einem Anstieg bei Stage-V-Motor-Nachrüstungen. Italiens fragmentierte Bestände erfordern schmalchassis Traktoren; 62% der Traktorverkäufe 2025 fallen unter 110 PS. Lombardische Milchbetreiber pilotieren autonome Fütterungsroboter, die Arbeit für höherwertige Aufgaben freisetzen, und porträtieren länderspezifische Innovationswege innerhalb des europäischen Landmaschinenmarktes.

Das Vereinigte Königreich verzeichnet die schnellste CAGR von 5,3% bis 2030. Nach dem Brexit, der GAP-Zuflüsse kappte, führte London Produktivitätszuschüsse ein, die bis zu 50% der Kosten für Präzisionssaat- und Roboter-Jätgeräte abdecken. Wales kanalisiert Innovationszuschüsse In Weidekartierungs-Drohnen zur Verbesserung der Grünlandeffzizienz. Neben politischen Anreizen drängt ein Mangel an saisonalen Arbeitskräften aus Osteuropa Gartenbauerzeuger zu autonomen Ernteassistenten. Währungsschwankungen erhöhten anfänglich Preise importierter Geräte, aber inländische Hersteller kleiner Elektrotraktoren entstanden und isolierten Käufer von Wechselkursschocks.

Wettbewerbslandschaft

Der europäische Markt für Landmaschinen ist mäßig konzentriert. Deere & Company, CNH Industrie N.V., AGCO Corporation, CLAAS KGaA mbH und Kubota Corporation verankern die Spitzenebene und nutzen Skalierung zur Finanzierung millionenschwerer Software-Roadmaps. CLAAS KGaA mbH integriert Maschinendaten In 365FarmNet und bietet End-Zu-End-Anbauplanungstools, die über reine Hardware hinaus differenzieren. AGCOs und SDF Groups Liefervereinbarung 2025 für niedrig-mittlere PS-Traktoren bündelt Komponentenbeschaffung und hilft bei wettbewerbsfähiger Preisgestaltung für Wachstumsregionen In Mittel- und Osteuropa.[3]AGCO Corporation, "AGCO und SDF strategische Vereinbarung," agcocorp.com

Regionale Herausforderer wie Kverneland und Lemken erobern Nischen In Saat und Bodenbearbeitung und partnern oft mit Präzisionssoftware-Anbietern zur Bündelung agronomischer Algorithmen. Start-Ups mit Fokus auf Spezialkrop-Robotik führen disruptive Preisgestaltung ein, aber fehlen Servicenetzwerke, was Allianzen mit etablierten Händlern veranlasst, die auf Portfolio-Diversifikation aus sind. Wettbewerbsintensität verlagert sich von mechanischer Leistung zu Datenbesitz; OEMs lobbieren In Brüssel für Datenaustausch-Rahmenwerke, die proprietäre Wolke-Plattformen bevorzugen. Als Antwort befürworten Bauerngenossenschaften offene Standards zur Verhinderung von Anbieter-sperren-In und injizieren Politikrisiko In strategische Planung im europäischen Landmaschinenmarkt.

Kapitalverpflichtungen unterstreichen den Schwenk zur Servicedifferenzierung. AGCOs 87 Millionen EUR (91,35 Millionen USD) französisches Teilezentrum reduziert den 24-Stunden-Lieferradius auf 95% der westeuropäischen Händlerschaften und stellt Betriebszeit-Garantien sicher, die Prämie-Serviceverträge rechtfertigen. Kubota positioniert sich durch zinslose Finanzierung zur Erfassung von Loyalität unter kostensensitiven Segmenten. Deere & Company showcased seine CES-lancierte autonome Flotte jährlich und signalisiert Erstbeweger-Vorteil bei fahrerlosen Feldbetrieben. Da Margen bei Metall schrumpfen, werden wiederkehrende Umsätze aus Software, Telematik und erweiterten Garantien Gewinner von Nachzüglern trennen.

Branchenführer der europäischen Landmaschinenindustrie

Deere & Company

AGCO Corporation

CNH Industrie N.V.

SDF S.p.eine

CLAAS KGaA mbH

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Februar 2025: AGCO Corporation und SDF Gruppe schlossen eine strategische Liefervereinbarung ab, um ab Mitte 2025 niedrig-mittlere PS-Traktoren für Massey Ferguson zu produzieren und rationalisierte Portfolios und Skaleneffekte zu bieten.

- Januar 2025: Deere & Company stellte auf der CES 2025 autonome Landmaschinen vor, die Computer Vision und maschinelle Lernfähigkeiten für kontinuierlichen Betrieb integrieren. Das Unternehmen startete diese Maschinen In Europa neben anderen Regionen.

- Oktober 2024: Case IH enthüllte seinen AF10-Mähdrescher und verbesserte Farmall C-Traktoren auf der EIMA International 2024 In Bologna, Italien. Die neuen Modelle weisen verbesserte Hydrauliksysteme, aktualisierte Designs und fortschrittliche Präzisionslandwirtschaftsfähigkeiten auf, um die Betriebseffizienz für Betriebe verschiedener Größen zu steigern.

Berichtumfang für den europäischen Markt für Landmaschinen

Landmaschinen werden verwendet, um landwirtschaftliche Operationen wie Ernten, Pflügen, Bewässerung und Pflanzen durchzuführen. Für den Zweck dieses Berichts wurde Maschinen, die In landwirtschaftlichen Operationen verwendet werden, berücksichtigt. Der Bericht deckt keine Maschinen ab, die für industrielle und Bauzwecke verwendet werden, oder Mehrzweck-Traktoren, Maschinen und Geräte, die für landwirtschaftliche und nicht-landwirtschaftliche Operationen verwendet werden.

Der europäische Markt für Landmaschinen ist nach Typ (weniger als 50 PS, 50-100 PS, 100-150 PS und >150 PS), PflüG- und Bodenbearbeitungsmaschinen (Pflüge, Eggen, Kultivatoren und Bodenfräsen und andere Geräte), Erntemaschinen (Mähdrescher, Feldhäcksler und andere Erntegeräte), Bewässerungsmaschinen (Sprinkler-Bewässerung, Tropfbewässerung und andere Bewässerungsmaschinen), Heu- und Futtererntemaschinen (Mäher, Ballenpressen und andere Heu- und Futtererntemaschinen) und andere Typen sowie Geografie (Deutschland, Italien, Vereinigtes Königreich, Frankreich, Spanien, Russland und übriges Europa) segmentiert. Der Bericht bietet Marktgröße und Prognose In Werten In USD für die oben genannten Segmente.

| Traktor | Weniger als 50 PS |

| 50 bis 100 PS | |

| 100 bis 150 PS | |

| Mehr als 150 PS | |

| Pflug- und Bodenbearbeitungsgeräte | Pflüge |

| Eggen | |

| Kultivatoren und Bodenfräsen | |

| Andere Geräte (Häufelpflug, Kreiseleggen, etc.) | |

| Bewässerungsmaschinen | Sprinkler |

| Tropf | |

| Andere Bewässerungsmaschinen (Mikrobewässerung, Pivot-Bewässerung, etc.) | |

| Erntemaschinen | Mähdrescher |

| Feldhäcksler | |

| Intelligente/Autonome Mähdrescher | |

| Heu- und Futtererntemaschinen | Mäher |

| Ballenpressen | |

| Andere Heugeräte (Rechen, Heuwender, etc.) | |

| Andere Typen (Drohnen, Präzisionssägeräte) |

| Deutschland |

| Frankreich |

| Vereinigtes Königreich |

| Italien |

| Spanien |

| Russland |

| Übriges Europa |

| Nach Typ | Traktor | Weniger als 50 PS |

| 50 bis 100 PS | ||

| 100 bis 150 PS | ||

| Mehr als 150 PS | ||

| Pflug- und Bodenbearbeitungsgeräte | Pflüge | |

| Eggen | ||

| Kultivatoren und Bodenfräsen | ||

| Andere Geräte (Häufelpflug, Kreiseleggen, etc.) | ||

| Bewässerungsmaschinen | Sprinkler | |

| Tropf | ||

| Andere Bewässerungsmaschinen (Mikrobewässerung, Pivot-Bewässerung, etc.) | ||

| Erntemaschinen | Mähdrescher | |

| Feldhäcksler | ||

| Intelligente/Autonome Mähdrescher | ||

| Heu- und Futtererntemaschinen | Mäher | |

| Ballenpressen | ||

| Andere Heugeräte (Rechen, Heuwender, etc.) | ||

| Andere Typen (Drohnen, Präzisionssägeräte) | ||

| Nach Geografie | Deutschland | |

| Frankreich | ||

| Vereinigtes Königreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Übriges Europa | ||

Hauptfragen, die im Bericht beantwortet werden

Wie Groß ist der europäische Markt für Landmaschinen im Jahr 2025?

Der Markt wird 2025 auf 43,34 Milliarden USD geschätzt.

Wie hoch ist die CAGR für europäische Landmaschinen bis 2030?

Es wird prognostiziert, dass er von 2025 bis 2030 mit einer CAGR von 3,3% wächst.

Welcher Gerätetyp hat den höchsten Umsatzanteil?

Traktoren führen mit 49,5% Anteil am Wert von 2024.

Welches Land expandiert am schnellsten?

Das Vereinigte Königreich schreitet mit einer CAGR von 5,3% bis 2030 voran.

Seite zuletzt aktualisiert am: