Marktgröße und Marktanteil für Baumaschinen

Baumaschinen-Marktanalyse von Mordor Intelligence

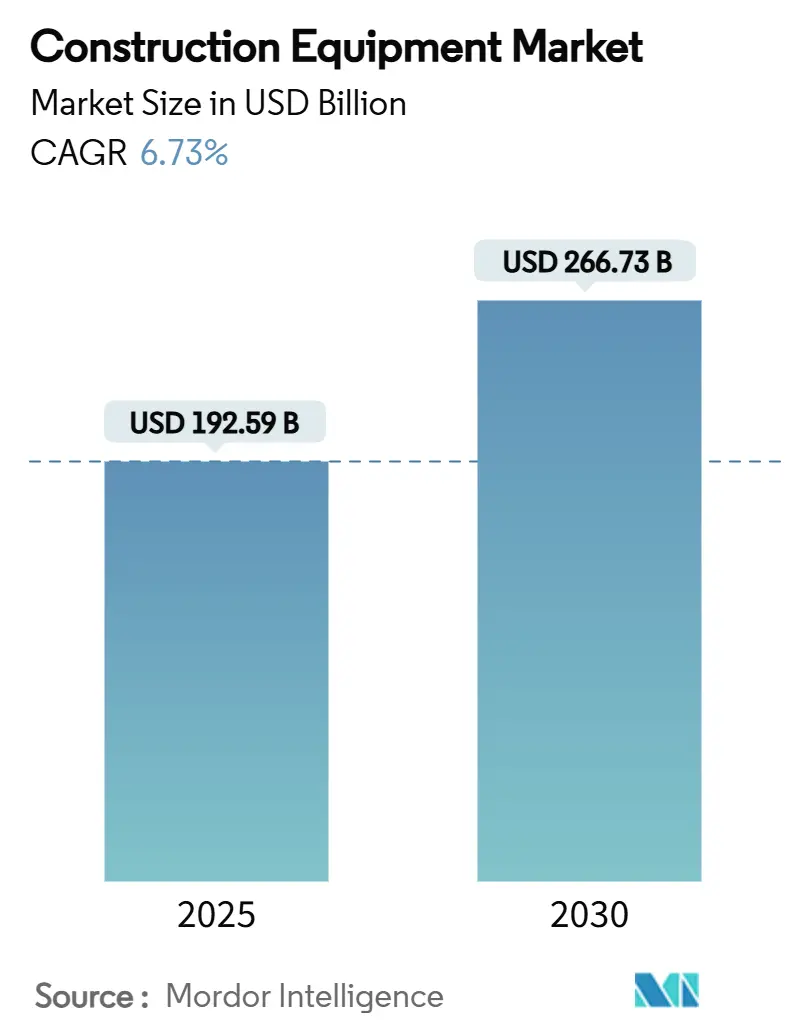

Der Baumaschinen-Markt wird im Jahr 2025 auf 192,59 Milliarden USD bewertet und soll mit einer CAGR von 6,73% bis 2030 auf 266,73 Milliarden USD anwachsen. Robuste staatliche Ausgaben für Straßen, Schienen, Stromübertragung und Halbleiterfabriken untermauern die Nachfrage nach Erdbaumaschinen, Materialhandhabungs- und Betonmaschinen. Asiens Megaprojekt-Pipeline, der Elektrifizierungsschub in Europa und Nordamerika sowie die branchenweite Verlagerung hin zu Mietflotten verstärken gemeinsam einen widerstandsfähigen Wachstumsausblick. Die Wettbewerbsintensität verschärft sich, da chinesische OEMs im Ausland Marktanteile gewinnen, während westliche Marktführer zu serviceorientierten Angeboten und autonomen Technologien schwenken. Der Baumaschinen-Markt wird auch durch schnellere Flottenerneuerungszyklen geprägt, die durch Stage V- und EPA Phase 3-Vorschriften angetrieben werden und die Lücke zwischen Produkt- und digitalen Servicelancierungen verringern.

Wichtige Erkenntnisse des Berichts

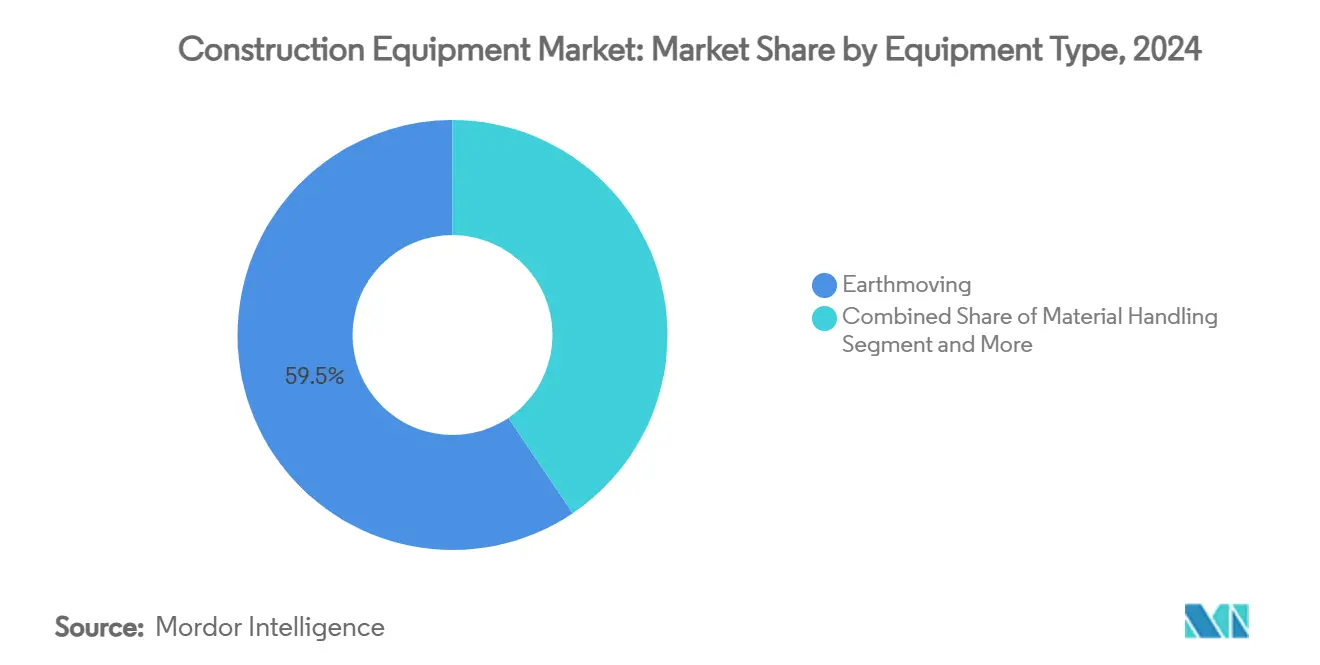

- Nach Gerätetyp eroberten Erdbaumaschinen 59,45% des Baumaschinen-Marktanteils im Jahr 2024 und werden voraussichtlich mit einer CAGR von 13,37% bis 2030 wachsen.

- Nach Antriebsart behielten Verbrennungsmotoren einen Anteil von 95,33%, während batteriebetriebene Einheiten mit einer CAGR von 25,11% expandieren sollen, dem schnellsten Tempo im gesamten Baumaschinen-Markt.

- Nach Gerätegröße hielten schwere Maschinen über 11 Tonnen etwa 71,75% der Baumaschinen-Marktgröße im Jahr 2024, während die Kompakt-/Mini-Kategorie (weniger als 6 Tonnen) eine CAGR von 14,86% verzeichnen soll.

- Nach Leistungsabgabe beherrschten Modelle unter 250 PS einen Anteil von 61,23%, während das 250-500 PS-Band die höchste projizierte CAGR von 9,75% bis 2030 verzeichnet.

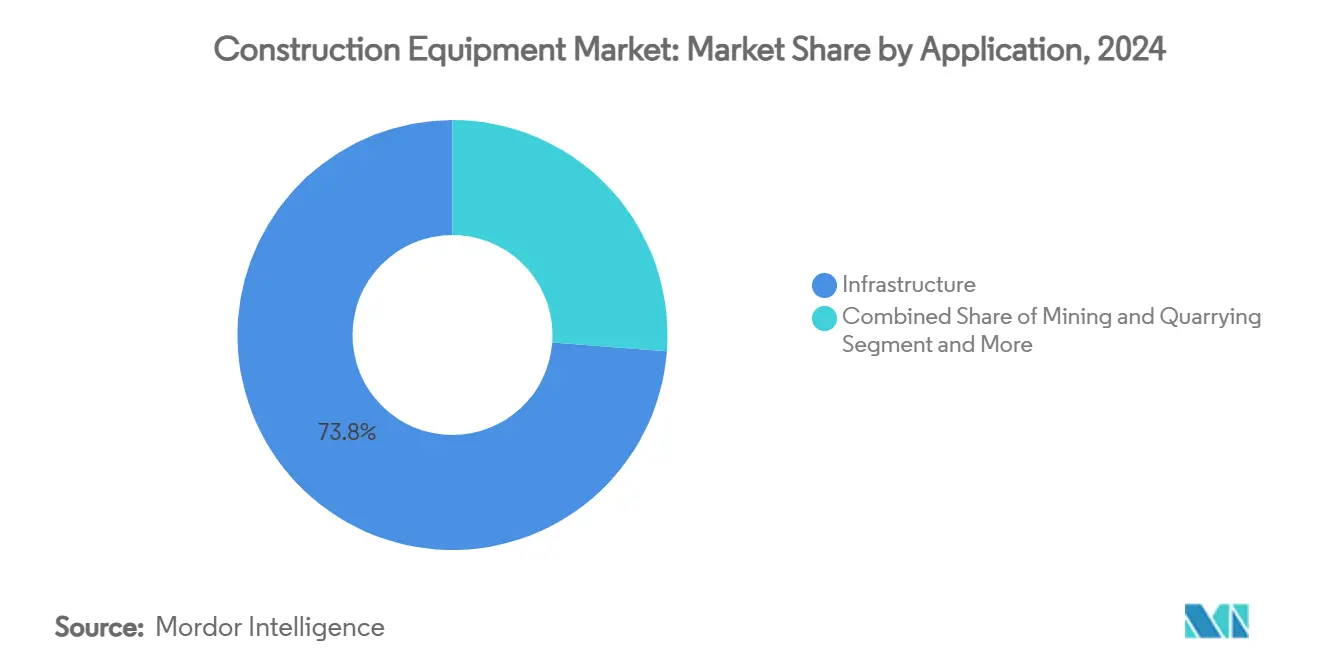

- Nach Anwendung entfielen Infrastrukturprojekte auf 73,80% des Baumaschinen-Marktanteils im Jahr 2024, während Bergbau und Steinbrüche eine CAGR von 9,13% erzielen sollen.

- Nach Vertriebskanal dominierten Neukäufe den Baumaschinen-Markt 2024 mit einem Marktanteil von 75,33%, während der Mietkanal eine CAGR von 7,32% erzielen soll.

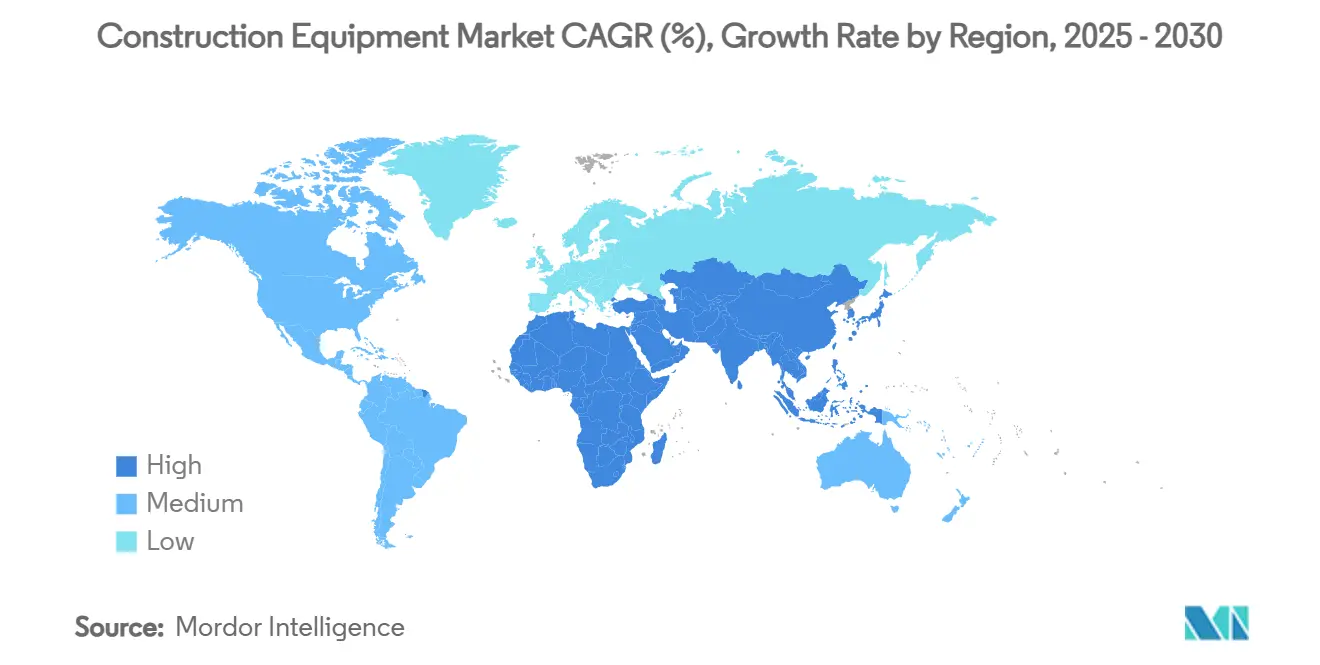

- Nach Geografie führte Asien-Pazifik mit 46,13% des Baumaschinen-Umsatzanteils im Jahr 2024, während die Region Naher Osten und Afrika die schnellste CAGR von 9,23% verzeichnen soll.

Globale Trends und Erkenntnisse zum Baumaschinen-Markt

Treiber-Impact-Analyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Mega-Infrastruktur-Pipelines in Asien | +1.8% | Asien-Pazifik, Naher Osten | Mittelfristig (2-4 Jahre) |

| US-IRA und CHIPS-Gesetze | +1.2% | Nordamerika | Mittelfristig (2-4 Jahre) |

| Miet-First-Beschaffung | +1.1% | Global | Mittelfristig (2-4 Jahre) |

| EU Stage V-Grenzwerte | +0.9% | Europa | Kurzfristig (≤ 2 Jahre) |

| Surge bei der Gewinnung kritischer Rohstoffe | +0.7% | Afrika | Langfristig (≥ 4 Jahre) |

| Baustellen-Automatisierung | +0.6% | Nordamerika, Europa und fortgeschrittene asiatische Märkte | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Mega-Infrastruktur-Pipelines in Asien treiben die Nachfrage

Eine verbindliche Projektpipeline von über 3,7 Billionen USD transformiert Allokationsprioritäten und zieht große Bulldozer, 45-Tonnen-Bagger und Hochleistungsbetonpumpen vor anderen Regionen in asiatische Depots. Saudi-Arabien allein vergab 2024 Projekte im Wert von 55 Milliarden USD, ein Sprung von 57% im Jahresvergleich, während die VAE Aufträge um 200% auf 34 Milliarden USD steigerten. OEMs passen Verkaufsmischungen an höhere Pferdestärken und längere Reichweiten-Ausleger an und verankern Umsätze im Baumaschinen-Markt durch größere Ticketgrößen und Aftermarket-Verträge.

US-IRA und CHIPS-Gesetze beschleunigen Erdbewegungsgerätekäufe

Bundesanreize für Halbleiterfabriken, Elektrofahrzeugwerke und Netzaufrüstungen haben einen strukturellen Sog für 250-500 PS Bulldozer und Bagger im Sun Belt geschaffen. Die American Society of Civil Engineers identifiziert eine Infrastrukturlücke von 3,7 Billionen USD bis 2035, die anhaltende Sichtbarkeit für OEM-Auftragsbücher gewährleistet[1]"A Comprehensive Assessment of America's Infrastructure 2025," American Society of Civil Engineers, infrastructurereportcard.org. Auftragnehmer, die mit Arbeitskräftemangel konfrontiert sind, tendieren zu größeren Einheiten, die Projektpläne komprimieren und Betriebsbudgets pro Stunde entlasten.

Miet-First-Beschaffungsverschiebung erweitert Auslastungsraten

Mietumsätze sollen 2025 82,6 Milliarden USD erreichen, was eine breite Auftragnehmerpräferenz für außerbilanzielle Gerätezugänge widerspiegelt. Auslastungsraten bei vernetzten Mietflotten überschreiten oft 85%, etwa 30% höher als eigene Maschinen, was eine positive Schleife aus Asset-Sweating, vorausschauender Wartung und Restwertoptimierung verstärkt. OEMs richten Kanalstrategien neu aus und integrieren Telematik, die Echtzeitdaten an Mietpartner weiterleitet und Serviceverträge fördert.

EU Stage V Emissionsgrenzwerte zwingen Flottenerneuerung hin zu Hybriden und Elektrogeräten

Stage V-Regeln umfassen nun Motoren unter 19 kW und schreiben feinere Partikelschwellenwerte vor. Atlas Copco stellt fest, dass Kompaktgerätkonformität Dieselpartikelfilter erfordert, während Perkins 28% höhere Leistungsdichte in neuen Stage V-Motoren meldet. Dieser regulatorische Impuls beschleunigt die Baumaschinen-Marktverschiebung zu batteriebetriebenen Kompaktladern und Hybrid-Antriebssträngen in mittelgroßen Baggern.

Hemmnisse-Impact-Analyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hydraulikkomponenten-Engpässe | -1.1% | Global | Kurzfristig (≤ 2 Jahre) |

| Lithium-Ionen-Zellen-Knappheit | -0.8% | Global | Kurzfristig (≤ 2 Jahre) |

| Anhaltender Fachkräftemangel | -0.6% | Südamerika, mit Übertragung nach Afrika | Langfristig (≥ 4 Jahre) |

| Kommunale Lärmschutzverordnungen | -0.5% | Urbane Zentren in Europa und Nordamerika | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

OEM-Lieferzeitspitzen aufgrund von Komponentenengpässen

Lieferfenster erstrecken sich über 42 Wochen hinaus für kritische Hydraulikventile und -pumpen, was Auftragnehmer zwingt, Projektphasen anzupassen. Marktführer integrieren zunehmend vertikal, um Versorgung zu sichern, wie Caterpillars erweiterte hausinterne Komponentenbearbeitung zeigt. Anhaltende Engpässe drohen Ersatzzyklen zu verzögern und kurzfristige Baumaschinen-Marktdynamik zu dämpfen, bis sich Bestände normalisieren.

Lithium-Ionen-Zellen-Knappheit erhöht Geräte-TCO

Schwerlast-Batteriepakete konkurrieren mit Automobilnachfrage und erhöhen Vorabpreise bei 20-Tonnen-Elektrobaggern um 30% gegenüber Diesel-Pendants. Diese Lücke komprimiert Käufer-ROI-Fenster, obwohl Lebenszykluskosten günstig bleiben. OEMs mit eigener Batterieversorgung oder strategischen Joint Ventures erobern frühe Anteile im elektrischen Segment des Baumaschinen-Marktes.

Segmentanalyse

Nach Gerätetyp: Erdbaumaschinen behalten Vorherrschaft, elektrische Varianten skalieren

Erdbaumaschinen beherrschten 59,45% des Baumaschinen-Marktes im Jahr 2024 und sollen eine CAGR von 13,37% bis 2030 erzielen, verankert durch die Vielseitigkeit von Baggern, Ladern und Bulldozern in Zivil-, Bergbau- und Industrieprojekten. Das Lader-Subsegment allein eroberte einen bedeutenden Anteil des elektrischen Erdbaumaschinen-Segments im Jahr 2024, was frühe Elektrifizierungstraktion in Material-Umschlag-Nischen unterstreicht.

Design-Verbesserungen konzentrieren sich nun auf Bedienerunterstützungssysteme, Tiltrotator-Add-ons und Maschinensteuerungssoftware, die 3D-Modelle in Gradprüfbefehle umwandeln. Komatsus Smart Construction-Suite exemplifiziert diese digitale Überlagerung und produziert Standort-Zwillinge, die Präzision erhöhen und Nacharbeit reduzieren. Diese Fähigkeiten heben Wiederverkaufswerte und stärken Aftermarket-Anbaugeräte-Umsätze, was OEM-Margen im Baumaschinen-Markt verstärkt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Antriebsart: Elektrische Traktion beschleunigt, Verbrennungsmotor noch dominant

Verbrennungsmotoren behielten 95,33% Anteil am Baumaschinen-Markt im Jahr 2024, da etablierte Tankinfrastruktur, hohe Arbeitszyklen und Restwertvertrautheit die Wechselgeschwindigkeit dämpften. Dennoch wachsen batteriebetriebene Einheiten mit 25,11% CAGR bis 2030, dem schnellsten Tempo unter allen Antriebsmodi, unterstützt von urbanen Emissionszonen und nächtlichen Lärmverordnungen. Kompaktbagger unter 8 Tonnen führen die Adoption aufgrund handhabbaren Batteriegewichts und kürzerer Arbeitszyklen an.

Hybridhydraulik bietet eine Übergangsbrücke und ermöglicht Kraftstoffeinsparungen von etwa 20-25% mit minimaler Bedienerumschulung. Wasserstoff-Verbrennungsmotoren und Brennstoffzellen-Prototypen, die nun von Caterpillar und JCB getestet werden, versprechen null Auspuffemissionen für 30-Tonnen- und schwerere Klassen. Parallele F&E-Tracks erhöhen Kapitalintensität, aber Early-Mover-Vorteile könnten Kundenloyalität im entstehenden emissionsfreien Segment des Baumaschinen-Marktes sichern.

Nach Gerätegröße: Schwere Geräte dominieren, während Kompaktgeräte überholen

Schwere Geräte größer als 11 Tonnen eroberten 71,75% des Baumaschinen-Marktanteils im Jahr 2024, angetrieben von Autobahn-, Hafen- und Dammprojekten, die 45-Tonnen-Bagger und 60-Tonnen-ADTs erfordern. Beschaffungsagenturen bevorzugen große Einheiten, um Erdarbeiten zu beschleunigen und Kosten pro Kubikmeter Bewegung zu senken.

Kompaktmaschinen unter 6 Tonnen steigen schneller und sollen eine CAGR von 14,86% verzeichnen, da dichte Städte agile Skid Steers, Minilader und Zero-Tail-Swing-Bagger bevorzugen. Schnellkupplungen und ein sich erweiternder Anbaugerätekatalog ermöglichen es nun einer einzigen Kompaktbasiseinheit, mehrere dedizierte Werkzeuge zu ersetzen, was die Baustellen-Ökonomie für kleine Auftragnehmer und Mietflotten verbessert.

Nach Leistungsabgabe: Mittlere Motoren schaffen optimales Gleichgewicht

Maschinen bis 250 PS hielten 61,23% der Baumaschinen-Marktgröße im Jahr 2924 und balancieren Kraftstoffökonomie mit ausreichender Ausbruchskraft für gemischte Projekte. OEM-Produktfahrpläne betonen modulare Motorenfamilien, die von 140 PS auf 250 PS unter Verwendung gemeinsamer Blöcke und elektronischer Steuerungen skalieren und Teilebestände reduzieren.

Die 250-500 PS-Kohorte soll mit 9,75% CAGR bis 2030 expandieren, angetrieben von Hochdurchsatz-Export-Terminals und Bergbau-Abraumbeseitigung. Fortschritte im Nachbehandlungsdesign, einschließlich kompakter SCR-Module, ermöglichen nun Tier 4/Stage V-Konformität ohne Vergrößerung der Motorräume und bewahren Maschinengeometrie. Einheiten über 500 PS besetzen eine Nischen-, aber unverzichtbare Rolle in ultra-großen Erdarbeiten und Tagebau, wo Zykluszeit-Gewinne in übergroße Produktionsvorteile umschlagen.

Nach Anwendung: Infrastruktur führt, Bergbau entwickelt sich am schnellsten

Infrastrukturprojekte repräsentierten 73,80% des Baumaschinen-Marktes im Jahr 2024, da Regierungen Brückensanierungen, Schienenerweiterungen und Korridore für erneuerbare Energien finanzierten. US-Bundesausgaben über den Infrastructure Investment and Jobs Act fließen in Autobahnen, während Asien sich auf Megastadt-Metro-Linien konzentriert. Nachbarsegmente wie Wohn- und Gewerbegebäude halten stabile Volumen aufrecht, stehen aber zyklischer Mäßigung aufgrund von Zinssatzregimen gegenüber.

Bergbau und Steinbrüche ist die am schnellsten wachsende Anwendung mit 9,13% CAGR bis 2030. Nachfrage nach Kupfer, Lithium und seltenen Erden, die für Energiewendetechnologien vital sind, treibt Multi-Milliarden-Dollar-Grubenerweiterungen in Afrika und Südamerika an. Autonomer Transport und Fernbohrungen, einst auf Eisenerz-Majors beschränkt, kaskadieren in mittelgroße Bergbauunternehmen und erweitern die Technologie-Adoptionskurve im Baumaschinen-Markt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Vertriebskanal: Mietdynamik formt Eigentumsökonomie um

Neukäufe dominierten noch 2024 in Wertbegriffen mit einem Marktanteil von 75,33%, dennoch schneidet sich der Mietweg einen immer größeren Anteil heraus, da Auftragnehmer Barpositionen verteidigen und mit 7,32% CAGR bis 2030 wachsen. Der Reiz stammt aus dem Zugang zu neuesten Stage V- oder Elektromaschinen ohne schweren Capex, plus eingebetteten Wartungspaketen, die Ausfallzeiten reduzieren.

Digitale Plattformen straffen nun Gebrauchtgeräte-Auktionen und Aufarbeitungsprogramme und erweitern die Reichweite über regionale Händler hinaus. OEM-zertifizierte Überholungen ziehen Käufer in emissionstoleranten Geografien an, verlängern Produktlebenszyklen und senken Eintrittsbarrieren für kleine Firmen. Kanaldiversifizierung zwingt OEMs, Produkt-, Service- und Finanzangebote zu harmonisieren, um Margenerfassung im gesamten Baumaschinen-Markt zu sichern.

Geografische Analyse

Asien-Pazifik führte mit 46,13% des Baumaschinen-Marktes im Jahr 2024, untermauert durch Chinas Belt and Road Initiative und Indiens National Infrastructure Pipeline. Chinesische Kettenbagger-Volumen sollen bis 2027 150.000 Einheiten überschreiten, mehr als eine Verdopplung der 2023er Produktion und Verstärkung von Lieferanten-Skaleneffekten. Hersteller leiten hochleistungsstarke Dieselbestände nach Südostasien und GCC-Baustellen, während sie kompakte Elektrolader in japanische und koreanische Städte versenden.

Der Nahe Osten zeigt die schnellste Trajectory mit 9,23% CAGR bis 2030, da Saudi-Arabiens Vision 2030 und die VAEs Dubai Urban Master Plan Milliarden in Wohnen, Tourismus und Logistik leiten. Projektaufträge sprangen 2024 signifikant, verschärften regionale Geräteversorgung und veranlassten OEMs, temporäre Importhöfe am Jebel Ali Port zu errichten. Hitzeresistente Batteriechemien und versiegelte Kabinenfiltrationssysteme sind Differenzierer im Golf-Segment des Baumaschinen-Marktes.

Nordamerika hält einen soliden Ausblick aufrecht, angetrieben durch industrielle Rückverlagerung und Infrastrukturüberholungen, unterstützt durch IRA- und CHIPS-Gesetzgebung. EPA Phase 3-Standards, wirksam ab Modelljahr 2027, drängen Flotten zu hybriden und elektrischen Kompaktgeräten für städtische Versorgungsarbeiten[2]"Greenhouse Gas Emissions Standards for Heavy-Duty Vehicles - Phase 3," U.S. Environmental Protection Agency, epa.gov. Mietriesen konsolidieren, um Größenordnung zu sichern, belegt durch Multi-Milliarden-Dollar-Akquisitionen, die Händlernetze komprimieren und Zugangsgebühren erhöhen.

Wettbewerbslandschaft

Der Baumaschinen-Markt zeigt moderate Konzentration; die Top-Fünf-OEMs, einschließlich Caterpillar und Hitachi Construction Machinery, kontrollierten einen signifikanten Anteil globaler Sendungen im Jahr 2024. Wettbewerb intensiviert sich um digitale Services, autonomen Betrieb und kraftstoffagnostische Antriebsstränge statt reiner Pferdestärke-Rennen. Caterpillars Verschiebung zu einer integrierten Wertschöpfungskette von Design, Logistik und Remanufacturing exemplifiziert den Schwenk von Eisenverkäufen zu lebenslangem Serviceumsatz.

Merger- und Akquisitionsaktivität unterstreicht Portfolio-Neuausrichtung; Komatsus Kauf von GHH stärkte seine Untergrund-Präsenz, während FAYATs Erwerb von Mecalac sein Kompaktangebot erweiterte. Chinesische Herausforderer wie SANY und XCMG setzen zweistelliges Exportwachstum fort, unterstützt durch wettbewerbsfähige Preise und beschleunigte Elektro-Rollouts. Mietmarkt-Konsolidierung, hervorgehoben durch Herc Holdings' und United Rentals' aufeinanderfolgende Käufe von H&E Equipment Services, reduziert Verhandlungsfragmentierung und setzt OEM-Rabattierung unter weiteren Druck.

Produktlancierungen spiegeln Elektrifizierungs- und Automatisierungsthemen wider. Komatsus Smart Construction 3D-Führung ermöglicht volle 360-Grad-Schaufel-Rotation und schafft digitale Zwillinge, die Fortschrittsanalysen speisen. Caterpillars Stage V-Teleskoplader integrieren Fabriktelematik für vorausschauende Wartung, während JCBs Texas-Werkerweiterung Vertrauen in anhaltende US-Nachfrage signalisiert. Diese Bewegungen redefinieren Wettbewerbshebel über Einheitsverkäufe hinaus zu Daten, Betriebszeit-Garantien und Kreislaufwirtschaftsprogrammen.

Branchenführer für Baumaschinen

-

Caterpillar Inc.

-

Komatsu Ltd

-

Volvo Construction Equipment (Volvo Group)

-

Deere & Company

-

Hitachi Construction Machinery Co., Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Herc Holdings erwarb H&E Equipment Services für 5,3 Milliarden USD und intensivierte die Mietmarkt-Konsolidierung.

- April 2025: Komatsu enthüllte sein Smart Construction 3D Machine Guidance-Baggersystem auf der Bauma 2025, das volle Schaufel-Rotation und Echtzeit-Digitalzwillinge ermöglicht.

- April 2025: Komatsu enthüllte sein Smart Construction 3D Machine Guidance-Baggersystem auf der Bauma 2025, das volle Schaufel-Rotation und Echtzeit-Digitalzwillinge ermöglicht.

- April 2025: JCB verdoppelte seine neue San Antonio-Fabrik auf 1 Million sq ft, um Zollauswirkungen zu kontern und US-Produktion zu steigern.

- März 2025: FAYAT Group vollendete die Mecalac-Akquisition, um sein Kompaktgeräte-Portfolio zu vertiefen.

Globaler Baumaschinen-Marktbericht Umfang

Der Baumaschinen-Markt ist segmentiert nach Maschinentyp (Krane, Teleskophandhabung, Bagger, Lader und Baggerlader, Motorgrader und andere Maschinentypen), nach Antriebsart (Hydraulisch, Elektrisch und Hybrid) und nach Geografie (Nordamerika, Europa, Asien-Pazifik und Rest der Welt). Der Bericht bietet Marktgröße und Prognosen für Baumaschinen im Wert (USD Milliarden) für alle oben genannten Segmente.

| Erdbaumaschinen |

| Materialhandhabung |

| Beton- und Straßenmaschinen |

| Leichte/Kompaktwerkzeuge |

| Verbrennungsmotor |

| Hybridhydraulik |

| Batterie-Elektrisch |

| Wasserstoff-Brennstoffzelle |

| Schwer (über 11 Tonnen) |

| Mittel (6-11 Tonnen) |

| Kompakt/Mini (weniger als 6 Tonnen) |

| Bis zu 250 PS |

| 250 - 500 PS |

| Über 500 PS |

| Infrastruktur |

| Wohn- und Gewerbebau |

| Bergbau und Steinbrüche |

| Öl und Gas/Pipelines |

| Industrie und Fertigung |

| Neue Geräte |

| Vermietung |

| Gebraucht/Aufgearbeitet |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Schweden | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Indonesien | |

| Rest von Asien-Pazifik | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Türkei | |

| Südafrika | |

| Nigeria | |

| Ägypten | |

| Rest von Naher Osten und Afrika |

| Nach Gerätetyp | Erdbaumaschinen | |

| Materialhandhabung | ||

| Beton- und Straßenmaschinen | ||

| Leichte/Kompaktwerkzeuge | ||

| Nach Antriebsart | Verbrennungsmotor | |

| Hybridhydraulik | ||

| Batterie-Elektrisch | ||

| Wasserstoff-Brennstoffzelle | ||

| Nach Gerätegröße | Schwer (über 11 Tonnen) | |

| Mittel (6-11 Tonnen) | ||

| Kompakt/Mini (weniger als 6 Tonnen) | ||

| Nach Leistungsabgabe | Bis zu 250 PS | |

| 250 - 500 PS | ||

| Über 500 PS | ||

| Nach Anwendung | Infrastruktur | |

| Wohn- und Gewerbebau | ||

| Bergbau und Steinbrüche | ||

| Öl und Gas/Pipelines | ||

| Industrie und Fertigung | ||

| Nach Vertriebskanal | Neue Geräte | |

| Vermietung | ||

| Gebraucht/Aufgearbeitet | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest von Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Schweden | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Indonesien | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Südafrika | ||

| Nigeria | ||

| Ägypten | ||

| Rest von Naher Osten und Afrika | ||

Wichtige Fragen, die im Bericht beantwortet werden

Wie groß ist der aktuelle Baumaschinen-Markt?

Der Markt wird 2025 auf 192,59 Milliarden USD bewertet und soll bis 2030 266,73 Milliarden USD erreichen.

Welche Region dominiert heute die Baumaschinen-Nachfrage?

Asien-Pazifik führt mit 46,13% Umsatzanteil, angetrieben durch großangelegte Infrastruktur-Pipelines in China, Indien und GCC-Ländern.

Wie schnell wachsen batteriebetriebene Baumaschinen?

Batteriebetriebene Modelle expandieren mit 25,11% CAGR, dem schnellsten aller Antriebstypen, angetrieben durch strengere Emissionszonen und Lärmverordnungen.

Warum gewinnen Mietkanäle bei der Gerätebeschaffung an Boden?

Mietflotten bieten Auftragnehmern Kapitalflexibilität, Zugang zur neuesten Technologie und Auslastungsraten, die eigene Geräte übertreffen.

Welche Gerätekategorie hält den größten Marktanteil?

Erdbaumaschinen, einschließlich Bagger, Lader und Bulldozer, hielten 59,45% des Baumaschinen-Marktanteils im Jahr 2024.

Seite zuletzt aktualisiert am: