Marktgröße und Marktanteil für chinesische Baumaschinen

Analyse des chinesischen Baumaschinen-Marktes von Mordor Intelligence

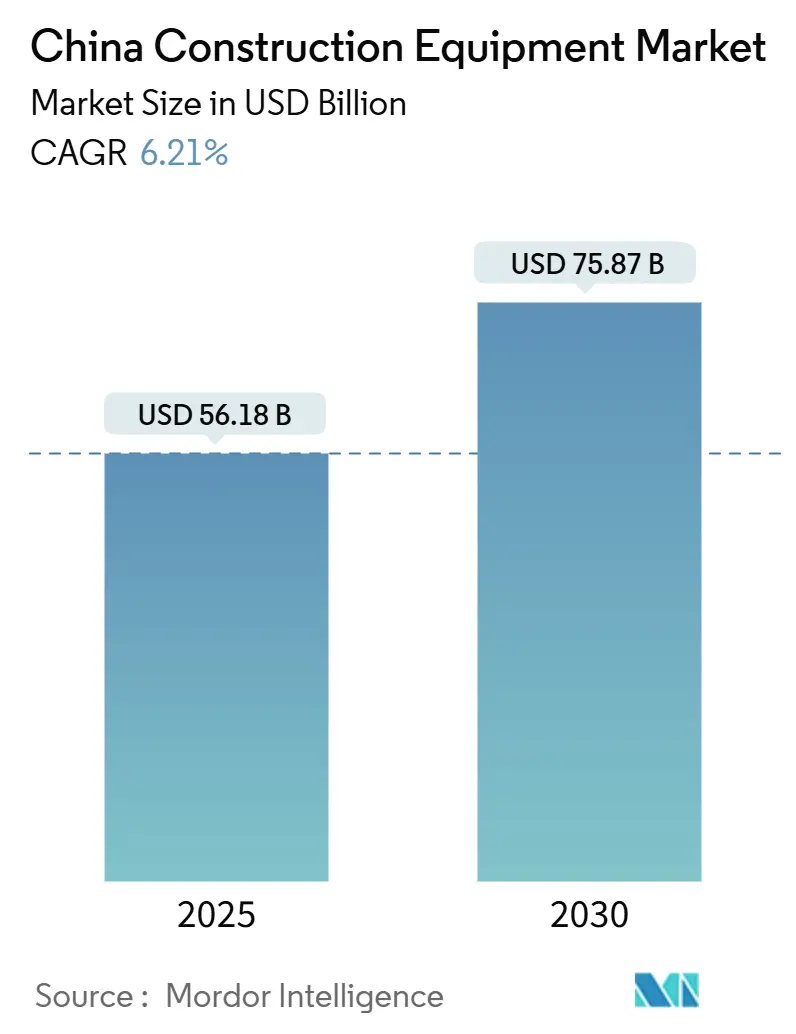

Der chinesische Baumaschinen-Markt wird auf USD 56,18 Milliarden im Jahr 2025 geschätzt und soll bis 2030 auf USD 75,87 Milliarden ansteigen, was einer CAGR von 6,21% entspricht. Anhaltende Ausgaben des öffentlichen Sektors für Eisenbahn-, Autobahn- und städtische Verkehrsverbindungen, gepaart mit einem starken politischen Impuls für elektrische und intelligente Maschinen, stützen die Nachfrage, auch wenn die Aktivitäten im Wohnimmobilienbereich nachlassen. Großprojekte wie der Ausbau des nationalen Eisenbahnnetzes auf 180.000 km, für den 2025 CNY 590 Milliarden bereitgestellt wurden, halten die Auftragsbücher gesund und begünstigen hochkapazitive Erdbewegungs- und Hebegeräte. Gleichzeitig entwickelt sich die Elektrifizierung von Pilotprojekten hin zu skalierter Implementierung, da sich die Kostenparität mit Diesel verringert und Subventionen die Kapitalausgaben ausgleichen. Die Exportdynamik bietet zusätzlichen Schutz: Überseelieferungen haben die inländischen Lieferungen übertroffen, was signalisiert, dass chinesische Originalgerätehersteller (OEMs) auf ausländische Infrastrukturzyklen setzen können, um lokale Abschwächungen auszugleichen.

Wichtige Erkenntnisse des Berichts

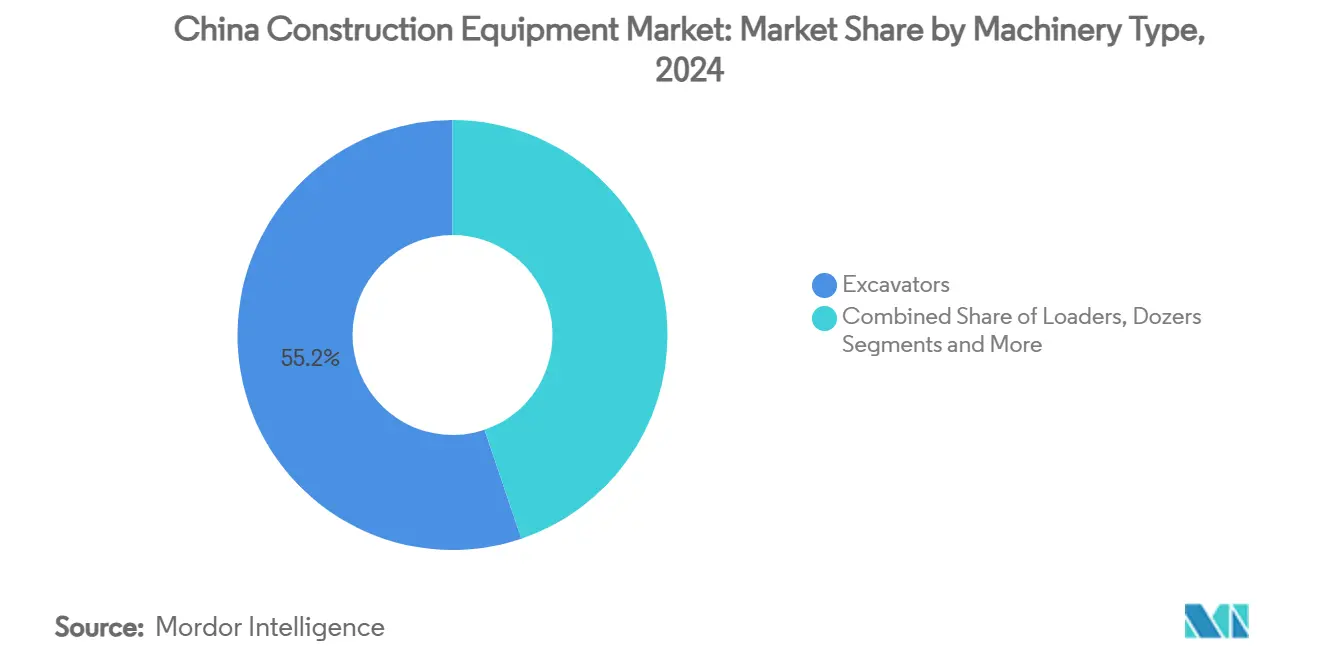

- Nach Maschinentyp führten Erdbewegungs-Maschinen (Bagger) mit 55,28% des chinesischen Baumaschinen-Marktanteils in 2024; elektrische Bagger werden voraussichtlich eine CAGR von 12,15% bis 2030 verzeichnen.

- Nach Antriebsart behielten Verbrennungsmotor-Systeme (Diesel) 92,64% Anteil an der chinesischen Baumaschinen-Marktgröße in 2024, während vollelektrische Einheiten mit einer CAGR von 37,85% bis 2030 expandieren.

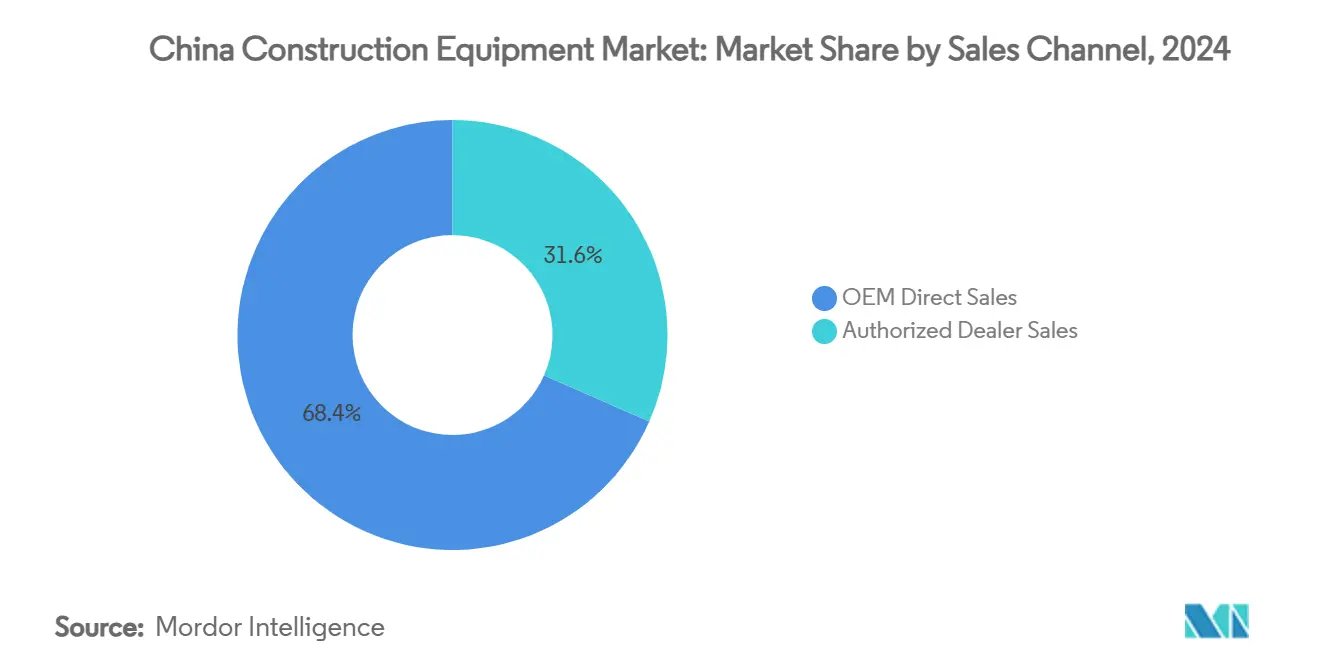

- Nach Vertriebskanal hielt der OEM-Direktvertrieb 68,42% des chinesischen Baumaschinen-Marktes in 2024; autorisierter Händlervertrieb verzeichnete das schnellste Wachstum mit 11,50% CAGR.

- Nach Anwendung trug der Infrastrukturbau 45,87% zur chinesischen Baumaschinen-Marktgröße in 2024 bei, während Projekte für erneuerbare Energien mit einer CAGR von 14,48% steigen.

Trends und Einblicke des chinesischen Baumaschinen-Marktes

Analyse der Treiber-Auswirkungen

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Staatliche Infrastrukturinvestitionen und Belt-Road-Initiative | +1.8% | National, mit Übertragungseffekten nach Südostasien und Zentralasien | Langfristig (≥ 4 Jahre) |

| Richtlinien zur Ausrüstungsmodernisierung und Elektrifizierung | +1.2% | National, mit früher Adoption in Tier-1-Städten | Mittelfristig (2-4 Jahre) |

| Exportmarkterweiterung und internationale Wettbewerbsfähigkeit | +0.9% | Global, insbesondere Südostasien, Afrika und Südamerika | Mittelfristig (2-4 Jahre) |

| Digitalisierung und Adoption intelligenter Bautechnologien | +0.7% | National, konzentriert auf große Metropolregionen | Langfristig (≥ 4 Jahre) |

| Urbanisierung und Smart-City-Entwicklung | +0.6% | National, fokussiert auf Tier-2- und Tier-3-Städte | Langfristig (≥ 4 Jahre) |

| Expansion der Bergbau- und Steinbruchaktivitäten | +0.4% | Regional, konzentriert auf Innere Mongolei, Xinjiang und Shanxi | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Staatliche Infrastrukturinvestitionen und Belt-Road-Initiative

Chinas Infrastrukturinvestitionsschub stellt den primären Wachstumskatalysator dar, wobei allein die Jangtse-Flussdelta-Region CNY 140 Milliarden für den Eisenbahnbau in 2024 bereitstellte, was einen Rekordwert darstellt und die CNY 125,3 Milliarden des Vorjahres übertrifft[1]Wang Ying, "Yangtze River Delta region invests in railway network development", China Daily, chinadaily.com.. Die Ausrüstungs-Update-Politik 2025 der Nationalen Entwicklungs- und Reformkommission erweitert die Unterstützung auf Industrie-, Energie-, Transport- und Landwirtschaftssektoren und betont hochwertige, intelligente und grüne Technologien mit verstärkten Darlehens-Zinssubventionen zur Reduzierung der Finanzierungskosten[2]"Notice on the Implementation of Large-scale Equipment Renewal and Trade-in Policies for Consumer Goods in 2025 (Fa Gai Huan Zi [2025] No. 13)", National Development and Reform Commission, ndrc.gov.cn.. Dieses politische Rahmenwerk schafft anhaltende Nachfrage über traditionelle Bauzyklen hinaus, da Infrastrukturprojekte typischerweise 3-5-jährige Ausrüstungslebenszyklen mit vorhersagbaren Ersetzungsmustern erfordern. Die internationale Dimension der Belt-and-Road-Initiative verstärkt die Exportmöglichkeiten inländischer Hersteller, wobei 70% der chinesischen Baggerexporte in 2022 in BRI-Länder gingen und einen positiven Kreislauf schaffen, in dem die inländische Produktionsskala wettbewerbsfähige internationale Preise ermöglicht. Die Eisenbahnnetzexpansion auf 180.000 km bis 2030, einschließlich 60.000 km Hochgeschwindigkeitsbahn, erfordert spezialisierte Bauausrüstung für Tunnelbau, Brückenbau und Gleisverlegung, Segmente, in denen chinesische Hersteller durch inländische Projekterfahrung technologische Vorteile entwickelt haben.

Richtlinien zur Ausrüstungsmodernisierung und Elektrifizierung

Das staatliche Ausrüstungsmodernisierungsmandat schafft Ersatznachfrage unabhängig von neuen Bautätigkeiten, wobei der Leitfadenkatalog für wichtige technologische Ausrüstung 2024 des Ministeriums für Industrie und Informationstechnologie fortschrittliche Baumaschinen priorisiert. Die Adoption elektrischer Bauausrüstung beschleunigt sich durch direkte Subventionen und operative Kostenvorteile, wobei chinesische Hersteller Kostenparität zwischen elektrischen und Dieselversionen in bestimmten Anwendungen erreicht haben, was die Gesamtbetriebskostenkalkulationen grundlegend verändert. Das Verzeichnis für Grüne Technologieförderung (Ausgabe 2024) umfasst 112 fortschrittliche Technologien in sieben Sektoren, wobei Bauausrüstung prominent in energieeffizienten und umweltschutzorientierten Kategorien vertreten ist. Equipment-as-a-Service-Modelle gewinnen Zugkraft, da Betreiber Kapitalausgaben minimieren und gleichzeitig Zugang zu neuester Technologie haben möchten, wobei integrierte Installations-Demontage-Services die Sicherheitskonformität und operative Effizienz verbessern. Die Politik schafft einen zweistufigen Markt, in dem Premium-Elektro- und intelligente Ausrüstung höhere Margen erzielt, während konventionelle Dieselausrüstung Preisdruck verspürt, was Hersteller mit starken F&E-Fähigkeiten und Technologieportfolios begünstigt.

Exportmarkterweiterung und internationale Wettbewerbsfähigkeit

Chinesische Baumaschinenexporte zeigen bemerkenswerte Widerstandsfähigkeit, wobei Baggerlieferungen im Februar 2023 um 34% im Jahresvergleich stiegen, angetrieben von globalen Infrastrukturprojekten und wettbewerbsfähigen Preisvorteilen[3]"China's Digger Exports Jump Amid Flurry of Global Infrastructure Projects", YICAI Global, yicaiglobal.com.. XCMGs internationale Umsatzsteigerung um 33% auf CNY 37,22 Milliarden (USD 5,14 Milliarden) in 2023, was 40% des Gesamteinkommens entspricht, veranschaulicht erfolgreiche Marktdiversifizierungsstrategien, die die Abhängigkeit von inländischen Nachfragezyklen reduzieren. Zoomlions Q1 2025-Ergebnisse zeigen internationale Umsätze von 54,2% des Gesamtumsatzes bei CNY 6,57 Milliarden mit 15,2% Wachstum im Jahresvergleich, was anhaltende Dynamik bei der Übersee-Expansion demonstriert. Der Wettbewerbsvorteil resultiert aus Fertigungsmaßstab, Lieferkettenintegration und aggressiven Preisstrategien, denen etablierte internationale Akteure in preissensitiven Schwellenmärkten schwer entgegenwirken können. Die südostasiatische Infrastrukturentwicklung, insbesondere Hochgeschwindigkeitsbahnprojekte, die China mit regionalen Hauptstädten verbinden, schafft gebundene Nachfrage für chinesische Ausrüstung und Technologiestandards und etabliert langfristige Marktpräsenz über individuelle Projektzyklen hinaus.

Digitalisierung und Adoption intelligenter Bautechnologien

Die Integration intelligenter Bautechnologie beschleunigt sich durch staatliche Mandate und operative Effizienzgewinne. XCMGs Digital Intelligent Construction Cluster demonstriert fortschrittliche Fähigkeiten im Lianhuo-Expressway-Wartungsprojekt und zeigt Präzisionsasphaltierung und Echtzeit-Überwachungssysteme. Die weltweite erste Flotte von 100 5G-Advanced autonomen elektrischen Bergbau-Trucks, die in der Yimin-Mine in der Inneren Mongolei eingesetzt wurde, stellt einen bahnbrechenden Einsatz integrierter KI-, Cloud-Computing- und autonomer Systeme in schweren Bauanwendungen dar. Die digitale Industrialisierung reduziert Kohlenstoffemissionen in Bauanwendungen erheblich, wobei sich digitale Services als effektiver erweisen als digitale Technologien bei der Erreichung von Umweltzielen. Sensortechnologien ermöglichen vorausschauende Wartungs- und Zustandsüberwachungssysteme, die Anlagenausfallzeiten reduzieren und operative Lebenszyklen verlängern, wodurch Wettbewerbsvorteile für Hersteller entstehen, die integrierte digitale Services anbieten. Die Technologie-Adoption schafft Netzwerkeffekte, bei denen frühe Anwender operative Vorteile erhalten, was eine branchenweite digitale Transformation vorantreibt und Markteintrittsbarrieren für Hersteller ohne digitale Fähigkeiten schafft.

Analyse der Beschränkungsauswirkungen

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Entschuldung des Immobiliensektors und Bauabschwächung | -1.4% | National, insbesondere Tier-2- und Tier-3-Städte | Kurzfristig (≤ 2 Jahre) |

| Handelsspannungen und Zollbarrieren in internationalen Märkten | -0.8% | Global, hauptsächlich Nordamerika und Europa betreffend | Mittelfristig (2-4 Jahre) |

| Lieferkettenunterbrechungen und Rohstoffkostenteuerung | -0.6% | Global, mit besonderer Auswirkung auf Stahl- und Halbleiterkomponenten | Kurzfristig (≤ 2 Jahre) |

| Umweltvorschriften und Emissionsstandard-Compliance-Kosten | -0.4% | National, mit strengerer Durchsetzung in großen Metropolregionen | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Entschuldung des Immobiliensektors und Bauabschwächung

Der Entschuldungsprozess des Immobiliensektors schafft temporäre Nachfragestörungen, da Entwickler neue Projektanfänge und Ausrüstungskäufe reduzieren, was insbesondere kompakte Maschinen und Wohnbauausrüstungssegmente betrifft. Jedoch bieten staatliche Stadterneuerungsinitiativen und Programme für erschwinglichen Wohnraum alternative Nachfragequellen, wobei große Städte Infrastrukturverbesserungen und öffentliche Einrichtungen gegenüber spekulativer Entwicklung priorisieren. Marktdifferenzierung entsteht zwischen staatseigenen Unternehmen, die stabile Operationen aufrechterhalten, und privaten Entwicklern mit finanziellen Einschränkungen, was Möglichkeiten für Ausrüstungsleasing und flexible Finanzierungsmodelle schafft, die Kapitalanforderungen für Baufirmen reduzieren.

Handelsspannungen und Zollbarrieren in internationalen Märkten

Internationale Handelsspannungen schaffen Kostendruck und Marktzugangshürden, wobei US-Zölle chinesische Hersteller laut Caterpillars Earnings Guidance potenziell um USD 250-350 Millionen in Q2 2025 belasten könnten, obwohl chinesische Unternehmen aufgrund begrenzter US-Marktpräsenz minimale direkte Exposition berichten. XCMGs Strategie, internationale Verkäufe über 50% zu steigern und gleichzeitig lokalisierte Produktionsfähigkeiten aufzubauen, demonstriert adaptive Reaktionen auf Handelsbarrieren, einschließlich der Eröffnung von Trainingszentren in Düsseldorf und der Gründung von Finanzleasing-Unternehmen zur Unterstützung europäischer Kunden. Volvo Construction Equipments USD 837 Millionen-Veräußerung seines SDLG-Anteils spiegelt strategische Neupositionierung inmitten sich ändernder Handelsdynamiken wider und schafft potenziell Akquisitionsmöglichkeiten für chinesische Hersteller, die etablierte Vertriebsnetze suchen. Die Beschränkung treibt Innovation in Produktlokalisierung und Lieferkettendiversifizierung voran, wobei Hersteller regionsspezifische Varianten entwickeln und Übersee-Produktionsstätten errichten, um Handelsbarrieren zu umgehen und gleichzeitig Kostenwettbewerbsfähigkeit zu bewahren.

Segmentanalyse

Nach Maschinentyp: Bagger bleiben Kern, elektrische Varianten führen Dynamik

Erdbewegungs-Maschinen wie Bagger kontrollierten 55,28% des chinesischen Baumaschinen-Marktanteils in 2024 und zementieren ihre Rolle bei Erdarbeiten, Bergbau und U-Bahn-Tunnelprojekten. Steigende Infrastrukturausgaben und Exportnachfrage halten die Liefervolumen hoch, während elektrische Bagger eine CAGR von 12,15% bis 2030 verzeichnen, da Subventionen und sinkende Batteriekosten den Lebenszeitkostenvorteil von Diesel untergraben. Gabelstapler, Teleskoplader und Hubarbeitsbühnen gewinnen stetig an Zugkraft durch Lagerautomatisierung im Zusammenhang mit E-Commerce-Fulfillment. Straßenbaumaschinen profitieren von Wartungszyklen für ein expandierendes nationales Autobahnnetz von 177.000 km, wobei autonome Walzen und Fertiger Schlagzeilenfeatures bei hochkarätigen Expressway-Upgrades darstellen.

Technologiekonvergenz definiert zukünftigen Wettbewerb. Bagger werden nun standardmäßig mit Telematik, halbautonomen Grabealgorithmen und werksseitig installierten Schnellkupplungen geliefert, die die Anbaugeräte-Wechselzeit reduzieren. Betonmischer und -pumpen integrieren IoT-Sensoren zur Optimierung der Konsistenzqualität und Einsatzlogistik und gewährleisten termingerechte Betonierung in dichten Stadtkernen. Die chinesische Baumaschinen-Marktgröße für Bagger allein wird voraussichtlich bis 2030 USD 37 Milliarden erreichen, was Skaleneffekte für OEMs bietet, die in proprietäre Batteriepakete und Steuerungssoftware investieren. Da Interoperabilitätsstandards reifen, werden Komponentenlieferanten mit offener Architektur-Steuerungen Verhandlungsmacht erlangen und die Wertschöpfungskette zu softwarezentrierten Ökosystemen umgestalten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar nach Berichtskauf

Nach Antriebsart: Diesel dominiert während Batterieelektrik aufsteigt

Verbrennungsmotor (Diesel) trieb 2024 noch 92,64% der verkauften Einheiten an, unterstützt von etablierter Tankinfrastruktur, langen Arbeitszyklen und niedrigeren Anschaffungspreisen. Jedoch verzeichnen vollelektrische Optionen eine CAGR von 37,85% bis 2030, was einen entscheidenden Phasenwechsel signalisiert. Die chinesische Baumaschinen-Marktgröße für batterieelektrische Modelle wird bis 2030 USD 8 Milliarden überschreiten, dank Null-Emissions-Mandaten in Peking, Shanghai und Shenzhen, die neue Dieselkäufe für städtische Arbeiten beschränken. Hybridantriebe bieten eine Brückenlösung und reduzieren den Kraftstoffverbrauch um 20-25% bei Arbeitszyklen mit häufigem Leerlauf.

Kostenparität hängt von Batteriedichte, Ladelogistik und Wiederverkaufswerten ab. OEM-Finanzierungsarme bündeln nun Ladedepots und solarbetriebene Mikronetze in Ausrüstungsleasings und geben Auftragnehmern garantierte Kilowattstundenpreise über Projektlebensdauern. Währenddessen testen Staatsnetzbetreiber Vehicle-to-Grid-Systeme, die Akkus ruhender Maschinen während schichtfreier Stunden monetarisieren und einen zusätzlichen Umsatzstrom hinzufügen. Diesels Rolle wird in extremtemperaturigen Minen und entlegenen Belt-and-Road-Korridoren ohne Netzzugang ausgeprägt bleiben. Dennoch wird sein Anteil am schnellsten in metropolitanen Tiefbausegmenten erodieren, wo Lärm- und Emissionsregeln am härtesten zubeißen.

Nach Vertriebskanal: Direkte OEM-Beziehungen dominieren, autorisierter Händlervertrieb beschleunigt

OEM-Direktvertrieb repräsentierte 68,42% des chinesischen Baumaschinen-Marktes in 2024. Komplexe Spezifikationsabstimmung, integriertes Telematik-Onboarding und gebündelte Finanzierung halten Kunden eng an Fabrikverkaufseinheiten gebunden. Der autorisierte Händlervertrieb beschleunigt mit einer CAGR von 11,50%, da autorisierte Händler in zweitrangigen Städten Relevanz bewahren, wo persönliche Netzwerke und Ersatzteil-Reaktionsfähigkeit Kaufentscheidungen bei Endnutzern leiten, was entscheidend für die Nachfragesteigerung über diesen Vertriebskanal ist.

Die Dominanz des OEM-Direktvertriebs wird voraussichtlich während der Prognoseperiode fortbestehen, unterstützt durch die Fähigkeit der Hersteller, maßgeschneiderte Lösungen und umfassende After-Sales-Services anzubieten. Zusätzlich hebt die wachsende Relevanz autorisierter Händler in unterversorgten Regionen die sich entwickelnde Dynamik des Vertriebsnetzes hervor, da sie lokalisierten Bedürfnissen dienen und die Kundenzugänglichkeit zu Produkten und Services verbessern.

Nach Anwendung: Infrastruktur führt, erneuerbare Energien gewinnen an Tempo

Infrastrukturprojekte versorgten 45,87% des chinesischen Baumaschinen-Marktes in 2024, verankert durch Eisenbahn-, Autobahn- und U-Bahn-Erweiterungen. Die Widerstandsfähigkeit des Segments gleicht Schwäche im privaten Wohnbau aus, indem es auf staatliche und lokale Finanzierungshüllen zurückgreift. Währenddessen ist Bau für erneuerbare Energien die am schnellsten wachsende Vertikale mit einer CAGR von 14,48%, da China sein 1.200 GW Solar- und Windziel bis 2030 verfolgt. Ausrüstungsnachfrage umfasst Rammpfähle für Turbinenfundamente, Hochhubkräne für Blattinstallation und spezialisierte Transporter für Photovoltaikmodul-Platzierung.

Städtische Versorgungsunternehmen - Wasserbehandlung und Fernwärme - befeuern Bestellungen, insbesondere wo grüne Vorstädte proliferieren. Obwohl zyklisch Rohstoffschwankungen ausgesetzt, zeigt der Bergbau technologische Führerschaft: autonomer Transport und fernbediente Bohrplattformen am Yimin-Standort der Inneren Mongolei demonstrieren 24/7-Produktivität unter harten Winterbedingungen. Der Hochbau wird das breitere Marktwachstum kurzfristig hinterherhinken, bleibt aber ein strategisches Segment für kompakte Elektrogeräte und Hochhaus-Betonpumpen, die auf städtische Nachverdichtungsprojekte zugeschnitten sind.

Geografische Analyse

Regionale Ausgabenmuster formen Produktmix-Strategien. Dank dichter Schienen- und Hafenupgrades konzentrieren Küstenwirtschaftszentren wie Shanghai, Jiangsu und Zhejiang über ein Drittel der gesamten Maschinen-Kapitalausgaben und werden dadurch zu frühen Anwendern elektrischer und digitaler Flotten. Die CNY 140 Milliarden Schienenausgaben 2024 der Jangtse-Flussdelta-Region setzten einen neuen nationalen Maßstab und produzierten Clustereffekte für Komponentenlieferanten und Serviceanbieter, die Lieferzyklen verkürzen.

Im Peking-Tianjin-Hebei-Korridor und der Greater Bay Area Guangdong-Hong Kong-Macao beschleunigen grüne Standortbeschränkungen die Verlagerung zu emissionsfreien kompakten Geräten für U-Bahn-Erweiterungen und Flughafenupgrades. Umgekehrt nutzen westliche Provinzen Belt-and-Road-Korridore, um Kapital in Straßen-, Pipeline- und Bergbauprojekte zu lenken. Die 490 km lange Endstrecke der Hochgeschwindigkeitslinie Shanghai-Chongqing-Chengdu, unterstützt durch CNY 128,8 Milliarden, veranschaulicht cross-regionale Koordination, die den Auftragsfluss vielfältig hält.

Grenzhandelszonen von Xinjiang bis Guangxi sehen maßgeschneiderte Nachfrage für Materialhandhabungs-Lader und Kräne, die China-Europa-Frachtzentren bedienen, die 2024 100.000 kumulative Fahrten erreichten. Diesel bleibt aufgrund spärlicher Ladepunkte vorherrschend, obwohl Pilotprojekte für Wasserstoff- und Batteriewechselstationen entlang wichtiger Korridore entstehen. Solche geografische Heterogenität erfordert von OEMs die Aufrechterhaltung modularer Produktlinien - die Batterien, Motoren oder Hybridmodule mit identischen Fahrgestellen paaren - damit Montageanlagen schnell auf lokale Beschaffungsspezifikationen reagieren können.

Wettbewerbslandschaft

Der Wettbewerb ist intensiv, jedoch moderat konzentriert: SANY und XCMG tauschen die Führung je nach Aushub- und Kranzyklen, wobei jeder 2024 zweistelliges Exportwachstum durch Händleraufbau und eigene Leasingarme verzeichnete.

Strategische Schwerpunkte fokussieren auf Technologie- und Servicedifferenzierung statt allein auf Preise. SANYs digital optimierter Changsha-Campus reduzierte die Vollzyklus-Pumptruck-Montage auf 12 Tage und steigerte die Personaleffizienz um 98%. Ausländische Etablierte schützen ihren Anteil in Premiumsegmenten; Caterpillar nutzt sein globales Teilenetz, während Komatsu Smart Construction Software einbettet, um wertschöpfende Analytik zu vermarkten. Ausstiegsbewegungen wie Volvo CEs USD 837 Millionen Veräußerung seines SDLG-Anteils schaffen Akquisitionsziele für inländische Gruppen, die europäische Plattformen anvisieren.

Autonome und elektrifizierte Nischen sind aufkommende Schlachtfelder. Huaweis 5G-Advanced Bergbau-Trucks unterstreichen, dass ICT-Unternehmen in Schwergerätewertschöpfungsketten eintreten, was Kooperations- und Wettbewerbsrisiken für traditionelle OEMs aufwirft. Partnerschaften zwischen Batterielieferanten, Telematik-Start-ups und Maschinenherstellern proliferieren, was darauf hinweist, dass zukünftiger Wert ebenso sehr an Unternehmen fließen wird, die Datenökosysteme kontrollieren, wie an mechanische IP.

Marktführer der chinesischen Baumaschinen-Industrie

-

Sany Heavy Industry Co. Ltd.

-

Zoomlion Heavy Industry Science and Technology Co., Ltd.

-

LiuGong, offiziell Guangxi LiuGong Machinery Co., Ltd.

-

Shantui Construction Machinery Co., Ltd.

-

Xuzhou Construction Machinery Group Co., Ltd. (XCMG)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Volvo Construction Equipment stimmte dem Verkauf seines Anteils an Chinas SDLG für USD 837 Millionen zu, was eine bedeutende Veräußerung darstellt, die strategische Neupositionierung inmitten sich ändernder Marktdynamiken widerspiegelt und potenziell Akquisitionsmöglichkeiten für chinesische Hersteller schafft, die etablierte Vertriebsnetze suchen.

- Mai 2025: Huawei Technologies startete die weltweite erste Flotte von 100 5G-Advanced autonomen elektrischen Bergbau-Trucks in der Yimin-Mine in der Inneren Mongolei, was einen bahnbrechenden Einsatz integrierter KI-, Cloud-Computing- und autonomer Systeme in schweren Bauanwendungen mit 90 Tonnen Kapazität und extremen Wetterbetriebsfähigkeiten darstellt.

- Januar 2025: Chinas Nationale Entwicklungs- und Reformkommission erließ umfassende Richtlinien für großangelegte Ausrüstungsupdate und Verbrauchsgüteraustausch, erweiterte Unterstützung auf Industrie-, Energie-, Transport- und Landwirtschaftssektoren mit verstärkten Darlehens-Zinssubventionen und Fokus auf hochwertige, intelligente und grüne Technologien.

Umfang des Berichts zum chinesischen Baumaschinen-Markt

Baumaschinen werden definiert als jede Art von Ausrüstung, die für die Ausführung, Fertigstellung, Errichtung, den Betrieb oder die Wartung jedes Bauprojekts oder -werks verwendet wird. Baumaschinen werden auch bei Erdarbeiten während des Baus von Straßen, Brücken und Dämmen eingesetzt. Einige Arten von Baumaschinen, wie Bagger und Radlader, werden auch für den Bergbau verwendet.

Der chinesische Baumaschinenmarkt ist nach Maschinentyp, Antriebsart, Vertriebskanal und Anwendungstyp segmentiert. Nach Maschinentyp ist der Markt in Kräne, Teleskoplader, Bagger, Lader und Baggerlader sowie Motorgrader segmentiert. Nach Antriebsart ist der Markt in konventionelle, Hybrid- und elektrische segmentiert. Nach Vertriebskanal ist der Markt in OEM und Aftermarket segmentiert. Nach Anwendungstyp ist der Markt in Gebäude, Infrastruktur und Energie segmentiert. Der Bericht bietet auch Marktgröße und Prognosen in Form von Werten in USD Milliarden und Volumen in Einheiten für alle oben genannten Segmente.

| Erdbewegungs-Maschinen | Bagger |

| Lader | |

| Planierraupe | |

| Materialhandhabungs-Maschinen | Kräne |

| Gabelstapler | |

| Teleskoplader | |

| Straßenbau-Maschinen | Motorgrader |

| Walzen/Verdichter | |

| Fertiger | |

| Betonausrüstung | Betonmischer |

| Betonpumpen |

| Verbrennungsmotor (Diesel) |

| Hybrid |

| Vollelektrisch |

| OEM-Direktvertrieb |

| Autorisierter Händlervertrieb |

| Hochbau |

| Infrastrukturbau |

| Energie und natürliche Ressourcen |

| Sonstige |

| Nach Maschinentyp | Erdbewegungs-Maschinen | Bagger |

| Lader | ||

| Planierraupe | ||

| Materialhandhabungs-Maschinen | Kräne | |

| Gabelstapler | ||

| Teleskoplader | ||

| Straßenbau-Maschinen | Motorgrader | |

| Walzen/Verdichter | ||

| Fertiger | ||

| Betonausrüstung | Betonmischer | |

| Betonpumpen | ||

| Nach Antriebsart | Verbrennungsmotor (Diesel) | |

| Hybrid | ||

| Vollelektrisch | ||

| Nach Vertriebskanal | OEM-Direktvertrieb | |

| Autorisierter Händlervertrieb | ||

| Nach Anwendung | Hochbau | |

| Infrastrukturbau | ||

| Energie und natürliche Ressourcen | ||

| Sonstige | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist die aktuelle Größe des chinesischen Baumaschinen-Marktes?

Die chinesische Baumaschinen-Marktgröße betrug USD 56,18 Milliarden in 2025 und wird voraussichtlich USD 75,87 Milliarden bis 2030 erreichen.

Welches Maschinensegment dominiert die Verkäufe in China?

Bagger machen 55,28% der Verkäufe aus und sind damit der führende Maschinentyp bei Infrastruktur-, Bergbau- und Stadtprojekten.

Wie schnell wachsen elektrische Baumaschinen in China?

Vollelektrische Modelle expandieren mit einer CAGR von 37,85%, der schnellsten unter allen Antriebsarten, unterstützt durch Subventionen und Kostenparitäts-Meilensteine.

Welche Regionen haben die höchste Adoption fortschrittlicher Ausrüstung?

Tier-1-Küstenzentren wie die Jangtse-Flussdelta-Region, Peking-Tianjin-Hebei und die Greater Bay Area führen bei der Aufnahme elektrischer und digitaler Maschinen aufgrund strenger Emissionsregeln und dichter Infrastrukturinvestitionen.

Seite zuletzt aktualisiert am: