Baumaschinenverleih-Marktgröße und -anteil

Baumaschinenverleih-Marktanalyse von Mordor Intelligence

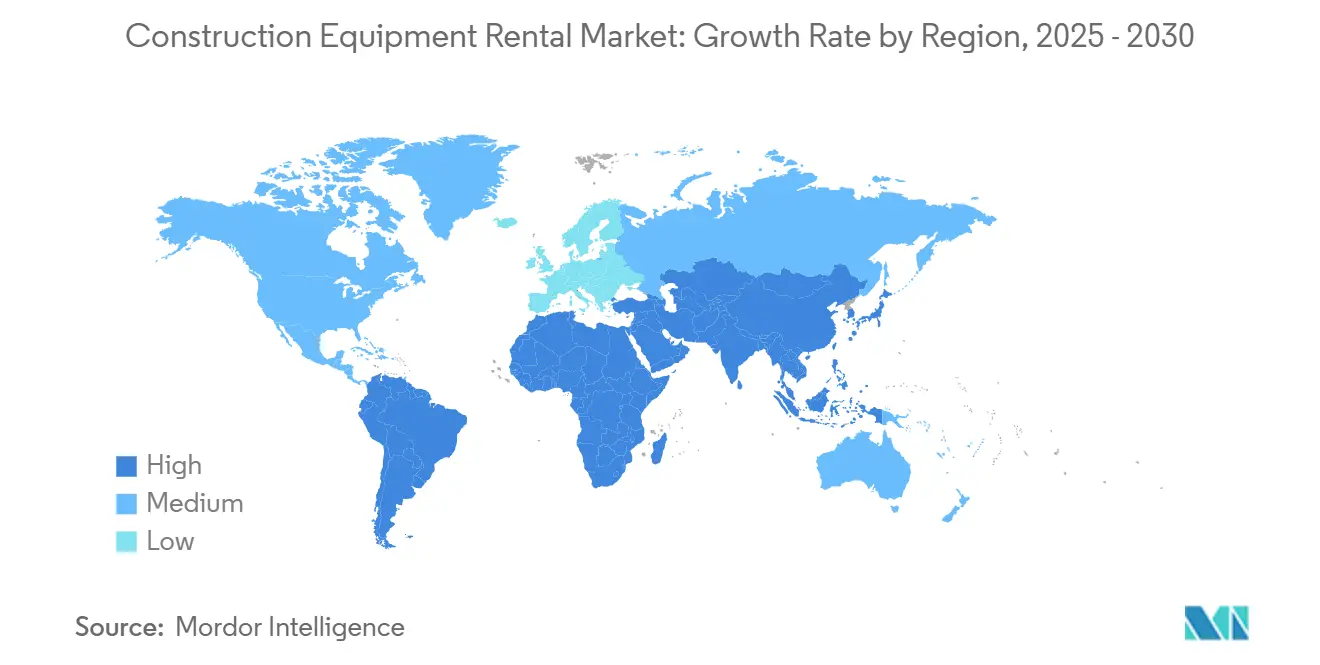

Der Baumaschinenverleih-Markt erreichte USD 141,42 Milliarden im Jahr 2025 und wird voraussichtlich mit einer CAGR von 4,85% expandieren, wodurch der Umsatz bis 2030 auf USD 179,21 Milliarden steigen wird. Der Schwung resultiert aus rekordhohen öffentlichen Infrastruktur-Pipelines, der wachsenden Präferenz von Bauunternehmern für kapitalschonende Modelle und der raschen Digitalisierung von Verleihgeschäften. Die steigende Akzeptanz von Elektro- und Wasserstoff-Brennstoffzellen-Maschinen, kombiniert mit ergebnisorientierten Serviceverträgen, verändert Flottenstrategien und eröffnet Premium-Preissegmente. Der asiatisch-pazifische Raum behält die Marktführerschaft aufgrund anhaltender Autobahn-, Schienen- und Stadterneuerungsprogramme, während der Nahe Osten das schnellste regionale Wachstum liefert, unterstützt von Vision 2030-Megaprojekten. Die Wettbewerbsintensität steigt, da größere Akteure Akquisitionen beschleunigen, um geografische Dichte und Technologiekompetenzen zu erlangen. Telematik-gestützte Flottenoptimierung entwickelt sich zu einem kritischen Hebel für Auslastungsgewinne und Kundenbindung, was teilweise Gegenwind durch Fachkräftemangel und Multi-Brand-Wartungskomplexität ausgleicht.

Wichtige Berichtspunkte

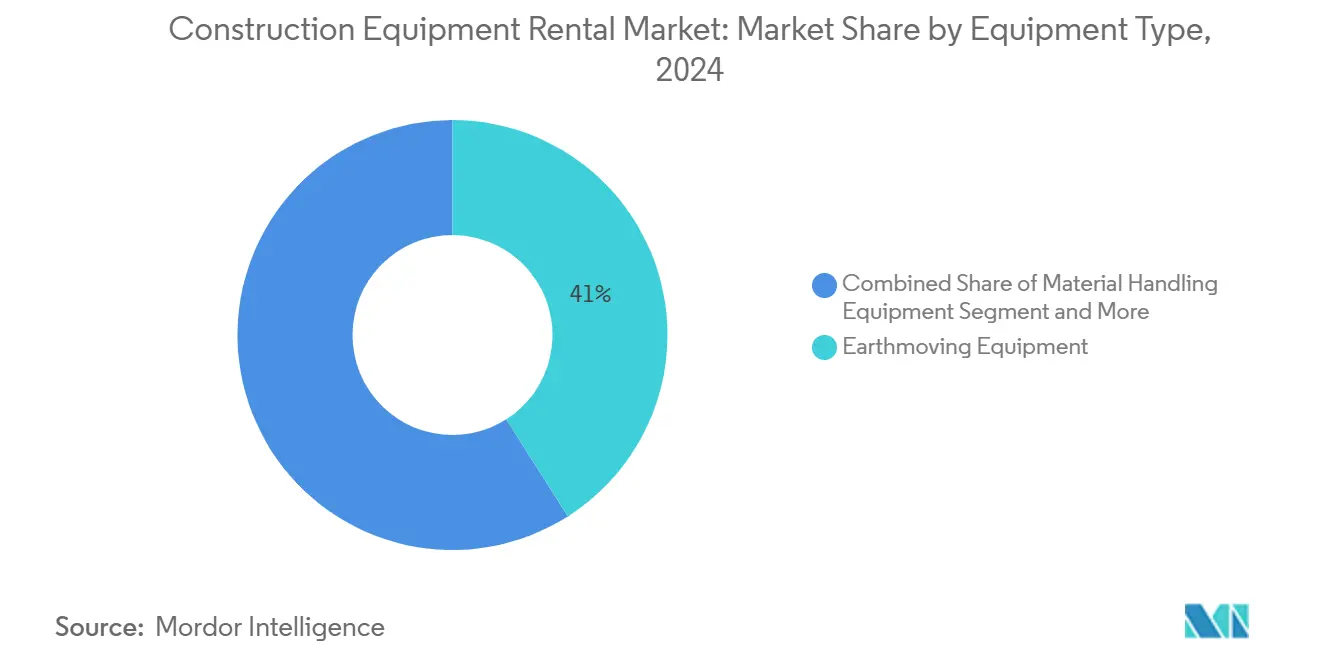

- Nach Gerätetyp führten Erdbaumaschinen mit 40,98% des Umsatzes 2024, während elektrische Bagger mit einem CAGR-Ausblick von 8,81% bis 2030 das schnellste Wachstum verzeichneten.

- Nach Antriebsart dominierten Verbrennungsmotor-Einheiten mit 85,74% Baumaschinenverleih-Marktanteil im Jahr 2024.

- Nach Anwendung machten Infrastrukturprojekte 35,98% der Baumaschinenverleih-Marktgröße im Jahr 2024 aus, während Bergbau & Steinbruch die am schnellsten wachsende Nische mit 6,49% CAGR zwischen 2025 und 2030 ist.

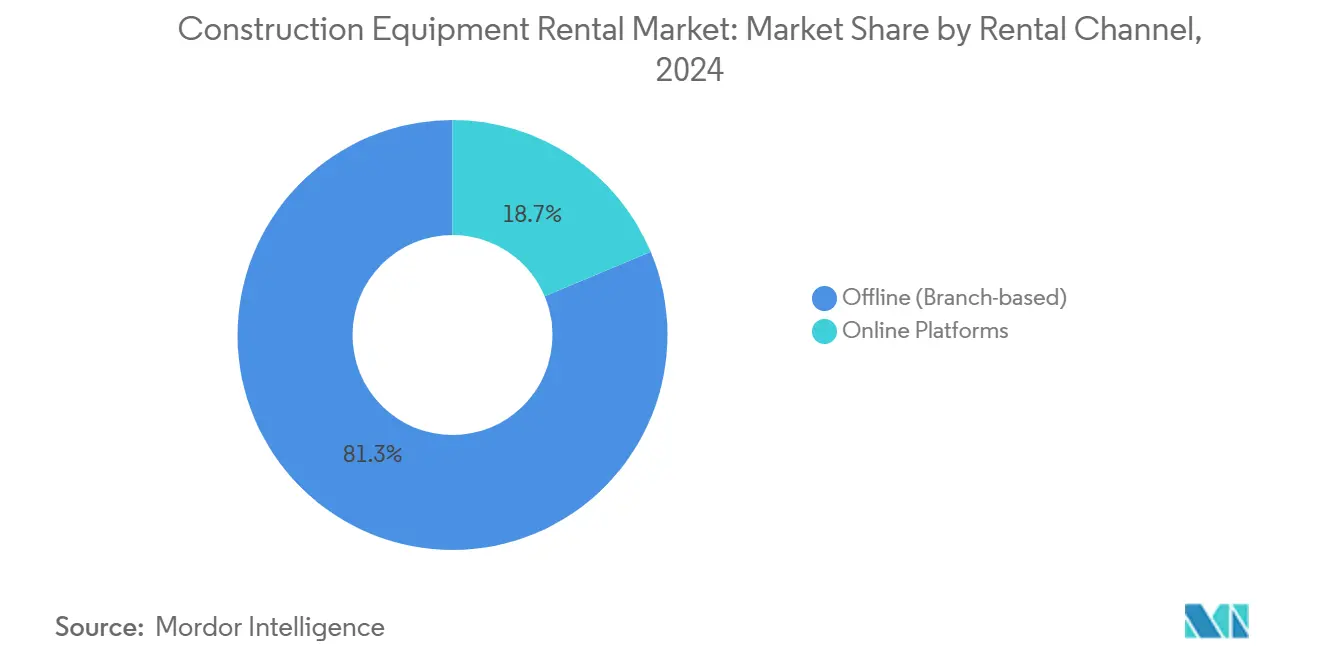

- Nach Verleihkanal behielten traditionelle Filialgeschäfte einen Anteil von 81,33% am Baumaschinenverleih-Markt im Jahr 2024.

- Nach Serviceart erfassten mittelfristige Verträge (1-12 Monate) 47,99% der Nachfrage im Jahr 2024, während Vermietungen unter 30 Tagen die höchste CAGR von 8,05% bis 2030 zeigen.

- Nach Geografie erfasste der asiatisch-pazifische Raum 39,01% Anteil des Baumaschinenverleih-Marktes im Jahr 2024.

Globale Baumaschinenverleih-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Megaprojekt-Pipeline angetrieben durch Infrastruktur-Stimulus | +1.2% | Global, mit Konzentration in Nordamerika, Asien-Pazifik und Naher Osten | Mittelfristig (2-4 Jahre) |

| Bauunternehmer wechseln von CAPEX- zu OPEX-Modellen | +0.9% | Global, besonders ausgeprägt in Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| ESG-Vorgaben treiben Elektrogeräte-Vermietungen | +0.8% | Nordamerika & EU führend, APAC folgend | Langfristig (≥ 4 Jahre) |

| Aufstieg von Pay-per-Use & ergebnisorientierten Verträgen | +0.7% | APAC-Kern, Übertragung auf MEA und Südamerika | Mittelfristig (2-4 Jahre) |

| Digitale Verleihplattformen boomen in Schwellenmärkten | +0.6% | Nordamerika & EU, Expansion nach APAC | Mittelfristig (2-4 Jahre) |

| Flottenoptimierung via Daten steigert ROI | +0.5% | Global, mit früher Adoption in entwickelten Märkten | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Infrastruktur-Stimulus-Megaprojekt-Pipeline

Das USD 1,2 Billionen schwere US-Infrastrukturinvestitions- und Arbeitsplatzgesetz und Indiens USD 1,4 Billionen National Infrastructure Pipeline befeuern mehrjährige Geräte-Nachfragezyklen[1]"Bipartisan Infrastructure Law Funding Announcements", U.S. Department of Transportation, transportation.gov. United Rentals berichtet, dass Megaprojekte bereits einen steigenden Anteil der Verleihaufträge ausmachen und eine vorhersagbare Auslastung über vollständige Projektzyklen untermauern. Bauunternehmer bevorzugen zunehmend die Miete spezialisierter Maschinen für diskrete Phasen, um untätiges Kapital zu vermeiden, während erneuerbare Energie-Komponenten dieser Programme die frühe Adoption von Wasserstoff- und batterie-elektrischen Erdbaumaschinen vorantreiben. Asien-Pazifik und Nordamerika profitieren am meisten, angesichts ihrer dichten Logistiknetzwerke und etablierten Verleihfilialen, die eine diverse Flottenmischung liefern können. Das Ausmaß öffentlicher Arbeiten ermutigt auch kleinere Anbieter, Geräte über digitale Börsen zu syndizieren, was den Zugang über Tier-1-Städte hinaus erweitert.

Wechsel von CAPEX zu OPEX bei Bauunternehmern

Hohe Zinssätze und volatile Auftragseingänge veranlassen Flottenmanager dazu, bis zu 80% der Baustellenausrüstung zu mieten, wodurch die Bilanz-Verschuldung erheblich reduziert wird. Verschobene Käufe, von 37% der US-Bauunternehmer berichtet, unterstreichen die wachsende Attraktivität operativer Ausgabenmodelle. Equipment-as-a-Service-Vereinbarungen übertragen Wartungs- und Restwertrisiken auf Verleihspezialisten, wodurch Bauunternehmer Kapital zur Kernprojektausführung umleiten können. Kleinere Firmen erlangen Wettbewerbsparität durch Zugang zu Premium-Maschinen, die zuvor außerhalb ihres Budgets lagen. Verleihfirmen profitieren wiederum von höheren Geräte-Rotationsraten und der Fähigkeit, Flotten schneller zu erneuern, wodurch die Einhaltung verschärfter Emissionsnormen gewährleistet wird.

Strenge ESG-Ziele beschleunigen Elektro-Vermietungen

Städte wie Oslo schreiben nun fossilfreie Baumaschinen vor, was zweistelliges jährliches Wachstum bei Elektrogeräte-Bestellungen auslöst. United Rentals hat eine Solar-Batterie-Generator-Linie eingeführt und kooperiert bei Baustellen-Ladelösungen. Verleihunternehmen nutzen Skaleneffekte, um hohe Kaufpreise zu absorbieren und Ladeinfrastruktur zu zentralisieren, wodurch die Gesamtbetriebskosten pro Einheit gesenkt werden. Bauunternehmer profitieren von leisererem Betrieb und regulatorischer Compliance ohne Vorab-Kapitalexposition, doch Beschränkungen bestehen weiterhin bei Batteriereichweite und Baustellen-Stromversorgung. Hybrid-Antriebspakete und Wasserstoff-Prototypen werden daher als Zwischenlösungen für schwere Anwendungen positioniert.

Explosion digitaler Verleihplattformen in Schwellenmärkten

Smartphone-Durchdringung und verbesserte Logistik haben eine Welle app-basierter Verleihmarktplätze in Asien-Pazifik katalysiert. United Rentals' 24-Stunden-Self-Service-Portal verzeichnet steigende Transaktionsvolumen, während Sunbelt Rentals' mobile App Echtzeit-Inventar und Rechnungsstellung liefert. Kleinere regionale Anbieter nutzen diese Plattformen, um nationale Kundenstämme zu erreichen und physische Filialbeschränkungen zu umgehen. Das Ergebnis sind kürzere Geräte-Vorlaufzeiten, verbesserte Preistransparenz und stärkere Datenspuren für Auslastungsanalysen. Plattform-Adoption erweitert auch den Zugang zu Spezialwerkzeugen und richtet Gerätewahl stärker an aufgabenspezifischen Bedürfnissen aus.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Komplexe Wartung bei Multi-Brand-Flotten | -0.4% | Global, besonders akut in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Fachkraft-Mangel erhöht Ausfallzeitrisiko | -0.3% | Global, betrifft große Verleihflotten-Betreiber | Kurzfristig (≤ 2 Jahre) |

| OEM D2C-Vermietungen bedrohen traditionelle Kanäle | -0.2% | Nordamerika & Europa, global expandierend | Langfristig (≥ 4 Jahre) |

| Restwert-Unsicherheit bei Batterie-Assets | -0.2% | Global, konzentriert in Märkten mit Elektrogeräte-Adoption | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Fachkraft-Knappheit erhöht Ausfallzeitrisiko

Mehr als 80.000 zusätzliche Schwermaschinenbediener werden bis 2026 benötigt, während 41% der aktuellen Bediener sich dem Ruhestand nähern. Unterbesetzte Baustellen haben Schwierigkeiten, gemietete Maschinen vollständig zu nutzen, was Projektzeitpläne aufbläht und Verleihrenditen schmälert. Sicherheitsvorfälle im Zusammenhang mit unerfahrenen Bedienern erhöhen auch Versicherungs- und Reparaturkosten. Führende Vermieter bieten nun simulator-basierte Schulungen an, die das Onboarding von sechs Monaten auf sieben Wochen komprimieren, eine Maßnahme, der eine zweistellige Reduzierung von Schadensfällen zugeschrieben wird. Dennoch begrenzt die Talentlücke den schnellen Einsatz fortgeschrittener Elektro- und Wasserstoffmodelle, die zusätzliche technische Kompetenz erfordern.

Hohe Multi-Brand-Wartungskomplexität

Diverse Flotten mit Diesel-, Batterie-, Hybrid- und Wasserstoffplattformen erhöhen Anforderungen für spezialisierte Teile und Diagnosefähigkeiten. Der Sektor benötigt 73.500 neue Schwermaschinentechniker innerhalb von fünf Jahren, doch das Angebot bleibt knapp. Kleinere Verleihunternehmen lagern oft Wartung an OEM-autorisierte Werkstätten aus, wodurch sie Margenkontrolle aufgeben und Durchlaufzeiten verlängern. Größere Gruppen investieren in zentralisierte Tech-Zentren und vorausschauende Wartungssoftware, aber Kapitalaufwendungen können kurzfristige Gewinne belasten. Diese Differenz beschleunigt die Konsolidierung, da regionale Unabhängige Skaleneffizienzen durch Fusionen oder Verkäufe an strategische Käufer suchen.

Segmentanalyse

Nach Fahrzeugtyp: Erdbaumaschinen verankern Flottenauslastung

Erdbaumaschinen machten 40,98% des globalen Baumaschinenverleih-Marktumsatzes im Jahr 2024 aus. Bagger und Baggerlader bleiben Hauptoptionen für Straßenbetten, Fundamente und Grabarbeiten, mit Auslastungsraten, die oft 70% während der Hauptsaisons überschreiten. Innerhalb dieser Klasse verzeichnen elektrische Mini-Bagger eine CAGR von 8,81%, angetrieben von urbanen Lärm- und Emissionsbeschränkungen.

Materialhandhabungseinheiten wie Kräne und Teleskoplader erhalten sekundäre Bedeutung aufgrund von Hochhaus-Erweiterungen in Asien und den Golfstaaten. Telematik-Integration über Erdbaumaschinen-Flotten stärkt vorausschauende Wartung, wodurch Anlagenlebensdauer verlängert und Kundenzufriedenheitsindizes erhöht werden.

Ein paralleler Wandel ist in Aftermarket-Services sichtbar, wo Vermieter Bedienerschulungen und 24/7-Feldunterstützungsvereinbarungen bündeln, um Premium-Tagessätze zu rechtfertigen. Digitale Zwillinge großer Grader und Bulldozer werden erprobt, um Verschleißmuster zu simulieren und optimale Austauschzyklen zu informieren. Gekoppelt mit autonomen Steuerungsnachrüstungen bei Bulldozern versprechen diese Fortschritte sprunghafte Produktivitätssteigerungen, obwohl die regulatorische Akzeptanz je nach Gerichtsbarkeit variiert. Flottenbesitzer staffeln daher Investitionen, priorisieren Projekte mit hoher Auslastung in Ballungsräumen, während sie die ländliche Nachfrageelastizität überwachen.

Notiz: Segmentanteile aller einzelnen Segmente beim Kauf des Berichts verfügbar

Nach Antriebsart: Emissionsarmer Antrieb gewinnt an Boden

Verbrennungsmotor-Einheiten behielten einen Anteil von 85,74% im Jahr 2024, was die verwurzelte Betankungsinfrastruktur und Bedienerfamiliariät unterstreicht. Doch der Baumaschinenverleih-Markt erlebt eine Wendung, da Regierungen Null-Emissions-Vorgaben für dichte Urbanzonen einführen. Wasserstoff-Brennstoffzellen-Prototypen verzeichnen die höchste prognostizierte CAGR von 16,99% bis 2030, unterstützt durch schnelle Betankung und verlängerte Arbeitszyklen relativ zu Batteriesystemen. Batterie-elektrische Modelle skalieren am schnellsten bei kompakten Baggern und Scheren-Arbeitsbühnen, Segmente wo Reichweitenangst begrenzt ist und Laden über Nacht auf der Baustelle erfolgen kann.

Hybrid-Antriebssysteme fungieren als Brückentechnologie. United Rentals berichtet von bis zu 80% Kraftstoffeinsparungen und 34% Kostensenkungen beim Pairing von Generatoren mit Batterie-Energiespeicher-Paketen. Die Adoption hängt jedoch von klaren Restwert-Ausblicken ab: unsichere Aftermarket-Preise für Hochkapazitäts-Lithiumbatterien dämpfen aggressive Flotten-Rollouts. Um Risiken zu mindern, nutzen führende Vermieter abonnementbasierte Upgrades, was schnellen Umsatz ermöglicht, sollten sich Technologie oder Regulierung verschieben.

Nach Anwendung: Infrastruktur bleibt der Nachfragemotor

Infrastrukturarbeiten stellten 35,98% der globalen Vermietungen im Jahr 2024 dar, angetrieben von Brückenersatz, Schienenverländerungen und Hafenmodernisierungsprojekten. Der Baumaschinenverleih-Marktanteil im Zusammenhang mit öffentlichen Arbeiten wird bis 2030 erhöht bleiben, da Regierungen Stimulus-Fonds in langlebige Anlagen recyceln. Bergbau und Steinbruch, unterstützt durch Rohstoffpreis-Erholung und kritische Mineralien-Exploration für Energiespeicher-Lieferketten, zeigt den schnellsten Anstieg mit 6,49% CAGR. Elektro-Transportfahrzeuge und Kurzheck-Bagger für begrenzte Untertagebetriebe gewinnen in dieser Nische an Traktion.

Gewerbeimmobilien-Bau trägt stetige, wenn auch gemäßigte Nachfrage bei inmitten von Hybrid-Arbeits-Unsicherheiten, während Wohnungsbau aufgrund hoher Hypothekenzinsen in mehreren entwickelten Märkten hinterherhinkt. Industrieanlageenerweiterung, besonders für Halbleiter- und Batteriefabriken, entwickelt sich als bedeutende Wachstumstasche in Nordamerika und Ostasien. Verleihunternehmen balancieren Flotten zu Gabelstaplern mit höherer Kapazität und Präzisionsheberlösungen um, um diese kapitalintensiven Anlagen zu bedienen.

Nach Verleihkanal: Online-Plattformen skalieren rasch

Filialbasierte Transaktionen machten noch 81,33% des Baumaschinenverleih-Marktes im Jahr 2024 aus, was den Wert physischer Service-Hubs und tagesgleicher technischer Unterstützung hervorhebt. Doch Online-Reservierungen expandieren mit 10,93% CAGR, da Bauunternehmer 24/7-Sichtbarkeit in Flottenverfügbarkeit und Preisgestaltung schätzen. Pilotprogramme in Indien und Brasilien zeigen, dass mobile-first-Bestellungen Buchungszeiten von mehreren Stunden auf Minuten komprimieren.

Hybrid-Modelle, die digitale Front-End mit lokaler Erfüllung kombinieren, entwickeln sich als Best Practice. Herc Rentals' ProControl NextGen bietet Baustellenmanagern Telematik-Dashboards, automatisierte Rückgabe-Benachrichtigungen und direkte Rechnungsintegration, wodurch Geräte-Leerlauf und Streitrisiko reduziert werden. Kleinere Unabhängige integrieren mit aggregierten Marktplätzen, um schwere IT-Ausgaben zu vermeiden, während sie von breiterer Reichweite profitieren. Insgesamt definiert der Trend Kundenerwartungen bezüglich Transparenz und Service-Geschwindigkeit neu.

Nach Serviceart: Laufzeitmischung spiegelt Projektunsicherheit wider

Mittelfristige Verträge von 1-12 Monaten kontrollierten 47,99% des Gesamtumsatzes 2024. Diese Laufzeit richtet sich nach dem typischen Lebenszyklus von Infrastrukturprojektphasen, von Erdarbeiten bis Strukturrahmen, und bietet günstige Tagessätze relativ zu Kurzmietungen. Dennoch steigen kurzfristige Vermietungen unter einem Monat mit 8,05% CAGR, da digitale Plattformen Transaktionsreibung senken.

Langzeitvereinbarungen konkurrieren mit Leasing und Direktkauf, besonders für Wiederverwendungs-Assets wie Turmkräne. Um relevant zu bleiben, fügen Verleihunternehmen Mehrwertdienste hinzu: eingebettete Telematik, vorbeugende Wartung und garantierte Verfügbarkeits-SLAs. Einige Anbieter testen dynamische Preisgestaltung, die basierend auf Auslastungsmustern flexibel ist und Airline-Sitzplatz-Ertragsmanagement nachahmt. Mit steigender Datenreife könnten solche Modelle Margenprofile über die Branche hinweg umgestalten.

Geografieanalyse

Asien-Pazifik hielt 39,01% des globalen Verleih-Umsatzes im Jahr 2024, untermauert durch Chinas Belt and Road-Erweiterungen, Indiens Rekord-Kapitalausgaben und Japans stetige öffentliche Arbeiten-Pipeline. Chinesische OEMs erfassten 75% der globalen Elektro-Baumaschinen-Lieferungen im Jahr 2024 und exportierten aggressiv nach Südostasien. Indiens Bausektor ist auf Kurs, bis 2030 USD 1 Billion zum BIP hinzuzufügen, was landesweite Filialen-Expansion führender Vermieter energetisiert. Japan, das sich von zwei Quartalen des Maschinenauftrags-Rückgangs erholte, kehrte Anfang 2025 zum Wachstum zurück, als Halbleiterfabrik-Investitionen eskalierten.

Der Nahe Osten repräsentiert das am schnellsten wachsende Gebiet mit 7,56% CAGR bis 2030. Saudi-Arabiens Vision 2030-Pipeline, einschließlich Riyadh Metro und NEOM-Stadt-Projekte, treibt Verleih-Nachfrage über 12% annualisiertes Wachstum hinaus. Die VAE profitiert ebenfalls von großen Korridoren und gemischt genutzten Entwicklungen wie der AED 8 Milliarden Masaar-Gemeinde. Unternehmen mit Kran- und Teleskoplader-Spezialitäten verlegen Flotten in den Golf, um starke Auslastungsraten und attraktive Renditen zu kapitalisieren.

Nordamerika zeigt gesunde 6,58% CAGR. Große Infrastrukturpakete und robuste private industrielle Bauten untermauern stabile Flotten-Auslastung. Europa verzeichnet langsameres 5,30% Wachstum, führt jedoch bei emissionsarmen Vermietungen dank strenger Stage V Dieselnormen und kommunaler Null-Kohlenstoff-Vorgaben. Südamerika steigt mit 7,34% CAGR, befeuert durch Transportkorridor-Modernisierung und Rohstoffsektor-Revitalisierung. Afrika mittelt 6,90% Wachstum, obwohl Zugang zu Finanzierung und regulatorische Klarheit über Märkte hinweg ungleichmäßig bleibt.

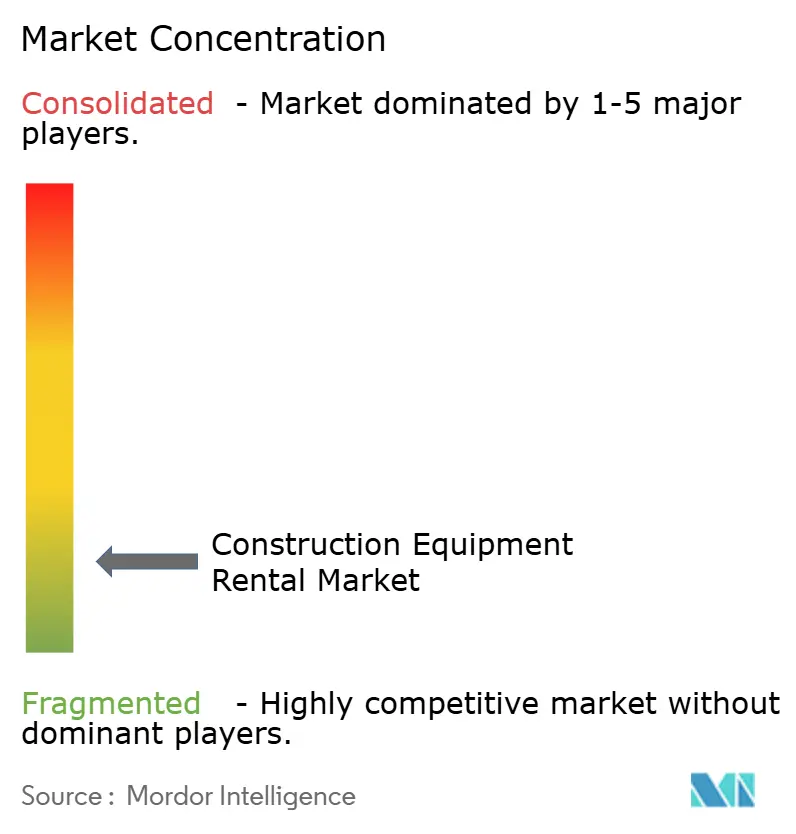

Wettbewerbslandschaft

Der Baumaschinenverleih-Markt ist mäßig fragmentiert und zeigt reichlich Spielraum für Konsolidierung. United Rentals führt nach seiner 2024er Akquisition von Shore Hire in Australien, die Graben-Schutz-Fähigkeiten erweiterte. Herc Rentals sprang auf den dritten Platz nach seiner Juni-2025-Vereinbarung zum Kauf von H&E Equipment Services, wodurch Pro-forma-Umsatz auf USD 5 Milliarden gesteigert wurde.

Technologie-Investitionen sind eine primäre Differenzierungsachse. Sunbelt Rentals' IoT-Rollout über 600.000 Assets verbesserte Asset-Umschläge und bot Kunden Nutzungsanalysen[2]"Sunbelt Rentals Uses IoT to Optimize Fleet Utilization", PTC, ptc.com. Loxam erprobt Wasserstoff-Generator-Sets in Frankreich, um urbanen Emissionsbeschränkungen zu begegnen, während Nishio Rent All mit japanischen OEMs kooperiert, um autonome Bulldozer zu testen. Regionale Unabhängige nutzen Spezialnischen wie Arbeitsbühnen oder Stromerzeugung, um ihren Anteil gegen Multinationale zu verteidigen, stehen jedoch steigenden Kapitalanforderungen für ESG-konforme Flotten gegenüber.

Strategische Partnerschaften proliferieren. United Rentals kollaboriert mit Batteriespeicher-Lieferanten, um saubere Energielösungen zu bündeln, und Ashteads Sunbelt-Marke co-entwickelt Daten-APIs mit Projektmanagement-Software-Anbietern, um Verleih-Metriken in Bauunternehmer-Dashboards einzubetten. Diese Allianzen helfen bei Kundenbindung und eröffnen Cross-Selling-Wege. Währenddessen erweitern OEMs wie Caterpillar fabrik-direkte Verleihkanäle, was Wettbewerbsdruck intensiviert, aber auch sekundäre Flotten-Verkäufe stimuliert, da Vermieter Inventare erneuern.

Baumaschinenverleih-Branchenführer

-

Herc Rentals

-

United Rentals Inc.

-

Ashtead Group PLC

-

Loxam Group

-

Caterpillar Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- März 2025: Herc Holdings änderte seine Kreditfazilität, um die USD 2,9 Milliarden Akquisition von H&E Equipment Services zu finanzieren und sich als Nordamerikas drittgrößter Vermieter zu positionieren.

- August 2024: United Rentals akquirierte Shore Hire und fügte Graben-Schutz- und Verkehrsmanagement-Ausrüstung in vier australischen Staaten hinzu.

- August 2024: Wheeler Machinery Co. kaufte Diamond Equipment & Tool Rental in Utah und erweiterte Cat Rental Store-Abdeckung auf 18 Standorte.

- Januar 2024: United Rentals startete eine EHR Solar-Batterie-Generator-Flotte, die erste ihrer Art im Verleihsektor.

Globaler Baumaschinenverleih-Marktbericht Umfang

Baumaschinenverleih bedeutet eine Stätte für die Abholung und Lagerung großer Fahrzeuge oder großer Maschinenstücke, die normalerweise im Zusammenhang mit Bauwesen stehen und für die öffentliche Nutzung verfügbar sind, was ergänzende und zusätzliche Einzelhandelsaktivitäten einschließen kann.

Der Baumaschinenverleih-Markt ist nach Fahrzeugtyp (Erdbaumaschinen und Materialhandhabungsgeräte), Antriebsart (Verbrennungsmotor und Hybridantrieb) und Geografie (Nordamerika, Europa, Asien-Pazifik und Rest der Welt) segmentiert. Der Bericht bietet Marktgröße und Prognosen für den Baumaschinenverleih-Markt im Wert (USD Milliarden) für alle oben genannten Segmente.

| Erdbaumaschinen | Baggerlader |

| Lader | |

| Bagger | |

| Bulldozer | |

| Kompaktlader | |

| Andere Erdbaumaschinen | |

| Materialhandhabungsgeräte | Kräne |

| Gabelstapler | |

| Kipplaster | |

| Teleskoplader | |

| Andere Materialhandhabung | |

| Beton- & Straßenbaugeräte | |

| Energie- & Stromgeräte | |

| Andere Geräte |

| Verbrennungsmotor |

| Hybrid |

| Elektrisch |

| Wasserstoff-Brennstoffzelle |

| Wohnungsbau |

| Gewerbebau |

| Industrie / Fertigung |

| Infrastruktur (Straßen, Brücken, Häfen) |

| Bergbau & Steinbruch |

| Öl & Gas |

| Offline (Filialbasiert) |

| Online-Plattformen |

| Kurzzeit-Verleih (weniger als 1 Monat) |

| Mittelfrist-Verleih (1 - 12 Monate) |

| Langzeit-Verleih (über 1 Jahr) |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Rest von APAC | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Chile | ||

| Rest von Südamerika | ||

| Naher Osten & Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Rest des Nahen Ostens | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Rest von Afrika | ||

| Nach Gerätetyp | Erdbaumaschinen | Baggerlader | |

| Lader | |||

| Bagger | |||

| Bulldozer | |||

| Kompaktlader | |||

| Andere Erdbaumaschinen | |||

| Materialhandhabungsgeräte | Kräne | ||

| Gabelstapler | |||

| Kipplaster | |||

| Teleskoplader | |||

| Andere Materialhandhabung | |||

| Beton- & Straßenbaugeräte | |||

| Energie- & Stromgeräte | |||

| Andere Geräte | |||

| Nach Antriebsart | Verbrennungsmotor | ||

| Hybrid | |||

| Elektrisch | |||

| Wasserstoff-Brennstoffzelle | |||

| Nach Anwendung | Wohnungsbau | ||

| Gewerbebau | |||

| Industrie / Fertigung | |||

| Infrastruktur (Straßen, Brücken, Häfen) | |||

| Bergbau & Steinbruch | |||

| Öl & Gas | |||

| Nach Verleihkanal | Offline (Filialbasiert) | ||

| Online-Plattformen | |||

| Nach Serviceart | Kurzzeit-Verleih (weniger als 1 Monat) | ||

| Mittelfrist-Verleih (1 - 12 Monate) | |||

| Langzeit-Verleih (über 1 Jahr) | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Rest von Nordamerika | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Russland | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Australien | |||

| Rest von APAC | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Chile | |||

| Rest von Südamerika | |||

| Naher Osten & Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Türkei | |||

| Rest des Nahen Ostens | |||

| Afrika | Südafrika | ||

| Nigeria | |||

| Rest von Afrika | |||

Wichtige im Bericht beantwortete Fragen

Wie hoch ist der aktuelle Wert des Baumaschinenverleih-Marktes?

Der Markt generierte USD 141,42 Milliarden im Jahr 2025 und wird voraussichtlich USD 179,21 Milliarden bis 2030 erreichen.

Welche Region führt den Baumaschinenverleih-Markt?

Asien-Pazifik macht 39,01% des globalen Umsatzes aus, unterstützt durch großangelegte Infrastrukturprogramme in China, Indien und Japan.

Welcher Gerätetyp hat den größten Marktanteil?

Erdbaumaschinen, angeführt von Baggern und Baggerladern, hielten 40,98% des Umsatzes im Jahr 2024.

Wie schnell wird erwartet, dass Wasserstoff-Brennstoffzellen-Geräte wachsen?

Wasserstoff-betriebene Modelle werden voraussichtlich mit einer CAGR von 16,99% bis 2030 expandieren, am schnellsten unter allen Antriebsarten.

Warum wechseln Bauunternehmer von CAPEX zu OPEX für Geräte?

Mieten reduziert Vorab-Kapital, überträgt Wartungsrisiken an Spezialisten und ermöglicht Zugang zu neuester emissionsarmer Technologie ohne Abschreibungsexposition.

Seite zuletzt aktualisiert am: