Skandinavisches Gewerbeimmobilien-Marktgröße und Marktanteil

Skandinavisches Gewerbeimmobilien-Marktanalyse von Mordor Intelligence

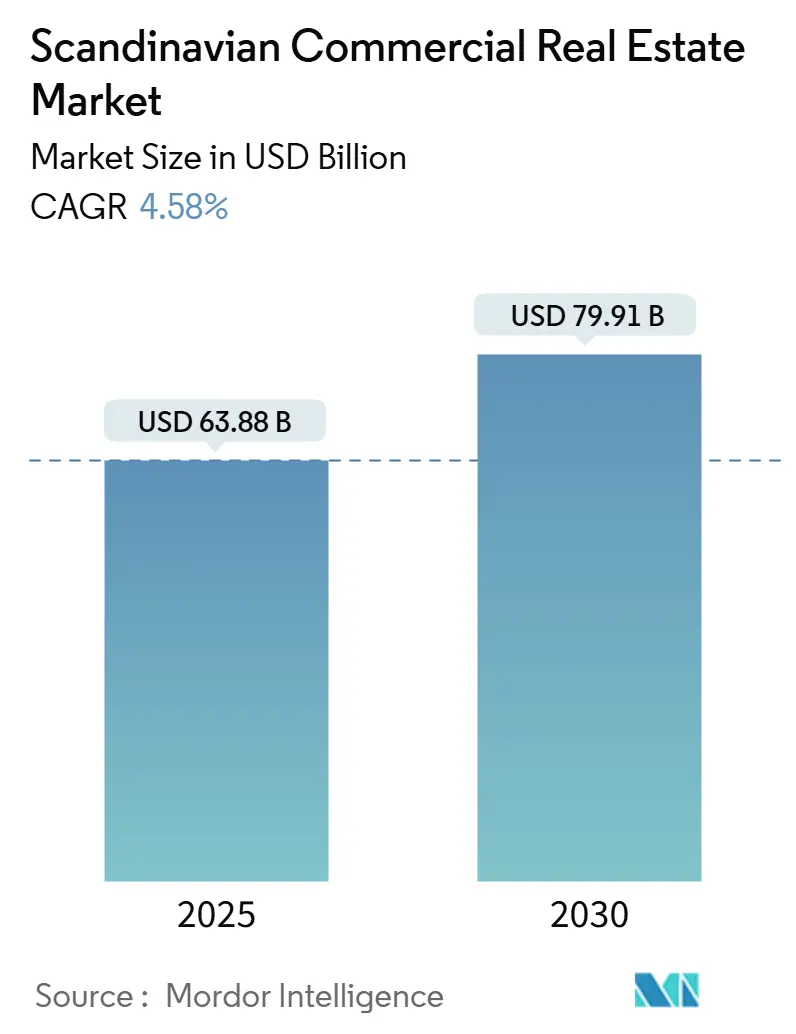

Die Marktgröße des skandinavischen Gewerbeimmobilienmarktes wird auf 63,88 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 79,91 Milliarden USD erreichen, was einer CAGR von 4,58% entspricht. Das stetige Wachstum spiegelt ein ausgereiftes Umfeld wider, in dem institutionelle Anleger ihre Portfolios eher zu energieeffizienten Gebäuden als zu rein renditeorientierten Anlagen neigen. Staatsfonds beschleunigen diese Tendenz, insbesondere nachdem Norwegens Staatlicher Pensionsfonds Global (GPFG) sich zu Netto-Null-Emissionen für seine nicht börsennotierten Beteiligungen bis 2050 verpflichtet hat. Stabile Fremdkapitalkosten folgen der 25-Basispunkte-Zinssenkung der Europäischen Zentralbank im Jahr 2024, während grenzüberschreitendes Kapital nach wie vor mit der Volatilität der schwedischen Krone zu kämpfen hat[1]European Central Bank, "Euro Area Bank Interest-Rate Statistics: April 2025," European Central Bank, ecb.europa.eu. Die Ländernachfrage bleibt in Schwedens technologieorientierter Wirtschaft verankert, doch Dänemark zieht nun als Logistikstandort Aufmerksamkeit auf sich, da die Fehmarnbelt-Verbindung vor der Fertigstellung steht. Bürogebäude dominieren weiterhin das Volumen, aber Logistiklager verzeichnen die schnellste Absorption aller Zeiten, mit Leerstandstiefs rund um den Øresund-Korridor.

Wichtige Berichtsergebnisse

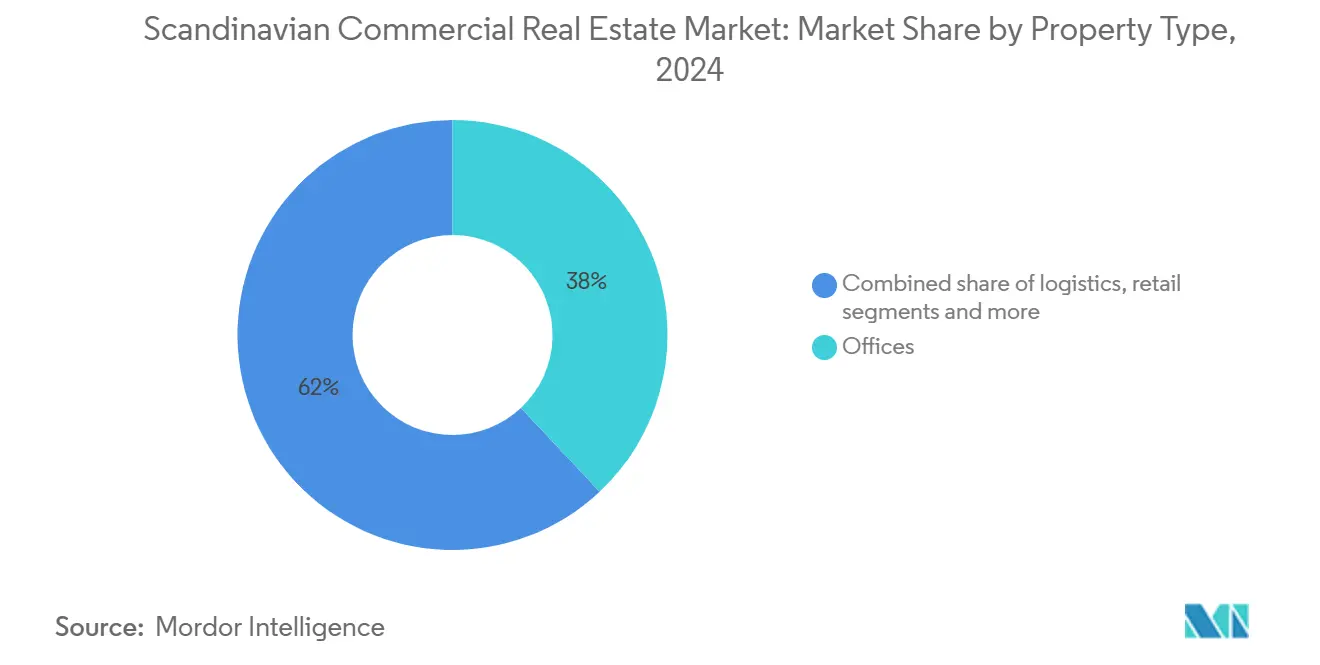

- Nach Immobilientyp führten Büros mit 38,0% des nordischen Gewerbeimmobilien-Marktanteils im Jahr 2024, während Logistik voraussichtlich mit einer CAGR von 4,90% bis 2030 wachsen wird.

- Nach Geschäftsmodell hielten Verkaufstransaktionen 71,0% der nordischen Gewerbeimmobilien-Marktgröße im Jahr 2024; Vermietungsstrukturen entwickeln sich mit einer CAGR von 5,10% bis 2030.

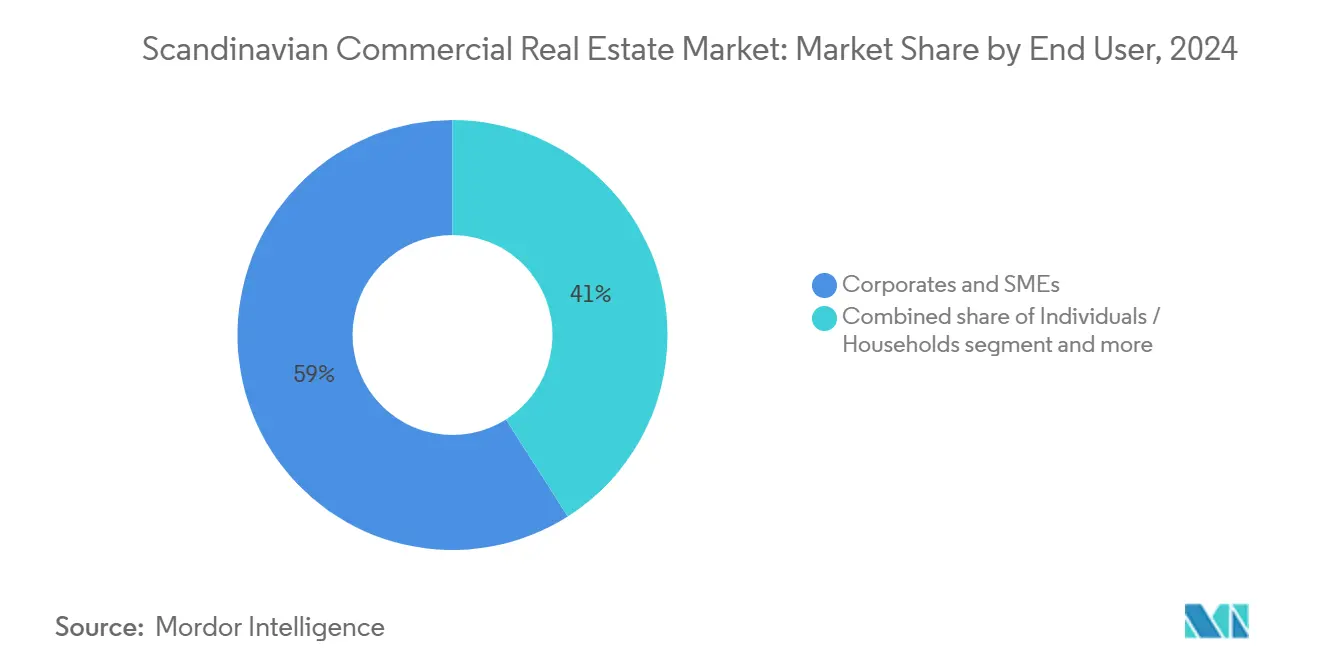

- Nach Endnutzer kommandieren Unternehmen und KMU einen 59,0%-Anteil im Jahr 2024, und Privatpersonen trieben das schnellste Wachstum mit einer CAGR von 4,88% an.

- Geografisch trug Schweden 46% zum nordischen Gewerbeimmobilienmarkt im Jahr 2024 bei, während Dänemark die höchste prognostizierte CAGR von 4,67% für 2025-2030 verzeichnet.

Skandinavisches Gewerbeimmobilien-Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Alternder Erstklasse-Bürobestand löst sanierungsorientierte Investitionswelle aus | +0.8% | Schweden, Norwegen | Mittelfristig (2-4 Jahre) |

| Von Staatsfonds unterstützte Green-Building-Mandate | +0.6% | Nordische Region | Langfristig (≥4 Jahre) |

| Einzelhandel-zu-Last-Mile-Konversionssubventionen in Schweden | +0.4% | Schweden, Dänemark | Kurzfristig (≤2 Jahre) |

| Rechenzentrumskorridoranreize in Norwegen | +0.5% | Norwegen, Nordschweden | Mittelfristig (2-4 Jahre) |

| Rekordniedrige Logistikleerstand rund um den Øresund | +0.3% | Dänemark, Südschweden | Kurzfristig (≤2 Jahre) |

| Pensionsfondsumschichtungen von Anleihen zu nordischen Mehrfamilienhäusern | +0.7% | Nordische Region | Langfristig (≥4 Jahre) |

| Quelle: Mordor Intelligence | |||

Alternder Erstklasse-Bürobestand löst sanierungsorientierte Investitionswelle aus

Große Bürogebäude aus den späten 1980er Jahren stehen vor Energiesanierungen, um strenge ESG-Standards zu erfüllen. Schwedens Vorschlag, die Safe-Harbor-Grenze für Zinsabzüge auf 2,4 Millionen USD zu erhöhen, ermutigt Investoren, tiefgreifende Renovierungen über die routinemäßige Instandhaltung hinaus zu finanzieren. Skanskans 55,1-Millionen-USD-Regndroppen-Projekt in Malmö veranschaulicht Kapital, das zu zertifizierten, kohlenstoffarmen Sanierungen fließt. Höherwertige Flächen sichern sich nun Premium-Mieten und längere Mietverträge, da Mieter verkleinern, aber aufrüsten. Nicht-zertifizierter Bestand riskiert Bewertungsabschläge, was einen zweistufigen Büromarkt verstärkt.

Von Staatsfonds unterstützte Green-Building-Mandate

Der GPFG zielt auf eine 40%ige Kohlenstoffintensitätsreduzierung bis 2030 ab und richtet bereits 43% seines Portfolios an einem 1,5°C-Pfad aus. Dänemark setzt die Messlatte ebenfalls höher und begrenzt Neubauemissionen ab Mitte 2025 auf 7,1 kg CO₂e/m²/Jahr, etwa 15% strenger als bisherige Regeln. Entwickler, die vor Ort erneuerbare Energien und zirkuläre Materialien integrieren, erschließen einen Kapitalkosten-Vorteil, da Kreditgeber grüne Prämien einpreisen. Sanierungen spielen weiterhin eine Rolle, aber Neubauten, die für Swan-Ecolabel-Schwellenwerte konzipiert sind, gewinnen die klarste Investorenunterstützung.

Einzelhandel-zu-Last-Mile-Konversionssubventionen in Schweden

Staatshilfen im Wert von bis zu 2,2 Millionen USD pro energieintensivem Unternehmen gleichen Strompreisspitzen aus und machen urbane Logistikschemata finanziell rentabel. REMA 1000s Kauf von 64 ehemaligen ALDI-Filialen, von dem erwartet wird, dass er jährlich 15 Millionen USD einbringt, exemplifiziert Einzelhandelsflächen, die in temperaturkontrollierte Hubs übergehen. Der Anreiz endet 2025, was Projektpipelines beschleunigt, da Entwickler sich beeilen, günstigere Stromverträge zu sichern.

Rechenzentrumskorridoranreize in Norwegen

Oslos Grünindustrie-Roadmap kanalisiert 60 Milliarden NOK (6 Milliarden USD) in Risikogarantien für erneuerbare Energien, die Rechenzentren versorgen. Bulk Infrastructures wiederkehrende Einnahmen sprangen im Q3 2024 um 160% und sind auf dem Weg zu 60 Millionen USD jährlich aus unterzeichneten Hyperscale-Deals. Natürliche Kühlung und kohlenstoffarme Wasserkraft treiben Betriebskosteneinsparungen voran, die KI-Arbeitslasten aus dem europäischen Festland anlocken. Doch lokale Netzengpässe könnten die Fertigstellung einiger Campus über 2027 hinaus verschieben.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Dänemarks 2025 Energieeffizienz-Regulierung Kosteninflation | -0.4% | Dänemark, Schweden | Kurzfristig (≤2 Jahre) |

| Staatsfonds verschärfen ESG-Desinvestitionskriterien | -0.3% | Nordische Region | Mittelfristig (2-4 Jahre) |

| Schwedische Kronen-Volatilität dämpft grenzüberschreitendes Kapital | -0.5% | Schweden | Mittelfristig (2-4 Jahre) |

| Begrenzte REIT-Gesetzharmonisierung in der Region | -0.2% | Nordische Region | Langfristig (≥4 Jahre) |

| Quelle: Mordor Intelligence | |||

Dänemarks 2025 Energieeffizienz-Regulierung Kosteninflation

Strengere BR18-Regeln fordern niedrigere Kohlenstoff-Fußabdrücke und neue Brandschutz-Upgrades, was Sanierungsbudgets für Altbestände strapaziert. Zertifikate haben eine Gültigkeit von 10 Jahren, aber Eigentümer älterer Anlagen müssen früher sanieren, um Mietabwertungen zu vermeiden. Internationale Investoren müssen auch längere Genehmigungszyklen bewältigen, was Haltedauern verlängert, bevor sich der Cashflow stabilisiert.

Schwedische Kronen-Volatilität dämpft grenzüberschreitendes Kapital

Die Krone handelt 10-15% unter dem Euro-Fairwert, was Absicherungskosten erhöht und gehebelte Renditen schmälert. Inländische Käufer profitieren jedoch vom Rabatt und können Anlagen erwerben, die globale Fonds übersehen, was zu einer lokalen versus ausländischen Preisspanne führt[2]Swedish Ministry of Finance, "Changes to Interest-Deduction Limitation Rules," Government Offices of Sweden, government.se.

Segmentanalyse

Nach Immobilientyp: Büros halten 38% Anteil während Logistik am schnellsten wächst

Büros machten 38% des nordischen Gewerbeimmobilienmarktes im Jahr 2024 aus, was die tiefe Hauptquartiersnachfrage in Stockholm, Kopenhagen und Oslo unterstreicht. Erstklassige CBD-Türme ziehen Belegung von Technologie- und Finanz-Mietern an, die auf Wellness-Zertifizierungen und aus erneuerbaren Energien stammende Stromversorgung bestehen. Nutzer zahlen Aufschläge für die Nähe zum öffentlichen Nahverkehr und vor Ort befindliche Annehmlichkeiten, wodurch Mieterhöhungen intakt bleiben, auch wenn hybrides Arbeiten Flächenbedarf reduziert. Hochwertige Gebäude erzielen überlegene Bewertungen, während Klasse-B-Bestand unter steigenden Leerständen und Sanierungskosten leidet.

Logistikanlagen expandieren mit einer CAGR von 4,90%, der schnellsten unter allen Immobilientypen bis 2030, da grenzüberschreitender E-Commerce und pharmazeutische Kühlketten-Anforderungen eskalieren. Rekordniedriger Leerstand rund um den Øresund nährt Mietinflation und Entwicklungsvorvermietungen. Nomecos 75-Millionen-USD-Pharma-Hub in Køge verdeutlicht, wie spezialisierte Lagerung defensive Einkommensströme schafft. Staatliche Unterstützung für Schienen- und Fährausbau verkürzt Lieferzeiten weiter und hebt die Nachfrage. Im Gegensatz dazu kalibriert sich der Einzelhandel weiter neu; lebensmittelverankerte Zentren bleiben defensiv, aber Diskretionäre Einkaufszentren zweckentfremden Überschussflächen zu Logistik- oder Gesundheitseinheiten, was eine allmähliche Angebots-Nachfrage-Neuausrichtung unterstützt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Geschäftsmodell: Verkaufstransaktionen dominieren mit 71%, aber Vermietung gewinnt an Schwung

Verkaufsdeals machten 71% des nordischen Gewerbeimmobilien-Marktanteils im Jahr 2024 aus, was die Präferenz der Investoren für vollständiges Eigentum bestätigt, um maßgeschneiderte ESG-Upgrades umzusetzen. Der GPFG allein hält 315 Milliarden USD in nicht börsennotierten Immobilien, was reichlich trockenes Pulver für Core- und Value-Add-Akquisitionen unterstreicht. Inländische Pensionsfonds rotieren ebenfalls von festverzinslichen Wertpapieren zu Immobilien, um Inflation abzusichern und langfristige Cashflows zu sichern.

Vermietungsorientierte Strukturen werden voraussichtlich mit 5,10% CAGR wachsen und damit direkte Käufe übertreffen, da Unternehmen asset-leichte Strategien bevorzugen. Sale-Leasebacks setzen Kapital frei, ohne die operative Kontrolle zu gefährden, während flexible Mietklauseln Personalveränderungen berücksichtigen. Technologielastige Gebäude wie Rechenzentren übernehmen zunehmend Triple-Net-Bedingungen, die Versorgungs- und Wartungsrisiken auf Mieter übertragen und die Vermieter-Sicherheit erhöhen. Da sich Zinszyklus normalisieren, sehen vorhersagbare Mietströme attraktiver aus als volatile Ausstiegsmultiples, was die Nachfrage nach einkommensorientierten Vehikeln wie offenen Core-Fonds und börsennotierten REITs stärkt.

Nach Endnutzer: Unternehmen repräsentieren 59% Nachfrage während Privatanleger beschleunigen

Unternehmen und KMU generierten 59% der nordischen Gewerbeimmobilien-Marktnachfrage im Jahr 2024, angetrieben von Hauptsitzkonsolidierung und strategischen Produktionsstandorten für erneuerbare Energien. Professionelle Dienstleistungsmieter suchen wellness-zertifizierte Flächen, um Talente anzuziehen, was Vermieter dazu drängt, lokale Green-Building-Codes zu übertreffen. Flexible Bürobetreiber zielen auch auf Unternehmenskunden ab, die kurze, servicelastige Verträge suchen.

Privatanleger, ermöglicht durch digitale Trading-Apps und anteilige Eigentumsstrukturen, werden voraussichtlich mit einer CAGR von 4,88% expandieren. Plattformen senken die Mindestticketgröße und bringen Supply-Chain-Lagerhäuser und Nachbarschaftssupermärkte in Privatanleger-Portfolios. Prisma Properties geplanter 115-Millionen-USD-Börsengang wird ein Portfolio flotieren, das sich auf Discount-Einzelhandel konzentriert, was Appetit auf börsennotierte Vehikel signalisiert, die stabile Mietlisten mit inflationsgebundenen Eskalationsklauseln kombinieren. Hohe Haushaltsersparnisse und Rentenreformen, die freiwillige Beiträge steigern, vergrößern den Privatanleger-Kapitalpool weiter.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografische Analyse

Schweden bleibt das Schwergewicht und sichert sich 46% des nordischen Gewerbeimmobilienmarktes im Jahr 2024 dank Stockholms Status als regionaler Finanzknotenpunkt und robuste Technologie-Talentpipeline. Die Anziehungskraft des Landes intensiviert sich, nachdem Brookfield 10 Milliarden USD für einen 750-Megawatt-KI-Campus in Strängnäs zugesagt hat, den größten einzelnen Rechenzentrumsplan der Region. Doch die Kronen-Schwäche verkompliziert ausländische Gebote und macht inländische Institutionen zu den Hauptkäufern von urbanen Büros und Logistikstandorten. Fiskalische Anreize für energieintensive Industrien, begrenzt auf 2,2 Millionen USD pro Firma, schützen Lagermargen vor Strompreis-Volatilität und helfen, Einzelhandel-zu-Last-Mile-Konversionen zu beschleunigen.

Dänemark liefert das schnellste Wachstum, wobei der Markt voraussichtlich mit einer CAGR von 4,67% zwischen 2025 und 2030 expandieren wird. Die Fertigstellung der Fehmarnbelt-Festen-Verbindung bis 2028 wird Reisezeiten nach Deutschland verkürzen und Kopenhagens Rolle als 24-Stunden-Gateway zu 100 Millionen Verbrauchern verstärken. Jüngste Transaktionen unterstreichen den Appetit: Das Amager Strand-Portfolio wurde für 161 Millionen USD an Wihlborgs verkauft, was erstklassige Küstenbüropreise auch unter strengeren Energiecodes validiert[3]European Commission, "Fehmarnbelt Fixed Link-Project Factsheet," Directorate-General for Transport and Mobility, ec.europa.eu. BR18-Upgrades inflationieren Sanierungskosten, doch gut kapitalisierte Fonds nutzen die Lücke aus, indem sie Sekundäranlagen mit Abschlägen erwerben und sie für grüne Zertifizierungen repositionieren.

Norwegen nutzt Staatsfonds-Stärke, um ESG-Standards über den nordischen Gewerbeimmobilienmarkt zu exportieren. GPFGs 40%ige Kohlenstoffintensitäts-Reduzierungsziel bis 2030 leitet Underwriting und bevorzugt Anlagen, die von Wasserkraft und Offshore-Windstrom versorgt werden. Staatliche Risikogarantien von 6 Milliarden USD unterstützen eine Grünindustrie-Roadmap, die Nachfrage nach Cleantech-Produktionsanlagen und hochdichten Datenzentren stimuliert. Währungsvolatilität im Zusammenhang mit Ölpreisen veranlasst ausländische Käufer zur Absicherung von Expositionen, doch inländische Entitäten akzeptieren Krone-Schwankungen und sichern sich damit Pipeline-Projekte zu schärferen Renditen.

Wettbewerbslandschaft

Der Wettbewerb im Markt bleibt moderat, mit einem wachsenden Fokus auf Nachhaltigkeit. Führende institutionelle Investoren wie GPFG und Alecta verfeinern ihre Akquisitionsstrategien, um zertifizierte Anlagen zu priorisieren, während sie aktiv Netto-Null-Entwicklungen finanzieren. Ein bemerkenswertes Beispiel ist Brookfields 10-Milliarden-USD-Investition in ein Rechenzentrum in Schweden, was das größte einzelne Anlagen-Commitment im nordischen Gewerbeimmobilienmarkt darstellt. Dieser Schritt unterstreicht die zunehmende Präferenz grenzüberschreitenden Kapitals für hochdichte, sauberstrombasierte Infrastruktur.

Lokale Entwickler repositionieren veraltete Büros und Vorort-Einkaufszentren zu gemischt genutzten Clustern. Skanskans 55-Millionen-USD-Malmö-Schema kombiniert Sanierung-zuerst-Strategie mit grünen Mietverträgen, die Betriebskostenrisiko auf Nutzer abwälzen. Wihlborgs expandiert wassernahe Portfolios und setzt auf Kopenhagener Flughafen-Spillover und E-Commerce-Verkehr. Gleichzeitig verzeichnen neue Marktteilnehmer wie Bulk Infrastructure 160% Umsatzwachstum aufgrund von Hyperscale-Verträgen und fordern etablierte Unternehmen heraus, die keine spezialisierte Strom-und-Glasfaser-Expertise besitzen.

Währungsverschiebungen schaffen einen zweistufigen Markt. Inländische Pensionen nutzen Kronen-Schwäche aus, um vergünstigte schwedische Türme zu erwerben, während ausländische Core-Fonds zu Dänemarks euro-gebundener Umgebung für Währungsstabilität schwenken. Digitale Fundraising-Plattformen erweitern den Wettbewerb, indem sie Tausende kleiner Tickets in Einzelanlagen-Vehikel bündeln und Ausführungsgeschwindigkeiten bei Sub-50-Millionen-USD-Deals erhöhen. Insgesamt trennen ESG-Differenzierung, Zugang zu günstiger erneuerbarer Energie und Kapitalmarkt-Agilität Gewinner von Nachzüglern.

Skandinavisches Gewerbeimmobilien-Industrieführer

-

Vasakronan AB

-

Castellum AB

-

Fabege AB

-

Balder Fastigheter

-

NREP (Logicenters)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Brookfield investiert bis zu 10 Milliarden USD in einen 750-MW-KI-bereiten Rechenzentrumspark in Strängnäs, Schweden.

- Mai 2025: Amager Strand Portfolio in der Nähe des Kopenhagener Flughafens für 161 Millionen USD an Wihlborgs verkauft, was anhaltende Nachfrage nach dänischen Büros widerspiegelt.

- März 2025: Norwegens Ölfonds kaufte 25% Anteil an Covent Garden für 741 Millionen USD und erweiterte seine europäische Diversifizierungsstrategie.

- Februar 2025: Skanska verpflichtete sich zu 55,1 Millionen USD für die Regndroppen-Büroredevelopment in Malmö mit geplanter Lieferung 2027.

Skandinavisches Gewerbeimmobilien-Marktbericht Umfang

Der Bericht bietet wichtige Einblicke in den skandinavischen Gewerbeimmobilienmarkt. Er konzentriert sich auf die Marktdynamik, technologische Trends und Regierungsinitiativen im Wohnimmobiliensektor. Außerdem beleuchtet der Bericht die wichtigsten Trends im Markt, wie Faktoren, die den Markt antreiben, die Beschränkungen des Marktwachstums und zukünftige Chancen. Zusätzlich wird die Wettbewerbslandschaft des Gewerbeimmobilienmarktes Skandinaviens durch die Profile wichtiger aktiver Akteure dargestellt.

| Büros |

| Einzelhandel |

| Logistik |

| Andere (Industrie, Gastgewerbe, etc.) |

| Verkauf |

| Vermietung |

| Privatpersonen / Haushalte |

| Unternehmen & KMU |

| Andere |

| Dänemark |

| Norwegen |

| Schweden |

| Nach Immobilientyp | Büros |

| Einzelhandel | |

| Logistik | |

| Andere (Industrie, Gastgewerbe, etc.) | |

| Nach Geschäftsmodell | Verkauf |

| Vermietung | |

| Nach Endnutzer | Privatpersonen / Haushalte |

| Unternehmen & KMU | |

| Andere | |

| Nach Land | Dänemark |

| Norwegen | |

| Schweden |

Wichtige im Bericht beantwortete Fragen

Wie groß ist der aktuelle nordische Gewerbeimmobilienmarkt?

Er steht bei 63,88 Milliarden USD im Jahr 2025 mit einem prognostizierten Wert von 79,91 Milliarden USD bis 2030.

Welches Immobiliensegment führt den Markt heute?

Bürogebäude halten 38% Marktanteil, angetrieben von Unternehmenszentralen-Nachfrage in Stockholm, Kopenhagen und Oslo.

Warum wird prognostiziert, dass Dänemark am schnellsten wächst?

Wachstum von 4,67% CAGR stammt von der Fehmarnbelt-Festen-Verbindung, strengen Green-Building-Codes, die Sanierungen anspornen, und starker Logistiknachfrage.

Wie beeinflusst Währungsrisiko Investoren?

Eine schwache schwedische Krone erhöht Absicherungskosten für ausländische Käufer, schreckt einige grenzüberschreitende Deals ab, während lokale Fonds einen Preisvorteil erhalten.

Welche Rolle spielen Staatsfonds?

Norwegens Staatlicher Pensionsfonds Global setzt strenge Kohlenstoffziele und lenkt beträchtliches Kapital zu emissionsarmen Gebäuden, was regionale Standards beeinflusst.

Welchen aufkommenden Trend sollten Investoren beobachten?

Rechenzentrumsexpansion angetrieben von erneuerbarer Energie, hervorgehoben durch Brookfields 10-Milliarden-USD-Commitment, ist bereit, industrielle Sub-Märkte in den Nordics umzugestalten.

Seite zuletzt aktualisiert am: