Marktgröße und Marktanteil für Wohnimmobilien

Wohnimmobilienmarkt-Analyse von Mordor Intelligence

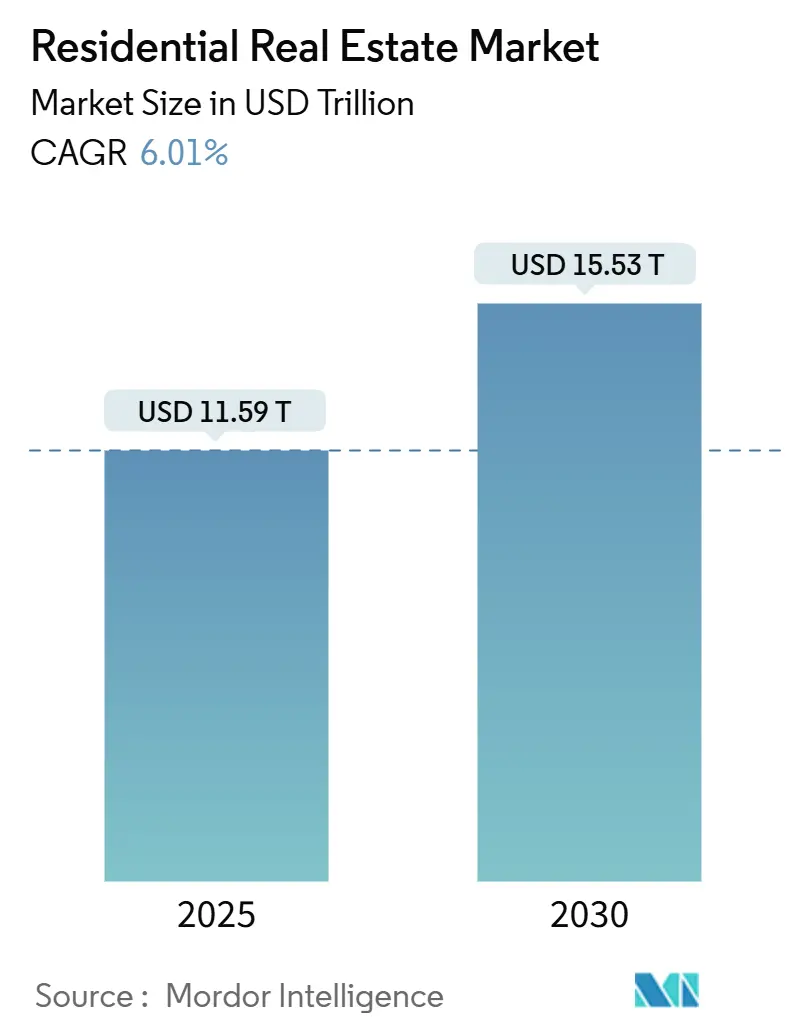

Der globale Wohnimmobilienmarkt wurde im Jahr 2025 mit 11,59 Billionen USD bewertet und wird voraussichtlich bis 2030 15,53 Billionen USD erreichen, mit einer Expansion von 6,01% CAGR. Demografische Verschiebungen, anhaltende Angebotsknappheit und frisches institutionelles Kapital vergrößern den adressierbaren Pool von Käufern und Mietern. Vermögensmigration in Richtung steuerlich begünstigter Zentren, zunehmende klimabedingte Umsiedelungen und strengere Energieeffizienz-Mandate verstärken zusätzlich die zugrunde liegende Nachfrage. Gleichzeitig verlangsamen Arbeitskräftemangel und Materialkosteninflation neue Baupipelines und verstärken die Prämie auf verfügbares Inventar. Digitale Plattformen, die Bruchteilseigentum und optimierte Vermietung ermöglichen, fügen Liquidität hinzu und helfen globalen Investoren, an Wohnimmobilien zu partizipieren.

Wichtige Berichtsergebnisse

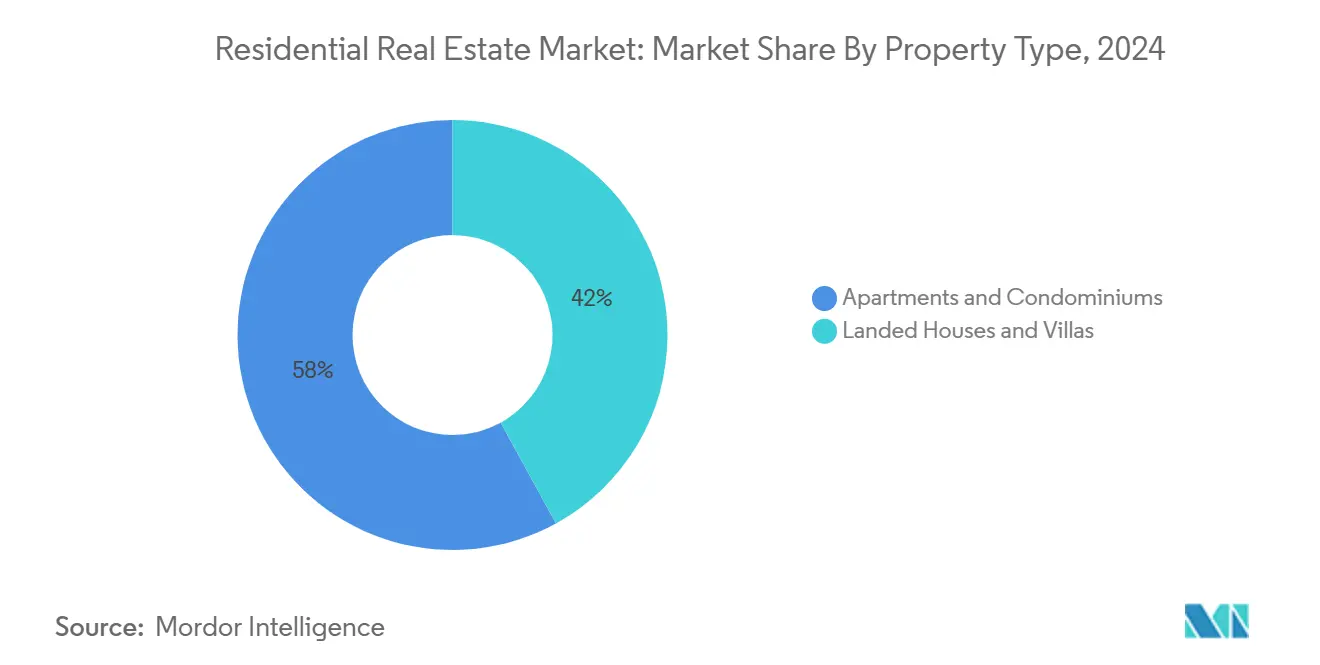

• Nach Immobilientyp führten Apartments und Eigentumswohnungen mit 58% Umsatzanteil in 2024; Villen und Einfamilienhäuser werden voraussichtlich mit einer CAGR von 6,19% bis 2030 expandieren.

• Nach Preissegment erfasste das mittlere Marktsegment 45% der globalen Wohnimmobilienmarkt-Größe in 2024, während das Luxussegment mit einer CAGR von 6,26% bis 2030 voranschreitet.

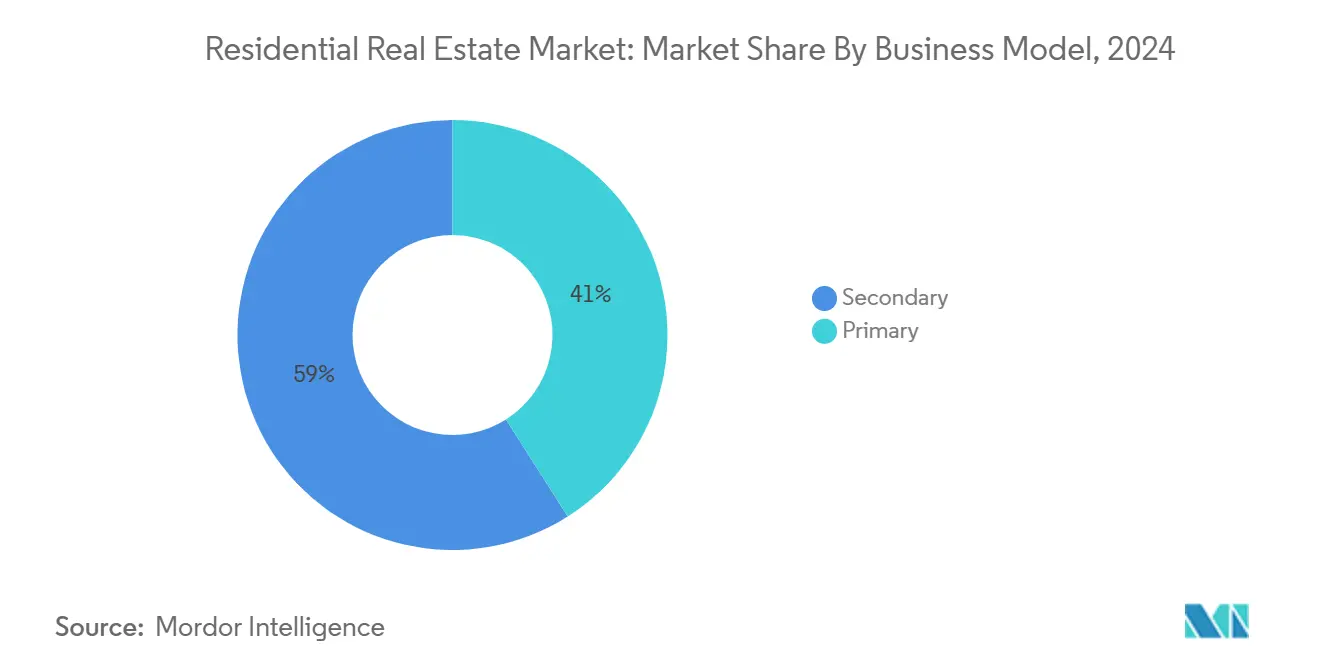

• Nach Geschäftsmodell machten Zweitmarkttransaktionen 59% Anteil des globalen Wohnimmobilienmarkts in 2024 aus, während die Erstmarkt-Neubauerschließung mit 6,61% CAGR wachsen wird.

• Nach Verkaufsart hielten Eigentumsverkäufe 61% Anteil in 2024; Mietlösungen werden voraussichtlich mit einer CAGR von 6,79% bis 2030 steigen.

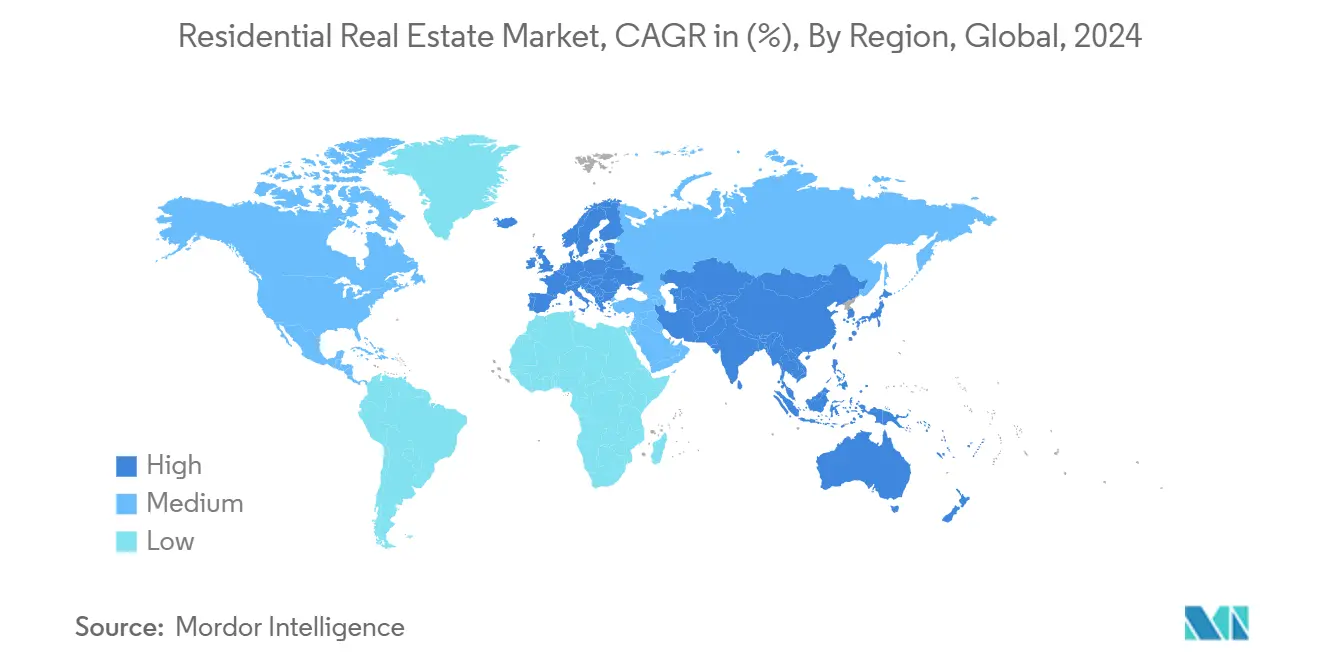

• Nach Geografie dominierte Asien-Pazifik mit 33,10% des globalen Wohnimmobilienmarkt-Anteils in 2024 und zeigt die schnellste regionale CAGR von 6,91% bis 2030.

Globale Trends und Einblicke des Wohnimmobilienmarkts

Treiber-Auswirkungsanalyse

| Treiber | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungs- Zeitrahmen |

|---|---|---|---|

| Rasante Urbanisierung & Expansion der Mittelschicht | +1.2% | Global, mit höchster Auswirkung in Asien-Pazifik und Südamerika | Langfristig (≥ 4 Jahre) |

| Institutionelle BTR & SFR Kapitalzuflüsse | +0.8% | Nordamerika & Europa, Expansion nach Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Vermögens- migration & Zweitwohnungsnachfrage in steuerlich begünstigten Zentren | +0.6% | VAE, Schweiz, Portugal, Singapur | Kurzfristig (≤ 2 Jahre) |

| Netto-Null- Mandate treiben grüne Nachrüstungsprämie an | +0.4% | Europa & Nordamerika, entstehend in Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Klimarisiko- Migration formt Wohnungsbaupipelines um | +0.3% | Küstenregionen global, Sun Belt US Expansion | Langfristig (≥ 4 Jahre) |

| Blockchain-fähiges Bruchteilseigentum | +0.2% | VAE, Europa, ausgewählte US-Märkte | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Rasante Urbanisierung & Expansion der Mittelschicht

Aufstrebende Städte fügen weiterhin Einwohner in Raten hinzu, die historische Durchschnittswerte übertreffen. Jeder neue Stadtmigrant erzeugt Multiplikatoreffekte bei der Haushaltsbildung, wobei Schätzungen darauf hindeuten, dass eine Ankunft schließlich die Nachfrage nach 1,3 Wohneinheiten durch indirekte Beschäftigungsgewinne stimuliert. Dubai veranschaulicht das Muster: Die Bevölkerung überstieg 2024 3,8 Millionen und 20% Jahr-für-Jahr Apartmentpreiswachstum folgte[1]Weltbank, "Globale Wirtschaftsaussichten Juni 2025," Weltbank, worldbank.org. Ähnlicher Druck ist in ganz Lateinamerika erkennbar, wo das BIP-Wachstum sich erholt, verfügbare Einkommen und Hypothekenberechtigung anhebt. In Asien-Pazifik bleiben vertikale Entwicklungen die praktikabelste Antwort auf Landknappheit und verstärken anhaltende Nachfrage nach Eigentumswohnungen. Angebotsverzögerungen sind daher strukturell statt zyklisch und untermauern langfristige Preisresilienz.

Institutionelle BTR & SFR Kapitalzuflüsse

Da konventionelle Büro- und Einzelhandelsrenditen sich komprimieren, schwenken große Vermögensverwalter auf Wohnstrategien um. Ein 2,1 Milliarden USD Portfoliokauf von KKR, der 18 Klasse-A Mehrfamilienhäuser umfasst, signalisierte Vertrauen in stabile Cashflows aus Sun-Belt-Städten[2]KKR & Co. Inc., "KKR erwirbt 18-Immobilien Mehrfamilienhaus-Portfolio für 2,1 Milliarden USD," Investor Relations Pressemitteilung, kkr.com. Build-to-Rent-Plattformen erzielen jetzt durchschnittliche Monatsmieten von 2.181 USD und adressieren weiterhin einen geschätzten Mangel von 3,9 Millionen Einheiten in den Vereinigten Staaten. Europa spiegelt die Verschiebung wider: Wohnimmobilien erfassten 27% der gesamten Immobilieninvestition nach Wert in 2024, gegenüber 20% vor drei Jahren. Institutionelle Gebote komprimieren Renditen, erhöhen aber professionell verwalteten Bestand und verbessern Mieter-Erfahrung und Liquidität.

Vermögensmigration & Zweitwohnungsnachfrage in steuerlich begünstigten Zentren

Voraussichtlich 142.000 Millionäre werden 2025 umziehen, angeführt von Zuflüssen in die VAE, Singapur und Portugal. Konzentrierte Ankünfte steigern Premium-Immobilienpreise-Dubai Luxusheime stiegen 2024 um 15%, während Mittelklasse-Einheiten um 17% vorankamen, ein Welleneffekt von erhöhter Ausgabenkapazität. Weibliche Investoren, die bis 2030 34 Billionen USD kontrollieren werden, sind eine aufkommende Kraft bei diesen Käufen und priorisieren oft sichere Jurisdiktionen und hohe ESG-Standards. Sekundäre Nachfrage folgt, da Service-Sektor-Personal nahegelegene Wohnungen sucht und lokales Angebot selbst in mittleren Einkommenssegmenten verknapp.

Netto-Null-Mandate treiben grüne Nachrüstungsprämie an

Städte integrieren Dekarbonisierung in Bauvorschriften. Boston verlangt, dass alle neuen Strukturen über 20.000 Quadratfuß ab 2025 Netto-Null-Emissionen erreichen, während New York fossile Brennstoff-Ausrüstung in niedrigen Gebäuden bis 2026 schrittweise abschaffen wird[3]Boston Planning & Development Agency, "Zero Net Carbon Building Zoning Update 2025," BPDA, bostonplans.org. Entwickler, die hocheffiziente HVAC und erneuerbare Energie integrieren, holen zusätzliche Kosten über Premium-Mieten und niedrigere Leerstandsquoten zurück. Investoren-Kontrolle verschärft sich ebenfalls: 80% von Veris Residential's Mehrfamilienhaus-Portfolio hält jetzt eine grüne Zertifizierung und das Unternehmen zielt auf 50% Kürzungen bei Scope 1 und 2 Emissionen ab. Immobilien ohne Zertifizierung riskieren beschleunigte Veralterung.

Hemmnis-Auswirkungsanalyse

| Hemmnis | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungs- Zeitrahmen |

|---|---|---|---|

| Globale Wohnerschwinglichkeitskrise | -1.8% | Global, am schwersten in entwickelten Märkten | Kurzfristig (≤ 2 Jahre) |

| Steigende Politikzinsen & strengere Kreditstandards | -1.1% | Nordamerika & Europa, global ausbreitend | Mittelfristig (2-4 Jahre) |

| Bau-Arbeitskräfte- mangel & Materialkosten-Volatilität | -0.7% | Global, akut in Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| Hybrid-Arbeits- Leerstandsbelastung in Stadtzentren | -0.4% | Große Metropolregionen global | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Globale Wohnerschwinglichkeitskrise

In Sydney erreichten die mittleren Hauswerte 2024 1,3 Millionen AUD und trieben Preis-zu-Einkommen-Verhältnisse auf 16,4, wodurch nur 10% der Angebote für mittlere Verdiener erschwinglich blieben. Kanada steht vor ähnlichem Stress, da Hypothekendelinquenz national auf 0,20% kroch und sich in Toronto verdoppelte. Die Vereinigten Staaten konfrontieren immer noch ein Defizit von bis zu 3,8 Millionen Häusern; 45% der Mieter geben über 30% des Einkommens für Wohnkosten aus[4]Weißes Haus, "Housing Supply Action Plan Progress Report 2024," Das Weiße Haus, whitehouse.gov. Politischer Druck für subventioniertes Angebot steigt daher, doch schnelle Genehmigungen halten selten mit der Nachfrage Schritt und begrenzen die Absorption in Einstiegssegmenten.

Steigende Politikzinsen & strengere Kreditstandards

Obwohl die Bank of Canada ihren Politikzins 2024 auf 3,25% senkte, bleiben Hypothekenerneuerungen über 200 Basispunkte über 2021er Tiefständen und belasten Haushalts-Cashflow[5]Bank of Canada, "Monetary Policy Report Q4 2024," Bank of Canada, bankofcanada.ca. Eurozone-Preise schwenkten von 7% Wachstum in 2022 zu einem 1% Rückgang in 2023, als Finanzierungskosten stiegen. US-Hypothekenzinsen über 6% haben viele potenzielle Käufer zu Mieten gedrängt und institutionelle Großkäufe belastet. Banken verschärfen Kredit-zu-Wert-Schwellenwerte und lassen hoch verschuldete Eigentümer anfällig für negatives Eigenkapital, besonders wo 2021er Preise zurückgegangen sind.

Segmentanalyse

Nach Immobilientyp: Eigentumswohnungen beherrschen Anteil, während Villen beim Wachstum führen

Apartments und Eigentumswohnungen kontrollierten 58% des globalen Wohnimmobilienmarkt-Umsatzes in 2024, unterstützt durch urbane Dichte und Erschwinglichkeit relativ zu landbasierten Häusern. Die Nachfrage ist am stärksten in Asien-Pazifik-Hauptstädten, wo Landbeschränkungen vertikale Lösungen erzwingen und wo Schnellverkehr-Erweiterungen Eigentumswohnungswerte heben. Dubais Premium-Hochhaus-Korridore zeigen steigende Transaktionsvolumina, auch wenn Villenpreise schneller steigen, was die Liquidität des Segments unterstreicht.

Die Villa- und Einfamilienhäuser-Kategorie wird voraussichtlich mit 6,19% CAGR bis 2030 wachsen. Vermögensmigration, Remote-Work-Flexibilität und post-pandemische Lifestyle-Präferenzen treiben Käufer zu größeren Grundstücken außerhalb überfüllter Zentren. Institutionelle Investoren assemblieren auch Einfamilien-Miet-Portfolios in Großbritannien und den Vereinigten Staaten und kapitalisieren auf energieeffiziente Bauten, die Premium-Mieten erzielen. Vorgefertigte Konstruktion hat Bauzeiten um bis zu 50% reduziert und ermöglicht es dem Angebot, wendiger zu reagieren. Infolgedessen wird die globale Wohnimmobilienmarkt-Größe, die an Landformaten gebunden ist, schneller als historische Durchschnittswerte expandieren.

Nach Preissegment: Mittleres Segment-Breite trifft auf Luxus-Beschleunigung

Das mittlere Marktsegment erfasste 45% der 2024er Ausgaben und spiegelte das schiere Volumen von Haushalten wider, die nahe mittleren Löhnen verdienen. Regierungsanreize wie Kanadas 30-jährige versicherte Hypothek für Erstkäufer stärken diese Stufe. Institutionelle Build-to-Rent-Projekte zielen oft auf dieses Erschwinglichkeitssegment aufgrund seiner widerstandsfähigen Belegung und vorhersagbaren Cashflows ab.

Luxusbestand, der Super-Premium-Vermögen über 10 Millionen USD einschließt, ist für 6,26% CAGR positioniert. Dubai führte die Welt bei 10+ Millionen USD Transaktionen während 2024 an, während Küsten-Portugal und alpine Schweiz zweistellige Preisgewinne verzeichneten. Tokenisierte Co-Eigentum-Schemata erweitern die Käuferbasis und könnten den globalen Wohnimmobilienmarkt-Anteil von Luxusgütern während des Prognosehorizonts heben. Begrenzte Trophäen-Versorgung und der Markenwert von Marquee-Destinationen untermauern weitere Aufwärtsbewegung.

Nach Geschäftsmodell: Zweitmarkt-Liquidität vs. Erstmarkt-Wachstum

Zweitmarkttransaktionen repräsentierten 59% des Umsatzes in 2024 und profitierten von ausgereiften Inventaren und schnelleren Abschlüssen. In Märkten wie Deutschland machen regulatorische Strenge und Energieleistung-Verpflichtungen die Sanierung bestehenden Bestands attraktiver als die Navigation von Genehmigungen für Neubauten.

Erstmarktentwicklung sollte jedoch jährlich um 6,61% wachsen, da Knappheiten Regierungen zwingen, Genehmigungen zu beschleunigen. Dream Finders Homes verzeichnete einen 40% Anstieg bei Einheiten-Lieferungen in Q4-2024 und meldete 1,5 Milliarden USD vierteljährlichen Umsatz. Australien wies 54 Millionen USD zur Beschleunigung modularer Methoden zu und signalisierte politisches Engagement für neuen Bestand. Der resultierende Anstieg bei Fertigstellungen vergrößert die globale Wohnimmobilienmarkt-Größe für frisch gebaute Produkte und hilft, Ungleichgewichte zu verringern.

Nach Verkaufsart: Eigentumsherrschaft weicht Miet-Momentum

Hausverkäufe machten noch 61% des 2024er Marktwerts aus, verstärkt durch kulturelle Präferenzen und Steuervorteile. Doch erhöhte Hypothekenkosten erodieren Erschwinglichkeit und drängen viele Haushalte zu langfristigem Mieten. Europa prognostiziert durchschnittliche Wohnmieten um jährlich 3,2% durch 2029 zu steigen und Headline-Inflation zu übertreffen. Mid-America Apartment Communities behielt Belegung über 95% und Delinquenz nahe 0,3% bei und veranschaulichte die Stabilität professioneller Mieten.

Institutionelle Plattformen verfeinern die Mieter-Erfahrung mit KI-Leasing-Screening, IoT-fähiger Wartung und dynamischer Preisgestaltung. Diese Effizienzen senken Betriebskosten um bis zu 25%. Folglich ist Mietwachstum mit 6,79% CAGR darauf eingestellt, am Eigentumsanteil zu knabbern und Konsumentenentscheidungen innerhalb des globalen Wohnimmobilienmarkts umzuformen.

Geografieanalyse

Asien-Pazifik machte 33,10% des globalen Wohnimmobilienmarkt-Umsatzes in 2024 aus und wird voraussichtlich mit einer CAGR von 6,91% durch 2030 expandieren. Chinas Politikunterstützung für erschwinglichen Wohnraum stabilisiert Verkaufsvolumina, während Japans Mehrfamiliensektor von niedrigem Leerstand und begrenztem Neuangebot profitiert. Australien steht vor akutem Mangel; mittlere Sydney-Werte erreichten 1,3 Millionen AUD und führten zu einem 33 Milliarden USD Bundesprogramm, das 1,2 Millionen neue Häuser in fünf Jahren anpeilt[6]Australian Department of the Treasury, "National Housing Accord Implementation Plan 2025," Australian Government, treasury.gov.au. Transaktionsvolumina erholten sich in Singapur, Korea und Indien, unterstützt durch nachlassende Grenzrestriktionen und erhöhte ausländische Einschreibung in Bildungszentren.

Nordamerika behält eine beträchtliche Basis, kämpft aber mit Erschwinglichkeits- und Finanzierungsgegenwind. Die Vereinigten Staaten stehen vor einem Defizit von bis zu 3,8 Millionen Einheiten und halten 45% der Mieter kostenbelastet. Kanadas Build Canada Homes-Fahrzeug verpflichtete mehr als 25 Milliarden USD für modularen Bau und zielt auf 500.000 jährliche Starts ab. Institutionelle Käufer bleiben aktiv; KKRs Küsten-Portfolio-Akquisition unterstreicht Vertrauen in demografische Widerstandsfähigkeit trotz Hypothekenzinsdruck.

Europa zeigt Widerstandsfähigkeit durch robuste Mietnachfrage. Wohninvestitionsvolumina stiegen Jahr-für-Jahr um 33% auf 47 Milliarden EUR und repräsentierten 27% der gesamten Immobilien-Kapitalströme. Deutschland könnte bis 2027 über 1 Million Einheiten knapp sein, mit Steueranreizen, die Investorenrenditen auf bis zu 25% jährlich bei energieeffizienten Sanierungen heben. Das Vereinigte Königreich bietet die höchste prognostizierte Gesamtrendite von 9,8% jährlich, unterstützt durch engen Leerstand und aufwärts-tendierende Mieten aew.com. Im Nahen Osten verzeichnete Dubai 20% Preissteigerung und 19% Mietwachstum in 2024 auf der Basis von 6,6% Bevölkerungswachstum.

Südamerika gewinnt Momentum zurück; regionales BIP-Wachstum wird voraussichtlich von 2,2% in 2024 auf 2,5% in 2025 verbessern, angeführt von Argentiniens 3% Immobilien-Expansionsausblick. Klimabedingte Umsiedlungen, besonders innerhalb Brasiliens und Chiles, verändern interne Migrationskarten und fördern gemischt genutzte Master-geplante Gemeinden, die Widerstandsfähigkeit in Designstandards einbetten.

Wettbewerbslandschaft

Der globale Wohnimmobilienmarkt bleibt mäßig fragmentiert, aber Konsolidierung beschleunigt sich. Apollo stimmte zu, Bridge Investment Group für 1,5 Milliarden USD zu kaufen, wodurch verwaltete Vermögenswerte auf 50 Milliarden USD stiegen und Origination sowohl in Eigenkapital als auch Kredit vertieft wurde. Rocket Companies finalisierte einen 1,75 Milliarden USD Kauf von Redfin und kombinierte Hypotheken-Origination mit einer hochfrequentierten Suchplattform zur Schaffung eines End-to-End-Ökosystems. Compass, nach Absorption von @properties und Christie's International Real Estate für 444 Millionen USD, verhandelt über den Erwerb von Berkshire Hathaways HomeServices of America, ein Zug, der Makler-Skala in den Vereinigten Staaten neu definieren würde.

Technologie-Investment ist der Hauptunterscheider. PropTech-Finanzierung erreichte 3,2 Milliarden USD in 2024, um 18% gegenüber dem Vorjahr gestiegen. LeaseAI, Constructify und PropGreen zogen gemeinsam 145 Millionen USD für KI-Screening, modulare Supply-Chain-Optimierung und Energieleistungsmonitoring an. Blockchain-Piloten in Dubai und Kanada veranschaulichen wachsende Komfort mit Tokenisierung; T-RIZE Group allein konvertiert 300 Millionen USD kanadischen Bestands in digitale Anteile. Marktführer rennen daher, Datenanalytik, 3D-virtuelle Touren und End-to-End-Transaktions-Workflows zu integrieren.

Opportunity White-Space öffnet sich in klimaresistentem Wohnen, Seniorenwohnen und Co-Living-Gemeinden, die auf urbane Millennials ausgerichtet sind. Alternative Wohnimmobilien-Typen generierten 11,6% annualisierte Renditen über die letzten fünf Jahre versus 6,2% für Mainstream-Bestand. Wettbewerbsintensität wird voraussichtlich steigen, da Private Equity Dry Powder skalierbare Plattformen mit eingebetteter Technologie sucht, die sowohl Rendite als auch ESG-Ausrichtung liefern können.

Wohnimmobilienbranche-Führer

-

Brookfield Residential

-

Lennar Corporation

-

Emaar Properties

-

China Vanke

-

D.R. Horton

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: KKR erwarb ein 2,1 Milliarden USD Mehrfamilienhaus-Portfolio mit 5.200 Einheiten über 18 Klasse-A Immobilien in Kalifornien, Florida und Texas und verstärkte seine Überzeugung in Hochwachstums-Metros.

- Mai 2025: Das Europäische Parlament verabschiedete einen koordinierten Wohnungsrahmen zur Ausrichtung der Mitgliedstaaten-Politiken zu Erschwinglichkeit, Landnutzung und Energieleistung.

- April 2025: Compass trat in fortgeschrittene Gespräche zum Kauf von Berkshire Hathaways HomeServices of America ein, was potenziell die größte US-Wohnimmobilien-Maklerei nach Transaktionsvolumen schaffen könnte.

- März 2025: Rocket Companies vollendete seine 1,75 Milliarden USD Akquisition von Redfin und prognostizierte 200 Millionen USD jährliche Synergien bis 2027.

Globaler Wohnimmobilienmarkt-Berichtsumfang

Wohnimmobilien sind ein Bereich, der für Menschen zum Wohnen entwickelt wurde. Wie von lokalen Zonierungsverordnungen definiert, können Wohnimmobilien nicht für kommerzielle oder industrielle Zwecke verwendet werden. Eine vollständige Hintergrundanalyse des Wohnimmobilienmarkts, einschließlich der Bewertung der Wirtschaft und des Beitrags von Sektoren zur Wirtschaft, Marktüberblick, Marktgrößenschätzung für Schlüsselsegmente und aufkommende Trends in den Marktsegmenten, Marktdynamik und geografische Trends sowie COVID-19-Auswirkung ist im Bericht enthalten.

Der Wohnimmobilienmarkt ist segmentiert nach Typ (Apartments und Eigentumswohnungen und Einfamilienhäuser und Villen) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten & Afrika, Lateinamerika und Rest der Welt). Der Bericht bietet Marktgrößen und Prognosen für den Wohnimmobilienmarkt in Werten (USD) für alle oben genannten Segmente.

| Apartments & Eigentumswohnungen |

| Einfamilienhäuser & Villen |

| Erschwinglich |

| Mittleres Segment |

| Luxus / Super-Premium |

| Erstmarkt (Neubau) |

| Zweitmarkt (Bestandsimmobilien-Wiederverkauf) |

| Verkauf |

| Miete |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Südamerika | Brasilien |

| Argentinien | |

| Chile | |

| Rest von Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Australien | |

| Rest von Asien-Pazifik | |

| Naher Osten & Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Südafrika | |

| Nigeria | |

| Rest von Naher Osten & Afrika |

| Nach Immobilientyp | Apartments & Eigentumswohnungen | |

| Einfamilienhäuser & Villen | ||

| Nach Preissegment | Erschwinglich | |

| Mittleres Segment | ||

| Luxus / Super-Premium | ||

| Nach Geschäftsmodell | Erstmarkt (Neubau) | |

| Zweitmarkt (Bestandsimmobilien-Wiederverkauf) | ||

| Nach Verkaufsart | Verkauf | |

| Miete | ||

| Nach Region | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Chile | ||

| Rest von Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Australien | ||

| Rest von Asien-Pazifik | ||

| Naher Osten & Afrika | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Südafrika | ||

| Nigeria | ||

| Rest von Naher Osten & Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Warum bewegt sich institutionelles Kapital jetzt in Wohnungen?

Institutionelle Investoren verlagern sich von niedrigrendite kommerzielle Anlagen in den globalen Wohnimmobilienmarkt, wo stabile Belegung und inflationsgebundenes Mietwachstum überlegene risikoadjustierte Renditen versprechen.

Welche Region bietet das stärkste kurzfristige Wachstum?

Asien-Pazifik führt mit einer CAGR von 6,91% bis 2030, unterstützt durch Urbanisierung, steigende Mittelschicht-Einkommen und proaktive Infrastruktur-Ausgaben in China, Indien und Südostasien.

Wie wirken sich Netto-Null-Regeln auf Bewertungen aus?

Immobilien, die bereits rigorose Effizienz-Codes erfüllen, erzielen Miet- und Preisprämien, während nicht-konforme Bestände Nachrüstungskosten konfrontieren, die Wert erodieren können, besonders in Europa und Nordamerika.

Werden höhere Zinsen die Wohnungsnachfrage entgleisen lassen?

Straffere Kredite verlangsamen Eigentumsransaktionen, steigern aber gleichzeitig die Mietnachfrage und sustain Gesamtumsatzwachstum für den globalen Wohnimmobilienmarkt trotz Gegenwind.

Wie schwer ist der globale Wohnungsmangel?

Engpässe variieren nach Markt: Die Vereinigten Staaten fehlen bis zu 3,8 Millionen Einheiten, Deutschland könnte bis 2027 1 Million knapp sein, und Australien peilt 1,2 Millionen neue Häuser in fünf Jahren an, was weit verbreitete Angebotslücken unterstreicht, die langfristige Nachfrage untermauern.

Seite zuletzt aktualisiert am: