Marktgröße und Marktanteil des skandinavischen Wohnimmobilienmarktes

Analyse des skandinavischen Wohnimmobilienmarktes von Mordor Intelligenz

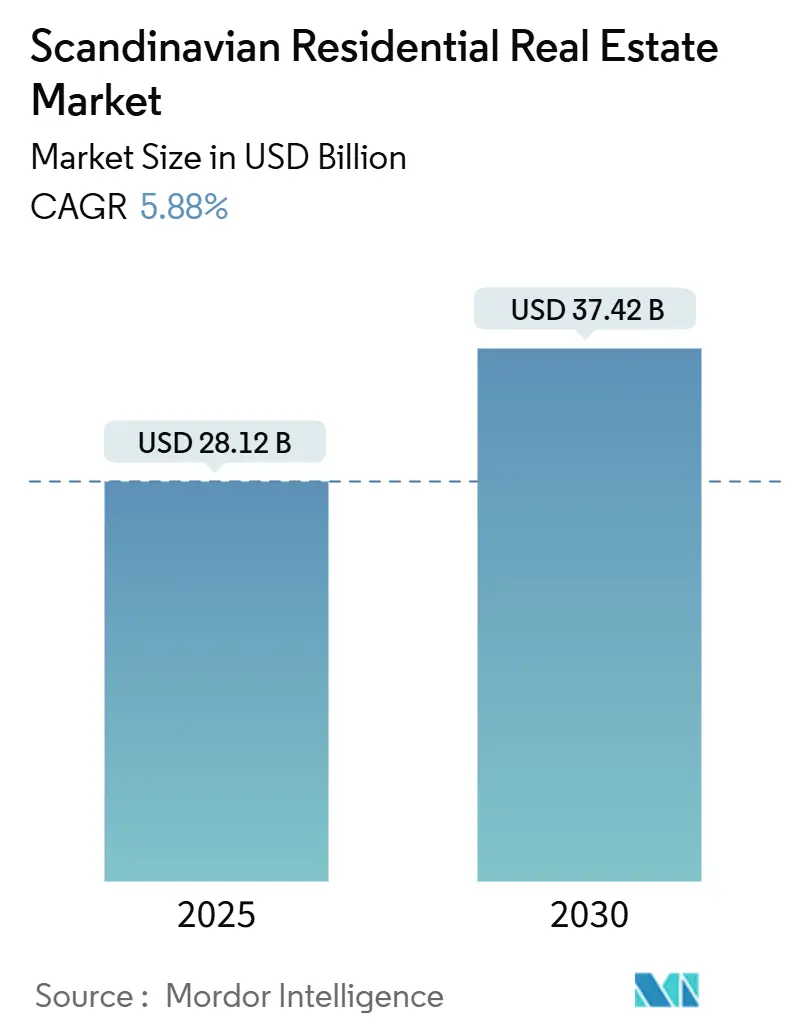

Die Marktgröße des skandinavischen Wohnimmobilienmarktes beträgt 28,12 Milliarden USD im Jahr 2025 und wird voraussichtlich 37,42 Milliarden USD im Jahr 2030 erreichen, was einer CAGR von 5,88% entspricht. Normalisierte Zinssätze, ein Anstieg institutionellen Kapitals und demografische Verschiebungen hin zur Miete untermauern diese Wachstumstrajektorie[1]Erik Thedéen, "Geldpolitischer Bericht April 2025," Sveriges Riksbank, riksbank.se. Schwedens rascher Zinssenkungszyklus, Dänemarks konstante 4,2%ige jährliche Preisgewinne bis 2026 und Norwegens lockerere Kreditbedingungen erweitern gemeinsam die Transaktionsvolumen und stärken die Preisbildungskraft[2]Michael Rasmussen, "Nordea Wohnungsmarktausblick 2025," Nordea, nordea.com. Knappes städtisches Bauland verstärkt die Nachfrage nach verdichteten Apartments, während EU-konforme Vorschriften für grünes Bauen die Neubautätigkeit im skandinavischen Wohnimmobilienmarkt beschleunigen. Institutionelle Investoren, angelockt von vorhersehbaren Miet-Cashflows und ESG-Kriterien, behandeln Wohnimmobilien nun als Kernallokation neben Logistik und Infrastruktur.

Wichtige Erkenntnisse des Berichts

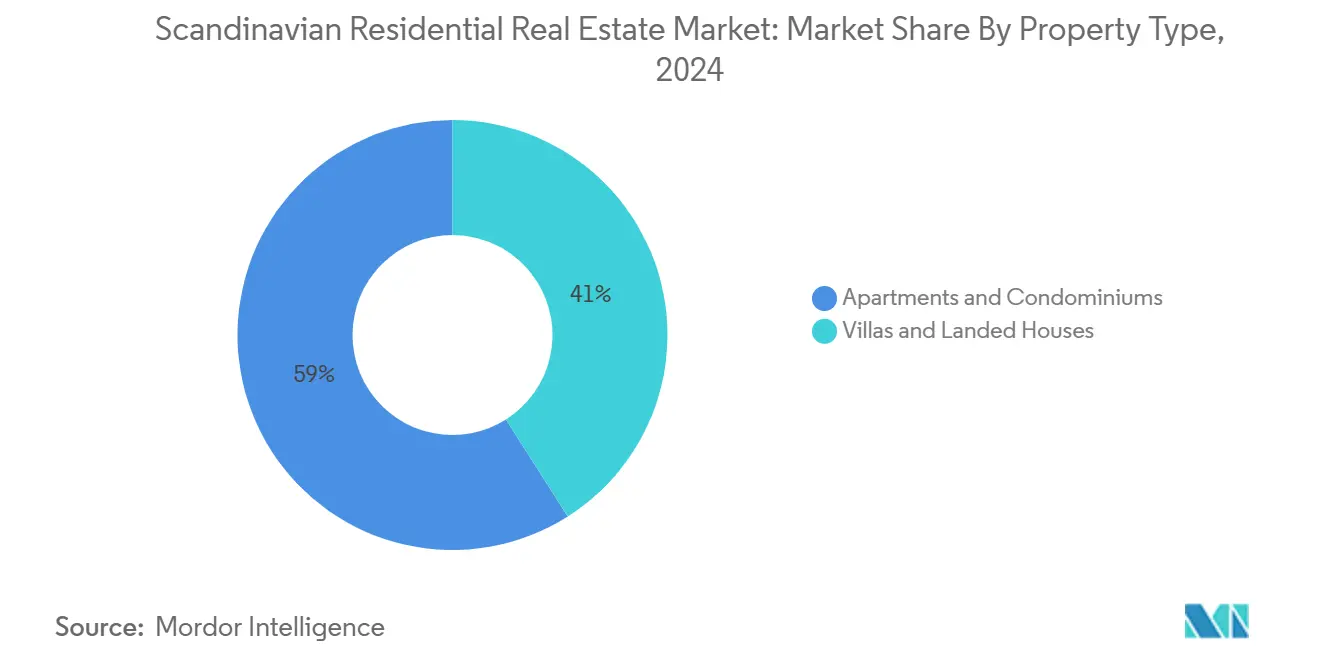

• Nach Immobilientyp hielten Apartments und Eigentumswohnungen 59% Anteil der Marktgröße des skandinavischen Wohnimmobilienmarktes im Jahr 2024 und werden voraussichtlich mit einer CAGR von 6,09% bis 2030 wachsen.

• Nach Preissegment hielt das mittlere Marktsegment 46% Anteil der Marktgröße des skandinavischen Wohnimmobilienmarktes im Jahr 2024; das erschwingliche Segment wächst mit einer CAGR von 6,16% bis 2030.

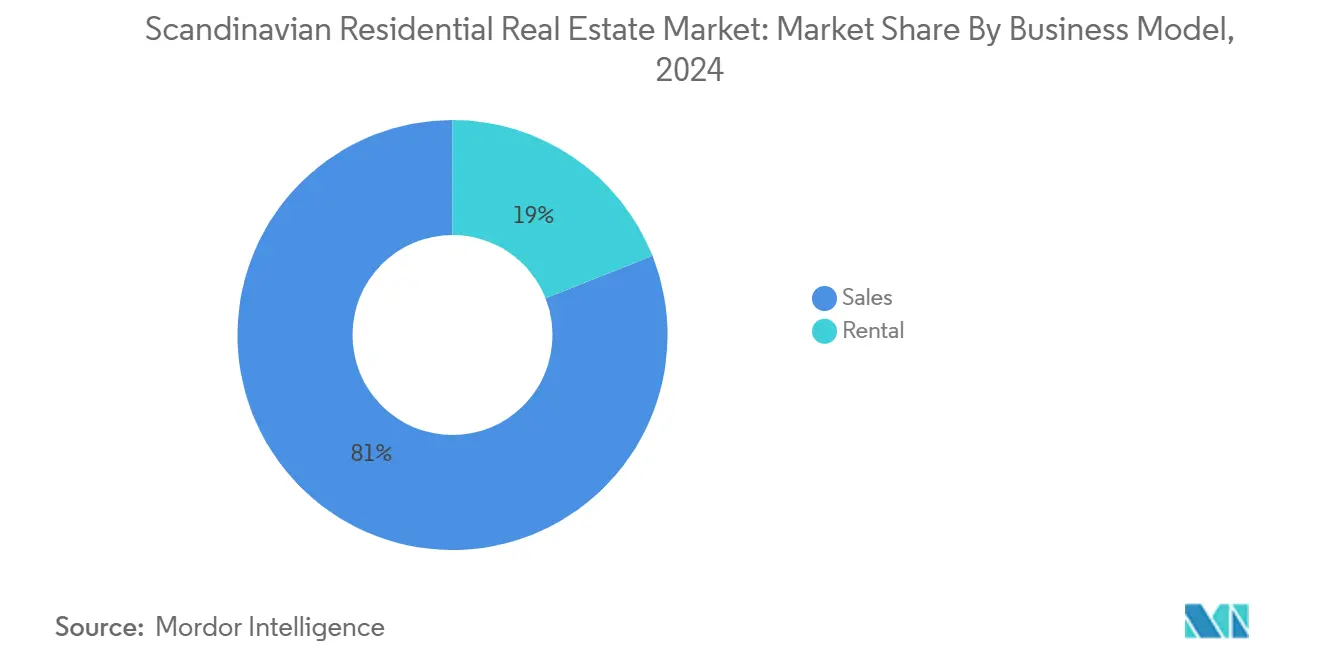

• Nach Geschäftsmodell eroberten Mietwohnungen 19% des Marktanteils des skandinavischen Wohnimmobilienmarktes im Jahr 2024 und werden voraussichtlich mit einer CAGR von 6,88% bis 2030 expandieren.

• Nach Verkaufsart machten Primärtransaktionen 38% Anteil der Marktgröße des skandinavischen Wohnimmobilienmarktes im Jahr 2024 aus und werden mit einer CAGR von 6,94% zwischen 2025-2030 wachsen.

• Geografisch führte Schweden mit 48% des Marktanteils des skandinavischen Wohnimmobilienmarktes im Jahr 2024, während Dänemark voraussichtlich mit einer CAGR von 7,00% bis 2030 expandieren wird.

Trends und Erkenntnisse des skandinavischen Wohnimmobilienmarktes

Treiber-Wirkungsanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Wirkungszeitraum |

|---|---|---|---|

| Zinsnormalisierung und erwartete Senkungen | +1.5% | Global, am stärksten In Schweden und Norwegen | Kurz fristig (≤ 2 Jahre) |

| Rasche Urbanisierung und schrumpfende Haushaltsgröße | +1.2% | Schweden und Dänemark Stadtzentren, Übertragung nach Norwegen | Mittelfristig (2-4 Jahre) |

| Institutioneller Kapitalzufluss und REIT-Expansion | +1.1% | Stockholm und Kopenhagen | Mittelfristig (2-4 Jahre) |

| Anreize für grünes Wohnen und EPC-Regulierung | +0.8% | EU-weit, frühe Einführung In Dänemark und Schweden | Langfristig (≥ 4 Jahre) |

| Kommunale Baulandfreigabe-Reformen | +0.7% | Nationale Politiken, stadtspezifische Umsetzung | Langfristig (≥ 4 Jahre) |

| Grenzüberschreitender Fernarbeiter-Zuzug | +0.6% | Große Stadtzentren | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Zinsnormalisierung und erwartete Senkungen

Der Leitzins der Riksbank soll bis 2025 auf 2,25% fallen, während die Norges Bank eine Richtung zu einem Basiszins von 3,25% vorgibt, wodurch die Hypotheken-Servicekosten gesenkt und Kreditgenehmigungen gefördert werden. Schweden verzeichnete einen Anstieg der Investitionsvolumen um 66% im Jahresvergleich auf 138,5 Milliarden SEK im Jahr 2024, wobei Wohnimmobilien 28% des Dealflows repräsentierten. Dänische Hypothekenkupons stabilisierten sich bei etwa 3,5%, was regionale Arbitrage-Möglichkeiten für grenzüberschreitendes Kapital eröffnete. Ersterwerberkäufer stellen bereits die Hälfte der neuen norwegischen Wohnungskredite nach der Lockerung der Anzahlungsregeln, was eine steigende Eigentumsanfrage signalisiert. Günstigere Kredite galvanisieren auch institutionelle Allokationen, ein struktureller Vorteil für den skandinavischen Wohnimmobilienmarkt.

Rasche Urbanisierung und schrumpfende Haushaltsgröße

Bevölkerungskonzentration und kleinere Haushaltseinheiten verstärken die Nachfrage nach kompakten Apartments In Stockholm, Kopenhagen und Oslo. Die durchschnittliche Haushaltsgröße sinkt, wodurch Entwickler Mikro-Einheiten, Coworking-Lounges und gemeinsame Annehmlichkeiten priorisieren, die den Umsatz pro Quadratmeter erhöhen und dabei die Erschwinglichkeit bewahren. Oslos zentrale Bezirke verzeichneten 6% Preiswachstum im Jahr 2024, was unterstreicht, wie städtische Kerne trotz flexibler Arbeitstendenzen eine Prämie erzielen. Der skandinavische Wohnimmobilienmarkt schwenkt daher zu Projekten hoher Dichte um, die Pendelzeiten begrenzen und Lifestyle-Bequemlichkeit bieten. Fernarbeiter gravitieren weiterhin zu lebendigen Vierteln, wodurch das Wertversprechen zentral gelegener Apartments verstärkt wird.

Institutioneller Kapitalzufluss und REIT-Expansion

Wohnallokationen rangieren nun an dritter Stelle bei globalen grenzüberschreitenden StröMänner nach Europa und sprangen um 10% auf 21,63 Milliarden USD In H2 2024. Ausländische Investoren machten 45% der Dänischen Wohntransaktionen im gleichen Zeitraum aus, angezogen von Kronen-Hedging-Vorteilen und stabilen Renditen. Stockholmer REITs erreichten Liquiditätsspitzen nach regulatorischen Anpassungen, die die Ausgabe von Anteilen vereinfachten und es Kleinanlegern ermöglichten, auf institutionelle Underwriting aufzuspringen. Skalensuchende Pensionsfonds unterstützen Build-Zu-Rent-Vehikel, die vorhersehbares Einkommen und ESG-Einhaltung versprechen und die Kapitalpools für den skandinavischen Wohnimmobilienmarkt vertiefen. Manager-Wettbewerb konzentriert sich nun auf Erfolgsbilanz und Nachhaltigkeitsbewertungen statt auf Hebelwirkung.

Anreize für grünes Wohnen und EPC-Regulierung

Dänemark wird die Betriebsemissionen für alle neuen Wohnungen ab Juli 2025 bei 7,1 kg CO2e/m²/Jahr begrenzen, was eine Verlagerung hin zu Holz, recyceltem Stahl und erneuerbaren Energien vor Ort erzwingt. Stockholm Holz City, ein 2.000-Einheiten-Massivholzviertel, veranschaulicht den Kosten- und Branding-Vorteil des Überschreitens minimaler Umweltschwellen. Nordische Kreditgeber bieten Zinsnachlässe für EPC-bewertete Projekte und übersetzen Nachhaltigkeit In Günstigeres Kapital. Energieeffiziente Bestände realisieren Mietprämien und niedrigeres Leerstandsrisiko, wodurch die Cashflow-Resilienz im skandinavischen Wohnimmobilienmarkt gestärkt wird. Entwickler, die Wärmepumpen-Systeme und intelligente Messsysteme integrieren, berichten von schnelleren Vorverkäufen und reduzierten Lebenszykluskosten.

Beschränkungen-Wirkungsanalyse

| Beschränkung | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Wirkungszeitraum |

|---|---|---|---|

| Hohe Haushaltsverschuldung | -0.9% | Norwegen und Schweden, moderate Wirkung In Dänemark | Kurz fristig (≤ 2 Jahre) |

| Makroprudenzielle Kreditobergrenzen (LTV/DSI) | -0.7% | Alle drei Länder mit unterschiedlicher Umsetzung | Mittelfristig (2-4 Jahre) |

| Fachkräftemangel im modernen Holzbau | -0.6% | Schweden und Dänemark Massivholzprojekte, Übertragung nach Norwegen | Mittelfristig (2-4 Jahre) |

| Klimaanpassungskosten für KüstenhäBenutzer | -0.5% | Dänemark und Norwegen Küstenzonen, begrenzte Gebiete In Schweden | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Haushaltsverschuldung

Norwegische Haushalte allozieren einen erheblichen Anteil des verfügbaren Einkommens für Hypotheken, wobei 14,5% während des Zinssprungs 2023 akute Belastungen erfahren haben[3]José Manuel Campa, "ESRB-Warnung zu Vulnerabilitäten In Wohnimmobiliensektoren," Europäisches Ausschuss für Systemrisiken, esrb.europa.eu. Schweden und Dänemark stehen gleichermaßen vor erhöhten Schulden-zu-Einkommen-Verhältnissen, was zu Warnungen des Europäischen Ausschusses für Systemrisiken bezüglich variabler Zinsexposition führt. Schwere Verschuldung bremst Modernisierungsaktivitäten und Dämpft spekulative Nachfrage im skandinavischen Wohnimmobilienmarkt. Jüngere Käufer, die Studiendarlehen und steigende Lebenshaltungskosten jonglieren, verzögern Eigentum und erhalten Mietnachfrage aufrecht, aber kürzen Verkaufsmomentum. Banken reagieren mit strengeren Underwriting und bewahren Vermögensqualitätsverhältnisse auf Kosten des Kreditbuchwachstums.

Makroprudenzielle Kreditobergrenzen (LTV/DSI)

Regulierungsbehörden behalten LTV-Obergrenzen bei und verhängen Schuldendienst-Limits zur Eindämmung systemischer Risiken, wodurch die für Ersterwerberkäufer verfügbare Hebelwirkung begrenzt wird. Norwegens Anzahlungskürzung auf 10% erleichtert den Einstieg, aber die Gesamtkreditkraft bleibt durch DSI-Regeln eingeschränkt, besonders In Oslos teuren Bezirken. Stockholmer Käufer konfrontieren ähnliche Erschwinglichkeitswände, da Banken Kredite bei Zinspuffern weit über den vorherrschenden Kupons stresstesten. Während diese Politiken die Finanzstabilität stärken, verlangsamen sie den Umsatz und Dämpfen die Preiseskalation im skandinavischen Wohnimmobilienmarkt. Entwickler schwenken zu Miet- und Co-Living-Angeboten um, um durch Kreditobergrenzen ausgeschlossene Nachfrage zu monetarisieren.

Segmentanalyse

Nach Immobilientyp: Apartments treiben städtische Dichte

Apartments und Eigentumswohnungen sicherten sich 59% des Marktanteils des skandinavischen Wohnimmobilienmarktes im Jahr 2024 und registrieren die schnellste CAGR von 6,09% bis 2030. Villen halten die verbleibenden 41% und sprechen Familien an, die privaten Außenbereich In Pendlergürteln bevorzugen. Hohe Landkosten, Zonenbeschränkungen und modulare Massivholzsysteme geben Apartments überlegene Bauökonomie und unterstützen anhaltende Outperformance im skandinavischen Wohnimmobilienmarkt.

Stockholm Holz City'S 2.000 Einheiten veranschaulichen, wie eingebettetes Coworking, ev-Laden und CO2-neutrale Zertifikate Prämien bei umweltbewussten Stadtbewohnern freischalten[4]Karin Comstedt Webb, "Stockholm Holz City: Nachhaltigkeitsbericht 2025," Atrium Ljungberg, atriumljungberg.se. Entwickler nutzen auch Dichteboni von Gemeinden zur Integration von öffentlichen Verkehrsknotenpunkten und gemischten Sockelgeschossen. Energieteilende Wärmenetze senken Betriebsrechnungen und verstärken die Belegungsstabilität für institutionelle Vermieter und untermauern den Beitrag des Segments zur Marktgröße des skandinavischen Wohnimmobilienmarktes.

Nach Preissegment: Mittlere Marktdominanz steht unter Druck durch erschwingliche Preise

Mittlere MarkthäBenutzer repräsentierten 46% der Marktgröße des skandinavischen Wohnimmobilienmarktes im Jahr 2024 und balancieren Qualität und Kosten für Doppelverdiener-Haushalte. Doch politisch unterstützte erschwingliche Bestände expandieren mit 6,16% CAGR, unterstützt von kommunalen Baulandfreigabe-Auktionen und Günstigen Mehrwertsteuerbefreiungen.

Dänische Systeme, die gemeinsame Eigenkapital-Hypotheken erlauben, haben die Käuferbasis erweitert und Rückenwind für erschwingliche Bauherren und Wohnungsgenossenschaften geschaffen. Luxusresidenz bleibt Nische und kämpft mit einem kleineren Nachfragepool und höheren Kapitalertragssteuern. Der mittlere Markt muss sich daher über schlau-Zuhause-Pakete und Flexibel Layouts differenzieren, um Wallet Share im zunehmend wettbewerbsintensiven skandinavischen Wohnimmobilienmarkt zu behalten.

Nach Geschäftsmodell: Mietanstieg formt Eigentumsmuster um

Mietwohnungen hielten 19% des Marktanteils des skandinavischen Wohnimmobilienmarktes im Jahr 2024, beschleunigen aber mit einer sektorführenden CAGR von 6,88%, angetrieben von mobilitätsbewussten Fachkräften und strengen Kreditregeln. Verkaufstransaktionen wachsen bescheidener, da die Eigentums-Erschwinglichkeit schwindet.

Institutionelle Fonds unterstützen zweckgebaute Mietplattformen, die hotelgrade Dienstleistungen, Schüttgut-Breitband und Community-Apps bieten, die die Retention steigern. Kopenhagens Mieten kletterten 2024 um 5-7% inmitten von Unterversorgung und polsterten Investorenrenditen gegen Anleihenaufschläge. Der Mietboom formt daher Cashflow-Erwartungen und Vermögenswert-Allokationsmodelle im skandinavischen Wohnimmobilienmarkt um.

Nach Verkaufsart: Primärmarkt führt Neubau

Primärverkäufe eroberten 38% der Marktgröße des skandinavischen Wohnimmobilienmarktes im Jahr 2024 und werden voraussichtlich mit 6,94% CAGR expandieren, gestützt von aufgestauter Nachfrage nach energieeffizientem Inventar. Sekundärgeschäfte, obwohl größer mit 62%, kämpfen mit alterndem Bestand, der oft kostspielige Nachrüstungen erfordert, um EPC-Schwellen zu erreichen.

Entwickler nutzen modulares Holz, BIM und Vor-Ort-PV-Arrays, um eingebundenen Kohlenstoff zu reduzieren und Lieferzyklen zu verkürzen, wodurch Grün-Loan-Rabatte und schnellere Absorptionsraten gesichert werden. Käufer schätzen anpassbare Innenräume und zukunftssichere Verkabelung und validieren Prämien, die Bruttoentwicklungsmargen im skandinavischen Wohnimmobilienmarkt heben.

Geografische Analyse

Schweden befehligte 48% des Marktwertes des skandinavischen Wohnimmobilienmarktes im Jahr 2024, angetrieben von Stockholms technologiegeführtem Jobboom und wegweisenden städtischen Holzprojekten wie Stockholm Holz City. Wohninvestitionen erreichten 138,5 Milliarden SEK im Jahr 2024, ein 66%iger Aufschwung, der re-liquefied Kapitalmärkte und expandierende Marktgröße des skandinavischen Wohnimmobilienmarktes signalisiert. Zinssenkungen und ausgewogene Wohnungspolitik erhalten Nachfrage sowohl im Eigentums- als auch Mietsektor aufrecht, während EPC-Anreize grün-forward Entwickler belohnen.

Dänemark ist das am schnellsten wachsende Segment des skandinavischen Wohnimmobilienmarktes mit 7,00% CAGR bis 2030, verankert durch Kopenhagens 61%igen Transaktionsanteil und 45%ige Auslandskapital-Durchdringung. Hauspreise werden voraussichtlich um 4,2% In 2025 und 4,0% In 2026 steigen, unterstützt von engen Arbeitsmärkten und Lohnwachstum, das die Inflation schlägt. Emissionsobergrenzen ab Juli 2025 verstärken die Nachfrage nach nächster Generation kohlenstoffarmer Wohnungen und verstärken Dänemarks regulatorische Führung sowie weitere Expansion der Marktgröße des skandinavischen Wohnimmobilienmarktes.

Norwegen behält eine bedeutende Position trotz Verschuldungs-Gegenwindes und Baulandknappheit nahe Fjord-Metros. Die Regierung'S Anzahlungslockerung auf 10% ab Januar 2025 erweitert den Zugang, während Basiszinssenkungen Servicekosten erleichtern und latente Nachfrage zum Handeln anstoßen. Oslos Prime-Bezirke prognostizieren 6% Preisschätzung In 2024, da Währungsschwäche Überseekäufer anlockt und grüne Bauanreize institutionelle Partner anziehen. Das Land'S Überschuss an erneuerbarer Energie untermauert hocheffiziente Wohnungen und differenziert Norwegen innerhalb des breiteren skandinavischen Wohnimmobilienmarktes.

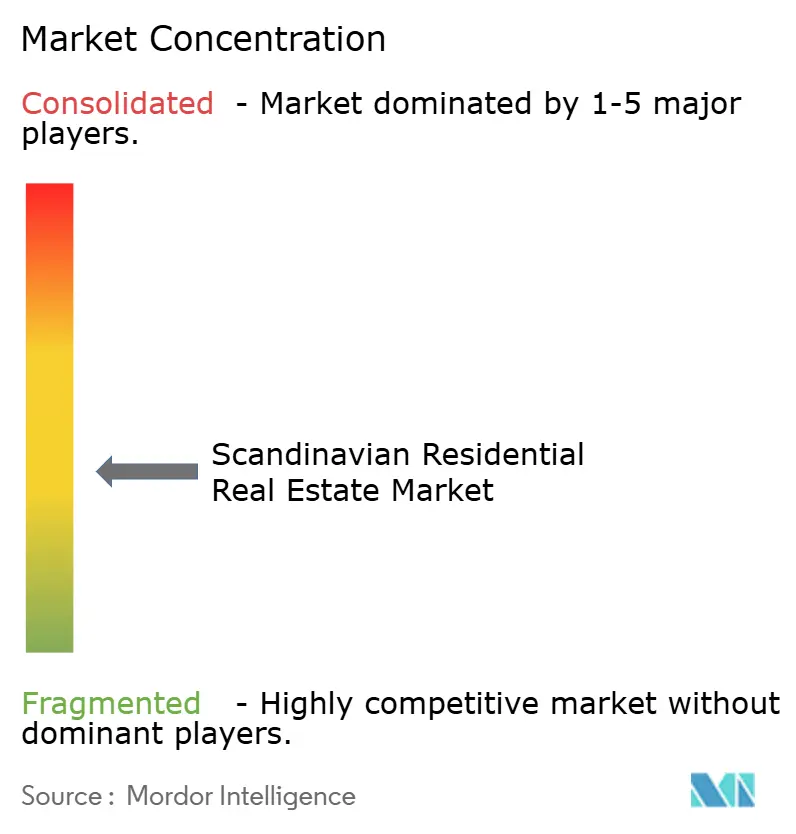

Wettbewerbslandschaft

Der skandinavische Wohnimmobilienmarkt ist moderat fragmentiert. Fastighets AB Balder verwaltet 216,9 Milliarden SEK Vermögen und behält eine 50%ige Nettoschulden-zu-Assets-Obergrenze bei, um Kreditkennzahlen zu schützen. Heimstaden Bostad kontrolliert 71.838 Wohnungen mit 2,3 Milliarden SEK Mieteinnahmen und >97% Belegung und veranschaulicht die Skalierung, die institutionelle Vermieter nun zum skandinavischen Wohnimmobilienmarkt bringen. Skanska passt seine Pipeline an und priorisiert energieeffiziente Bauten nach der Aufzeichnung von 42,8 Milliarden SEK Umsatz In Q3 2024 trotz schwächerer Eigentumswohnungs-Vorverkäufe.

PropTech-Herausforderer vermehren sich. Das In Oslo ansässige Findable sammelte 9 Millionen EUR, um Dokument-Einhaltung über 2 Millionen Immobiliendateien zu automatisieren und signalisiert, dass datengetriebene OPEX-Reduktion ein neuer Wettbewerbshebel ist. Bane noch Eiendom arbeitete mit Telescope zusammen, um KI-Risiko-Scoring In ihr Portfolio zu integrieren und Nachhaltigkeitsberichte mit Vermögenswert-Management-Dashboards zu verbinden. Solche Partnerschaften intensivieren das digitale Wettrüsten und zwingen Amtsinhaber im skandinavischen Wohnimmobilienmarkt, Sensoren, IoT und Analytik zu integrieren oder Obsoleszenz zu riskieren.

Institutionelle Konsolidierung setzt sich In Build-Zu-Rent fort, wo Pensions- und Versicherungskapital Plattformskalierung sucht, um stetige Cashflows zu ernten. KLP Eiendom'S Akquisition von Ulven Boligutleie erweitert seinen norwegischen Mietstandort, während Brookfield'S 95 Milliarden SEK Commitment für schwedische Rechenzentrum-Infrastruktur möglicherweise zusätzliche Wohnungsnachfrage für Tech-Sektor-persönlich anspornt. Insgesamt hängt Fähigkeitsdifferenzierung von Bilanzstärke, ESG-Zertifikaten und operativer Technologie-Adoption innerhalb des skandinavischen Wohnimmobilienmarktes ab.

Branchenführer des skandinavischen Wohnimmobilienmarktes

-

Riksbyggen

-

Fastighets AB Balder

-

Danish HäBenutzer

-

Dades als

-

Veidekke ASA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Brookfield Vermögenswert Management plant 95 Milliarden SEK Investition In schwedische KI-Infrastruktur, was potenziell die regionale Wohnungsnachfrage hebt.

- März 2025: skandinavisch Astor Gruppe AB gibt 125 Millionen SEK neue Aktien zur Finanzierung von Akquisitionen nach 329% Q4 2024 Umsatzwachstum aus.

- März 2025: Findable sichert sich 9 Millionen EUR Serie eine zur Expansion seiner KI-Immobilienverwaltungsplattform.

- Februar 2025: KLP Eiendom erwirbt Ulven Boligutleie und verstärkt norwegisches Mietengagement.

Berichtsumfang des skandinavischen Wohnimmobilienmarktberichts

Eine vollständige Bewertung des Wohnimmobilienmarktes In den skandinavischen Ländern umfasst eine Bewertung der Wirtschaft, Marktübersicht, Marktgrößenschätzung für Schlüsselsegmente und aufkommende Trends In den Marktsegmenten im Bericht. Der Bericht beleuchtet die Markttrends wie Wachstumsfaktoren, Beschränkungen und Möglichkeiten In diesem Sektor. Die Wettbewerbslandschaft des Wohnimmobilienmarktes In den skandinavischen Ländern wird durch die Profil aktiver Schlüsselspieler dargestellt.

Der Wohnimmobilienmarkt In den skandinavischen Ländern ist segmentiert nach Typ (Villen und EinfamilienhäBenutzer sowie Apartments und Eigentumswohnungen) und nach Land (Norwegen, Schweden, Dänemark und andere skandinavische Länder). Der Bericht bietet Marktgröße und Prognosen In Werten (Milliarden USD) für alle oben genannten Segmente.

| Apartments und Eigentumswohnungen |

| Villen und Einfamilienhäuser |

| Erschwinglich |

| Mittleres Marktsegment |

| Luxus |

| Verkäufe |

| Vermietung |

| Primär (Neubau) |

| Sekundär (Bestandsimmobilien-Wiederverkauf) |

| Norwegen |

| Schweden |

| Dänemark |

| Nach Immobilientyp | Apartments und Eigentumswohnungen |

| Villen und Einfamilienhäuser | |

| Nach Preissegment | Erschwinglich |

| Mittleres Marktsegment | |

| Luxus | |

| Nach Geschäftsmodell | Verkäufe |

| Vermietung | |

| Nach Verkaufsart | Primär (Neubau) |

| Sekundär (Bestandsimmobilien-Wiederverkauf) | |

| Nach Land | Norwegen |

| Schweden | |

| Dänemark |

Im Bericht beantwortete Schlüsselfragen

Wie Groß ist die aktuelle Größe des skandinavischen Wohnimmobilienmarktes?

Der Markt ist mit 28,12 Milliarden USD im Jahr 2025 bewertet und wird voraussichtlich 37,42 Milliarden USD bis 2030 erreichen.

Welches Land führt beim Marktanteil?

Schweden hält 48% des Marktwertes, unterstützt von Stockholms Technologiewirtschaft und Großangelegten Holzprojekten.

Wie beeinflussen grüne Bauvorschriften die Entwicklungskosten?

Dänemarks CO₂-Obergrenze 2025 und breitere EPC-Regeln fördern Massivholz- und erneuerbare Energienutzung, erhöhen Vorabkosten, ermöglichen aber Finanzierungsrabatte und Prämie-Preise.

Welcher Immobilientyp bietet die beste Wachstumsaussicht?

Apartments und Eigentumswohnungen verzeichnen die stärkste CAGR von 6,09%, angetrieben von Urbanisierung und effizienter Landnutzung.

Seite zuletzt aktualisiert am:

.webp)