斯堪的纳维亚商业房地产市场规模和份额

Mordor Intelligence斯堪的纳维亚商业房地产市场分析

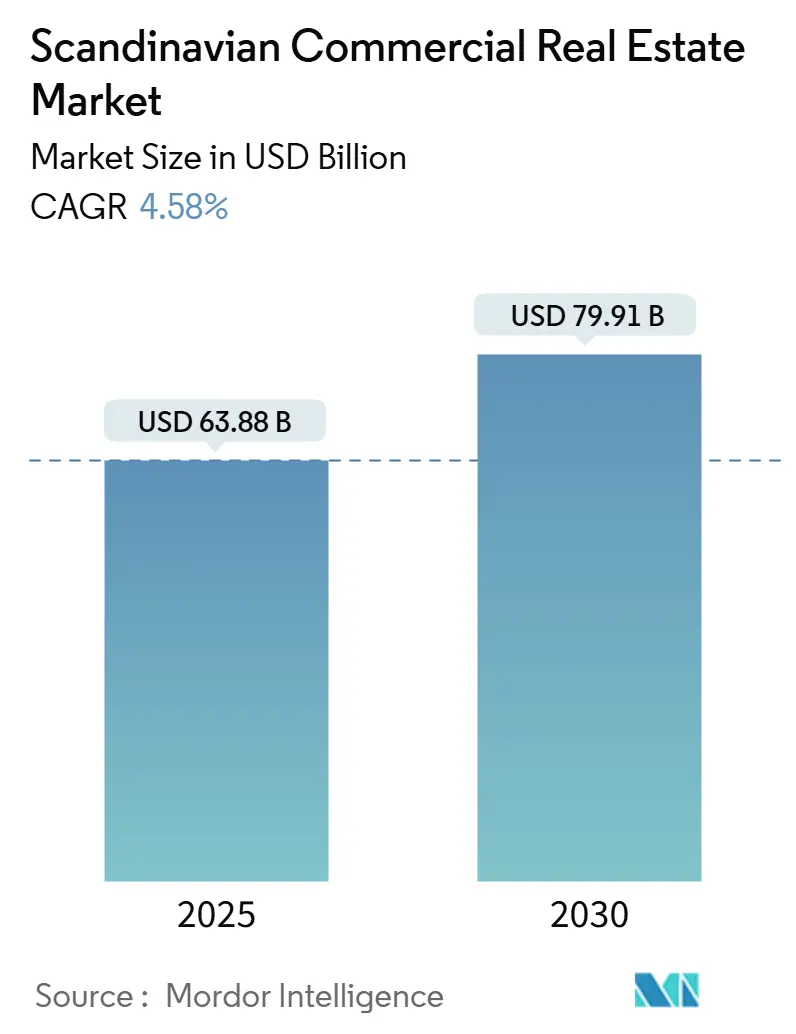

斯堪的纳维亚商业房地产市场规模在2025年价值638.8亿美元,预计到2030年达到799.1亿美元,以4.58%的复合年增长率扩张。稳定增长反映了一个成熟的环境,机构投资者倾向于将投资组合转向节能建筑而非纯粹收益驱动的资产。主权财富基金加速这种转变,特别是在挪威政府养老基金全球(GPFG)承诺其非上市持股到2050年实现净零排放之后。稳定的借贷成本跟随欧洲央行2024年25个基点的降息,而跨境资本仍在应对瑞典克朗波动性[1]European Central Bank, "Euro Area Bank Interest-Rate Statistics: April 2025," European Central Bank, ecb.europa.eu。国家需求仍锚定在瑞典以技术为重点的经济中,但丹麦现在因费马恩海峡固定连接即将完工而吸引物流关注。办公建筑仍主导交易量,但物流仓库创下最快吸纳记录,厄勒海峡走廊周围空置率达到低位。

主要报告要点

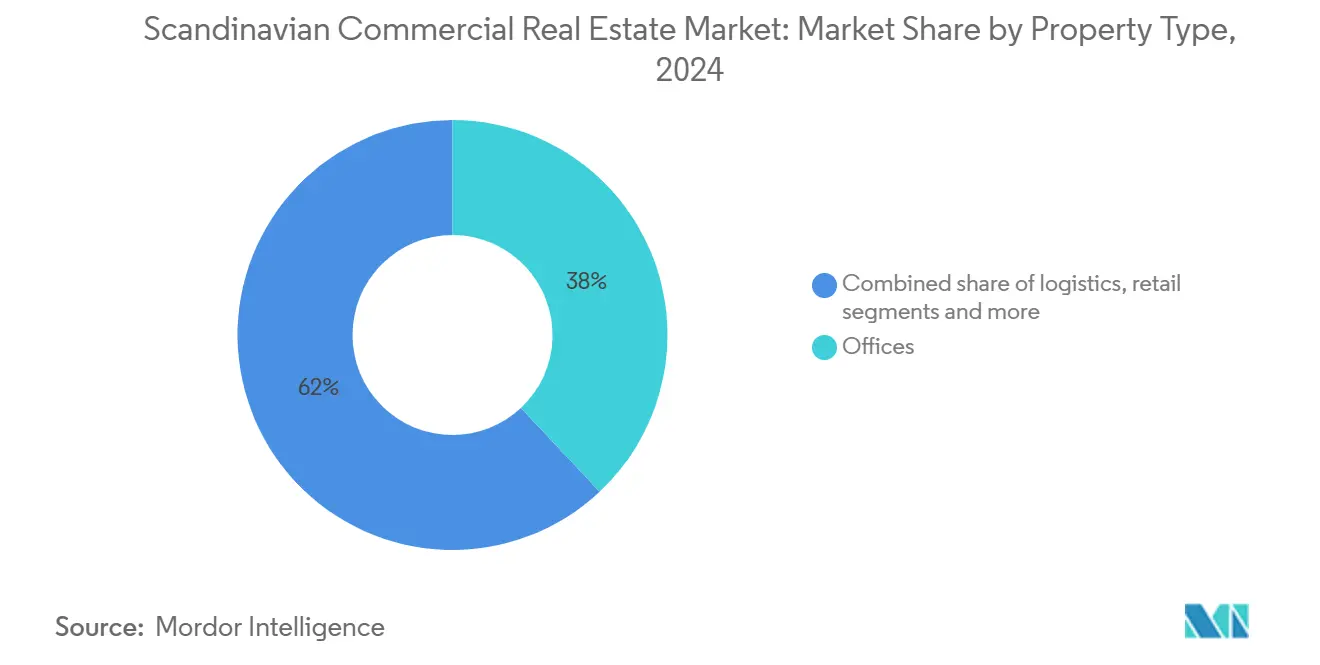

- 按物业类型,办公楼在2024年以38.0%的份额领先北欧商业房地产市场,而物流预计到2030年以4.90%的复合年增长率增长。

- 按商业模式,销售交易在2024年占北欧商业房地产市场规模的71.0%;租赁结构以5.10%的复合年增长率推进至2030年。

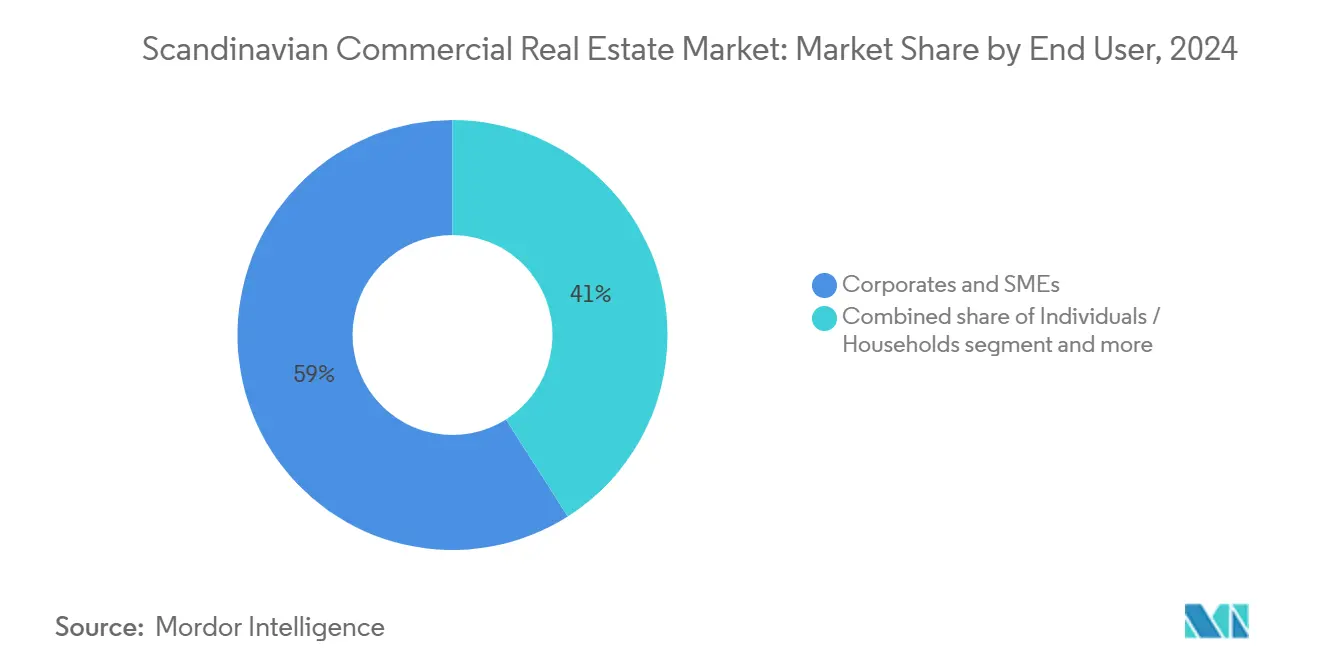

- 按终端用户,企业和中小企业在2024年占59.0%的份额,个人以4.88%的复合年增长率推动最快增长。

- 按地理位置,瑞典在2024年贡献了北欧商业房地产市场46%的份额,而丹麦在2025-2030年录得最高预测复合年增长率4.67%。

斯堪的纳维亚商业房地产市场趋势与洞察

驱动因素影响分析

| 驱动因素 | (~) % 对复合年增长率预测的影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 老化优质办公存量引发翻新优先投资浪潮 | +0.8% | 瑞典、挪威 | 中期(2-4年) |

| 主权财富支持的绿色建筑要求 | +0.6% | 北欧地区 | 长期(≥4年) |

| 瑞典零售转末端配送转换补贴 | +0.4% | 瑞典、丹麦 | 短期(≤2年) |

| 挪威数据中心走廊激励措施 | +0.5% | 挪威、瑞典北部 | 中期(2-4年) |

| 厄勒海峡周围物流空置率创纪录新低 | +0.3% | 丹麦、瑞典南部 | 短期(≤2年) |

| 养老基金从债券向北欧多户住宅重新配置 | +0.7% | 北欧地区 | 长期(≥4年) |

| 来源: Mordor Intelligence | |||

老化优质办公存量引发翻新优先投资浪潮

1980年代后期建造的大型办公楼由于要满足严格的ESG标准而需要进行能源改造。瑞典提议将利息扣除的安全港限额提高到240万美元,鼓励投资者为超越常规维护的深度翻新提供资金。Skanska在马尔默价值5510万美元的Regndroppen项目说明了资本流向认证的低碳翻新。更高规格的空间现在获得溢价租金和更长租期,因为租户缩小规模但升级。未认证的存量面临估值折扣风险,强化了双层办公市场。

主权财富支持的绿色建筑要求

GPFG目标到2030年碳强度削减40%,已将其投资组合的43%与1.5°C路径对齐。丹麦也提高标准,从2025年中期开始将新建筑排放限制在7.1公斤CO₂e/平方米/年,比之前的规则严格约15%。整合现场可再生能源和循环材料的开发商获得资本成本优势,因为贷款人为绿色溢价定价。改造仍将发挥作用,但为天鹅环保标签门槛设计的新建筑获得最明确的投资者支持。

瑞典零售转末端配送转换补贴

每个能源密集型公司最高220万美元的国家援助抵消电价飙升,使城市物流计划在财务上可行。REMA 1000收购64家前ALDI店铺预计每年产生1500万美元收益,体现了零售足迹向温控枢纽的转型。该激励措施在2025年结束,这加速了项目管道,因为开发商竞相获得更便宜的电力合同。

挪威数据中心走廊激励措施

奥斯陆的绿色产业路线图为为数据中心供电的可再生能源提供600亿挪威克朗(60亿美元)的风险担保。Bulk Infrastructure的经常性收入在2024年第三季度跃升160%,凭借已签署的超大规模交易有望年收入6000万美元。自然冷却和低碳水电驱动运营成本节约,吸引来自欧洲大陆的AI工作负载。然而,当地电网瓶颈可能推迟一些园区的完工至2027年以后。

约束因素影响分析

| 约束因素 | (~) % 对复合年增长率预测的影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 丹麦2025年能源性能法规成本通胀 | -0.4% | 丹麦、瑞典 | 短期(≤2年) |

| 主权财富基金收紧ESG撤资标准 | -0.3% | 北欧地区 | 中期(2-4年) |

| 瑞典克朗波动抑制跨境资本 | -0.5% | 瑞典 | 中期(2-4年) |

| 整个地区REITs法律协调有限 | -0.2% | 北欧地区 | 长期(≥4年) |

| 来源: Mordor Intelligence | |||

丹麦2025年能源性能法规成本通胀

更严格的BR18规则要求更低的碳足迹和新的消防安全升级,延长了传统存量的改造预算。证书有效期为10年,但旧资产的业主必须更早改造以避免租金降级。国际投资者还必须应对更长的许可周期,延长现金流稳定前的持有期。

瑞典克朗波动抑制跨境资本

克朗交易价格比欧元公允价值低10-15%,增加对冲成本并侵蚀杠杆回报。然而,国内买家受益于折扣,可以收购全球基金忽视的资产,导致本地与外国定价差距[2]Swedish Ministry of Finance, "Changes to Interest-Deduction Limitation Rules," Government Offices of Sweden, government.se。

细分分析

按物业类型:办公楼占38%份额,物流增长最快

办公楼在2024年占北欧商业房地产市场38%的份额,突显了斯德哥尔摩、哥本哈根和奥斯陆深度的总部需求。核心CBD塔楼从坚持健康认证和可再生能源供电的技术和金融租户那里获得入住率。入住者为靠近公共交通和现场设施支付溢价,即使混合办公缩减空间足迹,租金上涨仍保持完整。高规格建筑获得优越估值,而B级存量遭受空置率上升和改造费用。

物流资产以4.90%的复合年增长率扩张,是所有物业类型中到2030年增长最快的,因为跨境电子商务和制药冷链需求升级。厄勒海峡周围创纪录的低空置率推动租金通胀和开发预租。Nomeco在Køge价值7500万美元的制药枢纽突显了专业存储如何创造防御性收入流。政府对铁路和渡轮升级的支持缩短了交付时间,进一步提升吸纳。相比之下,零售继续重新校准;食品杂货锚定的中心保持防御性,但可选购物中心将多余空间重新用于物流或医疗保健单位,支持逐步的供需重新平衡。

备注: 购买报告后可获得所有单个细分市场的份额

按商业模式:销售交易以71%占主导但租赁获得动力

销售交易在2024年占北欧商业房地产市场份额的71%,确认投资者对完全所有权的偏好,以实施定制ESG升级。仅GPFG就持有3150亿美元的非上市房地产,突显了核心和增值收购的充足干粉。国内养老基金同样从固定收益轮换向房地产以对冲通胀和确保长期现金流。

租赁导向结构预计以5.10%的复合年增长率增长,超过直接购买,因为企业偏好轻资产策略。售后回租释放资本而不损害运营控制,而灵活的租赁条款适应员工数量变化。技术重型建筑,如数据中心,越来越多地采用三重净条款,将公用事业和维护风险转移给租户,提高房东确定性。随着利率周期正常化,可预测的租金流比波动的退出倍数看起来更有吸引力,支撑对收入聚焦工具如开放式核心基金和上市REITs的需求。

按终端用户:企业代表59%需求,零售投资者加速

企业和中小企业在2024年产生了北欧商业房地产市场需求的59%,由总部整合和可再生能源战略制造足迹驱动。专业服务租户寻求健康认证空间以吸引人才,迫使房东超越当地绿色建筑规范。灵活办公运营商也瞄准寻求短期、服务繁重合同的企业客户。

个人投资者,通过数字交易应用和分数所有权结构得以实现,预计以4.88%的复合年增长率扩张。平台降低最低票面规模,将供应链仓库和社区超市纳入零售投资者投资组合。Prisma Properties计划的1.15亿美元IPO将浮动一个专注于折扣零售的投资组合,表明对结合稳定租金收入与通胀关联递增的上市工具的胃口。高家庭储蓄和促进自愿缴费的养老金改革进一步扩大零售资本池。

备注: 购买报告后可获得所有单个细分市场的份额

地理分析

瑞典仍是重量级,在2024年获得北欧商业房地产市场46%的份额,这得益于斯德哥尔摩作为地区金融核心的地位和强劲的技术人才管道。该国的吸引力在Brookfield承诺为Strängnäs的750兆瓦AI园区投资100亿美元后进一步加强,这是该地区最大的单一数据中心计划。然而克朗疲软使外国投标复杂化,使国内机构成为城市办公和物流场所的主要买家。针对能源密集型行业的财政激励措施,每家公司上限220万美元,保护仓库利润免受电价波动影响,有助于加速零售转末端配送转换。

丹麦实现最快增长,市场预计在2025年至2030年间以4.67%的复合年增长率扩张。费马恩海峡固定连接到2028年的完工将大幅缩短到德国的旅行时间,强化哥本哈根作为1亿消费者24小时门户的角色。最近的交易突显了胃口:Amager Strand投资组合以1.61亿美元出售给Wihlborgs,即使在更严格的能源规范下也验证了主要海岸办公定价[3]European Commission, "Fehmarnbelt Fixed Link-Project Factsheet," Directorate-General for Transport and Mobility, ec.europa.eu。BR18升级推高改造成本,但资本充足的基金通过以折扣收购二级资产并将其重新定位为绿色认证来利用差距。

挪威利用主权财富优势向北欧商业房地产市场输出ESG标准。GPFG到2030年碳强度削减40%的目标指导承保,偏好由水电和海上风电供电的资产。60亿美元的政府风险担保支持绿色产业路线图,刺激对清洁技术制造厂和高密度数据枢纽的需求。与油价相关的货币波动促使外国买家对冲敞口,但国内实体接受克朗波动,因此以更尖锐的收益率获得管道项目。

竞争格局

市场竞争保持温和,日益关注可持续性。领先的机构投资者,如GPFG和Alecta,正在完善其收购策略,优先考虑认证资产,同时积极资助净零开发。一个显著例子是Brookfield在瑞典数据中心的100亿美元投资,标志着北欧商业房地产市场最大的单一资产承诺。此举突显了跨境资本对高密度、清洁电力基础设施日益增长的偏好。

当地开发商将过时的办公楼和郊区购物中心重新定位为混合用途集群。Skanska价值5500万美元的马尔默计划结合翻新优先策略与绿色租赁,将运营费用风险转移给入住者。Wihlborgs扩展水边投资组合,依靠哥本哈根机场溢出效应和电子商务流量。同时,Bulk Infrastructure等新进入者凭借超大规模合同实现160%的收入增长,挑战缺乏专业电力和光纤专业知识的在位者。

货币变化创造了双速市场。国内养老金利用克朗疲软以折扣收购瑞典塔楼,而外国核心基金转向丹麦与欧元挂钩的环境以获得货币稳定性。数字筹资平台通过将数千张小票汇集成单一资产工具扩大竞争,提高5000万美元以下交易的执行速度。总体而言,ESG差异化、获得廉价可再生能源和资本市场敏捷性将赢家与落后者区分开来。

斯堪的纳维亚商业房地产行业领导者

-

Vasakronan AB

-

Castellum AB

-

Fabege AB

-

Balder Fastigheter

-

NREP (Logicenters)

- *免责声明:主要玩家排序不分先后

近期行业发展

- 2025年6月:Brookfield将在瑞典Strängnäs投资多达100亿美元用于750兆瓦AI就绪数据中心园区。

- 2025年5月:哥本哈根机场附近的Amager Strand投资组合以1.61亿美元出售给Wihlborgs,反映了对丹麦办公楼的持续需求。

- 2025年3月:挪威石油基金以7.41亿美元收购考文特花园25%股权,延续其欧洲多元化策略。

- 2025年2月:Skanska承诺5510万美元用于马尔默Regndroppen办公重建项目,目标2027年交付。

斯堪的纳维亚商业房地产市场报告范围

该报告提供对斯堪的纳维亚商业房地产市场的关键洞察。它专注于市场动态、技术趋势和住宅房地产行业采取的政府举措。此外,该报告阐明了市场的关键趋势,如推动市场的因素、市场增长的约束以及未来的机遇。此外,通过活跃的关键参与者档案描绘了斯堪的纳维亚商业房地产市场的竞争格局。

| 办公楼 |

| 零售 |

| 物流 |

| 其他(工业、酒店等) |

| 销售 |

| 租赁 |

| 个人/家庭 |

| 企业和中小企业 |

| 其他 |

| 丹麦 |

| 挪威 |

| 瑞典 |

| 按物业类型 | 办公楼 |

| 零售 | |

| 物流 | |

| 其他(工业、酒店等) | |

| 按商业模式 | 销售 |

| 租赁 | |

| 按终端用户 | 个人/家庭 |

| 企业和中小企业 | |

| 其他 | |

| 按国家 | 丹麦 |

| 挪威 | |

| 瑞典 |

报告中回答的关键问题

北欧商业房地产市场目前的规模是多少?

2025年为638.8亿美元,预计到2030年达到799.1亿美元。

今天哪个物业细分市场领先市场?

办公建筑占38%的市场份额,由斯德哥尔摩、哥本哈根和奥斯陆的企业总部需求驱动。

为什么丹麦预计增长最快?

4.67%复合年增长率的增长源于费马恩海峡固定连接、刺激翻新的严格绿色建筑规范以及强劲的物流需求。

货币风险如何影响投资者?

疲软的瑞典克朗增加了外国买家的对冲成本,阻止一些跨境交易,同时给本地基金定价优势。

主权财富基金发挥什么作用?

挪威政府养老基金全球设定严格的碳目标,并将大量资本引导至低排放建筑,影响地区标准。

投资者应关注哪个新兴趋势?

可再生能源驱动的数据中心扩张,以Brookfield的100亿美元承诺为突出例子,有望重塑整个北欧的工业子市场。

页面最后更新于: