Tamanho e Participação do Mercado de Ácido Lático da América do Sul

Análise do Mercado de Ácido Lático da América do Sul pela Mordor Intelligence

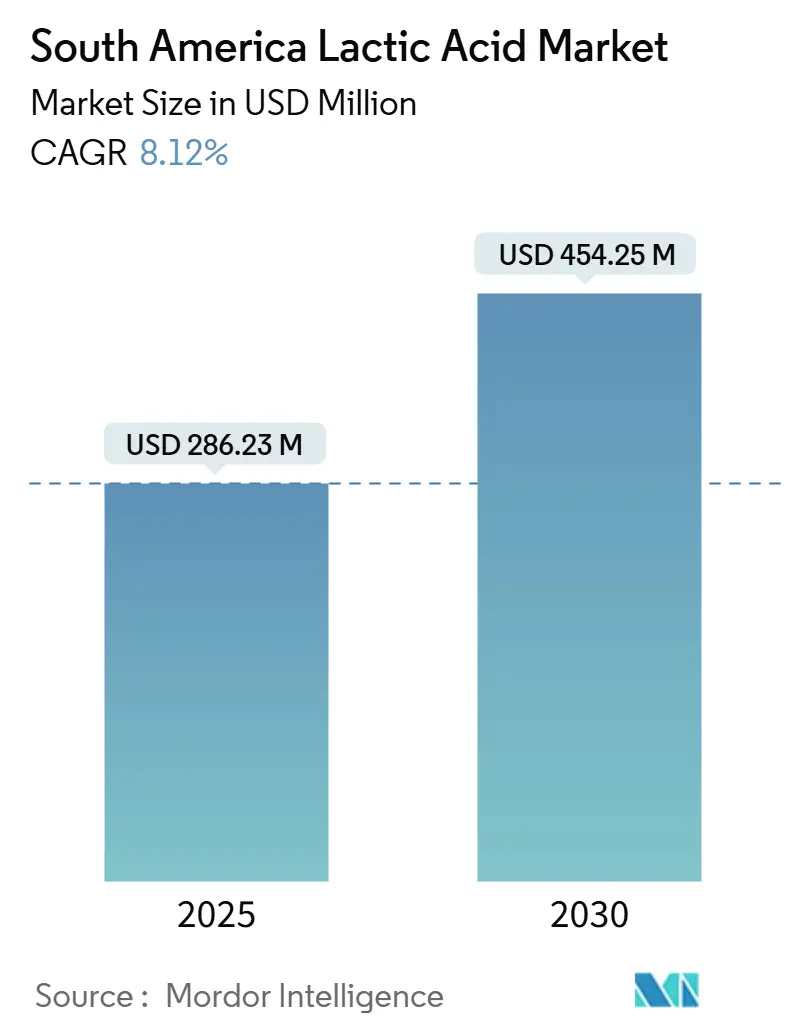

Projetado para crescer de uma avaliação de USD 286,23 milhões em 2025 para USD 454,25 milhões até 2030, o tamanho do mercado de ácido lático da América do Sul está definido para expandir a uma TCAC de 8,12%. Este crescimento é em grande parte impulsionado por uma demanda crescente por produtos químicos de base biológica, fortalecida pelas ricas reservas de matérias-primas de cana-de-açúcar e milho da região. Adicionalmente, as políticas energéticas e industriais de apoio do Brasil desempenham um papel fundamental. O setor de processamento de alimentos está se direcionando para formulações de rótulo limpo, enquanto as indústrias farmacêutica e de cuidados pessoais estão ampliando seu espectro de aplicações, impulsionando o crescimento do mercado. As nuances geográficas influenciam significativamente as dinâmicas do mercado. O complexo integrado de cana-de-açúcar do Brasil funciona como a espinha dorsal do fornecimento regional, garantindo uma matéria-prima consistente. A Colômbia está emergindo rapidamente como o mercado consumidor de crescimento mais rápido, impulsionado pela demanda elevada em diversos setores. Em contraste, Argentina e Chile estão se concentrando em nichos de preços premium, atendendo aplicações específicas. A arena competitiva é moderadamente intensa, apresentando oportunidades tanto para entidades regionais quanto corporações globais para estabelecer sua presença. As empresas estão focando em graus de alto valor e aplicações, visando solidificar sua presença neste mercado em expansão.

Principais Conclusões do Relatório

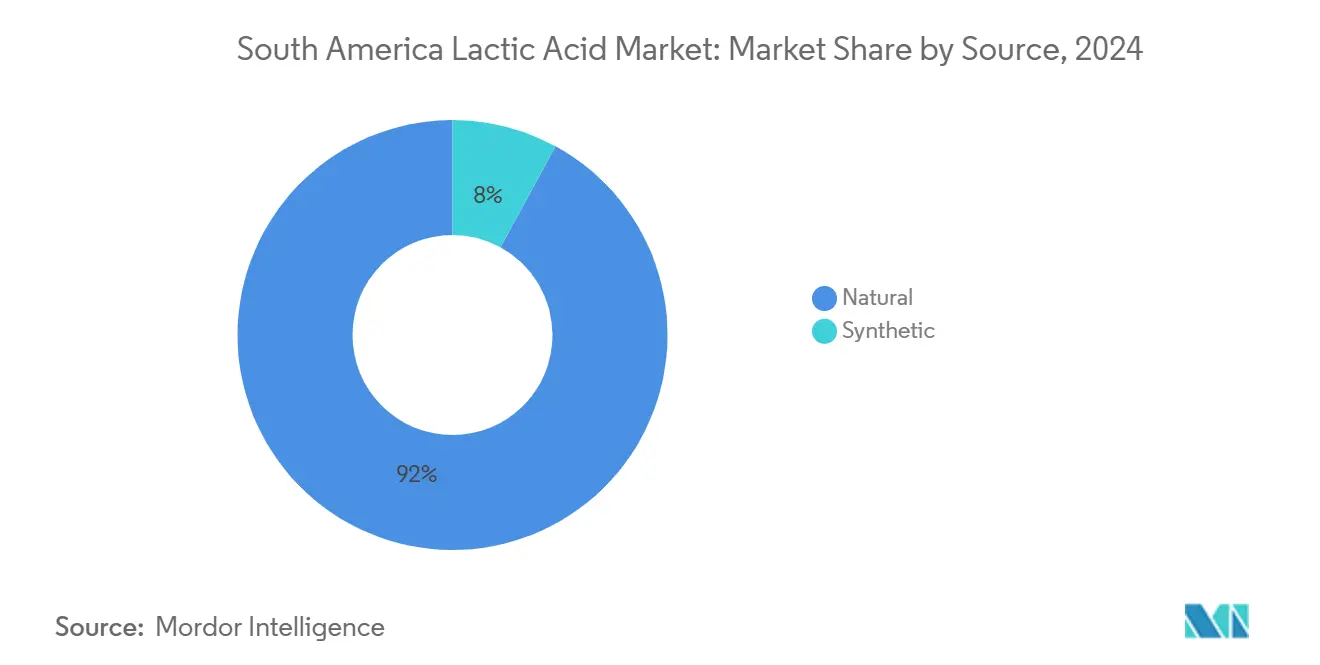

- Por origem, o ácido lático natural deteve 92,04% da participação do mercado de ácido lático da América do Sul em 2024 e está projetado para crescer a uma TCAC de 8,52% até 2030.

- Por forma, o segmento líquido representou 60,11% do tamanho do mercado de ácido lático da América do Sul em 2024; pó/grânulos está projetado para crescer a uma TCAC de 9,34% até 2030.

- Por grau, o grau alimentício capturou 65,41% da participação de receita em 2024, enquanto o grau farmacêutico está definido para expandir a uma TCAC de 9,87% até 2030.

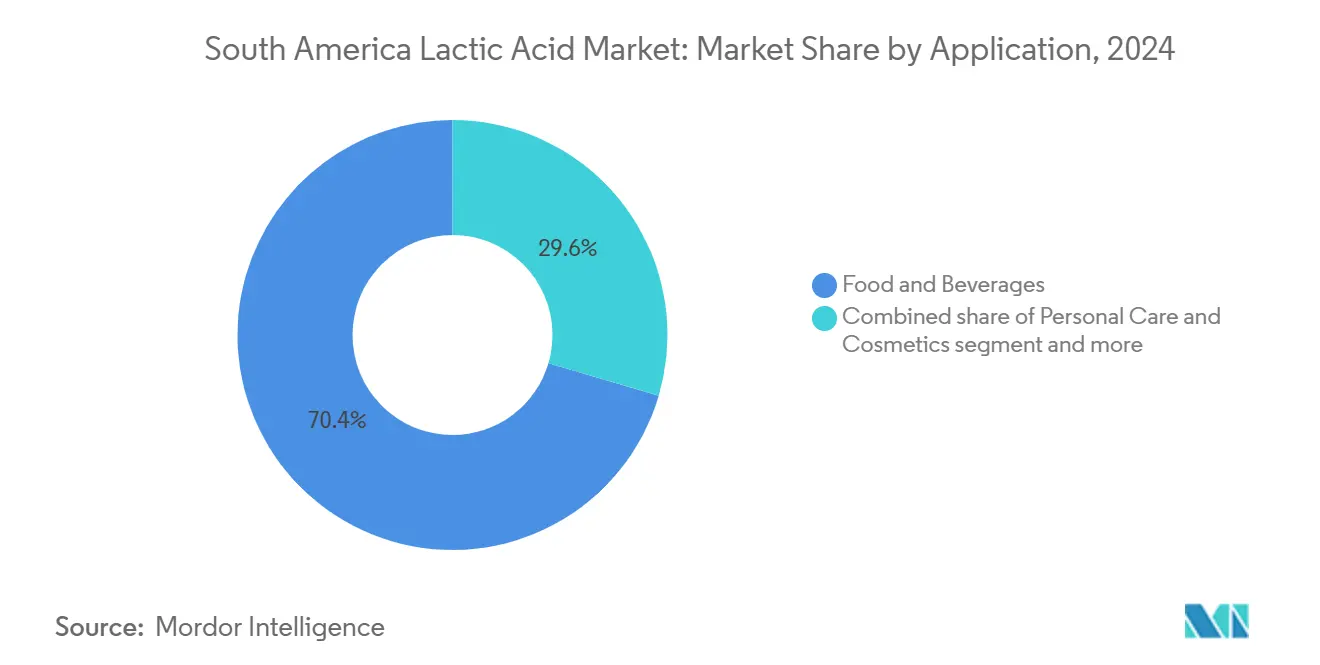

- Por aplicação, alimentos e bebidas comandaram 70,44% do tamanho do mercado de ácido lático da América do Sul em 2024; cuidados pessoais e cosméticos lideram o crescimento com TCAC de 9,48% até 2030.

- Por geografia, o Brasil liderou com 48,09% da participação de receita em 2024, enquanto a Colômbia registra a TCAC mais rápida de 9,11% até 2030.

Tendências e Insights do Mercado de Ácido Lático da América do Sul

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescimento do processamento de alimentos à base de plantas no Brasil impulsionando a demanda por acidulantes naturais | +1.8% | Brasil, com efeito spillover para Argentina e Colômbia | Médio prazo (2-4 anos) |

| Crescente preferência do consumidor por conservantes de rótulo limpo no segmento de panificação | +1.4% | Regional, com adoção mais forte no Brasil e Chile | Curto prazo (≤ 2 anos) |

| Incentivos governamentais para produção de produtos químicos de base biológica de cana-de-açúcar no Brasil | +1.2% | Brasil, com pressão competitiva em mercados vizinhos | Longo prazo (≥ 4 anos) |

| Crescente utilização de ácido lático em acidificantes de ração animal para combater a proibição de antibióticos | +1.0% | Regional, com ganhos iniciais no Brasil, Argentina, Colômbia | Médio prazo (2-4 anos) |

| Empresas farmacêuticas adotando ácido lático para formulações de medicamentos tópicos em dermatologia | +0.9% | Mercados urbanos no Brasil, Argentina, Chile | Longo prazo (≥ 4 anos) |

| Crescente demanda por alternativas de laticínios fermentados em mercados urbanos sul-americanos | +0.7% | Centros urbanos no Brasil, Argentina, Colômbia | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescimento do processamento de alimentos à base de plantas no brasil impulsionando a demanda por acidulantes naturais

O setor de alimentos à base de plantas do Brasil está testemunhando avanços regulamentares significativos, que devem impulsionar a adoção de acidulantes naturais nos processos de fabricação. Órgãos regulamentares como ANVISA e MAPA estão refinando ativamente suas estruturas para produtos à base de plantas. Essas atualizações visam eliminar a confusão do consumidor ao mesmo tempo que estabelecem padrões claros de identidade mínima e qualidade. Esta mudança regulamentar está fomentando uma demanda padronizada por conservantes naturais, com o ácido lático emergindo como uma solução-chave[1]International Bar Association, "The regulatory framework of plant-based food in Brazil", www.ibanet.org. Os regulamentos propostos exigem rotulagem clara para distinguir produtos à base de plantas daqueles de origem animal, encorajando os fabricantes a adotar acidulantes naturais que se alinham com estratégias focadas em rótulos limpos e sustentabilidade. As instalações de processamento estão integrando cada vez mais o ácido lático em suas operações, aproveitando seus benefícios para controle de pH e extensão da vida útil em várias aplicações, incluindo alternativas de carne à base de plantas, substitutos de laticínios e produtos fermentados. A ênfase do setor na inovação, particularmente no desenvolvimento de ofertas à base de plantas e de rótulo limpo, está impulsionando ainda mais a demanda por acidulantes naturais. Esses ingredientes não apenas cumprem com os requisitos regulamentares em evolução, mas também atendem às crescentes expectativas do consumidor por formulações de produtos sustentáveis e transparentes. Este duplo alinhamento com tendências regulamentares e de mercado posiciona os acidulantes naturais como componentes essenciais no crescimento contínuo do setor de alimentos à base de plantas do Brasil.

Crescente preferência do consumidor por conservantes de rótulo limpo no segmento de panificação

O movimento de rótulo limpo está impulsionando mudanças significativas nas formulações de panificação sul-americanas, à medida que os consumidores demandam cada vez mais transparência e ingredientes naturais sobre alternativas sintéticas. Ácidos orgânicos, particularmente o ácido lático, estão emergindo como componentes-chave devido à sua dupla funcionalidade. O ácido lático combate efetivamente patógenos alimentares como E. coli e Salmonella através de seu mecanismo duplo de redução de pH e ação antimicrobiana direta, tudo isso mantendo a qualidade sensorial dos produtos assados. Esta capacidade permite que os formuladores substituam conservantes sintéticos sem comprometer os padrões de segurança alimentar. Em resposta a essa demanda crescente, fabricantes de panificação brasileiros estão adotando soluções à base de ácido lático que não apenas estendem a vida útil, mas também se alinham com alegações de rótulo limpo. Além da preservação, derivados do ácido lático, como o PURACAL® PP, estão sendo utilizados para reduzir a formação de acrilamida-um composto prejudicial gerado durante os processos de panificação. Esta funcionalidade adicional destaca a versatilidade do ácido lático, tornando-o um ingrediente estratégico para fabricantes de panificação. Ao abordar as preferências do consumidor por ingredientes naturais e aderir a regulamentações rigorosas de segurança alimentar, o ácido lático está desempenhando um papel fundamental na reformulação do mercado de panificação na América do Sul.

Incentivos governamentais para produção de produtos químicos de base biológica de cana-de-açúcar no brasil

A estrutura robusta de políticas de biocombustíveis do Brasil está impulsionando oportunidades significativas para a produção de ácido lático através do desenvolvimento de biorrefinarias integradas e da otimização de matérias-primas. A lei "Combustível do Futuro" exige um aumento na mistura de etanol de 22% para 27% e na mistura de biodiesel de 14% para 20% até 2030, fortalecendo a cadeia de valor da cana-de-açúcar e promovendo práticas energéticas sustentáveis[2]Presidency of the Republic, "Lula enacts Fuel of the Future law: "Brazil will drive the world's largest energy revolution"", www.gov.br. O foco desta política no aprimoramento da matriz energética renovável cria oportunidades downstream para produtores químicos capitalizarem em matérias-primas derivadas da cana-de-açúcar para aplicações de alto valor além da produção de combustível, como bioplásticos e outros produtos bioquímicos. Adicionalmente, o Programa Nacional de Mobilidade Verde e Inovação (Mover) do Brasil alocou R$ 3,5 bilhões em incentivos fiscais para 2024, com aumentos anuais planejados para encorajar práticas industriais ambientalmente amigáveis. Esses incentivos direcionam especificamente empresas que adotam métodos de produção sustentáveis e realocam operações para o Brasil, oferecendo vantagens competitivas para produtores de ácido lático utilizando matérias-primas de base biológica. Ao integrar produção de biocombustível e bioquímicos, fabricantes podem alcançar economias de escala, reduzir custos de produção e se beneficiar de investimentos em infraestrutura compartilhada, solidificando ainda mais a posição do Brasil como líder global na produção química sustentável.

Crescente utilização de ácido lático em acidificantes de ração animal para combater a proibição de antibióticos

Na América do Sul, regulamentações pecuárias em evolução estão impulsionando a adoção de acidificantes de ração à base de ácido lático, à medida que produtores se afastam de antibióticos promotores de crescimento. Países como Argentina, Brasil, Chile, Colômbia e Uruguai implementaram sistemas de autorização de comercialização para produtos veterinários médicos. Entre eles, quatro países baniram o uso de promotores de crescimento derivados de antibióticos criticamente importantes, criando um ambiente regulamentário que encoraja o uso de alternativas de ácidos orgânicos. Essas alternativas não apenas suportam o desempenho animal, mas também se alinham com estratégias de prevenção de resistência antimicrobiana (RAM), que estão se tornando prioridade em toda a região. O Brasil, em particular, está preparado para crescimento significativo em seu mercado de nutrição animal durante o período de previsão. A ADM, um player-chave na indústria, expandiu sua capacidade de produção em 40% em 2024 estabelecendo novas instalações de premix no Paraná. Esta expansão foi estrategicamente projetada para servir mercados domésticos e regionais, com foco em formulações customizadas para os setores avícola e de aquicultura. O ácido lático desempenha um papel fundamental nessas formulações, oferecendo duplos benefícios de controle de patógenos e melhoria na eficiência de conversão alimentar. Adicionalmente, a fermentação de bactérias de ácido lático é reconhecida por sua capacidade de melhorar a biodisponibilidade de nutrientes enquanto reduz a formação de compostos prejudiciais. Este processo suporta a saúde animal e melhora a economia de produção, tornando-se uma solução valiosa para operações de criação intensiva. À medida que as estruturas regulamentares continuam a evoluir, espera-se que a demanda por tais soluções de ração sustentáveis e que melhoram o desempenho cresça, moldando ainda mais as dinâmicas de mercado na América do Sul.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidade nos preços de matérias-primas (milho, cana-de-açúcar) impactando margens de produção | -1.6% | Brasil principalmente, com efeitos secundários na Argentina | Curto prazo (≤ 2 anos) |

| Disponibilidade limitada de infraestrutura de fermentação de grau alimentício fora do Brasil | -1.2% | Argentina, Colômbia, Chile, Peru | Médio prazo (2-4 anos) |

| Normas rigorosas de descarte de efluentes aumentando custos operacionais em países andinos | -0.8% | Chile, Peru, Colômbia | Longo prazo (≥ 4 anos) |

| Competição de acidulantes importados mais baratos, como ácido cítrico da Ásia | -0.9% | Regional, com maior impacto na Argentina e Chile | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade nos preços de matérias-primas (milho, cana-de-açúcar) impactando margens de produção

Produtores de ácido lático sul-americanos estão enfrentando pressões significativas de margem devido à instabilidade de preços de matérias-primas, impulsionada pela volatilidade elevada nos mercados de commodities agrícolas influenciados por fatores climáticos e políticos. No Brasil, a produção de cana-de-açúcar permanece sob pressão de condições climáticas adversas. A safra 2025/26 está projetada para declinar 2% em comparação com a temporada anterior, apesar de uma área de cultivo estável. Este declínio é atribuído a uma queda de 2,3% na produtividade causada por condições de seca em regiões produtoras-chave, o que está elevando os custos de matérias-primas para fabricantes dependentes de substratos derivados da cana-de-açúcar. Simultaneamente, a rápida expansão da produção de etanol de milho está intensificando a competição por matérias-primas de milho. O consumo de milho do Brasil deve atingir 3.464 milhões de alqueires em 2024/25, à medida que 25 plantas de etanol operacionais competem com aplicações tradicionais de ração e alimentação. Este duplo desafio de disponibilidade reduzida de cana-de-açúcar e demanda elevada por milho empurrou os preços domésticos de matérias-primas aos seus níveis mais altos desde 2022. Para navegar por essas pressões, produtores de ácido lático estão otimizando suas estratégias de fornecimento de matérias-primas e explorando ativamente opções de substrato alternativo. Essas medidas são críticas para manter o posicionamento competitivo em um mercado cada vez mais moldado por interrupções na cadeia de suprimentos e custos crescentes de insumos.

Disponibilidade limitada de infraestrutura de fermentação de grau alimentício fora do brasil

Os países vizinhos do Brasil enfrentam desafios significativos de infraestrutura, que impedem o crescimento regional do mercado. Polos industriais estabelecidos na região dominam a capacidade de fermentação de grau alimentício, enquanto a infraestrutura integrada de usina de açúcar do Brasil, projetada para suportar produção bioquímica, destaca uma disparidade nítida. Em contraste, nações vizinhas carecem da fundação industrial necessária para processos de fermentação em larga escala. A Argentina impõe regulamentações rigorosas para instalações de produção de ração animal, exigindo registro e conformidade com padrões rigorosos de higiene e sanitários. Essas demandas regulamentares aumentam significativamente os requisitos de investimento em infraestrutura. Operações menores visando entrar no mercado de produção de ácido lático enfrentam barreiras substanciais, incluindo altos custos iniciais para supervisão técnica e sistemas de controle de qualidade. Em 2023, o Departamento de Comércio dos EUA relata que o setor de alimentos processados da Colômbia contribui com 28% para sua produção manufatureira, mas permanece fortemente dependente de importações[3]U.S. Department of Commerce, "Colombia Country Commercial Guide", www.trade.gov. Esta dependência é primariamente devido à capacidade doméstica limitada para produzir produtos químicos especializados, como ácido lático de grau farmacêutico. Embora esta lacuna de infraestrutura crie oportunidades para players estabelecidos expandirem regionalmente, ela simultaneamente representa desafios significativos para novos entrantes. Sem acesso a instalações de fermentação de grau alimentício e sistemas robustos de garantia de qualidade, esses novatos enfrentam obstáculos consideráveis para competir dentro do mercado.

Análise de Segmentos

Por Origem: Dominância do Segmento Natural

Em 2024, o ácido lático natural comanda uma participação dominante de 92,04% do mercado e está definido para expandir a uma TCAC robusta de 8,52% até 2030. Este crescimento é amplamente impulsionado pelas ricas matérias-primas agrícolas do Brasil e um apetite crescente do consumidor por ingredientes de base biológica. A sofisticada infraestrutura de processamento de cana-de-açúcar do Brasil, facilmente adaptável para produção bioquímica, fornece uma vantagem de custo notável sobre contrapartes sintéticas. Além disso, os padrões rigorosos de segurança e eficácia do Ministério da Agricultura brasileiro para ingredientes naturais de ração fortalecem a adoção de ácido lático naturalmente derivado na nutrição animal. A recente promulgação da Lei #15.070/2024 fortalece ainda mais o segmento natural, instituindo benchmarks de qualidade rigorosos para produtos microbianos e biotecnológicos na agricultura e pecuária, garantindo assim consistência de produto e expansão do mercado.

Além disso, fortalecido por iniciativas governamentais que defendem a produção química de base biológica e o uso crescente de ácido lático natural em produtos alimentícios de rótulo limpo, o mercado está testemunhando crescimento significativo. Em 2023, o Escritório de Pesquisa Energética do Brasil destacou um volume recorde de processamento de cana-de-açúcar de 713 milhões de toneladas, impulsionado pela produção de etanol tanto à base de cana-de-açúcar quanto de milho. Esta conquista garante um fornecimento confiável de matérias-primas para produtores de ácido lático natural. Adicionalmente, o compromisso do Banco de Desenvolvimento da América Latina com o desenvolvimento sustentável e melhoria da qualidade ambiental impulsiona ainda mais a preferência por produtos químicos naturais sobre sintéticos em diversas aplicações industriais.

Por Forma: Liderança da Forma Líquida

Em 2024, o ácido lático líquido garante uma participação significativa de 60,11% do mercado, impulsionado por sua eficiência operacional no processamento de alimentos em larga escala e sua incorporação perfeita em formulações de bebidas. A forma líquida oferece facilidade de manuseio e dosagem precisa, que são críticas para aplicações como acidificação de laticínios, preservação de carne e controle de pH em bebidas. Esses atributos a tornam indispensável na expansiva indústria de processamento de alimentos da América do Sul. Adicionalmente, o código alimentar rigoroso da Argentina, que delineia padrões específicos para produtos lácteos e aditivos alimentares, fomentou uma demanda padronizada por acidulantes líquidos. Esses acidulantes se integram sem esforço aos sistemas de processamento existentes, solidificando ainda mais sua dominância no mercado.

O segmento de pó e grânulos está preparado para crescimento rápido, com uma TCAC projetada de 9,34% até 2030. Este crescimento é impulsionado pela preferência crescente por formulações estáveis em prateleira em aplicações de mistura seca e mercados de exportação, onde formas concentradas reduzem custos de transporte. O segmento também se beneficia de aplicações industriais, particularmente no tratamento de água. O Banco Mundial destacou a necessidade de investimentos significativos na infraestrutura de águas residuais da América Latina, estimando USD 80 bilhões para esgotamento sanitário e USD 33 bilhões para tratamento de águas residuais entre 2010 e 2030. Esses investimentos criam oportunidades para formas em pó em processos industriais de tratamento de água. Além disso, o segmento de pó está ganhando tração na indústria de ração animal, onde suas capacidades de mistura seca e vida útil estendida proporcionam vantagens operacionais. Essas características são particularmente valiosas para fabricantes de ração que atendem ao crescente setor pecuário da região, impulsionando ainda mais a expansão do segmento.

Por Grau: Dominância do Grau Alimentício

Em 2024, o ácido lático de grau alimentício detém uma participação dominante de 65,41% do mercado, destacando seu papel fundamental na próspera indústria de processamento de alimentos da América do Sul. Esta dominância é suportada por estruturas regulamentares bem estabelecidas que garantem clareza e conformidade para aplicações alimentares. O código alimentar da Argentina fornece especificações precisas para aditivos alimentares, enquanto a ANVISA do Brasil oferece diretrizes claras para aprovações de ingredientes alimentares, fomentando confiança entre fabricantes. Adicionalmente, o Departamento de Comércio dos EUA relata que o setor de alimentos processados da Colômbia representa 28% da produção manufatureira do país, com um foco crescente em produtos saudáveis e orgânicos impulsionando a demanda por acidulantes naturais como o ácido lático de grau alimentício. O Chile, como o segundo maior mercado para exportações agrícolas dos EUA na América Latina, contribui ainda mais para a demanda crescente por ingredientes de grau alimentício em aplicações de alimentos processados, solidificando a posição do segmento no mercado.

O ácido lático de grau farmacêutico está emergindo como o segmento de crescimento mais rápido, com uma TCAC projetada de 9,87% até 2030. Este crescimento é impulsionado por suas aplicações em expansão em formulações de medicamentos tópicos e tratamentos dermatológicos, particularmente em mercados urbanos onde a demanda por soluções de saúde avançadas está aumentando. A modernização regulamentária em andamento do Peru, liderada por agências como MINSA, está melhorando os padrões farmacêuticos e de segurança alimentar, criando um ambiente favorável para a adoção de ácido lático de grau farmacêutico. O rápido crescimento do segmento também é impulsionado por seu uso em aplicações parenterais e nutracêuticos, onde requisitos de qualidade rigorosos possibilitam oportunidades de preços premium. Fornecedores estabelecidos com fortes capacidades de garantia de qualidade estão bem posicionados para capitalizar nesta tendência, acelerando ainda mais a expansão do segmento.

Por Aplicação: Liderança de Alimentos e Bebidas

Em 2024, aplicações de alimentos e bebidas dominam o mercado com 70,44% de participação, enfatizando o papel indispensável do ácido lático na preservação de alimentos, acidificação e realce de sabor em toda a América do Sul. Este segmento inclui aplicações de panificação que estendem a vida útil do produto, processamento de laticínios para regular níveis de pH, preservação de carne para inibir deterioração, e formulações de bebidas que aprimoram perfis de sabor. O Acordo de Promoção Comercial EUA-Colômbia simplificou a entrada no mercado para ingredientes alimentares, impulsionando significativamente a adoção de ácido lático no crescente setor de alimentos processados da Colômbia. Adicionalmente, a demanda crescente por alimentos de conveniência e produtos de rótulo limpo suporta ainda mais a expansão das aplicações de ácido lático na região.

O segmento de cuidados pessoais e cosméticos está preparado para crescer a uma impressionante TCAC de 9,48% até 2030, impulsionado pela preferência crescente do consumidor por agentes hidratantes naturais e formulações anti-envelhecimento, particularmente em áreas urbanas da América do Sul. Este crescimento é sustentado pela conscientização elevada sobre alternativas naturais a ingredientes sintéticos, com produtos de cuidados com a pele premium ganhando popularidade entre consumidores urbanos. O Chile, com seu alto PIB per capita e forte inclinação para produtos importados de alta qualidade, apresenta oportunidades lucrativas para aplicações premium de cuidados pessoais. Além disso, o sistema de avaliação ambiental do país promove o fornecimento sustentável de ingredientes, enquanto a clareza regulamentária para ingredientes cosméticos e a rápida urbanização nas principais cidades sul-americanas criam um ambiente favorável para o crescimento do mercado. O foco crescente em produtos ecologicamente corretos e eticamente fornecidos também se alinha com as preferências do consumidor em evolução, impulsionando ainda mais a expansão do segmento.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

A dominância do Brasil no mercado é atribuída aos seus vastos recursos agrícolas, infraestrutura industrial avançada e estrutura política forte apoiando a produção química de base biológica. Em 2024, o Brasil detém uma participação de mercado dominante de 48,09%, principalmente devido às suas capacidades integradas de processamento de cana-de-açúcar. Usinas de açúcar no país transitaram para biorrefinarias, possibilitando a produção de múltiplos bioquímicos a partir de um único fluxo de matéria-prima. De acordo com o relatório de avaliação de mercado de 2024 do USDA, o setor de processamento de alimentos do Brasil contribui com aproximadamente 10,8% do PIB, impulsionando demanda substancial por ácido lático em aplicações como preservação, acidificação e realce de sabor. No entanto, o setor enfrenta desafios da volatilidade da produção de cana-de-açúcar. A safra 2024/25 viu um declínio de 4,8% devido a condições climáticas adversas, resultando em custos aumentados de matérias-primas para produtores de ácido lático.

Argentina e Chile são mercados bem estabelecidos com estruturas regulamentares únicas e dinâmicas competitivas influenciando a adoção de ácido lático. O código alimentar abrangente da Argentina impõe padrões rigorosos para produtos lácteos e aditivos alimentares, garantindo demanda consistente por acidulantes de alta qualidade ao mesmo tempo que aumenta custos de conformidade para produtores. O setor pecuário na Argentina se beneficia das políticas comerciais harmonizadas do MERCOSUL, que facilitam o comércio regional mantendo padrões rigorosos de segurança alimentar. No Chile, um alto PIB per capita e uma forte preferência por produtos importados premium criam oportunidades significativas de mercado. O país ocupa a posição de segundo maior mercado para exportações agrícolas dos EUA na América Latina. No entanto, o sistema de avaliação ambiental rigoroso do Chile, exigindo uma média de 386 dias para Declarações de Impacto Ambiental, representa desafios para novas instalações de produção, favorecendo assim players estabelecidos no mercado.

A Colômbia está emergindo como o mercado de crescimento mais rápido, com uma TCAC projetada de 9,11% até 2030. Este crescimento é impulsionado pela expansão das capacidades de processamento de alimentos e demanda crescente do consumidor por ingredientes naturais. O setor de alimentos processados da Colômbia representa 28% da produção manufatureira do país, com um foco crescente em produtos saudáveis e orgânicos que favorecem acidulantes naturais sobre alternativas sintéticas. No Peru, o crescimento do mercado é apoiado por esforços de modernização regulamentária. Agências como MINSA, SENASA e INACAL estão trabalhando colaborativamente para melhorar padrões de segurança alimentar e simplificar processos de aprovação de ingredientes. Além disso, a extensa rede de acordos de livre comércio do Peru com países como EUA, China e União Europeia cria oportunidades tanto para importações de ingredientes quanto crescimento de produção orientado à exportação. O resto da América do Sul consiste em mercados menores onde a demanda é moldada pela urbanização e conscientização crescente do consumidor sobre ingredientes de rótulo limpo. No entanto, limitações de infraestrutura fora dos principais polos industriais continuam a restringir capacidades de produção local.

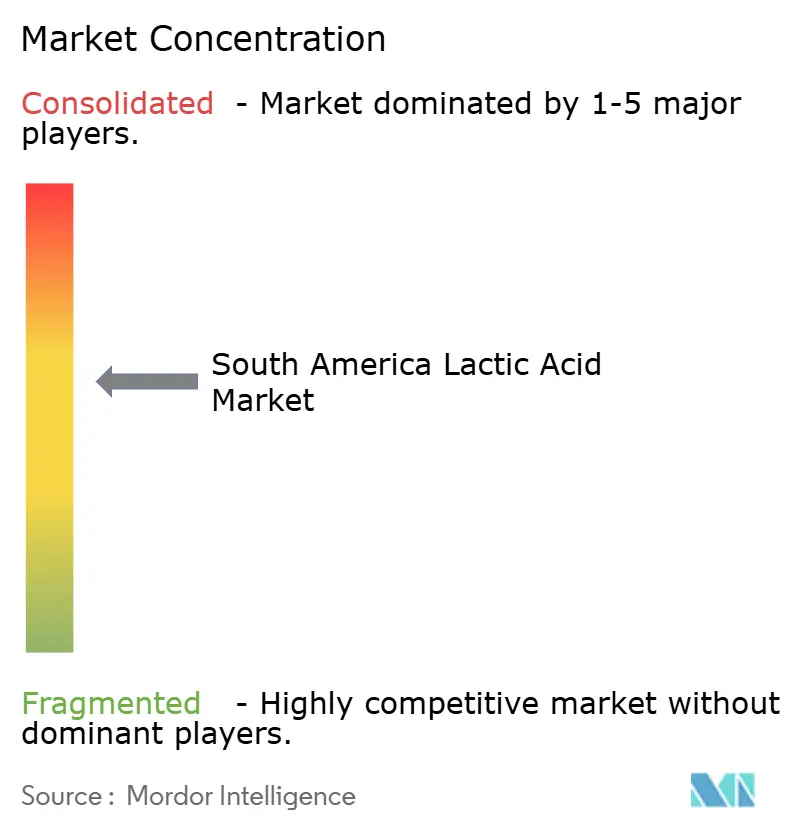

Panorama Competitivo

Na América do Sul, o mercado de ácido lático é moderadamente consolidado com uma mistura de players nacionais e internacionais competindo por dominância. Grandes competidores estão investindo em desenvolvimento de produtos e ampliando mercados de aplicação, ao mesmo tempo que adotam marketing estratégico para neutralizar a volatilidade dos custos de commodities. Players-chave nesta arena incluem Corbion NV, Cargill, Incorporated, BASF SE e Archer-Daniels-Midland Company.

A diferenciação tecnológica desempenha um papel fundamental no panorama competitivo. Por exemplo, a Corbion alavanca métodos de produção especializados e possui certificações de qualidade, incluindo o Certificado exclusivo de Adequação para lactato de cálcio da Diretoria Europeia para a Qualidade de Medicamentos. Focos estratégicos divergem, com alguns players atendendo aplicações de grau commodity e outros perseguindo os lucrativos segmentos farmacêutico e cosmético.

A produção de grau farmacêutico fora do Brasil apresenta oportunidades de espaço em branco. Aqui, desafios de infraestrutura desencorajam novos entrantes, mas oferecem avenidas de expansão para players estabelecidos com a expertise técnica necessária. A estrutura de mercado suporta tanto integração horizontal, permitindo que empresas diversifiquem em graus e aplicações, quanto integração vertical, que enfatiza segurança de matérias-primas e acesso a mercados downstream.

Líderes da Indústria de Ácido Lático da América do Sul

-

Corbion NV

-

Cargill, Incorporated

-

BASF SE

-

Archer-Daniels-Midland Company

-

Henan Jindan Lactic Acid Co., Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: A Cargill anunciou sua decisão de assumir controle total da SJC Bionergia, um movimento estratégico esperado para aprimorar as operações da Cargill no mercado de ácido lático, particularmente na América do Sul, consolidando seus recursos e capacidades em bioprodutos. Esta aquisição fortalece as capacidades de fermentação da Cargill e acesso a matérias-primas no Brasil, posicionando a empresa para expandir a produção de ácido lático usando recursos agrícolas locais.

- Dezembro de 2024: A Braskem investiu USD 61 milhões para expandir sua capacidade de produção de biopolímeros em 30% na sua planta de Triunfo no Brasil, aumentando a produção de etileno de base biológica de 200.000 para 260.000 toneladas anualmente. Esta expansão suporta a produção de produtos químicos de base biológica incluindo derivados de ácido lático e fortalece a posição do Brasil como um hub regional para produção química sustentável.

- Agosto de 2024: A Brenntag anunciou a aquisição da PIC Química e Farmacêutica Ltda. (PIC) e Pharma Special Especialidades Químicas e Farmacêuticas Ltda. no Brasil. A Pharma Special Especialidades Quimicas e Farmacêuticas Ltda. tem uma gama versátil de produtos em seu portfólio, como Álcool Polivinílico, Ácido Lático, Ácido Glicólico, Álcool Isopropílico, e muitos mais.

Escopo do Relatório do Mercado de Ácido Lático da América do Sul

O Mercado de Ácido Lático da América do Sul é segmentado por origem, aplicação e geografia. Com base na origem, o mercado é segmentado por natural e sintético. Com base na aplicação, o mercado é segmentado em panificação, confeitaria, carne, aves e frutos do mar, produto lácteo, bebidas, frutas e vegetais, e outros. Baseado na geografia, o relatório fornece uma análise regional, que inclui Brasil, Colômbia e o resto da América do Sul.

| Natural |

| Sintético |

| Líquido |

| Sólido (Pó/Grânulos) |

| Grau Alimentício |

| Grau Industrial |

| Grau Farmacêutico |

| Grau Cosmético |

| Alimentos e Bebidas | Panificação |

| Confeitaria | |

| Produtos Lácteos | |

| Carne, Aves e Frutos do Mar | |

| Bebidas | |

| Outras Aplicações de Alimentos e Bebidas | |

| Cuidados Pessoais e Cosméticos | |

| Farmacêutico | |

| Ração Animal | |

| Processamento Industrial e Químico |

| Brasil |

| Argentina |

| Colômbia |

| Chile |

| Peru |

| Resto da América do Sul |

| Por Origem | Natural | |

| Sintético | ||

| Por Forma | Líquido | |

| Sólido (Pó/Grânulos) | ||

| Por Grau | Grau Alimentício | |

| Grau Industrial | ||

| Grau Farmacêutico | ||

| Grau Cosmético | ||

| Por Aplicação | Alimentos e Bebidas | Panificação |

| Confeitaria | ||

| Produtos Lácteos | ||

| Carne, Aves e Frutos do Mar | ||

| Bebidas | ||

| Outras Aplicações de Alimentos e Bebidas | ||

| Cuidados Pessoais e Cosméticos | ||

| Farmacêutico | ||

| Ração Animal | ||

| Processamento Industrial e Químico | ||

| Por Geografia | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

Principais Questões Respondidas no Relatório

Qual é o valor atual do mercado de ácido lático da América do Sul?

O mercado está em USD 286,23 milhões em 2025.

Quão rápido o mercado deve crescer?

Está previsto para atingir USD 454,25 milhões até 2030, mostrando uma TCAC de 8,12%.

Qual país detém a maior participação de mercado?

O Brasil lidera com 48,09% da participação de receita em 2024.

Por que o ácido lático natural é tão proeminente na região?

Graus naturais capturam 92,04% de participação porque matérias-primas abundantes de cana-de-açúcar e milho se alinham com preferências do consumidor por rótulos limpos e políticas brasileiras de apoio.

Página atualizada pela última vez em: