Análise de mercado de criptografia de rede

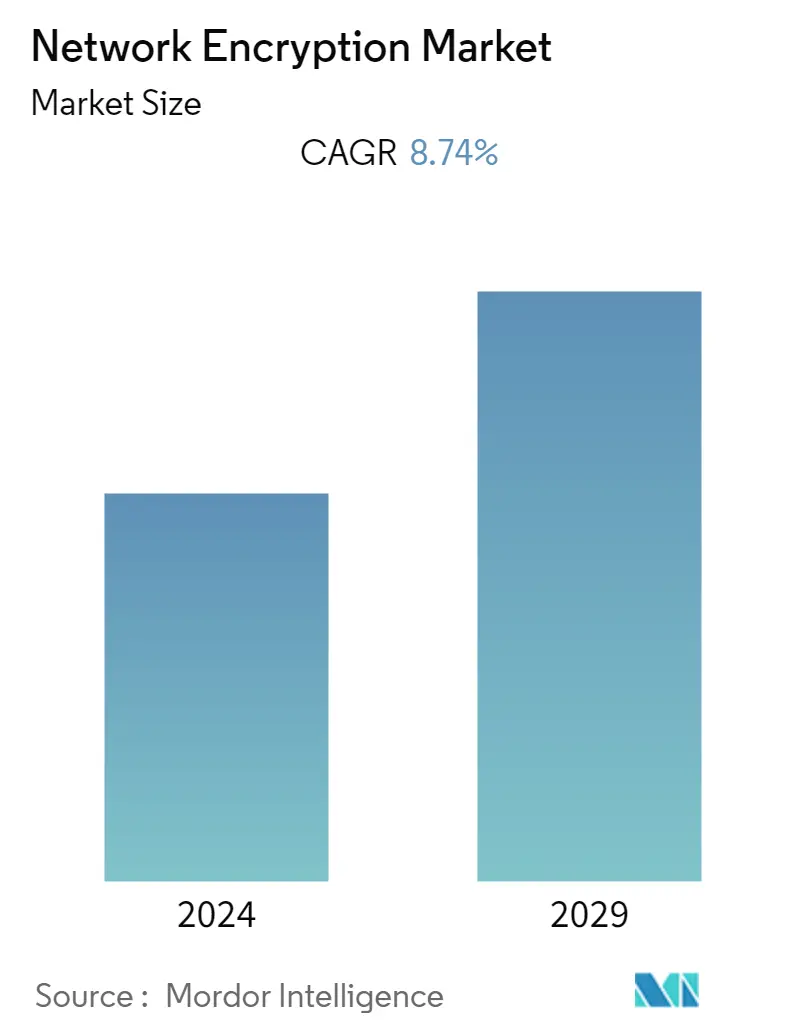

O Mercado de Criptografia de Rede foi avaliado em US$ 4,18 bilhões no ano corrente e deverá registrar um CAGR de 8,74%, atingindo US$ 6,94 bilhões em cinco anos. O crescimento da criptografia de rede é atribuído principalmente à crescente preocupação com a segurança e privacidade dos dados nas organizações.

- O crescimento da Internet, da computação em nuvem e o número crescente de ataques cibernéticos levaram à necessidade de comunicação e armazenamento de dados mais seguros. Além disso, as crescentes regulamentações governamentais, como o Regulamento Geral de Proteção de Dados (GDPR) e o Padrão de Segurança de Dados da Indústria de Cartões de Pagamento (PCI DSS), exigem que as organizações implementem métodos seguros de transmissão de dados, impulsionando ainda mais o crescimento da criptografia de rede.

- Além disso, o crescimento na adoção de soluções baseadas na Internet das Coisas (IoT) pelas diversas indústrias de usuários finais em suas operações aumentou a necessidade de criptografia para proteger os dados transmitidos pelas redes IoT, apoiando o crescimento do mercado.

- A indústria de criptografia de rede cresceu porque novos algoritmos de criptografia e melhores softwares de criptografia foram criados. Por exemplo, o uso de algoritmos de criptografia que os computadores quânticos não conseguem quebrar está se tornando mais importante porque os computadores quânticos podem quebrar os métodos tradicionais de criptografia.

- Implementar soluções de criptografia pode ser difícil e caro, especialmente para empresas com poucos recursos de TI. Para algumas organizações, o custo de aquisição e configuração de soluções de criptografia e de treinamento da equipe para usá-las e mantê-las pode ser um motivo para não usá-las. Além disso, alguns algoritmos de criptografia podem ter problemas técnicos que os tornam inadequados para redes. Espera-se que tais fatores desafiem o crescimento do mercado durante o período de previsão.

- Os fatores mais importantes que afetam o crescimento do mercado são o número crescente de violações de segurança de rede, o uso crescente de tecnologias de nuvem por muitas organizações e a necessidade crescente de atender aos padrões regulatórios em constante mudança para uma melhor proteção de dados.

- A pandemia COVID-19 afetou significativamente o mercado de criptografia de rede. À medida que crescia a tendência de trabalhar a partir de casa, havia mais procura por soluções seguras de trabalho remoto. Com mais pessoas trabalhando em casa, havia necessidade de redes privadas virtuais (VPNs) seguras e confiáveis e soluções de desktop remoto para proteger dados corporativos confidenciais. Isto levou a um aumento na procura de produtos e serviços de encriptação de rede, impulsionando o crescimento da indústria. Além disso, as empresas aumentaram o seu investimento em segurança cibernética para fazer face ao aumento dos ataques cibernéticos e das violações de segurança relacionadas com a pandemia.

Tendências do mercado de criptografia de rede

Espera-se que o setor de telecomunicações e TI detenha uma participação significativa no mercado

- Algumas das principais coisas que impulsionam as indústrias de TI e telecomunicações em todo o mundo a usar a criptografia de rede são o uso crescente da nuvem, o aumento do investimento em comunicação óptica, o aumento das violações de dados de rede e regulamentações governamentais rigorosas.

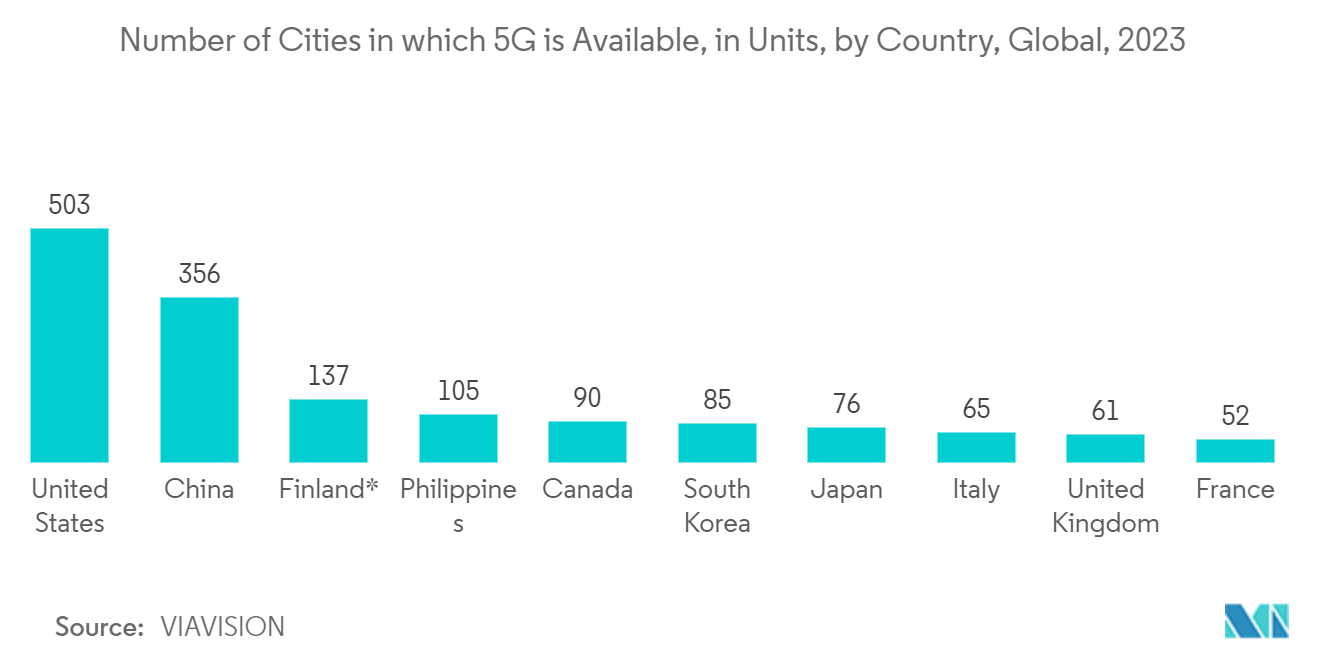

- Além disso, espera-se que a crescente adoção de uma rede privada, as tendências na automação de redes e a implantação de redes 5G aumentem o tráfego de rede, exigindo significativamente medidas de segurança mais avançadas. A criptografia de rede manterá os dados confidenciais seguros nessas redes, abrindo novas oportunidades de negócios.

- As tecnologias TIC emergentes, como as fábricas inteligentes, os sistemas de transporte inteligentes, a 5ª geração de redes celulares e mais além, a Internet das Coisas, as tecnologias de registo distribuído e a comunicação quântica segura, necessitam de medidas técnicas e organizacionais para enfrentar várias ameaças e riscos.

- A implantação da tecnologia 5G provavelmente levará ao aumento dos dispositivos de Internet das Coisas (IoT) conectados às redes, abrindo novas oportunidades para os hackers realizarem ataques mais extensos e sofisticados. Segundo a Ericsson, o consumo de dados deverá aumentar de 35 exabytes em 2019 para 73 exabytes no ano corrente. Todos esses fatores estão ampliando o escopo da automação de redes entre os fornecedores de telecomunicações, alimentando a demanda no mercado estudado.

- Além disso, o lançamento da expansão da inovação e a adoção de serviços de segurança em todo o mundo impulsionaram ainda mais a procura por técnicas de encriptação de rede. Por exemplo, em outubro de 2022, o Ministro das Comunicações, Eletrônica e Tecnologia da Informação e Ferrovias do Governo da Índia lançou o InfiBharat, uma técnica de criptografia indígena desenvolvida pela Infinity Labs Ltd.

- As ameaças contra as telecomunicações resultam de uma combinação de ameaças típicas baseadas em IP numa indústria com tecnologia legada. À medida que a tecnologia 5G avança, a superfície de ameaça só se expandirá, dando mais oportunidades aos atacantes. Isso faz com que as equipes de segurança cibernética das empresas de telecomunicações procurem maneiras de aproveitar novas tecnologias e automação para agilizar os fluxos de trabalho e ficar à frente dos invasores diante de novas ameaças e de um número crescente de alertas para triagem.

- De acordo com o estudo Entrust 2022 Global Encryption Trends, eles entrevistaram 6.264 pessoas de vários setores industriais em 17 países e regiões. As organizações estão usando criptografia para proteger as informações pessoais dos clientes (53% dos entrevistados), para proteger os dados contra ameaças específicas e identificadas (50% dos entrevistados) e para proteger a propriedade intelectual empresarial (48% dos entrevistados). 62% das organizações têm uma estratégia de criptografia – o aumento mais acentuado na adoção em quase duas décadas.

Espera-se que a América do Norte detenha uma participação de mercado significativa

- A América do Norte é uma região bem equipada em termos de tecnologia. Tem uma quota de mercado significativa devido a economias desenvolvidas como os Estados Unidos e o Canadá, e tem as plataformas certas para empresas de todas as dimensões seguirem as regras e regulamentos governamentais.

- O governo da América do Norte estabeleceu regras que exigem a proteção de dados confidenciais durante o trânsito. Isto impulsionou a necessidade de soluções de criptografia de rede para atender a esses requisitos regulatórios. Em julho de 2022, o Instituto Nacional de Padrões e Tecnologia (NIST) preparou novos padrões de criptografia projetados para resistir a ataques de computadores quânticos.

- À medida que a indústria tecnológica na região continua a crescer, há mais procura por soluções de encriptação de rede. Isso ocorre porque a computação em nuvem está se tornando mais popular e as organizações desejam proteger dados confidenciais enquanto eles são enviados de e para a nuvem. As empresas também gastam dinheiro em pesquisa e desenvolvimento para desenvolver formas mais avançadas de criptografar redes. Esse investimento está contribuindo para o crescimento do setor.

- Embora a Lei EARN IT, recentemente alterada, deixaria a criptografia forte em terreno instável se fosse aprovada em lei, a Lei de Acesso Legal a Dados Criptografados (LAEDA) é um ataque direto à ferramenta da qual milhões de pessoas dependem para segurança pessoal e nacional todos os dias.

- Além disso, com o aumento das violações de rede na região, a procura por encriptação aumentou. Dados do governo dos Estados Unidos mostram que o número de violações dos cuidados de saúde nos primeiros cinco meses de 2022 quase duplicou em relação ao ano passado. Por exemplo, de acordo com as notícias, em agosto de 2022, Indiana liderou o país em violações de dados médicos, com mais de 80 milhões de registos afetados, o que representou quase 25% de todos os registos violados durante os 13 anos até junho de 2022.

Visão geral do setor de criptografia de rede

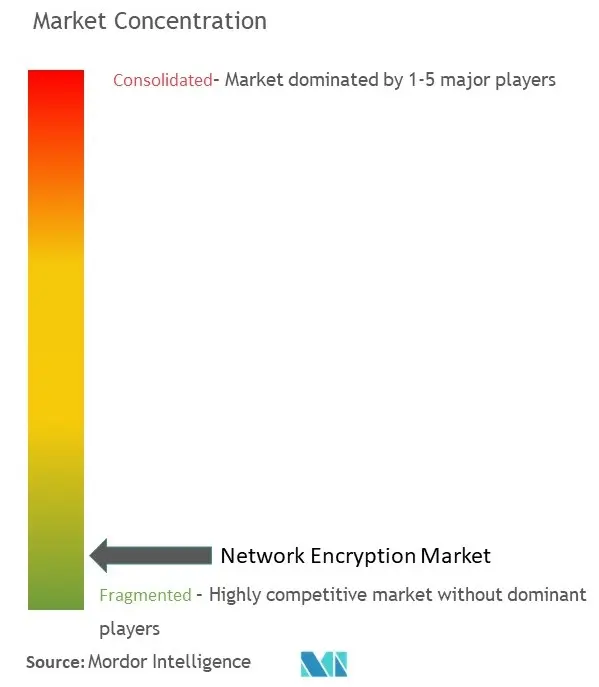

O mercado de criptografia de rede é fragmentado, com diversos players operando. Os principais players com participação proeminente no mercado estão se concentrando na expansão de sua base de clientes em países estrangeiros, alavancando iniciativas estratégicas de colaboração para aumentar sua participação de mercado e lucratividade. Thales Trusted Cyber Technologies, Atos SE, Juniper Networks, Inc., Certes Networks, Inc., Senetas Corporation Ltd., Viasat Inc., Raytheon Technologies Corporation, Securosys SA., e Packetlight Networks são alguns dos principais players presentes no atual mercado e passando por iniciativas estratégicas como fusões, aquisições, colaboração, inovação de produtos, entre outras.

Em fevereiro de 2023, a Atos anunciou o lançamento de sua nova oferta de segurança 5Guard para organizações que desejam implantar redes 5G privadas e para operadoras de telecomunicações que buscam habilitar redes integradas e automatizadas. Eles orquestraram a segurança para proteger e defender seus ativos e clientes. O portfólio de produtos da Atos inclui soluções de criptografia da Atos (Trustway), software de gerenciamento de identidade e acesso; soluções de infraestrutura crítica pública (IDnomic); e a plataforma Atos Managed Detection and Response (MDR) que eleva a segurança dos elementos, aplicações e cargas de trabalho da rede 5G, detectando e respondendo a ameaças potenciais quase em tempo real.

Em janeiro de 2023, a Equinix, empresa que fabrica infraestrutura digital, trabalhou com a Aviatrix, que fabrica serviços em nuvem, para criar criptografia de alto desempenho para ambientes corporativos. Esta parceria disponibilizará o software Aviatrix Edge em mais de 25 data centers globais de troca de negócios da Equinix. A solução combinada, que usa o Network Edge e o Equinix Fabric da Equinix, oferece a conexão mais rápida e segura à nuvem para ver o que está acontecendo em diversas nuvens.

Líderes de mercado de criptografia de rede

Thales Trusted Cyber Technologies

ATMedia Gmbh

Atos SE

Juniper Networks Inc.

Certes Networks Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de criptografia de rede

- Fevereiro de 2023: Sitehop, uma empresa sediada em Sheffield que desenvolveu uma nova solução de encriptação para telecomunicações e redes de dados, angariou mais de 1 milhão de euros (1,13 milhões de dólares) da NPIF - Mercia Equity Finance, dos fundos EIS da Mercia e de investidores privados. A empresa está em negociações com vários provedores de redes internacionais e deve iniciar um teste no Brasil antes de lançar o sistema na primavera. O financiamento permitir-lhe-á investir em equipamento para apoiar a acusação e expandir a sua equipa de seis pessoas.

- Setembro de 2022: A Rohde Schwarz Cybersecurity GmbH apresentou o novo criptografador de rede de alta velocidade RS SITLine ETH-XL na it-sa. Este é o primeiro criptografador de rede a oferecer 2 x 100 Gbit/s, cobrindo um espectro de requisitos de largura de banda de 10 Gbit/s a 100 Gbit/s. A empresa também apresentou o criptografador Ethernet compacto RS SITLine ETH-S com até 10 Gbit/s e a Estação de Trabalho Segura, aprovada pelo Escritório Federal Alemão de Segurança da Informação (BSI).

Segmentação da indústria de criptografia de rede

A criptografia de rede codifica dados confidenciais, como senhas, credenciais e arquivos, entre outros, que são transmitidos ou comunicados por meio de uma rede de computadores. O estudo também rastreia os principais parâmetros do mercado, os influenciadores de crescimento subjacentes e os principais fornecedores que operam no setor, o que deverá apoiar as estimativas de mercado e as taxas de crescimento durante o período de previsão.

O mercado de criptografia de rede é segmentado por tipo de implantação (nuvem, local), por componente (hardware, soluções e serviços), por tamanho da organização (pequenas e médias empresas, grandes empresas), por indústria de usuário final (telecomunicações e TI, BFSI, governo, mídia e entretenimento), por geografia (América do Norte, Europa, Ásia-Pacífico, América Latina, Oriente Médio e África).

Os tamanhos e previsões do mercado são fornecidos em termos de valor em dólares americanos para todos os segmentos acima.

| Nuvem |

| Na premissa |

| Hardware |

| Soluções e Serviços |

| Pequenas e médias empresas |

| Grandes Empresas |

| Telecomunicações e TI |

| BFSI |

| Governo |

| Mídia e entretenimento |

| Outras indústrias de usuários finais |

| América do Norte |

| Europa |

| Ásia-Pacífico |

| América latina |

| Oriente Médio e África |

| Por tipo de implantação | Nuvem |

| Na premissa | |

| Por componente | Hardware |

| Soluções e Serviços | |

| Por tamanho da organização | Pequenas e médias empresas |

| Grandes Empresas | |

| Por indústria de usuário final | Telecomunicações e TI |

| BFSI | |

| Governo | |

| Mídia e entretenimento | |

| Outras indústrias de usuários finais | |

| Por geografia | América do Norte |

| Europa | |

| Ásia-Pacífico | |

| América latina | |

| Oriente Médio e África |

Perguntas frequentes sobre pesquisa de mercado de criptografia de rede

Qual é o tamanho atual do mercado de criptografia de rede?

O Mercado de Criptografia de Rede deverá registrar um CAGR de 8,74% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de criptografia de rede?

Thales Trusted Cyber Technologies, ATMedia Gmbh, Atos SE, Juniper Networks Inc., Certes Networks Inc. são as principais empresas que operam no mercado de criptografia de rede.

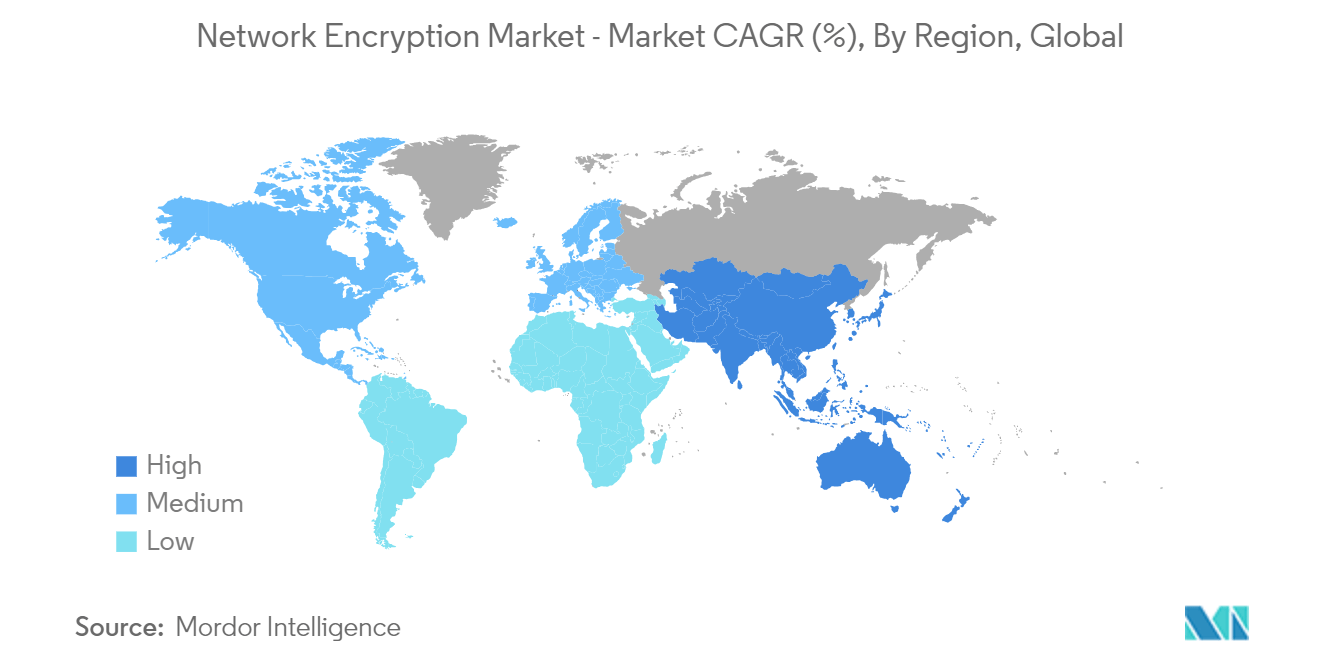

Qual é a região que mais cresce no mercado de criptografia de rede?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de criptografia de rede?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Criptografia de Rede.

Que anos este mercado de criptografia de rede cobre?

O relatório abrange o tamanho histórico do mercado de criptografia de rede para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de criptografia de rede para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de criptografia de rede

Estatísticas para a participação de mercado de criptografia de rede em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de criptografia de rede inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.