Tamanho do mercado europeu de tereftalato de polietileno (PET)

| Período de Estudo | 2017 - 2029 | |

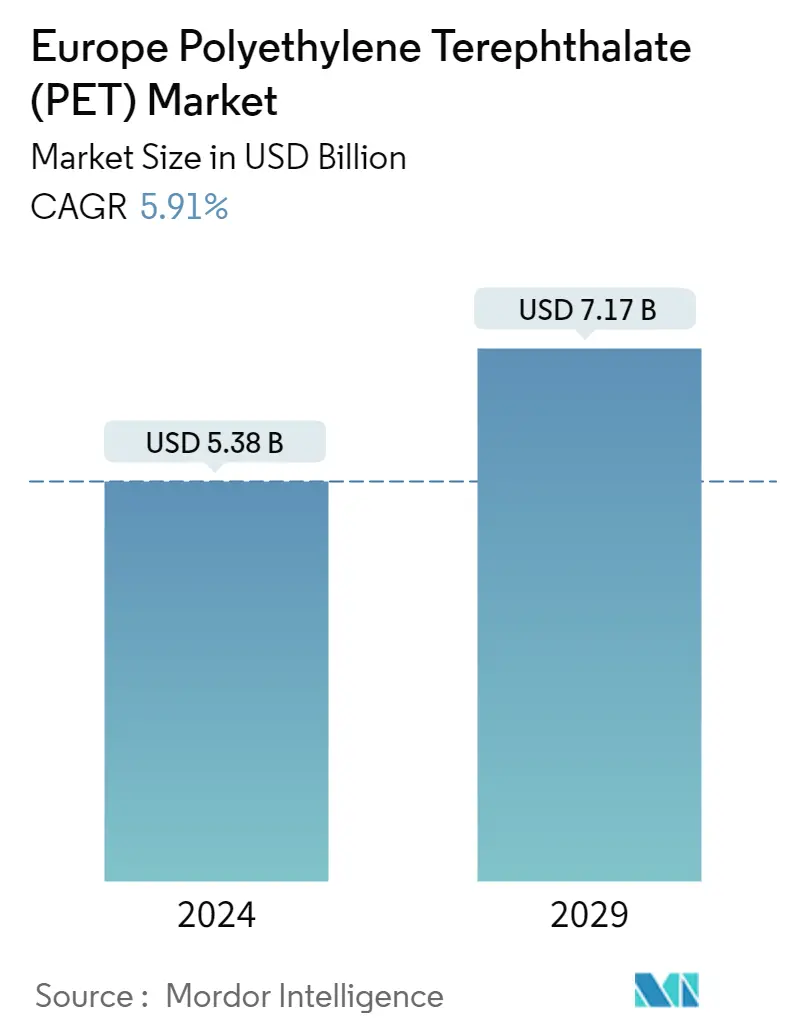

| Tamanho do Mercado (2024) | 5.38 bilhões de dólares | |

| Tamanho do Mercado (2029) | 7.17 bilhões de dólares | |

| Maior participação por indústria do usuário final | Embalagem | |

| CAGR (2024 - 2029) | 5.91 % | |

| Maior participação por país | Rússia | |

| Concentração do Mercado | Alto | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado europeu de tereftalato de polietileno (PET)

O tamanho do mercado europeu de tereftalato de polietileno é estimado em US$ 5,38 bilhões em 2024, e deverá atingir US$ 7,17 bilhões até 2029, crescendo a um CAGR de 5,91% durante o período de previsão (2024-2029).

Setor de embalagens dominará o mercado nos próximos anos

- O PET tem uma ampla gama de aplicações nos setores elétrico e eletrônico de embalagens, onde é usado para embalar alimentos e bebidas, especialmente refrigerantes e água de tamanho conveniente, bem como em formas de bobina, encapsulamento elétrico, dispositivos elétricos, solenóides e medidores inteligentes. Em 2022, a resina PET representou aproximadamente 22% da receita total da Europa no mercado de plásticos de engenharia.

- A indústria de embalagens é a maior usuária final de resina PET na região. Fatores como o aumento da população, o aumento dos níveis de renda e a mudança de estilos de vida alimentam o crescimento da indústria de embalagens plásticas. Segmentos crescentes de usuários finais, como FMCG, alimentos e bebidas, produtos farmacêuticos e outros segmentos, impulsionam a demanda por embalagens plásticas. Prevê-se que a produção de embalagens plásticas na Europa aumente de 31,4 toneladas em 2023 para cerca de 39,8 toneladas em 2029. Prevê-se que o setor do comércio eletrónico na região atinja uma receita de aproximadamente 1.040,0 mil milhões de dólares em 2027, acima dos 712,6 mil milhões de dólares em 2023. Consequentemente, espera-se que a crescente demanda da indústria de embalagens impulsione a demanda por resina PET durante o período de previsão.

- A indústria elétrica e eletrônica é a indústria de resina PET que mais cresce na região, com um CAGR de 6,69% em termos de valor durante o período de previsão. Prevê-se que as receitas da produção eléctrica e electrónica da região aumentem de 808,9 mil milhões de dólares em 2023 para 1140,7 mil milhões de dólares em 2027. Prevê-se que a electrónica de consumo na região atinja uma receita de cerca de 225,9 mil milhões de dólares em 2027, acima dos 210,9 mil milhões de dólares em 2023. Como resultado, espera-se que a crescente produção elétrica e eletrônica na região alimente a demanda por resina PET no futuro.

A Rússia permanecerá como player dominante no mercado durante o período de previsão

- O tereftalato de polietileno (PET) tem uma ampla gama de aplicações nas indústrias de embalagens e elétrica e eletrônica, como para embalar alimentos e bebidas, especificamente refrigerantes de tamanho conveniente, sucos, água e bobinas, encapsulamento elétrico, dispositivos elétricos, solenóides, e medidores inteligentes. O segmento europeu foi responsável por 23% do consumo global de resina PET em valor em 2022.

- A Rússia é o maior consumidor de resina PET e de crescimento mais rápido na Europa e deverá registrar um CAGR de 6,53% em valor durante o período de previsão (2023-2029). As embalagens plásticas flexíveis tiveram um crescimento significativo no país devido à sua durabilidade, baixo peso, economia e propriedades de fácil manuseio. A produção de embalagens plásticas no país deverá atingir 8,19 milhões de toneladas em 2029, contra 6,29 milhões de toneladas em 2023. O mercado de comércio eletrônico no país deverá atingir US$ 67,73 bilhões em 2027, contra US$ 40,92 bilhões em 2023. Como resultado, projeta-se que o crescimento da indústria russa de embalagens impulsione a demanda por resina PET durante o período de previsão.

- A Alemanha é o segundo maior consumidor de resina PET na região europeia devido às suas crescentes indústrias de embalagens, elétrica e eletrônica e máquinas industriais. A preferência por alimentos processados e embalados impulsionou o mercado de embalagens de alimentos no país devido ao rápido desenvolvimento de estilos de vida e ao crescimento económico. A produção de embalagens plásticas na Alemanha representou cerca de 14,9% do total europeu em 2022. O país também tem um dos maiores mercados de comércio eletrônico da Europa, com projeção de atingir cerca de 211,2 bilhões de dólares em 2027, contra 147,6 bilhões de dólares em 2023. O aumento das embalagens projeta-se que a indústria impulsione a demanda por resinas PET durante o período de previsão.

Tendências do mercado europeu de tereftalato de polietileno (PET)

- Demanda por aeronaves comerciais e militares para impulsionar o crescimento da produção de componentes

- Veículos elétricos para fomentar o crescimento da produção automobilística

- Políticas e iniciativas governamentais da UE para aumentar a indústria da construção

- E-commerce e embalagens flexíveis para impulsionar o mercado de embalagens plásticas

- Europa continuará a ser o principal exportador de PET no comércio global

- Os preços do petróleo bruto impactarão o preço da resina PET durante o período de previsão

- Garrafas continuarão dominantes nos próximos anos

- De acordo com a Diretiva de Embalagens e Resíduos de Embalagens da UE, as garrafas PET para bebidas devem conter pelo menos 25% de plástico reciclado até 2025

Visão geral da indústria de tereftalato de polietileno (PET) na Europa

O mercado europeu de tereftalato de polietileno (PET) está bastante consolidado, com as cinco principais empresas ocupando 69,78%. Os principais players deste mercado são Equipolymers, Indorama Ventures Public Company Limited, JBF Industries Ltd, NEO GROUP e SIBUR Holding PJSC (classificados em ordem alfabética).

Líderes de mercado europeus de tereftalato de polietileno (PET)

Equipolymers

Indorama Ventures Public Company Limited

JBF Industries Ltd

NEO GROUP

SIBUR Holding PJSC

Other important companies include Alfa S.A.B. de C.V., Meltem Kimya, Novapet, Polyplex, Tatneft.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado europeu de tereftalato de polietileno (PET)

- Novembro de 2022 NOVAPET, SA lançou copos PET de paredes ultrafinas contendo 30% de PET reciclado usando Novapet SPRIT B21.

- Setembro de 2022 SIBUR lançou a produção de grânulos de PET a partir de matéria-prima reciclada. O novo produto, grânulos Vivilen rPET, contém até 25-30% de polímeros reciclados e agora será fabricado na POLIEF.

- Junho de 2022 A Alpek adquiriu a OCTAL, o que aumentou a capacidade de resina PET da Alpek em 576.000 toneladas, ajudando-a a atender ao aumento da demanda dos clientes.

Relatório de mercado europeu de tereftalato de polietileno (PET) – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Tendências do usuário final

- 4.1.1 Aeroespacial

- 4.1.2 Automotivo

- 4.1.3 Construção e Construção

- 4.1.4 Elétrica e Eletrônica

- 4.1.5 Embalagem

- 4.2 Tendências de importação e exportação

- 4.2.1 Tereftalato de polietileno (PET) Comércio

- 4.3 Tendências de preços

- 4.4 Tendências de formulários

- 4.5 Visão geral da reciclagem

- 4.5.1 Tendências de reciclagem de tereftalato de polietileno (PET)

- 4.6 Quadro regulamentar

- 4.6.1 UE

- 4.6.2 França

- 4.6.3 Alemanha

- 4.6.4 Itália

- 4.6.5 Rússia

- 4.6.6 Reino Unido

- 4.7 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 5.1 Indústria de usuários finais

- 5.1.1 Automotivo

- 5.1.2 Construção e Construção

- 5.1.3 Elétrica e Eletrônica

- 5.1.4 Industrial e Máquinas

- 5.1.5 Embalagem

- 5.1.6 Outras indústrias de usuários finais

- 5.2 País

- 5.2.1 França

- 5.2.2 Alemanha

- 5.2.3 Itália

- 5.2.4 Rússia

- 5.2.5 Reino Unido

- 5.2.6 Resto da Europa

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

- 6.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 6.4.1 Alfa S.A.B. de C.V.

- 6.4.2 Equipolymers

- 6.4.3 Indorama Ventures Public Company Limited

- 6.4.4 JBF Industries Ltd

- 6.4.5 Meltem Kimya

- 6.4.6 NEO GROUP

- 6.4.7 Novapet

- 6.4.8 Polyplex

- 6.4.9 SIBUR Holding PJSC

- 6.4.10 Tatneft

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE ENGENHARIA DE PLÁSTICOS

8. APÊNDICE

- 8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter (Análise de Atratividade da Indústria)

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de tereftalato de polietileno (PET) na Europa

Automotivo, Construção Civil, Elétrica e Eletrônica, Industrial e Maquinário, Embalagem são cobertos como segmentos pela Indústria do Usuário Final. França, Alemanha, Itália, Rússia e Reino Unido são abrangidos como segmentos por país.

- O PET tem uma ampla gama de aplicações nos setores elétrico e eletrônico de embalagens, onde é usado para embalar alimentos e bebidas, especialmente refrigerantes e água de tamanho conveniente, bem como em formas de bobina, encapsulamento elétrico, dispositivos elétricos, solenóides e medidores inteligentes. Em 2022, a resina PET representou aproximadamente 22% da receita total da Europa no mercado de plásticos de engenharia.

- A indústria de embalagens é a maior usuária final de resina PET na região. Fatores como o aumento da população, o aumento dos níveis de renda e a mudança de estilos de vida alimentam o crescimento da indústria de embalagens plásticas. Segmentos crescentes de usuários finais, como FMCG, alimentos e bebidas, produtos farmacêuticos e outros segmentos, impulsionam a demanda por embalagens plásticas. Prevê-se que a produção de embalagens plásticas na Europa aumente de 31,4 toneladas em 2023 para cerca de 39,8 toneladas em 2029. Prevê-se que o setor do comércio eletrónico na região atinja uma receita de aproximadamente 1.040,0 mil milhões de dólares em 2027, acima dos 712,6 mil milhões de dólares em 2023. Consequentemente, espera-se que a crescente demanda da indústria de embalagens impulsione a demanda por resina PET durante o período de previsão.

- A indústria elétrica e eletrônica é a indústria de resina PET que mais cresce na região, com um CAGR de 6,69% em termos de valor durante o período de previsão. Prevê-se que as receitas da produção eléctrica e electrónica da região aumentem de 808,9 mil milhões de dólares em 2023 para 1140,7 mil milhões de dólares em 2027. Prevê-se que a electrónica de consumo na região atinja uma receita de cerca de 225,9 mil milhões de dólares em 2027, acima dos 210,9 mil milhões de dólares em 2023. Como resultado, espera-se que a crescente produção elétrica e eletrônica na região alimente a demanda por resina PET no futuro.

| Automotivo |

| Construção e Construção |

| Elétrica e Eletrônica |

| Industrial e Máquinas |

| Embalagem |

| Outras indústrias de usuários finais |

| França |

| Alemanha |

| Itália |

| Rússia |

| Reino Unido |

| Resto da Europa |

| Indústria de usuários finais | Automotivo |

| Construção e Construção | |

| Elétrica e Eletrônica | |

| Industrial e Máquinas | |

| Embalagem | |

| Outras indústrias de usuários finais | |

| País | França |

| Alemanha | |

| Itália | |

| Rússia | |

| Reino Unido | |

| Resto da Europa |

Definição de mercado

- Indústria do usuário final - Construção Civil, Embalagem, Automotivo, Máquinas Industriais, Elétrica e Eletrônica e Outros são as indústrias de usuários finais consideradas no mercado de tereftalato de polietileno.

- Resina - No âmbito do estudo, são consideradas resinas virgens de tereftalato de polietileno em formas primárias como líquida, pó, pellet, etc.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: As principais variáveis quantificáveis (indústria e externas) pertencentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base em pesquisa documental e revisão da literatura; juntamente com contribuições de especialistas primários. Estas variáveis são ainda confirmadas através de modelos de regressão (sempre que necessário).

- Etapa 2 Construir um modelo de mercado: Para construir uma metodologia de previsão robusta, as variáveis e os fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura