Tamanho do mercado de tereftalato de polietileno (PET) da América do Norte

| Período de Estudo | 2017 - 2029 | |

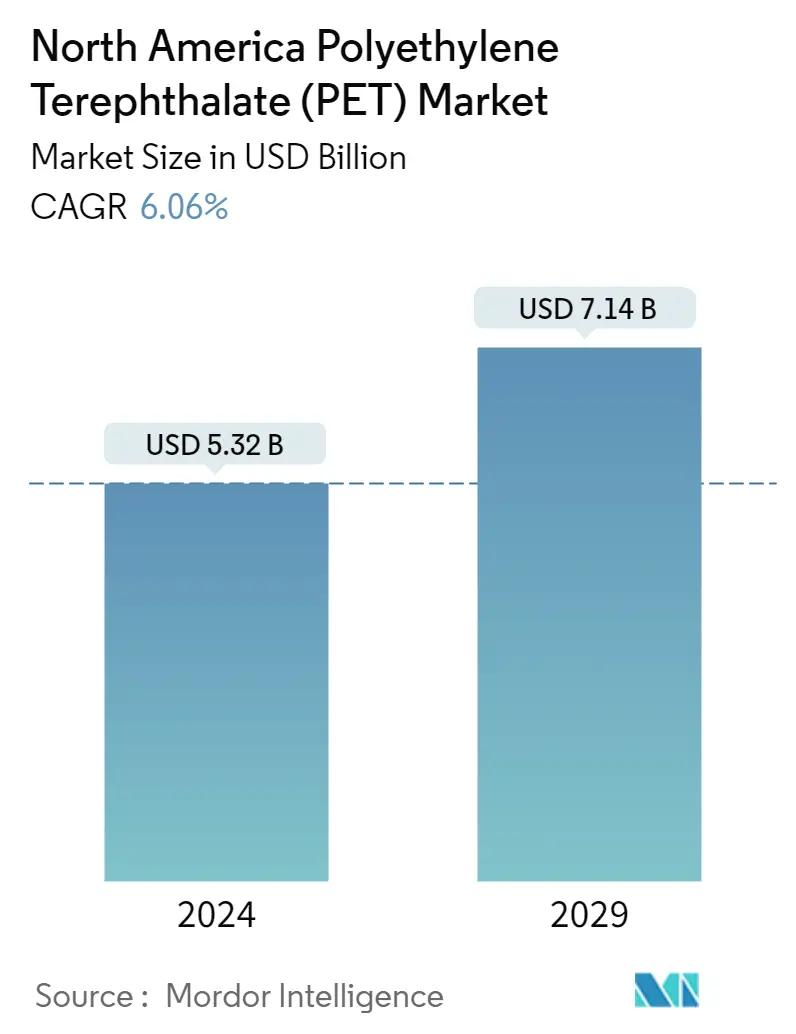

| Tamanho do Mercado (2024) | 5.32 bilhões de dólares | |

| Tamanho do Mercado (2029) | 7.14 bilhões de dólares | |

| Maior participação por indústria do usuário final | Embalagem | |

| CAGR (2024 - 2029) | 6.06 % | |

| Maior participação por país | Estados Unidos | |

| Concentração do Mercado | Alto | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de tereftalato de polietileno (PET) da América do Norte

O tamanho do mercado de tereftalato de polietileno da América do Norte é estimado em US$ 5,32 bilhões em 2024, e deverá atingir US$ 7,14 bilhões até 2029, crescendo a um CAGR de 6,06% durante o período de previsão (2024-2029).

A crescente demanda da indústria de embalagens e elétrica e eletrônica pode impulsionar a demanda do mercado por PET durante o período de previsão

- O tereftalato de polietileno tem uma ampla gama de aplicações em embalagens e produtos elétricos e eletrônicos, como embalagens de alimentos e bebidas, especialmente refrigerantes, sucos e água de tamanho conveniente, formas de bobina, encapsulamento elétrico, dispositivos elétricos, solenóides e medidores inteligentes. Embalagem e eletroeletrônicos representaram cerca de 96,6% e 2,0% da receita do mercado de tereftalato de polietileno da região, respectivamente, em 2022.

- A indústria de embalagens é a maior consumidora de resinas PET na região devido ao aumento significativo de residências individuais e estilos de vida agitados, resultando no aumento da demanda por produtos alimentícios funcionais, pré-embalados e convenientes. A América do Norte é um dos mercados dominantes na indústria de embalagens a nível global, com a produção de embalagens plásticas tendo um volume de 22,4 milhões em 2022.

- A indústria elétrica e eletrônica é a segunda maior da região, especialmente nos Estados Unidos. A indústria representou 1,6% do PIB e gerou uma receita de 576,1 mil milhões de dólares em 2022 na região, aumentando a procura de produtos eléctricos e electrónicos e incentivando o aparecimento de veículos eléctricos, robôs autónomos e tecnologias de defesa ultrassecretas.

- Espera-se que a indústria elétrica e eletrônica seja o consumidor de resinas PET que mais cresce na região em termos de receita, com uma CAGR esperada de 8,18%, devido ao aumento das aplicações de PET para compósitos plásticos em produtos elétricos e eletrônicos.

Estados Unidos dominarão o mercado PET devido ao domínio da indústria de embalagens

- A América do Norte foi responsável por 17,3% do consumo global de resina de tereftalato de polietileno (PET) em 2022 em volume. A resina PET é um dos principais polímeros utilizados na América do Norte devido ao seu domínio na indústria de embalagens.

- Os Estados Unidos detinham a maior quota de mercado de 90,29% em 2022, um crescimento de 7,68% em valor face ao ano anterior, atribuído ao domínio do país na indústria de embalagens norte-americana. O país ocupa 80% da produção norte-americana de embalagens plásticas em volume. Estilos de vida mais ocupados, aumento do poder de compra e crescente demanda por produtos embalados rápidos e para viagem estão impulsionando a indústria de embalagens dos EUA e o mercado de PET.

- O crescimento dos setores de FMCG, alimentos, bebidas e comércio eletrônico impulsiona a demanda do México por resina PET. Em 2022, o volume de produção de plástico do país representou 11,91% do mercado norte-americano. Em 2022, aumentou a uma taxa de 3,87% em relação ao ano anterior. Projeta-se que o aumento da produção de embalagens plásticas impulsione a demanda por resina PET no país nos próximos anos.

- Espera-se também que o México seja o consumidor de resina PET que mais cresce na América do Norte, com um CAGR de 6,25% em termos de valor durante o período de previsão. O consumidor do país busca embalagens que proporcionem comodidade e segurança, portabilidade e frescor do produto. Assim, a produção de embalagens plásticas no país deverá atingir 3,57 milhões de toneladas até 2029, contra 2,79 milhões de toneladas em 2023.

Tendências de mercado de tereftalato de polietileno (PET) da América do Norte

- Aumentar os investimentos nos setores da aviação civil e da defesa para impulsionar a indústria

- Iniciativas governamentais para veículos elétricos para apoiar a produção automóvel

- Forte crescimento na construção residencial para impulsionar a indústria

- Evoluindo o estilo de vida para aumentar as aplicações de embalagens plásticas

- América do Norte permanecerá como importador líquido de resinas PET

- Os preços voláteis do petróleo bruto e os fatores geopolíticos podem influenciar fortemente os preços das resinas PET

- Crescente setor de embalagens para fomentar a demanda por garrafas PET

- A taxa de reciclagem de PET no México foi de 56%, nos Estados Unidos em 28,6% e no Canadá em 9%.

Visão geral da indústria de tereftalato de polietileno (PET) da América do Norte

O mercado norte-americano de tereftalato de polietileno (PET) está bastante consolidado, com as cinco principais empresas ocupando 97,94%. Os principais players deste mercado são Alfa SAB de CV, Eastman Chemical Company, Formosa Plastics Group, Indorama Ventures Public Company Limited e Polyplex (classificados em ordem alfabética).

Líderes de mercado de tereftalato de polietileno (PET) da América do Norte

Alfa S.A.B. de C.V.

Eastman Chemical Company

Formosa Plastics Group

Indorama Ventures Public Company Limited

Polyplex

Other important companies include Far Eastern New Century Corporation, JBF Industries Ltd, Kimex SA de CV, Reliance Industries Limited, SABIC.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de tereftalato de polietileno (PET) da América do Norte

- Janeiro de 2023 A Polyplex iniciou sua nova linha de filme PET e revestidora off-line nos Estados Unidos para atender à demanda doméstica e aumentar a capacidade em 50 quilotons.

- Setembro de 2022 A Eastman anunciou um acordo com a Ethicon, uma empresa da Johnson Johnson MedTech, para fornecer materiais da Eastman Renew para suas embalagens de barreira estéril para dispositivos médicos.

- Julho de 2022 A Alfa SAB de CV reiniciou a construção da planta integrada PTA-PET em Corpus Christi, Texas, por meio de uma joint venture (Corpus Christi Polymers) com Indorama Ventures e Far Eastern New Century.

Relatório de mercado de tereftalato de polietileno (PET) da América do Norte – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Tendências do usuário final

- 4.1.1 Aeroespacial

- 4.1.2 Automotivo

- 4.1.3 Construção e Construção

- 4.1.4 Elétrica e Eletrônica

- 4.1.5 Embalagem

- 4.2 Tendências de importação e exportação

- 4.2.1 Tereftalato de polietileno (PET) Comércio

- 4.3 Tendências de preços

- 4.4 Tendências de formulários

- 4.5 Visão geral da reciclagem

- 4.5.1 Tendências de reciclagem de tereftalato de polietileno (PET)

- 4.6 Quadro regulamentar

- 4.6.1 Canadá

- 4.6.2 México

- 4.6.3 Estados Unidos

- 4.7 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 5.1 Indústria de usuários finais

- 5.1.1 Automotivo

- 5.1.2 Construção e Construção

- 5.1.3 Elétrica e Eletrônica

- 5.1.4 Industrial e Máquinas

- 5.1.5 Embalagem

- 5.1.6 Outras indústrias de usuários finais

- 5.2 País

- 5.2.1 Canadá

- 5.2.2 México

- 5.2.3 Estados Unidos

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

- 6.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 6.4.1 Alfa S.A.B. de C.V.

- 6.4.2 Eastman Chemical Company

- 6.4.3 Far Eastern New Century Corporation

- 6.4.4 Formosa Plastics Group

- 6.4.5 Indorama Ventures Public Company Limited

- 6.4.6 JBF Industries Ltd

- 6.4.7 Kimex SA de CV

- 6.4.8 Polyplex

- 6.4.9 Reliance Industries Limited

- 6.4.10 SABIC

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE ENGENHARIA DE PLÁSTICOS

8. APÊNDICE

- 8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter (Análise de Atratividade da Indústria)

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de tereftalato de polietileno (PET) da América do Norte

Automotivo, Construção Civil, Elétrica e Eletrônica, Industrial e Maquinário, Embalagem são cobertos como segmentos pela Indústria do Usuário Final. Canadá, México e Estados Unidos são cobertos como segmentos por país.

- O tereftalato de polietileno tem uma ampla gama de aplicações em embalagens e produtos elétricos e eletrônicos, como embalagens de alimentos e bebidas, especialmente refrigerantes, sucos e água de tamanho conveniente, formas de bobina, encapsulamento elétrico, dispositivos elétricos, solenóides e medidores inteligentes. Embalagem e eletroeletrônicos representaram cerca de 96,6% e 2,0% da receita do mercado de tereftalato de polietileno da região, respectivamente, em 2022.

- A indústria de embalagens é a maior consumidora de resinas PET na região devido ao aumento significativo de residências individuais e estilos de vida agitados, resultando no aumento da demanda por produtos alimentícios funcionais, pré-embalados e convenientes. A América do Norte é um dos mercados dominantes na indústria de embalagens a nível global, com a produção de embalagens plásticas tendo um volume de 22,4 milhões em 2022.

- A indústria elétrica e eletrônica é a segunda maior da região, especialmente nos Estados Unidos. A indústria representou 1,6% do PIB e gerou uma receita de 576,1 mil milhões de dólares em 2022 na região, aumentando a procura de produtos eléctricos e electrónicos e incentivando o aparecimento de veículos eléctricos, robôs autónomos e tecnologias de defesa ultrassecretas.

- Espera-se que a indústria elétrica e eletrônica seja o consumidor de resinas PET que mais cresce na região em termos de receita, com uma CAGR esperada de 8,18%, devido ao aumento das aplicações de PET para compósitos plásticos em produtos elétricos e eletrônicos.

| Automotivo |

| Construção e Construção |

| Elétrica e Eletrônica |

| Industrial e Máquinas |

| Embalagem |

| Outras indústrias de usuários finais |

| Canadá |

| México |

| Estados Unidos |

| Indústria de usuários finais | Automotivo |

| Construção e Construção | |

| Elétrica e Eletrônica | |

| Industrial e Máquinas | |

| Embalagem | |

| Outras indústrias de usuários finais | |

| País | Canadá |

| México | |

| Estados Unidos |

Definição de mercado

- Indústria do usuário final - Edifício e Construção, Embalagem, Automotivo, Máquinas Industriais, Elétrica e Eletrônica e Outros são as indústrias de usuário final consideradas no mercado de tereftalato de polietileno.

- Resina - No âmbito do estudo, são consideradas resinas virgens de tereftalato de polietileno em formas primárias como líquida, pó, pellet, etc.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: As principais variáveis quantificáveis (indústria e externas) pertencentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base em pesquisa documental e revisão da literatura; juntamente com contribuições de especialistas primários. Estas variáveis são ainda confirmadas através de modelos de regressão (sempre que necessário).

- Etapa 2 Construir um modelo de mercado: Para construir uma metodologia de previsão robusta, as variáveis e os fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura