Tamanho e Participação do Mercado de Energia da Austrália

Análise do Mercado de Energia da Austrália pela Mordor Intelligence

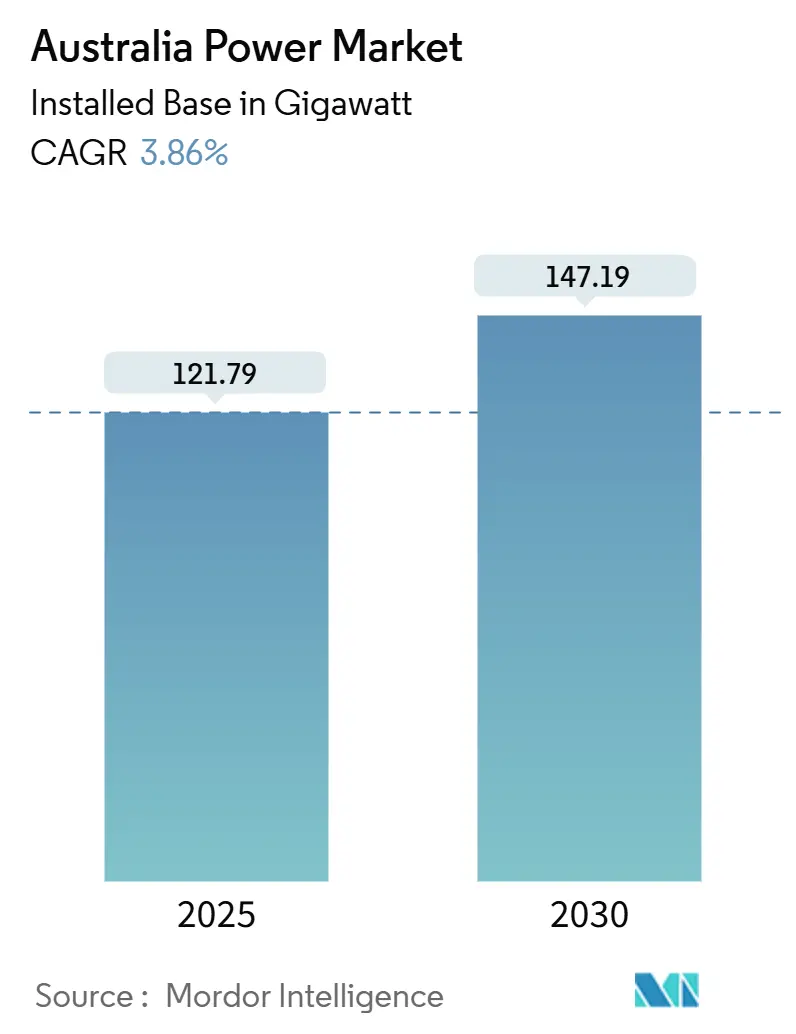

O tamanho do Mercado de Energia da Austrália em termos de base instalada deve crescer de 121,79 gigawatts em 2025 para 147,19 gigawatts até 2030, a uma TCAC de 3,86% durante o período de previsão (2025-2030).

O mercado de energia da Austrália está experimentando investimento em larga escala em renováveis, impulsionado pela meta federal de 82% de eletricidade renovável até 2030, sustentando este crescimento. As aposentadorias de carvão-no caminho de 90% das unidades fecharem até 2035-estão abrindo espaço para solar, eólica e armazenamento substituírem a base perdida. Simultaneamente, a garantia governamental através do Esquema de Investimento de Capacidade (CIS) e o fundo de transmissão Rewiring the Nation de AUD 20 bilhões estão reduzindo o risco do projeto, acelerando a construção de energia limpa e modernizando a rede. O aumento de contratos corporativos de compra de energia (PPAs), um surto na adoção de energia solar residencial, e fortes construções de baterias estão remodelando o lado da demanda, enquanto gargalos de transmissão e resistência comunitária representam desafios de curto prazo em várias Zonas de Energia Renovável (REZs).[1]Department of Climate Change, Energy, Environment and Water, "Rewiring the Nation Program Overview," dcceew.gov.au

Principais Conclusões do Relatório

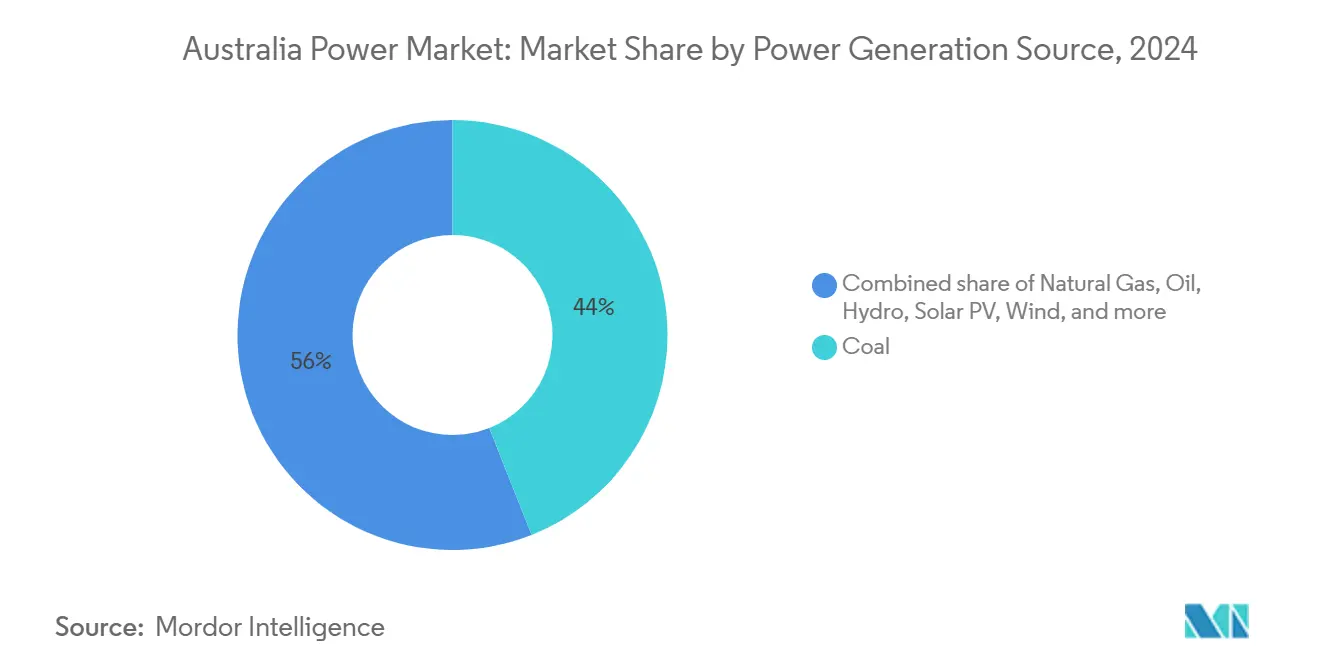

- Por fonte de geração de energia, o carvão detinha 44% da participação do mercado de energia australiano em 2024, enquanto a energia solar fotovoltaica está prevista para expandir a uma TCAC de 8,1% até 2030.

- Por usuário final, o segmento de concessionárias comandou 56% da participação do tamanho do mercado de energia australiano em 2024; o segmento residencial está projetado para crescer a uma TCAC de 8,9% até 2030.

Tendências e Insights do Mercado de Energia da Austrália

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Implementação rápida de energia solar fotovoltaica de escala de concessionária sob LRET | +1.20% | Nacional; Queensland, Nova Gales do Sul, Victoria | Médio prazo (2-4 anos) |

| Surto de PPAs corporativos de operadores de mineração e data centers | +0.80% | Austrália Ocidental | Médio prazo (2-4 anos) |

| Investimentos em bateria de escala de rede e hidrelétrica bombeada acelerados pelo CIS | +0.90% | Nacional; Nova Gales do Sul, Victoria | Longo prazo (≥ 4 anos) |

| Financiamento federal "Rewiring the Nation" para super-rede | +0.70% | Nacional; estados orientais | Longo prazo (≥ 4 anos) |

| Projetos de turbina a gás prontos para hidrogênio | +0.5% | Queensland, Austrália do Sul, Austrália Ocidental | Médio prazo (2-4 anos) |

| Eletrificação de residências e adoção de VE | +0.6% | Nova Gales do Sul, Victoria, Queensland | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Implementação Rápida de Energia Solar Fotovoltaica de Escala de Concessionária sob Meta de Energia Renovável em Larga Escala (LRET)

Adições recordes de 7,5 GW de capacidade renovável em 2024-das quais 4,3 GW vieram de energia solar de grande escala-confirmam a energia solar fotovoltaica como a fonte de energia de menor custo a USD 36 por MWh. Compromissos totalizando 1,918 GW no ano passado apontam para um pipeline robusto, com Queensland, Nova Gales do Sul e Victoria dominando o desenvolvimento. Os picos de energia solar ao meio-dia agora exigem estratégias avançadas de despacho e recursos mais flexíveis. A queda dos preços dos módulos e os processos de licenciamento simplificados estão atraindo novos investidores, enquanto os operadores da rede refinam as regras de corte para proteger a estabilidade da rede. Neste contexto, a participação da energia solar na geração nacional continua a subir rapidamente, fomentando novas normas técnicas e comerciais.[2]Clean Energy Regulator, "Large-Scale Renewable Energy Target Statistics 2025," cleanenergyregulator.gov.au

Surto de PPAs Corporativos de Operadores de Mineração e Data Centers na Austrália Ocidental

Grandes mineradoras e empresas de infraestrutura digital estão contratando projetos multi-megawatt de energia solar e armazenamento para descarbonizar operações sob a Estratégia de Transformação Energética da Austrália Ocidental. Esses PPAs frequentemente ancoram o financiamento para projetos remotos que de outra forma poderiam lutar por escala. Dentro do Sistema Interconectado do Sudoeste, mais de um quarto das residências já exporta energia solar residencial, complicando as tarefas de balanceamento, mas criando curvas de aprendizado para compradores corporativos. À medida que os centros de carga comercial se alinham com a construção renovável, novos modelos de receita-envolvendo atualizações de rede compartilhadas e baterias no local-estão emergindo. A tendência amplia a base de compradores para energia limpa e diversifica a demanda regional.

Investimentos em Bateria de Escala de Rede e Hidrelétrica Bombeada Acelerados pelo Esquema de Investimento de Capacidade (CIS)

O CIS visa 9 GW de capacidade despachável limpa até 2030 ao lado de 23 GW de renováveis variáveis. A garantia de receita desbloqueou AUD 2,4 bilhões para armazenamento apenas no Q1 2025, cobrindo seis projetos que adicionam 1,5 GW. Exemplos incluem a bateria de 500 MW Liddell da AGL devido online em 2026 e o esquema de hidrelétrica bombeada Oven Mountain de 900 MW da Alinta. Ao compartilhar vantagens com consumidores e reduzir riscos negativos para desenvolvedores, o CIS atrai novos credores e reduz o custo de capital, especialmente para ativos de longa duração. Baterias já estão fornecendo controle de frequência, enquanto hidrelétricas bombeadas se posicionam para estabilização sazonal conforme o carvão sai.

Financiamento Federal "Rewiring the Nation" para Transmissão de Super-Rede para Zonas de Energia Renovável

O programa de AUD 20 bilhões apoia 10.000 km de novas linhas até 2050, liberando caminhos de REZs remotas para centros de carga. Rotas prioritárias cobrem HumeLink em Nova Gales do Sul, VNI West entre Victoria e NSW, e Marinus Link para a Tasmânia. Além do aço no solo, o programa alinha regras de planejamento e padrões de engajamento comunitário, reconhecendo que a licença social faz ou quebra cronogramas. A identificação precoce de "rodovias" renováveis ajuda desenvolvedores a agrupar projetos, compartilhar custos de conexão e reduzir o corte. À medida que os fechamentos de carvão aceleram, a transmissão robusta torna-se fundamental para manter a confiabilidade e permitir arbitragem entre estados.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Gargalos de Transmissão Causando Corte em Queensland e REZs de NSW | -0.7% | Queensland e Nova Gales do Sul | Médio prazo (2-4 anos) |

| Oposição Comunitária Atrasando Parques Eólicos e Rotas de Interconector de AV | -0.6% | Nacional, com concentração em áreas regionais | Médio prazo (2-4 anos) |

| Aumento dos Preços de Matéria-Prima de Gás Natural Prejudicando a Competitividade de Pico | -0.4% | Nacional, com ênfase na Austrália do Sul e Victoria | Curto prazo (≤ 2 anos) |

| Incerteza Política sobre Caminhos de Saída de Carvão 2030 Desencorajando Alocação de Capital | -0.5% | Nacional, com foco em regiões dependentes de carvão em NSW, Queensland e Victoria | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Gargalos de Transmissão Causando Corte em Queensland e REZs de NSW

Restrições de rede aumentam o corte para energia solar e eólica, cortando exportações residenciais por 1,5% em média e prejudicando receitas de escala de concessionária ainda mais. A precificação incorreta no Mercado Nacional de Eletricidade é estimada em 2,2% da receita do gerador, refletindo congestionamento que planejadores lutam para resolver no ritmo atual de construção. Três REZs de Queensland visam apoiar mais de 3,3 GW de renováveis, mas as atualizações de rede ficam atrás dos pipelines de desenvolvedores. Atrasos de projeto reduzem a confiança do investidor e prolongam a dependência de ativos fósseis. Abordar esses pontos de estrangulamento é crítico para desbloquear geração latente e cumprir metas políticas.

Oposição Comunitária Atrasando Parques Eólicos e Rotas de Interconector de AV

Pesquisas indicam que 70% dos australianos querem renováveis construídas sem prejudicar interesses locais. A resistência regional centra-se no uso da terra, impacto visual e custos de descomissionamento, com alguns parques eólicos levando uma década para navegar aprovações. Linhas de transmissão enfrentam escrutínio similar; apenas 35% dos residentes pesquisados favorecem novos corredores extensivos. Desenvolvedores cada vez mais incorporam alcance precoce, fundos de benefício comunitário e planos transparentes de fim de vida para garantir aceitação. Reguladores estão escrevendo novas regras para formalizar o engajamento, mas no interim, sobrecargas de cronograma inflam custos de projeto em até 55% e desaceleram adições de capacidade.

Análise de Segmento

Por Fonte de Geração de Energia: Dominância do Carvão Diminuindo em Meio ao Surto Solar

O carvão entregou 44% da produção em 2024, mas sua participação no mercado de energia australiano está caindo conforme as aposentadorias aumentam. O gás natural forneceu 17%, oferecendo suporte de rápida aceleração, enquanto a participação de 7% da energia hidrelétrica continuou estabilizando picos. A energia solar fotovoltaica adicionou 3 GW de capacidade residencial em 2024, elevando instalações cumulativas além de 25 GW e empurrando a contribuição da energia solar para 18% da geração. A energia eólica forneceu 13,4% no ano passado e está avançando através de projetos apoiados pelo CIS. O armazenamento por bateria em construção fornece uma história de crescimento paralela, melhorando a resiliência da rede conforme renováveis variáveis escalam.

A energia solar fotovoltaica está prevista para crescer a uma TCAC de 8,1% até 2030, a mais rápida entre todas as fontes. Esta trajetória elevará a porção da energia solar do tamanho do mercado de energia australiano a novos patamares, mesmo conforme plantas de carvão fecham. Enquanto isso, hidrelétrica bombeada e gás pronto para hidrogênio firmarão produção intermitente. Essas mudanças demandam reformas de mercado em tempo real e serviços auxiliares flexíveis para manter estabilidade, sublinhando a interdependência de geração e investimento em rede.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Concessionárias Mantêm Dominância Enquanto Crescimento Residencial Acelera

Concessionárias detiveram 56% do consumo de eletricidade em 2024, refletindo estruturas de fornecimento centralizadas e a influência de três grandes geradores verticalmente integrados. Clientes industriais, responsáveis por 44% da energia de uso final, permanecem sensíveis aos preços do gás e estão explorando eletrificação onde tecnicamente viável. PPAs corporativos emergentes e renováveis no local permitem que industriais protejam custos e descarbonizem simultaneamente.

A demanda residencial é a fatia de crescimento mais rápido do mercado de energia australiano, expandindo a uma TCAC de 8,9% até 2030. Mais de 4 milhões de residências geram energia solar residencial, tornando consumidores participantes ativos do mercado. Vendas de baterias residenciais, apoiadas por programas de desconto estaduais, estão subindo com a adoção de veículos elétricos. Esses ativos distribuídos estão mudando curvas de carga e representarão uma participação maior do mercado de energia australiano até 2030, levando varejistas a oferecer esquemas de precificação dinâmica e usina virtual de energia.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

Nova Gales do Sul representou a maior participação de capacidade em 2024 e está acelerando sua transição ao alocar 3,7 GW-mais da metade da primeira licitação CIS-para projetos locais. Cinco REZs visam canalizar investimento em zonas de alto recurso e aliviar redes dependentes de carvão. Atrasos de transmissão, no entanto, restringem produção e elevam corte, pressionando planejadores a simplificar aprovações e engajamento comunitário.

A Austrália Ocidental, operando um mercado independente, é a região de crescimento mais rápido com uma TCAC de 6,9% projetada de 2025 a 2030. O estado financia grandes armazenamentos, eólica e atualizações de rede sob sua Estratégia de Transformação Energética, e licitações CIS no Mercado Atacadista de Eletricidade serão realizadas anualmente até 2027. Mais de 35% das residências já têm arranjos solares residenciais, criando tanto um laboratório quanto um teste de estresse para sistemas de geração distribuída alta. [3]Government of Western Australia, "Energy Transformation Strategy Update," wa.gov.au

Victoria ocupa o terceiro lugar no impulso de nova construção, garantindo 1,6 GW de capacidade CIS e buscando energia eólica offshore como a proposta Spinifex de 1 GW-plus. Queensland lidera em megawatts renováveis financeiramente comprometidos, apoiado por três REZs designadas. A Austrália do Sul continua a demonstrar penetração renovável extrema, usando condensadores síncronos e baterias para atravessar volatilidade. A Tasmânia aproveita energia hidrelétrica abundante e busca potencial de exportação via planejada Marinus Link. O Território do Norte foca em microrredes remotas, ilustrando os diversos requisitos através do mercado de energia da Austrália.

Cenário Competitivo

AGL Energy, Origin Energy e EnergyAustralia coletivamente comandam uma participação considerável de geração e carga de varejo, dando ao mercado um perfil moderadamente concentrado. Suas saídas de carvão e pipelines renováveis, como o portfólio de 7 GW da AGL com a bateria Liddell de 500 MW, ilustram reposicionamento estratégico. Desenvolvedores internacionais-Neoen, Iberdrola Australia, Goldwind Australia-capitalizam em declínios de custo de tecnologia e certeza política para garantir contratos de eólica, solar e armazenamento de escala de rede, erodindo a dominância dos incumbentes.

Esquemas governamentais estão redesenhando linhas competitivas. Ativos premiados CIS beneficiam de pisos de receita, enquanto projetos comerciais enfrentam exposição à canibalização de preços e congestionamento, fomentando um clima de investimento de duas velocidades. Atividade de M&A reflete a busca por escala, integração vertical e diversificação regional; operadores de rede como TransGrid e AusNet Services expandem bases de ativos regulamentados liderando construções de transmissão. Oportunidades de espaço em branco emergem em usinas virtuais de energia, agregação de recursos distribuídos e integração de hidrogênio com redes de gás, convidando players de tecnologia e fundos de infraestrutura.

Supervisão regulatória continua a evoluir. O monitoramento de mercado do Regulador Australiano de Energia mostra concentração declinante mas poder de mercado local persistente em certos intervalos de despacho. Novas regras sobre proteções ao consumidor, participação de resposta à demanda e adequação de capacidade visam equilibrar confiabilidade com acessibilidade, moldando competição futura dentro do mercado de energia da Austrália.

Líderes da Indústria de Energia da Austrália

-

AGL Energy Ltd.

-

Origin Energy Ltd.

-

EnergyAustralia Holdings

-

Snowy Hydro Ltd.

-

Alinta Energy Pty Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Investimento em armazenamento de energia atingiu AUD 2,4 bilhões no Q1 2025, com seis projetos totalizando 1,5 GW financeiramente comprometidos.

- Maio 2025: O governo federal reafirmou a meta de 82% de renováveis, alocando mais de AUD 30 bilhões para infraestrutura de energia limpa e expandindo o CIS para 32 GW de nova geração.

- Fevereiro 2025: O governo federal injetou AUD 2 bilhões extras na Corporação de Financiamento de Energia Limpa para mobilizar AUD 6 bilhões em capital privado.

- Dezembro 2024: Dezenove projetos totalizando 6,38 GW foram selecionados sob CIS Licitação 1 para fornecer ao Mercado Nacional de Eletricidade.

Escopo do Relatório do Mercado de Energia da Austrália

Geralmente, geração de eletricidade é o processo de gerar energia elétrica de fontes de energia primárias. Para concessionárias na indústria de eletricidade, geração de eletricidade é o processo de entregar (transmissão, distribuição, etc.) eletricidade para usuários finais ou armazená-la.

O mercado de energia australiano é segmentado por fontes de geração de energia, e transmissão e distribuição de energia. Por geração de energia, o mercado é segmentado em térmico convencional, hidráulico, nuclear e renovável não hidráulico. O tamanho do mercado e previsões para cada segmento foram baseados na capacidade instalada, exceto transmissão e distribuição de energia.

| Carvão |

| Gás Natural |

| Petróleo |

| Hidráulica |

| Solar Fotovoltaica |

| Eólica |

| Biomassa e Resíduos |

| Outras Fontes |

| Por Nível de Tensão | ≤132 kV |

| 220 - 330 kV | |

| ≥ 500 kV | |

| Por Componente | Transformadores |

| Linhas e Cabos de Transmissão | |

| Equipamentos de Comutação | |

| Automação de Subestação e Outros |

| Concessionárias |

| Comercial e Industrial |

| Residencial |

| Por Fonte de Geração de Energia | Carvão | |

| Gás Natural | ||

| Petróleo | ||

| Hidráulica | ||

| Solar Fotovoltaica | ||

| Eólica | ||

| Biomassa e Resíduos | ||

| Outras Fontes | ||

| Por Segmento de Transmissão e Distribuição (Apenas Análise Qualitativa) | Por Nível de Tensão | ≤132 kV |

| 220 - 330 kV | ||

| ≥ 500 kV | ||

| Por Componente | Transformadores | |

| Linhas e Cabos de Transmissão | ||

| Equipamentos de Comutação | ||

| Automação de Subestação e Outros | ||

| Por Usuário Final | Concessionárias | |

| Comercial e Industrial | ||

| Residencial | ||

Principais Perguntas Respondidas no Relatório

Qual é a capacidade projetada do mercado de energia da Austrália até 2030?

O mercado de energia da Austrália está previsto para atingir 147,19 GW de capacidade instalada até 2030, crescendo a uma TCAC de 3,86%.

Qual fonte de geração está se expandindo mais rapidamente?

A energia solar fotovoltaica é a fonte de crescimento mais rápido, com uma TCAC de 8,1% esperada de 2025-2030, conforme custos recordemente baixos impulsionam instalações de grande escala e residenciais.

Por que as atualizações de transmissão são críticas para a transição energética da Austrália?

As conexões de transmissão desbloqueiam as Zonas de Energia Renovável, reduzem o corte e substituem a base de carvão que está se aposentando, com o fundo Rewiring the Nation de AUD 20 bilhões visando 10.000 km de novas linhas.

Como o Esquema de Investimento de Capacidade está influenciando o investimento?

O CIS garante receita para projetos selecionados, atraindo capital para 9 GW de armazenamento e 23 GW de renováveis variáveis, enquanto projetos comerciais enfrentam maior risco de mercado.

Qual região está crescendo mais rapidamente?

A Austrália Ocidental lidera o crescimento com uma TCAC de 6,9% até 2030, apoiada por design de mercado independente, forte apoio político e alta penetração de energia solar residencial.

Qual papel as baterias desempenham na rede futura?

Baterias de escala de concessionária e doméstica estabilizam renováveis variáveis, fornecem controle de frequência e permitem maior autoconsumo de energia solar residencial, com 1,5 GW de novas grandes baterias comprometidas no Q1 2025.

Página atualizada pela última vez em: