Tamanho e Participação do Mercado de Monitoramento de Dados de Voo

Análise do Mercado de Monitoramento de Dados de Voo pela Mordor Intelligence

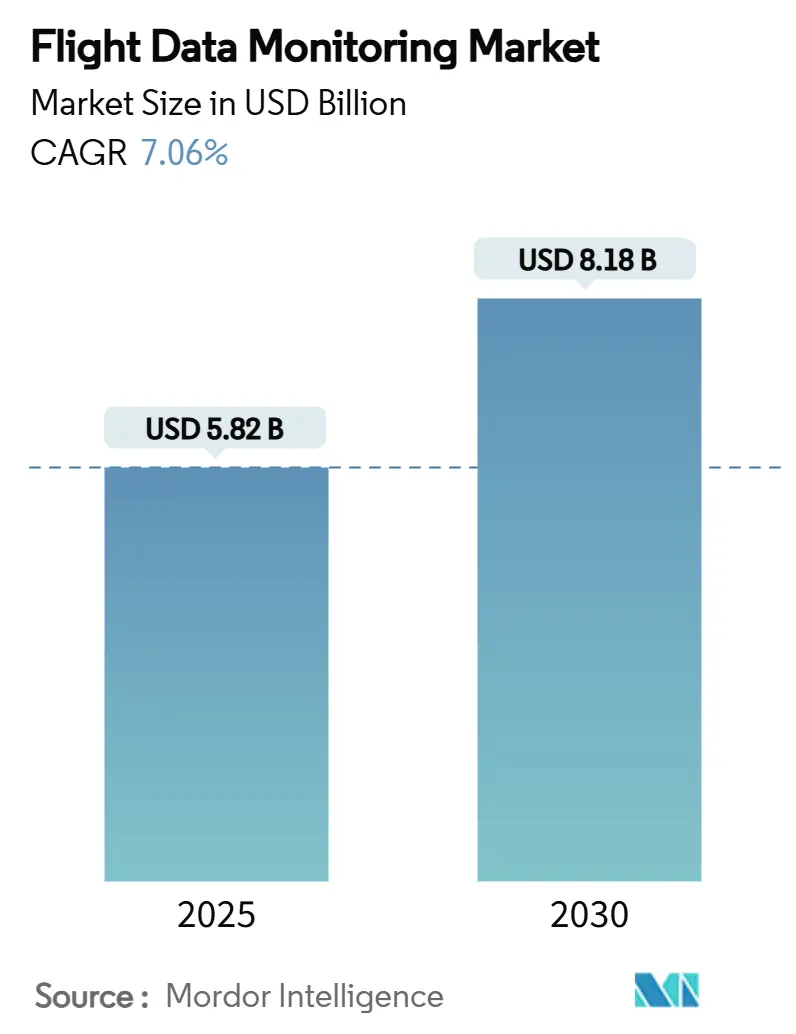

O tamanho do mercado de monitoramento de dados de voo está avaliado em USD 5,82 bilhões em 2025 e previsto para atingir USD 8,18 bilhões até 2030, avançando a uma TCAC de 7,06%. Companhias aéreas e operadores agora tratam dados de voo como um ativo estratégico que libera economias de custo através de análise preditiva e algoritmos de eficiência de combustível. A harmonização regulatória-desde a regra de rastreamento de socorro em tempo real da ICAO até o mandato de gravador de voz de cabine de 25 horas da FAA-comprime cronogramas de adoção enquanto cria uma linha de base global padronizada. A mudança para análise centralizada baseada em nuvem suporta plataformas em terra que eliminam penalidades de peso da aeronave e tornam análises avançadas economicamente atrativas. Fornecedores de tecnologia respondem com dispositivos prontos para IA e arquiteturas de dados abertas, permitindo que operadores integrem painéis de desempenho, manutenção e segurança em uma interface comum. A América do Norte mantém vantagem de pioneiro através de estruturas estabelecidas de compartilhamento de dados, ainda que a Ásia-Pacífico registre a expansão mais rápida conforme sua infraestrutura de aviação escala e projetos de mobilidade aérea urbana ganham impulso.

Principais Conclusões do Relatório

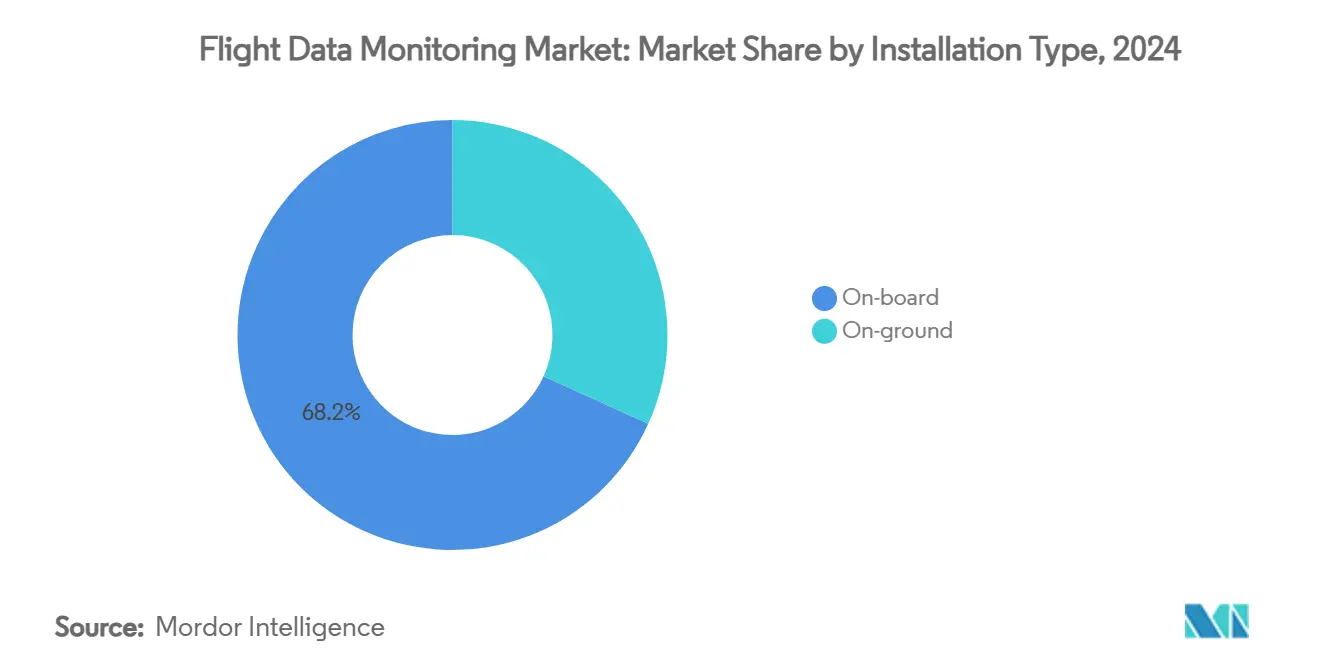

- Por tipo de instalação, sistemas a bordo lideraram com 68,22% da participação do mercado de monitoramento de dados de voo em 2024, enquanto sistemas em terra são projetados para crescer a uma TCAC de 8,10% até 2030.

- Por plataforma, aeronaves de asa fixa detiveram 59,92% do tamanho do mercado de monitoramento de dados de voo em 2024, e veículos aéreos não tripulados (VANTs) estão subindo a uma TCAC de 10,01% até 2030.

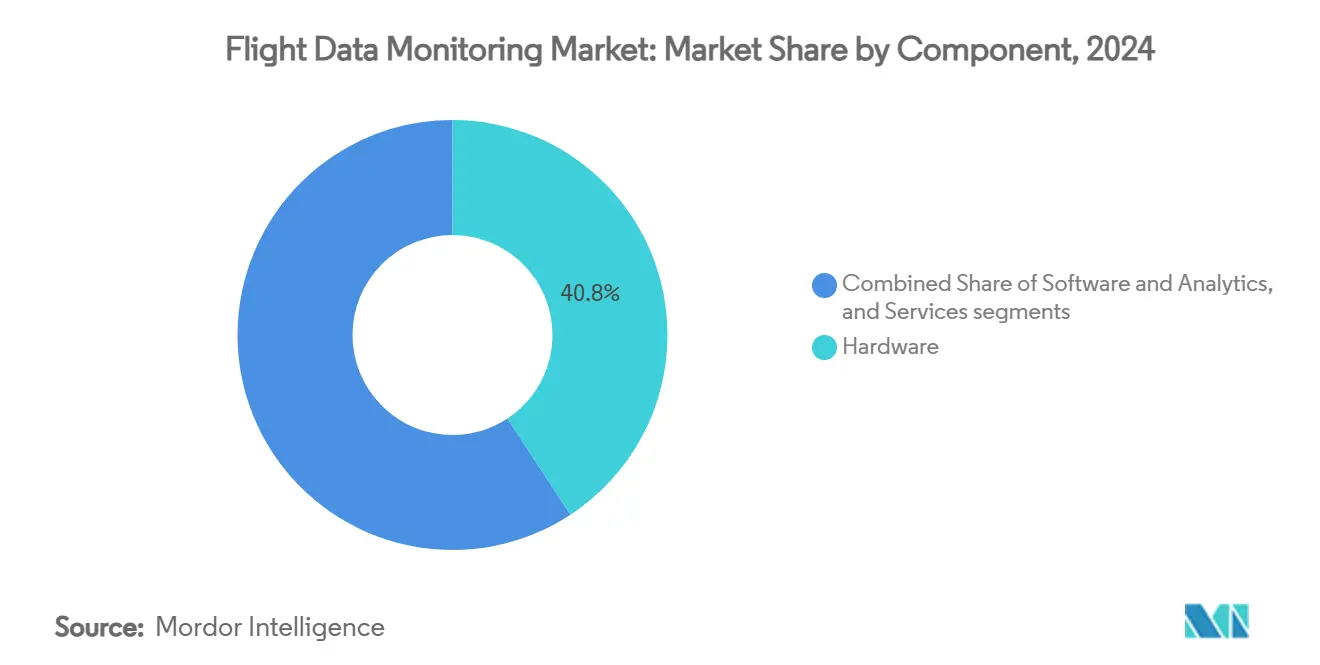

- Por componente, hardware representou 40,75% do tamanho do mercado de monitoramento de dados de voo em 2024; software e análise estão definidos para expandir a uma TCAC de 8,34% no mesmo período.

- Por usuário final, companhias aéreas comerciais capturaram 52,31% da participação de receita em 2024, enquanto provedores de serviços de VANTs estão liderando o campo com uma TCAC de 10,75% até 2030.

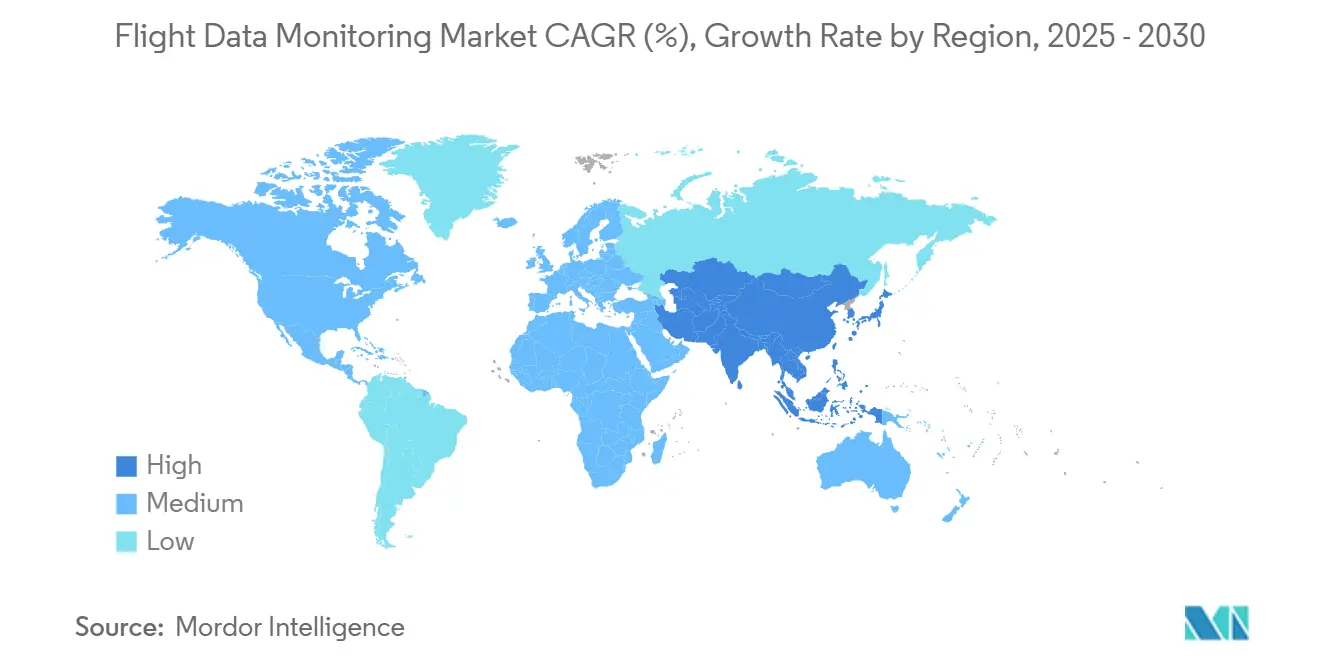

- Por região, a América do Norte comandou 30,33% da participação do mercado de monitoramento de dados de voo em 2024, e a Ásia-Pacífico está prevista para registrar uma TCAC de 7,67% até 2030.

Tendências e Insights do Mercado Global de Monitoramento de Dados de Voo

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mandatos globais acelerando adoção de sistemas de monitoramento de dados de voo a bordo | +1.8% | Global, adoção inicial na América do Norte e UE | Curto prazo (≤ 2 anos) |

| Companhias aéreas priorizando manutenção preditiva para reduzir interrupções operacionais e custos | +1.5% | Global, mais forte na América do Norte e Ásia-Pacífico | Médio prazo (2-4 anos) |

| Implantação de soluções FDM leves e habilitadas para nuvem para VANTs e plataformas menores | +1.2% | Núcleo Ásia-Pacífico, expansão para América do Norte | Médio prazo (2-4 anos) |

| Integração de dados FDM em tempo real em plataformas de IA para otimização de desempenho e combustível | +1.0% | Global, liderado por mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Incentivos vinculados a seguros encorajando companhias aéreas a adotar programas FDM | +0.8% | América do Norte e UE | Curto prazo (≤ 2 anos) |

| Crescente ênfase em transparência pós-incidente e investigação automatizada de incidentes | +0.7% | Global, impulsionado por regulamentação | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Mandatos Globais Acelerando Adoção de Sistemas de Monitoramento de Dados de Voo a Bordo

Órgãos regulatórios estão alinhando padrões de desempenho e gravação, transformando conformidade de uma colcha de retalhos em uma estrutura global sincronizada. A Emenda 48 da ICAO ao Anexo 6 obriga aeronaves acima de 27.000 kg a transmitir dados de posição a cada minuto durante eventos de socorro a partir de janeiro de 2025, forçando atualizações que misturam gravação de voo e conectividade em tempo real. Paralelamente, a regra de gravador de voz de cabine de 25 horas da FAA, efetiva em maio de 2024, criou uma onda de retrofit de USD 800 milhões conforme transportadoras equipam frotas legadas com gravadores compatíveis. Esta harmonização simplifica certificação, reduz custos por unidade e remove as barreiras geográficas anteriores que mantinham pequenos operadores à margem. Fabricantes podem escalar linhas de produtos únicos através de continentes, enquanto operadores se beneficiam de uma linha de base de segurança universalmente aceita que simplifica leasing, revenda e arranjos de wet-lease transfronteiriços.

Companhias Aéreas Priorizando Manutenção Preditiva para Reduzir Interrupções Operacionais e Custos

Operadores cada vez mais aplicam conjuntos de dados de múltiplos voos para prever desgaste de componentes e evitar eventos de manutenção não programada. Estudos da NASA mostram que manutenção baseada em condição pode reduzir custos diretos de manutenção em até 30% comparado com agendamento por intervalo.[1]National Aeronautics and Space Administration, "Condition-Based Maintenance Cost Savings," ntrs.nasa.gov A plataforma HercFusion da Lockheed Martin, treinada com aproximadamente 3 milhões de horas de voo, demonstrou um aumento de 3% na disponibilidade de missão e uma redução de 15% no consumo de combustível para operadores C-130.[2]Lockheed Martin, "HercFusion Analytics Platform," lockheedmartin.com A Airbus estende o modelo com sua suíte Skywise Fleet Performance+, que permite à easyJet antecipar falhas de sistema que historicamente disparavam cancelamentos, protegendo assim receita e confiança dos passageiros. Esses ganhos de desempenho transformam monitoramento de dados de voo de um centro de custo em uma alavanca estratégica de lucro e aceleram adoção empresarial.

Implantação de Soluções FDM Leves e Habilitadas para Nuvem para VANTs e Plataformas Menores

Aeronaves não tripuladas requerem dispositivos compactos, baixo consumo de energia e conformidade regulatória que paralela a aviação tripulada. Descarregamento em nuvem transfere computação pesada da estrutura da aeronave para infraestrutura terrestre, permitindo voos densos em sensores sem penalidades de peso. A parceria da AirData UAV com Google ilustra como sincronização automática de logs de voo e armazenamento seguro em nuvem ajudam operadores a atender regras de relatório de aviação civil sem nuvens proprietárias de fabricantes. 5G e computação de borda melhoram largura de banda e latência, permitindo que operadores monitorem drones em movimento rápido em corredores de entrega urbana. Essas inovações de VANTs estabelecem plantas que programas de helicópteros comerciais e jatos regionais adotarão posteriormente.

Integração de Dados FDM em Tempo Real em Plataformas de IA para Otimização de Desempenho e Combustível

IA torna dados de voo acionáveis assim que são gerados. O mecanismo Fuel Analytics da Boeing analisa mais de 650 parâmetros por voo e rotineiramente produz economias de combustível de 1-3%, com transportadoras excepcionais alcançando 4,3%. O Sistema de Medição de Eventos da GE Aerospace funde dados meteorológicos, de navegação e operacionais para entregar análises prontas para uso enquanto permite criação de regras personalizadas. Companhias aéreas ganham um ciclo de feedback contínuo: tripulações de voo seguem recomendações baseadas em dados, e relatórios pós-voo refinam os modelos. Ao longo do tempo, este ciclo virtuoso incorpora IA no despacho, planejamento de trajetória e até currículos de treinamento de tripulação.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos custos iniciais de instalação e integração limitando adoção entre operadores menores | -1.2% | Global, mais forte em mercados em desenvolvimento | Curto prazo (≤ 2 anos) |

| Preocupações com privacidade e propriedade de dados atrasando adoção mais ampla | -0.8% | UE e América do Norte, estendendo-se globalmente | Médio prazo (2-4 anos) |

| Padronização técnica limitada através de plataformas de aeronaves e aviônicos | -0.7% | Global, com concentração em operações de frota mista | Longo prazo (≥ 4 anos) |

| Falta de expertise interna em análise para extrair insights acionáveis | -0.6% | Global, impacto mais forte em mercados emergentes | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Altos Custos Iniciais de Instalação e Integração Limitando Adoção Entre Operadores Menores

Empresas de charter e companhias aéreas regionais frequentemente operam com margens apertadas e estruturas mais antigas que requerem modificação extensiva. A FAA estima que conformidade SMS da Parte 135 custará ao segmento USD 47,4 milhões a cada ano, destacando o fardo de capital para frotas pequenas. Retrofits demandam tempo de inatividade, mão de obra especializada e papelada de certificação que muitos pequenos operadores agendam apenas quando forçados. O resultado é uma bifurcação de mercado: grandes transportadoras movem-se para análise preditiva de toda a frota, enquanto operações menores permanecem em modo apenas de conformidade, perdendo benefícios de eficiência até que preços de hardware declinem ou modelos de leasing surjam.

Preocupações com Privacidade e Propriedade de Dados Atrasando Adoção Mais Ampla

Dados de voo frequentemente incluem informações pessoais ou comercialmente sensíveis. O GDPR impõe requisitos rigorosos sobre como transportadoras europeias gerenciam e exportam tais dados, e estruturas similares estão se espalhando mundialmente. A IATA observa que regras sobrepostas de dados de passageiros complicam fluxos de dados globais e forçam companhias aéreas a investir em criptografia, anonimização e mecanismos de consentimento. O CISA alertou sobre vulnerabilidades de cadeia de suprimentos em algumas aeronaves não tripuladas construídas no exterior, provocando camadas adicionais de cibersegurança. Esses obstáculos regulatórios e técnicos atrasam projetos, especialmente para operadores que carecem de recursos legais e de TI internos.

Análise de Segmento

Por Tipo de Instalação: Sistemas Terrestres Impulsionam Evolução da Análise

Dispositivos a bordo mantiveram uma participação de 68,22% em 2024, ancorando o tamanho do mercado de monitoramento de dados de voo às demandas fundamentais de segurança de voo. Eles fornecem dados críticos no tempo, como alertas de excedência para pilotos e despachantes. Ainda assim, plataformas em terra estão crescendo a uma TCAC de 8,10% porque companhias aéreas preferem nuvens centralizadas que processam históricos de múltiplos anos através de frotas. Esta arquitetura remove peso da aeronave e habilita IA avançada que seria impraticável hospedar a bordo. Crescente disponibilidade de largura de banda e links seguros de satélite permitem downlink quase em tempo real para revisão pós-ação minutos após o pouso. Companhias aéreas consolidam múltiplos formatos de OEM em bases de dados comuns, melhorando benchmarking entre tipos enquanto cortam custos de licenciamento. A colaboração da Honeywell e NXP acopla processadores de alto desempenho a bordo com APIs de nuvem para que operadores possam escolher quais análises residem na aeronave versus o centro de dados.[3]Honeywell International, "Cloud-Connected Cockpit Architecture," honeywell.com Órgãos regulatórios aceitam este design híbrido, acelerando certificação para frotas mistas e permitindo que transportadoras de baixo custo acessem análises sofisticadas sem atualizações pesadas de aviônicos. Arquiteturas terrestres também se alinham com agendas de sustentabilidade porque prolongam ciclos de vida de hardware. Em vez de retrofit de cada aeronave para novos algoritmos, companhias aéreas atualizam software do lado servidor, cortando drasticamente gastos de atualização e lixo eletrônico.

Por Plataforma: Integração de VANTs Remodela Dinâmicas do Mercado

Aeronaves de asa fixa contribuíram com 59,92% do tamanho do mercado de monitoramento de dados de voo em 2024, refletindo a ampla frota global de jatos de passageiros e carga que já carregam gravadores e dispositivos de acesso rápido. Esta base instalada continua a comprar atualizações incrementais, mas seu crescimento fica abaixo da média geral do mercado. Em contraste, o segmento de veículos aéreos não tripulados está expandindo a uma TCAC de 10,01% porque reguladores estão finalizando estruturas que abrem corredores comerciais para inspeção, logística e missões de mobilidade aérea urbana. Limites de peso e energia em drones empurram fornecedores para sensores de baixo perfil, processadores de borda e tubulações de dados celulares ou de satélite. Lições aprendidas aqui agora influenciam projetos de retrofit em turboélices legados e helicópteros, demonstrando transferência reversa de tecnologia. Frotas de asa rotativa em serviços médicos de emergência e energia offshore permanecem adotantes de nicho ainda que estáveis, atraídas pela necessidade de monitorar saúde do motor e excedências em missões de alto ciclo. A colaboração da GE Aerospace com Kratos Defense ilustra polinização cruzada: inovações desenvolvidas inicialmente para sistemas não tripulados sensíveis ao custo estão sendo reembaladas para jatos regionais tripulados. Convergência de plataforma assegura que análises criadas para uma classe de estrutura sejam portáveis através de múltiplos tipos, reforçando ecossistemas de fornecedores e reduzindo custos de troca de operador.

Crescimento de VANTs também remodela cadeias de suprimento porque empresas de aviação não tradicionais-startups de software, operadoras celulares e marcas de logística-compram monitoramento como serviço em vez de comprar hardware diretamente. Esta perspectiva de assinatura comprime ciclos de atualização, encorajando fornecedores a migrar de vendas de equipamento únicas para receitas recorrentes de análise. A tendência finalmente beneficia companhias aéreas porque financia inovação algorítmica mais rápida que se espalha para frotas de asa fixa e asa rotativa. Conforme autoridades nacionais publicam regras operacionais de categoria específica, eles frequentemente tornam monitoramento de dados de voo compulsório para missões comerciais autônomas ou remotamente pilotadas, garantindo demanda futura.

Por Componente: Análise de Software Impulsiona Criação de Valor

Hardware ainda liderou a divisão de componentes com 40,75% da receita em 2024, mas seu crescimento acompanha a média da indústria, enquanto software e análise mostram uma TCAC de 8,34% até 2030. Companhias aéreas não veem mais valor em meros gigabytes de dados; elas precisam de insights acionáveis que integrem manutenção, combustível e planejamento de rota dentro de um painel. A mudança para software modular permite que operadores adicionem recursos via códigos de licença em vez de visitas à cabine. O Sistema de Medição de Eventos da GE Aerospace é fornecido com mais de 10.000 regras pré-construídas, encurtando implantação para transportadoras que carecem de equipes de ciência de dados. Fornecedores monetizam assinaturas contínuas de algoritmos, contratos de serviço baseados em desempenho e módulos opcionais de co-pilotagem de IA, diversificando de vendas cíclicas de aviônicos.

Serviços permanecem uma base de receita estável, se de crescimento mais lento, porque cada integração de hardware desencadeia certificação, treinamento e consultoria de governança de dados. No entanto, a taxa está vinculada à contagem física de frota, enquanto software usa escalabilidade de nuvem para vender capacidade incremental a custo marginal. Companhias aéreas comparam o custo total de propriedade ao longo da vida e descobrem que economias de análise-cortes de combustível e eventos AOG reduzidos-superam as taxas de assinatura dentro de meses. Esta lógica econômica cada vez mais dirige requisitos de licitação, empurrando fornecedores de hardware a agrupar motores de IA ou arriscar comoditização. Como resultado, o mercado de monitoramento de dados de voo experimenta lançamentos contínuos de firmware que adicionam recursos colaborativos como painéis de anomalia em tempo real para tripulações e engenheiros de manutenção.

Por Usuário Final: Provedores de Serviços VANTs Lideram Trajetória de Crescimento

Companhias aéreas comerciais dominaram a receita de usuário final com 52,31% em 2024. Eles operam frotas grandes e multi-tipo e cumprem regulamentações internacionais rigorosas, tornando-os adotantes iniciais de monitoramento aprimorado. Ainda assim, seus processos maduros limitam expansão de linha superior. Provedores de serviços VANTs entregam a curva mais íngreme a uma TCAC de 10,75%, estimulados por logística de última milha, inspeção de infraestrutura e aplicações de resposta de emergência que requerem logs de voo auditáveis para aprovação de seguro e regulatória. Transportadoras de carga e frete dependem de dados para otimizar tempos de bloco de rota e reservas de combustível, mantendo demanda estável. Ao mesmo tempo, aviação executiva enfatiza confiança do passageiro e desempenho pontual em slots lotados.

Serviços médicos de emergência de helicópteros e operadores offshore adotam monitoramento para missões de segurança de vida onde qualquer tempo de inatividade arrisca vidas ou poços, mas tamanhos de frota limitam volumes gerais. Agências de defesa e segurança interna investem em análise personalizada para frotas mistas tripuladas-não tripuladas, ainda que ciclos de aquisição permaneçam longos. A curva acelerada de VANTs sinaliza uma mudança estrutural: novos entrantes sem sistemas legados compram análise nativa em nuvem, estabelecendo expectativas que ondulam de volta para RFPs tradicionais de companhias aéreas.

Análise Geográfica

A América do Norte sustenta liderança através de ambientes regulatórios e operacionais avançados, representando 30,33% dos gastos de 2024. Operadores se beneficiam de cadeias de suprimento maduras e regulamentações do Sistema de Gerenciamento de Segurança da FAA, que incentivam captura abrangente de dados e benchmarking através de transportadoras. Companhias aéreas implantam análise aumentada por IA para impulsionar confiabilidade de despacho, cortar consumo de combustível e satisfazer investidores solicitando divulgações ambientais. A densa frota legada da região também assegura um pipeline forte de retrofit conforme transportadoras trocam gravadores de acesso rápido por unidades habilitadas para conectividade. Estruturas colaborativas como o programa Aviation Safety Information Analysis and Sharing amplificam o retorno sobre cada conjunto de dados adicional revelando tendências de risco de nível macro.

A Ásia-Pacífico registra a expansão mais rápida a 7,67% TCAC até 2030, alimentada por crescimento anual de passageiros de dois dígitos na Índia e Sudeste Asiático junto com investimentos estratégicos da China em mobilidade aérea urbana. Governos financiam sandboxes de aviação digital, facilitando o fardo de certificação para aeronaves com dispositivos de monitoramento padronizados. Transportadoras de baixo custo na região usam módulos de otimização de combustível para defender margens extremamente apertadas. Ao mesmo tempo, companhias aéreas de serviço completo implantam manutenção preditiva para preservar integridade de cronograma durante ramp-ups rápidos de frota. Planos de visão nacional frequentemente vinculam expansão de tráfego aéreo a métricas de sustentabilidade, dando ao monitoramento de dados de voo um papel essencial na validação de reivindicações de redução de carbono.

A Europa mantém adoção estável devido à abordagem de supervisão baseada em risco da EASA. A expansão Data4Safety em outubro de 2024 integrou nove estados membros adicionais e oito aeroportos, ampliando dramaticamente o pool de dados de segurança pan-europeu.[4]European Union Aviation Safety Agency, "Data4Safety Expansion," easa.europa.eu Companhias aéreas alinham investimentos de monitoramento com políticas ambientais que precificam carbono e recompensam eficiência de combustível. Conformidade GDPR permanece um obstáculo, mas fornecedores abordam isso através de arquiteturas de privacidade por design, encorajando participação mais ampla. Operações transfronteiriças se beneficiam de padrões técnicos comuns, permitindo que transportadoras de baixo custo aloquem aeronaves em qualquer lugar em suas redes sem reengenharia de módulos de dados com fios fixos.

Panorama Competitivo

O mercado de monitoramento de dados de voo permanece fragmentado. Fornecedores aeroespaciais estabelecidos, incluindo Honeywell, Safran e GE Aerospace, exploram vantagens de escala e expertise profunda de certificação para agrupar hardware, análise e serviços. A Honeywell anunciou que o spin-off de sua divisão Aeroespacial até 2026 permitirá um foco mais apertado em eletrificação, autonomia e serviços orientados por dados. Parcerias estratégicas caracterizam movimentos recentes: Honeywell e NXP co-desenvolvem processadores capazes de IA para cockpits conectados à nuvem; Safran adquire o negócio de atuação da Collins Aerospace para integrar fluxos de dados de controle de voo com sua pilha de análise; GE Aerospace se une com Kratos Defense para incorporar sensores de monitoramento em unidades de propulsão VANTs acessíveis.

Empresas de nível médio reposicionam portfólios através de desinvestimento e rebranding. A L3Harris saiu de seu negócio Commercial Aviation Solutions por USD 800 milhões, formando Acron Aviation com uma força de trabalho dedicada de 1.400 pessoas focada em treinamento, aviônicos e análise de dados. Essas mudanças ilustram uma convergência mais ampla onde especialistas em hardware absorvem empresas de análise e vice-versa, lutando por ofertas de pilha completa que cumpram com complexidade regulatória crescente. Novos entrantes alvejam nichos de alto crescimento como mobilidade aérea urbana, serviços médicos de emergência de helicópteros e drones de carga, aproveitando agilidade de software e loops próximos de clientes para se destacar contra conglomerados. Profundidade regulatória cada vez mais determina posicionamento competitivo. Fornecedores capazes de navegar requisitos simultâneos da FAA, EASA e ICAO capturam uma participação desproporcional porque companhias aéreas preferem conformidade chave na mão. Análise nativa em nuvem reduz custos de troca, permitindo que operadores camada módulos best-of-breed sobre sensores legados. Ainda assim, esta abertura também intensifica competição de preços na extremidade inferior, empurrando margens de hardware para baixo. No geral, o mercado exibe concentração apertada ao redor de um cluster de jogadores de plataforma cuja participação combinada se aproxima de dois terços da receita, embora nichos regionais e específicos de aplicação moderem fragmentação total.

Líderes da Indústria de Monitoramento de Dados de Voo

-

Teledyne Controls (Teledyne Technologies Incorporated)

-

Honeywell International Inc.

-

Safran SA

-

Curtiss-Wright Corporation

-

FLYHT Aerospace Solutions Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Acron Aviation fez parceria com Air Cairo através de um contrato multi-anual para fornecer serviços de Monitoramento de Dados de Voo via sua plataforma FDC. O motor patenteado do sistema processa dados rapidamente, utilizando modelagem estatística e aprendizado de máquina, enquanto o aplicativo integrado Astra pilot entrega insights operacionais abrangentes.

- Junho de 2025: Textron Inc. introduziu um serviço de Monitoramento de Dados de Voo para aeronaves Cessna Citation e SkyCourier com um Sistema de Gravação de Aeronaves. Este serviço permite que operadores transfiram dados através do serviço C-FOQA da GE Aerospace via sistema LinxUs da Textron.

Escopo do Relatório Global do Mercado de Monitoramento de Dados de Voo

Monitoramento de dados de voo (FDM) também conhecido como Flight Operations Quality Assurance (FOQA) é um método de capturar, analisar e visualizar dados gerados por aeronaves que estão se movendo de um ponto a outro. Esta informação aprendida da análise é usada para encontrar novas maneiras de aprimorar a segurança de voo, aumentando assim a eficiência operacional geral. O estudo de mercado inclui todo o hardware, software e serviços FDM.

| A bordo |

| Em terra |

| Asa fixa |

| Asa rotativa |

| Veículos Aéreos Não Tripulados (VANT) |

| Hardware |

| Software e Análise |

| Serviços |

| Companhias Aéreas Comerciais |

| Operadores de Carga e Frete |

| Operadores de Jatos Executivos |

| Serviços EMS de Helicópteros e Offshore |

| Defesa e Segurança Interna |

| Provedores de Serviços VANTs |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Tipo de Instalação | A bordo | ||

| Em terra | |||

| Por Plataforma | Asa fixa | ||

| Asa rotativa | |||

| Veículos Aéreos Não Tripulados (VANT) | |||

| Por Componente | Hardware | ||

| Software e Análise | |||

| Serviços | |||

| Por Usuário Final | Companhias Aéreas Comerciais | ||

| Operadores de Carga e Frete | |||

| Operadores de Jatos Executivos | |||

| Serviços EMS de Helicópteros e Offshore | |||

| Defesa e Segurança Interna | |||

| Provedores de Serviços VANTs | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de monitoramento de dados de voo?

O mercado de monitoramento de dados de voo está em USD 5,82 bilhões em 2025.

Quão rápido o mercado de monitoramento de dados de voo deve crescer?

O mercado está projetado para expandir a uma TCAC de 7,06%, atingindo USD 8,18 bilhões até 2030.

Qual segmento de instalação mostra o crescimento mais forte?

Sistemas de análise baseados em terra exibem o maior crescimento a uma TCAC de 8,10%, refletindo a mudança para plataformas de IA centralizadas.

Por que a Ásia-Pacífico é considerada a região de crescimento mais rápido?

A Ásia-Pacífico combina expansão rápida de frota, programas de drones de cidade inteligente e políticas de aviação digital de apoio, levando a uma TCAC prevista de 7,67%.

O que torna provedores de serviços VANTs um segmento de usuário final atrativo?

Caminhos regulatórios claros para drones comerciais e a necessidade de logs de voo auditáveis impulsionam uma TCAC de 10,75% entre operadores de VANTs.

Como companhias aéreas obtêm ROI do monitoramento de dados de voo?

Manutenção preditiva pode cortar custos de manutenção em até 30% e programas de análise de combustível rotineiramente economizam 1-3% no consumo, compensando investimentos em sistemas dentro de meses.

Página atualizada pela última vez em: