ニオブ市場分析

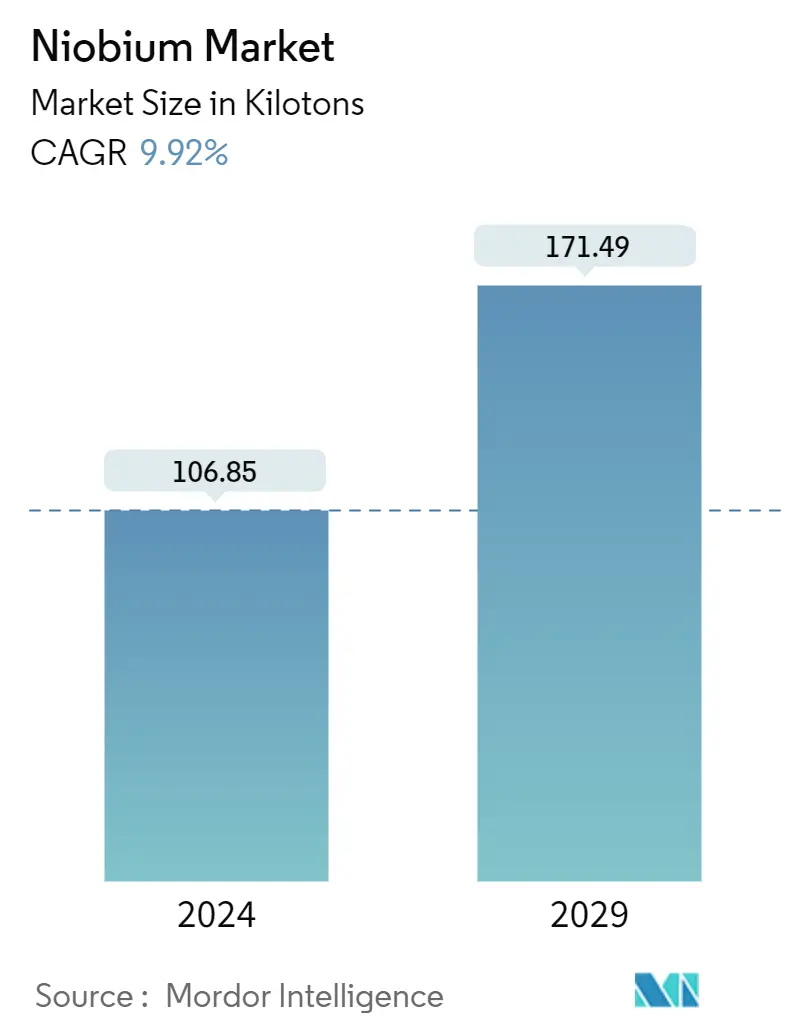

ニオブの市場規模は2024年に106.85 kilotonsと推定され、2029年には171.49 kilotonsに達し、予測期間中(2024-2029)に9.92%のCAGRで成長すると予想される。

COVID-19のパンデミックは2020年の市場にマイナスの影響を与えた。封鎖と制限により製造施設や工場が閉鎖されたためである。サプライチェーンと輸送の混乱はさらに市場に障害をもたらした。しかし、2021年には業界は回復し、市場の需要は回復した。

- 中期的には、構造用鋼の利用が加速し、軽量で燃費の良い自動車への需要が増加していることが、市場の成長を促進する要因となっている。

- その反面、供給源が限られており、急性暴露による健康問題への懸念が市場成長の妨げになると予想される。

- しかし、次世代リチウムイオン電池でのニオブの利用が期待され、革新的な技術と鉱山設計が予測期間中に多くの機会を提供すると予想される。

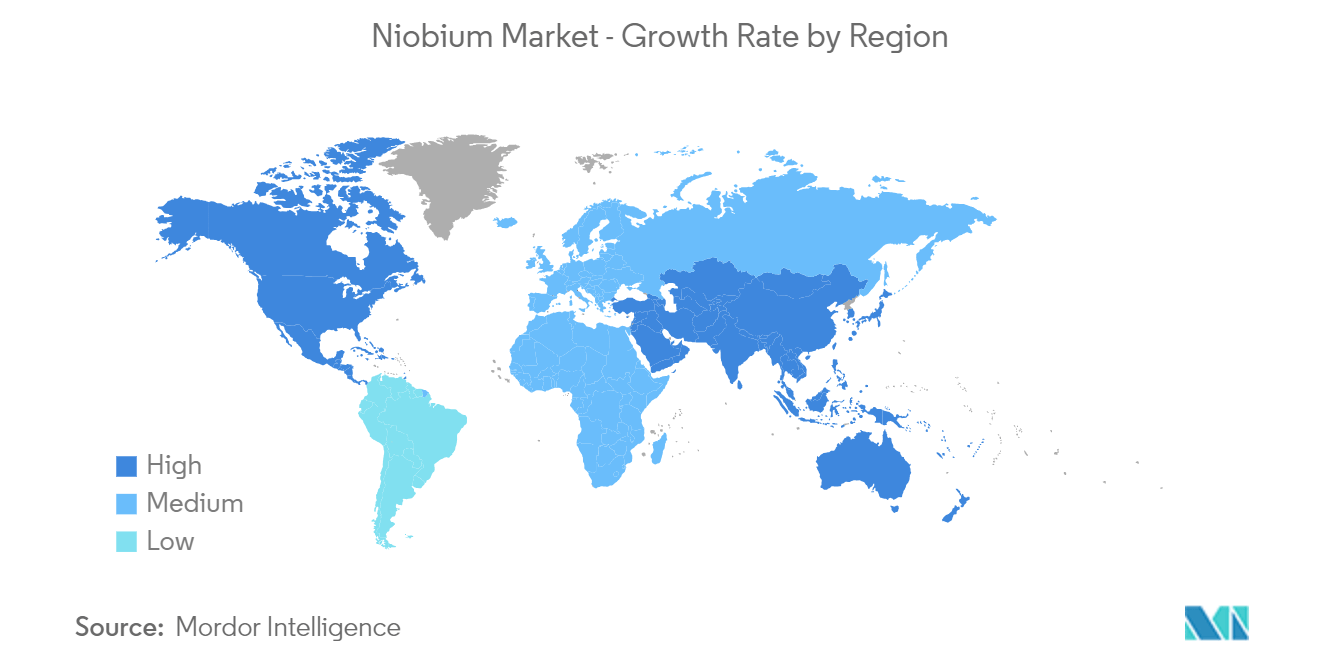

- アジア太平洋地域は、中国や日本などの国々からの消費が最も多く、市場を支配している。

ニオブの市場動向

市場を支配する建設セクター

- 建設業界は、世界中でニオブの最大の消費者である。建設業界では、高強度ニオブ微細合金板製品が橋梁、高架橋、高層ビルなどの建設に使用されている。重機械、圧力容器なども微細合金板の用途である。構造材は、土木建築、送電鉄塔などに広く使われ、ニオブはバナジウムと競合する。

- 同様に、鉄筋は、引張荷重に対する耐性を高めるために、大型コンクリート構造物に使用されている。大口径の高強度鋼種は、ニオブとバナジウムの添加によって製造されるが、最近の製鉄所では、微細合金の必要性をなくす水冷法を採用しているところもある。

- 高強度低合金(HSLA)鋼の需要を牽引しているのは、現在、建築・建設業界であり、建築物の軽量化によるコスト削減とインフラの故障防止を実現している。

- 建設部門は近年、大規模な投資を目の当たりにしている。オックスフォード・エコノミクスによると、世界の建設産業は2020年から2030年の間に4.5兆米ドル(42%)成長し、15.2兆米ドルに達すると予想されている。また、中国、インド、米国、インドネシアは、2020年から2030年にかけての世界の建設業成長の58.3%を占めると予想されている。

- 人口の増加、故郷からサービス産業集積地への移住、核家族化の進行などは、世界各地の住宅建設を促進している要因の一部である。主要経済国における都市部への急速な移住、住宅建設のための不動産市場における政府支出の増加、高級住宅に対する需要の高まりといった要因は、調査した市場の成長に利益をもたらす可能性が高い。

- さらに、建設部門はインド経済の成長にとって重要な柱である。インド政府は住宅建設を積極的に後押ししており、約13億人に住宅を供給することを目指している。

- 3,000万米ドルを投じたArkade Aspire Residential Complexプロジェクトは、インド・ムンバイに18階建ての住宅タワー2棟を備えた3万5,366平方メートルの住宅団地を建設するものである。工事は2022年第2四半期に始まり、2025年第1四半期に完成する予定である。北米では、米国が建設業界で大きなシェアを占めている。米国のほか、カナダとメキシコも建設部門への投資に大きく貢献している。

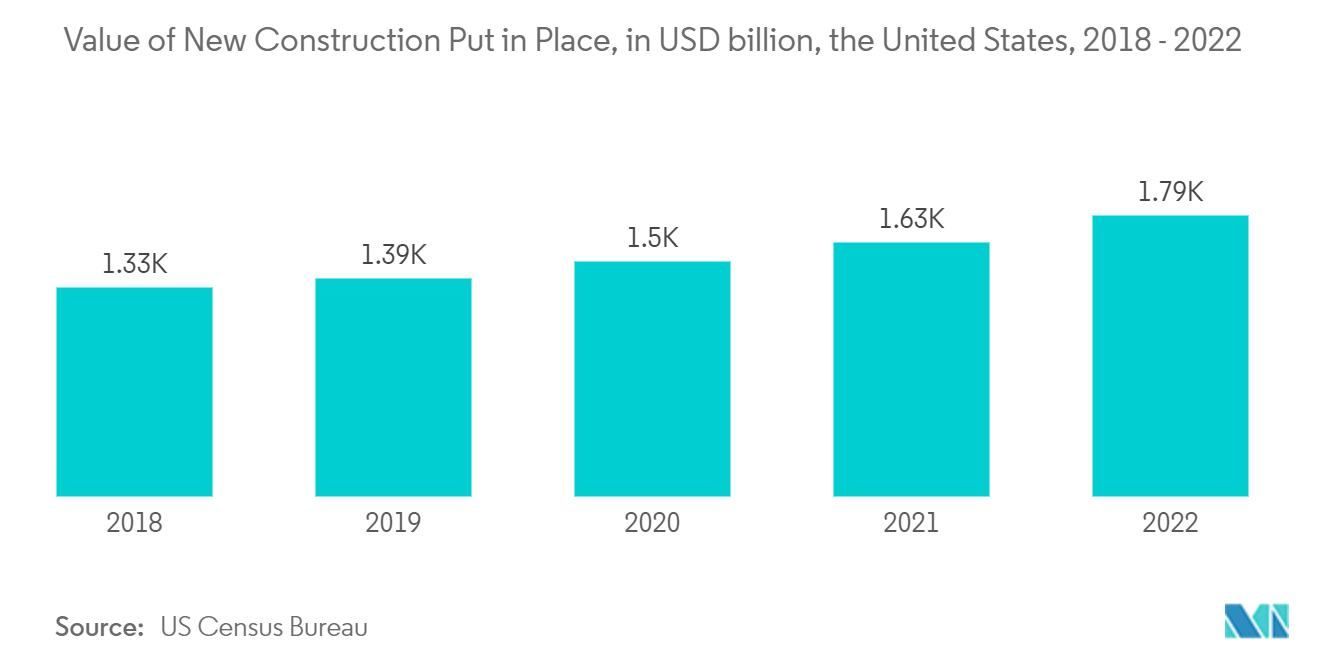

- 米国国勢調査局によると、2022年12月の米国の新規建設生産額は1兆7,929億米ドルであった。2023年3月の非住宅部門は9,971億4,000万米ドルで、前年同期比18.8%の伸びを記録した。

- さらにカナダでは、アフォーダブル・ハウジング・イニシアチブ(AHI)、ニュー・ビルディング・カナダ・プラン(NBCP)、メイド・イン・カナダなど、さまざまな政府プロジェクトが同部門の拡大を支援することになっている。2022年8月、カナダ政府は3つの重要なイニシアチブに20億米ドル以上を投資すると発表した。この3つのイニシアチブは、数千戸の手頃な価格の住宅を含め、全国で約1万7,000戸の家族向け住宅の開発を支援するものである。

- さらに、欧州の建設部門は、EU復興基金からの新規投資により、2022年に2.5%成長した。EUのほとんどの建設会社で価格圧力がかかっているにもかかわらず、景況感は2022年初頭に持ち直し、COVID-19以前の水準に達すると予想される。さらに、COVID-19による危機が和らぎ、建設業者が新しい社屋への投資や既存物件の改修に消極的にならなくなるにつれて、COVID-19前の水準に達すると予想される。非住宅建設はペースを上げ、建設市場全体の成長を支えるものと予想される。2022年の主な建設プロジェクトは非住宅建設(オフィス、病院、ホテル、学校、工業用ビル)で、全体の31.3%を占める。

- したがって、このような世界中の建設における堅調な成長は、予測期間中のニオブの消費需要を押し上げる可能性が高い。

アジア太平洋地域が市場を支配する

- アジア太平洋地域が世界市場を支配している。中国、インド、日本などの国々で、構造用鋼での利用が加速し、自動車や航空宇宙産業での利用が増加しているため、この地域でニオブの消費が増加している。

- ニオブの消費量は、フェロニオビウムの形で鉄鋼製造に非常に多く、中国やインドなどいくつかの新興国では建設産業が盛んである。例えば、世界鉄鋼協会によると、中国は2023年4月に推定9,260万トンの鉄鋼を生産し、2023年1月から4月までの総生産量は3億5,440万トンで、2022年の同時期と比べて4.1%増加した。

- さらに、中国鉄鋼協会によると、経済のベンチマークである中国の鉄鋼業界は、国のパンデミックへの対応の低下と経済を支えるための努力の後の需要の増加によって後押しされた。また、不動産市場の安定と自動車、船舶、建設など他の鉄鋼消費産業の回復に支えられ、2023年の鉄鋼セクターは上昇傾向にある。これは、ひいては市場にプラスの影響を与えると予想される。

- 中国は最大の乗用車生産国のひとつであり、その背景には、物流やサプライ・チェーンの改善、企業活動の活発化、同国の消費促進策など、同国の乗用車市場製品に貢献するさまざまな要因がある。そのため、同国の乗用車セグメントからのニオブ市場の需要が増加している。例えばOICAによると、2022年の中国の乗用車生産台数は238,36,083台で、2021年比で11%の増加を示した。

- さらに、同国の自動車産業は、消費者のバッテリー駆動車への傾斜が高まるにつれて、トレンドの転換を目の当たりにしている。さらに、中国政府は2025年までに電気自動車生産の普及率が20%になると予測している。これは、2022年に記録的な高水準となった同国の電気自動車販売動向に反映されている。

- インフラ部門はインド経済の重要な柱である。同国政府は、優れたインフラをタイムリーに整備するため、さまざまな取り組みを行っている。政府は鉄道、道路開発、住宅、都市開発、空港開発に力を入れている。

- インドの住宅セクターは増加傾向にあり、政府の支援やイニシアチブが需要をさらに押し上げている。インド・ブランド・エクイティ財団(IBEF)によると、住宅都市開発省(MoHUA)は2022~2023年の予算で98.5億米ドルを割り当て、住宅建設と停止中のプロジェクトを完了させるための資金作りを行っている。

- さらにインドネシアは、ボルネオ島の新首都に移転する予定の数千人の公務員のために、第2四半期に27億米ドルのアパート建設を開始する予定である。さらにインドネシア政府は、その80%を外国投資で賄う意向だ。このため、同国の住宅建設によるニオブ消費市場の需要増が期待される。

- 日本は世界第3位の粗鋼生産国であり、ニオブ市場の主要なエンドユーザーである。2022年の日本の粗鋼生産量は、世界経済の減速に伴う自動車製造業の回復の遅れと輸出需要の低迷により、前年比約7.4%減少した。日本鉄鋼連盟のデータによると、日本の粗鋼生産量は2021年の9,630万トンに対し、2022年は8,920万トンに達した。

- 前述の要因を考慮すると、アジア太平洋地域のニオブ市場は予測期間中に安定的に上昇すると予想される。

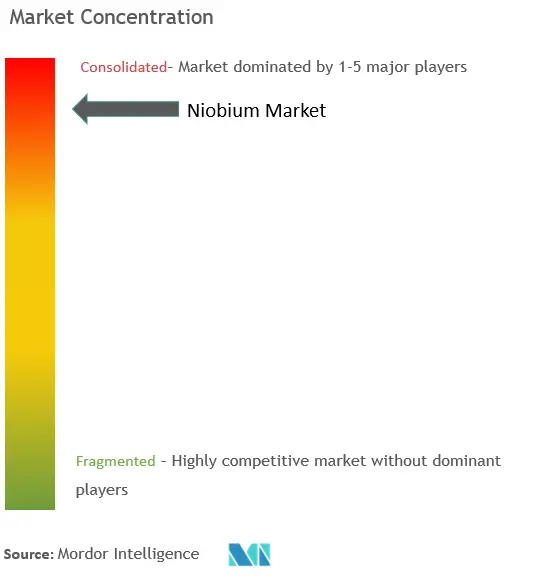

ニオブ産業概要

ニオブ市場は統合された性質を持っている。この市場の主要プレーヤー(順不同)には、CBMM、CMOC、Magris Performance Materials、NioCorp Development Ltd、Changsha South Tantalum Niobium Co.,Ltd. などが含まれる。

ニオブ市場のリーダー

CBMM

CMOC

Magris Performance Materials

NioCorp Development Ltd

Changsha South Tantalum Niobium Co.,Ltd.

- *免責事項:主要選手の並び順不同

ニオブ市場ニュース

- 2022年12月:CBMMは、2024年までに酸化ニオブの生産能力を500トンから3,000トンに拡大するため、8,000万米ドルを投資すると発表した。Echion Technologiesと協力し、ブラジルのミナスジェライス州Araxá工場に酸化ニオブ施設を設立する計画で、2030年までに酸化ニオブ生産能力40,000トンを達成するという目標に沿う。

- 2022年3月:CBMMは、クリーン・エネルギーへのアクセスを強化し、同国におけるエレクトロモビリティを促進することを目的として、電動バイク・メーカーのHorwin Brasil社とパートナーシップを結んだ。この協定は、ニオブを使用したリチウムイオン電池を電動二輪車に応用することに重点を置いている。このパートナーシップにおいて、CBMMは2022年に7000万レアルを投資し、500トンの酸化ニオブの販売を見込んでいる。同社の目標は、2030年までにニオブ製品販売量を50,000トンに増やすことである。

- 2022年1月:カイメラ・インターナショナルは、タンタル、タングステン、ニオブ微粒子の世界的サプライヤーであるテレックス・メタルズの買収を完了した。この戦略的買収により、カイメラの事業はタンタルとニオブ材料に拡大する。

ニオブの産業区分

ニオブは希少な軟質延性灰白色の金属である。ニオブは主にステンレス鋼などの合金に使用される。特に低温での合金の強度を向上させる。現在、ニオブはリチウムイオンバッテリーの生産で勢いを増している。

ニオブ市場は、発生、タイプ、用途、エンドユーザー産業、地域によって区分される。発生源別では、市場はカーボナタイトとアソシエイト、コロンバイト-タンタライトに区分される。タイプ別では、市場はフェロニオブ、酸化ニオブ、ニオブ金属、真空グレードニオブ合金に区分される。用途別では、鉄鋼、超合金、超電導磁石・コンデンサー、電池、その他の用途に区分される。エンドユーザー産業別では、建設、自動車・造船、航空宇宙・防衛、石油・ガス、その他のエンドユーザー産業で市場が区分される。主要地域15カ国の市場規模と予測を掲載しています。各セグメントについて、市場規模と予測は上記の全セグメントの数量(トン)ベースで行われている。

| カーボナタイトと関連会社 |

| コロンバイト-タンタライト |

| フェロニオブ |

| 酸化ニオブ |

| ニオブ金属 |

| 真空グレードニオブ合金 |

| 鋼鉄 |

| 超合金 |

| 超伝導磁石とコンデンサ |

| バッテリー |

| その他のアプリケーション |

| 工事 |

| 自動車および造船 |

| 航空宇宙および防衛 |

| 石油・ガス |

| その他のエンドユーザー産業 |

| アジア太平洋 | 中国 |

| インド | |

| 日本 | |

| 韓国 | |

| その他のアジア太平洋地域 | |

| 北米 | アメリカ合衆国 |

| カナダ | |

| メキシコ | |

| ヨーロッパ | ドイツ |

| イギリス | |

| ロシア | |

| イタリア | |

| その他のヨーロッパ | |

| 南アメリカ | ブラジル |

| アルゼンチン | |

| 南米のその他の地域 | |

| 中東・アフリカ | サウジアラビア |

| 南アフリカ | |

| その他の中東およびアフリカ |

| 発生 | カーボナタイトと関連会社 | |

| コロンバイト-タンタライト | ||

| タイプ | フェロニオブ | |

| 酸化ニオブ | ||

| ニオブ金属 | ||

| 真空グレードニオブ合金 | ||

| 応用 | 鋼鉄 | |

| 超合金 | ||

| 超伝導磁石とコンデンサ | ||

| バッテリー | ||

| その他のアプリケーション | ||

| エンドユーザー業界 | 工事 | |

| 自動車および造船 | ||

| 航空宇宙および防衛 | ||

| 石油・ガス | ||

| その他のエンドユーザー産業 | ||

| 地理 | アジア太平洋 | 中国 |

| インド | ||

| 日本 | ||

| 韓国 | ||

| その他のアジア太平洋地域 | ||

| 北米 | アメリカ合衆国 | |

| カナダ | ||

| メキシコ | ||

| ヨーロッパ | ドイツ | |

| イギリス | ||

| ロシア | ||

| イタリア | ||

| その他のヨーロッパ | ||

| 南アメリカ | ブラジル | |

| アルゼンチン | ||

| 南米のその他の地域 | ||

| 中東・アフリカ | サウジアラビア | |

| 南アフリカ | ||

| その他の中東およびアフリカ | ||

ニオブ市場調査FAQ

ニオブの市場規模は?

ニオブ市場規模は2024年に106.85キロトンに達し、CAGR 9.92%で成長し、2029年には171.49キロトンに達すると予想される。

現在のニオブ市場規模は?

2024年のニオブ市場規模は106.85キロトンに達すると予想される。

ニオブ市場の主要プレーヤーは?

CBMM、CMOC、Magris Performance Materials、NioCorp Development Ltd、Changsha South Tantalum Niobium Co.Ltd.がニオブ市場で事業を展開している主要企業である。

ニオブ市場で最も急成長している地域はどこか?

アジア太平洋地域は、予測期間(2024-2029年)に最も高いCAGRで成長すると推定される。

ニオブ市場で最大のシェアを持つ地域はどこか?

2024年には、アジア太平洋地域がニオブ市場で最大のシェアを占める。

このニオブ市場は何年をカバーし、2023年の市場規模は?

2023年のニオブ市場規模は96.25キロトンと推定される。本レポートでは、2019年、2020年、2021年、2022年、2023年のニオブ市場の過去の市場規模をカバーしています。また、2024年、2025年、2026年、2027年、2028年、2029年のニオブ市場規模を予測しています。

最終更新日:

ニオブ産業レポート

Mordor Intelligence™業界レポートによる、2024年のニオブ市場シェア、市場規模、収益成長率の統計。ニオブの分析には、2024年から2029年までの市場予測展望と過去の概観が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手する。