インド沈殿シリカ市場分析

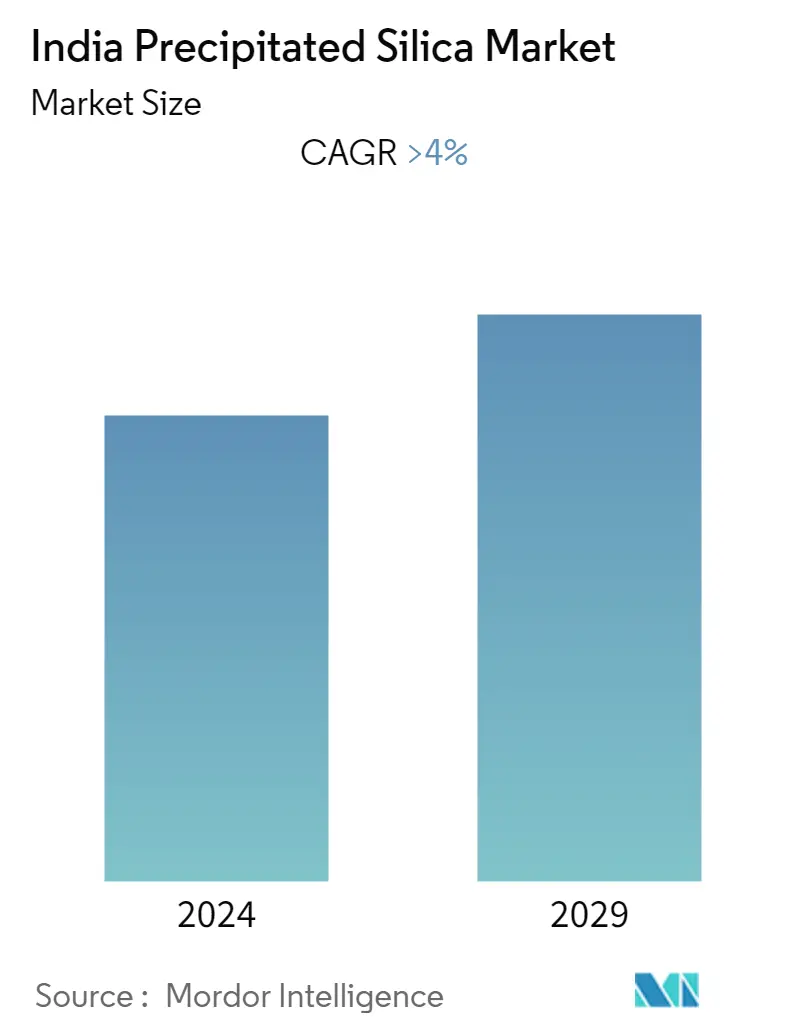

インドの沈殿シリカ市場は、今年末までに149.58 kilotonsに達すると推定され、今後5年間で183.30 kilotonsに達すると予測され、予測期間中のCAGRは4.15%を記録する。

Covid-19は、全国的な操業停止や製造活動とサプライチェーンの世界的な混乱により、沈殿シリカ市場にマイナスの影響を与えた。COVID-19の発生件数が増加したため、沈殿シリカ製品のニーズは減少した。しかし、規制が撤廃されて以来、業界は回復している。

- 市場を牽引している主な要因は、自動車産業からの需要の増加である。加えて、化粧品業界からの需要も市場の成長を後押ししそうだ。

- その反面、厳しい環境規制やカーボンブラックのような代替製品の入手可能性は、予測期間中の沈殿シリカ市場の成長に悪影響を及ぼすだろう。

- ゴム、農薬、口腔ケア産業からの需要の高まりは、市場に新たな成長機会をもたらすと思われる。

- 自動車産業は、国内製造と需要の増加により、予測期間中に市場を支配すると予想される。

インド沈殿シリカ市場動向

市場を支配する自動車産業

- 沈殿シリカは、タイヤの補強充填剤として広く使用されています。耐摩耗性とウェットグリップを強化することで、タイヤのトラクション、グリップ、総合性能を向上させるのに役立つ。タイヤ市場は、自動車の生産と需要の増加により拡大している。その結果、沈殿シリカの需要も伸びている。

- 自動車タイヤ工業会によると、インドのタイヤ生産会社41社には62以上の製造工場がある。AMTA Partners' Summit 2023で同協会は、インドからのタイヤ輸出は22年度に50%増加し、現在進行中の会計年度も15%近い成長率で終了する可能性が高いと述べた。

- FY23の4月から12月までの輸出額は17,816クローネ(約21億7,000万米ドル)で、前年同期の15,507クローネ(約18億9,000万米ドル)に比べ15%増加した。インドのタイヤ産業が成長した主な理由は、パンデミックや現在の地政学的懸念の中でも一貫したサプライチェーンが維持されていることである。

- さらに、インドのタイヤ産業は、増大するニーズに対応するため、過去3年間に35,000クローネ(~42.6億米ドル)以上の投資を完了し、新たな生産能力創出とデボトルネックを行っている。

- 同国はまた、ゴム生産の自給自足を達成することにも注力している。ゴム増強のためのタイヤ産業北東ミッション(NE-MI-TRA)のもと、北東部諸州では1.65兆本以上のゴム工場が建設されている。このプロジェクトは、5年間で北東部諸州と西ベンガル州に200万ヘクタールのゴム植林地を開発することを想定しており、11億1,000万インドルピー(~1億4,000万米ドル)の支出を伴う。

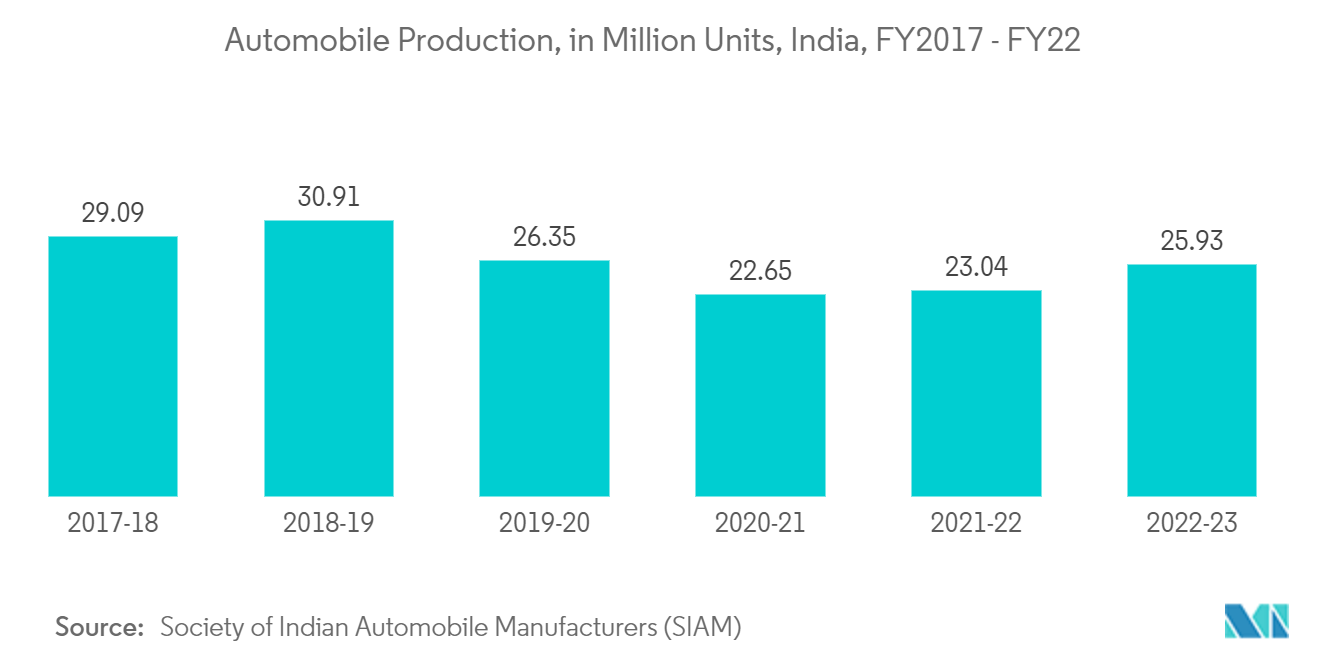

- インドの自動車産業の成長と業績は、沈殿シリカの需要と使用量に大きな影響を与える。業界の拡大は自動車の生産と販売の増加を意味し、それはタイヤ、コーティング、接着剤など様々な自動車部品の必要性に直接影響し、沈殿シリカは幅広い用途で使用されている。

- インド自動車工業会(SIAM)によると、国内の乗用車生産台数は2021-22年の36,50,698台から2022-23年には45,78,639台に達し、約25.41%増加する。

- 同様に、国内の商用車販売台数は2021-22年の8,055,527台から2022-23年には10,35,626台に達し、約28.56%の大幅増となった。物流業界と旅客輸送業界の台頭が商用車の需要を押し上げている。

- 2022年12月の乗用車、三輪車、二輪車、四輪車の総生産台数は155万7238台であった。

- 以上の事実と要因から、インドの自動車産業、タイヤ産業の成長と沈殿シリカの需要には正の相関関係があると考えられる。

エレクトロニクス産業の成長

- エレクトロニクス分野では、ディスプレイ機器、時計、半導体、カメラなどで、製品中の水分を吸収するために沈殿シリカが使用されている。また、エレクトロニクス産業で使用される接着剤やシーラントにも利用されている。補強フィラーとして機能し、湿気、温度、機械的ストレスに対する強度と耐性を向上させる。

- さらに、沈殿シリカは鉛蓄電池に使用されるバッテリーセパレーターの主要成分である。沈殿シリカは、電解液の濡れ性が良く、電気抵抗が低いマイクロポーラス・バッテリー・セパレーターを可能にする。

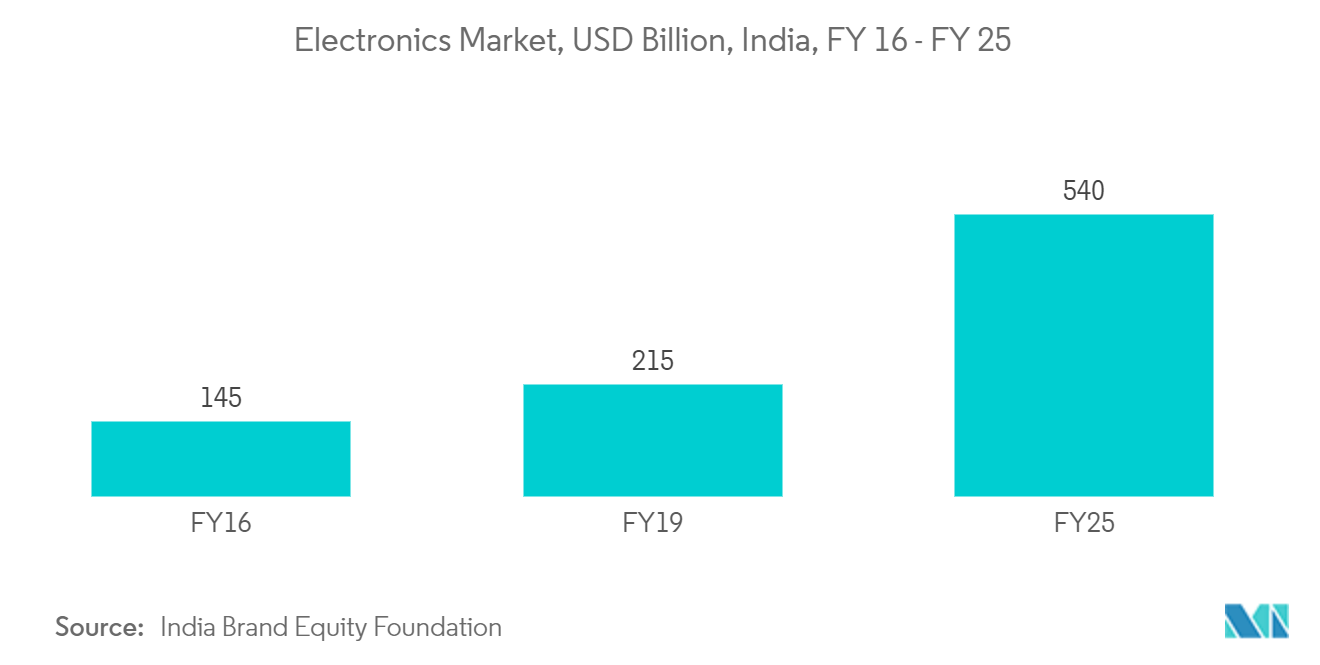

- インド・ブランド・エクイティ財団は、インドの電子機器製造業が2025年までに5,200億米ドルに成長すると予測しており、これは大きな市場の可能性を示している。民生用電子機器、電気通信機器、自動車用電子機器などの電子製品は、半導体を含む様々な用途に沈殿シリカを利用することが多い。

- インドはアジア太平洋地域で最大の家電市場の一つであり、沈殿シリカの将来性をさらに高めている。電子製品の需要は2025年までに4,000億米ドルに増加すると予想されており、沈殿シリカのような高品質材料のニーズも高まるだろう。

- デジタル・インディアや「メイク・イン・インディアといった政府の取り組みは、エレクトロニクス製造を促進し、良好なビジネス環境を作り出している。エレクトロニクス製造のための FDI 政策のような政策に支えられ、インドにおける製造装置の設立プロセスが簡素化されたことで、国内外からの投資が促進されている。これにより、より多くの電子機器製造施設が設立され、電子部品製造に不可欠な材料としての沈殿シリカの需要が増加する。

- 2025-26年までにエレクトロニクス製造と輸出を3,000億米ドル相当にするという政府のコミットメントは、この産業の成長を促進するという政府の献身を示している。この公約は、2026年までにエレクトロニクス製品をインドの輸出品目の上位に位置づけるという目標と一致している。

- 2023-24年度連邦予算では、電子情報技術省に16,549インドルピー(20億米ドル)を割り当てた。23年度予算では、IT省に14,300クロー(17.3億米ドル)が割り当てられていた。

- 政府のイニシアチブ、政策、予算配分の増加に支えられたインドの電子機器製造業の成長予測は、沈殿シリカに有望な機会をもたらしている。

インド沈殿シリカ産業概要

インドの沈殿シリカ市場は統合されている。主要企業(順不同)には、Madhu Silica Pvt. Ltd、Tata Chemicals Ltd、Solvay、Ralington Pharma、MLA Group of Industriesなどがある。

インド沈殿シリカ市場のリーダーたち

Madhu Silica Pvt. Ltd.

Tata Chemicals Ltd.

Solvay

Ralington Pharma

MLA Group of Industries

- *免責事項:主要選手の並び順不同

インド沈殿シリカ市場ニュース

- 2023年7月PPG Industries Inc.は、PPG Agilonパフォーマンスシリカ技術を使用したタイヤメーカーの省エネとその他の製造上の利点を実証する新しい研究を発表した。PPG Agilon沈殿シリカは化学修飾されているため、タイヤメーカーは従来技術で必要だった製造工程を省くことができる。

- 2022年8月:Markan Global Enterprisesは、沈殿シリカを製品ポートフォリオに加えることを発表した。Markan Global EnterprisesはMadhu Silica Pvt. Ltdと提携し、沈殿シリカを競争力のある価格で提供する。

インド沈殿シリカ産業セグメント化

沈殿シリカは非晶質シリカの一種で、沈殿と呼ばれる化学プロセスによって生成されます。高い表面積と気孔率を持つ細かく分割された粒子で構成されています。沈殿シリカは、ゴム、プラスチック、塗料、コーティング剤、接着剤、化粧品など様々な製品の充填剤や補強剤として一般的に使用されています。シリカは、強度や耐摩耗性などの機械的特性を向上させ、流動性の向上、粘度コントロールの増加、質感の向上などの利点をもたらします。

インド沈殿シリカはエンドユーザー産業別(農業、化粧品、自動車、エレクトロニクス、その他のエンドユーザー産業)に区分されています。本レポートでは、上記のすべてのセグメントについて、インドの沈殿シリカの市場規模と予測を数量(キロトン)で提供しています。

| 農業 |

| 化粧品 |

| 自動車 |

| エレクトロニクス |

| その他のエンドユーザー産業 |

| エンドユーザー産業 | 農業 |

| 化粧品 | |

| 自動車 | |

| エレクトロニクス | |

| その他のエンドユーザー産業 |

よく寄せられる質問

現在のインドの沈降シリカ市場規模はどれくらいですか?

インドの沈降シリカ市場は、予測期間(2024年から2029年)中に4%を超えるCAGRを記録すると予測されています

インドの沈降シリカ市場の主要プレーヤーは誰ですか?

Madhu Silica Pvt. Ltd.、Tata Chemicals Ltd.、Solvay、Ralington Pharma、MLA Group of Industriesは、インドの沈降シリカ市場で活動している主要企業です。

このインドの沈降シリカ市場は何年を対象としていますか?

このレポートは、2019年、2020年、2021年、2022年、2023年のインドの沈降シリカ市場の歴史的な市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年、2028年、2029年のインドの沈降シリカ市場の規模を予測します。

最終更新日:

Mordor Intelligence™ Industry Reports によって作成された、2024 年のインドの沈降シリカ市場シェア、規模、収益成長率の統計。インドの沈降シリカ分析には、2024 年から 2029 年までの市場予測見通しと過去の概要が含まれます。得る この業界分析のサンプルを無料のレポート PDF としてダウンロードできます。