ヘッジファンド市場分析

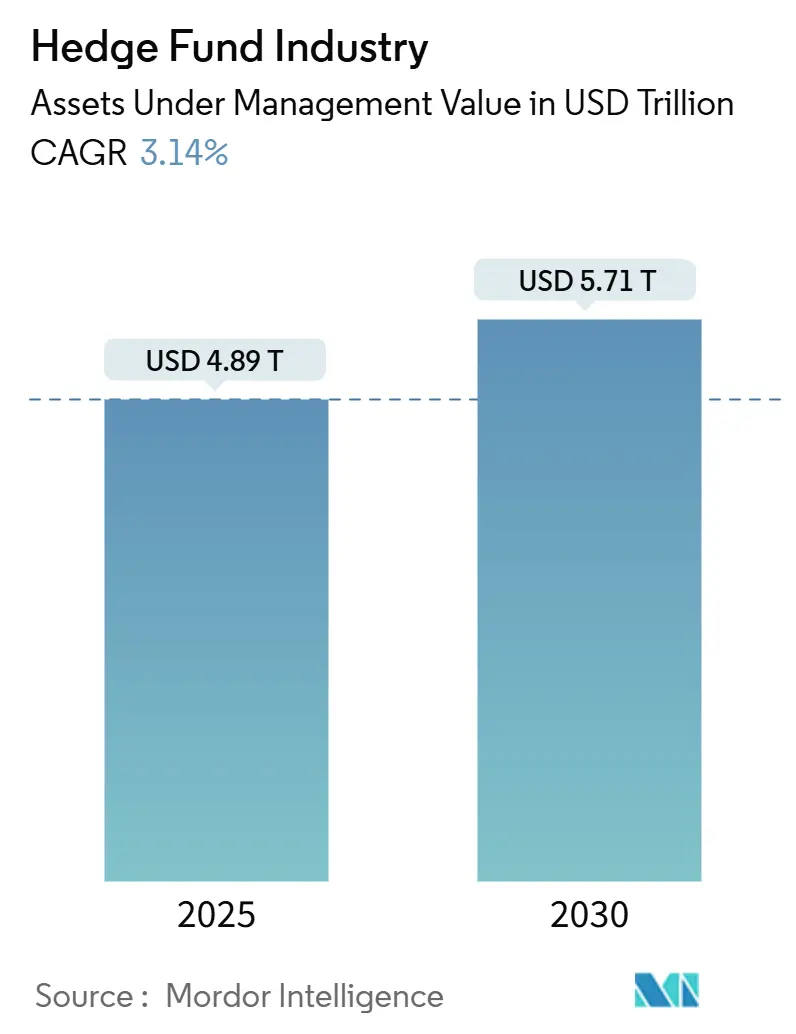

ヘッジファンド業界の運用資産額は、2025年の4兆8,900億米ドルから2030年には5兆7,100億米ドルへと、予測期間(2025-2030年)の年平均成長率(CAGR)3.14%で拡大すると予想されている。

ヘッジファンドは金融業界において、その優れた柔軟性と幅広い投資オプションで知られている。ヘッジファンド・マネジャーは、リターンを最大化し、リスクを排除し、多くの場合レバレッジを利用して収益性を高める絶対リターンの手法で運用する。ヘッジファンド・マネージャーは、投資においてロング・ポジションとショート・ポジションを取ることができる。そのため、株式市場が急落しているときでも、伝統的なミューチュアル・ファンド・マネージャーよりも多くの機会をとらえることができ、収益性の高い投資機会を提供することができる。

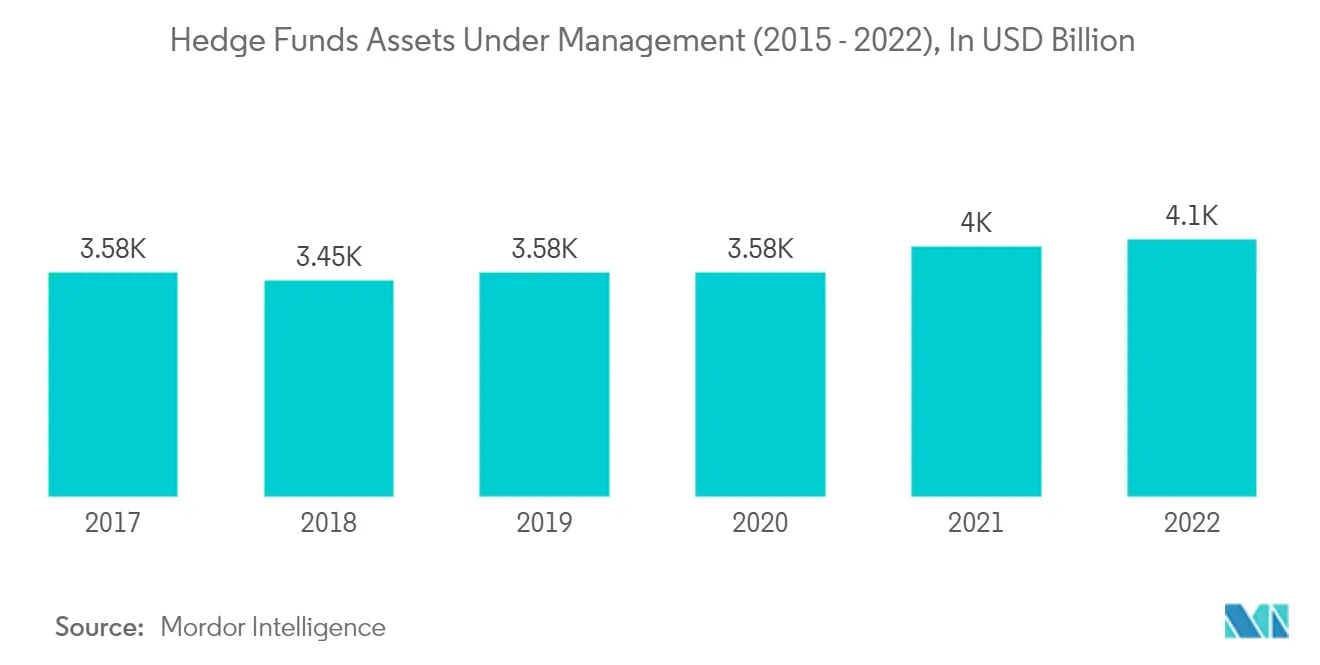

世界のヘッジファンドが運用する資産総額は、昨年約4兆5,300億米ドルに達した。ファンド・マネジャーはまた、運用効率を向上させリターンを高めるために、人工知能と機械学習(AIML)の技術を応用するようになっている。この業界では、米国がヘッジファンドの運用資産額で世界の4分の3を占め、トップだった。次いで英国が2番目に運用資産が多かった。

COVID-19パンデミックは2019年12月に公衆衛生上の緊急事態を引き起こし、世界の経済活動に深刻な影響を与え、世界的な経済・金融危機と見なされた。その影響は、株式、投資信託、コモディティ、暗号通貨など複数の金融商品へのリスク波及の増大という形で現れた。2020年の初めにパンデミックが発生したとき、一部のヘッジファンドは株式市場の暴落から利益を得ようとした。航空セクターは特に大きな被害を受け、空売りの標的になった。市場ショックを予期していたヘッジファンドは、この時期に大きな利益を上げた。

ヘッジファンド市場の動向

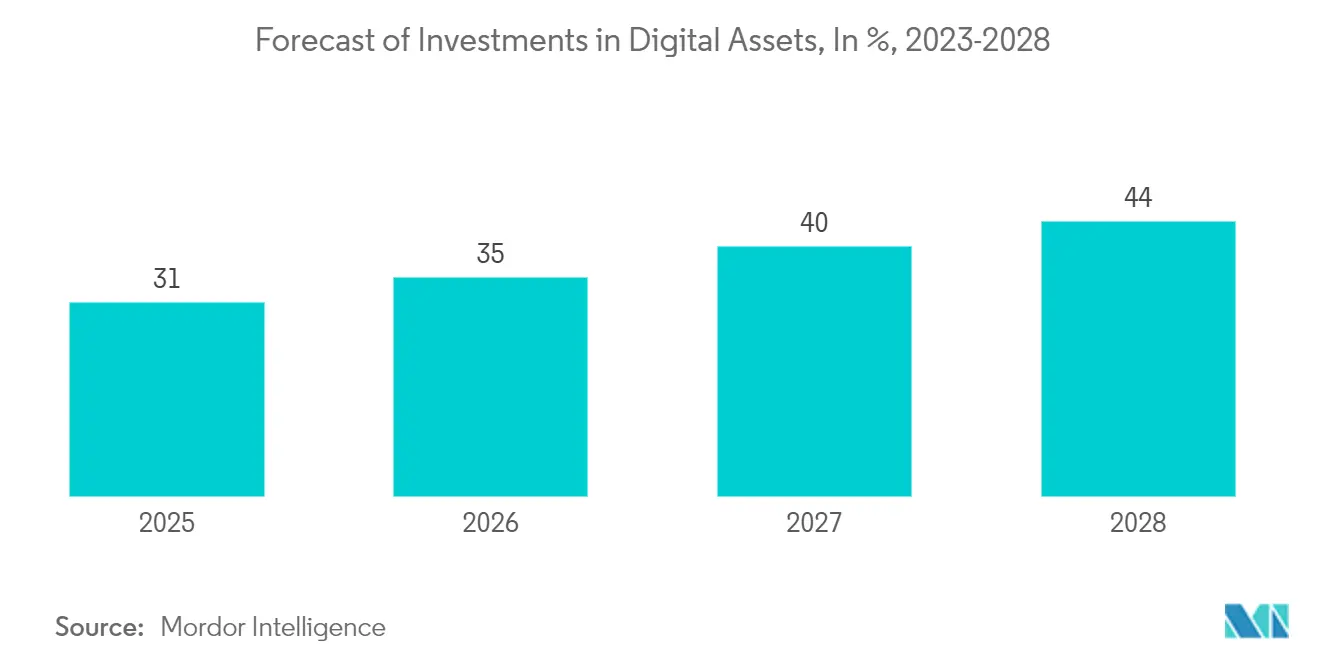

デジタル資産への投資が市場を牽引

現在、デジタル資産への投資は富裕層の投資家から行われている。機関投資家は引き続き関心を示しており、複数の大手機関投資家が暗号空間に参入している。ヘッジファンドの分析によると、調査対象となったヘッジファンドの21%がデジタル資産に投資している。規制の明確化と健全な運用慣行が進み、ヘッジファンドがこの資産クラスへの投資を増やすと予想されるのに伴い、ヘッジファンド・マネージャーの31%が今後2年以内に暗号通貨をポートフォリオに加える予定である。

厳しい市場環境にもかかわらず業績回復

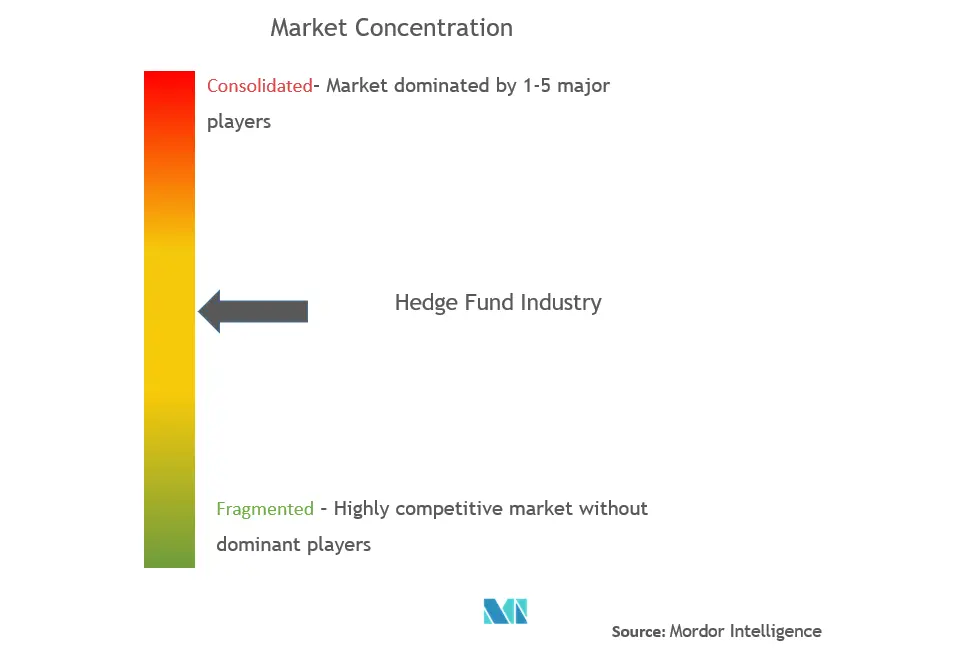

ヘッジファンド業界は年々統合され、世界中のファンドマネジャーはより守備的な戦略をとるようになっているようだ。

2021年はヘッジファンドにとって素晴らしい年となり、業界のAUM(運用資産額)は4兆米ドルの大台を突破した。2021年には、年金基金が業界の運用資産(AUM)の3分の1を超えると予想されている。業界のオペレーターがAUMシェアとして収益を獲得するにつれ、この主要市場からの需要が増加し、業界の業績が押し上げられる傾向にある。マルチ・ストラテジー・ヘッジファンドとクオンツ・エクイティ・ヘッジファンドは、再び最も好意的に受け止められている。センチメントが劇的に変化したもう一つの戦略は、ジェネラリスト・エクイティである。セクター・スペシフィック、マーケット・ニュートラル、クオン ト・エクイティなど、他のエクイティ・ヘッジファンド戦略と比較すると、相対的 に低いかもしれない。

ヘッジファンド業界の概要

本レポートには、運用資産額最大のヘッジファンドと主要デジタル資産ヘッジファンドの概要が含まれている。市場を支配している主なプレーヤーとして、ブリッジウォーター・アソシエイツ、AQRキャピタル・マネジメント、マン・グループPlc、ルネッサンス・テクノロジーズLLC、ツーシグマ・インベストメンツを紹介しています。

ヘッジファンドのマーケットリーダー

BridgeWater Associates

AQR Capital Management

Man Group Plc

Renaissance Technologies LLC

Two Sigma Investments

- *免責事項:主要選手の並び順不同

ヘッジファンド市場ニュース

- 2022年11月:ブラックロック・オルタナティブ(ブラックロック)は、多角的インフラ事業が運用するファンドを通じて、ジュピター・パワーLLC(ジュピター)の買収に合意した。ジュピター・パワーは、独立型のユーティリティ・スケールのバッテリー蓄電システムの運営・開発を行う米国の大手企業。

- 2022年8月:ツーシグマは、自動化と分散型ヒューマンインテリジェンスを組み合わせ、半構造化・非構造化データソースを高品質で機械可読なデータセットに抽出するハイブマインド・ソフトウェアを買収。

ヘッジファンド業界のセグメンテーション

ヘッジファンドは、比較的流動性の高い資産で取引を行うプール型投資ファンドであり、空売り、レバレッジ、デリバティブなど、パフォーマンスを向上させるために、より複雑な取引、ポートフォリオ構築、リスク管理手法を幅広く利用することができる。

ヘッジファンド業界は、コア投資戦略(エクイティ、マクロ、イベントドリブン、クレジット、レラティブバリュー、ニッチ、マルチストラテジー、マネージドフューチャーズ/CTA戦略、その他)とファンドマネージャーの所在地(北米、欧州、アジア太平洋地域、中南米、中東・アフリカ)で区分されます。市場規模と予測は、上記のすべてのセグメントについて金額(米ドル)で提供されています。

| 株式戦略 |

| マクロ戦略 |

| イベント駆動型戦略 |

| 信用戦略 |

| 相対価値戦略 |

| ニッチ戦略 |

| マルチ戦略 |

| マネージド フューチャーズ/CTA 戦略 |

| 北米 | アメリカ |

| カナダ | |

| メキシコ | |

| ヨーロッパ | イギリス |

| スウェーデン | |

| フランス | |

| スイス | |

| ヨーロッパの残りの部分 | |

| アジア太平洋地域 | 香港 |

| オーストラリア | |

| 残りのアジア太平洋地域 | |

| ラテンアメリカ | ブラジル |

| ラテンアメリカの残りの地域 | |

| 中東とアフリカ | アラブ首長国連邦 |

| サウジアラビア | |

| 残りの中東およびアフリカ |

| コア戦略別 | 株式戦略 | |

| マクロ戦略 | ||

| イベント駆動型戦略 | ||

| 信用戦略 | ||

| 相対価値戦略 | ||

| ニッチ戦略 | ||

| マルチ戦略 | ||

| マネージド フューチャーズ/CTA 戦略 | ||

| マネージャーの所在地別 | 北米 | アメリカ |

| カナダ | ||

| メキシコ | ||

| ヨーロッパ | イギリス | |

| スウェーデン | ||

| フランス | ||

| スイス | ||

| ヨーロッパの残りの部分 | ||

| アジア太平洋地域 | 香港 | |

| オーストラリア | ||

| 残りのアジア太平洋地域 | ||

| ラテンアメリカ | ブラジル | |

| ラテンアメリカの残りの地域 | ||

| 中東とアフリカ | アラブ首長国連邦 | |

| サウジアラビア | ||

| 残りの中東およびアフリカ | ||

ヘッジファンド市場調査FAQ

ヘッジファンド市場の規模は?

ヘッジファンド市場規模は、2025年には4兆8,900億米ドルに達し、年平均成長率3.14%で成長し、2030年には5兆7,100億米ドルに達すると予想される。

現在のヘッジファンド市場規模は?

2025年のヘッジファンド市場規模は4兆8900億ドルに達すると予想される。

ヘッジファンド市場の主要プレーヤーは?

ブリッジウォーター・アソシエイツ、AQRキャピタル・マネジメント、マン・グループ、ルネッサンス・テクノロジーズLLC、トゥー・シグマ・インベストメンツがヘッジファンド市場の主要企業である。

ヘッジファンド市場で最も急成長している地域はどこか?

北米は予測期間(2025-2030年)に最も高いCAGRで成長すると推定される。

ヘッジファンド市場で最大のシェアを持つ地域は?

2025年、ヘッジファンド市場で最大のシェアを占めるのは北米である。

このヘッジファンド市場は何年をカバーし、2024年の市場規模は?

2024年のヘッジファンド市場規模は4兆7,400億米ドルと推定される。当レポートでは、ヘッジファンド市場の2020年、2021年、2022年、2023年、2024年の過去の市場規模を調査しています。また、2025年、2026年、2027年、2028年、2029年、2030年のヘッジファンド市場規模を予測しています。

最終更新日:

ヘッジファンド業界レポート

ヘッジファンド業界のレポートによると、運用資産残高(AUM)の増加や機関投資家、富裕層個人からの関心の高まりにより、市場は大きく成長すると予測されている。また、多様な投資戦略への需要や経済状況の改善も市場の成長を後押ししている。しかし、マクロ的・地政学的な懸念は、市場のボラティリティと不確実性を高め、市場の成長を妨げる可能性がある。

また、資産運用ビジネスがヘッジファンド・セクターに参入する傾向も見られ、市場の成長に寄与している。高度なリスク管理手法に対する需要の高まりも、市場成長を後押しする要因のひとつである。ヘッジファンド市場は戦略やタイプによっても細分化されており、株式ロング/ショート・セグメントとオフショア・セグメントが大きなシェアを占めている。北米のヘッジファンド市場は、著名なファンド・マネージャーと多額のヘッジファンドAUMに牽引され、大きな収益シェアを記録した。

高度なテクノロジーの統合がヘッジファンド運用の運用効率を高め、市場の拡大をさらに後押ししている。この分析には、市場予測、展望、過去の概要が含まれています。業界分析によると、ヘッジファンド市場は中核となる投資戦略とファンドマネジャーの所在地によって区分されていることが明らかになった。市場区分は北米、欧州、アジア太平洋、中南米、中東・アフリカなどの地域をカバーしています。

業界レポートでは、上記のすべてのセグメントについて、市場規模と予測を金額(米ドル)で提供していることを強調しています。業界動向は、多様な投資戦略への需要と経済状況の改善が市場を牽引していることを示しています。市場データによると、市場価値は成長が見込まれ、この成長において市場リーダーが重要な役割を果たしています。

市場概観では、業界の成長率、業界規模、業界統計に関する洞察を提供しています。また、市場レビューでは、市場の展望とセグメンテーションを中心に、市場予測や市場成長の分析も行っています。調査会社は、業界の売上高と高度なリスク管理手法に対する需要の高まりに注目しています。

結論として、ヘッジファンド業界は、AUMの増加、機関投資家の関心の高まり、多様な投資戦略への需要といった様々な要因によって、大きな成長を遂げようとしている。高度なテクノロジーの統合や、資産運用ビジネスのヘッジファンド部門への参入が、市場の成長をさらに後押ししている。この包括的な業界分析は、市場の現状と将来展望について貴重な洞察を提供します。