Taille et part du marché des services immobiliers des Émirats arabes unis

Analyse du marché des services immobiliers des Émirats arabes unis par Mordor Intelligence

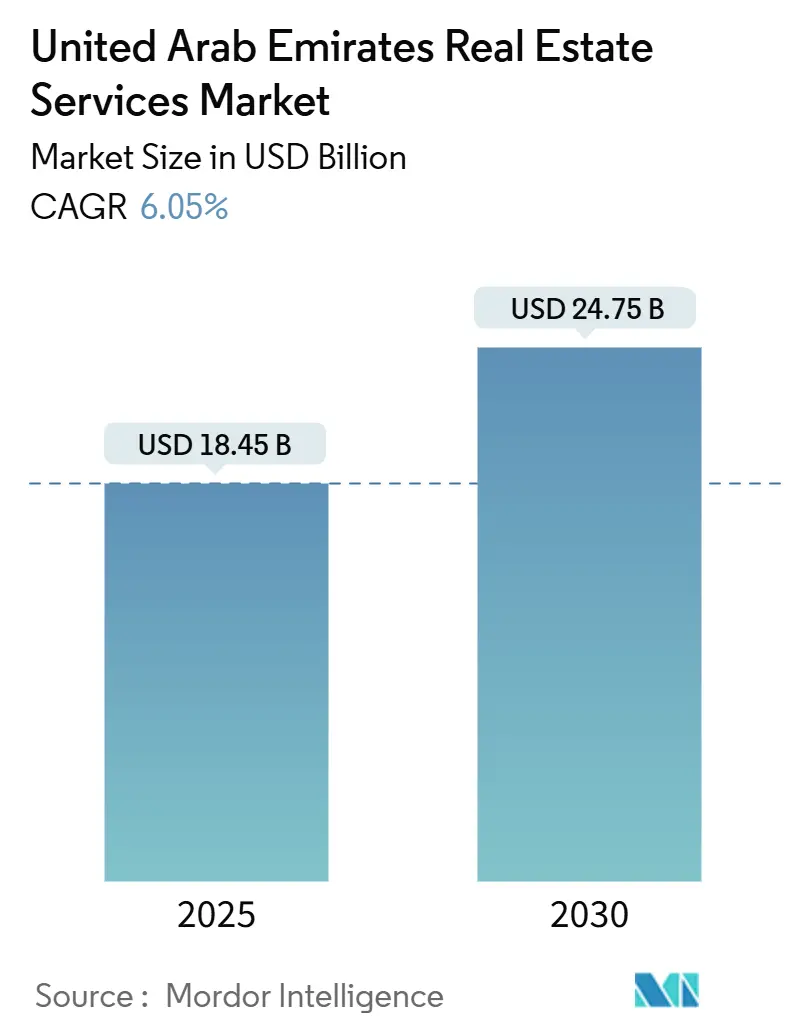

Le marché des services immobiliers des EAU un atteint une valeur de 18,45 milliards USD en 2025 et devrait s'étendre à 24,75 milliards USD d'ici 2030, progressant à un TCAC de 6,05 %. Cette trajectoire stable souligne la résilience du marché, aidée par des flux d'investissements directs étrangers records, des volumes touristiques robustes et une poussée politique pour numériser l'administration foncière. Le développement continu d'actifs de centres de données, de logistique et de résidences de marque augmente la demande de soutien spécialisé en courtage, évaluation et gestion d'installations. En même temps, les règles obligatoires de construction écologique à Dubaï et Abu Dhabi créent une couche supplémentaire de besoins de services liés à la conformité. L'adoption technologique-des moteurs d'évaluation basés sur l'IA aux plateformes de tokenisation-distingue davantage les prestataires de services qui peuvent offrir des transactions plus rapides, moins chères et plus transparentes, renforçant l'intensité concurrentielle sur le marché des services immobiliers des EAU[1]Dubai Land Department, "UAE Real Estate marché Statistics 2025," Dubai Land Department, dubailand.gov.ae.

Points clés du rapport

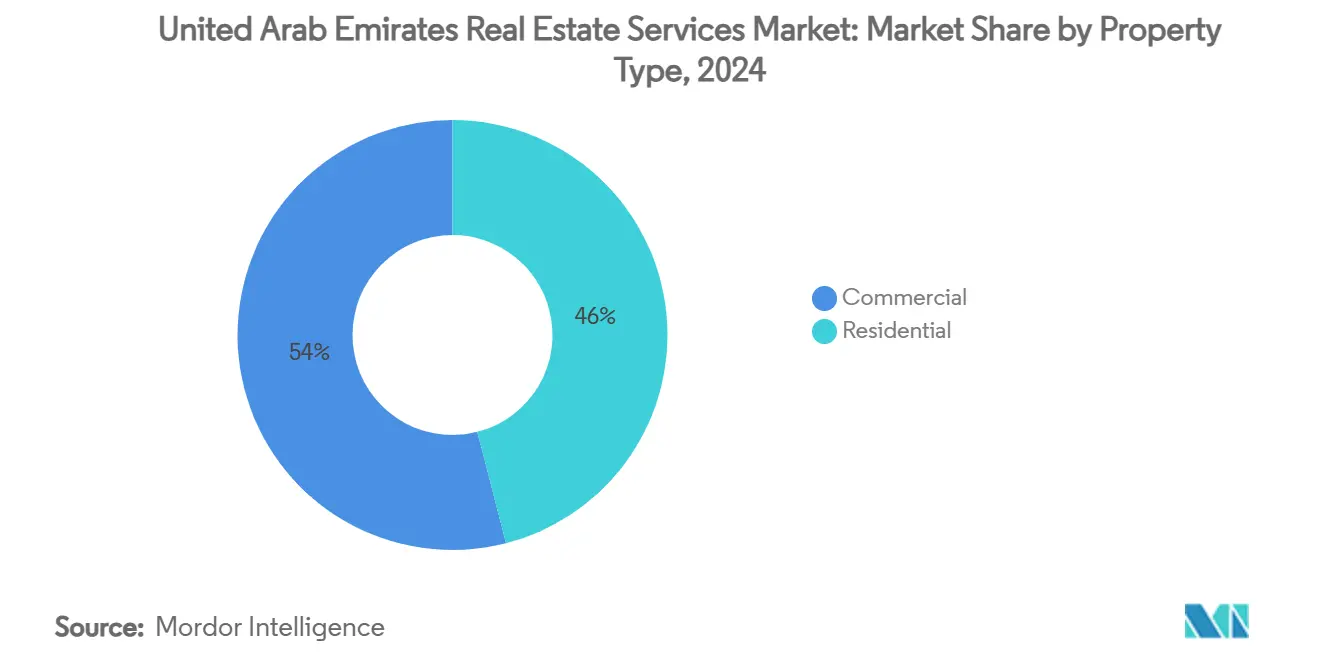

- Par type de propriété, les appartements et condominiums résidentiels ont mené avec 46 % de la part du marché des services immobiliers des EAU en 2024, tandis que les installations logistiques sont prêtes à afficher le TCAC le plus rapide de 1,04 % jusqu'en 2030.

- Par service, les activités de courtage et de transaction ont représenté 41 % de la taille du marché des services immobiliers des EAU en 2024 ; la gestion immobilière et d'installations devrait s'étendre à un TCAC de 1,09 % jusqu'en 2030.

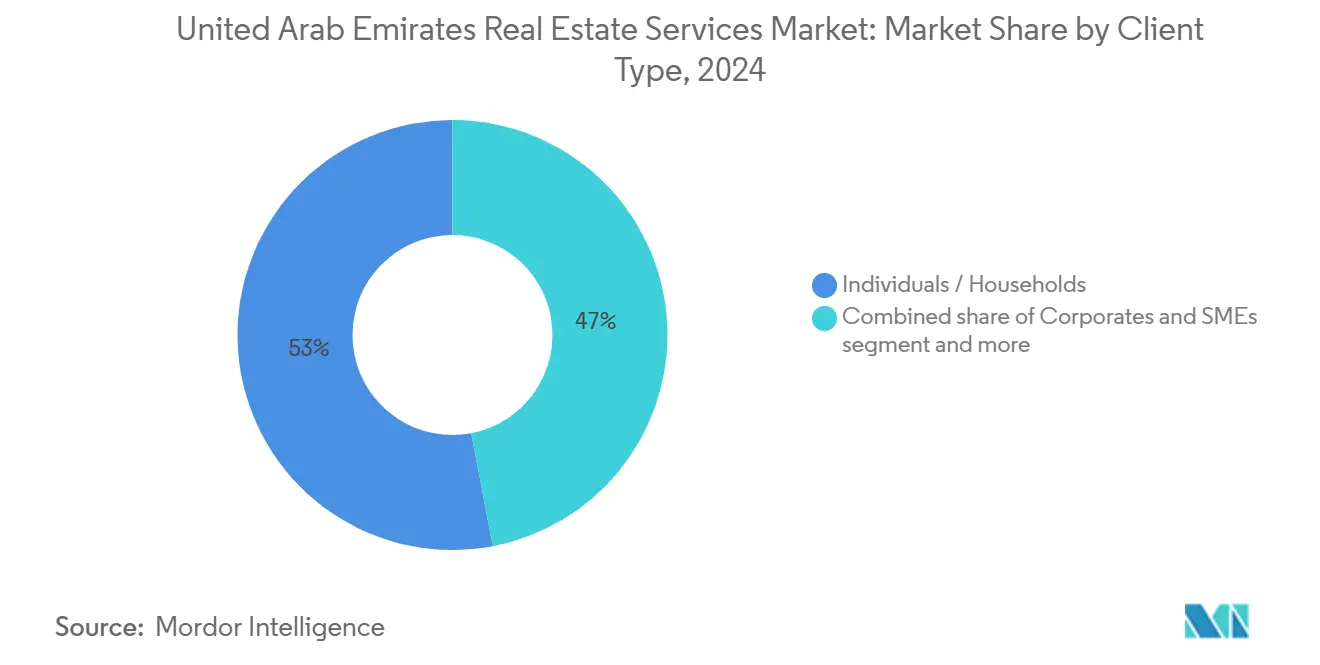

- Par type de client, les particuliers et ménages ont représenté 53 % des revenus globaux en 2024, tandis que les entreprises et PME devraient croître à un TCAC de 1,1 %, le plus rapide parmi toutes les catégories.

- Par géographie, Dubaï un commandé 61 % de la valeur totale en 2024 ; Ras Al Khaimah devrait enregistrer le TCAC le plus élevé de 1,055 % jusqu'en 2030.

Tendances et perspectives du marché des services immobiliers des Émirats arabes unis

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Croissance des transactions liée aux investissements directs étrangers | 1.8% | Mondial, avec concentration à Dubaï et Abu Dhabi | Moyen terme (2-4 ans) |

| Demande alimentée par le tourisme pour les actifs de courts séjours | 1.2% | Cœur de Dubaï, s'étendant à Ras Al Khaimah et Abu Dhabi | Court terme (≤ 2 ans) |

| Réglementations obligatoires de construction écologique à Dubaï et Abu Dhabi | 0.9% | Dubaï et Abu Dhabi, retombées vers d'autres émirats | Long terme (≥ 4 ans) |

| Développement rapide de campus de centres de données hyperscale | 0.7% | National, avec gains précoces à Dubaï, Abu Dhabi, Ajman | Moyen terme (2-4 ans) |

| Structures REIT islamiques libérant le capital de détail | 0.6% | National, avec focus principal sur Dubaï et Abu Dhabi | Moyen terme (2-4 ans) |

| Plateformes de courtage/évaluation basées sur l'IA à l'échelle | 0.4% | National, avec les hubs technologiques menant l'adoption | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Croissance des transactions liée aux investissements directs étrangers

Les flux de capitaux records demeurent le plus grand catalyseur pour le marché des services immobiliers des EAU. Le ministère de l'Investissement un confirmé 30,7 milliards USD d'IDE en 2023, une augmentation de 35 % d'une année sur l'autre, l'immobilier sécurisant une part notable. Les règles récentes permettant aux entreprises de zones franches d'opérer sur le territoire élargissent le pool d'acheteurs corporatifs tandis que l'alliance de 1 milliard USD de Mubadala avec Fortress Investment Group signale une participation institutionnelle plus profonde. Ces tendances élargissent le pipeline de transactions pour les prestataires de courtage, d'évaluation et de diligence raisonnable à moyen terme.

Demande alimentée par le tourisme pour les actifs de courts séjours

Dubaï un accueilli 9,31 millions de visiteurs internationaux au S1 2024, dépassant les niveaux pré-pandémie et créant un besoin aigu de gestion de locations de vacances et de services de courtage orientés hôtellerie. La stratégie touristique 2030 d'Abu Dhabi vise 39 millions d'arrivées, nécessitant 18 000 clés d'hôtel supplémentaires. Les programmes de résidences de marque soutenus par Wyndham et Kamah Hotels illustrent comment les développeurs regroupent l'inventaire hôtelier et résidentiel, générant des revenus de commissions récurrents pour les spécialistes de la gestion immobilière[2]Department of Culture and Tourism - Abu Dhabi, "Tourism Strategy 2030," Department of Culture and Tourism - Abu Dhabi, dct.gov.ae.

Réglementations obligatoires de construction écologique à Dubaï et Abu Dhabi

L'Emirates Green bâtiment Council et la Dubai Development Authority appliquent désormais des normes d'efficacité énergétique plus élevées, élevant la demande d'audit ESG, de re-commissioning et de structuration de baux verts. Le rachat par Serco du conseiller local en durabilité Climatize en février 2024 souligne l'attrait commercial de cette expertise. Les développeurs intégrant des solutions solaires sur site et de gestion intelligente des déchets rapportent des économies de coûts opérationnels de plusieurs millions de dollars, une preuve qui encourage une adoption plus large du marché.

Développement rapide de campus de centres de données hyperscale

Khazna Données Centers construit la première installation de 100 MW optimisée pour l'IA du pays à Ajman, due en ligne au T3 2025, tandis qu'Aldar et DP World co-développent 1,55 million de pieds carrés d'espace logistique Grade un qui peut être converti en capacité de données périphériques. Ces projets créent de nouveaux pools de commissions pour la sélection de sites, la gestion de projets et les opérations d'installations critiques-des capacités que peu d'entreprises de services locales possèdent actuellement, donnant aux premiers adoptants un avantage.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Plateau des taux hypothécaires et financement de projets plus coûteux | -1.5% | National, avec impact plus élevé à Dubaï et Abu Dhabi | Court terme (≤ 2 ans) |

| Offre excédentaire persistante du résidentiel de milieu de gamme | -1.2% | Cœur de Dubaï, avec retombées vers Sharjah | Moyen terme (2-4 ans) |

| Primes d'assurance immobilière en hausse (risque climatique) | -0.8% | National, avec les émirats côtiers les plus affectés | Long terme (≥ 4 ans) |

| Conformité AML/KYC augmentant les coûts de clôture d'affaires | -0.6% | National, avec impact plus élevé sur les segments de luxe | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Plateau des taux hypothécaires et financement de projets plus coûteux

L'EIBOR 12 mois s'élevait à 5,306 % en juin 2024 tandis que les banques principales ont tarifé les hypothèques résidentes à partir de 3,94 %, comprimant l'accessibilité pour les acheteurs de revenus moyens. Les prêteurs ont relevé les seuils de prêt minimum pour les non-résidents et réduit les durées, ralentissant la vélocité des transactions. Les prestataires de services répondent en structurant des modèles islamiques de Localisation-vente et en conseillant sur des véhicules de financement alternatifs, mais les revenus de commissions liés aux ventes conventionnelles restent sous pression.

Offre excédentaire persistante du résidentiel de milieu de gamme

Fitch Ratings prévoit que plus de 200 000 unités atteindront le marché de Dubaï d'ici 2026, dépassant l'absorption et pressant les prix. Les propriétaires dans les zones périphériques font face à des rendements en érosion, provoquant une hausse du refinancement, de la restructuration et des mandats d'actifs en détresse. Les spécialistes capables de repositionner l'inventaire sous-performant-par conversion vers des formats de co-living ou des rénovations vertes-sont les mieux placés pour compenser la faiblesse des commissions d'agence traditionnelles.

Analyse des segments

Par type de propriété : La logistique pilote la transformation industrielle

Les appartements et condominiums résidentiels ont représenté 46 % de la part du marché des services immobiliers des EAU en 2024, une avance soutenue par l'afflux constant de professionnels expatriés et d'investisseurs recherchant des flux de revenus locatifs résilients. Les actifs d'entrepôts et de distribution, bien que représentant une base plus petite, devraient enregistrer le TCAC le plus rapide de 1,04 % jusqu'en 2030 sur le dos de l'expansion du commerce électronique et du re-routage de la chaîne d'approvisionnement vers le Golfe. Les loyers d'entrepôts de premier ordre de Dubaï ont grimpé de plus de 20 % en 2024, tandis qu'Abu Dhabi un témoin d'une croissance de 14 %, signalant des marchés d'occupants serrés qui soutiennent des commissions de conseil premium. Aldar Properties s'est engagé à 270 millions USD pour de nouveaux parcs industriels, un mouvement soulignant la confiance institutionnelle dans les perspectives du segment. Les développeurs incorporent de plus en plus des nœuds de stockage frigorifique et de dernier kilomètre, élevant les spécifications techniques exigées des prestataires de gestion immobilière.

Les actifs de bureaux commerciaux affichent une personnalité divisée. Les tours Grade un dans le DIFC et l'Abu Dhabi mondial marché jouissent d'une occupation de 94-96 %, mais le stock secondaire lutte avec une vacance à deux chiffres. Cette divergence de performance pousse les propriétaires à commander des études de réutilisation adaptative et des améliorations de bâtiments intelligents, générant des mandats supplémentaires de conseil et de gestion de projets. Les centres commerciaux bénéficient du rebond de la fréquentation, mais la croissance du commerce de détail omnicanal pousse les opérateurs de centres commerciaux à créer des formats expérientiels et des clusters de divertissement, élargissant à nouveau la portée des services de design et de Localisation.

Par service : La technologie reforme les modèles traditionnels

Les services de courtage et de transaction ont conservé une part de revenus de 41 % du marché des services immobiliers des EAU en 2024 alors que les transactions résidentielles haut de gamme et les transactions IDE records ont renforcé les pools de commissions. Pourtant, les perturbateurs numériques compriment les marges ; plus de 100 000 transactions ont été conclues sur la plateforme REST du Dubai Land Department en 2024 sans intervention d'agent traditionnel. La gestion immobilière et d'installations, la ligne de service à croissance la plus rapide à un TCAC de 1,09 % jusqu'en 2030, bénéficie du changement institutionnel vers des actifs stabilisés en revenus et de la complexité d'exploitation des bâtiments certifiés verts. L'intégration mondiale de CBRE avec Turner & Townsend illustre comment les économies d'échelle et les opportunités de vente croisée peuvent débloquer de la valeur dans cette verticale.

Les services d'évaluation et de conseil évoluent également. Les initiatives de tokenisation, telles que Prypco Mint, pointent vers des structures de propriété fractionnalisées qui nécessiteront une évaluation continue de portefeuille et un service d'actifs numériques. Les outils de conception alimentés par l'IA raccourcissent les cycles de développement et réduisent les coûts d'ordres de changement, contraignant les arpenteurs et consultants en coûts à améliorer leurs capacités de modélisation pour rester pertinents.

Par type de client : La demande institutionnelle s'accélère

Les particuliers et ménages ont contribué 53 % du chiffre d'affaires total en 2024, soutenu par le programme Golden Visa des EAU et un pool élargi d'expatriés fortunés. Les entreprises et PME, cependant, devraient croître à un TCAC de 1,1 %-le plus rapide parmi les segments de clients-alors que l'activité des sièges régionaux et la localisation de la chaîne d'approvisionnement s'intensifient.

Le pivot client corporatif renforce la demande de solutions intégrées de lieu de travail, d'optimisation de portefeuille et de conseil en transactions transfrontalières. Pendant ce temps, les fonds souverains, gestionnaires de pensions et REIT conformes à la Charia construisent de plus grandes allocations domestiques, élevant la barre pour les rapports, la conformité ESG et les services d'amélioration de rendement livrés par les entreprises de gestion d'actifs. Le lancement REIT sursouscrit de Dubai Holding est emblématique de cet appétit institutionnel grandissant.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

Dubaï un dominé le marché des services immobiliers des EAU avec une part de 61 % en 2024. Les arrivées de visiteurs ont bondi à 18,7 millions l'année dernière, et la population résidente un atteint 3,8 millions, alimentant une demande soutenue de locations résidentielles, de gestion hôtelière et de Localisation commerciale. Des programmes phares tels que la Creek Tower de 3,8 milliards USD d'Emaar et l'expansion du Dubai Mall de 408 millions USD soulignent la confiance des développeurs malgré les vents contraires cycliques des prix. Les prestataires de services avec une forte couverture du centre-ville et de Palm Jumeirah bénéficient le plus de la résilience des actifs premium de l'émirat.

Abu Dhabi se dresse comme le deuxième plus grand contributeur, porté par un secteur gouvernemental en expansion et l'exécution de sa stratégie touristique 2030. Le plan vise à élever la part PIB du tourisme à 90 milliards AED (24,5 milliards USD) et à augmenter la capacité hôtelière de plus de 50 %, offrant un pipeline pluriannuel pour les entreprises de courtage, d'aménagement et de gestion d'installations. L'entreprise résidentielle de 1 milliard USD de Lunate avec Brookfield ajoute un élan supplémentaire, indiquant un intérêt soutenu des fournisseurs de capitaux mondiaux.

Ras Al Khaimah devrait enregistrer le TCAC le plus rapide de 1,055 % jusqu'en 2030 alors qu'il déploie des méga-stations et des enceintes à usage mixte. Le programme de 2 milliards USD de Wynn sur Marjan Island, prévu pour attirer 5,5 millions de touristes d'ici 2030, illustre l'échelle des opportunités à venir pour la gestion de développement et les opérateurs d'actifs hôteliers, damacproperties.com. Sharjah et les émirats restants offrent un inventaire plus accessible en prix mais sont à la traîne en croissance, dirigeant les entreprises de services à équilibrer l'exposition de portefeuille vers les mandats à haute vélocité de Dubaï et Ras Al Khaimah tout en préservant la stabilité des revenus dans le marché institutionnel d'Abu Dhabi[3]Ras Al Khaimah Tourism Development Authority, "Marjan Island Visitor Forecast 2030," Ras Al Khaimah Tourism Development Authority, raktda.com.

Paysage concurrentiel

Le marché des services immobiliers des EAU reflète un niveau moyen de concentration concurrentielle. Les conseils internationaux tels que CBRE, JLL, Cushman & Wakefield et Colliers ancrent le niveau supérieur du marché des services immobiliers des EAU. Leurs bases de données de recherche mondiales et leurs listes de clients transfrontaliers leur permettent de sécuriser des mandats sur des relocalisations complexes de sièges sociaux d'entreprises, des recherches de sites de centres de données et de grandes études de faisabilité à usage mixte. La consolidation 2025 de CBRE d'Industrious et Turner & Townsend est un cas d'école, créant une plateforme d'opérations de bâtiment projetée pour générer 20 milliards USD de revenus mondiaux et renforçant les propositions de service de bout en bout.

Les développeurs régionaux tels qu'Emaar, Aldar, DAMAC et Nakheel ont élargi leur mandat du développement pur pour inclure des bras de Localisation, de gestion immobilière et de gestion de fonds. Emaar un affiché des revenus et profits records en 2024 en regroupant des contrats de courtage et de gestion d'installations dans ses lancements de projets, renforçant l'attractivité des modèles intégrés verticalement. L'entreprise commune logistique d'Aldar avec DP World souligne également comment l'échelle et la diversification sectorielle créent des flux de commissions supplémentaires.

Les entreprises natives technologiques altèrent la dynamique concurrentielle. fäm Properties, qui opère près de 1 500 agents équipés de tableaux de bord de données propriétaires, exploite l'analytique en temps réel pour raccourcir les cycles de transaction et réduire les erreurs de prix. La tokenisation, l'évaluation améliorée par l'IA et les plateformes de transfert de titre sécurisées par blockchain abaissent les barrières d'entrée pour de nouveaux acteurs tout en contraignant les titulaires à adopter des épines dorsales numériques. L'activité de fusions et acquisitions devrait donc s'intensifier alors que les agences traditionnelles acquièrent des start-ups prop-tech pour défendre leur part dans le marché des services immobiliers des EAU.

Leaders de l'industrie des services immobiliers des Émirats arabes unis

-

CBRE Group Inc.

-

Jones Lang LaSalle Incorporated (JLL)

-

Cushman & Wakefield PLC

-

Colliers International Group Inc.

-

Savills PLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Le Dubai Land Department un lancé la plateforme de tokenisation Prypco Mint, émettant le premier certificat de propriété de jeton immobilier au monde.

- Mai 2025 : Dubai Holding un levé 584 millions USD dans son IPO REIT résidentiel, attirant 15 milliards USD de commandes.

- Avril 2025 : Mubadala et Fortress Investment Group ont formé un partenariat de 1 milliard USD ciblant les stratégies de crédit privé et immobilier.

- Mars 2025 : La résolution 11 de 2025 du Conseil exécutif de Dubaï un accordé aux entreprises de zones franches des droits d'exploitation sur le territoire, élargissant la base d'occupants.

Portée du rapport du marché des services immobiliers des Émirats arabes unis

Le marché des services immobiliers des EAU englobe un large éventail d'activités incluant le développement immobilier, le courtage, la Localisation, la gestion immobilière, l'évaluation et le conseil. Il soutient les secteurs résidentiel et commercial, portés par des investissements dans le luxe, la durabilité et les technologies avancées.

Le rapport fournit une analyse de contexte complète du marché des services immobiliers des EAU, couvrant les tendances actuelles du marché, les contraintes, les mises à jour technologiques et des informations détaillées sur divers segments et le paysage concurrentiel de l'industrie. De plus, l'impact de la géopolitique et de la pandémie un été incorporé et considéré pendant l'étude. Le marché des services immobiliers des EAU est segmenté par type de propriété (Résidentiel, Bureau, Commerce de détail, Hôtellerie et Industriel). Le rapport offre la taille du marché des services immobiliers des EAU et les prévisions en valeurs (USD) pour tous les segments ci-dessus.

| Résidentiel | Appartements et condominiums |

| Villas et maisons individuelles | |

| Commercial | Bureau |

| Commerce de détail | |

| Logistique | |

| Autres |

| Services de courtage |

| Services de gestion immobilière |

| Services d'évaluation |

| Autres |

| Particuliers / Ménages |

| Entreprises et PME |

| Autres |

| Dubaï |

| Abu Dhabi |

| Sharjah |

| Ras Al Khaimah |

| Reste des EAU |

| Par type de propriété | Résidentiel | Appartements et condominiums |

| Villas et maisons individuelles | ||

| Commercial | Bureau | |

| Commerce de détail | ||

| Logistique | ||

| Autres | ||

| Par service | Services de courtage | |

| Services de gestion immobilière | ||

| Services d'évaluation | ||

| Autres | ||

| Par type de client | Particuliers / Ménages | |

| Entreprises et PME | ||

| Autres | ||

| Par émirat | Dubaï | |

| Abu Dhabi | ||

| Sharjah | ||

| Ras Al Khaimah | ||

| Reste des EAU | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des services immobiliers des EAU ?

La taille du marché des services immobiliers des EAU un atteint 18,45 milliards USD en 2025.

À quelle vitesse le marché des services immobiliers des EAU devrait-il croître ?

Le marché devrait s'étendre à un TCAC de 6,05 %, atteignant 24,75 milliards USD d'ici 2030.

Quel segment de propriété détient la plus grande part de marché ?

Les appartements et condominiums résidentiels ont mené avec 46 % de part de marché en 2024.

Quelle ligne de service croît le plus rapidement ?

Les services de gestion immobilière et d'installations devraient croître à un TCAC de 1,09 % jusqu'en 2030.

Quel émirat est la géographie à croissance la plus rapide ?

Ras Al Khaimah devrait afficher le TCAC le plus élevé de 1,055 % jusqu'en 2030, porté par des projets touristiques à grande échelle.

Comment les réglementations de construction écologique affectent-elles le marché ?

Les normes d'efficacité énergétique obligatoires à Dubaï et Abu Dhabi stimulent la demande de conseil axé ESG, de re-commissioning et de services de gestion d'installations.

Dernière mise à jour de la page le: