Analyse du marché de lhôtellerie en Indonésie

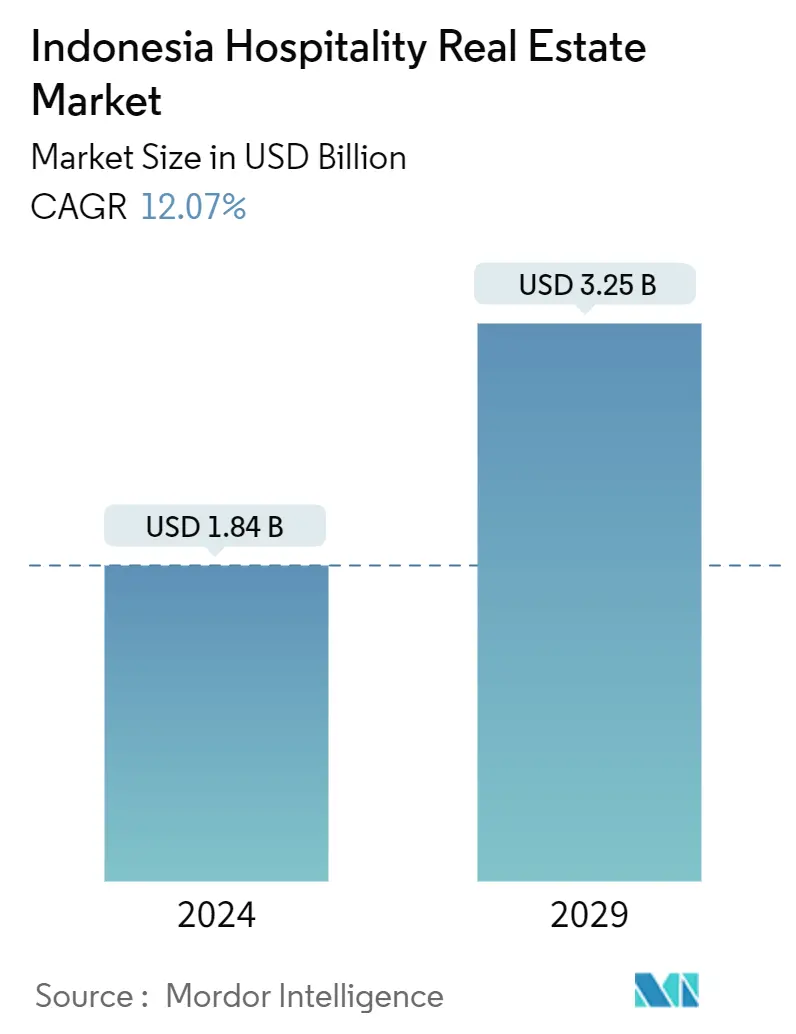

La taille du marché indonésien de limmobilier hôtelier est estimée à 1,84 milliard USD en 2024 et devrait atteindre 3,25 milliards USD dici 2029, avec une croissance de 12,07 % au cours de la période de prévision (2024-2029).

- La crise économique provoquée par la pandémie de COVID-19 en 2020 a influencé le marché de limmobilier hôtelier, entraînant le report de certains projets. Les hôtels et autres établissements dhébergement représentent une part importante du marché immobilier hôtelier. Cela est dû au fait que les hébergements, tels que les hôtels, sont essentiels à l'afflux toujours croissant de visiteurs étrangers dans le pays, ainsi qu'au nombre croissant de locaux qui aiment prendre un week-end ou des vacances saisonnières.

- Le tourisme est le principal moteur de cette industrie. Certaines règles fiscales et immobilières ont également été assouplies, ce qui a permis aux locaux et aux étrangers d'investir et d'acheter des bâtiments pour le secteur lucratif de l'hôtellerie dans le pays. Le tourisme a apporté d'importantes entrées de devises à l'Indonésie sous la forme de recettes du tourisme international, ainsi que d'investissements et de capitaux dans des entreprises liées au tourisme. Le tourisme a généralement abouti à des améliorations des infrastructures de l'économie locale d'un pays.

- Bien que le nombre de voyages intérieurs effectués en Indonésie dépasse largement le nombre de visiteurs étrangers, les touristes nationaux dépensent moins de la moitié de ce que font les visiteurs internationaux. En 2020, le gouvernement a élaboré un plan pour protéger lindustrie du tourisme des effets de lépidémie de COVID-19. Le plan était de payer aux influenceurs jusquà 72 milliards IDR (5,2 millions USD) pour promouvoir le pays.

- Le gouvernement a également supprimé les taxes sur les hôtels et les restaurants dans 10 destinations touristiques, dont Toba Lake Regency au nord de Sumatra, Yogyakarta, Malang à l'est de Java, Manado au nord de Sulawesi, Bali, Mandalika à l'ouest de Nusa Tenggara, Labuan Bajo à l'est de Nusa Tenggara et Bangka Belitung. , et Batam et Bintan dans les îles Riau. PT Indonesia Tourism Development (Persero) ou Indonesia Tourism Development Corporation (ITDC) a révélé en mars 2021 quun hôtel de luxe en construction dune valeur de 709 milliards IDR est en cours de construction à Mandalika, dans louest de Nusa Tenggara (NTB).

- En juillet 2023, Julien Naouri, vice-président principal et ventes d'investissements de Jones Lang LaSalle (JLL) Hotels and Hospitality Group Asie-Pacifique, a déclaré que les investisseurs étaient toujours confiants quant à la situation des hôtels en Indonésie. D'ici la fin de cette année, six nouveaux hôtels seront prêts à fonctionner à Bali et deux nouveaux hôtels seront prêts à fonctionner à Jakarta. Les deux nouveaux hôtels qui fonctionneraient à Jakarta fin 2023 étaient le Swiss-Belhotel Kelapa Gading, avec 316 chambres, et le Movenpick Jakarta Pecenongan, avec 253 chambres.

Tendances du marché de lhôtellerie en Indonésie

Augmentation du tourisme en Indonésie

Malgré la crise économique mondiale et nationale, l'Indonésie, le plus grand pays d'Asie du Sud-Est, continue d'attirer un nombre croissant de touristes. Dans le même temps, les Indonésiens voyagent en nombre sans précédent à travers le pays.

À mesure que de plus en plus de touristes et dhommes daffaires visitent le pays, la demande hôtelière devrait augmenter considérablement au cours des prochaines années et décennies. Lintensification de lintégration économique de lASEAN et des tarifs aériens de plus en plus abordables sont des atouts pour les hôtels indonésiens et les entreprises associées et devraient aider lindustrie à surmonter les difficultés actuelles doffre excédentaire dans certaines régions.

En 2022, il y a eu environ 5,47 millions darrivées de visiteurs internationaux en Indonésie, ce nombre a considérablement augmenté par rapport à lannée précédente. Les arrivées de visiteurs ont été réparties entre les différents points dentrée en Indonésie. Le tourisme international en Indonésie a augmenté au fil des années et l'Indonésie est devenue une destination de vacances populaire.

Selon les statistiques indonésiennes (BPS), de janvier à octobre 2023, l'Indonésie a enregistré 9,49 millions d'arrivées de touristes, soit plus que l'objectif du gouvernement de 7,4 millions au début de cette année 2023.

Augmentation de la construction dhôtels et dhébergement

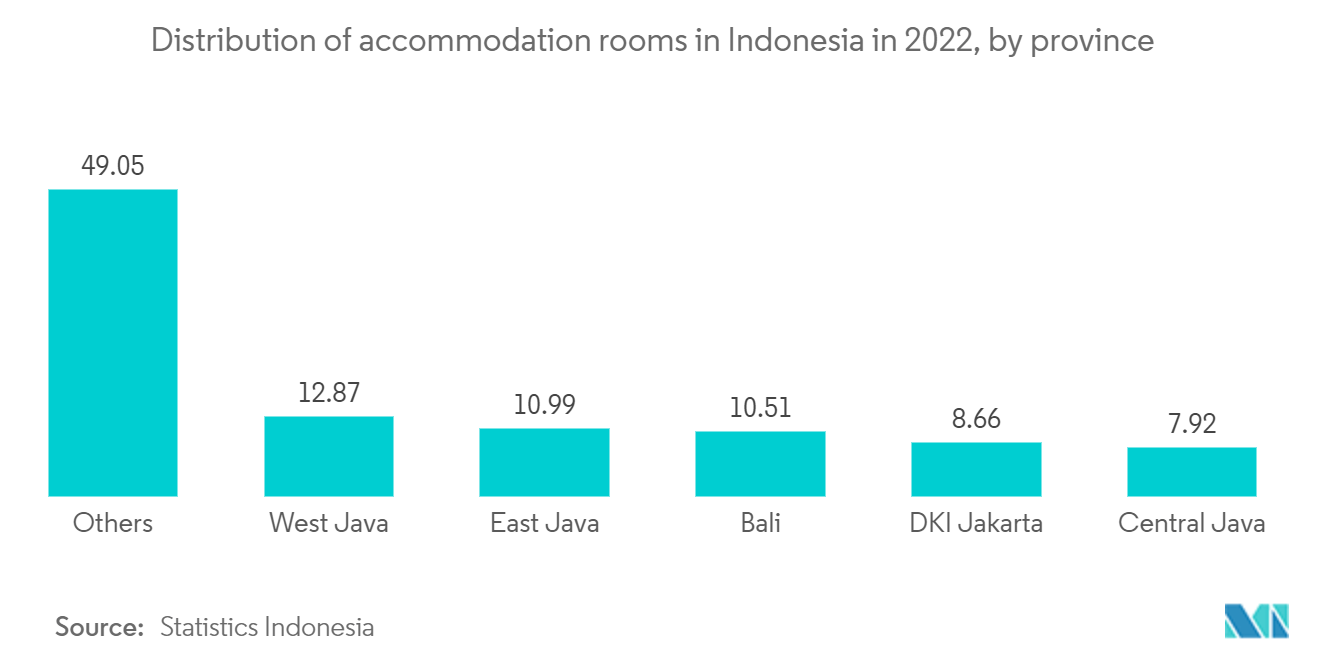

L'hôtellerie en Indonésie est bien développée, avec de tout, des hôtels cinq étoiles aux simples maisons d'hôtes. La majorité des stations balnéaires opulentes se trouvent sur l'île de Bali, qui est la destination de loisirs la plus populaire d'Indonésie.

La majorité des hôtels de Jakarta et dautres villes sadressent aux voyageurs daffaires. En raison de l'augmentation considérable de l'offre hôtelière, de nombreux débats ont eu lieu quant à l'impact anticipé sur les prix des actifs hôteliers au cours des prochaines années, qui pourrait être influencé par une augmentation du nombre de touristes nationaux et étrangers, en particulier dans les villes secondaires du monde. pays.

En 2021, il y a eu 29 ouvertures avec 4 913 chambres, et en 2022, 16 lancements avec 3 097 clés. Cependant, la moitié du parc hôtelier actif en Indonésie ne sera pas ouvert avant plusieurs années, avec 64 hôtels et 12118 prévus pour 2023 et au-delà. Les deux tiers des 127 nouveaux hôtels seront des hôtels quatre étoiles, le tiers restant étant des hôtels cinq étoiles.

Bali ouvre la voie, avec 23 ouvertures prévues et 3 876 nouvelles chambres en construction, mais Jakarta n'est pas loin derrière, avec 21 hôtels et 3 569 clés en chantier. Surabaya et Bandung recevront chacun sept nouveaux hôtels totalisant respectivement 1 734 et 1 257 chambres. Bintan complètera le top cinq avec quatre nouveaux hôtels totalisant 810 chambres.

Aperçu du secteur de lhôtellerie en Indonésie

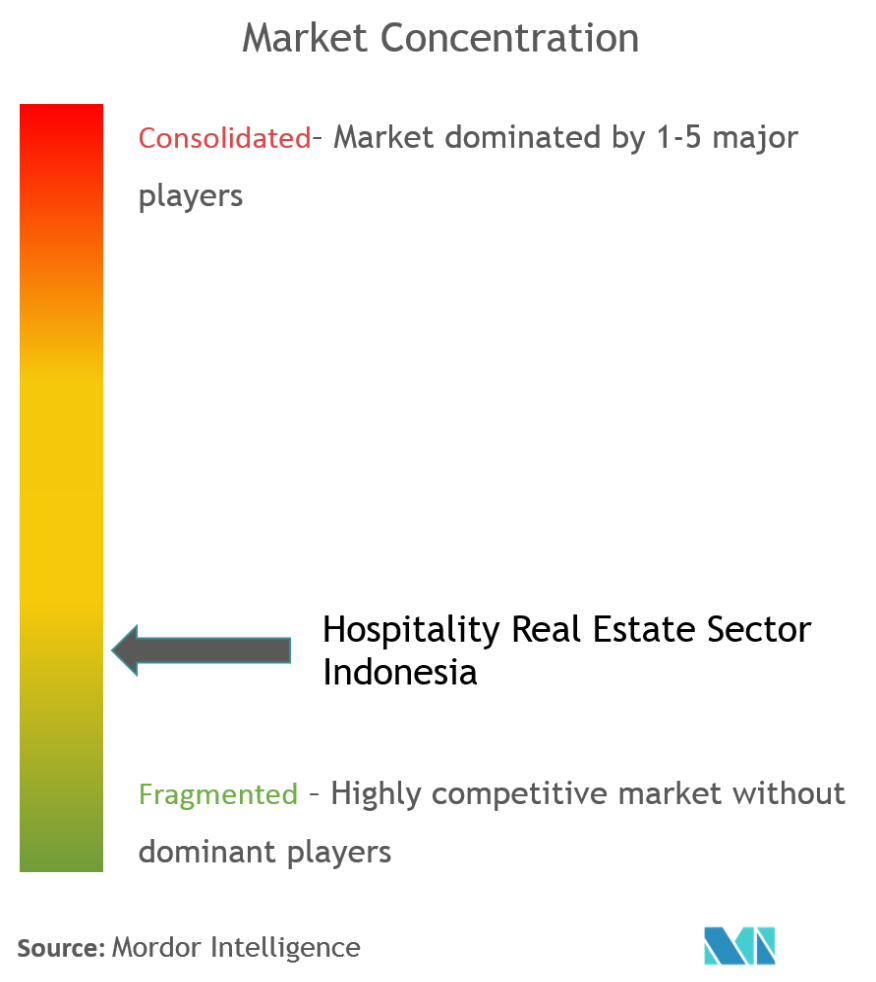

Le marché immobilier hôtelier indonésien est très fragmenté, avec des entreprises telles que Plaza Indonesia Realty, Sinar Mas Land, Agung Podomoro Land et Ciputra Group développant certains des projets hôteliers les plus importants du pays. Des acteurs internationaux, comme Tokyo Land Corporation, une société japonaise de promotion immobilière, renforcent également leur présence en Indonésie.

LIndonésie, lun des marchés émergents de linvestissement immobilier, a attiré des acteurs internationaux, principalement originaires de pays asiatiques. Le marché de l'immobilier hôtelier en Indonésie devrait devenir plus compétitif dans les années à venir grâce à la politique favorable du gouvernement en matière d'IDE.

Leaders du marché de lhôtellerie en Indonésie

Sinar Mas Land

PT Agung Podomoro Land Tbk.

Ciputra Group

PT Duta Anggada Realty Tbk

PT Lippo Karawaci Tbk

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lhôtellerie en Indonésie

- Novembre 2023 Vice-président de la République d'Indonésie KH. Ma'ruf Amin a officiellement inauguré l'ouverture du Mercure Pangkalan Bun. Le Mercure Pangkalan Bun est le premier établissement Accor dans la province du Kalimantan Central. L'hôtel dispose de 150 chambres et suites et dispose d'un restaurant, d'un salon, d'un bar, d'une salle de bal, de salles polyvalentes, d'un espace bien-être et d'une piscine. Situé à seulement 15 minutes en voiture de l'aéroport d'Iskandar, cet hôtel offre un emplacement idéal pour les voyageurs d'affaires et de loisirs.

- Juin 2022 Blackstone finalise l'acquisition de Crown Resorts dans le cadre du plus gros investissement de l'entreprise à ce jour en Asie.

Segmentation de lindustrie de lhôtellerie en Indonésie

Bien d'accueil désigne un développement immobilier dont l'usage principal est celui d'un hôtel ou d'un motel, avec des chambres individuelles principalement destinées à la location à court terme aux locataires qui les occupent.

Le marché immobilier hôtelier indonésien est segmenté par type de propriété (hôtels et hébergements, spas et centres de villégiature, et autres types de propriétés). Pour chaque segment, le dimensionnement et les prévisions du marché ont été réalisés sur la base de la valeur (USD). Le rapport propose la taille du marché et les prévisions du marché immobilier hôtelier indonésien en valeur (USD) pour tous les segments ci-dessus.

| Hôtels et hébergements |

| Spas et centres de villégiature |

| Autres types de propriétés |

| Type de propriété | Hôtels et hébergements |

| Spas et centres de villégiature | |

| Autres types de propriétés |

FAQ sur les études de marché de l'immobilier hôtelier en Indonésie

Quelle est la taille du marché immobilier hôtelier indonésien ?

La taille du marché indonésien de limmobilier hôtelier devrait atteindre 1,84 milliard USD en 2024 et croître à un TCAC de 12,07 % pour atteindre 3,25 milliards USD dici 2029.

Quelle est la taille actuelle du marché de limmobilier hôtelier en Indonésie ?

En 2024, la taille du marché indonésien de limmobilier hôtelier devrait atteindre 1,84 milliard de dollars.

Qui sont les principaux acteurs du marché immobilier hôtelier en Indonésie ?

Sinar Mas Land, PT Agung Podomoro Land Tbk., Ciputra Group, PT Duta Anggada Realty Tbk, PT Lippo Karawaci Tbk sont les principales sociétés opérant sur le marché immobilier hôtelier indonésien.

Quelles années couvre ce marché immobilier hôtelier indonésien et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché indonésien de limmobilier hôtelier était estimée à 1,62 milliard de dollars. Le rapport couvre la taille historique du marché de limmobilier hôtelier en Indonésie pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de limmobilier hôtelier en Indonésie pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie immobilière hôtelière en Indonésie

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de limmobilier hôtelier en Indonésie 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de limmobilier hôtelier indonésien comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.