Taille et part du marché du secteur immobilier hôtelier

Analyse du marché du secteur immobilier hôtelier par Mordor Intelligence

Le marché du secteur immobilier hôtelier était évalué à 4,91 billions USD en 2025 ; il devrait atteindre 6,04 billions USD d'ici 2030, impliquant un TCAC de 4,23 % pendant la période 2025-2030. La solide reprise des arrivées internationales, le retour des événements d'entreprise et les flux constants de capitaux dans les actifs hôteliers soutiennent cette expansion. L'investissement entrant reste concentré en Europe et au Moyen-Orient, où les villes-portes capturent d'importants capitaux transfrontaliers recherchant des rendements stables. Les propriétés urbaines mènent la croissance du RevPAR car les voyages d'affaires ont rebondi plus rapidement que prévu, tandis que les centres de villégiature bénéficient de l'essor du tourisme expérientiel et axé sur le bien-être. Les investisseurs institutionnels consolident leurs portefeuilles par des acquisitions sélectives, adoptant des systèmes de revenus pilotés par IA qui augmentent les revenus des chambres jusqu'à 10 %. L'inflation des coûts et la hausse des dépenses de construction continuent cependant de comprimer les marges et de tempérer la trajectoire de croissance du marché du secteur immobilier hôtelier.

Points clés du rapport

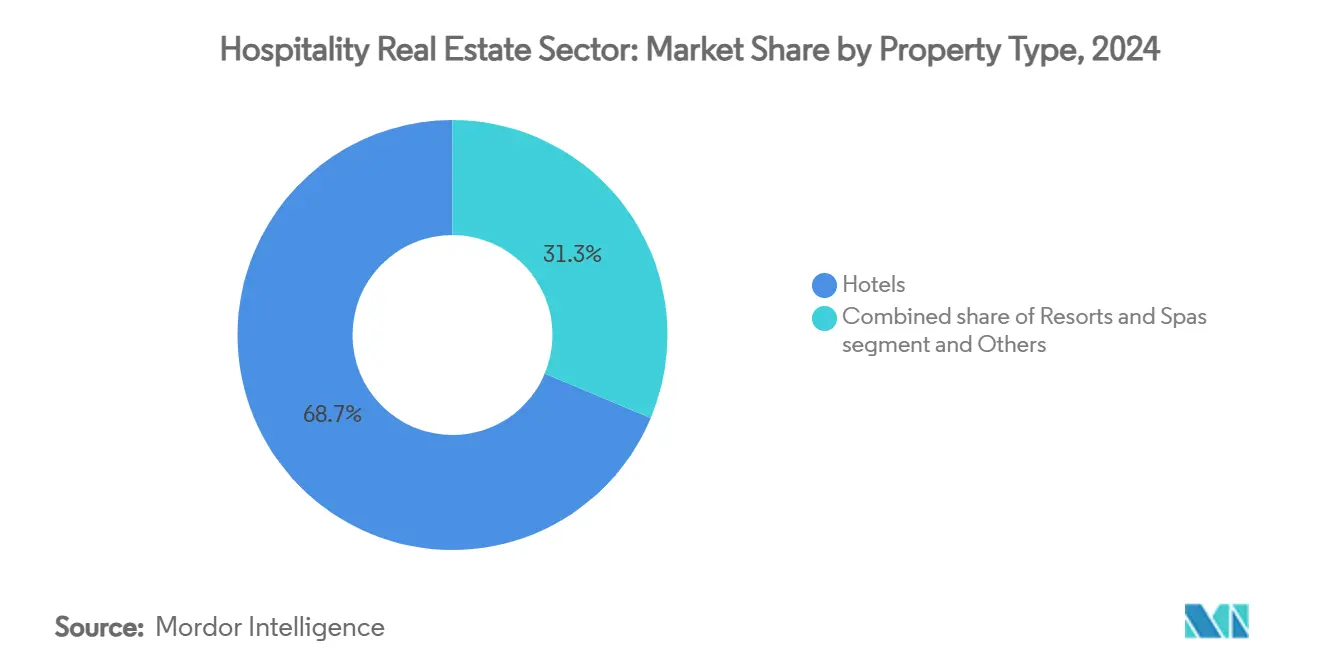

- Par type de propriété, les hôtels détenaient 68,7 % de la part du marché du secteur immobilier hôtelier en 2024. Le marché du secteur immobilier hôtelier pour les centres de villégiature et spas devrait enregistrer un TCAC de 4,94 % jusqu'en 2030.

- Par type, les hôtels de chaîne commandaient 61,2 % de la taille du marché du secteur immobilier hôtelier en 2024. Le marché du secteur immobilier hôtelier pour les hôtels indépendants devrait progresser à un TCAC de 5,21 % entre 2025-2030.

- Par classe d'actifs, les propriétés milieu de gamme représentaient 42,3 % de la taille du marché du secteur immobilier hôtelier en 2024. Le marché du secteur immobilier hôtelier pour les actifs de luxe devrait croître à un TCAC de 5,35 % pendant 2025-2030.

- Par géographie, l'Asie-Pacifique dominait avec 38,8 % de la part des revenus du marché du secteur immobilier hôtelier en 2024. Le marché du secteur immobilier hôtelier pour la région Moyen-Orient et Afrique devrait afficher le TCAC le plus rapide de 6,14 % jusqu'en 2030.

Tendances et perspectives du marché mondial du secteur immobilier hôtelier

Analyse de l'impact des moteurs

| Moteurs | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Rebond significatif du tourisme mondial et de l'activité de voyages d'affaires | +1.2% | Mondial, avec l'impact le plus fort en Europe, Moyen-Orient et Asie-Pacifique | Moyen terme (2-4 ans) |

| Investissements croissants des REIT, capital-investissement et investisseurs institutionnels | +0.9% | Mondial, concentré dans les marchés développés | Court terme (≤ 2 ans) |

| Augmentation des transactions hôtelières transfrontalières dans les principales villes-portes | +0.8% | Villes-portes d'Amérique du Nord, Europe et Asie-Pacifique | Court terme (≤ 2 ans) |

| Solides métriques de performance comme le RevPAR et l'ADR dans les marchés urbains et de loisirs | +0.6% | Mondial, les marchés urbains surperformant | Moyen terme (2-4 ans) |

| Adoption rapide des technologies intelligentes dans les opérations hôtelières et les expériences clients | +0.4% | Mondial, mené par l'Amérique du Nord et l'Europe | Long terme (≥ 4 ans) |

| Changement dans l'allocation de capital favorisant l'hôtellerie par rapport aux secteurs CRE traditionnels | +0.3% | Mondial, particulièrement en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Rebond significatif du tourisme mondial et de l'activité de voyages d'affaires

Le tourisme mondial a dépassé les niveaux pré-pandémie en 2024, avec 1,4 milliard d'arrivées internationales et 1,6 billion USD de recettes, stimulant la demande dans tous les principaux segments d'hébergement[1]Zurab Pololikashvili, ' Baromètre du tourisme T1-2025, ' Organisation mondiale du tourisme des Nations Unies, unwto.org. Les dépenses de voyages d'affaires se redressent en parallèle, aidées par les conférences reportées et une hausse des voyages mixtes affaires-loisirs. Le vaste marché intérieur de la Chine, conjugué à la résurgence des voyages sortants, devrait ancrer la performance régionale sur l'horizon de prévision[2]Lindsey Upton, ' Perspectives BTI mondiales 2025, ' Global Business Travel Association, gbta.org. Les formats de séjour prolongé gagnent du terrain car les voyages de travail plus longs persistent avec les politiques de bureaux flexibles, renforçant l'occupation dans les propriétés à service sélectif. La reprise soutenue sert de plus grand moteur de volume pour le marché du secteur immobilier hôtelier.

Augmentation des transactions hôtelières transfrontalières dans les principales villes-portes

Le volume des transactions transfrontalières est revenu rapidement en 2024 alors que les investisseurs recherchaient des flux de revenus stables dans des destinations mondialement reconnues. La région EMEA a attiré 74 % des capitaux entrants, menée par les fonds américains ciblant Londres, Paris et Madrid pour les avantages de change et de diversification. L'Asie-Pacifique s'est redressée à 90 % des niveaux d'investissement de 2019, le Japon absorbant environ la moitié des flux entrants régionaux grâce à une politique touristique cohérente et à la visibilité des rendements. Les hôtels service complet ont dominé 87 % des transactions car ils offrent plusieurs sources de revenus et des leviers flexibles de gestion d'actifs. La modération anticipée des taux d'intérêt en 2025 devrait accélérer la vélocité des transactions, stimulant le marché plus large du secteur immobilier hôtelier.

Solides métriques de performance comme le RevPAR et l'ADR dans les marchés urbains et de loisirs

Les hôtels urbains ont livré des gains de RevPAR de 2,8 % pour 2025, surpassant les centres de villégiature de loisirs alors que les événements de groupe et les réunions d'entreprise remplissaient les calendriers de semaine. Host Hotels & Resorts a rapporté une croissance comparable du RevPAR de 7,0 % au T1 2025, confirmant la dynamique de prix dans les villes primaires. Les marques haut de gamme ont préservé leur leadership tarifaire, signalant une discipline efficace de gestion des revenus même avec l'expansion de l'hébergement alternatif. Le RevPAR urbain devrait se situer 16,6 % au-dessus de 2019 d'ici la fin 2025, soutenant les valorisations et renforçant l'appétit des investisseurs pour les actifs bien situés. Cette résilience des revenus renforce le profil de croissance du marché du secteur immobilier hôtelier.

Investissements croissants des REIT, capital-investissement et investisseurs institutionnels

En 2024, les REIT hôteliers cotés en bourse ont activement poursuivi la consolidation, investissant 1,5 milliard USD dans les acquisitions. Apple Hospitality REIT a démontré les bénéfices de la discipline opérationnelle, augmentant son revenu net 2024 de 20,6 %. Pendant ce temps, les groupes de capital-investissement, portés par l'atténuation des risques de taux, réorientent leur focus. Ils ciblent de plus en plus les actifs haut de gamme supérieur et de luxe, attirés par leur potentiel de rendements totaux significatifs. Ce pivot stratégique du capital-investissement, soutenu par le capital institutionnel, assure un afflux constant de liquidités, renforçant la trajectoire ascendante du marché immobilier hôtelier.

Analyse de l'impact des contraintes

| Contraintes | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts opérationnels croissants impactant la rentabilité hôtelière | -0.7% | Mondial, avec impact aigu en Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Concurrence croissante des plateformes d'hébergement alternatif et locations court terme | -0.6% | Mondial, concentré dans les marchés urbains et de loisirs | Long terme (≥ 4 ans) |

| Coûts élevés de construction et rénovation limitant la nouvelle offre | -0.5% | Mondial, particulièrement dans les marchés développés | Moyen terme (2-4 ans) |

| Risques macroéconomiques et géopolitiques affectant le sentiment des investisseurs | -0.4% | Mondial, avec variations régionales | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Coûts opérationnels croissants impactant la rentabilité hôtelière

Les dépenses de main-d'œuvre, services publics et coûts alimentaires augmentent plus rapidement que les revenus des chambres, appliquant une pression sur les marges dans la plupart des états opérationnels. Les propriétés milieu de gamme ressentent la pression le plus intensément car l'élasticité tarifaire contraint leur capacité à répercuter les dépenses plus élevées. Les opérateurs accélèrent donc le déploiement d'automatisation, d'outils de gestion énergétique et de modèles de service lean pour préserver la rentabilité. L'érosion des marges stimule la consolidation, car les petits propriétaires manquant d'échelle choisissent souvent de céder. L'escalade persistante des coûts tempère ainsi le potentiel haussier à court terme dans le marché du secteur immobilier hôtelier.

Concurrence croissante des plateformes d'hébergement alternatif et locations court terme

La demande de locations court terme s'est élargie de 6,0 % en 2024, éclipsant la hausse de 0,1 % de la demande hôtelière. Les plateformes comme Airbnb érodent les profits hôteliers, surtout dans les corridors urbains sensibles aux prix, en élargissant l'offre d'hébergement et en sous-cotant les ADR[3]William Thompson, ' Traceur de transactions hôtelières 2025, ' U.S. Bureau of Labor Statistics, bls.gov. Les voyageurs valorisent de plus en plus les expériences localisées que les hôtels traditionnels peinent à reproduire à l'échelle, contraignant les marques à réingénier la prestation de service autour de l'authenticité et la personnalisation. Tandis que les chaînes haut de gamme et de luxe conservent leur différenciation, les opérateurs économiques et milieu de gamme font face à une pression concurrentielle intensifiée. Cette dynamique modère le rythme d'expansion du marché du secteur immobilier hôtelier.

Analyse par segment

Par type de propriété : les hôtels conservent le leadership d'échelle, les centres de villégiature accélèrent

Les hôtels ont dominé le secteur immobilier hôtelier, contribuant à une part de marché substantielle de 68,7 %. Leur domination est renforcée par des marques mondialement reconnues, des réseaux de distribution étendus et un mix de demande équilibré qui atténue les chocs cycliques. Les activités de conversion, les améliorations d'enseignes et les systèmes de revenus pilotés par IA soutiennent davantage une performance stable et des flux de trésorerie stables. En contraste, les centres de villégiature et spas, bien que générant une part significative, devraient croître à un TCAC de 4,94 % jusqu'en 2030. Une préférence croissante pour les vacances centrées sur la santé et les séjours expérientiels alimente cette croissance. Les opérateurs capitalisent sur cette tendance, améliorant les tarifs journaliers moyens (ADR) et prolongeant les séjours des clients grâce aux équipements de bien-être, tourisme culinaire et activités organisées. Cette stratégie non seulement augmente les revenus par unité disponible mais élève également l'ensemble du secteur immobilier hôtelier.

Les appartements avec services et auberges boutique, en tant que formats complémentaires, s'adressent respectivement aux professionnels de séjour prolongé et aux touristes recherchant l'authenticité. Leurs conceptions modulaires et empreintes compactes génèrent souvent des marges opérationnelles supérieures tout en répondant aux besoins uniques des voyageurs. Un focus croissant sur la durabilité et l'approvisionnement local amplifie l'attrait des boutiques pour les visiteurs éco-conscients. Par conséquent, les investisseurs trouvent un mix équilibré de stabilité de rendement et de potentiel de croissance dans le secteur immobilier hôtelier en diversifiant leurs portefeuilles à travers des hôtels largement attrayants et des actifs de centres de villégiature à forte croissance.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type : cohérence des chaînes versus différenciation indépendante

Les hôtels de chaîne ont engrangé des revenus considérables, commandant une part dominante de 61,2 % du secteur immobilier hôtelier. Les comptes d'entreprise et programmes de fidélité garantissent un flux constant de réservations de chambres. Pendant ce temps, l'approvisionnement centralisé et la technologie avancée aident à réduire les coûts opérationnels. Les mandats de marque jouent un rôle pivot dans le maintien de la cohérence qualité, facteur clé pour attirer les visites répétées de voyageurs prudents. D'autre part, les hôtels indépendants projettent un TCAC robuste de 5,21 % de 2025 à 2030, surpassant leurs homologues de chaîne. Cette poussée est pilotée par l'appétit croissant des consommateurs pour les expériences locales et histoires de design uniques. Les plateformes numériques élargissent les horizons pour les indépendants, leur permettant d'exploiter les marchés mondiaux. De plus, les contrats de gestion légers en actifs leur accordent l'accès aux canaux de distribution avancés sans compromettre leur indépendance. En exploitant les stratégies de revenus pilotées par données et en mettant l'accent sur la narration authentique, de nombreux indépendants se taillent une part plus large du gâteau immobilier hôtelier.

L'interaction dynamique entre hôtels de chaîne et indépendants favorise un paysage vibrant et concurrentiel. Tandis que les chaînes affinent leurs efficacités de service pour sauvegarder les marges face aux pressions inflationnistes, les indépendants poussent audacieusement les limites de la créativité et de l'expérience. Les investisseurs se trouvent à un carrefour, pesant la fiabilité des flux de trésorerie des marques établies contre les récompenses potentielles d'offres uniques et sur mesure. Cet équilibre délicat enrichit non seulement la diversité des offres dans le secteur immobilier hôtelier mais assure également l'engagement continu des voyageurs.

Par classe d'actifs : le luxe mène la croissance premium, le milieu de gamme commande le volume

L'hébergement milieu de gamme a généré la majorité des revenus en 2024, impliquant une tranche de 42,3 % de la taille du marché du secteur immobilier hôtelier. Son attrait réside dans les équipements équilibrés et tarifs abordables qui résonnent avec les familles, petites entreprises et groupes de tourisme. Les opérateurs mettent l'accent sur la conception fonctionnelle, services alimentaires limités et modèles de personnel efficaces pour protéger la rentabilité face à l'inflation des coûts. Les actifs de luxe, bien que plus petits en empreinte, sont destinés à s'étendre à un TCAC robuste de 5,35 % jusqu'en 2030 grâce aux dépenses stables des clients fortunés et à l'intérêt renouvelé pour les expériences signature. Les marques haut de gamme exercent un pouvoir de tarification significatif, atteignant souvent des primes RevPAR de 30 % par rapport aux pairs haut de gamme, renforçant leur importance stratégique pour les portefeuilles diversifiés dans le marché du secteur immobilier hôtelier.

Les segments abordables font face à un risque de substitution croissant des locations court terme qui imitent l'authenticité locale à des prix comparables. Les opérateurs répondent en modernisant les chambres d'hôtes, intégrant la technologie en libre-service et nourrissant des partenariats avec les plateformes de dernier kilomètre pour élever la commodité. Les développeurs de luxe incorporent inversement des résidences de marque, bien-être médical et services de conciergerie haute touche pour approfondir les canaux de revenus auxiliaires. La spécialisation par classe d'actifs façonne ainsi les décisions d'allocation de capital et élargit finalement la proposition de valeur du marché du secteur immobilier hôtelier.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Asie-Pacifique détenait 38,8 % des revenus mondiaux en 2024, reflétant son statut de principal moteur de croissance pour le marché du secteur immobilier hôtelier. Le Japon seul a capturé près de 50 % des flux transfrontaliers régionaux, soutenu par la confiance des investisseurs dans son cadre légal et la dynamique des visiteurs entrants. Le tourisme intérieur de la Chine, renforcé par les expansions ferroviaires et aéroportuaires à grande échelle, continue de gonfler l'occupation à travers les villes de premier rang et provinciales émergentes. L'Inde suit une trajectoire comparable alors que la hausse des revenus de la classe moyenne stimule les voyages intérieurs de week-end, élargissant l'audience pour les hôtels de marque milieu de gamme supérieur. Les investisseurs ciblent les jeux à valeur ajoutée impliquant le changement de marque, améliorations capex et retrofits ESG pour débloquer les primes de rendement dans ces environnements à forte croissance.

Le Moyen-Orient et l'Afrique sont prêts pour le TCAC le plus rapide de 6,14 % entre 2025 et 2030. La Vision 2030 de l'Arabie saoudite canalise un capital public sans précédent dans les districts touristiques. Les EAU cimentent leur réputation de hub-porte grâce aux calendriers de grands événements qui soutiennent la demande toute l'année et renforcent les ADR. Le RevPAR dans la région se situe maintenant 28 % au-dessus de 2019, une performance qui attire les opérateurs mondiaux désireux d'étendre les empreintes d'enseignes. Les véhicules financiers soutenus par le gouvernement et réglementations favorables des zones franches réduisent davantage les barrières à l'entrée, encourageant une offre fraîche et intensifiant la concurrence dans le secteur immobilier hôtelier.

L'Amérique du Nord et l'Europe maintiennent leur statut de poids lourds grâce à leur infrastructure étendue, bassins de talents profonds et générateurs diversifiés de demande de loisirs et d'entreprise. Londres a récupéré la première place pour l'investissement hôtelier en 2024, tandis que New York et Washington, D.C. montrent des pipelines de réservations de groupe résilients pilotés par les conventions commerciales et politiques pro-touristiques. Les taux de capitalisation des hôtels européens se sont comprimés face à une liquidité abondante, incitant de nombreux investisseurs à poursuivre la rénovation et améliorations ESG comme routes vers le rendement incrémental. Les REIT nord-américains déploient le capital vers le repositionnement urbain de luxe et centres de villégiature de destination, visant des TRI non endettés à deux chiffres. Ensemble, ces régions matures fournissent la stabilité qui équilibre l'attrait de forte croissance des marchés émergents, créant une empreinte mondiale complémentaire pour les participants dans le marché du secteur immobilier hôtelier.

Paysage concurrentiel

Le marché du secteur immobilier hôtelier révèle un schéma de concentration modéré. Les cinq principales REIT et grandes plateformes de capital-investissement possèdent cumulativement la majorité des propriétés urbaines premium, leur accordant une échelle significative dans l'approvisionnement, la marque et la distribution. Host Hotels & Resorts contrôle 81 hôtels avec 43 400 chambres et maintient un crédit investment-grade, permettant l'accès au capital à faible coût pour financer la croissance. Apple Hospitality REIT a approfondi la qualité du portefeuille par des acquisitions sélectives tout en sortant des actifs non-cœur, illustrant le recyclage prudent du capital. Ryman Hospitality Properties se concentre sur les centres de villégiature orientés groupe qui sécurisent les réservations et atténuent ainsi la volatilité des revenus.

L'adoption technologique croissante ajoute un nouvel axe de concurrence. Les chatbots IA réduisent la friction de réservation directe et augmentent les taux de conversion de 25 %, tandis que les moteurs de tarification intelligents élèvent les revenus totaux des chambres jusqu'à 10 %. Les plateformes d'optimisation énergétique réduisent les dépenses de services publics et aident les propriétaires à respecter les mandats ESG. Les opérateurs indépendants exploitent les systèmes de gestion immobilière basés cloud pour égaler la sophistication numérique des chaînes sans abandonner l'autonomie de conception. La poussée des plateformes d'hébergement alternatif maintient la discipline ADR intacte, pressant les hôtels conventionnels à élever les éléments expérientiels et avantages de fidélité. Les participants du marché qui mélangent service haute touche avec efficacité alimentée par données sont mieux positionnés pour capturer les gains incrémentaux dans le secteur immobilier hôtelier.

Les opportunités d'espace blanc se multiplient dans les géographies sous-approvisionnées comme les villes saoudiennes secondaires, circuits touristiques du nord de l'Inde et centres côtiers africains sélectionnés où le nouvel inventaire aux standards internationaux reste rare. Les concepts de séjour flexible, espaces hybrides coworking-hôtel et résidences de marque offrent d'autres avenues pour diversifier les revenus et étendre la valeur à vie client. Le succès concurrentiel dépendra de la sélection d'emplacement ajustée au risque, clarté de marque et investissements technologiques qui préparent les actifs contre les demandes évolutives des voyageurs. Ces impératifs stratégiques renforcent collectivement la résilience du marché du secteur immobilier hôtelier.

Leaders de l'industrie du secteur immobilier hôtelier

Marriott International Inc.

Hilton Worldwide Holdings Inc.

InterContinental Hotels Group PLC

Accor S.A.

Wyndham Hotels & Resorts Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Ryman Hospitality Properties a acquis JW Marriott Phoenix Desert Ridge Resort pour 865 millions USD à un multiple d'EBITDA ajusté de 12,7x.

- Février 2025 : Host Hotels & Resorts a complété 1,5 milliard USD d'acquisitions 2024 incluant un complexe à double hôtel Nashville à un taux de capitalisation de 7,4 %.

- Janvier 2025 : Apple Hospitality REIT a clôturé deux acquisitions pour 117 millions USD et cédé six hôtels non-cœur pour 63 millions USD.

- Mai 2024 : Henderson Park a acheté l'Arizona Biltmore pour 705 millions USD, soulignant l'appétit persistant des investisseurs pour les actifs de centres de villégiature iconiques.

Portée du rapport mondial sur le secteur immobilier hôtelier

Dans l'immobilier, l'hôtellerie consiste en une large gamme de types de produits, incluant hôtels, centres de voyage, parcs aquatiques, installations d'amusement, terrains de golf, navires de croisière et restaurants.

Le marché immobilier hôtelier est segmenté par type de propriété (hôtels et hébergements, spas et centres de villégiature, et autres propriétés thématiques) et géographie (Asie-Pacifique, Amérique du Nord, Europe, Amérique latine, Moyen-Orient et Afrique). Le rapport offre la taille du marché et prévisions pour le secteur immobilier hôtelier en valeur (USD) pour tous les segments ci-dessus.

Le rapport fournit une analyse de contexte complète du secteur immobilier hôtelier. Il couvre également les tendances actuelles du marché, dynamiques du marché, mises à jour technologiques et informations détaillées sur divers segments et le paysage concurrentiel de l'industrie. De plus, l'impact COVID-19 est également incorporé et considéré pendant l'étude.

| Hôtels |

| Centres de villégiature et spas |

| Autres (appartements avec services, auberges boutique, etc.) |

| Hôtels de chaîne |

| Hôtels indépendants |

| Abordable/économique |

| Milieu de gamme |

| Luxe |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Amérique du Sud | Brésil |

| Reste de l'Amérique du Sud | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Moyen-Orient et Afrique | Arabie saoudite |

| Émirats arabes unis | |

| Reste du Moyen-Orient et Afrique | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Australie | |

| Indonésie | |

| Reste de l'Asie-Pacifique |

| Par type de propriété | Hôtels | |

| Centres de villégiature et spas | ||

| Autres (appartements avec services, auberges boutique, etc.) | ||

| Par type | Hôtels de chaîne | |

| Hôtels indépendants | ||

| Par classe d'actifs | Abordable/économique | |

| Milieu de gamme | ||

| Luxe | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Moyen-Orient et Afrique | Arabie saoudite | |

| Émirats arabes unis | ||

| Reste du Moyen-Orient et Afrique | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie | ||

| Indonésie | ||

| Reste de l'Asie-Pacifique | ||

Questions clés traitées dans le rapport

Quelle est la taille actuelle du marché du secteur immobilier hôtelier ?

La taille du marché du secteur immobilier hôtelier a atteint 4,91 billions USD en 2025 et devrait atteindre 6,04 billions USD d'ici 2030.

Quelle région mène le marché du secteur immobilier hôtelier ?

L'Asie-Pacifique mène avec 38,8 % de part des revenus mondiaux en 2024, pilotée par l'investissement robuste et la croissance du tourisme intérieur.

Quel type de propriété détient la plus grande part du marché du secteur immobilier hôtelier ?

Les hôtels dominent avec 68,7 % de part, soutenus par une distribution de marque large et de solides pipelines de demande d'entreprise.

Quelle classe d'actifs devrait croître le plus rapidement jusqu'en 2030 ?

Les hôtels de luxe devraient s'étendre à un TCAC de 5,35 % car les voyageurs aisés continuent de prioriser les expériences premium.

Comment les plateformes d'hébergement alternatif affectent-elles les hôtels traditionnels ?

Les locations court terme ont capturé une croissance de demande de 6,0 % contre 0,1 % pour les hôtels en 2024, pressant les ADR et incitant les hôtels à améliorer la technologie et personnalisation de service pour concurrencer efficacement.

Quels outils technologiques stimulent la performance des revenus hôteliers ?

Les systèmes de gestion des revenus pilotés par IA augmentent les revenus des chambres de 6-10 %, et les chatbots augmentent les réservations directes de 25 %, améliorant la rentabilité pour les opérateurs qui adoptent ces solutions.

Dernière mise à jour de la page le: