Analyse du marché de limmobilier de bureaux en Corée du Sud

Le marché sud-coréen de limmobilier de bureaux devrait enregistrer un TCAC de plus de 5 % au cours de la période de prévision (2022-2027).

La pandémie de COVID-19 a affecté le marché de l'immobilier de bureaux en Corée du Sud en raison des restrictions, des politiques de distanciation sociale et de la culture du travail à domicile. Bien que le marché soit dans une phase de reprise, il na pas encore atteint les niveaux davant la pandémie. La croissance du secteur est tirée par labsorption croissante des surfaces de bureaux, la croissance des activités de location, la baisse des taux dinoccupation, etc.

Séoul est en train de devenir un leader dans le secteur de l'immobilier de bureaux. Les immeubles de bureaux représentaient plus de 70 % des transactions immobilières commerciales à Séoul au cours du deuxième trimestre 2021. En outre, les prix des immeubles de bureaux à Séoul ont connu une croissance robuste au deuxième trimestre 2021, tirée par l'augmentation des investissements des investisseurs nationaux. La demande d'espaces de bureaux prime est restée élevée dans le pays au troisième trimestre 2021. La plupart des espaces de bureaux prime sont absorbés par de nouvelles organisations (avec 27% d'absorption), secondaires par rapport aux primes (avec 35% d'absorption), prime to prime (19% ) et l'expansion des organisations existantes (20 %).

Tendances du marché immobilier des bureaux en Corée du Sud

Demande croissante despaces de bureau de premier ordre

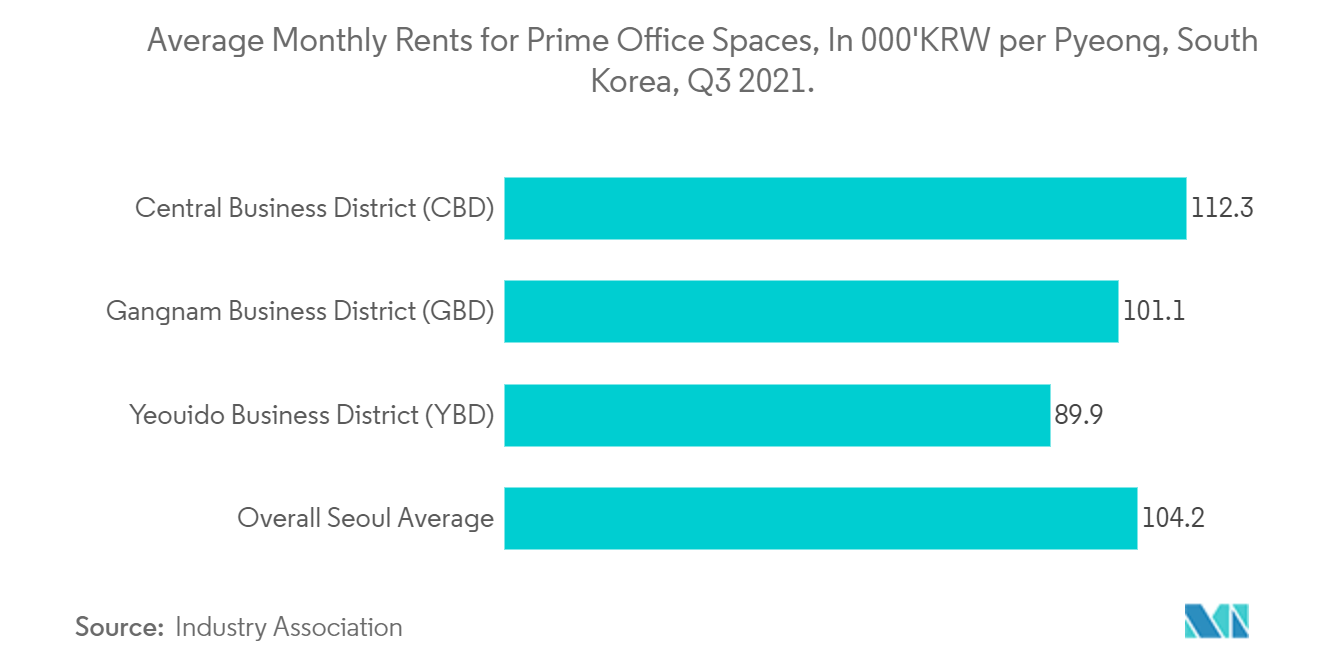

La majeure partie de la demande d'espaces de bureaux de premier ordre est observée à Séoul. Au troisième trimestre 2021, le taux de vacance des bureaux prime a diminué de 1,9 point en rythme trimestriel, à 9,9 %. En outre, l'absorption nette a augmenté de 163 200 m² en raison d'une demande plus élevée dans tous les districts. Les principaux quartiers d'affaires tels que le Central Business District (CBD), le Gangnam Business District (GBD) et le Yeouido Business District (YBD) ont absorbé la plupart des meilleurs espaces de bureaux de la ville.

Dans le Central Business District, le taux de vacance a diminué de 1,1 ppt en rythme trimestriel pour atteindre 11,2% au troisième trimestre 2021. Par ailleurs, l'absorption nette a augmenté de 66 700 m² malgré l'offre de 41 700 m² de K-Square Citi. Cependant, les préférences élevées des locataires à GBD ont entraîné une augmentation de la surface d'absorption nette de 28 400 m² et le taux d'inoccupation a diminué de 8 % au troisième trimestre 2021. De plus, l'absorption nette a augmenté à 66 800 m² à YBD alors que les locataires ont continué à emménager dans de nouveaux bâtiments livrés l'année dernière, réduisant encore le taux d'inoccupation de 4,0 points par rapport au trimestre précédent, à 11,9 %.

Cependant, au troisième trimestre 2021, l'offre de nouveaux bureaux a augmenté alors que K-Square Citi a terminé sa rénovation dans le CBD, ajoutant 41700 m² de nouvelle offre. Pendant ce temps, Woongjin Group et Loca Mobility ont emménagé dans K-Square après avoir préloué 40 % du bâtiment au deuxième trimestre. En outre, les loyers annuels moyens dans CBD, GBD et YBD ont connu des taux de croissance annuels de 1,3 %, 1,5 % et 2,7 %, respectivement.

Augmentation des prix de location des espaces de bureaux

La pandémie a eu un impact significatif sur le marché des bureaux sud-coréen. Cependant, le marché se redresse, avec une croissance significative de labsorption des bureaux en 2021. Les prix de location des espaces de bureaux ont connu une croissance positive après la pandémie. La hausse des prix de location est due à la baisse des taux d'inoccupation et à la demande croissante d'espaces de bureaux de la part des locataires technologiques, qui se développent principalement dans la région de Gangnam, le CBD et le quartier des affaires de Yeouido.

De plus, dans le quartier des affaires de Gangnam, les espaces de bureaux de catégorie A ont enregistré un faible taux d'inoccupation au troisième trimestre 2021, puisque Centerfield, qui a été achevé au premier trimestre 2021, a loué son espace disponible en signant un contrat avec Amazon. De plus, 10 étages libérés par Samsung Fire Marine Insurance dans la tour Asset Gangnam ont été occupés par PeopleFund et Naver. Dans la zone GBD, peu doptions sont disponibles pour les locataires technologiques à la recherche despaces de bureaux de catégorie A, ce qui entraîne une hausse des prix de location.

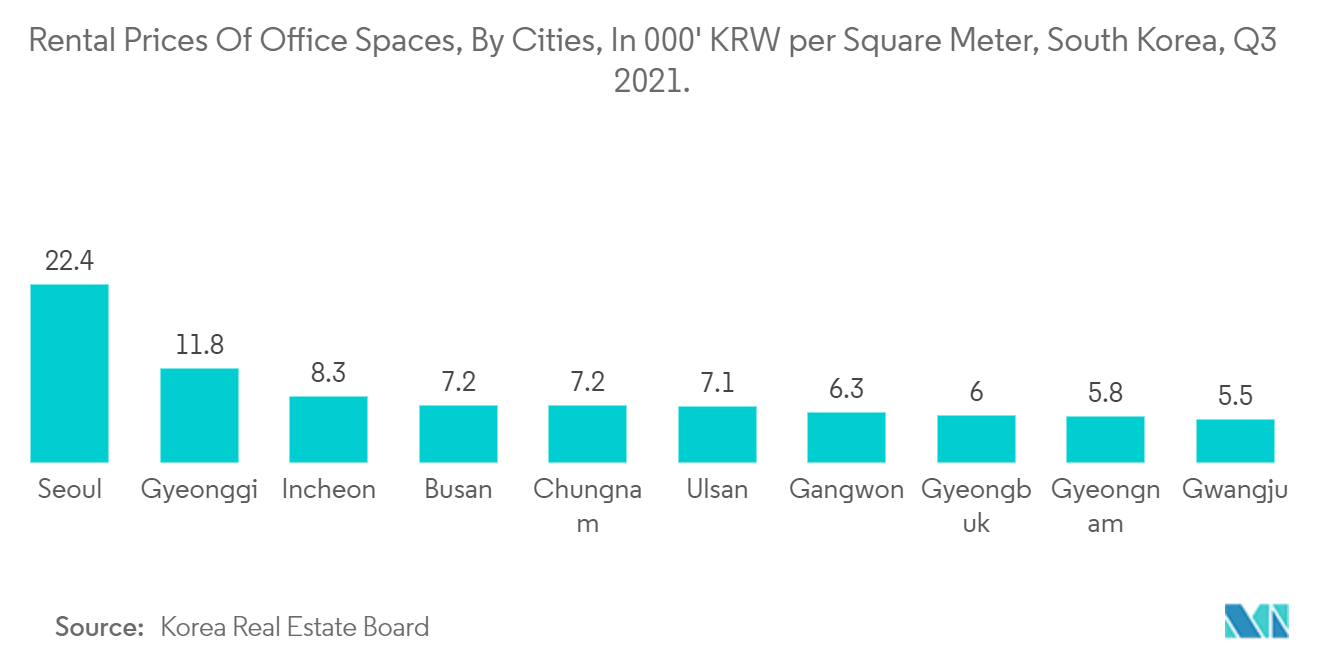

Selon les statistiques du Korea Real Estate Board, les provinces de Séoul et de Gyeonggi sont en tête en Corée du Sud en termes de prix de location des bureaux. Au troisième trimestre 2021, les prix de location des immeubles de bureaux à Séoul et à Gyeonggi s'élevaient respectivement à environ 22400 KRW par m² et 11800 KRW par m².

Aperçu du secteur de l'immobilier de bureau en Corée du Sud

Le marché de l'immobilier de bureaux est fragmenté. Les grandes entreprises disposent davantages en termes de ressources financières, tandis que les petites entreprises peuvent être compétitives efficacement en développant une expertise sur les marchés locaux. Certaines grandes entreprises comprennent Hines, Brookfield Asset Management Inc. et Keangnam Enterprises Ltd.

Leaders du marché immobilier de bureaux en Corée du Sud

Brookfield Asset Management Inc.

Hines

Arup

Keangnam Enterprises Ltd

SK D&D Co. Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché immobilier des bureaux en Corée du Sud

Février 2022 Brookfield (un géant mondial de l'investissement) envisageait de scinder une partie de ses activités de gestion d'actifs en une société distincte, axée sur les actifs , d'une valeur pouvant atteindre 100 milliards de dollars. La société a ajouté que ses activités en Asie-Pacifique croissent plus rapidement que toute autre opération régionale, avec un actif total de 100 milliards de dollars en Australie, en Chine, en Corée, au Japon et en Inde.

Février 2021 Hines (la société immobilière internationale) a annoncé l'expansion de la présence de la société au Japon et en Corée du Sud. Depuis l'ouverture des bureaux de Séoul et de Tokyo en 2013 et 2017 respectivement, Hines a récemment porté ses effectifs à sept dans les deux pays. L'équipe devrait presque doubler d'ici la fin de l'année, à mesure que les bureaux se concentreront davantage sur le développement et les acquisitions dans les économies respectives.

Segmentation du secteur de limmobilier de bureaux en Corée du Sud

L'immobilier de bureaux fait référence à la construction de bâtiments destinés à la location et à la vente à des entreprises de différents secteurs. Le rapport vise à fournir une analyse détaillée du marché sud-coréen de limmobilier de bureaux. Il se concentre sur les connaissances du marché, la dynamique, les tendances technologiques et les initiatives gouvernementales.

Le marché est segmenté par secteur et par ville clé. Le rapport propose la taille du marché et les prévisions en valeur (en milliards USD) pour tous les segments ci-dessus.

| Technologie de l'information (informatique et ITES) |

| Fabrication |

| BFSI (Banque, Services Financiers et Assurances) |

| Consultant |

| Autres services |

| Séoul |

| Incheon |

| Pusan |

| Autres villes |

| Par secteur | Technologie de l'information (informatique et ITES) |

| Fabrication | |

| BFSI (Banque, Services Financiers et Assurances) | |

| Consultant | |

| Autres services | |

| Par ville clé | Séoul |

| Incheon | |

| Pusan | |

| Autres villes |

FAQ sur les études de marché de limmobilier de bureaux en Corée du Sud

Quelle est la taille actuelle du marché de limmobilier de bureaux en Corée du Sud ?

Le marché immobilier de bureaux en Corée du Sud devrait enregistrer un TCAC supérieur à 5 % au cours de la période de prévision (2024-2029).

Qui sont les principaux acteurs du marché immobilier de bureaux en Corée du Sud ?

Brookfield Asset Management Inc., Hines, Arup, Keangnam Enterprises Ltd, SK D&D Co. Ltd sont les principales sociétés opérant sur le marché immobilier de bureaux en Corée du Sud.

Quelles années couvre ce marché immobilier de bureaux en Corée du Sud ?

Le rapport couvre la taille historique du marché de limmobilier de bureaux en Corée du Sud pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de limmobilier de bureaux en Corée du Sud pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'immobilier de bureau en Corée du Sud

Statistiques sur la part de marché de limmobilier de bureaux en Corée du Sud 2024, la taille et le taux de croissance des revenus, créées par Mordor Intelligence™ Industry Reports. Lanalyse de limmobilier de bureau en Corée du Sud comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.