Taille et parts du marché des boissons énergétiques en Amérique du Sud

Analyse du marché des boissons énergétiques en Amérique du Sud par Mordor Intelligence

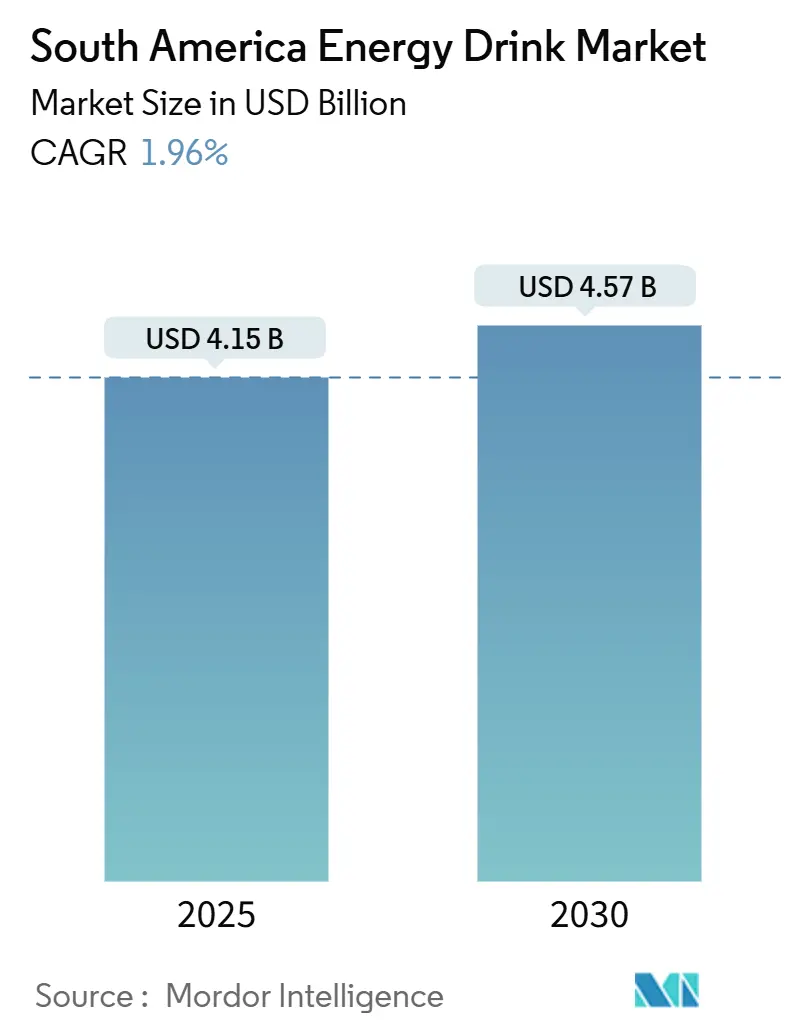

La taille du marché des boissons énergétiques en Amérique du Sud s'élève à 4,15 milliards USD en 2025 et devrait atteindre 4,57 milliards USD d'ici 2030, avec une croissance à un TCAC de 1,96 % durant la période de prévision. La croissance du marché est stimulée par une préférence croissante des consommateurs pour les boissons fonctionnelles, avec une évolution notable vers les produits contenant des ingrédients naturels et une teneur réduite en sucre. L'innovation produit se concentre sur l'introduction de nouvelles saveurs, de formulations plus saines et de bénéfices fonctionnels améliorés. Les endorsements de célébrités et les campagnes marketing stratégiques influencent significativement les décisions d'achat des consommateurs, particulièrement parmi la démographie jeune. La participation croissante aux activités sportives et aux tendances fitness a créé une demande supplémentaire pour les boissons énergisantes. L'intérêt de la population plus jeune pour l'amélioration des performances et la vigilance mentale continue de soutenir l'expansion du marché, en particulier dans les zones urbaines et parmi les étudiants universitaires et jeunes professionnels. Cependant, les préoccupations croissantes de santé concernant la forte teneur en caféine et en sucre, couplées aux exigences réglementaires strictes pour les fabricants de boissons énergétiques, modèrent les taux de croissance globaux dans la région.

Points clés du rapport

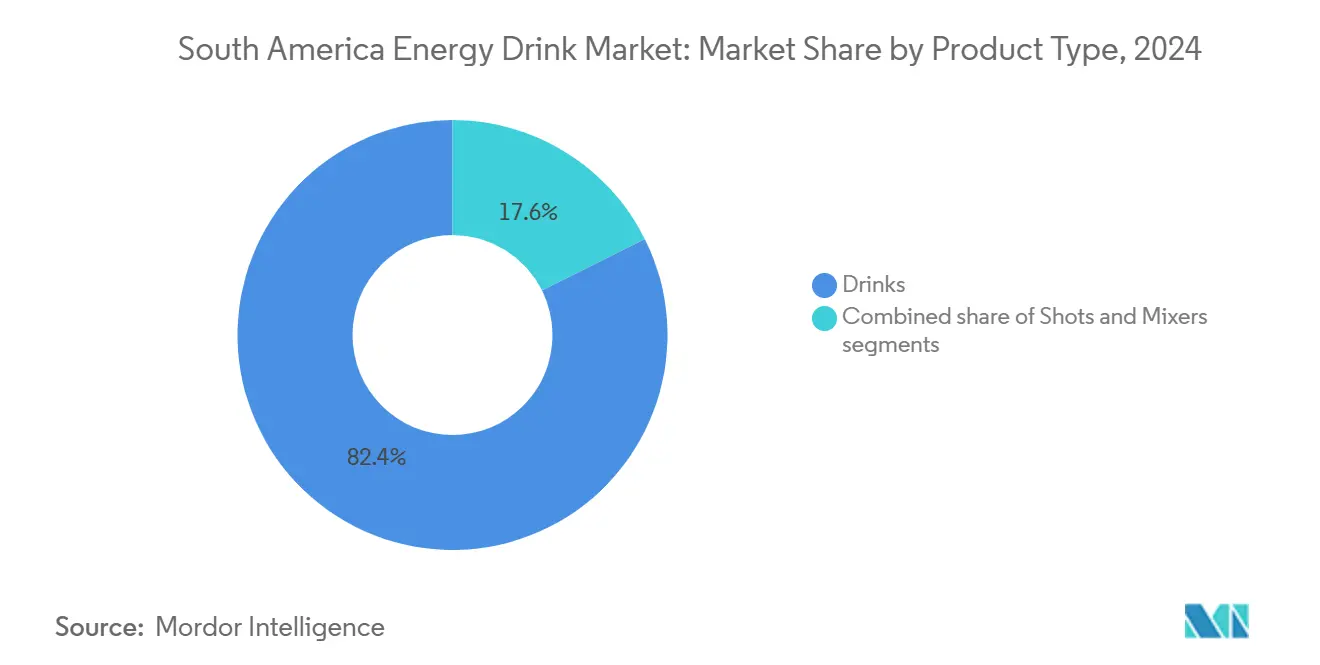

- Par type de produit, les boissons ont dominé avec 82,37 % des parts du marché des boissons énergétiques en Amérique du Sud en 2024, tandis que les shots devraient croître à un TCAC de 2,47 % jusqu'en 2030.

- Par type d'emballage, les canettes ont capturé 71,66 % des parts du marché des boissons énergétiques en Amérique du Sud en 2024 ; les bouteilles PET/verre devraient croître à un TCAC de 2,65 % entre 2025-2030.

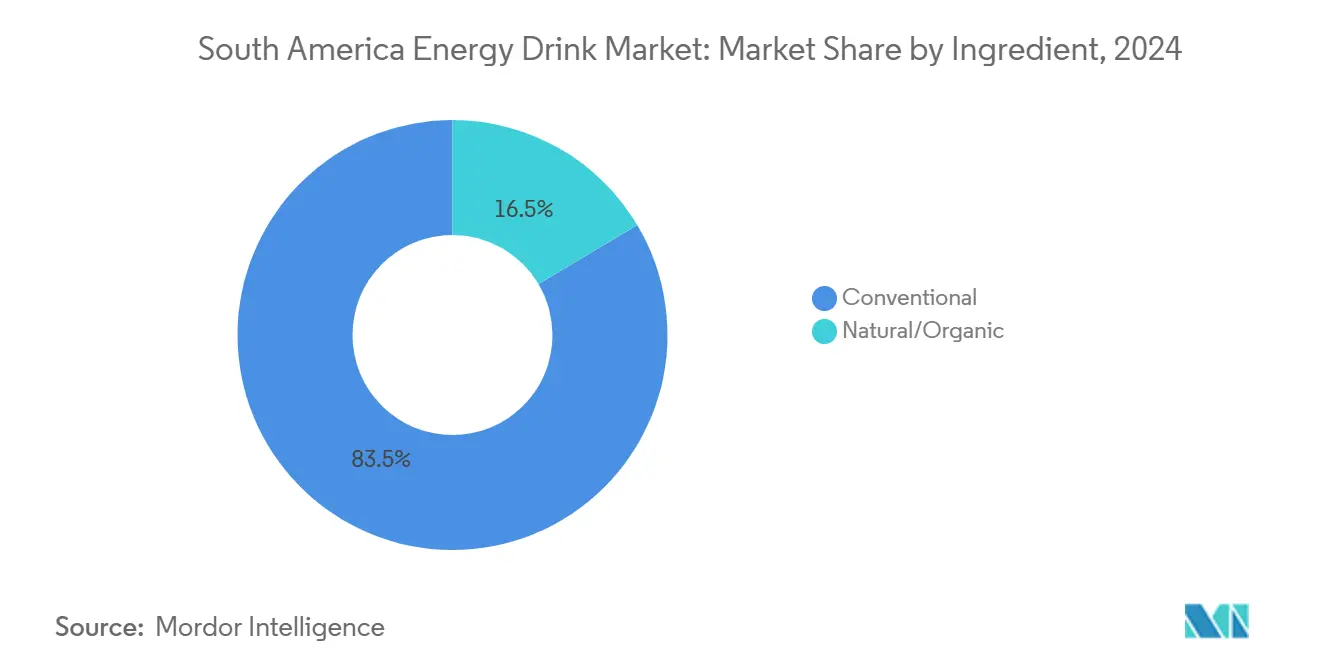

- Par ingrédient, les formulations conventionnelles détenaient 83,54 % des parts du marché des boissons énergétiques en Amérique du Sud en 2024, tandis que les variantes naturelles/biologiques devraient augmenter à un TCAC de 2,86 % jusqu'en 2030.

- Par canal de distribution, l'off-trade représentait 77,79 % des parts du marché des boissons énergétiques en Amérique du Sud en 2024, les points de vente on-trade devant afficher un TCAC de 2,25 % durant 2025-2030.

- Par géographie, le Brésil commandait 48,44 % du marché des boissons énergétiques en Amérique du Sud en 2024 ; l'Argentine est positionnée pour la croissance la plus rapide à un TCAC de 3,64 % sur la période de prévision.

Tendances et insights du marché des boissons énergétiques en Amérique du Sud

Analyse d'impact des moteurs

| MOTEUR | (~) % IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CHRONOLOGIE D'IMPACT |

|---|---|---|---|

| Innovation produit en termes de saveur et d'ingrédients | +0.7% | Brésil, Argentine, reste de l'Amérique du Sud | Moyen terme (2-4 ans) |

| Influence croissante des endorsements et du marketing des réseaux sociaux | +0.6% | Brésil, Argentine, avec retombées sur le reste de l'Amérique du Sud | Court terme (≤ 2 ans) |

| Taux de participation sportive croissant couplé à une forte demande des consommateurs soucieux de leur condition physique | +0.8% | Brésil, Argentine | Moyen terme (2-4 ans) |

| Demande croissante pour les boissons saines nomades | +0.5% | Toute la région, avec impact plus fort au Brésil | Long terme (≥ 4 ans) |

| Marketing stratégique et parrainages | +0.5% | Brésil, Argentine, avec expansion vers le reste de l'Amérique du Sud | Court terme (≤ 2 ans) |

| Attrait démographique jeune | +0.6% | Brésil, Argentine, reste de l'Amérique du Sud | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Innovation produit en termes de saveur et d'ingrédients

L'innovation produit stimule la croissance du marché des boissons énergétiques en Amérique du Sud, alors que les fabricants introduisent de nouvelles saveurs et formulations pour répondre aux préférences des consommateurs. Le marché montre une demande croissante pour les ingrédients naturels, particulièrement la yerba mate, qui contient de la caféine naturelle et revêt une importance culturelle dans la région. Cette évolution vers les ingrédients naturels reflète la préférence croissante des consommateurs pour des alternatives plus saines dans leurs choix de boissons énergétiques. Les fabricants répondent en développant des produits qui combinent les propriétés énergisantes traditionnelles avec des composants naturels. En septembre 2024, Monster Beverage Corporation a lancé Juice Monster Rio Punch, présentant des saveurs de fruits brésiliens, reflétant l'accent du marché sur les préférences gustatives régionales. L'introduction de saveurs inspirées localement démontre comment les entreprises adaptent leurs portefeuilles de produits pour s'aligner aux préférences régionales des consommateurs tout en maintenant leur position sur le marché.

Influence croissante des endorsements et du marketing des réseaux sociaux

Les taux élevés de pénétration d'internet à travers l'Amérique du Sud ont permis aux entreprises de boissons énergétiques d'exécuter des campagnes marketing digitales efficaces et des endorsements de célébrités. Selon les données de la Banque mondiale en 2023, les utilisateurs d'internet comprenaient 89 % de la population de l'Argentine, 84 % du Brésil, 80 % du Pérou et 77 % de la Colombie [1]The World Bank Group, Individuals using the Internet (% of population),

data.worldbank.org. Cette portée numérique a influencé les consommateurs plus jeunes, dont les décisions d'achat sont façonnées par les recommandations d'influenceurs, tels que les athlètes, musiciens et personnalités des réseaux sociaux, et le marketing des réseaux sociaux. L'adoption généralisée des réseaux sociaux dans ces pays a fourni aux marques de boissons énergétiques des plateformes pour le contenu numérique, les campagnes promotionnelles et le marketing interactif, résultant en une augmentation de la notoriété de marque et de la consommation parmi les démographies cibles. En mai 2025, Anheuser-Busch a lancé une boisson énergétique appelée Phorm Energy en collaboration avec Dana White de l'UFC, démontrant l'impact des endorsements stratégiques sur la croissance du marché.

Taux de participation sportive croissant couplé à une forte demande des consommateurs soucieux de leur condition physique

L'augmentation de la participation sportive et de la conscience fitness à travers l'Amérique du Sud a significativement accru la consommation de boissons énergétiques. Les consommateurs associent constamment les boissons énergétiques à une performance athlétique améliorée et à la vigilance mentale durant les activités physiques, ce qui continue de stimuler une forte demande pour les boissons fonctionnelles à travers la région. Une enquête FSB Pesquisa au Brésil en 2023 a trouvé que 22 % de la population pratique une activité physique quotidienne, tandis que 13 % s'exercent au moins trois fois par semaine, indiquant un potentiel de marché substantiel [2]Empresa Brasil de Comunicação, Survey reveals that 52% of Brazilians do not exercise,

www.ebc.com.br. Cette forte connexion entre la participation sportive et la consommation de boissons énergétiques crée une base de demande stable et durable qui persiste à travers divers changements économiques et conditions de marché, bien que les autorités sanitaires expriment de plus en plus de préoccupations concernant l'apport élevé en caféine durant l'exercice et ses implications sanitaires potentielles.

Demande croissante pour les boissons saines nomades

Les préférences des consommateurs en Amérique du Sud connaissent un changement significatif vers les boissons pratiques et portables qui délivrent des bénéfices fonctionnels sans compromettre les considérations de santé. De nombreux consommateurs, particulièrement des générations actuelles, ont de plus en plus remplacé leur consommation régulière de café par des boissons énergétiques, cherchant des alternatives qui s'alignent à leurs modes de vie actifs. En réponse à cette évolution du comportement des consommateurs, les fabricants ont stratégiquement adapté leurs formulations en réduisant les ingrédients précédemment ciblés vers les athlètes, tels que le glucono delta-lactone, la caféine et le sucre. Actuellement, une boisson énergétique de 500cc contient une caféine équivalente à un double espresso, la rendant plus accessible pour la consommation quotidienne. Cette évolution du marché est clairement démontrée dans les développements récents, comme l'exemplifie Score, une boisson énergétique chilienne avec une formule allemande, qui a été lancée en février 2025 et étend activement sa présence vers les marchés en croissance du Pérou et du Brésil. La tendance vers les options saines nomades est particulièrement prononcée dans les centres urbains, où les modes de vie occupés stimulent la consommation de boissons fonctionnelles qui promettent une énergie soutenue sans la chute associée aux boissons énergétiques traditionnelles riches en sucre.

Analyse d'impact des contraintes

| CONTRAINTE | (~) % IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CHRONOLOGIE D'IMPACT |

|---|---|---|---|

| Préoccupations de santé concernant les ingrédients chimiques | -0.4% | Brésil, Argentine, avec impact croissant à travers l'Amérique du Sud | Moyen terme (2-4 ans) |

| Inclination des consommateurs vers les produits de jus frais | -0.3% | Brésil, avec impact modéré en Argentine | Long terme (≥ 4 ans) |

| Concurrence des boissons alternatives | -0.5% | Brésil, Argentine, reste de l'Amérique du Sud | Moyen terme (2-4 ans) |

| Pressions réglementaires et d'étiquetage | -0.4% | Argentine, Brésil, avec expansion vers le reste de l'Amérique du Sud | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Préoccupations de santé concernant les ingrédients chimiques

Les préoccupations de santé concernant les ingrédients artificiels dans les boissons énergétiques impactent la croissance du marché en Amérique du Sud. Les autorités réglementaires régionales appliquent des politiques plus strictes, particulièrement les étiquettes d'avertissement en face avant (FoP). Une recherche menée en Uruguay a démontré que les étiquettes d'avertissement de caféine affectaient les décisions d'achat des jeunes adultes. Le Mexique et le Chili ont introduit des taxes sur les boissons sucrées et l'étiquetage FoP obligatoire, résultant en une consommation réduite des boissons sucrées, incluant les boissons énergétiques. Les préoccupations de l'Organisation panaméricaine de la santé concernant les boissons ultra-transformées et l'obésité ont mené à des demandes accrues pour des réglementations plus strictes à travers l'Amérique latine. En réponse, les fabricants travaillent à reformuler les produits avec des ingrédients naturels tout en tentant de maintenir leurs effets énergisants.

Inclination des consommateurs vers les produits de jus frais

La préférence traditionnelle de l'Amérique du Sud pour les boissons fraîches et naturelles défie la croissance des boissons énergétiques, particulièrement alors que la conscience sanitaire des consommateurs augmente. La forte connexion culturelle du Brésil aux jus de fruits frais crée une concurrence directe pour les fabricants de boissons énergétiques, alors que les consommateurs voient les alternatives naturelles locales comme plus saines et plus authentiques. L'Agence nationale de surveillance sanitaire brésilienne (ANVISA) a implémenté RDC 839/2023, qui établit des réglementations pour les nouveaux ingrédients et aliments, soutenant l'innovation dans le segment des boissons naturelles [3]United States Department of Agriculture, FAIRS Country Report Annual,

apps.fas.usda.gov . Ce cadre réglementaire, combiné aux ressources fruitières abondantes de la région, améliore la position concurrentielle des alternatives fraîches sur le marché des boissons. Les fabricants de boissons énergétiques doivent adresser ces conditions de marché en mettant l'accent sur les bénéfices fonctionnels de leurs produits tout en incorporant des ingrédients naturels pour adresser les préoccupations liées à la santé. La forte préférence culturelle pour les boissons naturelles et un environnement réglementaire favorable aux alternatives fraîches agissent comme une contrainte significative sur la croissance du marché des boissons énergétiques dans la région.

Analyse par segment

Par type de produit : Les boissons dominent tandis que les shots accélèrent

Le segment des boissons représentait 82,37 % des parts du marché des boissons énergétiques en Amérique du Sud en 2024. La dominance du segment découle de vastes réseaux de distribution de produits à travers les supermarchés, magasins de proximité et points de vente, couplés aux préférences établies des consommateurs pour les formats prêts-à-boire. Les grandes entreprises maintiennent cette position de marché grâce à des initiatives régulières de développement de produits, incluant de nouvelles variantes de saveurs, des alternatives sans sucre et des formulations améliorées avec des vitamines ajoutées et des ingrédients fonctionnels. La croissance du segment est davantage soutenue par des campagnes marketing agressives, des stratégies de prix compétitives et une demande croissante des consommateurs pour des boissons énergisantes pratiques dans la région.

Le segment des shots devrait atteindre le taux de croissance le plus élevé à 2,47 % TCAC durant 2025-2030, stimulé par sa commodité et sa formule concentrée qui plait aux consommateurs nomades cherchant des boost d'énergie immédiats. Cette croissance est particulièrement évidente dans les centres urbains où les modes de vie occupés créent une demande pour des solutions énergétiques rapides et portables. L'expansion du segment est également soutenue par des formulations innovantes qui adressent les préoccupations de santé, avec des entreprises développant des shots qui contiennent des sources de caféine naturelle comme l'extrait de thé vert. Cette tendance vers des solutions énergétiques plus saines et plus concentrées positionne le segment des shots pour une croissance continue, particulièrement parmi les consommateurs plus jeunes cherchant des bénéfices fonctionnels sans le volume des boissons énergétiques traditionnelles.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type d'emballage : L'aluminium domine dans un contexte de poussée durable

Les canettes dominent le marché des boissons énergétiques d'Amérique du Sud avec une part de marché de 71,66 % en 2024. Leur popularité découle de multiples avantages : portabilité supérieure pour la consommation nomade, stabilité de conservation étendue sans réfrigération et visibilité de marque améliorée grâce à l'étiquetage produit à 360 degrés. La nature recyclable des canettes en aluminium renforce leur position de marché, particulièrement alors que la durabilité devient une considération clé des consommateurs. Ball Corporation, un fabricant majeur de canettes dans la région, démontre cet engagement environnemental grâce à sa transition vers 100 % d'énergie renouvelable dans les opérations de fabrication. Cette initiative vise à réduire les émissions carbone à travers la chaîne d'approvisionnement tout en répondant à la demande croissante des consommateurs soucieux de l'environnement qui priorisent les solutions d'emballage durables. La combinaison d'avantages pratiques et de considérations environnementales continue de renforcer les canettes comme format d'emballage préféré dans le secteur des boissons énergétiques d'Amérique du Sud.

Les bouteilles PET/verre connaissent un taux de croissance de 2,65 % TCAC (2025-2030), dépassant les autres formats d'emballage sur le marché des boissons énergétiques. Cette croissance s'align aux tendances de premiumisation du marché et à la conscience environnementale renforcée parmi les consommateurs et fabricants. L'évolution vers ces matériaux d'emballage reflète les préférences changeantes des consommateurs et les pressions réglementaires pour des solutions d'emballage durables. Les grands fabricants de boissons ont implémenté des programmes complets de recyclage bouteille-à-bouteille et augmenté l'utilisation de PET post-consommation recyclé (PCR) dans leur emballage. Ces initiatives incluent l'établissement de réseaux de collecte, l'investissement dans l'infrastructure de recyclage et le développement de technologies de recyclage avancées. Les entreprises se concentrent également sur la réduction du poids des bouteilles PET tout en maintenant l'intégrité structurelle pour minimiser davantage l'impact environnemental. Les bouteilles en verre maintiennent une forte demande dans les segments premium et des boissons énergétiques naturelles/biologiques, où elles s'alignent aux perceptions des consommateurs de qualité et de durabilité.

Par ingrédient : Les options naturelles défient la dominance conventionnelle

Les boissons énergétiques conventionnelles ont maintenu leur leadership de marché avec une part de 83,54 % en 2024, tirant parti de la reconnaissance de marque établie et des réseaux de distribution étendus à travers l'Amérique du Sud. Ces produits, typiquement formulés avec de la caféine synthétique, de la taurine et diverses vitamines B, continuent de dominer les étagères de vente au détail grâce à leur efficacité prouvée et leurs prix compétitifs. Cependant, le segment fait face à un examen croissant des autorités sanitaires et aux préférences changeantes des consommateurs, créant à la fois des défis et des opportunités pour la reformulation vers des étiquettes plus propres tout en maintenant les bénéfices fonctionnels.

Le segment naturel/biologique croît à un taux plus rapide de 2,86 % TCAC (2025-2030), stimulé par la conscience sanitaire croissante et les connexions culturelles aux ingrédients indigènes. Les entreprises transforment la yerba mate traditionnelle en boissons énergétiques modernes en offrant des versions aromatisées, sucrées et prêtes-à-boire dans des contenants de taille individuelle qui plaisent aux consommateurs cherchant la commodité. Le marché voit également une croissance dans d'autres ingrédients naturels comme la guayusa, démontrée par l'introduction par GURU Organic Energy de GURU Guayusa Tropical Punch, une boisson énergétique à base de plantes inspirée par le peuple Jivaro d'Équateur. La croissance de ce segment reflète une évolution plus large vers les produits d'étiquette propre qui délivrent de l'énergie sans ingrédients artificiels.

Par canal de distribution : L'off-trade mène malgré la reprise de l'on-trade

Le canal off-trade détient une part dominante de 77,79 % du marché des boissons énergétiques d'Amérique du Sud en 2024. Cette dominance découle de la disponibilité étendue des produits à travers les supermarchés, hypermarchés et magasins de proximité. Le Brésil exemplifie cette tendance grâce à ses formats de vente au détail modernes étendus, fournissant aux consommateurs un accès large aux boissons énergétiques. Les magasins de proximité et d'alimentation servent de points clés pour les achats impulsifs, tandis que les supermarchés et hypermarchés attirent les consommateurs grâce à des prix compétitifs et des promotions. Au Brésil, la disponibilité d'options de paiement échelonné augmente le pouvoir d'achat dans ces canaux de vente au détail, renforçant leur position de marché.

Le canal on-trade, malgré sa part de marché plus petite, devrait croître à un TCAC de 2,25 % durant 2025-2030, dépassant les taux de croissance globaux du marché alors que les activités sociales se rétablissent post-pandémie. Ce segment inclut les bars, restaurants, clubs et centres de fitness où les consommateurs boivent des boissons énergétiques sur place ou les mélangent avec de l'alcool. Les zones urbaines avec une vie nocturne active démontrent une croissance significative, alors que les boissons énergétiques deviennent des composants essentiels des offres de cocktails. Le canal bénéficie de la préférence croissante des consommateurs pour les expériences de consommation premium dans des contextes sociaux, avec les boissons énergétiques commercialisées comme produits de style de vie. Ce repositionnement permet des marges bénéficiaires plus élevées et renforce la présence de marque grâce au marketing basé sur l'expérience qui plait aux consommateurs plus jeunes qui voient les choix de boissons comme des déclarations sociales.

Analyse géographique

Le Brésil représente 48,44 % du marché des boissons énergétiques d'Amérique du Sud en 2024, soutenu par sa large population et ses réseaux de distribution étendus. La démographie jeune du pays, particulièrement ceux âgés de 18-34 ans, fournit une base de consommateurs forte pour les boissons énergétiques. La croissance du marché est davantage renforcée par l'infrastructure de vente au détail bien développée du Brésil, incluant les supermarchés, magasins de proximité et plateformes e-commerce. Coca-Cola FEMSA Brasil a étendu sa présence sur ce marché en offrant de multiples variantes Monster Energy pour adresser différentes préférences des consommateurs. Les partenariats stratégiques de l'entreprise avec des distributeurs et détaillants locaux ont renforcé sa position de marché et amélioré l'accessibilité des produits à travers les zones urbaines et suburbaines.

L'Argentine montre le plus haut potentiel de croissance avec un TCAC projeté de 3,64 % (2025-2030), dépassant la moyenne régionale. Le pays a produit 986,7 mille tonnes métriques de yerba mate en 2024, selon l'Institut brésilien de géographie et statistiques, en faisant le plus grand producteur d'Amérique latine [4]National Institute of Yerba Mate, Informe del Sector Yerbatero,

inym.org.ar . Cet ingrédient indigène présente des opportunités pour l'innovation des boissons énergétiques. Cependant, de nouvelles réglementations ciblant la consommation de boissons énergétiques parmi les jeunes peuvent affecter le marketing et le développement de produits.

Le Chili, le Pérou, la Colombie et l'Uruguay présentent des opportunités de croissance variées et des cadres réglementaires. Le ministère de la Santé du Chili a édicté des réglementations d'étiquetage alimentaire qui affectent le marketing des boissons énergétiques et le comportement des consommateurs. Les entreprises à travers ces marchés adaptent leurs stratégies pour répondre à la demande croissante pour des boissons plus saines tout en se conformant aux réglementations locales et aux préférences des consommateurs. Le réseau croissant de magasins de proximité de la Colombie adopte de plus en plus les offres de chaîne du froid. Pendant ce temps, l'Uruguay, agissant comme un trendsetter politique, conduit des essais d'avertissement de caféine qui pourraient influencer toute la région.

Paysage concurrentiel

Le marché des boissons énergétiques d'Amérique du Sud démontre une concentration modérée, présentant à la fois des géants globaux et des acteurs régionaux émergents, incluant Red Bull GmbH, Monster Beverage Corp., PepsiCo Inc., AJE Group et Anheuser-Busch InBev. Le paysage concurrentiel continue d'évoluer grâce aux mouvements stratégiques, comme l'illustre l'acquisition de Bang Energy par Monster en juillet 2023. Grâce à son partenariat avec Monster et ses marques indépendantes, Relentless et Powerade Energy, Coca-Cola affiche une forte présence dans les réfrigérateurs de vente au détail organisés, capitalisant sur sa force de distribution de plusieurs décennies. Pendant ce temps, Ambev, avec sa marque Fusion et ses hybrides RTD café uniques, s'est taillé une niche de marché, assurant l'accès aux micro-commerçants souvent négligés par ses concurrents plus grands.

Les opportunités d'espace blanc sont particulièrement notables dans le segment naturel/biologique, où les ingrédients régionaux comme la yerba mate et la guayusa fournissent des avantages de positionnement uniques. Des entreprises comme Guayakí ont capitalisé avec succès sur les racines indigènes sud-américaines de la yerba mate, tandis que les variations réglementaires à travers les pays créent des exigences de conformité complexes qui favorisent les organisations avec de fortes capacités réglementaires. D'ici la fin de la décennie, l'industrie des boissons énergétiques d'Amérique du Sud pourrait être témoin d'un remaniement de ses tables de leadership, stimulé par des stratégies avant-gardistes telles que l'intégration verticale dans les plantations d'herbes, la cartographie des saveurs guidée par l'IA et le suivi de lots blockchain.

La trajectoire de croissance du marché est soutenue par les économies nationales émergentes, la modernisation des canaux de vente au détail et l'augmentation des revenus de classe moyenne à travers l'Amérique du Sud. Les entreprises adaptent leurs formulations pour adresser les préoccupations de santé croissantes, se concentrant sur la teneur réduite en sucre et les ingrédients naturels tout en maintenant les bénéfices fonctionnels. Les fabricants alignent leurs marques aux préférences des consommateurs plus jeunes et urbains et améliorent les stratégies de communication pour atteindre la population urbaine croissante et les communautés migrantes dans la région.

Leaders de l'industrie des boissons énergétiques en Amérique du Sud

Red Bull GmbH

Monster Beverage Corp.

PepsiCo Inc.

AJE Group

Anheuser-Busch InBev

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Ball Corporation s'est associée à Açaí Motion, une marque brésilienne de boisson énergétique naturelle, pour lancer une canette de boisson certifiée Aluminium Stewardship Initiative (ASI). Cette collaboration démontre l'engagement des deux entreprises envers la durabilité et l'innovation dans l'industrie des boissons, fournissant une qualité améliorée, la traçabilité des produits et le soutien d'une économie circulaire.

- Janvier 2025 : Ball Brazil s'est associée à Bebidas Poty, une entreprise de boissons qui produit des sodas, jus et eau. Les entreprises ont lancé la boisson énergétique PUSH dans une canette avec le sceau de certification ASI, démontrant l'engagement de Ball envers les pratiques d'emballage durables.

- Janvier 2025 : Monster Energy a fait sensation au Brésil avec le début de sa nouvelle saveur Rio Punch. Cette dernière offre mélange l'essence 'puissante' de Monster Energy avec un mélange tropical distinctif, mettant en avant des notes de papaye douce, crème glacée vanille et cassis, toutes s'inspirant d'un dessert chéri à Rio de Janeiro.

- Septembre 2024 : Flying Horse, dans un mouvement stratégique, a dévoilé sa refonte de marque au Brésil, élargissant simultanément son empreinte de marché. La marque a introduit deux nouvelles saveurs : Mango Juice et une variante sans sucre de son Original classique. À côté de celles-ci, elle a conservé sa gamme bien-aimée, qui inclut Original, Pastèque, Tropical et Pitaya.

Portée du rapport du marché des boissons énergétiques en Amérique du Sud

Les boissons énergétiques contiennent des niveaux élevés d'ingrédients stimulants, typiquement la caféine, le sucre et des suppléments fréquents, tels que les vitamines ou la carnitine, qui sont commercialisés comme un produit capable d'améliorer la vigilance mentale et la performance physique.

Le marché est segmenté par type de produit, type d'emballage, ingrédient, canaux de distribution et pays. Par type de produit, le marché est segmenté en boissons, shots et mélangeurs. Par type d'emballage, le marché est segmenté en bouteilles PET/verre, canettes et autres types d'emballage. Basé sur l'ingrédient, le marché est segmenté en conventionnel et naturel/biologique. Basé sur les canaux de distribution, le marché est segmenté en on-trade et off-trade. L'off-trade est davantage sous-segmenté en supermarchés/hypermarchés, magasins de proximité/d'alimentation, magasins de vente au détail en ligne et autres canaux de distribution. Par géographie, le marché est segmenté en Brésil, Argentine et reste de l'Amérique du Sud. Pour chaque segment, le dimensionnement du marché et les prévisions ont été faits sur la base de la valeur (en millions USD).

| Boissons |

| Shots |

| Mélangeurs |

| Bouteilles PET/verre |

| Canettes |

| Autres types d'emballage |

| Conventionnel |

| Naturel/biologique |

| On-Trade | |

| Off-Trade | Magasins de proximité/d'alimentation |

| Supermarchés/hypermarchés | |

| Magasins de vente au détail en ligne | |

| Autres canaux de distribution |

| Brésil |

| Argentine |

| Reste de l'Amérique du Sud |

| Par type de produit | Boissons | |

| Shots | ||

| Mélangeurs | ||

| Par type d'emballage | Bouteilles PET/verre | |

| Canettes | ||

| Autres types d'emballage | ||

| Par ingrédient | Conventionnel | |

| Naturel/biologique | ||

| Par canal de distribution | On-Trade | |

| Off-Trade | Magasins de proximité/d'alimentation | |

| Supermarchés/hypermarchés | ||

| Magasins de vente au détail en ligne | ||

| Autres canaux de distribution | ||

| Par pays | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché des boissons énergétiques sud-américain ?

Le marché vaut 4,15 milliards USD en 2025 et devrait atteindre 4,57 milliards USD d'ici 2030 à un TCAC de 1,96 %.

Quel pays détient la plus grande part dans la région ?

Le Brésil mène avec une part de 48,44 %, soutenu par une population jeune et une couverture de vente au détail large.

Quel segment croît le plus rapidement par ingrédient ?

Les formulations naturelles/biologiques devraient croître à un TCAC de 2,86 %, stimulées par l'intérêt pour la yerba mate et autres plantes.

Quelle est l'importance de la croissance des ventes on-trade ?

Les canaux on-trade devraient s'étendre à un TCAC de 2,25 % alors que les bars, salles de sport et restaurants se rétablissent post-pandémie.

Dernière mise à jour de la page le: