Taille et part du marché de l'immobilier résidentiel chinois

Analyse du marché de l'immobilier résidentiel chinois par Mordor Intelligence

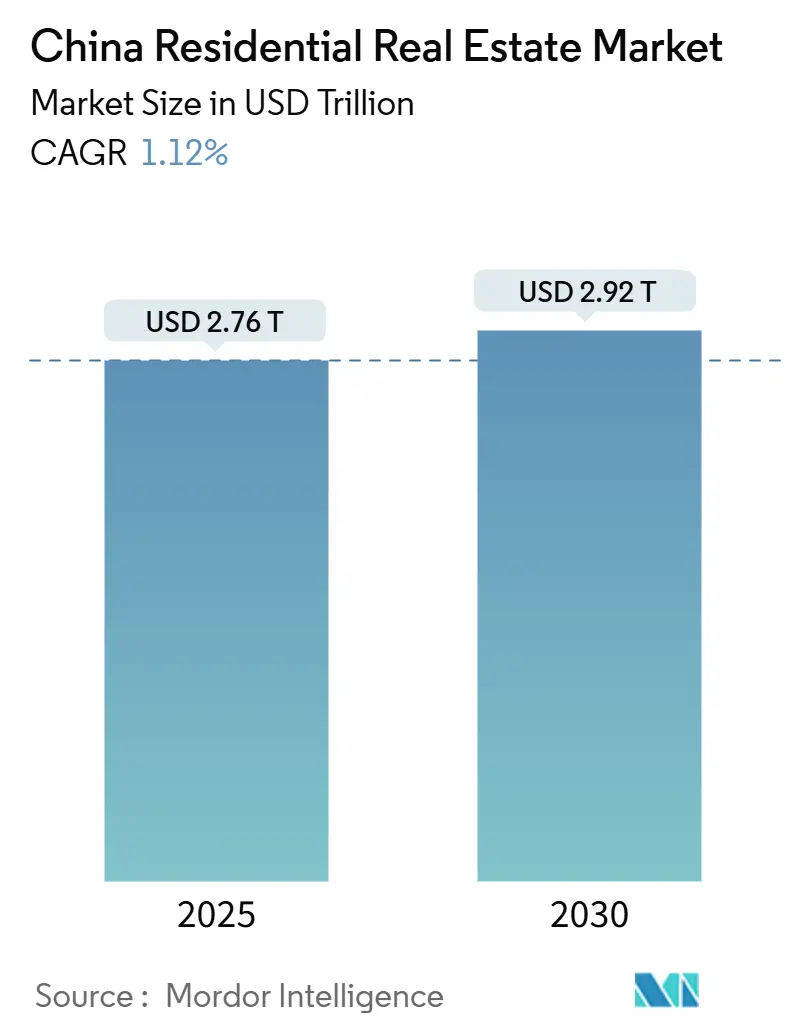

La taille du marché de l'immobilier résidentiel chinois est évaluée à 2,76 billions USD en 2025 et devrait atteindre 2,9 billions USD d'ici 2030, progressant à un TCAC de 1,12% sur la période. Cette trajectoire de croissance signale un pivot décisif de l'expansion rapide vers un modèle guidé par les politiques ancré dans le ' logement pour vivre ', un changement accéléré par le régime de financement des ' Trois Lignes Rouges '. Shanghai reste le contributeur unique le plus important au niveau municipal, pourtant Guangzhou affiche la dynamique prospective la plus forte alors que l'assouplissement des règles hukou et les améliorations d'infrastructure stimulent les volumes de transactions. Les appartements et condominiums conservent une avance écrasante dans les ventes unitaires, tandis que le modèle d'affaires locatif gagne en traction sur la base des directives de la banque centrale qui promeuvent les plateformes de location à long terme. L'intensification de la consolidation des entreprises d'État (SOE), les vents contraires démographiques et l'émergence de la demande de maisons intelligentes façonnent collectivement le paysage concurrentiel et d'investissement du marché de l'immobilier résidentiel chinois.

Points clés du rapport

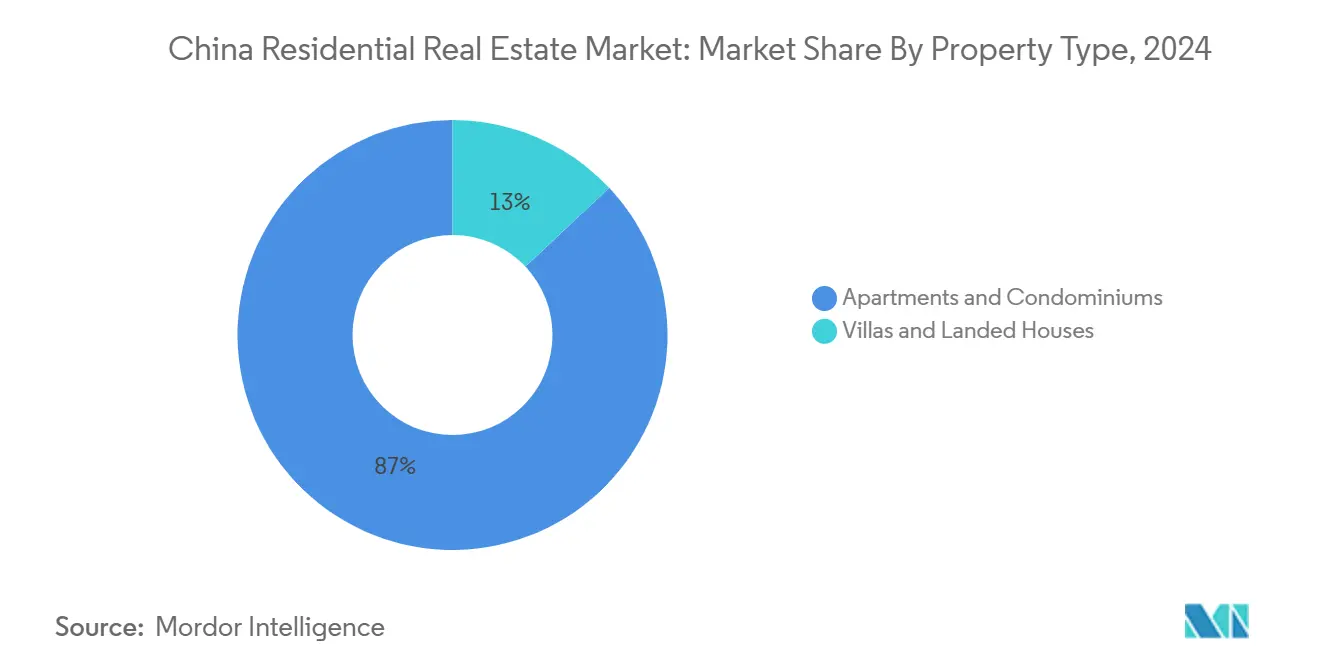

• Par type de propriété, les appartements et condominiums ont détenu 87% de la part du marché de l'immobilier résidentiel chinois en 2024, tandis que les villas et maisons individuelles devraient croître à un TCAC de 1,16% jusqu'en 2030.

• Par gamme de prix, le segment milieu de gamme a capturé 51% des revenus du marché de l'immobilier résidentiel chinois en 2024 ; le segment luxe est positionné pour un TCAC de 1,17% jusqu'en 2030.

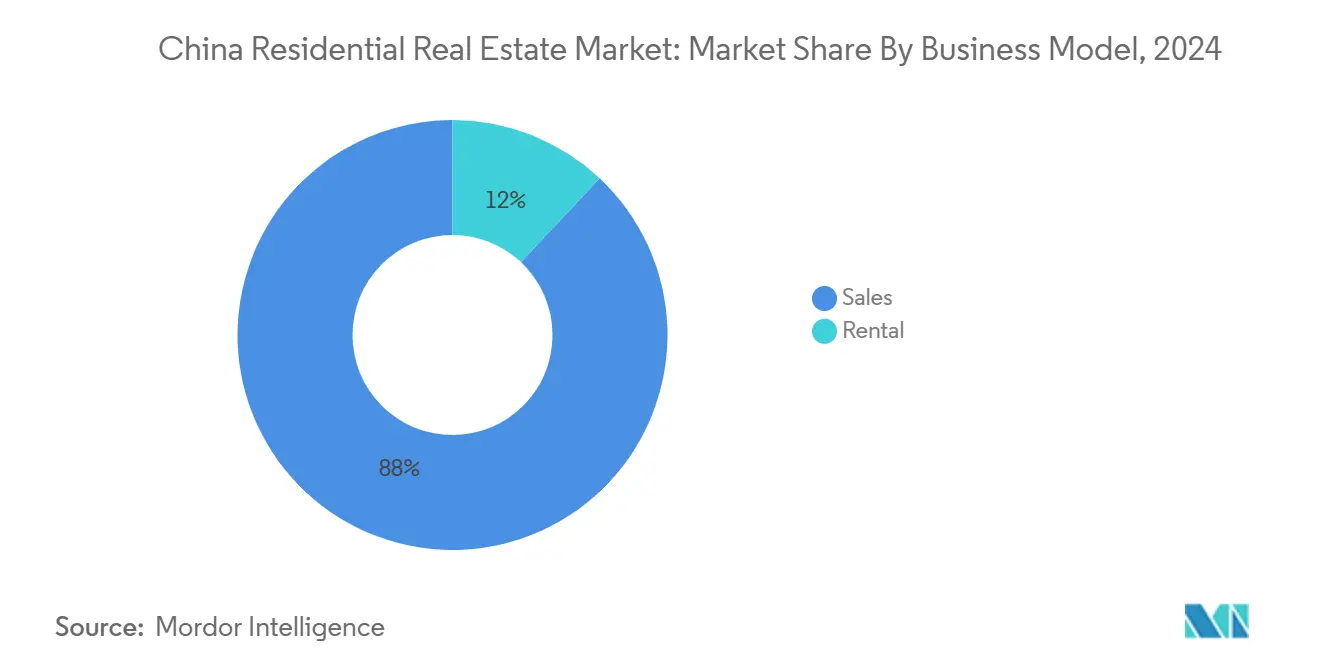

• Par modèle d'affaires, le modèle de ventes a représenté 88% de la taille du marché de l'immobilier résidentiel chinois en 2024, tandis que le segment locatif affiche la croissance la plus rapide à 1,22% TCAC jusqu'en 2030.

• Par mode de vente, les transactions primaires ont commandé 69% de part de la taille du marché de l'immobilier résidentiel chinois en 2024, avec le marché secondaire progressant à un TCAC de 1,23% jusqu'en 2030.

• Par ville clé, Shanghai a mené avec une tranche de 12% du marché de l'immobilier résidentiel chinois en 2024 ; Guangzhou est la ville à croissance la plus rapide à un TCAC de 1,24% jusqu'en 2030.

Tendances et aperçus du marché de l'immobilier résidentiel chinois

Analyse de l'impact des moteurs

| Moteur | ( ~ ) % Impact sur prévision TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Poussée d'urbanisation post-COVID dans la Grande Baie | +0.3% | Grande Baie | Moyen terme (2-4 ans) |

| Assouplissement des règles hukou dans les villes de niveau 2 | +0.2% | National, focus niveau 2 | Long terme (≥ 4 ans) |

| Subventions hypothécaires du Fonds de Prévoyance Logement | +0.2% | Centres urbains nationaux | Court terme (≤ 2 ans) |

| Demande d'appartements prêts pour la maison intelligente | +0.1% | Villes niveau 1 à niveau 2 | Moyen terme (2-4 ans) |

| Cotations REIT domestiques débloquant le capital | +0.1% | Hubs nationaux | Moyen terme (2-4 ans) |

| Fonds institutionnels d'achat-pour-location | +0.1% | Villes niveau 1 | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Poussée d'urbanisation post-COVID dans la Grande Baie

La suppression des restrictions de transfert par Shenzhen et le raccourcissement des périodes d'exemption fiscale sur les gains en capital dessinent un nouveau manuel régional que d'autres métropoles étudient déjà[1]Zhou Lan, "Avis sur l'optimisation des restrictions de transactions immobilières," Bureau Municipal du Logement et de la Construction de Shenzhen, sz.gov.cn. Le mix politique lie la demande résidentielle à l'intégration de la région avec les marchés de capitaux de Hong Kong, créant des canaux de financement au-delà du crédit bancaire national. Les flux migratoires d'ouvriers hautement éduqués renforcent l'absorption du segment premium même alors que la croissance démographique nationale devient négative. L'amélioration de l'infrastructure transfrontalière-du Pont Hong Kong-Zhuhai-Macau aux extensions ferroviaires à grande vitesse-élève la portée des navetteurs et soutient la demande de logement multi-villes dans le marché de l'immobilier résidentiel chinois.

Assouplissement des règles Hukou dans les villes de niveau 2 stimulant l'accession à la propriété des migrants

Plus de 20 municipalités ont lié les permis de résidence aux achats immobiliers, libérant potentiellement 2 billions CNY de hausse de la consommation des ménages. L'accès aux services sociaux urbains augmente le revenu disponible effectif pour les nouveaux migrants et multiplie les dépenses de logement dans l'ameublement, les appareils électroménagers et la rénovation. Les localités de niveau 2-Wuhan, Chengdu et Xi'an-offrent des coûts fonciers modérés et des centres d'emploi qui attirent les ménages en ascension sociale exclus des marchés de niveau 1. Les inventaires accumulés durant le ralentissement 2021-2023 servent maintenant comme stock prêt d'unités, réduisant le délai entre le stimulus politique et les clôtures de transactions à travers le marché de l'immobilier résidentiel chinois.

Subventions hypothécaires du Fonds de Prévoyance Logement soutenant les achats de première acquisition

Les hypothèques en cours du Fonds de Prévoyance ont atteint 8,1 billions CNY en 2025, éclipsant les soldes de prêts commerciaux dans certaines villes centrales sélectionnées. Les taux d'intérêt qui se situent 120 points de base en dessous des prêts bancaires traditionnels abaissent les versements mensuels et ancrent l'abordabilité pour les acheteurs à revenus moyens. Les injections trimestrielles programmées de 10,9 billions CNY dans le Fonds renforcent sa capacité contra-cyclique, bien que la croissance d'émission 2024 se soit modérée en raison de l'érosion de l'effet richesse. Néanmoins, le rôle croissant du Fonds stabilise le marché de l'immobilier résidentiel chinois durant les périodes où les prêteurs commerciaux se rétractent.

Demande d'appartements prêts pour la maison intelligente parmi les millennials férus de technologie

Les normes GB/T 39190-2020 exigent des infrastructures IoT pré-installées, des contrôles énergétiques automatisés et une gestion centralisée des appareils, élevant effectivement les spécifications de construction de base[2]Hongxia Liu, "Mesures intérimaires pour les normes de système de maison intelligente GB/T 39190-2020," Administration d'État pour la Réglementation du Marché, samr.gov.cn. Les promoteurs qui intègrent ces fonctionnalités au stade de construction commandent des primes de prix et empochent des revenus de service récurrents. Parmi les millennials urbains, les métriques de commodité-appareils activés par la voix, sécurité d'accès à distance et alertes de maintenance prédictive-l'emportent sur les considérations de superficie au sol, déplaçant la perception de valeur dans le marché de l'immobilier résidentiel chinois vers des propositions de vie connectée.

Analyse de l'impact des contraintes

| Contrainte | ( ~ ) % Impact sur prévision TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Plafonds de levier "Trois-Lignes-Rouges" | -0.4% | National, niveau 1 aigu | Court terme (≤ 2 ans) |

| Offre excédentaire de condos premium niveau 3/4 | -0.3% | Débordement niveau 3/4 | Moyen terme (2-4 ans) |

| Chômage des jeunes réduisant le bassin d'acheteurs | -0.2% | Centres urbains | Moyen terme (2-4 ans) |

| Contraction démographique dans les provinces du nord | -0.2% | Nord-Est, Mongolie intérieure | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Plafonds de levier "Trois-Lignes-Rouges" limitant les nouveaux lancements

Les défauts dépassant 100 milliards USD depuis 2020 soulignent la crise de liquidité frappant les promoteurs privés fortement endettés. Les nouveaux chantiers de logements ont chuté de plus de 60% par rapport aux pics pré-pandémie, resserrant les pipelines d'approvisionnement futurs, spécialement dans les sous-marchés de niveau 1 pauvres en terrain. Les SOE, moins restreintes par les seuils de ratios, gagnent l'accès aux banques foncières, accélérant la concentration du marché. Bien que la politique réduise le risque systémique, elle contraint la capacité du marché de l'immobilier résidentiel chinois à répondre à la demande latente une fois que le sentiment se ravive.

Chômage des jeunes réduisant le bassin d'acheteurs de première acquisition

Le chômage chez les 16-24 ans a atteint 18,8% en 2024, limitant la stabilité de revenu nécessaire pour l'approbation hypothécaire. L'affaiblissement de l'embauche dans l'immobilier, la finance et l'IT alimente une boucle de rétroaction négative : les ventes immobilières modérées limitent les flux de trésorerie des promoteurs, provoquant des gels d'effectifs qui dépriment davantage la demande. Les changements culturels vers le "lying flat" amplifient l'effet alors que les cohortes plus jeunes réévaluent l'urgence de la propriété, amortissant les afflux de nouveaux acheteurs dans le marché de l'immobilier résidentiel chinois.

Analyse par segment

Par type de propriété : les appartements détiennent l'échelle tandis que les villas rebondissent

La catégorie appartements a représenté 87% de la part du marché de l'immobilier résidentiel chinois en 2024, ancrée par les mandats d'efficacité d'utilisation des terres dans les centres urbains denses. Les villas et maisons individuelles, bien que représentant une base plus petite, sont sur la voie d'un TCAC de 1,16% jusqu'en 2030 alors que l'assouplissement des limites de taille familiale et les préférences de travail à distance stimulent la demande d'unités plus grandes. Les villes de niveau 1 pauvres en terrain continueront de dépendre de l'approvisionnement en immeubles de grande hauteur ; cependant, les parcelles suburbaines à Guangzhou, Chengdu et Suzhou sont réservées pour des développements de faible densité. Les promoteurs re-conçoivent les plans d'étage multigénérationnels, incorporant des suites principales doubles, des bureaux à domicile et des espaces jardin pour capturer le pouvoir d'achat émergent des villas, élargissant la segmentation produit dans le marché de l'immobilier résidentiel chinois.

Une tendance parallèle élève les seuils d'équipements dans les appartements de ville centrale. L'infrastructure de maison intelligente et les hubs de co-working au niveau communautaire apparaissent maintenant dans les brochures de vente comme caractéristiques standard plutôt que comme primes. Ce bond de qualité rétrécit l'écart de perception traditionnel entre la vie en immeuble de grande hauteur et les styles de vie de villa. L'examen intensifié par les acheteurs de la qualité de construction, suite aux retards de projet de haut profil, pousse les promoteurs à adopter des composants préfabriqués qui réduisent le risque de livraison et améliorent l'équité de marque à travers le marché de l'immobilier résidentiel chinois.

Par gamme de prix : le milieu de gamme ancre le volume tandis que le luxe dépasse

Le milieu de gamme a capturé 51% de la valeur des transactions en 2024, démontrant son rôle central comme point optimal d'abordabilité pour la classe moyenne urbaine chinoise[3]Yan Zhang, "Directives de conversion du logement abordable 2025," Ministère du Logement et du Développement Urbain-Rural, mohurd.gov.cn. Les subventions du Fonds de Prévoyance Logement et les ratios d'acompte échelonnés soutiennent cette pierre angulaire de volume. Simultanément, les maisons de luxe tracent un TCAC de 1,17% jusqu'en 2030 alors que la concentration de richesse s'intensifie et les acheteurs traitent les actifs de premier plan comme couvertures d'inflation. Les plafonds de prix dans certaines villes s'assouplissent, permettant aux promoteurs de tester des points de prix ultra-luxe et des aménagements sur mesure, incluant ascenseurs privés et suites de bien-être dans l'unité.

Le niveau abordable confronte des problèmes structurels malgré le soutien politique pour convertir le stock commercial non vendu en locations subventionnées. Les préoccupations de qualité et les inconvénients de localisation limitent l'adoption, poussant les autorités municipales à réévaluer les critères de conversion. La divergence souligne les défis politiques dans l'équilibrage de l'inclusivité avec l'économie durable dans le marché de l'immobilier résidentiel chinois.

Par modèle d'affaires : les ventes restent dominantes ; la location gagne en traction

Le modèle de ventes traditionnel a retenu 88% de la taille du marché de l'immobilier résidentiel chinois en 2024, mais les plateformes locatives affichent le plus fort potentiel avec une prévision TCAC de 1,22% jusqu'en 2030. Environ 290 millions de locataires ont généré plus de 2 billions CNY en contrats locatifs l'année dernière, donnant naissance à des propriétaires institutionnels soutenus par REIT et des opérateurs prop-tech qui offrent des résidences gérées et des conditions de bail flexibles. L'approbation par la Banque Populaire de Chine du logement locatif subventionné fournit des terrains à bas coût et des incitations fiscales, réduisant les barrières d'entrée pour les opérateurs professionnels.

Un modèle hybride "vendre-et-louer-en-retour" émerge, permettant aux propriétaires de débloquer la liquidité tout en gardant l'exposition à long terme à l'appréciation immobilière. Une telle innovation financière augmente la diversité produit dans le marché de l'immobilier résidentiel chinois et convient à la préférence des ménages plus jeunes pour la mobilité.

Par mode de vente : le pipeline primaire ralentit ; le marché secondaire monte

Les transactions primaires de nouvelles constructions ont représenté 69% de la taille du marché de l'immobilier résidentiel chinois en 2024, mais les transactions de revente évoluent plus rapidement à un TCAC de 1,23% jusqu'en 2030. Les volumes secondaires ont dépassé les ventes de maisons neuves à Guangzhou en 2024, montrant un changement structurel vers un comportement de marché mature. La documentation de transfert simplifiée et l'enregistrement d'acte numérique réduisent les coûts de friction, rendant la revente attractive tant pour les propriétaires cherchant la liquidité que pour les acheteurs privilégiant l'occupation immédiate.

Les schémas d'échange locaux-pilotés à Shanghai-laissent les ménages échanger des unités plus petites contre des plus grandes tout en différant l'impôt sur les gains en capital, lubrifiant ainsi les chaînes de revente. Cette maturation renforce la découverte de prix et approfondit la base d'investisseurs, ajoutant de la résilience au marché de l'immobilier résidentiel chinois durant les cycles d'approvisionnement.

Analyse géographique

Analyse géographique

La part de 12% de Shanghai dans le marché de l'immobilier résidentiel chinois en 2024 est soutenue par son économie centrée sur la finance et un taux d'occupation locative résidentielle proche de 90% pour les portefeuilles institutionnels. Les extensions continues de métro et le renouveau urbain des fronts de mer industriels soutiennent les opportunités de nouvelles constructions même au milieu de quotas fonciers serrés. Les rendements locatifs de haute qualité rivalisent maintenant avec les dépôts bancaires, attirant les flux REIT domestiques vers les blocs résidentiels de la ville.

Guangzhou mène la croissance avec une perspective TCAC de 1,24% alors que l'assouplissement hukou et des prix d'entrée plus bas que Beijing ou Shanghai stimulent la demande. Les ventes neuves et d'occasion ont totalisé 182 000 unités en 2024, marquant la première année où les reventes ont dépassé les nouvelles constructions. Le mix industriel diversifié de la ville-de l'automobile à la biotechnologie-ancre l'emploi et se filtre dans une capacité stable de service hypothécaire, renforçant l'absorption positive malgré les ralentissements nationaux.

Beijing, Shenzhen et Hangzhou forment ensemble un cluster de marché mature. Les contrôles serrés de résidence de Beijing modèrent les volumes de transaction principaux, pourtant les unités premium se ferment rapidement due à un cadre stable d'acheteurs gouvernementaux et SOE. La croissance d'emploi axée sur la technologie de Shenzhen injecte de la volatilité de revenu ; cependant, les canaux de capital transfrontaliers via Hong Kong compensent les contraintes de financement locales. Hangzhou bénéficie des géants du commerce électronique qui nourrissent des démographies à hauts salaires mais doit gérer l'exposition aux oscillations réglementaires sectorielles. Collectivement, ces métropoles illustrent le spectre des forces politiques, économiques et démographiques agissant sur le marché de l'immobilier résidentiel chinois.

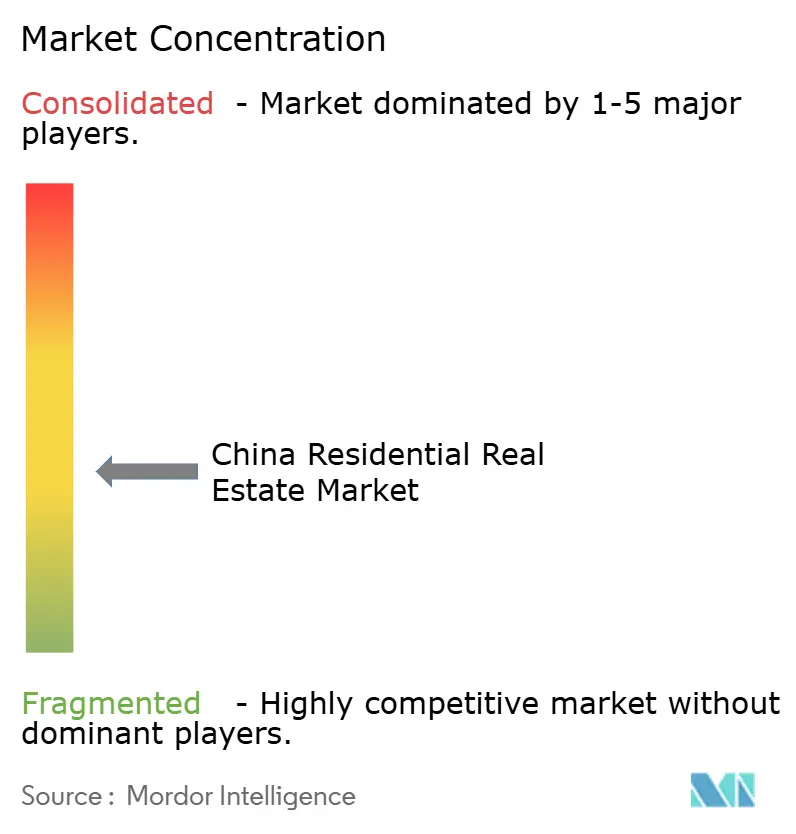

Paysage concurrentiel

Les entreprises d'État ont commandé 51% de part du marché de l'immobilier résidentiel chinois en 2024 et sont projetées pour étendre la dominance alors que les pairs privés naviguent les obstacles de refinancement. L'accès foncier préférentiel des SOE et les coûts de financement plus bas leur permettent d'absorber les projets en détresse, accélérant la consolidation. L'échelle seule, cependant, ne garantit plus le succès ; la fiabilité d'exécution, la gestion de projet numérisée et la confiance de marque différencient de plus en plus les gagnants.

Les promoteurs privés pivotent vers des approches légères en actifs, s'associant avec les gouvernements municipaux sur des schémas de construction-pour-location et de renouveau urbain pour préserver les retours au milieu des plafonds de levier. Les écosystèmes de service numériques-couvrant la culture de prospects clients, les visites virtuelles et les services immobiliers après-vente-deviennent critiques alors que les promoteurs cherchent des revenus récurrents. Les alliances de maison intelligente avec les fabricants de télécommunications et d'appareils électroménagers, et les certifications de finance verte liées aux conceptions économes en énergie, distinguent davantage les offres concurrentielles à l'intérieur du marché de l'immobilier résidentiel chinois.

Les mouvements stratégiques soulignent ce changement. China Vanke a signalé une transition vers des gains orientés service après avoir guidé pour une perte de 45 milliards CNY en 2024, privilégiant l'expansion de gestion immobilière[4]China Vanke Co., Ltd., "Annonce de résultats préliminaires 2024," Relations Investisseurs China Vanke, vanke.com. Le deuxième échange dette-contre-actions offshore de Sunac a sécurisé la continuité d'actifs tout en accordant aux créanciers un potentiel haussier via la conversion d'actions. La réduction de coûts de Country Garden a abaissé les pertes 2024, démontrant le retranchement opérationnel comme chemin de survie.

Leaders de l'industrie de l'immobilier résidentiel chinois

-

China Vanke Co., Ltd.

-

Sunac China Holdings Limited

-

Country Garden Holdings Co., Ltd

-

China State Construction Engineering Corp. Ltd

-

China Overseas Land & Investment Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : La banque centrale a injecté 10,9 billions CNY dans le Fonds de Prévoyance Logement pour stabiliser les flux hypothécaires.

- Janvier 2025 : Sunac China Holdings a finalisé un deuxième plan de restructuration de dette offshore convertissant toutes les obligations en actions.

- Janvier 2025 : Les autorités ont signalé une fin aux plafonds de prix d'appartements du gouvernement local, visant à accélérer la liquidation des inventaires.

- Décembre 2024 : China Vanke a projeté une perte de 45 milliards CNY pour 2024 au milieu de la compression des marges.

Portée du rapport du marché de l'immobilier résidentiel chinois

L'immobilier résidentiel est une zone développée pour que les gens y vivent et ne peut être utilisée à des fins commerciales ou industrielles. Il émerge quand le terrain sanctionné pour usage résidentiel est acheté par quelqu'un, ce qui devient propriété immobilière et englobe une grande variété d'habitations potentielles, des maisons aux péniches et des types de quartiers allant du bidonville le plus pauvre à la subdivision suburbaine la plus riche. Le rapport se concentre sur les dynamiques de marché, les tendances technologiques, les aperçus et les initiatives gouvernementales dans le secteur de l'immobilier résidentiel. De plus, il analyse les acteurs clés présents sur le marché et le paysage concurrentiel dans le marché de l'immobilier résidentiel chinois. Le marché de l'immobilier résidentiel chinois est segmenté par type (villas et maisons individuelles, appartements et condominiums) et par ville (Shenzhen, Beijing, Shanghai, Hangzhou, Guangzhou et autres villes). Le rapport offre les tailles de marché et prévisions pour le marché de l'immobilier résidentiel chinois en valeur (USD) pour tous les segments ci-dessus.

| Appartements et condominiums |

| Villas et maisons individuelles |

| Abordable |

| Milieu de gamme |

| Luxe |

| Ventes |

| Location |

| Primaire (nouvelle construction) |

| Secondaire (revente de maison existante) |

| Shenzhen |

| Beijing |

| Shanghai |

| Hangzhou |

| Guangzhou |

| Autres villes clés |

| Par type de propriété | Appartements et condominiums |

| Villas et maisons individuelles | |

| Par gamme de prix | Abordable |

| Milieu de gamme | |

| Luxe | |

| Par modèle d'affaires | Ventes |

| Location | |

| Par mode de vente | Primaire (nouvelle construction) |

| Secondaire (revente de maison existante) | |

| Par villes clés | Shenzhen |

| Beijing | |

| Shanghai | |

| Hangzhou | |

| Guangzhou | |

| Autres villes clés |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de l'immobilier résidentiel chinois ?

Le marché de l'immobilier résidentiel chinois est évalué à 2 763,63 milliards USD en 2025 et devrait atteindre 2 921,90 milliards USD d'ici 2030.

Quelle ville contribue la plus grande part des ventes résidentielles nationales ?

Shanghai mène avec 12% des ventes nationales, soutenue par un fort emploi du secteur financier et des améliorations continues d'infrastructure.

Pourquoi les plateformes locatives croissent-elles plus rapidement que le modèle de ventes traditionnel ?

Les incitations de la banque centrale, la mobilité urbaine croissante et les afflux de capital institutionnel ont rendu les rendements locatifs attractifs, poussant le segment locatif vers un TCAC de 1,22% jusqu'en 2030.

Comment les politiques "Trois Lignes Rouges" affectent-elles les promoteurs ?

Les plafonds de levier ont réduit les nouveaux chantiers de logements de plus de 60% et ont déplacé la part de marché vers les SOE moins restreintes, resserrant les pipelines d'approvisionnement futurs.

Quel rôle joue le Fonds de Prévoyance Logement dans le financement immobilier ?

Avec 8,1 billions CNY en hypothèques en cours, le Fonds offre des taux d'intérêt sous le marché et dépasse maintenant les banques commerciales dans certaines villes, ancrant l'abordabilité pour les acheteurs de première acquisition.

Quel type de propriété croît le plus rapidement ?

Les villas et maisons individuelles montrent la croissance la plus élevée à un TCAC de 1,16% alors que la vie multigénérationnelle et le travail à distance stimulent la demande d'espaces plus grands.

Dernière mise à jour de la page le: