Taille et part du marché de l'immobilier résidentiel allemagne

Analyse du marché de l'immobilier résidentiel allemagne par Mordor Intelligence

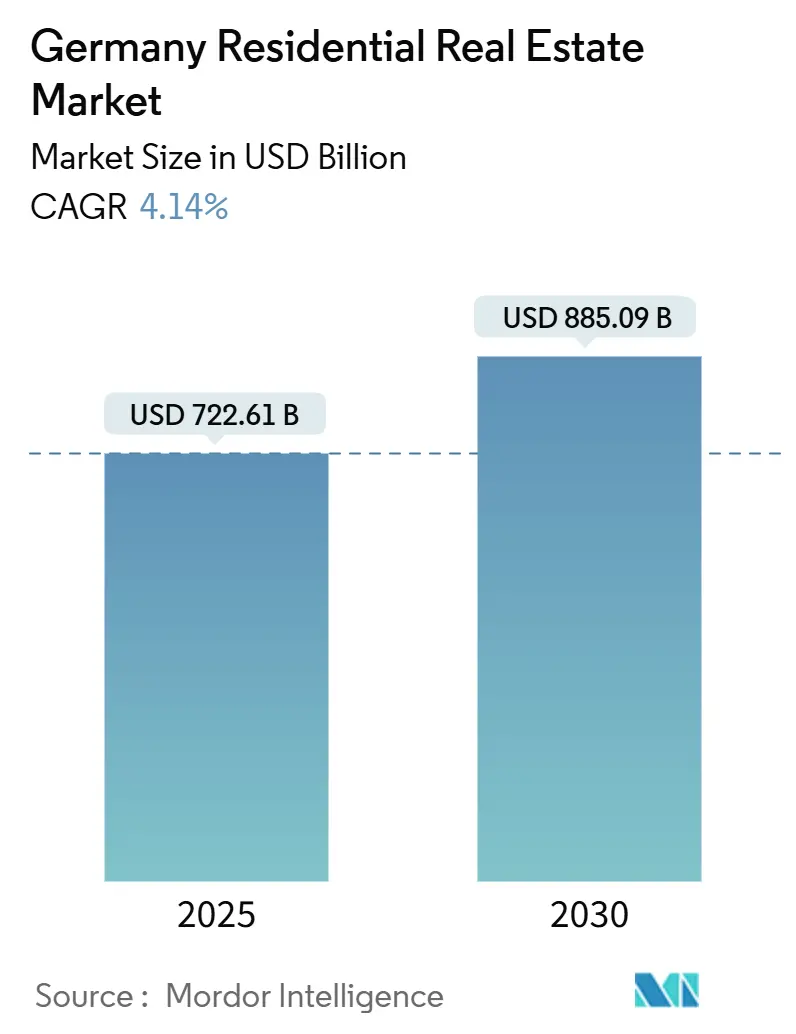

Le marché de l'immobilier résidentiel allemand a atteint 722,61 milliards USD en 2025 et devrait s'étendre à 885,09 milliards USD d'ici 2030, reflétant un TCAC de 4,14 % et confirmant le redressement régulier du secteur après le ralentissement de 2023-2024. La migration urbaine croissante, les pénuries persistantes de logements et les incitations favorables aux bâtiments écologiques continuent de compenser les pressions persistantes des coûts de construction, positionnant le marché immobilier allemand pour une croissance durable et soutenue par les politiques. Les flux de capitaux institutionnels vers les programmes de construction-location, les établissements pour personnes âgées et les développements économes en énergie renforcent la résilience globale, tandis que la diversité démographique-en particulier la migration internationale-maintient une demande large. Les marges des promoteurs restent comprimées par l'inflation des coûts, mais les canaux de financement élargis à faible taux de la KfW amortissent les bilans et accélèrent les projets conformes aux critères ESG.

Points clés du rapport

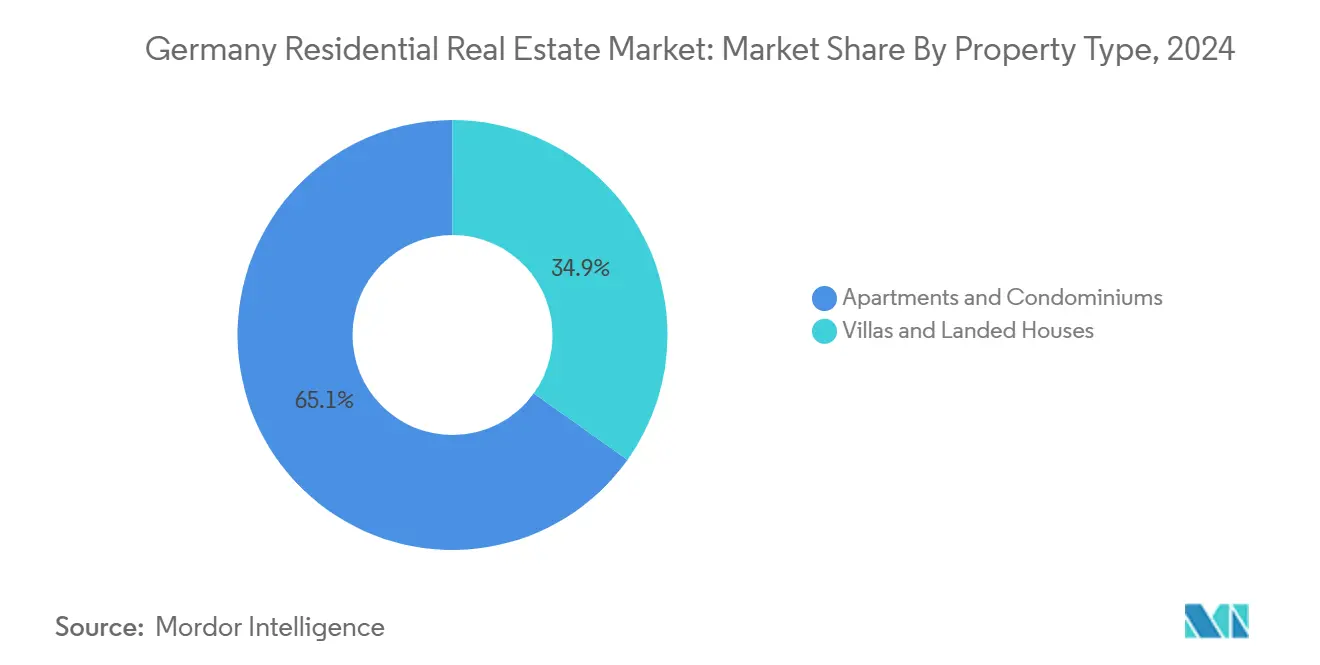

- Par type de propriété, les appartements et copropriétés ont dominé avec 65,12 % de la part du marché de l'immobilier résidentiel allemagne en 2024 ; les villas et maisons individuelles devraient croître à un TCAC de 4,31 % jusqu'en 2030.

- Par gamme de prix, le segment moyen de gamme a représenté 47,12 % de la taille du marché de l'immobilier résidentiel allemagne en 2024, tandis que le logement abordable progresse à un TCAC de 4,34 % jusqu'en 2030.

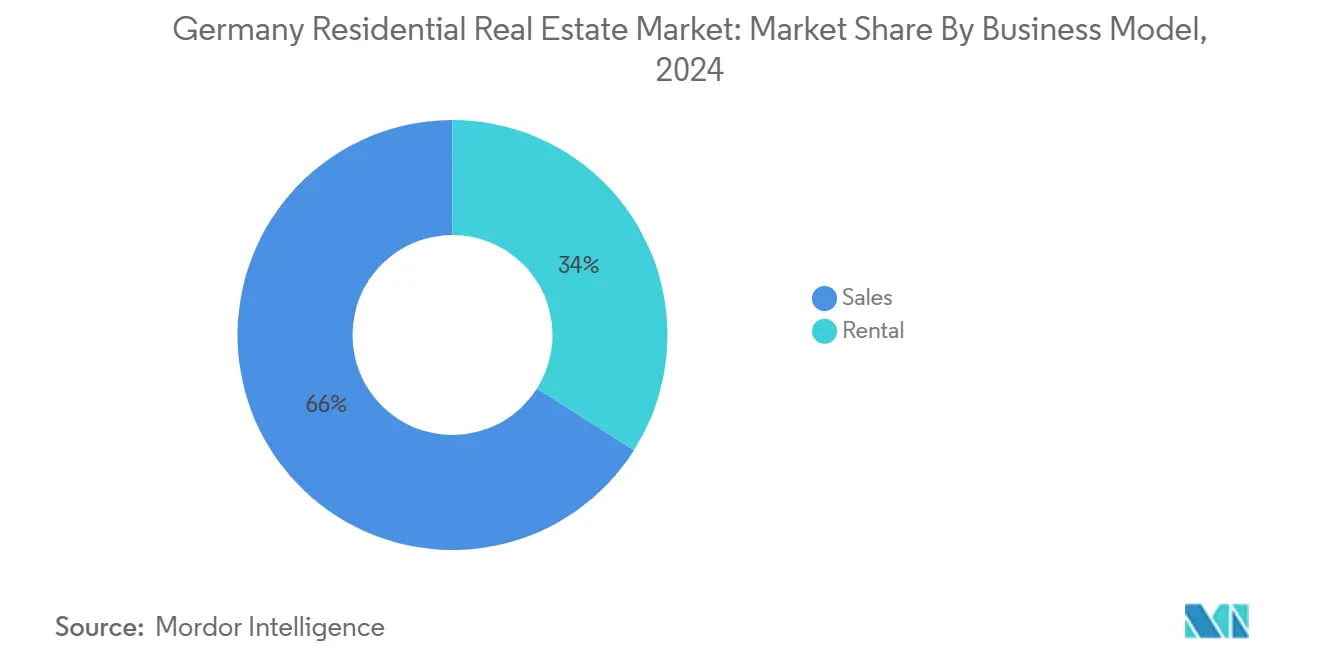

- Par modèle commercial, les transactions de vente ont représenté 66 % du marché de l'immobilier résidentiel allemagne en 2024, tandis que l'activité locative devrait s'étendre à un TCAC de 4,51 % jusqu'en 2030.

- Par mode de vente, les transactions sur le marché secondaire ont représenté 71 % du marché de l'immobilier résidentiel allemagne en 2024, tandis que les transactions sur le marché primaire devraient croître à un TCAC de 4,55 % d'ici 2030.

- Par géographie, Berlin a représenté 14,8 % du marché de l'immobilier résidentiel allemagne en 2024 ; Leipzig affiche le TCAC le plus rapide de 4,6 % prévu jusqu'en 2030.

Tendances et perspectives du marché de l'immobilier résidentiel allemagne

Analyse d'impact des moteurs

| Moteur | ( ~ ) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Urbanisation croissante et ménages unipersonnels | +0.8% | Berlin, Munich, Hambourg | Moyen terme (2-4 ans) |

| Réglementation ESG et subventions KfW | +0.6% | Bavière, Bade-Wurtemberg | Long terme (≥ 4 ans) |

| Afflux de migrants hautement qualifiés | +0.5% | Berlin, Munich, Francfort | Court terme (≤ 2 ans) |

| Vieillissement démographique | +0.4% | Régions rurales de l'est | Long terme (≥ 4 ans) |

| Investissement institutionnel construction-location débloquant l'offre moyen de gamme | +0.3% | Grandes zones métropolitaines, s'étendant aux villes secondaires | Moyen terme (2-4 ans) |

| Adoption de la préfabrication raccourcissant les cycles de construction | +0.2% | National, avec projets pilotes en Rhénanie-du-Nord-Westphalie | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Urbanisation croissante et ménages unipersonnels stimulant la demande d'appartements

Les populations urbaines allemandes continuent de gonfler alors que les ménages unipersonnels atteignent de nouveaux sommets, poussant une demande soutenue pour des unités compactes situées au centre. La population de Berlin a atteint 3,897 millions en 2024, avec 25 509 nouvelles inscriptions d'étrangers ajoutant une pression immédiate aux stocks d'appartements déjà tendus. Des schémas similaires à Munich et Hambourg poussent les promoteurs vers des conceptions haute densité et une construction modulaire qui raccourcit les cycles de construction. Les pôles technologiques du sud présentent la croissance à moyen terme la plus prononcée, tandis que certains districts ruraux de l'est connaissent une perte de population qui réoriente l'attention de la construction. Les micro-appartements et les schémas de colocation à Francfort et Berlin soulignent les préférences émergentes pour l'accès plutôt que l'espace, renforçant l'élan du marché immobilier allemand.

Réglementation ESG et subventions KfW accélérant les nouvelles constructions économes en énergie

L'objectif de neutralité climatique d'ici 2045 de l'Allemagne resserre les codes du bâtiment et fait de la conformité ESG un prérequis pour le financement. La KfW offre désormais jusqu'à 150 000 EUR par unité en prêts à faible taux pour les projets certifiés respectueux du climat, réduisant considérablement les coûts du capital pour les promoteurs conformes[1]KfW Bankengruppe, "KfW Förderreport Q1 2025," kfw.de. Les subventions pour systèmes de chauffage couvrant jusqu'à 70 % des frais d'installation améliorent davantage l'économie des projets et orientent de nombreux constructeurs vers des spécifications prêtes pour le zéro net. Les grands propriétaires tels que Vonovia ont alloué 2 milliards EUR pour la modernisation verte, pariant que les actifs durables garantiront une occupation supérieure et une approbation réglementaire. Avec le temps, les normes vertes devraient évoluer d'une caractéristique premium vers une exigence de base dans le marché immobilier allemand.

Vieillissement démographique stimulant la demande de logements pour personnes âgées

Les citoyens âgés de 65 ans et plus devraient atteindre 28 % de la population allemande d'ici 2040, stimulant la demande de logements sans barrières et d'établissements de soins intégrés, en particulier dans l'est rural[2]Bertelsmann Stiftung, "Demografiereport Deutschland 2040," bertelsmann-stiftung.de. Les investisseurs institutionnels voient les logements pour personnes âgées comme contra-cycliques : l'acquisition récente par Vonovia de plusieurs propriétés de soins souligne la confiance stratégique dans ce créneau. L'activité de rénovation s'intensifie également alors que les propriétaires adaptent les unités existantes aux préférences de vieillissement à domicile. La conception orientée service-proximité de l'infrastructure médicale, aménagements accessibles et espaces communautaires-devrait différencier les projets gagnants. Ce vent démographique favorable donne au marché immobilier allemand un autre pilier défensif à long terme.

Afflux de migrants hautement qualifiés augmentant les besoins de logements locatifs dans les pôles technologiques

La population étrangère de Berlin a grimpé à 971 878 en 2024, égalant 24,9 % des résidents, soutenue par des professionnels qualifiés d'Inde, de Chine et d'ailleurs. Francfort et Munich enregistrent des afflux similaires liés aux expansions fintech et semi-conducteurs. Ces cohortes favorisent généralement les locations de haute qualité près des clusters d'emploi, maintenant une occupation premium et une croissance locative. Les promoteurs adaptant les unités avec des conditions de bail flexibles, des options meublées et une connectivité numérique forte capitalisent sur cette tendance. La concentration géographique des talents maintient une pression à la hausse sur les loyers dans les districts centraux et consolide les locations comme la tranche à croissance la plus rapide du marché immobilier allemand.

Analyse d'impact des freins

| Frein | ( ~ ) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Inflation des coûts de construction comprimant les marges des promoteurs | -1.2% | National, avec impact aigu dans les zones métropolitaines à coût élevé | |

| Pénuries de main-d'œuvre qualifiée causant des retards de projets | -0.6% | National, particulièrement aigu en Bavière, Bade-Wurtemberg | |

| Hausse des taux BCE resserrant l'accessibilité hypothécaire | -0.5% | National, avec impact plus élevé sur les primo-accédants | Court terme (≤ 2 ans) |

| Plafonds de loyers urbains | -0.4% | Berlin, Munich, Francfort, Hambourg | |

| Source: Mordor Intelligence | |||

Inflation des coûts de construction comprimant les marges des promoteurs

Les prix de construction ont augmenté de 3,2 % en rythme annuel en février 2025, prolongeant une poussée décennale qui a gonflé les coûts de 64 % depuis 2010[3]Statistisches Bundesamt, "Baupreise für Wohngebäude Februar 2025," destatis.de. L'augmentation des factures d'acier, béton et salaires menace la viabilité des projets, surtout dans les métropoles où les terrains sont rares et où les parcelles commandent déjà des primes importantes. Près de la moitié des entrepreneurs anticipent des baisses de revenus en 2025, incitant à une adoption accrue de la préfabrication, des contrats fournisseurs plus longs et une simplification de conception. Le marché immobilier allemand fait donc face à une compression immédiate de rentabilité jusqu'à ce que les courbes de coûts se stabilisent ou que les innovations apportent des économies matérielles.

Plafonds de loyers urbains limitant la croissance des revenus pour les propriétaires

L'extension fédérale du Mietpreisbremse jusqu'en 2029 plafonne les nouveaux baux à 10 % au-dessus des niveaux de loyers locaux comparatifs, freinant le potentiel de hausse des revenus pour les propriétaires dans les villes à forte demande. Les plafonds de revenus risquent de décourager la nouvelle offre locative précisément là où les pénuries sont les plus aiguës. Les propriétaires se tournent vers les améliorations ESG et les exemptions pour nouvelles constructions pour préserver les rendements, mais l'incertitude réglementaire chronique reste un frein à l'élan d'investissement dans les marchés urbains centraux.

Analyse par segment

Par type de propriété : Les appartements stimulent la densité urbaine

Les appartements et copropriétés ont détenu 65,12 % de la part du marché immobilier allemand en 2024, soulignant comment le changement démographique et le regroupement d'emplois urbains maintiennent la demande d'unités compactes. Les loyers moyens de Berlin ont grimpé de 10,6 % en 2024, validant le pouvoir de prix des appartements bien situés dans un contexte d'offre nouvelle limitée. Les villas et maisons individuelles, bien qu'étant une tranche plus petite, devraient afficher un TCAC de 4,31 % alors que le travail hybride permet aux ménages d'échanger les temps de trajet contre de plus grands lots de banlieue. La construction modulaire et la préfabrication hors site raccourcissent les délais de livraison pour les projets multifamiliaux, permettant une rotation plus rapide du capital dans le marché immobilier allemand.

L'appétit institutionnel croissant pour les appartements construction-location soutient la formation continue de capital, et de forts taux d'absorption justifient les équipements premium tels que les espaces de coworking et les centres de fitness. La croissance unifamiliale de banlieue est plus notable autour de Hambourg et Cologne, où les politiques pro-famille et les liaisons ferroviaires améliorées encouragent la migration sortante. Cependant, même ces développements périphériques restent liés aux centres urbains par les transports, les gardant intégraux au marché immobilier allemand plus large.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par gamme de prix : Le logement abordable accélère

Les actifs moyen de gamme ont conservé 47,12 % de la taille du marché immobilier allemand en 2024, mais la tranche abordable est la plus dynamique à 4,34 % de TCAC, aidée par les subventions pour 100 000 nouvelles unités sociales chaque année et des règles d'amortissement favorables. Les promoteurs capables d'équilibrer les contrôles de coûts avec les objectifs ESG sont bien placés pour capturer un financement public significatif et des compensations fiscales. Bien que les maisons de luxe se négocient sur la marque et la rareté, l'accessibilité hypothécaire resserrée suite aux hausses de la BCE a déplacé le volume vers les produits subventionnés.

Dans les métropoles de l'est comme Leipzig, l'accessibilité naturelle et la croissance rapide des salaires se combinent pour attirer les migrants cherchant de la valeur, stimulant davantage le pipeline abordable. À l'inverse, les parcelles contraintes des villes principales laissent le segment luxe plus dépendant des acheteurs internationaux et des locaux riches en liquidités. Les portefeuilles équilibrés qui mélangent la stabilité moyen de gamme avec des développements abordables subventionnés semblent les mieux positionnés dans l'industrie immobilière allemande.

Par modèle commercial : La croissance locative dépasse les ventes

Les ventes représentaient encore 66 % du chiffre d'affaires 2024, mais les locations tracent un TCAC de 4,51 % jusqu'en 2030 alors que les jeunes ménages valorisent la flexibilité plutôt que la propriété. Les plateformes institutionnelles souscrivent maintenant des programmes locatifs en bloc, voyant les flux de trésorerie prévisibles comme une couverture contre la volatilité des prix. Vonovia a investi 409,6 millions EUR en améliorations au T1 2025 pour augmenter l'occupation et prolonger la vie des actifs.

À Berlin et Munich, la migration entrante persistante resserre les vacances en dessous de 2 %, soutenant les primes locatives et incitant plus d'offre sous le format locatif. Les petites villes restent orientées ventes, mais un changement culturel graduel vers la location est visible à l'échelle nationale, renforçant les locations comme pilier de croissance structurelle du marché immobilier allemand.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par mode de vente : Le marché primaire gagne en élan

Les transactions secondaires ont représenté 71 % de l'activité 2024, reflétant le vaste stock existant de l'Allemagne. Les ventes primaires, cependant, évoluent à un TCAC de 4,55 % alors que les ménages recherchent des nouvelles constructions économes en énergie qualifiées pour les incitations KfW. Les acheteurs perçoivent un futur resserrement réglementaire et optent pour des propriétés conformes dès le départ, évitant les frais de rénovation.

Les réformes turbo-logement annoncées en février 2025 promettent des approbations plus rapides, ce qui pourrait augmenter davantage le volume de nouvelles constructions. Les corridors de croissance autour de la ceinture extérieure de Berlin et de la périphérie de Munich sont devenus des foyers pour les communautés planifiées maîtresses offrant des fonctionnalités de maison intelligente, charge de VE et systèmes de pompe à chaleur. Ce changement étend la taille totale du marché immobilier allemand attribuable à l'inventaire tout neuf.

Analyse géographique

Berlin a représenté 14,8 % du marché immobilier allemand en 2024 et reste le hub de logement le plus liquide de la nation. Les loyers moyens ont atteint 13,89 EUR par m² suite à une hausse annuelle de 10,6 %, et les terrains développables limités continuent de soutenir la pression à la hausse malgré les politiques de plafond des loyers. Les pilotes gouvernementaux de logement social utilisant des unités modulaires visent à soulager les pénuries sans diluer les objectifs ESG, s'assurant que le nouveau stock s'aligne avec la politique climatique.

Leipzig offre l'expansion la plus rapide avec un TCAC projeté de 4,6 % jusqu'en 2030. Son attrait réside dans les prix compétitifs, de bonnes liaisons ferroviaires et une base logistique se renforçant qui attire à la fois locataires et employeurs. La migration nette entrante de Hambourg et Munich souligne son potentiel de rattrapage. Munich elle-même reste la ville la plus chère d'Allemagne, avec des prix d'appartements dépassant 7 273 EUR par m², ancrés par un cluster robuste de sciences de la vie et semi-conducteurs qui amortit contre les chocs macro.

Francfort bénéficie des relocalisations financières post-Brexit et de la demande soutenue pour les locations premium du centre-ville, alors que 6 % des ventes de maisons 2024 impliquaient des acheteurs étrangers. L'économie ancrée sur le port de Hambourg donne une croissance de logement stable, quoique plus lente. Cologne et Düsseldorf se distinguent comme des marchés équilibrés combinant une accessibilité relative avec de solides fondamentaux d'emploi. Les améliorations d'infrastructure en cours dans la région Rhin-Ruhr solidifient davantage la structure polycentrique de l'Allemagne, permettant aux investisseurs et promoteurs de diversifier tout en restant dans le marché immobilier allemand.

Paysage concurrentiel

Le secteur présente une concentration modérée, dirigé par Vonovia SE avec environ 543 000 unités d'une valeur de 83,7 milliards EUR dans trois pays. Après avoir enregistré 6,8 milliards EUR de pertes en 2023, Vonovia a amélioré l'EBITDA ajusté du T1 2025 de 15,1 %, soulignant les efficiences opérationnelles et un pivot vers les rénovations à haut rendement[4]Vonovia SE, "Quarterly Statement Q1 2025," vonovia.de. L'alignement ESG est au centre de la stratégie concurrentielle ; les principaux propriétaires font la course pour moderniser les stocks afin de respecter les objectifs de neutralité climatique 2045, réduisant l'intensité énergétique et attirant le financement subventionné.

La consolidation continue via des acquisitions sélectives-la prise de contrôle antérieure de Deutsche Wohnen par Vonovia reste le modèle-tandis que les fonds étrangers riches en capital poursuivent les achats de plateformes tels que l'accord Empira en cours de Partners Group. L'adoption technologique diverge : les acteurs plus importants emploient BIM, capteurs IoT et planification de maintenance pilotée par IA, débloquant des avantages de coût et de service locataire. Les propriétaires régionaux plus petits conservent un avantage grâce à la connaissance hyperlocale du marché mais font face à des coûts de conformité et de capital plus élevés.

Les verticales logements pour personnes âgées, logements abordables et construction-location attirent des entrants spécialisés soutenus par du capital de pension et d'assurance cherchant un revenu fiable de longue durée. Cette spécialisation intensifie les demandes de capacité globale dans le marché immobilier allemand et place une prime sur l'expertise d'exécution et la scalabilité.

Leaders de l'industrie de l'immobilier résidentiel allemagne

-

Vonovia SE

-

Deutsche Wohnen SE

-

LEG Immobilien SE

-

Consus Real Estate

-

SAGA Unternehmensgruppe Hamburg

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Vonovia SE a rapporté une augmentation de 15,1 % de l'EBITDA ajusté du T1 2025 à 698,5 millions EUR et a nommé Luka Mucic comme PDG entrant.

- Avril 2025 : Le Wohnatlas 2025 de Postbank a projeté des hausses de prix annuelles de 0,4 % pour les copropriétés existantes à l'échelle nationale jusqu'en 2035, avec Leipzig à 1,9 %.

- Mars 2025 : Vonovia a clôturé 2024 à 2,6 milliards EUR d'EBITDA ajusté et a délineé 3 000 nouvelles unités pour 2025.

- Février 2025 : Le paquet fédéral "turbo construction de logements" a promis des permis plus rapides et des dépenses de logement social plus élevées.

Portée du rapport du marché de l'immobilier résidentiel allemagne

L'immobilier résidentiel se réfère à la terre et tous bâtiments à des fins résidentielles. Le type le plus commun d'immobilier résidentiel est les logements unifamiliaux. Une analyse complète du contexte du marché de l'immobilier résidentiel allemand, incluant l'évaluation de l'économie et la contribution des secteurs dans l'économie, aperçu du marché, estimation de la taille du marché pour les segments clés, et tendances émergentes dans les segments de marché, dynamiques du marché, et tendances géographiques, et impact COVID-19, est couverte dans le rapport.

Le marché de l'immobilier résidentiel allemand est segmenté par type (villas, maisons individuelles, copropriétés, et appartements) et villes clés (Berlin, Hambourg, Cologne, Munich, et le reste de l'Allemagne). Le rapport offre la taille du marché et les prévisions pour tous les segments ci-dessus en valeur (USD).

| Appartements et copropriétés |

| Villas et maisons individuelles |

| Abordable |

| Moyen de gamme |

| Luxe |

| Ventes |

| Location |

| Primaire (nouvelle construction) |

| Secondaire (revente de maison existante) |

| Berlin |

| Hambourg |

| Munich |

| Cologne |

| Francfort |

| Düsseldorf |

| Leipzig |

| Reste de l'Allemagne |

| Par type de propriété | Appartements et copropriétés |

| Villas et maisons individuelles | |

| Par gamme de prix | Abordable |

| Moyen de gamme | |

| Luxe | |

| Par modèle commercial | Ventes |

| Location | |

| Par mode de vente | Primaire (nouvelle construction) |

| Secondaire (revente de maison existante) | |

| Par villes clés | Berlin |

| Hambourg | |

| Munich | |

| Cologne | |

| Francfort | |

| Düsseldorf | |

| Leipzig | |

| Reste de l'Allemagne |

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché immobilier allemand ?

Il s'élève à 722,61 milliards USD en 2025 et devrait atteindre 885,09 milliards USD d'ici 2030.

Quelle ville détient la plus grande part du marché immobilier allemand ?

Berlin mène avec 14,8 % de la valeur nationale du logement en 2024.

Pourquoi les locations croissent-elles plus vite que les ventes en Allemagne ?

Les préférences de mobilité, l'investissement institutionnel construction-location et l'accessibilité hypothécaire plus serrée accélèrent la demande locative à un TCAC de 4,51 %.

Comment les subventions KfW influencent-elles la nouvelle construction ?

Les prêts à faible taux jusqu'à 150 000 EUR par unité et les subventions de systèmes de chauffage couvrant jusqu'à 70 % des coûts rendent les nouvelles constructions économes en énergie financièrement attractives.

Dernière mise à jour de la page le: