Analyse du marché de limmobilier résidentiel au Myanmar

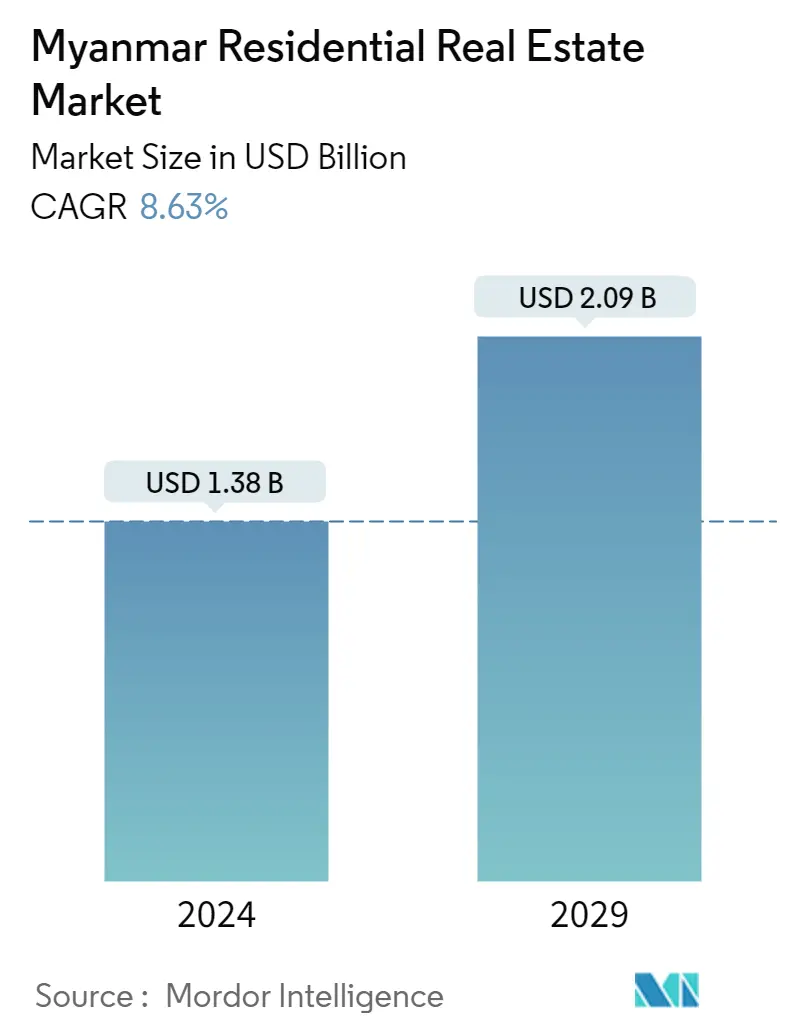

La taille du marché immobilier résidentiel du Myanmar est estimée à 1,38 milliard USD en 2024 et devrait atteindre 2,09 milliards USD dici 2029, avec une croissance de 8,63 % au cours de la période de prévision (2024-2029).

- Les troubles politiques actuels et laugmentation rapide de la troisième vague de cas de COVID-19 ont gravement impacté léconomie du Myanmar, qui avait déjà été affaiblie par la pandémie en 2020. La mobilité et les revenus réduits, les manifestations, les pénuries de main-dœuvre, la perturbation continue des services commerciaux essentiels, notamment la logistique et les télécommunications, ainsi que les services publics tels que la santé et l'éducation, ont frappé l'activité économique.

- Les appartements et les terrains sont toujours disponibles à l'achat. Dannée en année, les hausses de prix sont progressives. Le coût n'a pas changé. En conséquence, les investisseurs ne peuvent gagner que très peu. Avec le temps, la valeur du dollar et le prix de lor montent en flèche. En fonction de leur prix dachat, les acheteurs peuvent percevoir des bénéfices. Gagner rapidement de largent pour le logement est un défi. Pour cette raison, beaucoup choisissent de ne pas investir dans le secteur immobilier.

- Les restrictions épidémiques étant soi-disant abolies, le Myanmar est à nouveau accessible aux investissements étrangers. Malheureusement, personne nattendait pour acheter un bien immobilier à Yangon, ce qui était une mauvaise nouvelle pour les promoteurs et les parties prenantes locales. Alors que la demande dépassait l'offre au début de la décennie précédente, la valeur des propriétés dans l'ancienne capitale du Myanmar a bondi.

- Le marché connaît une augmentation des développements à usage mixte combinant des espaces résidentiels, commerciaux et de vente au détail. Ces développements offrent commodité et style de vie vie-travail-loisir, attirant les acheteurs et les investisseurs à la recherche de communautés intégrées.

Tendances du marché immobilier résidentiel au Myanmar

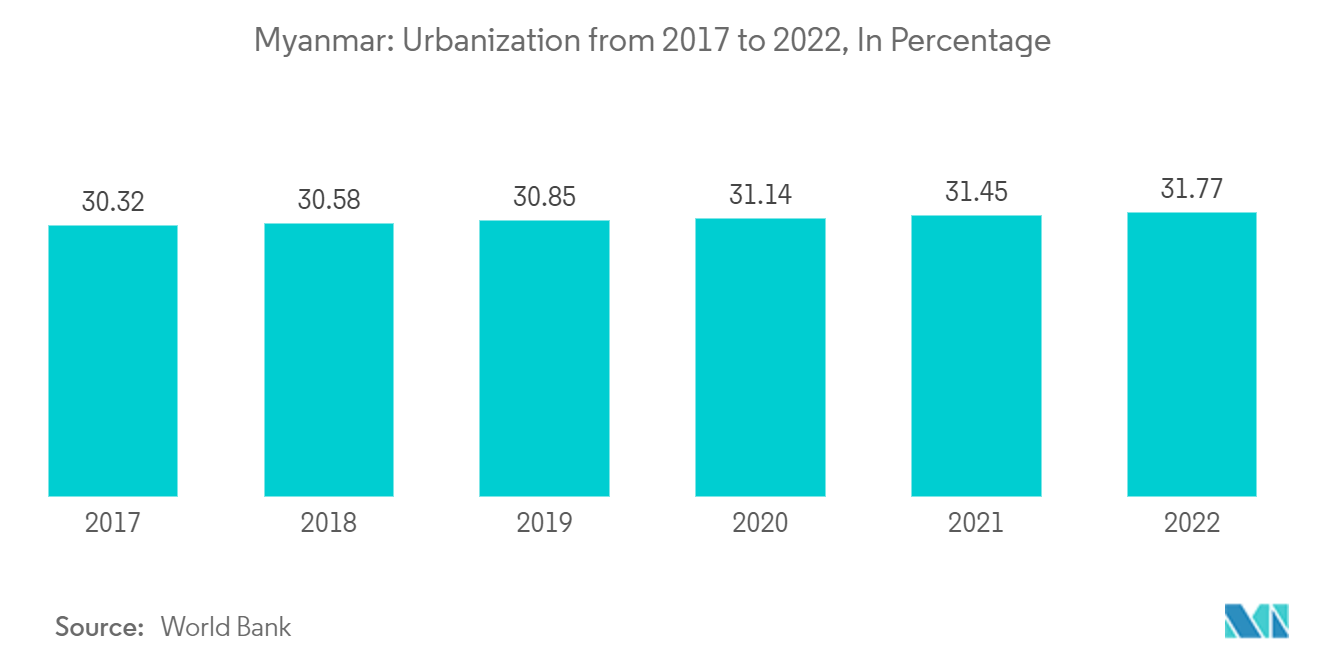

La croissance de lurbanisation stimule le marché

- Les effets persistants du COVID-19, la hausse des prix et les troubles politiques au Myanmar ont dévasté les populations, les obligeant à sadapter et à développer des techniques dadaptation. Le schéma migratoire typique des zones rurales vers les zones urbaines, qui contribue de manière significative au développement socio-économique du pays, a été particulièrement interrompu. De graves répercussions sur les migrants et leurs familles deviennent évidentes lorsque lon examine plus en détail les effets de ces mouvements.

- Ces crises ont gravement touché les travailleurs et les entreprises et immobilisé la nation et son économie. Il y a eu des problèmes avec la chaîne d'approvisionnement, une augmentation de la précarité de l'emploi et la fermeture de nombreuses entreprises. Selon les projections de lOIT, le Myanmar compte 1,1 million de femmes et dhommes travaillant de moins quen 2020.

- Selon les prévisions, 19,3 millions de femmes et dhommes étaient employés au premier semestre 2022, soit une légère augmentation par rapport aux 18,6 millions prévus pour 2021. Cependant, la proportion de personnes en âge de travailler employées était encore nettement inférieure à ce quelle était avant la prise de pouvoir par larmée. L'OIT affirme également qu'il y a une baisse substantielle de la qualité du travail. Pour de nombreux travailleurs, les conditions de travail sont précaires en raison de graves invasions.

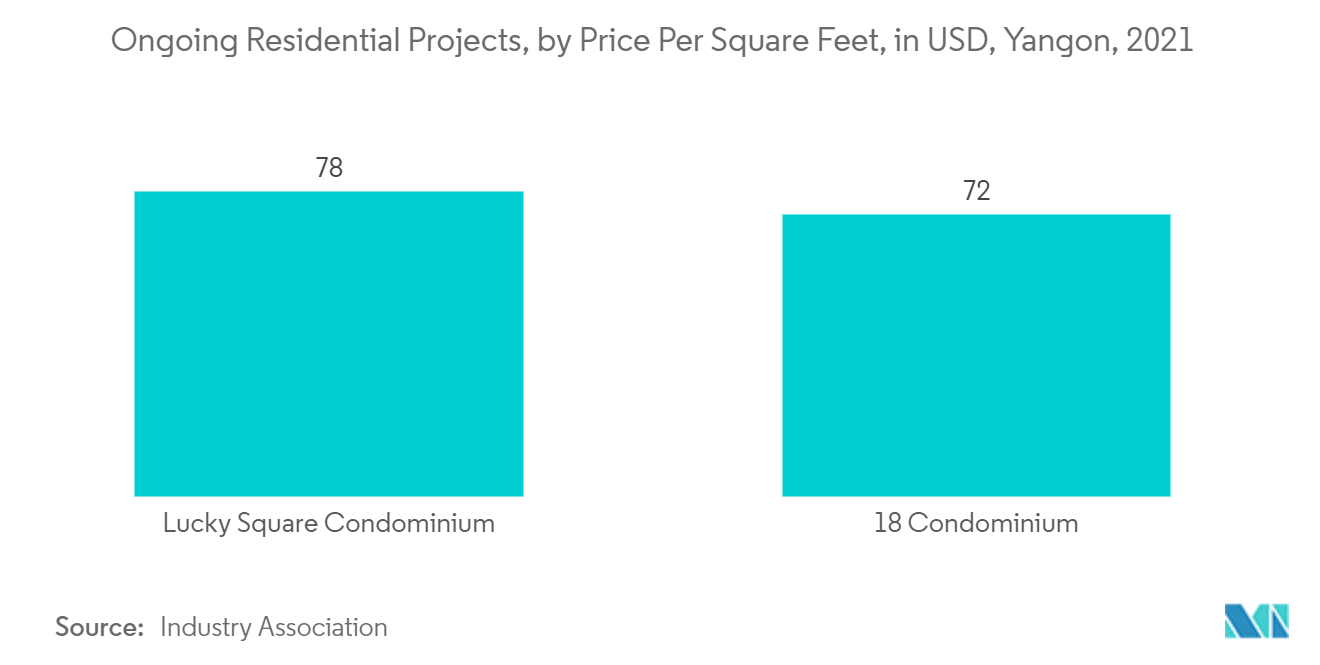

Les logements locatifs publics de Yangon, moteurs du marché

- Yangon avait un immense potentiel pour devenir une ville modèle prospère pour les villes de lASEAN. C'était une métropole dotée d'un tissu social dynamique, d'un niveau d'éducation en hausse, d'un environnement hospitalier favorable à la prospérité des entreprises, d'une population hautement instruite et de gouvernements locaux disposés à entreprendre des changements institutionnels. Le ministère de la Construction entreprend des projets de logements locatifs publics à Yangon, Mandalay et Nay Pyi Taw, les villes très peuplées, afin d'améliorer les conditions socio-économiques de la population et de générer des possibilités de travail grâce au secteur de la construction.

- Sur un site de 174 acres à Yangon, un projet de lotissement public de 3104 logements serait construit, avec quatre structures de cinq étages abritant chacune 194 appartements. Le gouvernement a investi des millions de kyats dans le projet et espère récupérer son investissement en facturant des locations à long terme au grand public. Une fois le projet terminé, les locataires peuvent louer un logement dans le lotissement à un tarif raisonnable. Chaque unité de logement locatif public aura une largeur de 650 pieds carrés. Chaque appartement comprend deux chambres, un salon et une salle de bain. La zone du projet comprend le marché, lécole, la clinique, la cour de récréation et le parc. Des efforts sont déployés pour louer certains appartements achevés dans les zones du projet d'ici la fin de 2022. Les unités finies sont actuellement en cours d'installation avec des installations d'approvisionnement en électricité et en eau.

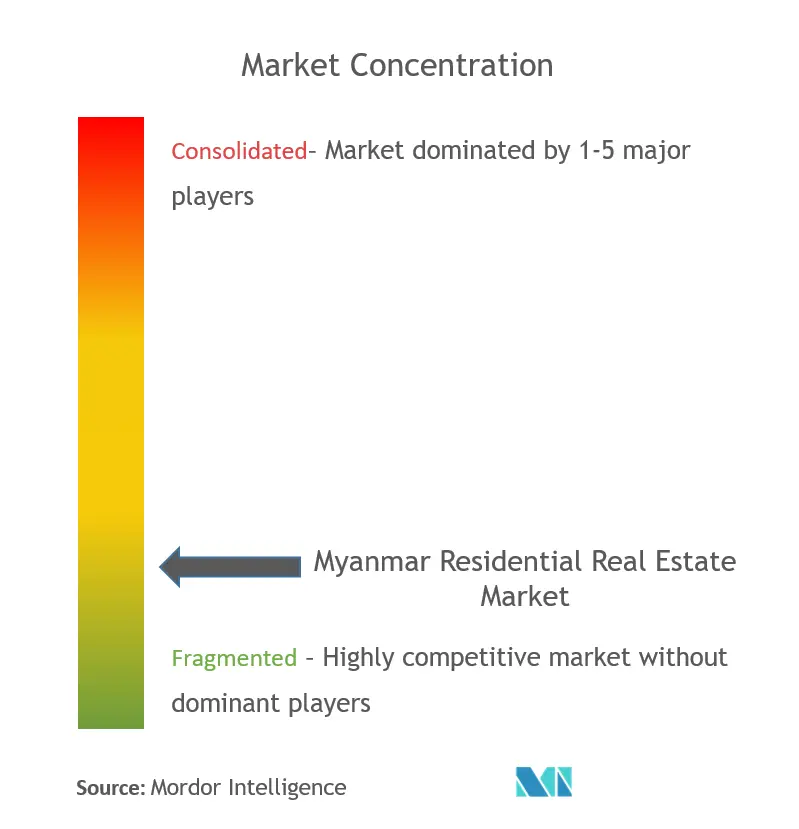

Aperçu du secteur de l'immobilier résidentiel au Myanmar

Le marché immobilier résidentiel du Myanmar est fragmenté en raison de la présence de nombreux acteurs sur le marché. Certains acteurs majeurs sont Marga Group, Shwe Taung Group, Dagon Group, Yoma Strategic Holdings, etc. Le marché absorbe de nouveaux projets et les demandeurs de logements modernes devraient investir dans le secteur immobilier. Ainsi, diverses entreprises se concentrent sur le lancement et la commercialisation de nouveaux projets, ainsi que sur le divertissement et la stabilité des résidents. Le marché connaît une croissance lente en raison de la baisse de la demande et de laugmentation de loffre, ce qui a entraîné un écart considérable tout en exacerbant les pressions sur les prix.

Leaders du marché de limmobilier résidentiel au Myanmar

Marga Group

Shwe Taung Group

Yoma Strategic Holdings

Myanmar Seilone

Dagon Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché immobilier résidentiel au Myanmar

- Juin 2023:Le PNUD, ONU Femmes et ONU-Habitat ont réuni hier des représentants des communautés locales, des ONG, des partenaires de développement et du secteur privé pour discuter de la recherche sur la pauvreté urbaine et des stratégies innovantes utilisées dans un nouveau projet visant à renforcer la résilience des populations à faible revenu. communautés urbaines. Il vise à renforcer la résilience des résidents en aidant les groupes dirigés par la communauté à améliorer les services et installations essentiels, à améliorer l'environnement physique des quartiers informels, à lutter contre la violence sexiste et à promouvoir les moyens de subsistance, les compétences et la création d'emplois.

- Février 2023:Le projet de logement du gouvernement d'unité nationale du Myanmar (NUG), Spring Bliss, a atteint les précommandes de plus de 6500 appartements en une journée. Le gouvernement fantôme cherche à lever des fonds pour la révolution en cours contre le régime militaire en vendant ou en mettant aux enchères des biens appartenant à larmée. Les maisons Spring Bliss seront construites sur des terrains illégalement saisis par l'armée dans les townships de Hlaing Tharyar, South Dagon et Mingaladon à Yangon.

- Janvier 2022:un projet de logements locatifs publics de 10000 chambres était en cours dans le canton de Dhakhinathiri de la zone du conseil de Nay Pyi Taw, le canton de Dagon Myothit (sud) de la région de Yangon et le canton de Patheingyi de la région de Mandalay. La phase 1 du projet s'étend sur 171 acres d'un terrain dans le canton de Dagon Myothit (sud) de la région de Yangon et a été achevée à 48 %. La phase 1 menée par la Fédération des entrepreneurs du secteur de la construction du Myanmar et la Myanmar Licensed Contractors Association comprend 194 unités de construction pour 3104 chambres.

Segmentation du secteur de limmobilier résidentiel au Myanmar

Les biens immobiliers (terrains et bâtiments s'y trouvant) utilisés à des fins résidentielles sont communément appelés biens immobiliers résidentiels; Les habitations unifamiliales constituent le type d'immobilier résidentiel le plus répandu. Une analyse de fond complète du marché immobilier résidentiel du Myanmar, y compris lévaluation de léconomie et la contribution des secteurs à léconomie, laperçu du marché, lestimation de la taille du marché pour les segments clés et les tendances émergentes dans les segments de marché, la dynamique du marché et les tendances géographiques. , et limpact du COVID-19 est inclus dans le rapport.

Le marché immobilier résidentiel du Myanmar est segmenté par type (villas/maisons foncières et copropriétés/appartements) et par villes (Yangon, Mandalay, Naypyidaw, Mawlamyine et autres villes). Le rapport propose la taille du marché et les prévisions en valeurs (USD) pour tous les segments ci-dessus.

| Villas/Maisons Landées |

| Copropriétés/Appartements |

| Rangoun |

| Mandalay |

| Naypyidaw |

| Moulamiine |

| Autres villes |

| Par type | Villas/Maisons Landées |

| Copropriétés/Appartements | |

| Par villes | Rangoun |

| Mandalay | |

| Naypyidaw | |

| Moulamiine | |

| Autres villes |

FAQ sur les études de marché de l'immobilier résidentiel au Myanmar

Quelle est la taille du marché immobilier résidentiel au Myanmar ?

La taille du marché immobilier résidentiel du Myanmar devrait atteindre 1,38 milliard USD en 2024 et croître à un TCAC de 8,63 % pour atteindre 2,09 milliards USD dici 2029.

Quelle est la taille actuelle du marché immobilier résidentiel au Myanmar ?

En 2024, la taille du marché immobilier résidentiel du Myanmar devrait atteindre 1,38 milliard de dollars.

Qui sont les principaux acteurs du marché immobilier résidentiel au Myanmar ?

Marga Group, Shwe Taung Group, Yoma Strategic Holdings, Myanmar Seilone, Dagon Group sont les principales sociétés opérant sur le marché immobilier résidentiel du Myanmar.

Quelles années couvre ce marché immobilier résidentiel au Myanmar et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché immobilier résidentiel du Myanmar était estimée à 1,27 milliard de dollars. Le rapport couvre la taille historique du marché de limmobilier résidentiel au Myanmar pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de limmobilier résidentiel au Myanmar pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'immobilier résidentiel au Myanmar

Statistiques sur la part de marché de limmobilier résidentiel au Myanmar 2024, la taille et le taux de croissance des revenus, créées par Mordor Intelligence™ Industry Reports. Lanalyse de limmobilier résidentiel au Myanmar comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.