Analyse du marché de lemballage au Brésil

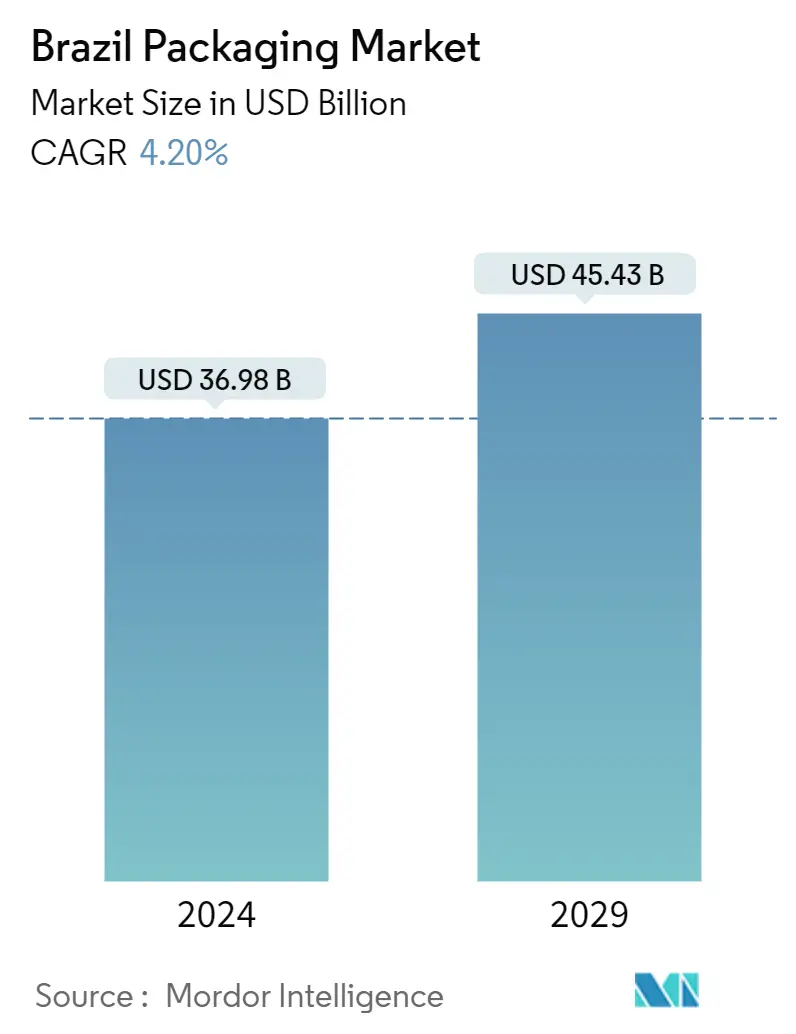

La taille du marché brésilien de lemballage est estimée à 36,98 milliards USD en 2024 et devrait atteindre 45,43 milliards USD dici 2029, avec une croissance de 4,20 % au cours de la période de prévision (2024-2029).

- L'industrie de l'emballage a connu une croissance constante au cours des dernières années, portée par les changements dans le choix des substrats, l'expansion de nouveaux marchés et la dynamique de propriété. Cependant, les préoccupations en matière de durabilité et denvironnement deviennent de plus en plus importantes, et les innovations dans les emballages en papier, en métal, en verre et en plastique connaissent une croissance sur le marché. Laugmentation de la consommation demballages en plastique non recyclables a entraîné un besoin accru de matériaux facilement recyclables et durables tels que le papier et le carton, le PET recyclé (rPET) et les bioplastiques.

- La préférence pour les aliments transformés et emballés stimule également le marché de lemballage en raison de lévolution des modes de vie et de la croissance économique. Le déplacement de la population vers les centres urbains est la principale raison de la demande croissante daliments transformés. La demande d'emballages flexibles augmente en raison de leur capacité à augmenter la durée de conservation et la durabilité des produits. Les types demballages écologiques tels que le verre et le plastique réutilisables gagnent également en popularité, et les fabricants se tournent vers des emballages recyclables pour répondre aux demandes des consommateurs.

- Le secteur du commerce électronique au Brésil a connu une croissance significative en raison de la pandémie et de lévolution des préférences des consommateurs. Les secteurs en expansion de la vente au détail et du commerce électronique, ainsi que la disponibilité aisée des matières premières, devraient créer de futures opportunités de croissance pour les acteurs du marché brésilien. La demande daliments emballés, de boissons et dautres produits devrait augmenter, alimentant davantage lexpansion du marché au cours de la période de prévision.

- Lindustrie de lemballage est soumise à des réglementations strictes pour garantir la sécurité et la qualité des produits emballés et protéger lenvironnement. La structure réglementaire du Brésil en matière d'emballage alimentaire reflète principalement ses engagements envers ses partenaires commerciaux régionaux et internationaux, l'Agence nationale de surveillance de la santé étant responsable de l'élaboration et de l'application des réglementations applicables à la plupart des types de produits alimentaires emballés.

- Dans lensemble, laugmentation de la demande de produits emballés, tirée par laugmentation du pouvoir dachat, le commerce de détail moderne, lurbanisation et la sensibilisation croissante des consommateurs à la santé et à lhygiène, devrait créer dimportantes opportunités de croissance pour lindustrie de lemballage après la COVID-19.

Tendances du marché de lemballage au Brésil

Le papier et le carton seront le segment à la croissance la plus rapide

- L'expansion du marché de l'emballage en papier au Brésil est principalement motivée par ses avantages pour l'environnement. Les emballages en papier sont légers, biodégradables et recyclables, ce qui en fait une option écologique. De plus, il offre un moyen flexible et économique de transporter, conserver et protéger une variété de produits, ce qui est crucial pour la croissance de l'industrie de l'emballage dans la région.

- Le secteur brésilien du papier et de la pâte à papier est l'un des secteurs d'exportation agricole les plus prospères du pays, se classant en bonne place sur la liste des pays qui génèrent ce type de produit. Les cartons peuvent être fabriqués à partir de divers matériaux tels que le carton, le duplex, le kraft blanc, les matériaux recyclés ou le composite. L'emballage carton Combistyle a été introduit en mai 2022 par SIG, en collaboration avec l'un des plus grands producteurs de lait du Brésil, Frimesa. Ces emballages carton ont été présentés à l'APAS Show 2022, le plus grand salon commercial FB des Amériques, qui s'est tenu à São Paulo, au Brésil.

- Le marché de lemballage en papier est segmenté par type, y compris les boîtes en carton ondulé, les cartons pour boîtes ou cartons, les sacs et sachets en papier et les pochettes en papier. Les boîtes en carton ondulé sont plus résistantes que les boîtes en carton ordinaires et offrent un rembourrage fiable aux marchandises pendant le transport et la manutention. Le carton ondulé existe en différents formats, en fonction de son épaisseur et de ses dimensions.

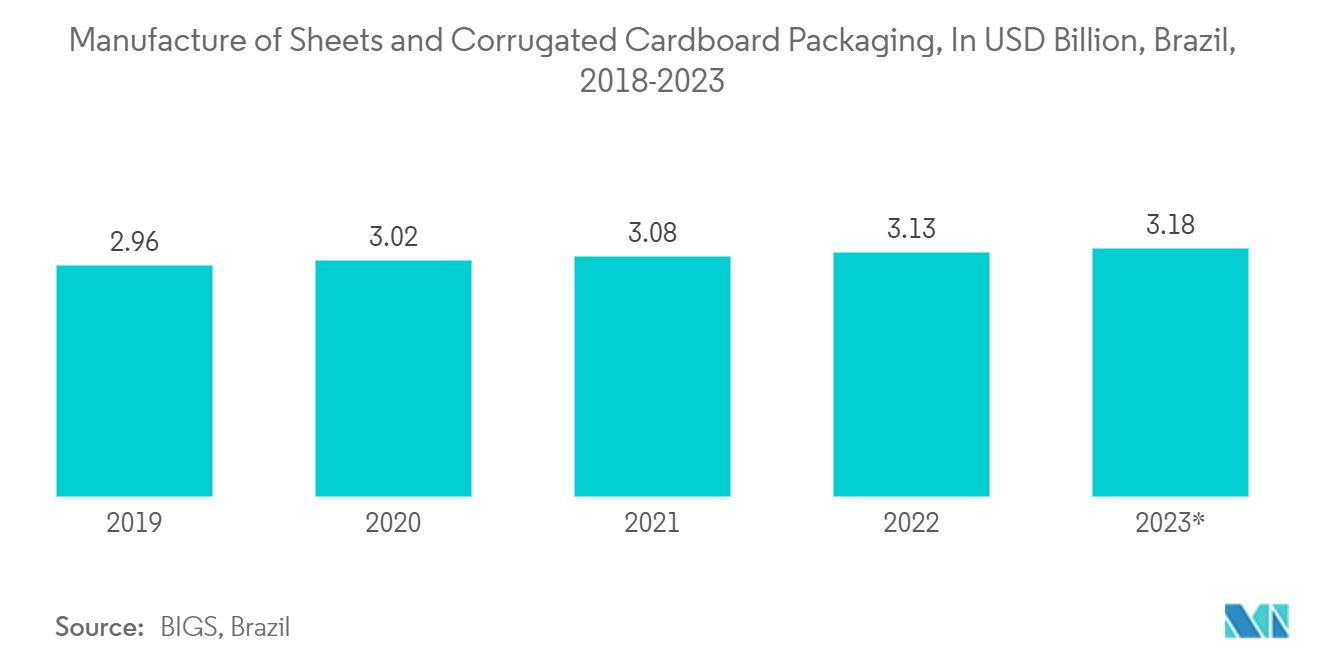

- Le Brésil est l'un des plus grands marchés d'Amérique du Sud pour le carton ondulé. Selon les estimations de l'Institut brésilien de géographie et de statistique, la production brésilienne de feuilles et d'emballages en carton ondulé devrait passer de 2,89 milliards de dollars en 2018 à 3,18 milliards de dollars en 2023.

- Un autre facteur à lorigine de la croissance du marché de lemballage en papier au Brésil au cours de la période de prévision est la popularité croissante des emballages innovants. Les emballages en papier intelligents devraient stimuler la demande de ces produits au Brésil tout au long de la période de projection. Cette tendance devrait renforcer encore la croissance du marché, soulignant l'importance des emballages durables et respectueux de l'environnement.

Lindustrie pharmaceutique va devenir lindustrie à la croissance la plus rapide

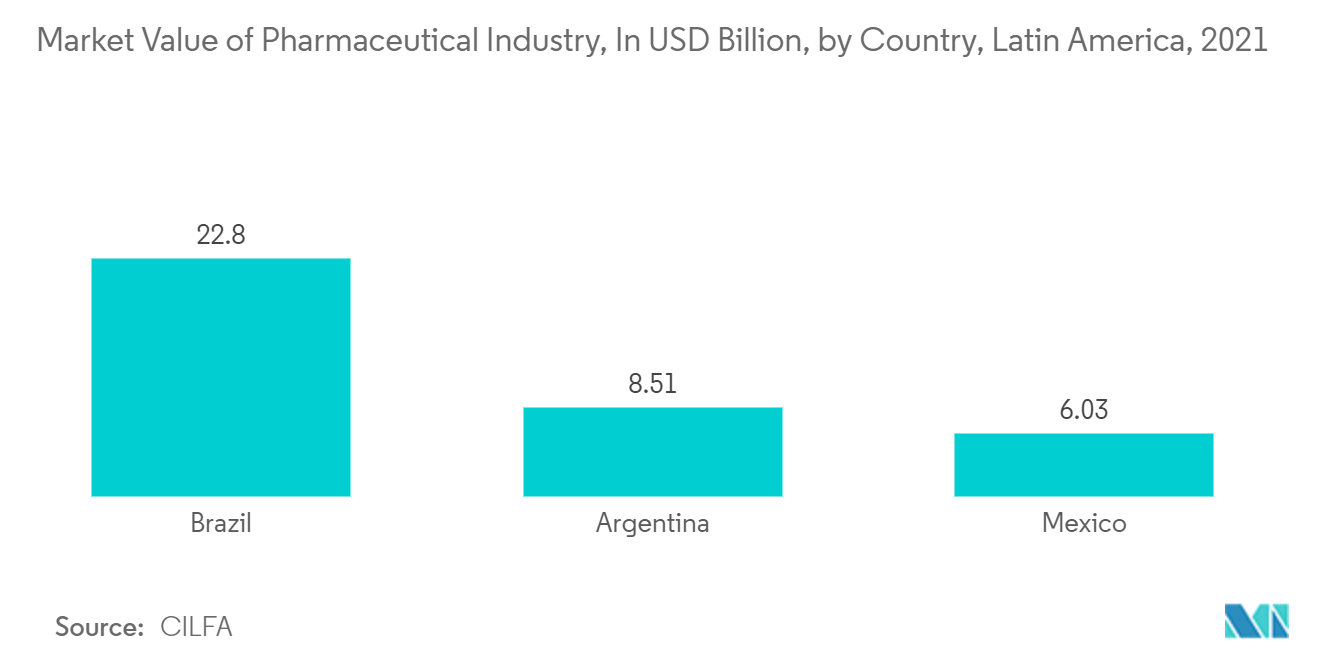

- Le Brésil est lun des principaux contributeurs à la part de marché en Amérique latine. Le pays constitue un marché pharmaceutique mature dans la région. Le marché du pays a été témoin de diverses innovations de produits, en particulier de produits d'emballage pharmaceutique, grâce à d'importants fournisseurs à travers le pays.

- De plus, le Brésil possède le marché de la santé le plus important d'Amérique latine, avec des dépenses de santé représentant 9,1 % du PIB. Selon l'Administration du commerce international, il existe environ 6 642 hôpitaux, dont 63 % sont privés. En 2021, il y avait environ 88000 services de soutien aux soins de santé, 502000 médecins et 89000 pharmacies.

- En outre, selon la Fédération brésilienne des hôpitaux; Confédération nationale de la santé (Brésil) ; Ministère de la Santé (Brésil), le nombre d'hôpitaux au Brésil a atteint 7191 en 2022. Une telle croissance des hôpitaux augmenterait les opportunités pour les vendeurs d'emballages pharmaceutiques à l'échelle nationale de répondre au besoin croissant de produits pharmaceutiques prescrits.

- Selon Europharma, l'un des principaux producteurs de médicaments au Brésil, le secteur pharmaceutique brésilien connaît une transition significative. L'industrie pharmaceutique brésilienne a mûri et est devenue pertinente, avec un accent croissant sur l'innovation, comme en témoigne le fait que 64 % des médicaments lancés uniquement au Brésil en 2021 provenaient d'entreprises pharmaceutiques nationales.

- Le secteur brésilien de la santé est axé sur les prix, les produits produits dans le pays bénéficiant d'un avantage en termes de prix pour être vendus au gouvernement ; les entreprises doivent se conformer à toutes les normes d'enregistrement sanitaire, ce qui est vital pour la qualité. Les entreprises étrangères devraient envisager des mesures de réduction des coûts et mettre laccent sur les avantages des nouvelles technologies dans leurs supports marketing et promotionnels.

- La production pharmaceutique en expansion dans la région, la disponibilité accrue de médicaments en vente libre et les investissements importants réalisés par les entreprises locales contribuent tous à l'énorme croissance du secteur pharmaceutique brésilien. Ces tendances entraîneraient une recrudescence de la demande demballages pharmaceutiques à léchelle nationale.

Aperçu du marché brésilien de l'emballage

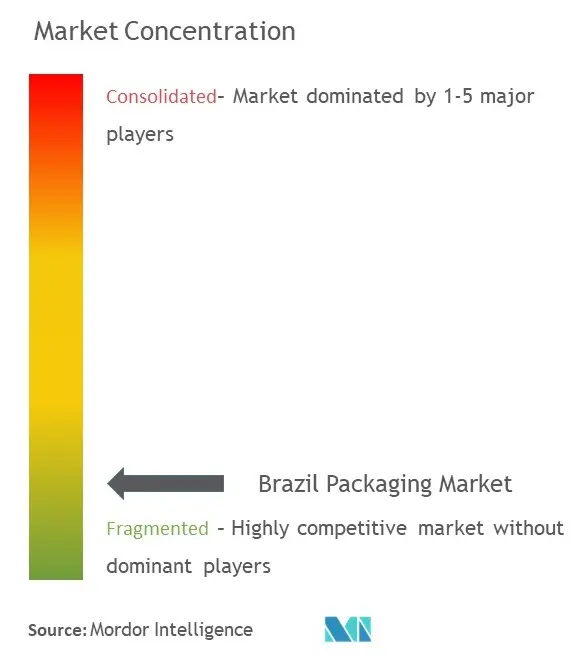

L'industrie de l'emballage au Brésil se caractérise par la fragmentation, avec la présence d'acteurs majeurs tels que Westrock Company, ORBIS Corporation, Tetra Pak International SA, Sonoco Products Company et d'autres. Ces entreprises se concentrent de plus en plus sur le développement de solutions d'emballage innovantes et durables, qu'elles réalisent grâce à des investissements et des expansions.

En novembre 2022, Amcor a annoncé un investissement important de 3 millions de dollars dans PulPac, une entreprise suédoise qui propose une technologie de fabrication de pointe pour des emballages à base de fibres à faible coût et hautes performances. Amcor n'est que l'un des nombreux investisseurs clés d'une coalition intersectorielle visant à accélérer l'adoption mondiale de la technologie innovante de PulPac.

En septembre 2022, Nefab a présenté WoodFoam, une mousse recyclable à base de fibres respectueuse de l'environnement, développée en collaboration avec StoraEnso, l'un des principaux fournisseurs de matériaux renouvelables pour l'emballage. Cette nouvelle solution représente une avancée significative en matière d'emballage durable et est susceptible d'être adoptée par les consommateurs soucieux de l'environnement.

Leaders du marché de lemballage au Brésil

NEFAB Embalagens LTDA

Klabin SA

WestRock Company

SSI Schaefer LTDA

Amcor PLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lemballage au Brésil

- Mars 2023 Amcor et Nfinite Nanotechnology Inc. ont révélé un accord de projet de recherche collaboratif visant à tester le potentiel de la technologie de nanorevêtement de Nfinite pour améliorer les emballages recyclables et compostables.

- Novembre 2022 l'Institut brésilien des plastiques, en partenariat avec Think Plastic Brazil et ApexBrasil (l'Agence brésilienne de promotion du commerce et des investissements), a lancé une nouvelle plateforme en ligne. Lindustrie du plastique reconvertie au Brésil considère linnovation, le design et la durabilité comme des différenciateurs clés à léchelle mondiale. Les principaux fabricants prennent activement des décisions éclairées concernant lapprovisionnement en ingrédients et les techniques de fabrication afin de saligner sur la tendance en matière de durabilité. Unilever, par exemple, a introduit des recharges pour la lessive liquide OMO utilisant 50 % de plastique recyclé, ce qui entraîne une consommation globale de plastique de 70 % en moins. Ces recharges sont également recyclables. Le produit a reçu une réponse positive de la part des consommateurs brésiliens et sa distribution a été étendue à d'autres pays d'Amérique du Sud, d'Europe et du Moyen-Orient.

- Mai 2022 Le groupe Ardagh annonce l'implantation de sa première usine de production de verre au Brésil. L'usine sera basée à Juiz de Fora, Minas Gerais, et s'adressera aux principaux clients du marché brésilien en pleine croissance, en fournissant des emballages en verre durables. L'usine créera environ 300 emplois de haute qualité et la production devrait démarrer au premier semestre 2024. L'accent mis par Ardagh sur le développement durable et ses objectifs ESG ambitieux permettraient de soutenir ces installations parmi les plus respectueuses de l'environnement du Groupe.

Segmentation de lindustrie de lemballage au Brésil

L'étude sur l'industrie brésilienne de l'emballage suit la demande pour les principaux types de matériaux tels que le plastique (souple et rigide), les métaux, le verre et le papier et le carton, ainsi que les secteurs verticaux correspondants et les revenus générés par la vente de produits d'emballage.

L'industrie de l'emballage au Brésil est segmentée par type de matériau (papier et carton, plastique, métal, verre) et par secteur d'utilisation final (aliments, boissons, produits pharmaceutiques, électronique grand public, soins personnels/à domicile).

Les tailles et prévisions du marché sont fournies en termes de valeur en USD pour tous les segments ci-dessus.

| Papier et carton |

| Plastique |

| Métal |

| Verre |

| Nourriture |

| Boisson |

| Pharmaceutique |

| Electronique grand public |

| Soins personnels/à domicile |

| Autres industries d'utilisateurs finaux |

| Par types de matériaux | Papier et carton |

| Plastique | |

| Métal | |

| Verre | |

| Par secteur d'activité de l'utilisateur final | Nourriture |

| Boisson | |

| Pharmaceutique | |

| Electronique grand public | |

| Soins personnels/à domicile | |

| Autres industries d'utilisateurs finaux |

FAQ sur les études de marché sur lemballage au Brésil

Quelle est la taille du marché brésilien de lemballage ?

La taille du marché brésilien de lemballage devrait atteindre 36,98 milliards USD en 2024 et croître à un TCAC de 4,20 % pour atteindre 45,43 milliards USD dici 2029.

Quelle est la taille actuelle du marché brésilien de lemballage ?

En 2024, la taille du marché brésilien de lemballage devrait atteindre 36,98 milliards USD.

Qui sont les principaux acteurs du marché brésilien de lemballage ?

NEFAB Embalagens LTDA, Klabin SA, WestRock Company, SSI Schaefer LTDA, Amcor PLC sont les principales sociétés opérant sur le marché brésilien de lemballage.

Quelles années couvre ce marché brésilien de lemballage et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché brésilien de lemballage était estimée à 35,49 milliards USD. Le rapport couvre la taille historique du marché de lemballage au Brésil pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lemballage au Brésil pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'emballage au Brésil

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lemballage au Brésil 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de Brazil Packaging comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.