Taille et Part du Marché de l'Internet des Objets dans le Secteur Bancaire

Analyse du Marché de l'Internet des Objets dans le Secteur Bancaire par Mordor Intelligence

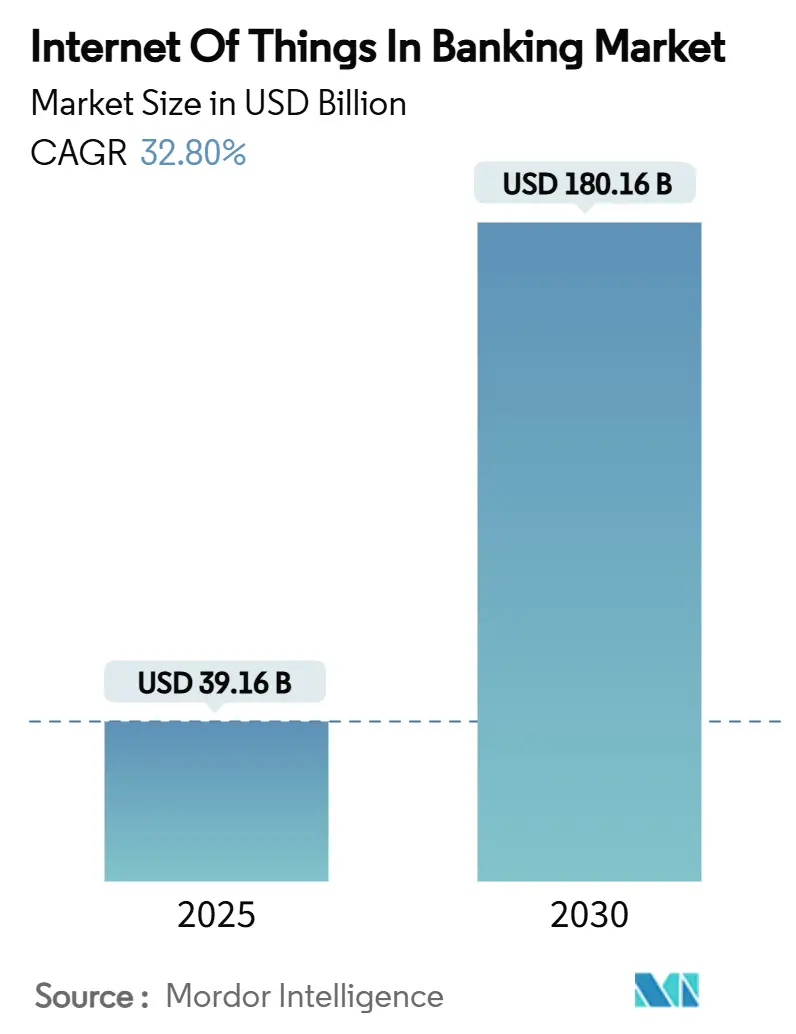

Le marché de l'Internet des Objets dans le Secteur Bancaire s'élève à 39,16 milliards USD en 2025 et devrait atteindre 180,61 milliards USD d'ici 2030, progressant à un TCAC de 32,8 %. Le rythme de croissance reflète le passage des banques vers des modèles opérationnels riches en capteurs, des flux de données en temps réel et des paiements intégrés qui lient les services financiers à l'utilisation quotidienne des appareils. Les institutions superposent des capteurs connectés sur les GAB, les agences et les terminaux mobiles pour rationaliser les opérations de trésorerie, déclencher des offres contextuelles et automatiser les paiements initiés depuis les véhicules et les appareils électroménagers intelligents. La poussée réglementaire, notamment la règle de banque ouverte du Consumer Financial Protection Bureau effective en avril 2026, accélère la préparation des API qui permet aux développeurs tiers de fusionner les signaux IoT avec les données bancaires. Les mandats parallèles en Europe sous PSD3 et le règlement sur les services de paiement proposé étendent les exigences d'authentification forte et créent des rails sécurisés pour les transactions IoT.[1]Payments Practice, "PSD3 and PSR: what to expect," ACI Worldwide, aciworldwide.com Les banques qui orchestrent ces capacités rapportent des gains d'efficacité de 30 à 40 % et des augmentations de 20 à 30 % des taux de réussite des recommandations produits lorsque les programmes IoT omnicanaux arrivent à maturité.[2]Editorial staff, "Omnichannel efficiency with IoT," World Wide Technology, wwt.comLes contraintes de la chaîne d'approvisionnement concernant les semi-conducteurs et le déploiement inégal de la 5G tempèrent encore les déploiements d'appareils, mais la baisse des coûts des capteurs et les avancées de l'edge computing indiquent une expansion soutenue du marché de l'Internet des Objets dans le Secteur Bancaire tout au long de la décennie.

Points Clés du Rapport

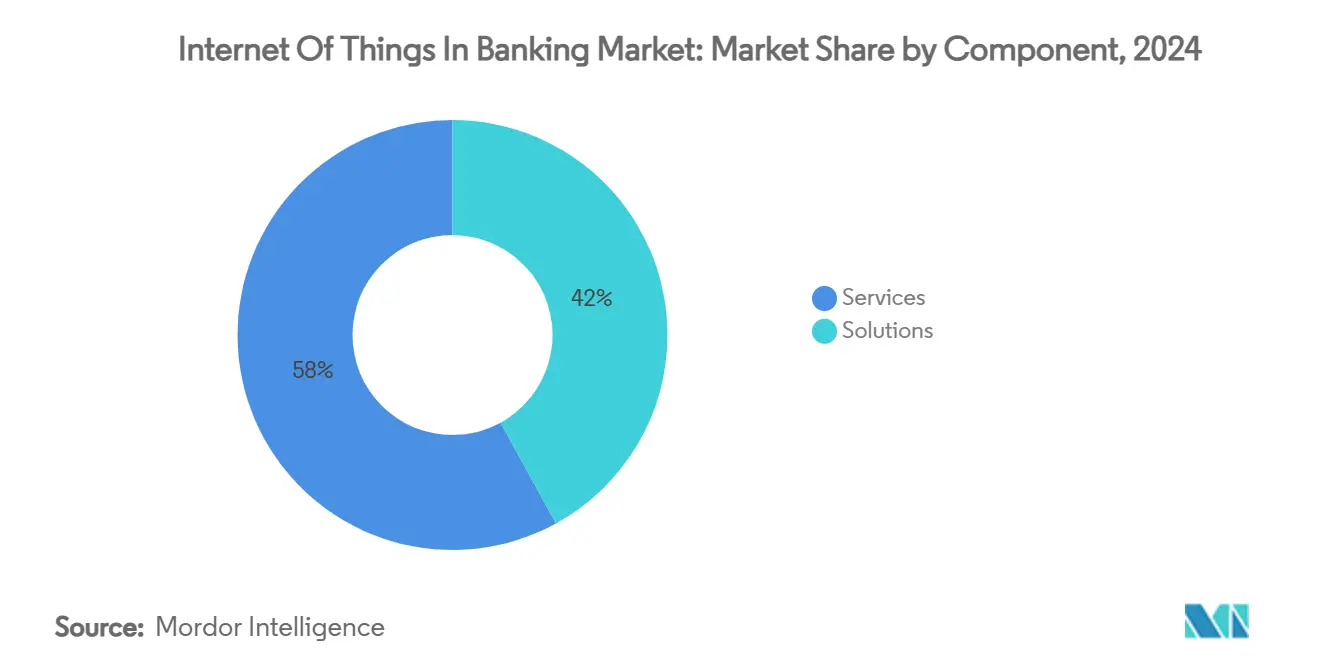

- Par composant, les services ont représenté 58 % des revenus de 2024, tandis que les solutions affichent les perspectives de TCAC les plus rapides de 33,37 % jusqu'en 2030.

- Par application, la sécurité a dominé avec 36,2 % de la part du marché de l'Internet des Objets dans le Secteur Bancaire en 2024 et devrait croître à un TCAC de 34,73 % jusqu'en 2030.

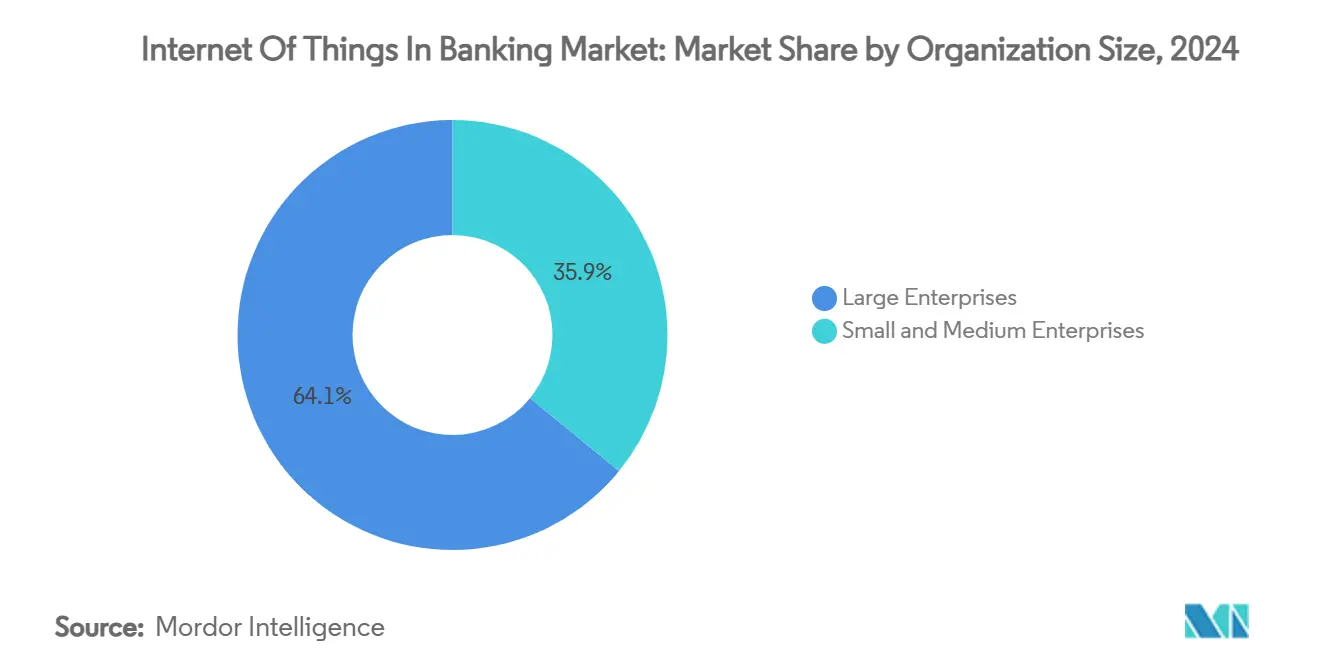

- Par taille d'organisation, les grandes entreprises détenaient une part de 64,1 % en 2024, tandis que les PME devraient s'étendre à un TCAC de 33,71 % au cours de la même période.

- Par utilisateur final, la banque de détail a capturé 42,7 % des revenus en 2024 ; l'assurance est le segment à croissance la plus rapide avec un TCAC de 34,12 % jusqu'en 2030.

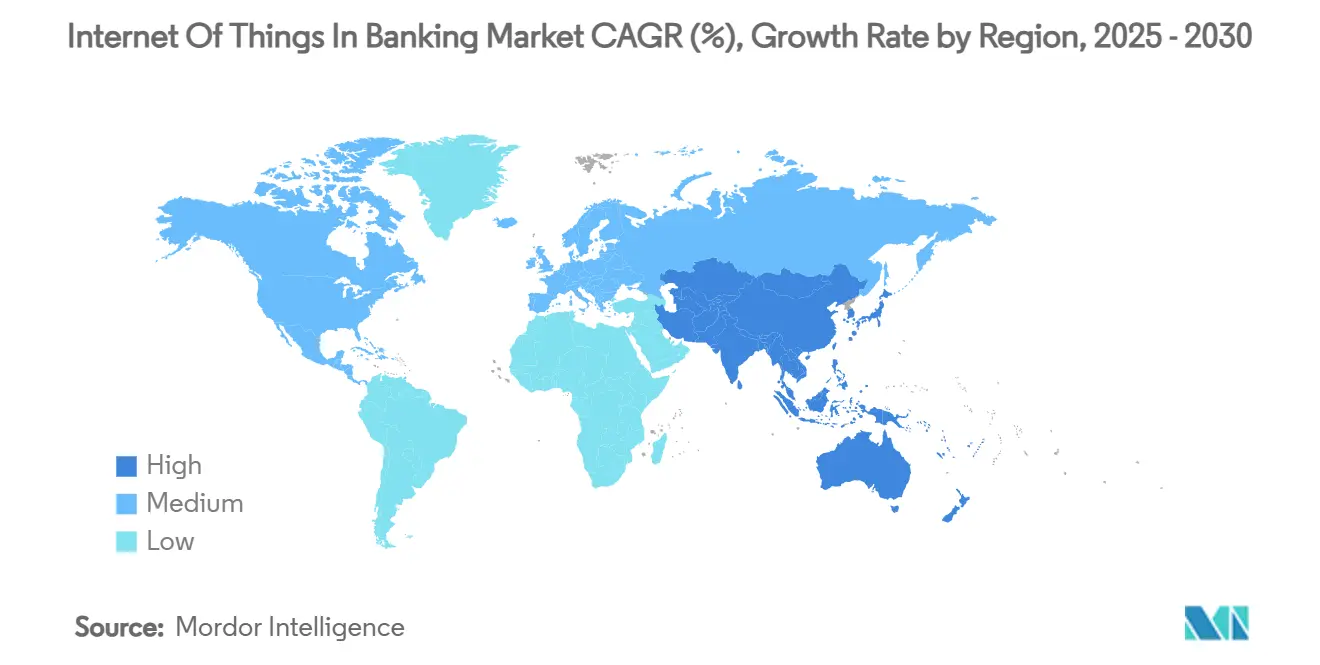

- Par géographie, l'Amérique du Nord a conservé 38,5 % des revenus de 2024, mais l'Asie-Pacifique devrait progresser à un TCAC de 33,86 % jusqu'en 2030.

Tendances et Insights du Marché Mondial de l'Internet des Objets dans le Secteur Bancaire

Analyse d'Impact des Moteurs

| Moteur | (~) % d'Impact sur les Prévisions de TCAC | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Poussée d'expérience client omnicanale | +5.2% | Mondiale ; plus forte en Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Détection de fraude et sécurité en temps réel | +6.8% | Mondiale ; critique dans les marchés émergents APAC | Court terme (≤ 2 ans) |

| Mandats réglementaires de banque ouverte | +4.1% | Amérique du Nord et UE d'abord ; extension vers APAC | Moyen terme (2-4 ans) |

| Optimisation des coûts agence/GAB via capteurs | +3.9% | Marchés bancaires matures dans le monde | Long terme (≥ 4 ans) |

| Paiements intégrés IoT (voitures et appareils électroménagers) | +7.3% | Amérique du Nord et UE en avance ; montée en puissance rapide APAC | Long terme (≥ 4 ans) |

| Microprêts hyper-personnalisés par edge-analytics | +4.7% | Cœur APAC ; débordement vers Amérique latine et Afrique | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Poussée d'Expérience Client Omnicanale

Les banques câblent des capteurs dans les GAB, applications mobiles et objets connectés pour créer des parcours qui pivotent seamlessly entre les environnements physiques et numériques. NatWest a mis à niveau 5 500 GAB avec des écrans tactiles de 19 pouces et une télémétrie en direct qui signale les pannes avant qu'elles ne se produisent. La banque a également lancé une application bancaire de détail pour Apple Vision Pro permettant aux clients de transférer des fonds en utilisant le regard et les gestes. Ces intégrations permettent aux institutions de mélanger géolocalisation, santé des appareils et modèles d'achat pour anticiper les besoins, augmentant la précision de vente croisée d'un tiers sur les déploiements matures. L'analytique de capteurs permet la dotation en personnel des agences avant les visites, les alertes de file d'attente et les offres personnalisées dynamiques qui augmentent les scores de satisfaction client de deux chiffres. Le marché de l'Internet des Objets dans le Secteur Bancaire bénéficie donc d'une plus grande fidélisation des utilisateurs et de coûts opérationnels réduits.

Détection de Fraude et Sécurité en Temps Réel

Des capteurs distribués alimentent des moteurs d'anomalies qui signalent des modèles suspects en millisecondes. Un modèle d'apprentissage fédéré combinant la télémétrie des appareils avec les flux de transactions atteint maintenant 96,3 % de précision dans la détection de fraude tout en gardant les données locales pour la confidentialité. Les caméras intelligentes et capteurs environnementaux protègent les GAB et distributeurs automatiques, détectant les dispositifs d'écrémage ou les pics de température anormaux qui suggèrent une falsification. Les hachages blockchain appliqués en périphérie créent des journaux immuables pour la résolution des litiges, et l'IA sur appareil réduit les faux positifs qui ennuyaient autrefois les clients. Les premiers adoptants rapportent des réductions de pertes par fraude de plus de 20 % dans la première année d'implémentation. L'urgence sécuritaire propulse l'investissement continuel, fortifiant le marché de l'Internet des Objets dans le Secteur Bancaire contre l'hésitation liée à la cybercriminalité.

Mandats Réglementaires de Banque Ouverte

Le CFPB exige des banques dépassant 850 millions USD d'actifs de fournir un accès standardisé et autorisé aux données clients d'ici avril 2026. Ce mandat crée des rails sur lesquels les fabricants IoT peuvent intégrer les paiements, comme les véhicules payant pour la recharge ou les réfrigérateurs recommandant des courses. Les règles provisoires PSD3 de l'Europe obligent de même des interfaces dédiées et une authentification forte du client. Les banques voient la conformité non comme une charge mais comme un tremplin vers de nouveaux flux de revenus par les écosystèmes IoT sous licence. Les API standards réduisent de moitié les délais d'intégration, stimulant le ROI des projets pilotes et soutenant la croissance du marché de l'Internet des Objets dans le Secteur Bancaire.

Paiements Intégrés IoT (Voitures et Appareils Électroménagers)

Visa et BMW ont piloté des portefeuilles de voitures connectées qui règlent carburant, péages et maintenance sans intervention du conducteur.[3]Editorial staff, "Connected car payments," Cognizant, cognizant.com Les maisons intelligentes recommandent maintenant le détergent dès que les capteurs enregistrent des niveaux bas, avec des paiements compensés sur des rails d'arrière-plan. Les transactions machine-à-machine s'étendent via des tranches 5G qui garantissent une latence inférieure à 10 millisecondes, supportant 75 milliards d'appareils prévus d'être en ligne en 2025. L'assurance basée sur l'usage exploite la télémétrie pour ajuster quotidiennement les primes, et les prêts à l'utilisation pour appareils alignent les remboursements sur l'utilisation réelle. Ces modèles renforcent la fidélité client et diversifient les revenus, élevant la trajectoire du marché de l'Internet des Objets dans le Secteur Bancaire.

Analyse d'Impact des Contraintes

| Contrainte | (~) % d'Impact sur les Prévisions de TCAC | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Préoccupations de confidentialité des données et cybersécurité | -4,3 % | Mondiale ; application plus stricte en UE et Californie | Court terme (≤ 2 ans) |

| Écarts d'interopérabilité appareil/plateforme | -3,1 % | Mondiale ; prononcée dans les marchés APAC fragmentés | Moyen terme (2-4 ans) |

| Goulots d'étranglement de latence 5G rurale | -2,8 % | Zones rurales mondiales ; aigu dans les marchés en développement | Long terme (≥ 4 ans) |

| Examen ESG sur la consommation énergétique IoT | -1,9 % | UE et Amérique du Nord d'abord ; se répandant mondialement | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Préoccupations de Confidentialité des Données et Cybersécurité

La Loi de Résilience Cyber de l'UE oblige les fabricants à livrer des appareils avec des mises à jour de sécurité automatiques, exposant les fournisseurs qui ne peuvent maintenir la correction over-the-air. Les banques doivent suivre les règles divergentes du California Consumer Privacy Act à la loi indienne Digital Personal Data Protection, ajoutant des frais généraux de conformité. Les brèches sur un seul capteur peuvent compromettre les cœurs bancaires si la segmentation est faible. Les pilotes d'apprentissage fédéré montrent 99,94 % de précision du modèle sans exporter de données brutes, mais la plupart des prêteurs font encore face à des écarts de compétences dans la sécurisation des flottes d'appareils.[4]Y. Zhou et al., "Privacy-preserving IoT models for banking," MDPI Sensors, mdpi.com Les primes d'assurance croissantes pour la couverture cyber gonflent les coûts de projet et peuvent ralentir l'adoption au sein du marché de l'Internet des Objets dans le Secteur Bancaire.

Écarts d'Interopérabilité Appareil / Plateforme

L'IoT utilise des dizaines de protocoles, de MQTT à Zigbee, qui interopèrent rarement nativement. Le groupe Afinis de Nacha construit des API communes pour les terminaux de paiement, pourtant de nombreux appareils s'appuient sur des formats propriétaires. Les banques voulant un réseau pan-fournisseur insèrent souvent des intergiciels qui ajoutent latence et coût. Les délais d'intégration ont atteint neuf mois sur les pilotes multi-fournisseurs, poussant certaines institutions à restreindre la portée aux écosystèmes mono-fournisseur. En Asie émergente, les piles personnalisées des fabricants locaux approfondissent la fragmentation, limitant la tranche adressable du marché de l'Internet des Objets dans le Secteur Bancaire jusqu'à ce que la standardisation se cristallise.

Analyse des Segments

Par Composant : Les Services Pilotent le Succès d'Implémentation

Les services détiennent 58 % des revenus de 2024, soulignant que l'expertise domaine, l'insight réglementaire et le support 24 heures inclinent les résultats dans les déploiements complexes. La taille du marché de l'Internet des Objets dans le Secteur Bancaire pour les services devrait s'étendre à un TCAC de 33,37 %, reflétant la demande d'intégrateurs qui cousent les capteurs dans les cœurs hérités et les tissus cloud. Les banques externalisent souvent la modélisation des menaces, la cartographie de conformité et la gouvernance du cycle de vie des appareils pour réduire les risques. Les solutions couvrent les kits matériels, plateformes logicielles et bundles de connectivité, et bénéficient des changements cloud-natifs qui permettent aux prêteurs de retirer les centres de données sur site. Les offres conjointes, comme la plateforme AI d'IBM-Wipro, regroupent analytique et durcissement cyber, amplifiant la concurrence parmi les fournisseurs de solutions.

Les déploiements de deuxième génération favorisent les services gérés pay-as-you-grow, poussant les petites banques à embrasser les bundles clés en main plutôt que les constructions internes lourdes en capex. Les fournisseurs emballent les nœuds edge-compute avec des connecteurs pré-certifiés pour les API de banque ouverte, réduisant le temps de valeur. Les marges matérielles restent minces, donc les fournisseurs pivotent vers des modèles de rente autour de la surveillance d'appareils et maintenance prédictive. Alors que les fournisseurs cloud lancent des piles edge de qualité financière, le marché de l'Internet des Objets dans le Secteur Bancaire bascule davantage vers une économie centrée sur les services.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par Application : La Sécurité Mène Face aux Menaces Croissantes

Les applications de sécurité ont capturé 36,2 % des revenus de 2024 et s'étendent à un TCAC de 34,73 %, surfant sur les impératifs réglementaires et les vecteurs d'attaque croissants. La taille du marché de l'Internet des Objets dans le Secteur Bancaire pour la sécurité a atteint 14,17 milliards USD en 2025 et devrait dépasser 71 milliards USD d'ici 2030. Les GAB intelligents détectent les anomalies de température, événements de choc ou modèles de falsification et peuvent verrouiller automatiquement les distributeurs. Le chiffrement au niveau de l'appareil et les puces root-of-trust sont maintenant livrées par défaut dans les terminaux premium, réduisant le temps d'audit de conformité.

Les modules de surveillance, gestion de données et expérience client partagent l'infrastructure mais varient en poids analytique. Les banques exploitent la télémétrie pour optimiser l'usage énergétique des agences, réduisant les coûts d'énergie jusqu'à 12 % d'une année sur l'autre. Les moteurs d'expérience client marient les capteurs de trafic piétonnier avec les historiques CRM pour déclencher des salutations personnalisées en agence. Les plateformes intégrées qui hébergent plusieurs applications sur la même grille de capteurs aident à réduire le TCO global, élargissant l'attrait à travers le marché de l'Internet des Objets dans le Secteur Bancaire.

Par Taille d'Organisation : Les PME Accélèrent l'Adoption

Les grandes institutions possèdent 64,1 % des dépenses actuelles grâce aux ressources pour les programmes pluriannuels, pourtant les PME affichent le TCAC le plus vif de 33,71 %. Les passerelles edge basées sur abonnement et les piles analytiques serverless permettent aux banques communautaires de contourner le gros portage. La part du marché de l'Internet des Objets dans le Secteur Bancaire détenue par les PME devrait percer 40 % d'ici 2030 alors que les offres clés en main comblent les écarts de capacités. Les prêteurs plus petits priorisent l'automatisation d'agence et les alertes temps réel pour la conformité de manipulation de trésorerie, générant un ROI tangible en quelques mois.

Les tier-ones mondiales expérimentent avec le chiffrement quantum-safe et les copilotes IA qui analysent les données de capteurs pour conseiller le personnel de première ligne. Elles pilotent aussi des formats micro-agences comportant des kiosques vidéo et des recycleurs de trésorerie robotisés pour réduire les coûts immobiliers. Ces innovations sèment les meilleures pratiques qui filtrent vers les banques de niveau intermédiaire une fois que les coûts se rationalisent, nourrissant la croissance inclusive à travers l'industrie de l'Internet des Objets dans le Secteur Bancaire.

Par Utilisateur Final : L'Assurance Émerge comme Leader de Croissance

La banque de détail continue de dominer avec 42,7 % des revenus de 2024, propulsée par les GAB orientés consommateur, portefeuilles mobiles et liens financiers de maison intelligente. Pourtant l'assurance enregistre le TCAC le plus rapide de 34,12 % alors que les souscripteurs exploitent la télémétrie de voitures, maisons et objets connectés pour créer des polices basées sur l'usage. La taille du marché de l'Internet des Objets dans le Secteur Bancaire pour les applications d'assurance devrait passer de 6,2 milliards USD en 2025 à 29,8 milliards USD en 2030. La banque d'entreprise s'appuie sur l'IoT dans les couloirs de finance commerciale où les capteurs vérifient l'intégrité des expéditions et déclenchent des paiements automatiques de connaissement.

Les banques d'investissement testent des parquets de trading intelligents dont les capteurs d'occupation régulent HVAC et éclairage, épargnant les factures d'énergie tout en alimentant les tableaux de bord ESG. Les firmes financières non bancaires intègrent l'IoT dans les modèles de prêt peer-to-peer, validant les conditions de collatéral en temps réel. La convergence inter-industrielle brouille les frontières classiques, sous-tendant des flux de revenus diversifiés au sein du marché de l'Internet des Objets dans le Secteur Bancaire.

Analyse Géographique

L'Amérique du Nord conserve le leadership avec 38,5 % des revenus de 2024, soutenue par une législation cyber solide et les partenariats fintech-banque précoces. Les agences à capteurs affichent des hausses de productivité de 30-40 %, et les algorithmes d'essai quantique tournent 1 000 fois plus vite que les optimiseurs hérités. Le Canada avance l'inclusion du cercle de trésorerie par les GAB communautaires connectés, tandis que le Mexique exploite les kiosques de remise IoT qui réduisent les frais de transaction. Le marché de l'Internet des Objets dans le Secteur Bancaire voit le support fédéral pour l'expansion 5G dans les zones mal desservies, aplanissant les disparités de latence à travers le continent.

L'Asie-Pacifique est le moteur de croissance, chargeant en avant à un TCAC de 33,86 %. L'AIBank de Chine sert plus de 100 millions de clients sur des cœurs microservices qui ingèrent les données IoT pour personnaliser les prêts. L'Inde déploie des mini-centres de données edge pour étendre la banque mobile dans les districts ruraux où la fibre reste clairsemée. Les super-apps d'Asie du Sud-Est fusionnent covoiturage, livraison de nourriture et crédit instantané, avec des capteurs IoT suivant la performance des conducteurs pour la tarification d'assurance dynamique. Les régulateurs régionaux accélèrent les approbations de bac à sable, assurant que le marché de l'Internet des Objets dans le Secteur Bancaire capture la pénétration croissante des smartphones.

L'Europe prédit le progrès sur la confidentialité et ESG. PSD3 et le PSR en attente imposent l'authentification obligatoire et les API harmonisées, favorisant l'embarquement sécurisé d'appareils. Les institutions intègrent des capteurs de surveillance énergétique pour jauger les empreintes carbone, s'alignant avec les engagements vers les feuilles de route net-zéro. Les fabricants d'appareils intègrent des puces économes en énergie, répondant à l'examen de la consommation électrique IoT. Dans les régions émergentes d'Amérique latine et du Moyen-Orient et Afrique, les programmes de modernisation des paiements et régimes mobile-money créent un terrain fertile pour les déploiements de saut technologique. Par exemple, les rails PIX du Brésil et eNaira du Nigeria permettent aux terminaux IoT d'initier des paiements temps réel, diversifiant les sources de revenus au sein du marché de l'Internet des Objets dans le Secteur Bancaire.

Paysage Concurrentiel

Le marché de l'Internet des Objets dans le Secteur Bancaire est modérément fragmenté, avec les hyperscaleurs cloud, les titulaires de logiciels financiers, les fabricants d'appareils et les plateformes IoT pures qui contestent l'influence. IBM, Microsoft et Oracle exploitent des zones cloud étendues et des accréditations réglementaires pour remporter des accords multi-pays. Les fournisseurs spécialisés comme NCR Atleos se concentrent sur les flottes de GAB intelligents, tandis que Diebold Nixdorf se concentre sur les recycleurs de trésorerie équipés d'IA de maintenance prédictive. Les partenariats l'emportent sur la rivalité somme nulle : IBM s'associe avec Wipro pour mélanger intégration système et accélérateurs IA, et Temenos lie le core banking SaaS avec Taurus pour sauvegarder les actifs numériques.

Les services de suivi de brevets montrent des pics de dépôts autour du gardiennage biométrique, paiements de proximité et orchestration edge distribuée. Les fournisseurs collaborent avec les télécoms pour garantir des tranches de qualité de service 5G pour les événements financiers critiques en latence. Les opportunités d'espace blanc persistent dans les prêts agricoles, où les capteurs de culture IoT informent les versements indexés sur la météo, et dans les couloirs PME transfrontaliers manquant de couverture d'appareils résiliente. La différenciation des fournisseurs dépend des boîtes à outils de conformité et piles API pré-certifiées qui accélèrent le temps de revenus pour les banques entrant dans l'industrie de l'Internet des Objets dans le Secteur Bancaire.

Les modèles de tarification penchent vers des frais basés sur les résultats liés à la réduction des pertes de fraude ou aux métriques de disponibilité de service. Alors que les volumes d'appareils grimpent, les fournisseurs regroupent la gestion du cycle de vie avec des tableaux de bord de suivi carbone pour répondre aux audits ESG. Les écosystèmes d'alliance englobant concepteurs de chipsets, autorités de certificats de sécurité et opérateurs de connectivité gérée sous-tendent les offres holistiques. Les enquêtes clients indiquent que les banques favorisent les fournisseurs capables de fournir des feuilles de route pluriannuelles avec un support d'audit réglementaire clair, façonnant les cycles d'approvisionnement à travers le marché de l'Internet des Objets dans le Secteur Bancaire.

Leaders de l'Industrie de l'Internet des Objets dans le Secteur Bancaire

-

IBM Corporation

-

Infosys Limited

-

Accenture PLC

-

Cisco Systems, Inc.

-

Microsoft Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Juin 2025 : KAF Digital Bank a été lancée sur la plateforme SaaS Temenos, déployant Microsoft Azure pour intégrer les services bancaires islamiques IoT-ready en Malaisie.

- Mai 2025 : Oracle a alloué 40 milliards USD pour les puces Nvidia dans le projet de centre de données Stargate, stimulant la capacité de calcul IA et IoT pour les charges de travail financières.

- Mars 2025 : NCR Atleos a affiché 4,3 milliards USD de revenus 2024 et souligné les mises à niveau de GAB riches en capteurs qui élèvent le temps de fonctionnement en libre-service.

- Février 2025 : Temenos s'est intégré avec Taurus pour permettre aux banques de gérer les actifs numériques sur la télémétrie IoT tout en restant conformes.

Portée du Rapport Mondial sur le Marché de l'Internet des Objets dans le Secteur Bancaire

Le marché de l'Internet des objets dans le secteur bancaire montre une mobilisation et numérisation rapides dans les activités bancaires et de services financiers. Les entreprises exploitent l'opportunité de l'IoT en finance pour tirer parti des données et minimiser les risques endémiques à ce secteur. Les points d'attention principaux pour l'innovation des organisations travaillant dans la banque de détail seront les paiements plus rapides, l'efficacité opérationnelle améliorée (pour supporter le passage à la banque ouverte), et autres services mobiles réactifs.

Le Marché de l'Internet des Objets dans le Secteur Bancaire est segmenté par Type (Solution et Services), Application (Sécurité, Surveillance, Gestion de Données, Gestion d'Expérience Client), et Géographie.

Les tailles et prévisions de marché sont fournies en termes de valeur (millions USD) pour tous les segments ci-dessus.

| Solutions |

| Services |

| Sécurité |

| Surveillance |

| Gestion de Données |

| Gestion d'Expérience Client |

| Autres Applications |

| Grandes Entreprises |

| Petites et Moyennes Entreprises |

| Banque de Détail |

| Banque d'Entreprise |

| Banque d'Investissement |

| Compagnies Financières Non Bancaires |

| Assurance |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| ASEAN | ||

| Reste de l'Asie Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite |

| Émirats arabes unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Reste de l'Afrique | ||

| Par Composant | Solutions | ||

| Services | |||

| Par Application | Sécurité | ||

| Surveillance | |||

| Gestion de Données | |||

| Gestion d'Expérience Client | |||

| Autres Applications | |||

| Par Taille d'Organisation | Grandes Entreprises | ||

| Petites et Moyennes Entreprises | |||

| Par Utilisateur Final | Banque de Détail | ||

| Banque d'Entreprise | |||

| Banque d'Investissement | |||

| Compagnies Financières Non Bancaires | |||

| Assurance | |||

| Par Géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| ASEAN | |||

| Reste de l'Asie Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite | |

| Émirats arabes unis | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Reste de l'Afrique | |||

Questions Clés Répondues dans le Rapport

Quelles sont les perspectives de croissance du marché de l'Internet des Objets dans le Secteur Bancaire entre 2025 et 2030 ?

Le marché devrait passer de 39,16 milliards USD en 2025 à 180,61 milliards USD d'ici 2030 à un TCAC de 32,8 %.

Quel segment de composant détient la plus grande part aujourd'hui ?

Les services mènent avec 58 % des revenus de 2024 car les banques s'appuient sur l'expertise externe pour l'intégration, la sécurité et la conformité.

Pourquoi les applications de sécurité s'étendent-elles le plus rapidement ?

Les menaces cyber croissantes et réglementations strictes poussent les banques à intégrer détection de falsification, accès biométrique et communications chiffrées, alimentant un TCAC de 34,73 % pour les solutions de sécurité.

Comment la réglementation de banque ouverte influence-t-elle l'adoption IoT ?

Les API mandatées permettent aux tiers approuvés d'accéder aux données bancaires, permettant aux voitures connectées, appareils électroménagers et objets connectés d'initier automatiquement des paiements sécurisés.

Quelle région offre l'élan de croissance le plus fort ?

L'Asie-Pacifique affiche un TCAC de 33,86 % alors que les banques numériques uniquement en Chine et Inde étendent les services centrés IoT à travers les populations mobile-first.

Quel défi clé entrave les déploiements IoT à grande échelle dans le secteur bancaire ?

Les écarts d'interopérabilité de plateforme forcent les banques à jongler avec multiples protocoles, étendant les délais de projet et augmentant les coûts d'intégration.

Dernière mise à jour de la page le: