Taille et part du marché de la banque de détail en Chine

Analyse du marché de la banque de détail en Chine par Mordor Intelligence

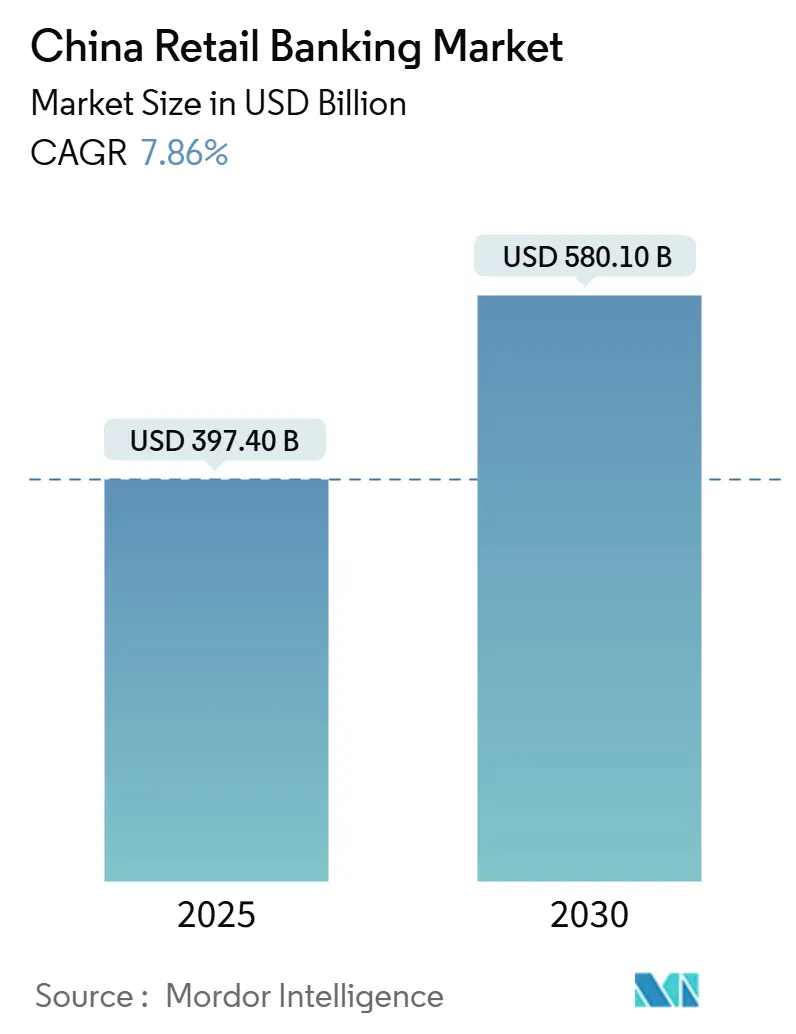

La taille du marché de la banque de détail en Chine est de 397,4 milliards USD en 2025 et devrait atteindre 580,1 milliards USD d'ici 2030, reflétant un TCAC de 7,86 %. L'expansion s'accélère tandis que les paiements mobiles, les API de banque ouverte et l'intégration biométrique poussent les institutions traditionnelles à restructurer la prestation de services autour des canaux numériques. Les mandats gouvernementaux sur l'inclusion rurale augmentent la base adressable, tandis que les programmes de finance verte créent de nouvelles catégories de prêts. La concurrence des super-applications compresse les marges de commissions, alors les banques s'appuient sur la vente croisée basée sur les données pour défendre leur rentabilité. Le renforcement des normes de capital encourage un pivot vers les revenus de commissions et les services de conseil légers en actifs, et la population affluente croissante soutient la demande pour des produits d'investissement à plus haut rendement.

Points clés du rapport

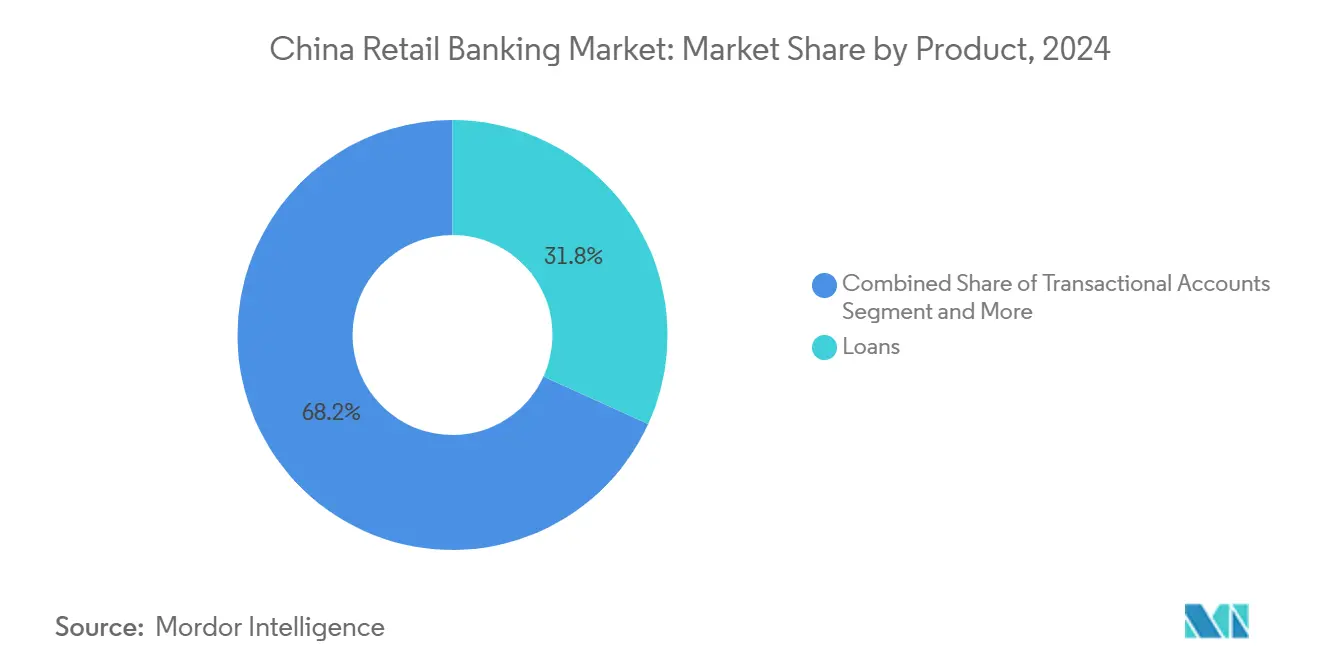

- Par produit, les prêts détenaient 31,8 % de la part du marché de la banque de détail en Chine en 2024 ; les cartes de crédit devraient croître à un TCAC de 9,2 % jusqu'en 2030.

- Par canal, la banque en ligne menait avec une part de 64,6 % du marché de la banque de détail en Chine en 2024, tandis que les plateformes mobiles sont projetées pour croître à un TCAC de 10,7 % jusqu'en 2030.

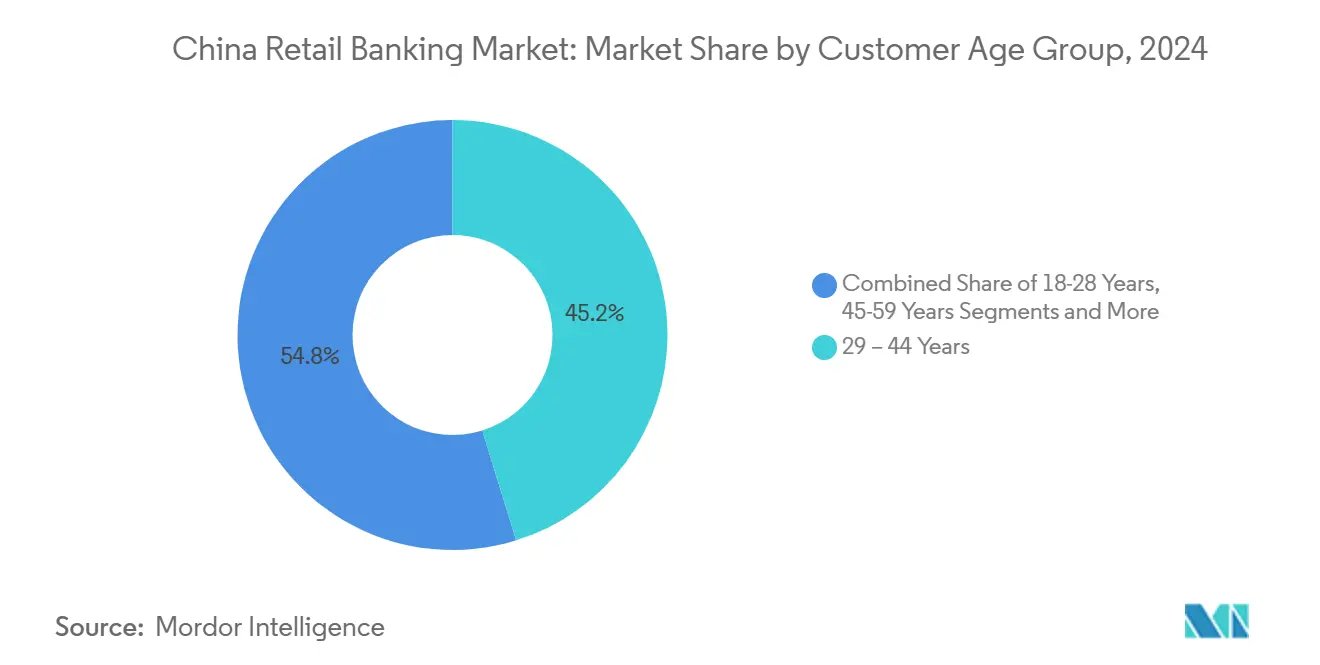

- Par groupe d'âge des clients, la cohorte 29-44 représentait 45,2 % de la taille du marché de la banque de détail en Chine en 2024 ; la cohorte 18-28 devrait progresser à un TCAC de 9,8 % entre 2025-2030.

- Par type de banque, les banques nationales commandaient 67,9 % du marché en 2024, tandis que les néobanques ont enregistré le plus haut TCAC projeté à 11,4 % jusqu'en 2030.

Tendances et insights du marché de la banque de détail en Chine

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Intégration de l'écosystème de paiement mobile | +1.2% | Villes de niveau 1 (Pékin, Shanghai, Guangzhou, Shenzhen) ; expansion vers le niveau 2 | Court terme (≤ 2 ans) |

| Poussée d'inclusion financière rurale | +0.5% | Provinces rurales centrales et occidentales | Moyen terme (2-4 ans) |

| Croissance des revenus de la classe affluente | +1.8% | Provinces côtières orientales (deltas du Yangtze et de la rivière des Perles) | Court terme (≤ 2 ans) |

| Adoption d'API de banque ouverte | +2.1% | National ; plus fort dans les centres technologiques (Pékin, Shanghai, Hangzhou, Shenzhen) | Moyen terme (2-4 ans) |

| Adoption de l'authentification biométrique | +1.7% | National ; adoption précoce dans les centres urbains | Court terme (≤ 2 ans) |

| Mandats de prêt de finance verte | +1.0% | National ; renforcé dans les régions économiquement avancées | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Augmentation de l'intégration de l'écosystème de paiement mobile

Les volumes de transactions sur les plateformes mobiles ont dépassé 12,8 trillions USD en 2024, et Alipay plus WeChat Pay ont capturé 90 % de ce flux[1]Bureau national des statistiques de Chine, ' Communiqué statistique sur le développement économique et social national 2024 ', stats.gov.cn. Les banques qui intègrent les fonctions de compte courant, de prêt et d'investissement dans ces super-applications accèdent à des données de dépenses granulaires qui améliorent la notation des risques et la personnalisation. Les paiements QR dominent maintenant les environnements de point de vente des villes de niveau 1, alors l'utilisation des succursales et des DAB continue de décliner. Les institutions incapables de se connecter à ces écosystèmes risquent de perdre en visibilité, stimulant une activité de partenariat accélérée et des lancements de portefeuilles en marque blanche. Le changement positionne les smartphones comme la succursale par défaut pour le marché de la banque de détail en Chine et compresse les revenus d'interchange hérités.

Poussée réglementaire pour l'inclusion financière rurale

Les banques de village soutenues par de grandes institutions étendent les services de base de dépôt et de micro-crédit profondément dans les comtés ruraux, aidées par des interfaces mobiles à faible bande passante et la biométrie qui simplifie la conformité de connaissance client. Les plateformes numériques de versement d'allocations rationalisent les paiements de protection sociale, augmentant la stabilité des revenus des ménages et donc l'éligibilité aux prêts. Bien que les écarts provinciaux persistent dans la couverture fibre et 5G, les subventions d'infrastructure ciblées visent à réduire l'écart d'ici 2027. L'initiative ajoute des millions de nouveaux clients au marché de la banque de détail en Chine, bien que la rentabilité dépende de modèles de service numérique à faible coût qui compensent les tailles de tickets plus petites.

Croissance élevée du revenu disponible propulsant le segment de la classe affluente

Le revenu disponible moyen a atteint 54 188 CNY pour les ménages urbains en 2024, créant un niveau important cherchant un rendement au-dessus des rendements de dépôt de base. Les banques répondent avec des centres de gestion de patrimoine échelonnés qui regroupent fonds, liens de courtage et robo-conseil sous des plans de fidélité premium. Les gestionnaires relationnels poussent les dépôts structurés et les fonds ESG qui s'alignent avec les priorités de prêt vert. La concurrence s'intensifie alors que les entreprises de valeurs mobilières et les plateformes de grande technologie courtisent la même démographie, obligeant les banques à intégrer des avantages de style de vie dans les comptes. La dynamique de la classe affluente façonne de plus en plus les feuilles de route produits dans le marché de la banque de détail en Chine.

Émergence des API de banque ouverte facilitant la collaboration

Les API standardisées accélèrent les lancements de produits numériques de années à mois, permettant aux banques communautaires de distribuer des robo-conseillers tiers, des widgets d'achat maintenant-payer plus tard, et des modules d'assurance sans grandes révisions IT. Le pilote de la Banque populaire sur la mise en commun de trésorerie intégrée montre que les régulateurs embrassent le partage de données sous des règles de sécurité strictes[2]Banque populaire de Chine, ' Avis sur le pilote de mise en commun de trésorerie pour les sociétés multinationales ', pbc.gov.cn. Les centres technologiques comme Shenzhen hébergent des programmes bac à sable vibrants où les fintechs testent des propositions de niche avant la montée en échelle nationale. Les écosystèmes API démocratisent l'innovation mais augmentent le risque cyber, alors les banques renforcent la tokenisation et les architectures zéro confiance pour protéger les actifs clients.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Concurrence des super-applications | -1.3% | National ; plus important dans les villes de niveau 1 et 2 | Moyen terme (2-4 ans) |

| Réformes d'adéquation des fonds propres | -0.9% | National ; effet plus marqué sur les petits prêteurs régionaux | Moyen terme (2-4 ans) |

| Vieillissement de la population freinant la demande hypothécaire | -0.4% | Villes de niveau inférieur et zones rurales, spécialement dans le nord-est de la Chine | Long terme (≥ 4 ans) |

| Incidents de violation de cybersécurité | -0.3% | National | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Intensification de la concurrence des super-applications

Alipay et WeChat Pay entourent les utilisateurs avec des onglets intégrés de patrimoine, micro-prêt et assurance qui déplacent les applications mobiles bancaires. Les banques font face à un carrefour stratégique : s'associer et payer des frais de référence ou investir massivement dans des expériences numériques autonomes. La distraction tire les revenus de commissions loin de l'interchange de cartes, des virements et des écarts de change. Les clients plus jeunes ouvrent des comptes passivement dans les super-applications, ne mettant jamais les pieds dans une succursale physique. Les stratégies défensives incluent des programmes de fidélité qui lient les augmentations de taux à un regroupement de produits plus large, mais les marges se resserrent dans le marché de la banque de détail en Chine.

Réformes strictes d'adéquation des fonds propres

Le déploiement TLAC de 2025 exige des tampons plus élevés, contraignant la capacité de bilan pour les prêts à la consommation non garantis. Les grands prêteurs publics puisent dans les marchés obligataires domestiques pour du nouveau capital de niveau 2, tandis que les banques régionales freinent l'émission de cartes et pivotent vers les dépôts courtés. Les services basés sur les frais comme la garde d'actifs et le transfert de risque de crédit gagnent en traction parce qu'ils consomment un capital minimal. Le rationnement du crédit ouvre une fenêtre pour les prêteurs fintech qui opèrent sous des règles plus légères, incitant les régulateurs à considérer un cadre de terrain de jeu équitable.

Analyse de segment

Par produit : les prêts stimulent la rentabilité malgré le virage numérique

Le segment des prêts a contribué à 31,8 % de la part du marché de la banque de détail en Chine en 2024 et reste le moteur principal de revenus même alors que la concurrence numérique augmente. La croissance hypothécaire s'est refroidie avec le stress du secteur immobilier, pourtant les hypothèques ancrent toujours la banque relationnelle en générant un financement stable et des flux de vente croisée[3]Industrial and Commercial Bank of China, ' Annonce des résultats annuels 2024 ', icbc.com.cn. Les politiques de revitalisation rurale poussent les prêts à la consommation et agricoles, tandis que les soldes de prêts verts ont bondi à 30,1 trillions CNY en 2024. Les grandes banques conditionnent des hypothèques de réduction carbone qui offrent des remises de taux quand les maisons répondent aux critères d'efficacité, alignant la conception de produit avec les objectifs de durabilité nationale.

Les cartes de crédit, bien que plus petites en volume absolu, devraient enregistrer un TCAC de 9,2 %, en faisant la ligne en plus forte expansion dans le marché de la banque de détail en Chine. Les parcours d'émission numérique prennent maintenant moins de cinq minutes avec vérification biométrique quasi-instantanée, réduisant fortement les coûts d'acquisition. Les marges de crédit renouvelable compensent la pression d'interchange des super-applications, et les schémas de cashback gamifiés résonnent avec les natifs numériques. Les comptes d'épargne et courants continuent d'ancrer les franchises de dépôt mais font face à des fuites vers les fonds du marché monétaire commercialisés dans les super-applications. Alors que les rendements restent compressés, les offres groupées génératrices de frais qui incluent des portails de patrimoine et des avantages de style de vie maintiennent la fidélité des comptes.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par canal : la dominance numérique remodèle la distribution

Les canaux en ligne ont capturé 64,6 % de la part de marché en 2024, et les sessions mobiles éclipsent l'utilisation du bureau par un ratio de cinq pour un. Industrial and Commercial Bank of China a rapporté 260 millions d'utilisateurs mobiles actifs, montrant la centralité des appareils portables pour l'engagement client. Les réseaux de succursales sont retoolés en salons consultatifs qui se concentrent sur les discussions complexes de patrimoine et de financement PME plutôt que sur la manipulation routinière d'espèces. Les kiosques en libre-service et les chatbots IA migrent les tâches de service simples hors des succursales, abaissant le coût de service dans le marché de la banque de détail en Chine.

La distribution hors ligne importe encore pour la construction de confiance dans les consultations de patrimoine ou hypothécaires à ticket élevé. Les grandes banques publiques déploient des points de vente ' légers ' plus petits dans les villes éloignées pour satisfaire les objectifs d'inclusion tout en évitant la surcharge de service complet. L'adoption fintech a créé un effet de substitution pour les transactions basées sur caissier dans les métropoles saturées et un rôle complémentaire dans les comtés sous-bancarisés, illustrant une interaction géographique nuancée. Le modèle hybride équilibre la commodité numérique avec la rassurance humaine, gardant la rétention élevée parmi les clients âgés et les segments affluents.

Par groupe d'âge des clients : les changements démographiques dirigent la stratégie

La démographie 29-44 détenait 45,2 % de la taille du marché de la banque de détail en Chine en 2024 et ancre la rentabilité due à l'adoption multi-produit couvrant le logement, l'éducation et les besoins d'investissement. Les banques segmentent cette cohorte davantage par déclencheurs d'étape de vie comme l'accouchement ou l'entrepreneuriat, poussant des offres groupées sur mesure qui combinent assurance, prêts et plans de gestion d'actifs. Les attentes de service numérique sont élevées, mais le conseil personnel influence encore les décisions complexes comme le financement d'éducation à l'étranger.

Les jeunes âgés de 18-28 représentent la tranche à croissance la plus rapide, s'étendant à 9,8 % TCAC jusqu'en 2030. Ces natifs numériques ouvrent des comptes entièrement en ligne, utilisent des codes QR pour les dépenses quotidiennes, et gravitent vers les modules d'achat maintenant-payer plus tard intégrés dans les caisses e-commerce. Les pots d'épargne gamifiés et les badges de médias sociaux augmentent l'engagement, tandis que les fonctionnalités de micro-investissement introduisent les habitudes de patrimoine tôt. Les banques qui maîtrisent les nudges personnalisés et les cartes étudiantes sans frais gagnent un partage d'esprit précoce, posant la fondation pour le futur partage de portefeuille alors que les revenus augmentent.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de banque : les champions nationaux font face aux défis numériques

Les acteurs nationaux contrôlaient 67,9 % du marché de la banque de détail en Chine en 2024, tirant parti de grilles de succursales étendues et de rôles politiques privilégiés. Ils canalisent un crédit significatif vers les secteurs stratégiques et la revitalisation rurale, renforçant l'importance systémique. Pour rester pertinents, ces titulaires investissent lourdement dans des cœurs cloud propriétaires et des moteurs de risque pilotés par IA qui raccourcissent les approbations de prêts.

Les néobanques affichent un TCAC prévu de 11,4 % et taillent des niches avec des comptes sans frais, des chatbots IA, et la notation de crédit algorithmique. Soutenues par des géants technologiques, elles déploient une distribution de super-application qui intègre les clients en secondes et vend croisé des services marchands. Les banques régionales adoptent un angle hyper-local, mettant l'accent sur les liens communautaires et le financement de chaîne d'approvisionnement pour les PME locales. Les modèles coopératifs émergent alors que les petits prêteurs se branchent dans les API ouvertes des grandes banques, gagnant en échelle dans les paiements tout en conservant l'identité de marque. La coexistence de ces modèles enrichit la diversité des produits et accélère les normes numériques dans le marché de la banque de détail en Chine.

Analyse géographique

Les provinces côtières orientales, particulièrement les deltas du Yangtze et de la rivière des Perles, hébergent la tranche la plus mature du marché de la banque de détail en Chine. L'urbanisation a atteint 67,00 % en 2024, et les revenus disponibles dépassent la moyenne nationale, alimentant une demande sophistiquée pour la gestion de patrimoine et les services en devise étrangère. L'adoption numérique est quasi universelle dans les villes de premier niveau où les paiements mobiles dominent la vie quotidienne, et les écosystèmes de super-applications génèrent une rivalité intense pour l'attention client.

Les provinces centrales représentent un corridor de croissance de deuxième vague alors que les clusters de villes intérieures s'industrialisent et que les revenus des ménages augmentent. Le stimulus gouvernemental canalise les dépenses d'infrastructure vers ces régions, stimulant la formation de PME et l'appétit de crédit à la consommation. Les banques renforcent les hybrides succursale-plus-numérique ici, appariant les gestionnaires relationnels locaux avec les plateformes mobiles en libre-service pour étendre la portée de manière rentable. Le marché de la banque de détail en Chine connaît des gains rapides dans ces zones, particulièrement dans les prêts à la consommation à petit ticket et les produits d'investissement première fois.

Les zones occidentales et éloignées restent la frontière pour l'inclusion. Les populations éparses rendaient autrefois les succursales complètes non économiques, pourtant le haut débit par satellite et la 5G changent l'équation. Les banques de village et les partenariats fintech livrent des comptes de micro-épargne et des prêts agricoles via des applications mobiles simplifiées. Les subventions réglementaires abaissent les coûts de déploiement de réseau, et la KYC biométrique supprime les barrières de paperasserie pour les résidents manquant d'identifiants traditionnels. La pénétration réussie de ces territoires pourrait ajouter des millions de nouveaux comptes, soulevant matériellement la taille globale du marché de la banque de détail en Chine.

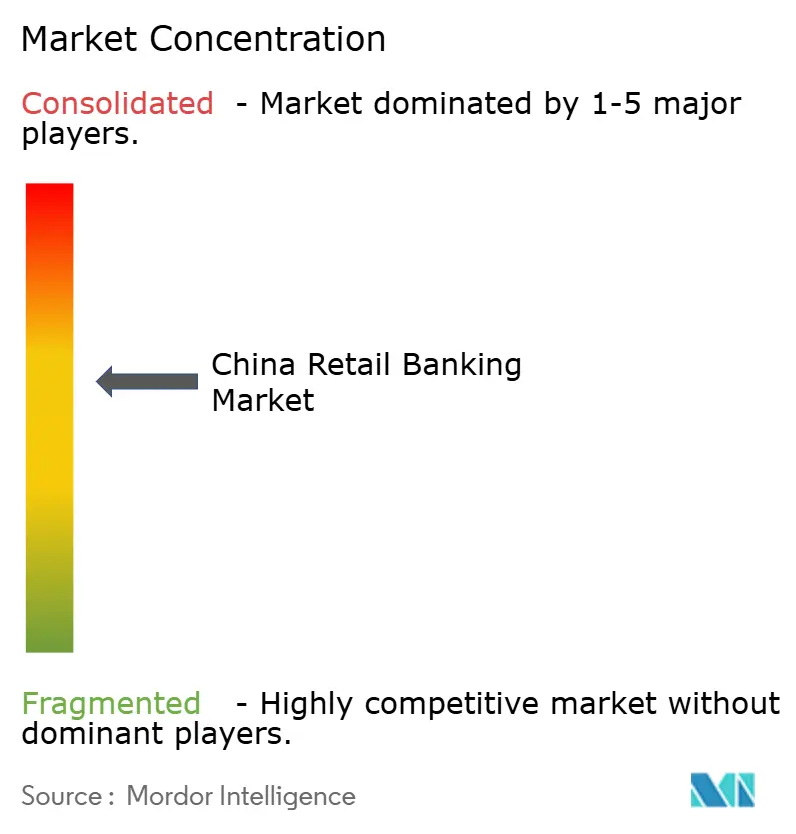

Paysage concurrentiel

Quatre géants publics-ICBC, CCB, ABC et BOC-représentent une part significative du total des actifs bancaires, rendant le marché structurellement concentré. Leur échelle offre des avantages de coût de financement et les positionne comme conduits primaires pour les prêts politiques. Pour contrer la désintermédiation numérique, chacun a lancé des super-applications propriétaires, déployé des assistants vocaux, et migré les systèmes centraux vers des piles natives cloud.

Les banques par actions mixtes et commerciales urbaines de niveau moyen se différencient par la spécialisation régionale et les verticales de niche comme le financement de chaîne d'approvisionnement pour les fabricants locaux. Les contraintes de capital limitent l'investissement technologique expansif, alors beaucoup souscrivent à des plateformes de banking-as-a-service qui fournissent des portefeuilles numériques, du robo-conseil et des modèles de risque sur demande. Les alliances stratégiques avec les fintechs accélèrent les cycles de produit, permettant aux niveaux moyens de défendre leur part dans le marché de la banque de détail en Chine sans gros capex.

Les néobanques soutenues par des titans internet tirent parti de vastes écosystèmes sociaux et e-commerce pour amasser des clients à faible coût marginal. Les moteurs de crédit pilotés par IA permettent des micro-prêts quasi-instantanés, et les rails de paiement QR en boucle ouverte encouragent les débuts de finance intégrée. Elles montent vers la gestion de patrimoine et les prêts PME, défiant les titulaires au-delà des comptes de niveau d'entrée. Le mélange concurrentiel élève les attentes clients pour des services transparents, contextuels et personnalisés dans le marché de la banque de détail en Chine.

Leaders de l'industrie de la banque de détail en Chine

Industrial and Commercial Bank of China Ltd.

China Construction Bank Corp.

Agricultural Bank of China Ltd.

Bank of China Ltd.

Bank of Communications Co., Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Le gouvernement a injecté 520 milliards RMB dans les grandes banques, incluant ICBC et ABC, pour compenser le stress du secteur immobilier, tandis que BOC et CCB ont levé des fonds propres additionnels.

- Avril 2025 : Fitch Ratings a révisé les perspectives pour ICBC, CCB, BOC, ABC, BOCOM, et China Merchants Bank à Stable, citant le soutien gouvernemental continu.

- Janvier 2025 : La Banque populaire de Chine et SAFE ont lancé des règles pilotes de mise en commun de trésorerie pour les multinationales, tandis que l'Administration nationale de réglementation financière a émis les premières mesures de sécurité des données pour la banque et l'assurance.

- Décembre 2024 : La Commission nationale de développement et de réforme a resserré les approbations de dette étrangère, avec de gros prêts syndiqués comme 75 milliards RMB pour Guangzhou Metro Group.

Portée du rapport sur le marché de la banque de détail en Chine

Une analyse de fond complète du marché chinois de la banque de détail inclut une évaluation du marché parental et les tendances émergentes par segments et marchés régionaux. Les changements significatifs dans la dynamique de marché et l'aperçu du marché sont couverts dans le rapport.

| Comptes transactionnels |

| Comptes d'épargne |

| Cartes de débit |

| Cartes de crédit |

| Prêts |

| Autres produits |

| Banque en ligne |

| Banque hors ligne |

| 18-28 ans |

| 29-44 ans |

| 45-59 ans |

| 60 ans et plus |

| Banques nationales |

| Banques régionales |

| Néobanques et autres |

| Par produit | Comptes transactionnels |

| Comptes d'épargne | |

| Cartes de débit | |

| Cartes de crédit | |

| Prêts | |

| Autres produits | |

| Par canal | Banque en ligne |

| Banque hors ligne | |

| Par groupe d'âge des clients | 18-28 ans |

| 29-44 ans | |

| 45-59 ans | |

| 60 ans et plus | |

| Par type de banque | Banques nationales |

| Banques régionales | |

| Néobanques et autres |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de la banque de détail en Chine ?

Le marché se situe à 397,4 milliards USD en 2025 et devrait croître à 580,1 milliards USD d'ici 2030.

Quel segment de produit est le plus grand au sein de la banque de détail chinoise ?

Les prêts dominent avec une part de marché de 31,8 % en 2024, principalement tirés par les hypothèques et les prêts de finance inclusive.

À quelle vitesse la banque en ligne croît-elle en Chine ?

Les canaux en ligne gèrent déjà 64,6 % des revenus et devraient croître à un TCAC de 10,7 % jusqu'en 2030.

Quel groupe de clients se développe le plus rapidement ?

La cohorte 18-28 croît à un TCAC de 9,8 %, propulsée par les habitudes bancaires numériques d'abord et la hausse des revenus.

Quel impact ont les super-applications sur les banques traditionnelles ?

Les super-applications comme Alipay et WeChat Pay érodent les revenus de commission et interceptent les relations clients, réduisant les marges bancaires et forçant une intégration numérique plus profonde.

Quelle est l'importance de la finance verte dans la banque de détail chinoise ?

Les grandes banques ont rapporté des soldes de prêts verts augmentant de plus de 20 % en 2024, soulignant le prêt durable comme un thème de croissance clé.

Dernière mise à jour de la page le: