Analyse du marché des équipements dentaires en France

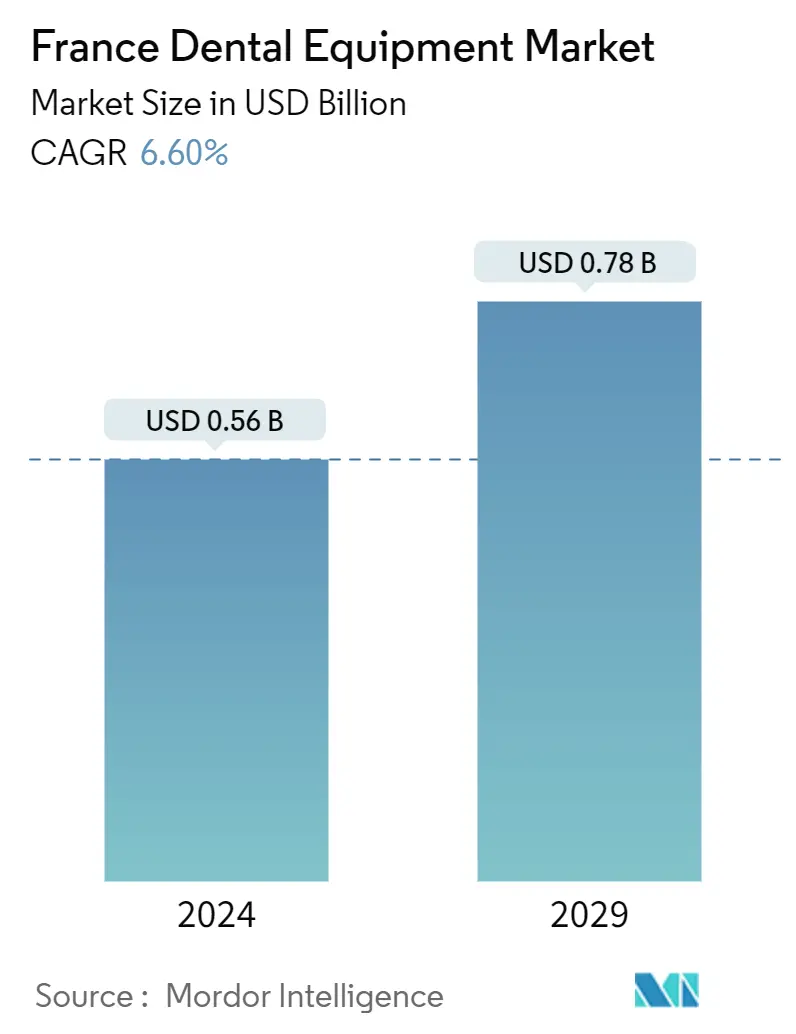

La taille du marché français des équipements dentaires est estimée à 0,56 milliard USD en 2024 et devrait atteindre 0,78 milliard USD dici 2029, avec une croissance de 6,60 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a dabord impacté le marché français des équipements dentaires, entraînant une diminution des services de soins dentaires. Cela était principalement dû à lafflux massif de patients atteints du COVID-19, entraînant des confinements et des restrictions sur les procédures non essentielles, notamment les soins dentaires, en France. Par exemple, une étude publiée dans la revue PLOS One par des chercheurs français en décembre 2021 a souligné que la prévalence de linfection au COVID-19 chez les dentistes était de 3,6 %. L'étude a en outre déclaré que le port d'un masque chirurgical pendant les procédures non génératrices d'aérosols était associé au risque d'infection au COVID-19, et que la diminution du nombre de patients dentaires a permis aux agents de santé bucco-dentaire de diminuer le risque d'infection au COVID-19. Cependant, dans la période post-pandémique, les cas de COVID-19 ont diminué, ce qui a conduit à la reprise du diagnostic et du traitement des maladies dentaires. Ainsi, lépidémie de COVID-19 a eu un impact négatif sur la croissance du marché dans sa phase préliminaire. De plus, la reprise des services de soins dentaires et laugmentation du nombre de patients dentaires visitant les dentistes ont permis au marché de croître normalement.

En outre, le marché français des équipements dentaires devrait croître avec le vieillissement de la population, la demande croissante de soins dentaires esthétiques, lincidence croissante des maladies dentaires et linnovation dans les produits dentaires.

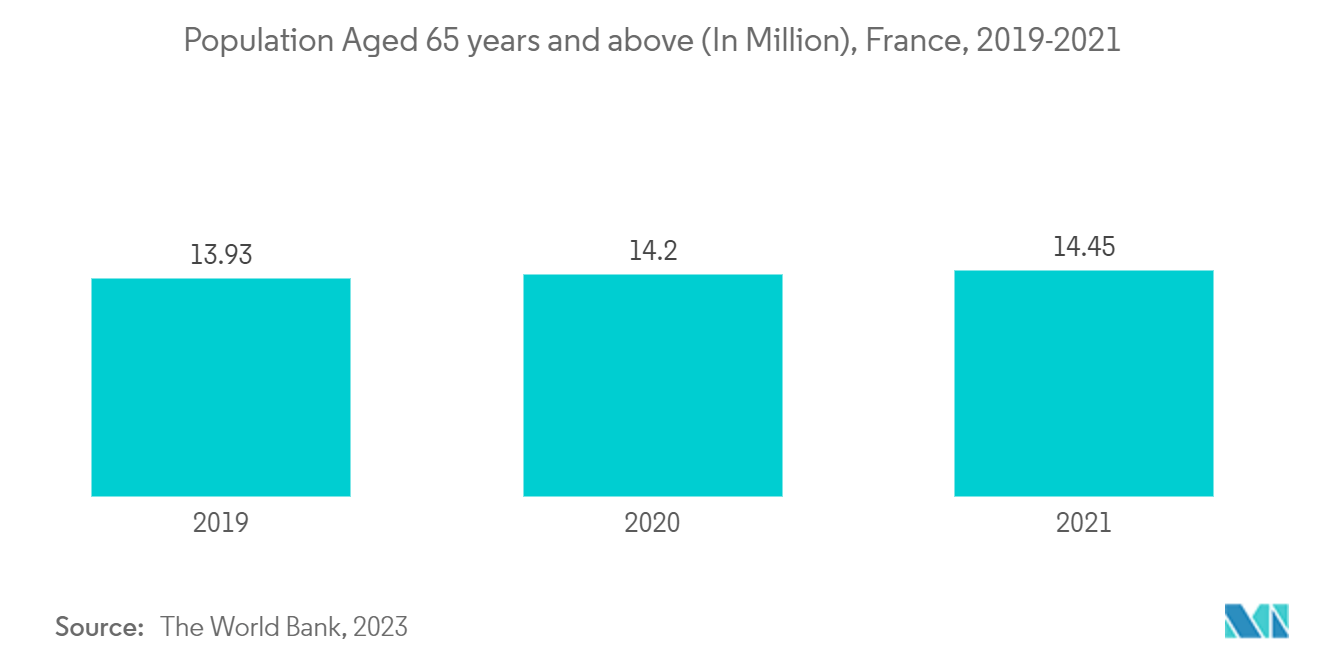

La population gériatrique en France est en expansion, ce qui devrait accroître la demande de diagnostic et de traitement des maladies dentaires, car l'incidence des maladies et des problèmes dentaires augmente avec le vieillissement. Par exemple, selon les données publiées par la Banque du Travail en 2023, le nombre de personnes âgées de 65 ans et plus en France était de 14,45 millions en 2021, soit une augmentation de 1,9 % par rapport à l'année précédente. Les personnes âgées ayant une mauvaise santé cognitive ont des difficultés à gérer leurs problèmes de santé, leurs médicaments ou dautres soins personnels, comme lhygiène dentaire. Les besoins en matériel dentaire en France devraient donc augmenter. En raison du vieillissement croissant de la population, le nombre dimplants dentaires et de chirurgies buccales a augmenté.

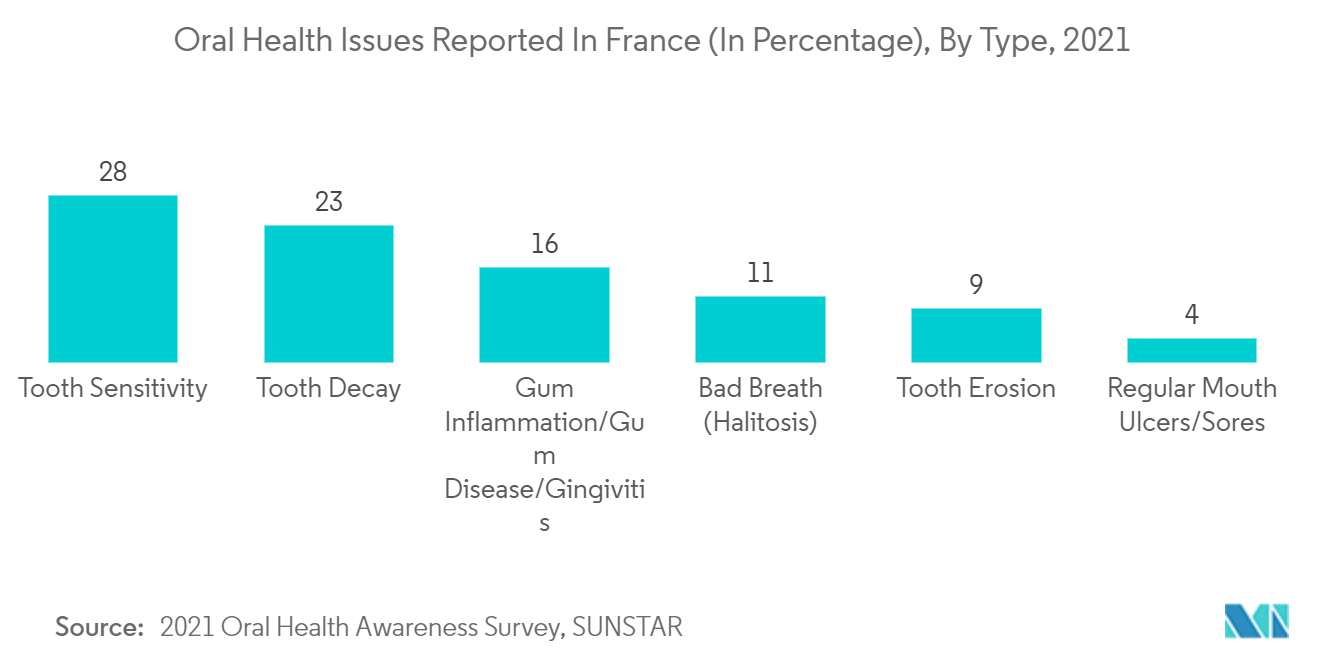

Il existe plusieurs autres facteurs de risque, tels que le tabagisme, une mauvaise hygiène bucco-dentaire, le diabète, les médicaments et les maladies héréditaires, qui sont également associés à l'augmentation des maladies dentaires. Il existe une forte prévalence de maladies dentaires en France, ce qui a contribué à la croissance du marché. Une étude publiée dans les Archives européennes de dentisterie pédiatrique en juin 2021 a souligné le fardeau important des maladies dentaires en France. L'étude indique que la prévalence des caries de la petite enfance et des caries graves de la petite enfance était respectivement de 15,8 % et 5,9 %. Ainsi, avec la prévalence croissante de diverses maladies, on sattend à ce que la demande déquipement dentaire augmente au cours de la période de prévision.

De plus, les acteurs du marché sont stratégiquement impliqués dans des partenariats et des collaborations pour accroître leur pénétrance en France, stimulant ainsi la croissance du marché dans la région. Par exemple, en juillet 2021, SpineGaurd a annoncé le renforcement de son partenariat stratégique avec ConfiDent ABC. L'accord élargi implique l'échange et le partage de nouvelles propriétés intellectuelles au-delà de l'utilisation de la technologie DSG (Dynamic Surgical Guidance) en implantologie dentaire. De plus, en octobre 2021, DentalMonitoring a annoncé avoir levé 150 millions de dollars (128,9 millions d'euros) lors d'une nouvelle ronde de financement. Grâce à cela, la société a également atteint le statut de licorne en atteignant une valorisation de plus d'un milliard de dollars (environ 859,6 millions d'euros). Avec de tels développements, la disponibilité des équipements dentaires en France devrait augmenter, ce qui devrait stimuler la croissance du marché dans les années à venir.

Par conséquent, en raison des facteurs ci-dessus, notamment lexpansion de la population gériatrique, la forte prévalence des maladies dentaires et le développement clé des acteurs du marché, le marché étudié devrait croître au cours de la période danalyse. Cependant, le coût croissant des interventions chirurgicales et le manque de remboursement adéquat des soins dentaires entraveront probablement la croissance du marché.

Tendances du marché des équipements dentaires en France

Le segment prosthodontique devrait connaître une croissance significative au cours de la période de prévision

La prosthodontie comprend l'équipement, les appareils et les consommables permettant de restaurer et de remplacer les dents perdues ou cassées. Le segment devrait connaître une croissance significative au cours de la période de prévision, en raison de laugmentation de la population gériatrique, de lavancement de la recherche en dentisterie prosthodontique et des développements clés des acteurs du marché.

La dentisterie prosthodontique dispose de nombreux outils utilisés pour les corrections dentaires, et l'équipement prosthodontique est largement utilisé. Il existe également une demande croissante de prothèses dentaires à l'échelle nationale en raison du nombre croissant de personnes vieillissant, car ce groupe d'âge nécessite des implants dentaires et des restaurations. Par exemple, selon les données publiées par lInstitut national de la statistique et des études économiques (INSEE) en 2021, la population des individus âgés de 65 ans et plus devrait fortement augmenter entre 2021 et 2040, en grande partie sous leffet de lexpansion de la population. nombre de personnes âgées de 75 ans et plus, de 21 % à 26 %, respectivement de 2021 à 2040.

De plus, les développements clés des acteurs du marché devraient stimuler la croissance du segment. Par exemple, en mars 2022, Anthogyr, une société du groupe Straumann, a lancé son nouveau système d'implants, Axiom X3, à Sallanches, en France. Le nouveau système d'implant offre une stabilité osseuse, une intégration biologique, une adaptation des protocoles et des problématiques, une insertion contrôlée, un ancrage universel, un guidage et une gestion de l'environnement osseux.

En outre, avec l'avancement de la recherche en dentisterie prosthodontique, notamment l'amélioration des implants dentaires et de la restauration, la demande de procédures prosthodontiques devrait augmenter, ce qui devrait stimuler la croissance du segment. Par exemple, des chercheurs français ont publié une étude dans le Journal of Prosthodontic Research en octobre 2022 qui mettait en avant lutilisation dultrasons pulsés de faible intensité (LIPUS) pour stimuler lostéointégration des implants dentaires (formation osseuse). L'étude a démontré que le LIPUS stimulait une formation osseuse significative et accélérait le processus de cicatrisation des tissus à l'interface os-implant. L'étude a également indiqué que LIPUS entraînait une faible toxicité, une immunogénicité et une non-invasion, ce qui en faisait un traitement complémentaire pour améliorer la formation osseuse autour des implants en titane.

Par conséquent, le segment des prothèses dentaires devrait connaître une croissance significative au cours de la période de prévision en raison des facteurs mentionnés ci-dessus, notamment lexpansion de la population gériatrique, les développements clés des acteurs du marché et lavancement de la recherche en dentisterie prosthodontique.

Le segment des consommables dentaires devrait connaître une croissance significative au cours de la période de prévision

Les consommables dentaires comprennent les matériaux de restauration dentaire, les aligneurs, les appareils orthodontiques, les sutures, les hémostats et autres consommables utilisés dans les procédures de traitement dentaire. Le segment des consommables dentaires devrait croître considérablement au cours de la période de prévision, en raison de la forte demande de consommables dentaires, des développements récents des principaux acteurs et des progrès de la recherche.

Les développements clés, tels que les lancements de produits par les acteurs du marché, devraient accroître la disponibilité des consommables dentaires dans le pays, ce qui devrait soutenir la croissance du segment. Par exemple, en septembre 2021, le fabricant daligneurs Clear SmileDirectClub (SDC) a annoncé quil prévoyait de lancer ses produits orthodontiques en France. Par conséquent, on prévoit que lintroduction de cette technologie entraînera une augmentation des procédures dimplant dentaire et une expansion du marché.

De plus, la recherche en cours sur les matériaux dentaires et les pratiques dentaires en matière de restauration dentaire devrait créer une demande accrue de consommables dentaires, ce qui devrait renforcer la croissance du segment. Par exemple, une étude publiée dans la revue Materials en octobre 2021 par des chercheurs français a mis en évidence le fort potentiel des matériaux dentaires libérant des ions et des lésions carieuses cavitaires pour les restaurations dentaires. L'étude a souligné l'utilisation de matériaux de restauration spécifiques libérant des ions en fonction de la situation clinique du patient et de la susceptibilité aux caries des dents permanentes adultes pour gérer les lésions carieuses cavitaires. De plus, une étude publiée dans le Journal of Dentistry en octobre 2021 a évalué les restaurations antérieures en composite de résine en France et dans certains autres pays. L'étude a démontré que les fréquences d'entretien des restaurations antérieures en résine composite étaient les plus élevées en France.

Par conséquent, le segment des consommables dentaires devrait connaître une croissance significative au cours de la période de prévision en raison des facteurs mentionnés ci-dessus, notamment les développements clés des acteurs du marché et lavancement de la recherche.

Aperçu du marché français des équipements dentaires

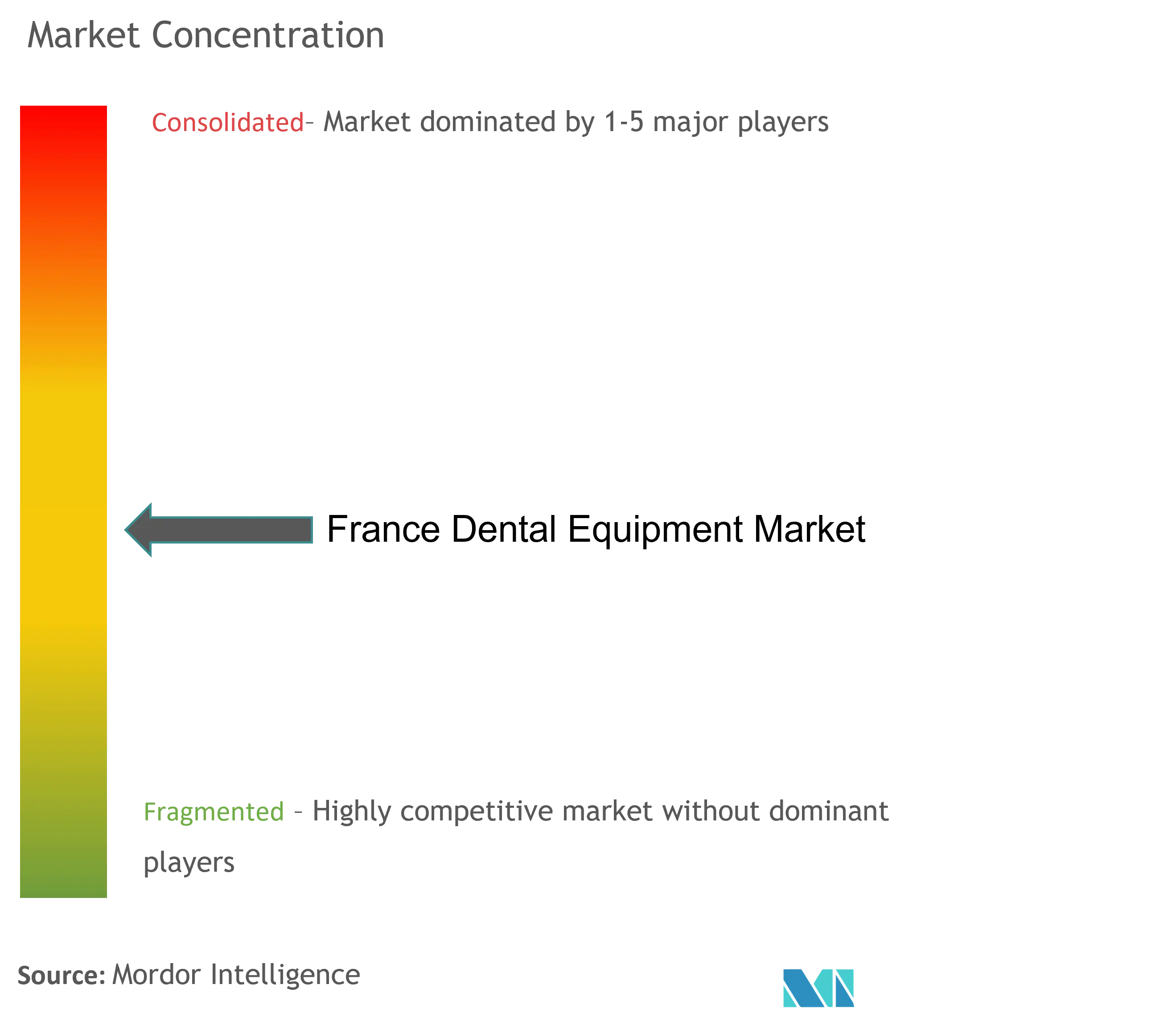

Le marché français de l'équipement est par nature concurrentiel du fait de la présence de plusieurs entreprises opérant dans le pays. Les principaux acteurs opérant sur le marché sont 3M, Carestream Dental Ltd, PLANMECA OY, Miglionico srl et Straumann Holding AG.

Leaders du marché français des équipements dentaires

3M

Carestream Dental Ltd

PLANMECA OY

Miglionico s.r.l.

Straumann Holding AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des équipements dentaires en France

- Avril 2023 Henry Schein, Inc., un prestataire de soins de santé, a acquis une participation majoritaire dans Biotech Dental SAS, un fournisseur d'aligneurs transparents, d'implants dentaires et de logiciels dentaires numériques innovants basé à Salon-de-Provence, en France.

- Janvier 2023 Milestone Scientific, Inc., un développeur d'instruments informatisés d'administration de médicaments permettant des injections indolores et précises, a signé un accord de distribution avec Swedish Martina, un distributeur et fabricant européen de produits dentaires. Aux termes de cet accord, Sweden Martina ont obtenu les droits exclusifs de commercialisation du système d'anesthésie unitaire STA (STA) de Milestone sur les nouveaux marchés de France, d'Espagne et du Portugal.

Segmentation de lindustrie des équipements dentaires en France

Selon la portée du rapport, l'équipement dentaire est un outil que les professionnels dentaires utilisent pour prodiguer des soins dentaires. Ils comprennent des outils pour examiner, manipuler, traiter, restaurer et retirer les dents et les structures buccales environnantes. Le marché français des équipements dentaires est segmenté par type de produit (équipement général et de diagnostic, consommables dentaires et autres dispositifs dentaires), traitement (orthodontique, endodontique, parodontique, prosthodontique) et utilisateur final (hôpital, cliniques, autres utilisateurs finaux). Le rapport propose la valeur (en USD) pour les segments ci-dessus.

| Équipement général et de diagnostic | Lasers dentaires |

| Équipement de radiologie | |

| Autres produits | |

| Consommables dentaires | |

| Autres appareils dentaires |

| Orthodontique |

| Endodontique |

| Parodontie |

| Prosthodontie |

| Hôpitaux |

| Cliniques |

| Autres utilisateurs finaux |

| Par produit | Équipement général et de diagnostic | Lasers dentaires |

| Équipement de radiologie | ||

| Autres produits | ||

| Consommables dentaires | ||

| Autres appareils dentaires | ||

| Par traitement | Orthodontique | |

| Endodontique | ||

| Parodontie | ||

| Prosthodontie | ||

| Par utilisateur final | Hôpitaux | |

| Cliniques | ||

| Autres utilisateurs finaux |

FAQ sur les études de marché sur les équipements dentaires en France

Quelle est la taille du marché français des équipements dentaires ?

La taille du marché français des équipements dentaires devrait atteindre 0,56 milliard USD en 2024 et croître à un TCAC de 6,60 % pour atteindre 0,78 milliard USD dici 2029.

Quelle est la taille actuelle du marché français des équipements dentaires ?

En 2024, la taille du marché français des équipements dentaires devrait atteindre 0,56 milliard USD.

Qui sont les principaux acteurs du marché français des équipements dentaires ?

3M, Carestream Dental Ltd, PLANMECA OY, Miglionico s.r.l., Straumann Holding AG sont les principales sociétés opérant sur le marché français des équipements dentaires.

Quelles années couvre ce marché français des équipements dentaires et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché français des équipements dentaires était estimée à 0,52 milliard USD. Le rapport couvre la taille historique du marché des équipements dentaires en France pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des équipements dentaires en France pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des équipements dentaires en France

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des équipements dentaires en France 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des équipements dentaires en France comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.