Taille et part du marché des édulcorants alimentaires

Analyse du marché des édulcorants alimentaires par Mordor Intelligence

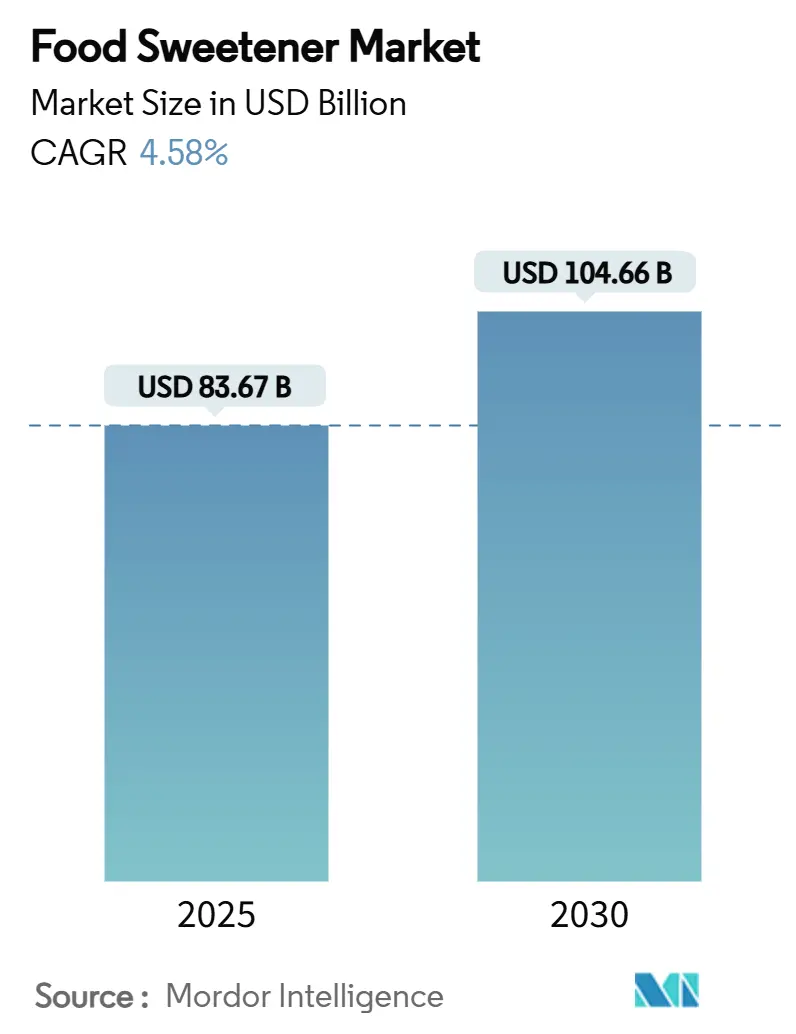

La taille du marché des édulcorants alimentaires est estimée à 83,67 milliards USD en 2025 et devrait atteindre 104,66 milliards USD d'ici 2030, reflétant un TCAC de 4,58 %. Cette croissance est alimentée par les politiques de réduction du sucre mises en œuvre dans 115 pays, la conscience sanitaire accrue des consommateurs, et les avancées continues dans l'innovation des ingrédients qui permettent la réduction des calories sans compromettre le goût. Tandis que l'Asie-Pacifique mène la demande grâce à sa population importante et à l'adoption croissante de modes de vie plus sains, le Moyen-Orient et l'Afrique connaissent la croissance la plus rapide, stimulée par l'urbanisation rapide, l'augmentation du revenu disponible et l'évolution des habitudes alimentaires. À la lumière des récentes actions commerciales américaines sur l'érythritol chinois, les fournisseurs d'ingrédients étendent leurs capacités de fermentation de précision pour répondre à la demande, et les fabricants diversifient leurs chaînes d'approvisionnement pour atténuer les risques. Les fusions et acquisitions, telles que l'acquisition de CP Kelco par Tate & Lyle en 2024, soulignent la tendance du marché vers l'intégration verticale et le développement de solutions à valeur ajoutée pour répondre aux préférences évolutives des consommateurs.

Points clés du rapport

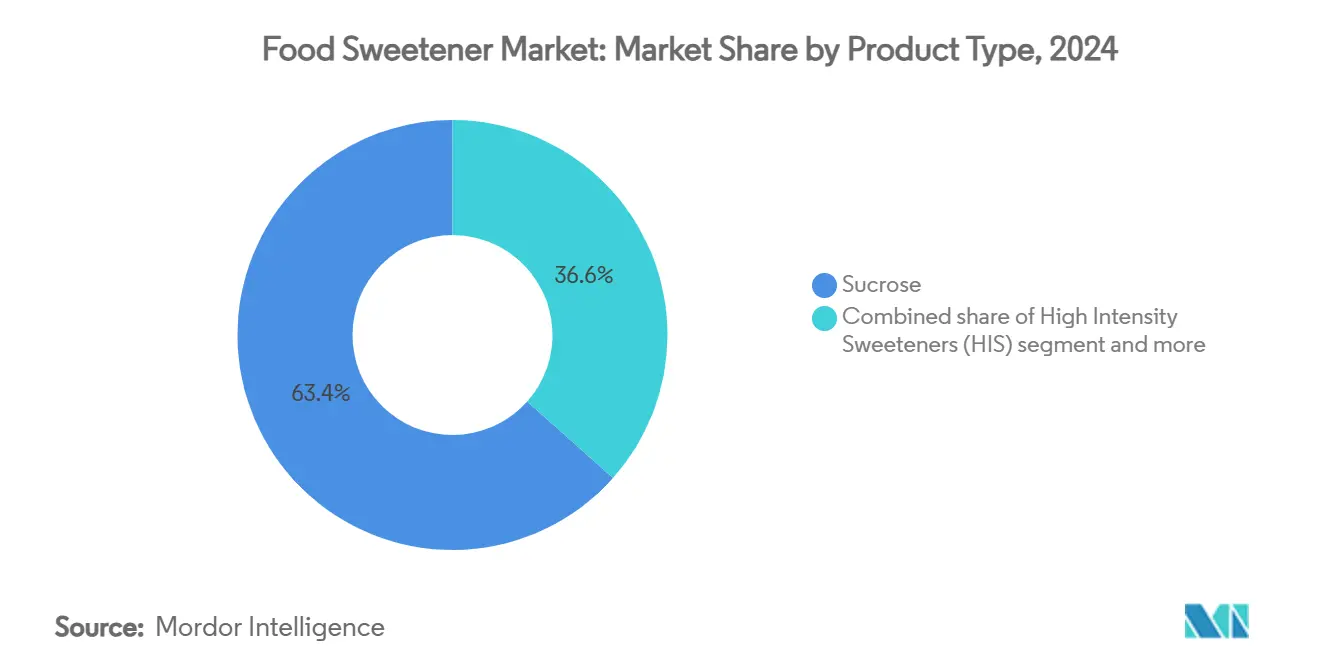

- Par type de produit, le saccharose détenait 63,41 % de la part de marché des édulcorants alimentaires en 2024, tandis que les édulcorants de haute intensité devraient afficher un TCAC de 6,89 % jusqu'en 2030.

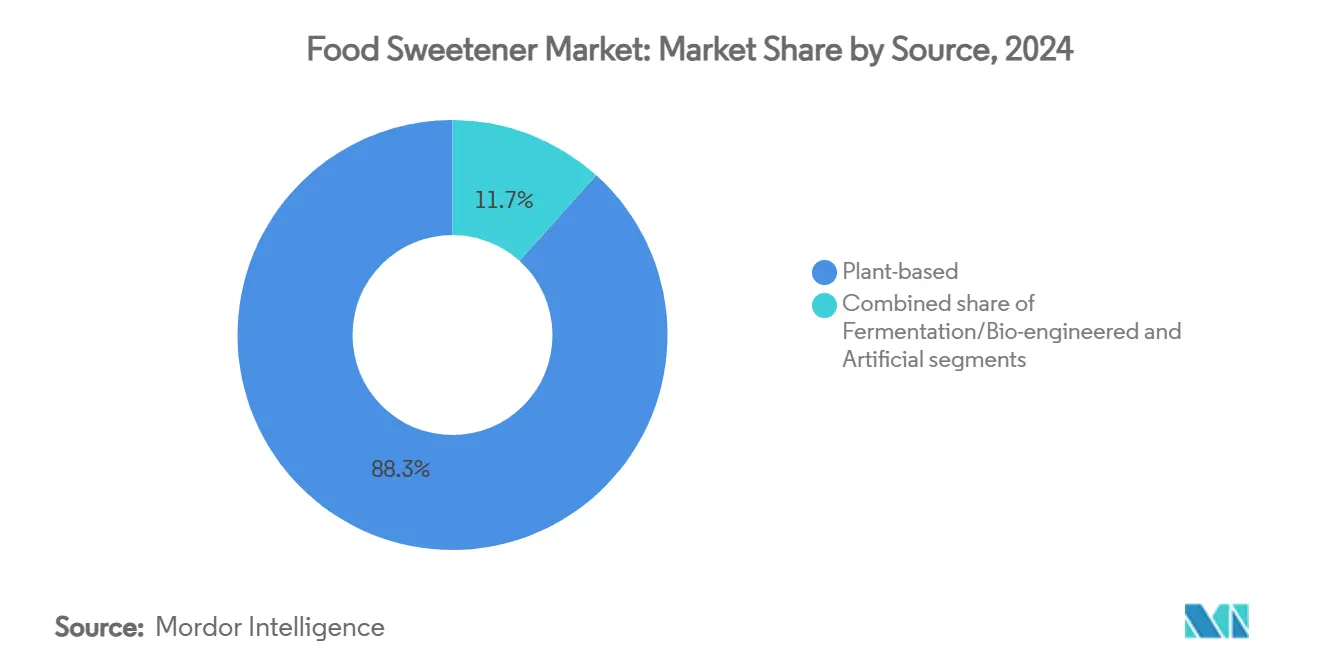

- Par source, les ingrédients d'origine végétale représentaient 88,34 % des revenus en 2024 ; les édulcorants dérivés de la fermentation devraient croître à un TCAC de 7,11 % jusqu'en 2030.

- Par forme, les formats solides ont dominé avec 62,21 % de part de revenus en 2024, tandis que les liquides et sirops sont sur la voie d'un TCAC de 7,25 %.

- Par application, l'alimentation représentait 56,48 % de la taille du marché des édulcorants alimentaires en 2024, tandis que les boissons devraient s'étendre à un TCAC de 6,15 %.

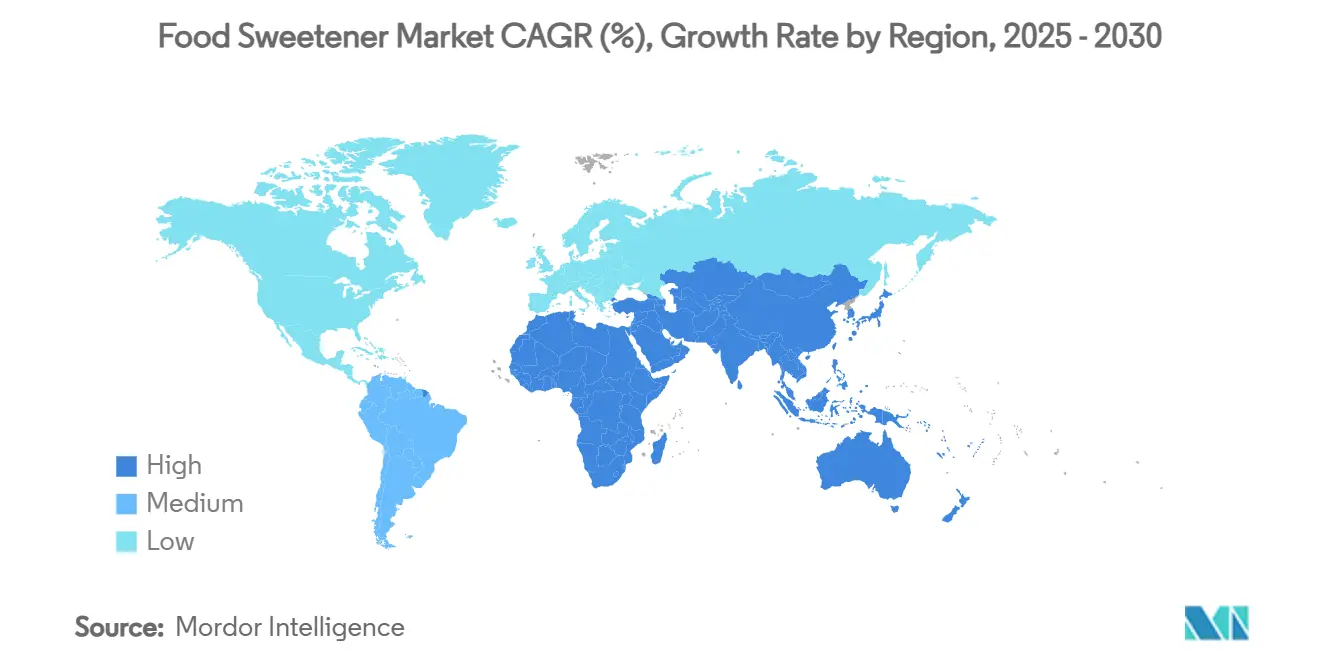

- Par géographie, l'Asie-Pacifique a capturé 38,45 % de la part du marché des édulcorants alimentaires en 2024, et le Moyen-Orient et l'Afrique devraient enregistrer un TCAC de 7,41 % jusqu'en 2030.

Tendances et perspectives du marché mondial des édulcorants alimentaires

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Conscience sanitaire croissante des consommateurs | +1.2% | Mondial, avec un impact plus fort en Amérique du Nord et en Europe | Moyen terme (2-4 ans) |

| Prévalence croissante de l'obésité et du diabète | +0.9% | Mondial, particulièrement aigu en Asie-Pacifique et en Amérique du Nord | Long terme (≥ 4 ans) |

| Demande croissante de produits hypocaloriques et sans sucre | +1.1% | Mondial, mené par les marchés développés | Court terme (≤ 2 ans) |

| Expansion de l'industrie alimentaire et des boissons | +0.8% | Noyau Asie-Pacifique, extension vers le Moyen-Orient et l'Afrique et l'Amérique du Sud | Moyen terme (2-4 ans) |

| Préférence croissante des consommateurs pour les édulcorants naturels | +1.0% | Mondial, plus fort en Amérique du Nord et en Europe | Moyen terme (2-4 ans) |

| Soutien réglementaire à la réduction de la consommation de sucre | +0.7% | Mondial, avec des calendriers de mise en œuvre variables | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Conscience sanitaire croissante des consommateurs

La conscience sanitaire croissante des consommateurs est un moteur majeur du marché des édulcorants alimentaires. Alors que les individus priorisent de plus en plus leur santé et leur bien-être, il y a une demande croissante d'alternatives plus saines au sucre traditionnel. Les consommateurs recherchent activement des produits qui s'alignent sur leurs préférences alimentaires, tels que les édulcorants hypocaloriques, naturels et non artificiels. Ce changement dans le comportement des consommateurs encourage les fabricants à innover et à introduire une variété d'édulcorants qui répondent à ces préférences. De plus, la prévalence croissante des maladies liées au mode de vie, telles que le diabète et l'obésité, a encore amplifié le besoin d'options d'édulcoration plus saines. Cette tendance devrait continuer à façonner le marché des édulcorants alimentaires durant la période de prévision. Par ailleurs, la popularité croissante des produits à base de plantes et biologiques contribue également à la demande d'édulcorants naturels comme la stévia, le fruit du moine et le sirop d'agave. De plus, les avancées en technologie alimentaire permettent le développement d'édulcorants innovants qui imitent le goût du sucre tout en offrant des bénéfices santé, tels qu'une réduction de l'apport calorique et un index glycémique plus faible.

Prévalence croissante de l'obésité et du diabète

La prévalence croissante de l'obésité et du diabète est un moteur significatif du marché des édulcorants alimentaires. Selon la Fédération Internationale du Diabète (FID), environ 589 millions d'adultes (20-79 ans) vivaient avec le diabète en 2024, et ce nombre devrait augmenter à 853 millions d'ici 2050 [1]Source : Fédération Internationale du Diabète, "Le diabète dans le monde en 2024", idf.org. Cette crise sanitaire croissante a mené à une sensibilisation accrue concernant les effets néfastes d'une consommation excessive de sucre, incitant les consommateurs à rechercher des alternatives plus saines. Alors que ces conditions de santé continuent d'augmenter mondialement, il y a une demande croissante d'édulcorants alternatifs qui peuvent aider à gérer l'apport en sucre sans compromettre le goût. Les consommateurs deviennent plus soucieux de leur santé, menant à un passage vers les édulcorants hypocaloriques et sans sucre. Cette tendance est encore soutenue par les initiatives gouvernementales et les réglementations visant à réduire la consommation de sucre pour combattre l'obésité et le diabète. Par conséquent, le marché des édulcorants alimentaires connaît une croissance substantielle alors que les fabricants innovent pour répondre aux besoins évolutifs des consommateurs soucieux de leur santé.

Demande croissante de produits hypocaloriques et sans sucre

La préférence croissante des consommateurs pour des options alimentaires plus saines a considérablement stimulé la demande de produits hypocaloriques et sans sucre sur le marché des édulcorants alimentaires. La sensibilisation croissante aux effets néfastes sur la santé d'une consommation excessive de sucre, tels que l'obésité, le diabète et les maladies cardiovasculaires, a encouragé les consommateurs à rechercher des alternatives qui s'alignent sur leurs modes de vie soucieux de la santé. De plus, l'adoption croissante de régimes sans sucre et de produits alimentaires hypocaloriques parmi les passionnés de fitness et les individus gérant des conditions de santé chroniques a encore alimenté cette demande. Les fabricants répondent à cette tendance en innovant et en étendant leurs portefeuilles de produits pour inclure des édulcorants naturels et artificiels qui répondent à ces préférences. Ce changement est également soutenu par les initiatives gouvernementales et les réglementations promouvant une consommation réduite de sucre, ce qui a créé un environnement favorable à la croissance du segment sans sucre et hypocalorique au sein du marché des édulcorants alimentaires.

Politiques gouvernementales promouvant la réduction du sucre

Les initiatives gouvernementales visant à limiter la consommation de sucre propulsent la croissance du marché. Les entités réglementaires, incluant l'Organisation Mondiale de la Santé (OMS) et les départements nationaux de la santé, ont déployé des directives pour s'attaquer à la consommation excessive de sucre. Par exemple, la Food and Drug Administration (FDA) américaine exige désormais des étiquettes nutritionnelles mises à jour qui mettent l'accent sur les sucres ajoutés. Au Royaume-Uni, la Taxe sur l'Industrie des Boissons Gazeuses, communément appelée taxe sur le sucre, pousse les fabricants à reformuler leurs produits avec moins de sucre. De même, le Mexique et l'Inde ont imposé des taxes sur les boissons sucrées pour décourager la consommation. L'Union Européenne, dans le cadre de son initiative De la Ferme à la Fourchette, élabore des stratégies pour réduire les niveaux de sucre dans les aliments transformés. De plus, l'American Heart Association préconise de limiter les sucres ajoutés à un maximum de 6 % de l'apport calorique quotidien [2]Source : American Heart Association, "Sucres ajoutés", heart.org . Renforcées par les campagnes de santé publique et les partenariats avec les groupes industriels, ces initiatives promeuvent l'utilisation d'édulcorants hypocaloriques comme alternatives attrayantes dans les formulations d'aliments et de boissons.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts de production élevés des édulcorants naturels | -0.8% | Mondial, affectant particulièrement l'adoption des marchés émergents | Moyen terme (2-4 ans) |

| Scepticisme des consommateurs concernant la sécurité des édulcorants artificiels | -0.6% | Mondial, plus fort en Europe et en Amérique du Nord | Court terme (≤ 2 ans) |

| Cadres réglementaires complexes pour les additifs alimentaires | -0.4% | Mondial, avec une complexité régionale variable | Long terme (≥ 4 ans) |

| Acceptation limitée des consommateurs dans certaines régions | -0.5% | Régional, particulièrement dans les cultures alimentaires traditionnelles | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coûts de production élevés des édulcorants naturels

Les coûts de production élevés associés aux édulcorants naturels agissent comme une contrainte significative sur le marché des édulcorants alimentaires. Des facteurs tels que les exigences de culture étendues, les processus d'extraction intensifs en main-d'œuvre, et le besoin de technologies de traitement avancées contribuent à ces coûts élevés. La culture de matières premières comme la stévia, le fruit du moine et d'autres sources naturelles nécessite souvent des conditions climatiques spécifiques et des intrants agricoles significatifs, augmentant encore les dépenses. De plus, la dépendance à des matières premières spécifiques, qui sont souvent sujettes à la disponibilité saisonnière et à la volatilité des prix, exacerbe encore le problème. Par exemple, des conditions météorologiques défavorables ou des perturbations de la chaîne d'approvisionnement peuvent mener à des pénuries de matières premières, causant des flambées de prix et impactant les calendriers de production. Ces défis rendent les édulcorants naturels moins compétitifs en termes de coûts par rapport aux alternatives synthétiques, limitant ainsi leur adoption parmi les fabricants. De plus, les exigences réglementaires strictes pour les édulcorants naturels, incluant les certifications et la conformité aux normes de sécurité alimentaire, ajoutent une autre couche de fardeau de coût pour les producteurs.

Scepticisme des consommateurs concernant la sécurité des édulcorants artificiels

Le scepticisme des consommateurs concernant la sécurité des édulcorants artificiels agit comme une contrainte significative sur le marché des édulcorants alimentaires. Les préoccupations concernant les risques potentiels pour la santé, tels que les liens avec les maladies chroniques, les troubles métaboliques et d'autres effets néfastes, ont mené à un examen accru de ces produits. Les organismes réglementaires et les études scientifiques n'ont pas toujours fourni de conclusions cohérentes, alimentant encore l'incertitude parmi les consommateurs. Ce scepticisme a provoqué un changement dans les préférences des consommateurs vers les édulcorants naturels, tels que la stévia et le miel, qui sont perçus comme des alternatives plus saines. De plus, la demande croissante de produits à étiquetage propre a intensifié l'accent sur la transparence et la sécurité des ingrédients alimentaires, mettant les édulcorants artificiels sous une pression plus grande. La perception des édulcorants artificiels comme des composés synthétiques et traités chimiquement a encore contribué au sentiment négatif entourant leur utilisation. Les reportages médiatiques et le plaidoyer des groupes soucieux de la santé ont amplifié ces préoccupations, influençant le comportement des consommateurs et les décisions d'achat. De plus, le manque d'éducation généralisée des consommateurs sur les différences entre divers édulcorants artificiels et leurs profils de sécurité respectifs a aggravé le problème. Alors que le débat sur la sécurité des édulcorants artificiels continue, le marché des édulcorants alimentaires doit naviguer ces défis pour maintenir la croissance et répondre aux demandes évolutives des consommateurs.

Analyse des segments

Par type de produit : les édulcorants de haute intensité stimulent l'innovation

En 2024, le saccharose commande une part de marché dominante de 63,41 %, soulignant sa présence profondément enracinée dans les applications alimentaires conventionnelles. Sa reconnaissance généralisée par les consommateurs et son utilisation établie dans les recettes traditionnelles et les aliments transformés contribuent significativement à son leadership de marché soutenu. Le saccharose reste un choix préféré pour les fabricants en raison de ses propriétés fonctionnelles, telles que la douceur, l'amélioration de la texture et les capacités de conservation, qui sont difficiles à reproduire avec des édulcorants alternatifs. De plus, son abordabilité et sa facilité de disponibilité renforcent encore sa position sur le marché. Malgré la demande croissante d'édulcorants alternatifs, le saccharose continue d'être un ingrédient de base dans divers produits alimentaires et de boissons, particulièrement dans les régions où les préférences alimentaires traditionnelles dominent.

Pendant ce temps, les édulcorants de haute intensité sont positionnés pour stimuler la croissance du marché des édulcorants alimentaires, avec un TCAC projeté de 6,89 % jusqu'en 2030. Ces édulcorants gagnent en traction en raison de leur faible teneur calorique et de leur convenance pour les consommateurs soucieux de leur santé. Leur adoption croissante dans les boissons, la confiserie et d'autres produits alimentaires hypocaloriques souligne leur rôle de catalyseur de croissance. De plus, la prévalence croissante de conditions de santé liées au mode de vie, telles que l'obésité et le diabète, a accéléré le passage vers les substituts de sucre, stimulant la demande d'édulcorants de haute intensité. De plus, les Centres de Contrôle et de Prévention des Maladies (CDC) soulignent qu'aux États-Unis seulement, plus de 38,4 millions de personnes ont le diabète, avec 98 millions d'adultes ayant un prédiabète en 2024 [3]Source : Centres de Contrôle et de Prévention des Maladies, "Rapport National sur les Statistiques du Diabète", cdc.gov . Les innovations dans les technologies de formulation, couplées aux approbations réglementaires pour de nouvelles variantes d'édulcorants, étendent également leur portée d'application. Alors que les préférences des consommateurs évoluent, les édulcorants de haute intensité devraient jouer un rôle pivot dans la réponse à la demande de solutions d'édulcoration plus saines et plus durables.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par forme : les applications liquides gagnent en dynamisme

Les édulcorants solides maintiennent 62,21 % de part de marché en 2024, reflétant l'utilisation établie dans les applications de boulangerie et de confiserie où la structure cristalline fournit des bénéfices fonctionnels au-delà de l'édulcoration. Les formes liquides et sirops accélèrent à un TCAC de 7,25 % jusqu'en 2030, stimulées par la croissance de l'industrie des boissons et les caractéristiques de dissolution améliorées dans les applications aqueuses. La préférence de forme varie significativement par application, avec les formes solides dominant l'usage de table et la boulangerie industrielle, tandis que les liquides excellent dans la formulation de boissons et les applications laitières. Les considérations de traitement influencent la sélection de forme, car les édulcorants liquides fournissent souvent une meilleure dispersion et un temps de traitement réduit dans la fabrication à grande échelle.

Les fabricants de boissons préfèrent de plus en plus les systèmes d'édulcorants liquides qui permettent un dosage précis et des profils de saveur cohérents sans problèmes de cristallisation. Les formes séchées par pulvérisation et granulées servent des besoins industriels spécifiques où la coulabilité et la stabilité de stockage importent plus que la vitesse de dissolution. Le segment liquide bénéficie d'innovations en technologie de concentration qui réduisent les coûts d'expédition et les exigences de stockage. Les formulations de sirop permettent le mélange personnalisé de multiples édulcorants pour atteindre des profils de goût spécifiques et des caractéristiques fonctionnelles. La sélection de forme reflète de plus en plus l'optimisation de la chaîne d'approvisionnement plutôt que des exigences purement fonctionnelles, les fabricants choisissant des formats qui minimisent les coûts de manipulation et la complexité d'inventaire.

Par source : la technologie de fermentation remodèle la production

En 2024, les sources d'origine végétale dominent le marché des édulcorants alimentaires, détenant une part de marché de 88,34 %. Cette domination est principalement stimulée par la préférence croissante des consommateurs pour des ingrédients naturels et durables. Les édulcorants d'origine végétale, tels que la stévia et le fruit du moine, sont largement reconnus pour leurs bénéfices santé et leur impact environnemental minimal. De plus, la disponibilité de technologies d'extraction bien établies a encore facilité la production à grande échelle et l'adoption de ces édulcorants dans diverses applications, incluant les boissons, la confiserie et les produits de boulangerie.

Les alternatives dérivées de la fermentation, d'autre part, connaissent une croissance significative, avec un TCAC projeté de 7,11 % durant la période de prévision. Cette croissance est attribuée aux avancées en biotechnologie de précision, qui ont amélioré l'efficacité et l'évolutivité des processus de fermentation. Ces alternatives, telles que l'allulose et le tagatose, gagnent en traction en raison de leur capacité à imiter le goût et la fonctionnalité des sucres traditionnels tout en offrant un contenu calorique réduit. Alors que la demande des consommateurs pour des solutions d'édulcoration innovantes et soucieuses de la santé augmente, les édulcorants dérivés de la fermentation devraient jouer un rôle de plus en plus important sur le marché.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : les boissons accélèrent l'adoption

Les applications alimentaires dominent avec 56,48 % de part de marché en 2024, englobant diverses catégories des produits de boulangerie aux aliments transformés, où les édulcorants servent de multiples rôles fonctionnels au-delà de l'amélioration du goût. Les boissons émergent comme le segment à croissance la plus rapide à 6,15 % de TCAC jusqu'en 2030, stimulées par les pressions de reformulation dues aux taxes sur le sucre et aux demandes de santé des consommateurs. La répartition par application reflète différents modèles d'adoption, avec les boissons menant l'innovation en raison d'une reformulation plus facile comparée aux matrices alimentaires complexes. Les applications de boulangerie et de confiserie font face à des défis techniques pour remplacer les propriétés structurelles du sucre, tandis que les produits laitiers et desserts bénéficient de la fonctionnalité des édulcorants dans la modification de texture.

Les nutraceutiques et aliments fonctionnels représentent des applications à haute valeur où les édulcorants permettent le positionnement de produits autour des bénéfices santé plutôt qu'une simple réduction calorique. Les produits carnés et salés démontrent des applications émergentes alors que les fabricants cherchent à équilibrer les profils de saveur dans les formulations à sodium réduit. La croissance du segment des boissons reflète des stratégies de reformulation réussies qui maintiennent l'acceptation des consommateurs tout en réalisant une réduction significative de sucre. Les boissons gazeuses mènent l'adoption en raison de la pression réglementaire et de la sensibilisation des consommateurs, tandis que les boissons sportives tirent parti des édulcorants pour optimiser le contenu en glucides pour les applications de performance. L'évolution de l'application démontre l'intégration des édulcorants dans l'ensemble du système alimentaire plutôt qu'un positionnement de niche santé.

Analyse géographique

En 2024, l'Asie-Pacifique domine le marché des édulcorants alimentaires avec une part de 38,45 %, stimulée par sa grande base de population et son développement économique rapide. La population de classe moyenne croissante de la région et l'augmentation du revenu disponible ont significativement stimulé la demande d'aliments transformés, ce qui, à son tour, a alimenté la consommation d'édulcorants alimentaires. De plus, l'expansion de l'industrie alimentaire et des boissons, couplée à l'influence croissante des habitudes alimentaires occidentales, a encore propulsé la croissance du marché dans cette région. Les gouvernements en Asie-Pacifique mettent également en œuvre des politiques de soutien pour améliorer la production et le traitement alimentaires, ce qui impacte positivement le marché des édulcorants alimentaires.

Le Moyen-Orient et l'Afrique émergent comme une région de croissance clé, projetés pour enregistrer un TCAC robuste de 7,41 % jusqu'en 2030. L'urbanisation et la sensibilisation croissante à la santé sont les moteurs principaux de cette croissance, alors que les consommateurs se tournent vers des choix alimentaires plus sains, incluant les édulcorants hypocaloriques et naturels. La région connaît également une augmentation de l'adoption des tendances alimentaires internationales, ce qui crée des opportunités pour les fabricants d'édulcorants alimentaires. De plus, les initiatives gouvernementales visant à réduire la consommation de sucre et à promouvoir des alternatives plus saines devraient soutenir l'expansion du marché durant la période de prévision.

L'Amérique du Nord présente les caractéristiques d'un marché mature, avec un accent fort sur les édulcorants naturels premium, reflétant les préférences des consommateurs pour des produits de haute qualité et soucieux de la santé. L'Europe, d'autre part, met l'accent sur la conformité réglementaire et la durabilité, car les réglementations strictes et les préoccupations environnementales façonnent la dynamique du marché. En Amérique du Sud, la prévalence croissante du diabète et les initiatives de santé menées par le gouvernement stimulent l'adoption des édulcorants alimentaires. La région connaît également une sensibilisation accrue aux bénéfices des substituts de sucre, ce qui encourage les consommateurs à opter pour des alternatives plus saines. Ces dynamiques régionales soulignent collectivement les modèles de croissance et opportunités divers au sein du marché mondial des édulcorants alimentaires.

Paysage concurrentiel

Le marché des édulcorants alimentaires présente une fragmentation modérée. Cet équilibre dans la concurrence permet aux géants établis de commander des parts de marché substantielles tout en ouvrant simultanément la voie aux nouveaux venus pour se tailler des niches dans des segments spécialisés. Les piliers de l'industrie comme Cargill, Incorporated, Archer Daniels Midland Company, et Tate & Lyle PLC adoptent agressivement des stratégies d'intégration verticale. En étendant leur portée des intrants agricoles aux ingrédients finis, ils atténuent efficacement les risques associés aux fluctuations des prix des matières premières. Par exemple, ADM a investi dans des partenariats avec les agriculteurs pour sécuriser un approvisionnement régulier de matières premières, tandis que Cargill a étendu ses installations de production pour assurer un meilleur contrôle de la chaîne d'approvisionnement. Ces stratégies non seulement améliorent l'efficacité opérationnelle mais renforcent également leurs positions sur le marché contre les concurrents émergents.

Au-delà de l'intégration verticale, les entreprises stimulent l'innovation pour répondre aux demandes évolutives des consommateurs. Elles développent des systèmes d'édulcorants hybrides qui combinent des ingrédients naturels, tels que la stévia, avec des composants dérivés de la fermentation comme l'allulose. Ces systèmes visent à améliorer l'efficacité des coûts, améliorer le goût et optimiser les profils nutritionnels. Par exemple, l'EverSweet de Cargill, un édulcorant à base de stévia produit par fermentation, a gagné en traction pour sa capacité à délivrer une douceur similaire au sucre sans les calories. De même, ADM a introduit des mélanges d'édulcorants qui répondent à la demande croissante de produits à étiquetage propre, offrant des solutions qui réduisent le contenu en sucre tout en évitant les additifs artificiels. Ces innovations sont particulièrement précieuses dans des applications telles que les boissons, les produits de boulangerie et les produits laitiers, où maintenir le goût et la texture est critique. Le paysage concurrentiel voit également des acteurs plus petits et des start-ups se concentrer sur des segments spécialisés pour se différencier.

Des entreprises comme Tate & Lyle tirent parti des avancées en biotechnologie pour créer des édulcorants d'origine végétale avec une fonctionnalité améliorée. Par exemple, PureCircle a développé des produits de stévia de nouvelle génération qui abordent l'arrière-goût persistant souvent associé aux édulcorants naturels. Pendant ce temps, Tate & Lyle a introduit des fibres solubles qui agissent non seulement comme édulcorants mais fournissent également des bénéfices santé ajoutés, tels qu'une amélioration de la santé intestinale. Cette interaction dynamique entre les leaders établis et les entrants innovants favorise un environnement équilibré mais compétitif, stimulant la croissance globale et la diversification du marché des édulcorants alimentaires.

Leaders de l'industrie des édulcorants alimentaires

-

Cargill, Incorporated

-

Archer Daniels Midland Company

-

Tate & Lyle PLC

-

Ingredion Inc.

-

Sudzucker AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Décembre 2024 : Tate & Lyle a formé une alliance stratégique avec BioHarvest pour développer des édulcorants d'origine végétale utilisant la technologie de Synthèse Botanique. L'initiative se concentre sur la fabrication d'ingrédients édulcorants rentables, riches en nutriments et durables qui correspondent au profil gustatif du sucre sans saveur résiduelle.

- Septembre 2024 : Howtian a lancé SoPure Dorado, un extrait de stévia doré non raffiné. L'entreprise a développé cet édulcorant zéro calorie pour répondre à la demande du marché des consommateurs recherchant des alternatives d'origine végétale minimalement transformées aux édulcorants traditionnels.

- Avril 2024 : Ingredion a lancé la PURECIRCLE Clean Taste Solubility Solution (CTSS), un édulcorant à base de stévia avec une solubilité plus de 100 fois supérieure à la stévia Reb M. Les résultats des panels de consommateurs et des évaluations sensorielles ont démontré que CTSS surpasse les édulcorants artificiels et autres ingrédients de stévia en qualité gustative.

- Janvier 2024 : Cargill Inc. et DSM-Firmenich ont obtenu l'approbation réglementaire pour leur édulcorant stévia EverSweet® suite à une évaluation de sécurité favorable. L'évaluation a confirmé que le produit respecte les normes de sécurité et réglementations requises, faisant avancer son processus d'autorisation de marché.

Portée du rapport sur le marché mondial des édulcorants alimentaires

Les édulcorants sont les diverses substances naturelles et artificielles qui confèrent un goût sucré aux aliments et boissons.

Le marché des édulcorants alimentaires est segmenté en type de produit, sources, forme, application et géographie. Basé sur le type de produit, le marché est segmenté en saccharose, édulcorants à base d'amidon et polyols, édulcorants de haute intensité, et autres.

Basé sur la source, le marché est segmenté en d'origine végétale, fermentation / bio-ingénierie, et artificielle. Basé sur la forme, le marché est segmenté en solide et liquide/sirop. Basé sur l'application, le marché est segmenté en alimentation et boissons.

Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud, et Moyen-Orient et Afrique.

| Saccharose (sucre commun) | |

| Édulcorants à base d'amidon et polyols | Dextrose |

| Sirop de maïs à haute teneur en fructose (SMHTF) | |

| Maltodextrine | |

| Sorbitol | |

| Xylitol | |

| Érythritol | |

| Autres polyols | |

| Édulcorants de haute intensité (EHI) | Sucralose |

| Aspartame | |

| Saccharine | |

| Néotame | |

| Stévia | |

| Acésulfame-K | |

| Cyclamate | |

| Autres EHI | |

| Autres |

| D'origine végétale |

| Fermentation/bio-ingénierie |

| Artificielle |

| Solide |

| Liquide/sirop |

| Alimentation | Boulangerie et confiserie |

| Produits laitiers et desserts | |

| Produits carnés et salés | |

| Nutraceutiques et aliments fonctionnels | |

| Sauces, vinaigrettes et pâtes à tartiner | |

| Autres aliments transformés | |

| Boissons | Boissons gazeuses |

| Boissons sportives | |

| Autres boissons |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Italie | |

| Espagne | |

| Pays-Bas | |

| Suède | |

| Pologne | |

| Belgique | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Corée du Sud | |

| Indonésie | |

| Thaïlande | |

| Singapour | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Pérou | |

| Chili | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Afrique du Sud |

| Arabie saoudite | |

| Émirats arabes unis | |

| Nigeria | |

| Égypte | |

| Maroc | |

| Turquie | |

| Reste du Moyen-Orient et Afrique |

| Par type de produit | Saccharose (sucre commun) | |

| Édulcorants à base d'amidon et polyols | Dextrose | |

| Sirop de maïs à haute teneur en fructose (SMHTF) | ||

| Maltodextrine | ||

| Sorbitol | ||

| Xylitol | ||

| Érythritol | ||

| Autres polyols | ||

| Édulcorants de haute intensité (EHI) | Sucralose | |

| Aspartame | ||

| Saccharine | ||

| Néotame | ||

| Stévia | ||

| Acésulfame-K | ||

| Cyclamate | ||

| Autres EHI | ||

| Autres | ||

| Par source | D'origine végétale | |

| Fermentation/bio-ingénierie | ||

| Artificielle | ||

| Par forme | Solide | |

| Liquide/sirop | ||

| Par application | Alimentation | Boulangerie et confiserie |

| Produits laitiers et desserts | ||

| Produits carnés et salés | ||

| Nutraceutiques et aliments fonctionnels | ||

| Sauces, vinaigrettes et pâtes à tartiner | ||

| Autres aliments transformés | ||

| Boissons | Boissons gazeuses | |

| Boissons sportives | ||

| Autres boissons | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Espagne | ||

| Pays-Bas | ||

| Suède | ||

| Pologne | ||

| Belgique | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Corée du Sud | ||

| Indonésie | ||

| Thaïlande | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Pérou | ||

| Chili | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Afrique du Sud | |

| Arabie saoudite | ||

| Émirats arabes unis | ||

| Nigeria | ||

| Égypte | ||

| Maroc | ||

| Turquie | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché des édulcorants alimentaires ?

La taille du marché des édulcorants alimentaires est de 83,67 milliards USD en 2025.

Quelle région mène la demande mondiale ?

L'Asie-Pacifique détient la plus grande part à 38,45 % en raison de l'expansion des secteurs d'aliments transformés de la Chine et de l'Inde.

Quel segment de produit croît le plus rapidement ?

Les édulcorants de haute intensité affichent le TCAC le plus élevé à 6,89 % alors que les marques recherchent des alternatives zéro calorie.

Comment les tendances réglementaires façonneront-elles le marché ?

Les taxes sur le sucre dans 115 pays et les approbations d'additifs plus strictes aux États-Unis et en Europe continueront de presser les marques à reformuler avec des édulcorants alternatifs.

Dernière mise à jour de la page le: