Taille et part du marché européen des adhésifs et mastics

Analyse du marché européen des adhésifs et mastics par Mordor Intelligence

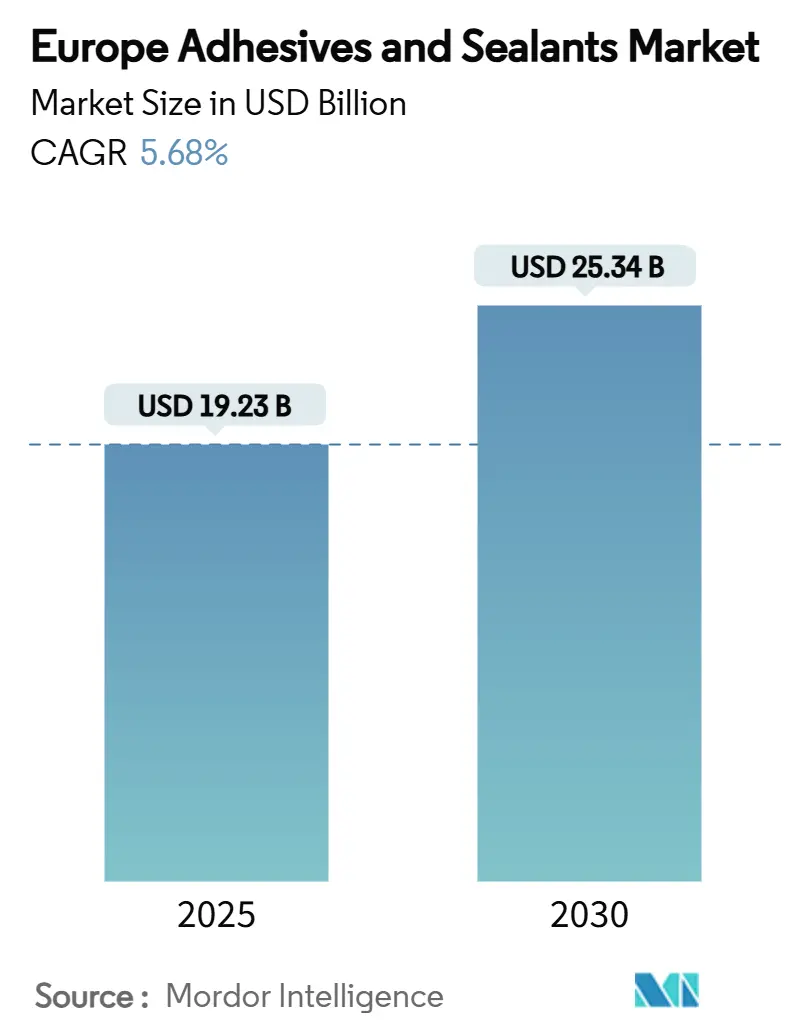

La taille du marché européen des adhésifs et mastics est estimée à 19,23 milliards USD en 2025, et devrait atteindre 25,34 milliards USD d'ici 2030, à un TCAC de 5,68 % durant la période de prévision (2025-2030). Cette trajectoire reflète la capacité du secteur à naviguer dans les réglementations strictes du Green Deal de l'UE tout en capitalisant sur la reprise de la construction, les mandats d'allègement automobile et l'expansion des énergies renouvelables. Les systèmes à base d'eau gagnent du terrain alors que les limites de COV se resserrent, et les chimies durcies aux UV accélèrent les cadences de ligne dans les usines d'électronique et d'automobile. Les dépenses d'infrastructure allemandes soutiennent une demande stable, tandis que le développement des énergies renouvelables en Espagne la positionne comme l'acheteur à croissance la plus rapide de la région pour les solutions de collage structural. L'intensité concurrentielle reste modérée, les grands acteurs établis recentrant leurs portefeuilles sur les résines biosourcées et l'expansion des capacités par acquisition pour protéger leurs marges contre la volatilité des prix des matières premières et les coûts de réduction carbone.

Points clés du rapport

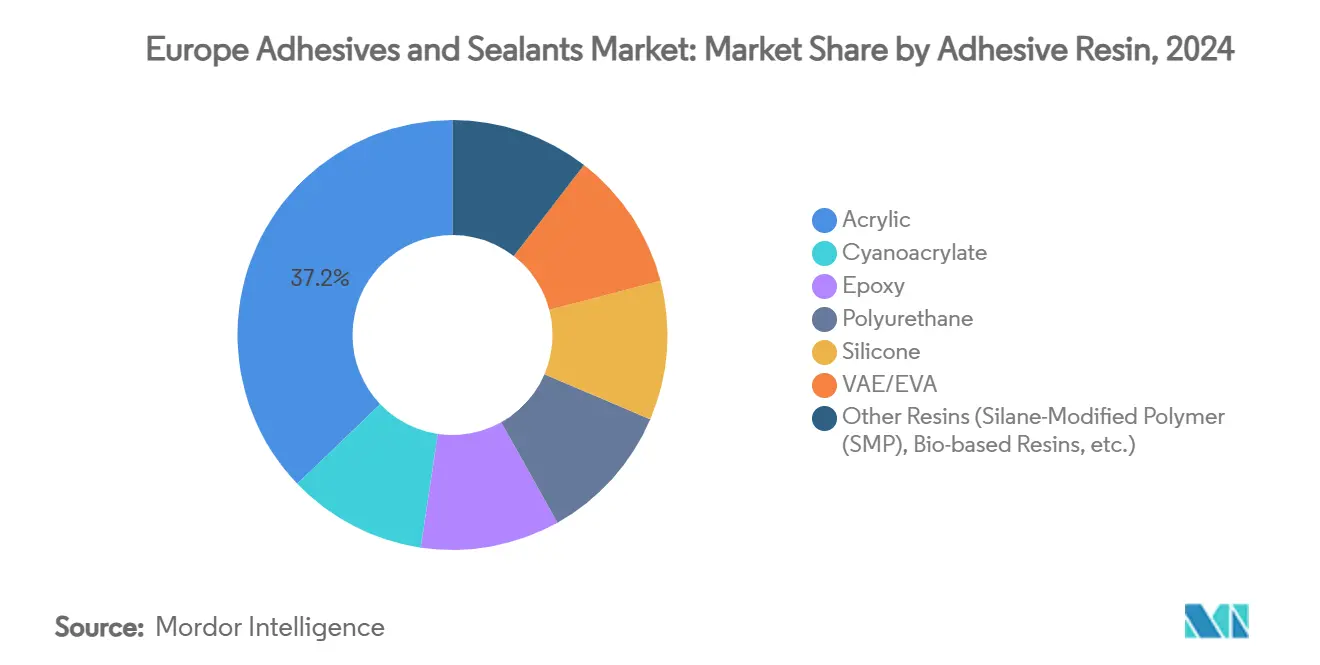

- Par résine adhésive, les acryliques ont capturé 37,16 % de la part du marché européen des adhésifs et mastics en 2024 ; d'autres résines se développeront à un TCAC de 6,96 % sur 2025-2030.

- Par technologie, les plateformes à base d'eau ont commandé 43,19 % de part de la taille du marché européen des adhésifs et mastics en 2024, tandis que les systèmes durcis aux UV sont projetés pour croître de 6,54 % TCAC jusqu'en 2030.

- Par résine de mastic, les produits silicones ont mené avec 32,55 % des revenus en 2024, tandis que les chimies hybrides et autres sont prévues pour augmenter de 5,91 % TCAC.

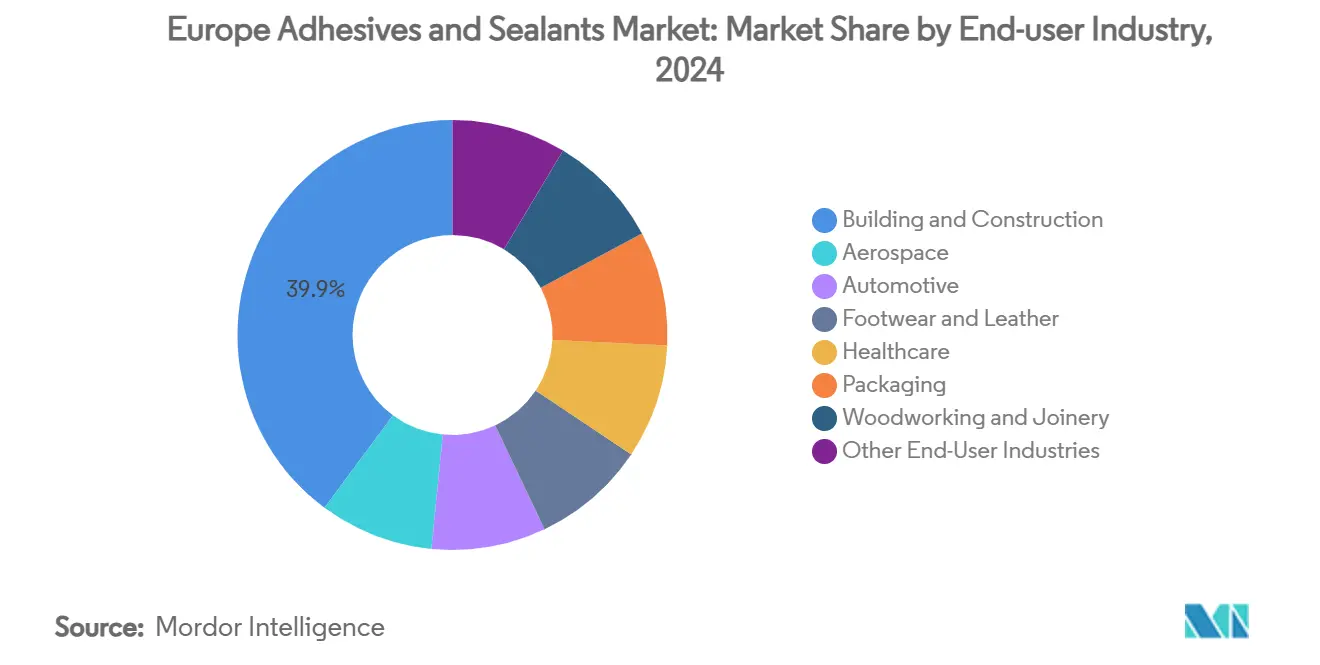

- Par industrie utilisatrice finale, le bâtiment et la construction ont détenu 39,84 % de la part du marché européen des adhésifs et mastics en 2024 ; d'autres industries sont destinées à enregistrer le TCAC le plus rapide de 6,21 % jusqu'en 2030.

- Par géographie, l'Allemagne a représenté 22,16 % des revenus de 2024 ; l'Espagne devrait livrer un TCAC de 5,85 % durant la période de perspectives.

Tendances et perspectives du marché européen des adhésifs et mastics

Analyse d'impact des moteurs

| Moteurs | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante de rénovation résidentielle | +1.2% | Allemagne, France, pays nordiques | Moyen terme (2-4 ans) |

| Explosion des volumes d'emballage e-commerce | +0.8% | Allemagne, Royaume-Uni, Pays-Bas | Court terme (≤ 2 ans) |

| Accélération de l'allègement dans l'industrie automobile | +1.0% | Allemagne, France, Italie | Moyen terme (2-4 ans) |

| Marché en croissance rapide du collage des pales d'éoliennes | +0.7% | Pays nordiques, Allemagne et Espagne | Long terme (≥ 4 ans) |

| Adoption de la construction modulaire préfabriquée | +0.6% | Pays nordiques, Allemagne, Pays-Bas | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante de rénovation résidentielle

L'activité de rénovation européenne prend de l'élan alors que les mandats d'efficacité énergétique et les changements de mode de vie post-pandémie augmentent les dépenses en isolation, revêtements de sol et améliorations de fenêtres. La Vague de rénovation de l'UE vise à doubler les taux de réfection des bâtiments d'ici 2030, renforçant la demande pour les systèmes de collage continu qui éliminent les ponts thermiques. Le marché allemand de rénovation de 50 milliards EUR (~58,45 milliards USD) annuel spécifie de plus en plus les produits biosourcés tels que LOCTITE HB S ECO de Henkel, qui réduit le CO₂ incorporé de plus de 60 % par rapport aux équivalents à base fossile. Les fournisseurs nordiques sont pionniers des adhésifs appliqués en usine pour les panneaux de façade préfabriqués, permettant un assemblage rapide sur site tout en respectant les normes strictes de qualité de l'air intérieur. Cette poussée de rénovation est prête à soutenir la croissance des volumes pour le marché européen des adhésifs et mastics jusqu'en 2028[1]Fraunhofer WKI, "Adhesives in Energy-Efficient Building Renovation," wki.fraunhofer.de.

Explosion des volumes d'emballage e-commerce

L'augmentation des expéditions de colis incite les transformateurs à adopter des solutions de collage à haute vitesse et sans solvant compatibles avec les directives de recyclage du papier publiées par FEICA. Les adhésifs d'emballage flexible doivent équilibrer la force de liaison et la désencrage tout en soutenant les conceptions mono-matériau qui simplifient le recyclage sous la Stratégie plastiques de l'UE. L'Allemagne et les Pays-Bas modernisent les lignes automatisées qui nécessitent un contrôle strict de la viscosité et une prise rapide. Ces tendances soutiennent les gains progressifs pour le marché européen des adhésifs et mastics, en particulier dans les grades thermofusibles et à base d'eau conçus pour un débit rapide[2]FEICA, "Guidelines for Paper Recycling Adhesives," feica.eu.

Accélération de l'allègement dans l'industrie automobile européenne

Les véhicules modernes incorporent plus de 400 pieds linéaires d'adhésif, contre 30 pieds en 2001, pour coller les structures acier-aluminium et renforcer les boîtiers de batterie. BETAMATE de DuPont a permis une réduction de poids de 30 % dans le taxi électrique TX5, tandis que les lignes thermiquement conductrices de Sika adressent la gestion thermique des batteries. Les constructeurs automobiles allemands déploient des robots de distribution de précision pour atteindre les objectifs d'émissions 2030, propulsant les volumes d'adhésifs structuraux dans le marché européen des adhésifs et mastics.

Marché en croissance rapide du collage des pales d'éoliennes

Les pales composites plus grandes s'appuient sur des systèmes époxy et polyuréthane fournissant une résistance à la fatigue sous charges cycliques. La recherche sur les composites à matrice acrylique promet des avantages de recyclabilité, et des chimies débondables sont développées pour le désassemblage des pales en fin de vie. Le programme industriel vert de la Suède et les parcs éoliens côtiers espagnols amplifient la consommation de collage structural à long terme.

Analyse d'impact des contraintes

| Contraintes | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Préoccupations environnementales croissantes | -0.9% | À l'échelle de l'UE, particulièrement Allemagne et pays nordiques | Moyen terme (2-4 ans) |

| Prix volatils des matières premières | -1.1% | Allemagne, France, Pays-Bas | Court terme (≤ 2 ans) |

| Déficit de compétences dans la main-d'œuvre de distribution robotique d'adhésifs | -0.8% | Allemagne, Italie, pays nordiques | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Préoccupations environnementales croissantes

Les restrictions REACH sur les diisocyanates effectives en août 2023 forcent la reformulation des systèmes polyuréthane ou la formation obligatoire des travailleurs, tandis que les plafonds d'émission de formaldéhyde effectifs en août 2026 poussent vers des grades à émissions ultra-faibles. L'ajout de 247 SVHC, incluant l'octaméthyltrisiloxane, étend l'incertitude réglementaire. L'investissement en durabilité nécessite 70 % de dépenses d'investissement annuelles plus élevées dans le secteur chimique européen, compressant les marges tout en stimulant l'innovation à long terme dans les matières premières biosourcées.

Prix volatils des matières premières

Les pics d'électricité liés au gaz naturel depuis le conflit Russie-Ukraine, ainsi que les perturbations d'approvisionnement, ont réduit les volumes de production chimique européens. Le passage de BASF à l'acrylate d'éthyle biosourcé porte une prime de prix que les clients doivent absorber. Les producteurs privilégient maintenant la discipline des coûts et la rationalisation des capacités, crimping potentiellement les perspectives d'expansion à court terme pour le marché européen des adhésifs et mastics.

Analyse des segments

Par résine adhésive : Les alternatives biosourcées défient la dominance acrylique

Les acryliques ont conservé 37,16 % de part de revenus du marché européen des adhésifs et mastics en 2024, grâce à la versatilité et l'adhésion sur divers substrats. D'autres résines, incluant les innovations biosourcées, sont prévues pour se développer de 6,96 % TCAC jusqu'en 2030 alors que les mandats de réduction carbone s'intensifient. La taille du marché européen des adhésifs et mastics pour les grades biosourcés est projetée pour s'élargir alors que l'acrylate d'éthyle renouvelable de BASF se déploie et que les thermofusibles xylane démontrent 30 MPa de cisaillement par recouvrement tout en restant réutilisables. Les cyanoacrylates gagnent du terrain dans la miniaturisation électronique, et les formulateurs de polyuréthane poursuivent les systèmes durcissant à l'humidité qui contournent la formation aux diisocyanates. Les chimies silicones croissent dans les segments haute température, tandis que VAE/EVA conserve des niches axées sur les coûts.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par technologie adhésive : L'innovation durcie aux UV dépasse le leadership à base d'eau

Les plateformes à base d'eau ont représenté 43,19 % de la base de revenus 2024, reflétant les lignes de production établies et l'alignement avec les plafonds COV. Les systèmes durcis aux UV, cependant, afficheront un TCAC de 6,54 % jusqu'en 2030 alors que les usines d'assemblage recherchent un traitement de liaison instantanée. Les époxy UV noirs de Panacol durcissent en couches plus épaisses, éliminant les zones d'ombre, et sont maintenant spécifiés dans les joints de soulagement de contrainte des fils de moteur VE.

Les thermofusibles réactifs combinent prise rapide et liaisons finales solides, servant les lignes d'emballage à haute vitesse. La demande à base de solvant persiste dans l'aérospatiale, où le temps ouvert long est critique, mais les versions à solides plus élevés aident à respecter les normes d'émission qui se resserrent. Les mises à niveau d'équipement vers les lampes LED-UV réduisent la consommation d'énergie et incitent davantage au changement de technologie dans le marché européen des adhésifs et mastics.

Par résine de mastic : La versatilité du silicone mène le marché

Les grades silicones ont livré 32,55 % du chiffre d'affaires 2024 grâce à la durabilité dans les joints de façade et le vitrage automobile. Les mastics hybrides polymères modifiés silane sont prédits pour enregistrer un TCAC de 5,91 %, fusionnant la résistance aux intempéries du silicone avec l'adhésion polyuréthane. Les soins médicaux adoptent les bandes SILPURAN de Wacker pour le retrait atraumatique, tandis que les chantiers de construction exigent des produits SMP à faible module compatibles avec les substrats humides. Les mastics polyuréthane ajustent les niveaux d'isocyanate pour respecter les seuils de formation, et les époxy satisfont les revêtements de sol résistants aux produits chimiques. La recherche et développement en cours sur les polyols renouvelables et le durcissement sans fumée aide la transition vers des offres à plus faible carbone dans le marché européen des adhésifs et mastics.

Par industrie utilisatrice finale : La diversification des énergies renouvelables défie la dominance de la construction

Le bâtiment et la construction ont fourni 39,84 % des revenus en 2024 alors que les incitations à la rénovation et les codes d'efficacité énergétique ont soutenu l'adoption d'adhésifs dans l'isolation et les revêtements de sol. L'énergie renouvelable et l'électronique dépasseront à 6,21 % TCAC, élargissant la taille du marché européen des adhésifs et mastics pour les adhésifs structuraux spécialisés dans les pales d'éoliennes et les pâtes thermiquement conductrices pour les batteries VE. L'allègement automobile continue, avec le collage structural remplaçant les soudures par points, et l'aérospatiale se remet alors que les renouvellements de flottes progressent. Les formulateurs d'emballage construisent une capacité de laminage sans solvant, tandis que les acquisitions dans la santé par H.B. Fuller étendent les solutions de fermeture de plaies dans une tentative de compenser l'exposition cyclique de la construction.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

Le poids de revenus de 22,16 % de l'Allemagne en 2024 provient des plans d'infrastructure de 500 milliards EUR qui maintiennent une ligne de base de demande de mastics de construction. Le secteur automobile du pays, bien que confronté aux vents contraires de transition VE, continue d'investir dans des robots de collage qui améliorent la précision et réduisent les projections de soudure. La taille du marché européen des adhésifs et mastics est attachée à l'Allemagne est soutenue par des réseaux de fournisseurs profonds et des clusters de recherche et développement autour de Cologne et Düsseldorf.

L'Espagne est prévue pour enregistrer un TCAC de 5,85 % alors que les usines de composants d'éoliennes en Galice et Valencia étendent leur capacité pour atteindre les objectifs renouvelables de l'UE. Les programmes de modernisation de la construction intégrant des cadres modulaires en bois stimulent aussi la consommation d'adhésifs polyuréthane durcissant à l'humidité.

Le Royaume-Uni maintient des niches résilientes dans la toiture et les composites spécialisés, aidé par l'acquisition de Cromar Building Products par Sika. La France s'appuie sur les subventions de rénovation et la politique industrielle soutenant la chimie durable, mais les tarifs d'électricité élevés tempèrent la croissance. L'Italie progresse sur les améliorations de façade poussées par les bonus.

Les projets de fonds de cohésion d'Europe de l'Est renforcent la demande en Pologne et en Roumanie, tandis que le marché russe reste contraint par les sanctions qui limitent les flux de matières premières et les transferts de technologie, remodelant ainsi les routes commerciales dans le marché européen des adhésifs et mastics plus large.

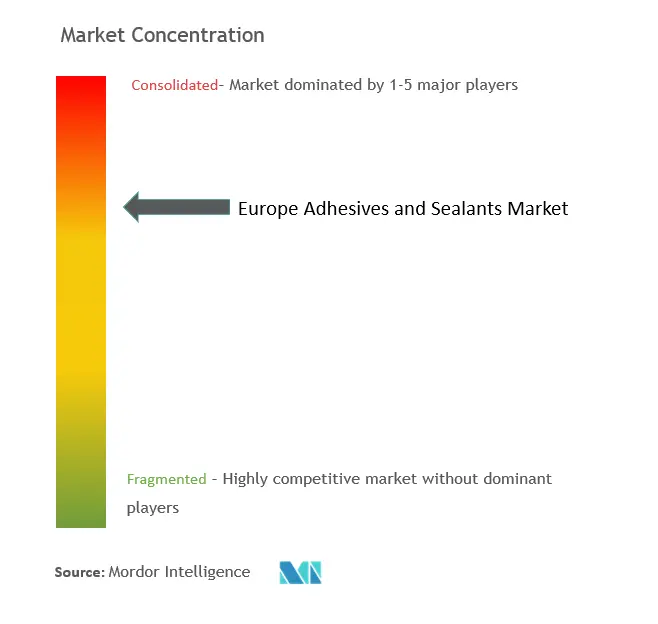

Paysage concurrentiel

Le marché européen des adhésifs et mastics est de nature consolidée. Les mouvements stratégiques se concentrent sur l'intégration verticale et les niches spécialisées. Les investissements d'automatisation prolifèrent, avec surveillance de qualité en ligne et distribution robotique réduisant les taux de rebut et respectant les exigences d'audit des constructeurs. La volatilité des matières premières pousse l'intérêt pour les accords d'approvisionnement local, bien que l'échelle de production maintienne les majors pétrochimiques centraux à l'approvisionnement. Le leadership technologique et les références de durabilité soutiennent le pouvoir de fixation des prix dans le marché européen des adhésifs et mastics.

Leaders de l'industrie européenne des adhésifs et mastics

-

Sika AG

-

H.B. Fuller Company

-

3M

-

Arkema

-

Henkel AG & Co. KGaA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Henkel et Nordmeccanica ont élevé leur collaboration de trois décennies à un partenariat stratégique, co-développant la technologie de laminage adhésif à faibles COV pour les transformateurs européens.

- Décembre 2024 : H.B. Fuller a acquis Medifill Ltd. et signé un accord provisoire pour GEM S.r.l., renforçant sa plateforme européenne de fermeture de plaies

- Mai 2024 : Dow a étendu sa capacité chez SAS Chemicals GmbH à Böhlen, Allemagne pour stimuler la production de mastics organiques, hybrides et silicones pour les assemblages de verre isolant.

Portée du rapport du marché européen des adhésifs et mastics

Les adhésifs sont fabriqués à partir d'une combinaison de résines, additifs et solvants. La composition des résines et additifs dépend entièrement de l'industrie utilisatrice finale dans laquelle ils sont utilisés. Le marché est segmenté par type de résine, technologie, industrie utilisatrice finale et géographie. Par type de résine adhésive, le marché est segmenté en acrylique, cyanoacrylate, époxy, polyuréthane, silicone, VAE/EVA, et autres résines. Concernant la technologie, le marché est segmenté en thermofusible, réactif, à base de solvant, durci aux UV et à base d'eau. Par type de résine de mastic, le marché est segmenté en polyuréthane, époxy, acrylique, silicone et autres types de résine. Par industrie utilisatrice finale, le marché est segmenté en aérospatiale, automobile, bâtiment et construction, chaussures et cuir, santé, emballage, menuiserie et ébénisterie, et autres industries utilisatrices finales. Par géographie, le marché est réparti entre les pays suivants : France, Allemagne, Italie, Russie, Espagne, Royaume-Uni, et le reste de l'Europe. Le rapport offre la taille du marché et les prévisions en termes de revenus (millions USD) et de volume (kilotonnes) pour tous les segments ci-dessus.

| Acrylique |

| Cyanoacrylate |

| Époxy |

| Polyuréthane |

| Silicone |

| VAE / EVA |

| Autres résines (polymère modifié silane (SMP), résines biosourcées, etc.) |

| Thermofusible |

| Réactive |

| À base de solvant |

| Durcie aux UV |

| À base d'eau |

| Polyuréthane |

| Époxy |

| Acrylique |

| Silicone |

| Autres résines (polysulfide, hybride SMP, etc.) |

| Aérospatiale |

| Automobile |

| Bâtiment et construction |

| Chaussures et cuir |

| Santé |

| Emballage |

| Menuiserie et ébénisterie |

| Autres industries utilisatrices finales (énergies renouvelables, électronique et appareils électroménagers, etc.) |

| Allemagne |

| Royaume-Uni |

| France |

| Italie |

| Espagne |

| Russie |

| Pays nordiques |

| Reste de l'Europe |

| Par résine adhésive | Acrylique |

| Cyanoacrylate | |

| Époxy | |

| Polyuréthane | |

| Silicone | |

| VAE / EVA | |

| Autres résines (polymère modifié silane (SMP), résines biosourcées, etc.) | |

| Par technologie adhésive | Thermofusible |

| Réactive | |

| À base de solvant | |

| Durcie aux UV | |

| À base d'eau | |

| Par résine de mastic | Polyuréthane |

| Époxy | |

| Acrylique | |

| Silicone | |

| Autres résines (polysulfide, hybride SMP, etc.) | |

| Par industrie utilisatrice finale | Aérospatiale |

| Automobile | |

| Bâtiment et construction | |

| Chaussures et cuir | |

| Santé | |

| Emballage | |

| Menuiserie et ébénisterie | |

| Autres industries utilisatrices finales (énergies renouvelables, électronique et appareils électroménagers, etc.) | |

| Par géographie | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Russie | |

| Pays nordiques | |

| Reste de l'Europe |

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché européen des adhésifs et mastics ?

Le marché vaut 19,23 milliards USD en 2025 et est projeté pour croître à 25,34 milliards USD d'ici 2030.

Quelle industrie utilisatrice finale détient la plus grande part ?

Le bâtiment et la construction mènent avec 39,84 % de part en 2024, poussé par la rénovation et les mandats d'efficacité énergétique.

Quelle technologie adhésive croît le plus rapidement ?

Les systèmes durcis aux UV devraient se développer à un TCAC de 6,54 % jusqu'en 2030 grâce aux avantages de traitement de liaison instantanée.

Pourquoi l'Espagne est-elle la géographie à croissance la plus rapide ?

Les perspectives de TCAC de 5,85 % de l'Espagne proviennent des investissements robustes en énergie éolienne et des programmes de modernisation de la construction.

Comment les réglementations influencent-elles le développement de produits ?

Les restrictions REACH sur les diisocyanates et le formaldéhyde, plus les limites COV, accélèrent les changements vers les chimies à base d'eau, durcies aux UV et biosourcées.

Dernière mise à jour de la page le: