Taille du marché des additifs alimentaires en Chine

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 5.26 Milliards de dollars | |

| Taille du Marché (2029) | 6.68 Milliards de dollars | |

| Plus grande part par additif | Acides aminés | |

| CAGR (2024 - 2029) | 4.96 % | |

| La croissance la plus rapide par additif | Antioxydants | |

| Concentration du Marché | Moyen | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des additifs alimentaires en Chine

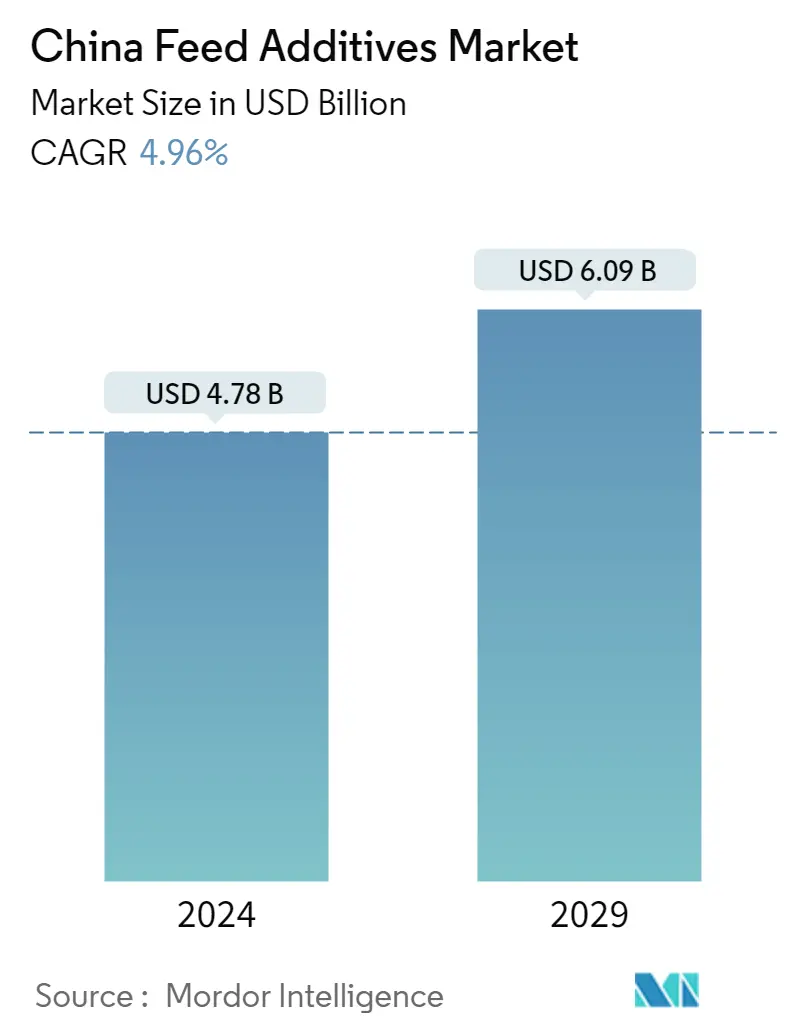

La taille du marché chinois des additifs alimentaires est estimée à 4,78 milliards USD en 2024 et devrait atteindre 6,09 milliards USD dici 2029, avec une croissance de 4,96 % au cours de la période de prévision (2024-2029).

- Le marché chinois des additifs alimentaires a connu des changements importants en 2020 en raison de la pandémie de COVID-19. En 2022, les acides aminés, les liants, les minéraux, les probiotiques et les prébiotiques sont devenus les principaux types dadditifs alimentaires, représentant près de 59 % du marché. La lysine et la méthionine, en particulier, étaient couramment utilisées dans la culture commerciale en raison de leurs avantages, tels qu'une meilleure santé intestinale et une digestion facile chez les animaux, ce qui en fait les principaux contributeurs au marché des acides aminés alimentaires.

- Les liants synthétiques détenaient la plus grande part du marché chinois des liants en 2022, représentant 70,4 % de la valeur totale du marché. Ils servent non seulement dans les aliments en granulés, mais aident également à prévenir les maladies en améliorant la digestion et l'apport nutritionnel des animaux. Parmi les différents types d'animaux, les volailles ont dominé le marché des additifs alimentaires, constituant 48,1 % du marché, suivies par les espèces porcines et aquacoles. La consommation alimentaire élevée et la production alimentaire plus élevée des volailles, qui a dépassé 0,13 milliard de tonnes en 2022, ont été les principaux facteurs de leur part de marché plus élevée.

- Les antioxydants sont apparus comme le segment connaissant la croissance la plus rapide sur le marché chinois des additifs alimentaires, avec un TCAC de 5,7 % au cours de la période de prévision. Ils jouent un rôle crucial dans la prolongation de la durée de conservation des aliments pour animaux, lacide citrique étant important pour réduire la colonisation dagents pathogènes et limiter la production de métabolites toxiques tout en améliorant la disponibilité des protéines, Ca, P, Mg et Zn.

- Avec l'augmentation de l'élevage commercial des animaux, les avantages des additifs alimentaires tels que l'augmentation de la durée de conservation des aliments et l'importance des additifs alimentaires dans la nutrition animale, la demande d'additifs alimentaires devrait enregistrer un TCAC de 4,9% au cours de la période de prévision. période.

Tendances du marché des additifs alimentaires en Chine

- À léchelle mondiale, la Chine est le troisième producteur mondial de viande de bœuf et les prix élevés de la viande de bœuf ainsi que sa forte consommation augmentent la population de ruminants.

- La sensibilisation croissante des éleveurs aux aliments nutritifs et lexpansion de lindustrie porcine augmentent la production daliments pour porcs.

- Les grands élevages de volailles et la nécessité d'améliorer l'immunité des volailles pour les protéger des maladies telles que la grippe aviaire augmentent la demande d'aliments pour volailles.

- L'initiative gouvernementale visant à développer la production de viande bovine et la forte demande de viande de qualité de la part des industries de transformation augmentent la production d'aliments pour ruminants.

- La création de méga fermes porcines encourage l'augmentation de la production d'aliments pour porcs, mais la peste porcine africaine (PPA) a eu un impact négatif sur la population et a affecté la production d'aliments pour porcs.

Aperçu du marché des additifs alimentaires en Chine

Le marché chinois des additifs alimentaires est modérément consolidé, les cinq premières sociétés occupant 41,65 %. Les principaux acteurs de ce marché sont Adisseo, BASF SE, Cargill Inc., DSM Nutritional Products AG et SHV (Nutreco NV) (triés par ordre alphabétique).

Leaders du marché des additifs alimentaires en Chine

Adisseo

BASF SE

Cargill Inc.

DSM Nutritional Products AG

SHV (Nutreco NV)

Other important companies include Ajinomoto Co., Inc., Alltech, Inc., Archer Daniel Midland Co., Kerry Group Plc, Prinova Group LLC, Solvay S.A..

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des additifs alimentaires en Chine

- Décembre 2022 Le groupe Adisseo avait accepté d'acquérir Nor-Feed et ses filiales pour développer et enregistrer des additifs botaniques destinés à l'alimentation animale.

- Septembre 2022 La nouvelle usine de méthionine liquide d'Adisseo à Nanjing, en Chine, d'une capacité de 180 000 tonnes, a démarré sa production. L'installation est l'une des plus grandes capacités mondiales de production de méthionine liquide, ce qui a stimulé la pénétration de la méthionine liquide fabriquée par l'entreprise sur le marché mondial.

- Juin 2022 Delacon et Cargill ont collaboré pour créer une entreprise mondiale d'additifs alimentaires phytogéniques à base de plantes pour améliorer la nutrition animale. Le partenariat a contribué à une vaste expertise en matière dadditifs alimentaires ainsi quà une augmentation de la présence mondiale.

Rapport sur le marché des additifs alimentaires en Chine – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Effectif d'animaux

- 4.1.1 la volaille

- 4.1.2 Ruminants

- 4.1.3 Porc

- 4.2 Production d'aliments pour animaux

- 4.2.1 Aquaculture

- 4.2.2 la volaille

- 4.2.3 Ruminants

- 4.2.4 Porc

- 4.3 Cadre réglementaire

- 4.3.1 Chine

- 4.4 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Additif

- 5.1.1 Acidifiants

- 5.1.1.1 Par sous-additif

- 5.1.1.1.1 L'acide fumarique

- 5.1.1.1.2 Acide lactique

- 5.1.1.1.3 L'acide propionique

- 5.1.1.1.4 Autres acidifiants

- 5.1.2 Acides aminés

- 5.1.2.1 Par sous-additif

- 5.1.2.1.1 Lysine

- 5.1.2.1.2 Méthionine

- 5.1.2.1.3 Thréonine

- 5.1.2.1.4 Tryptophane

- 5.1.2.1.5 Autres acides aminés

- 5.1.3 Antibiotiques

- 5.1.3.1 Par sous-additif

- 5.1.3.1.1 Bacitracine

- 5.1.3.1.2 Pénicillines

- 5.1.3.1.3 Tétracyclines

- 5.1.3.1.4 Tylosine

- 5.1.3.1.5 Autres antibiotiques

- 5.1.4 Antioxydants

- 5.1.4.1 Par sous-additif

- 5.1.4.1.1 Hydroxyanisole butylé (BHA)

- 5.1.4.1.2 Hydroxytoluène butylé (BHT)

- 5.1.4.1.3 Acide citrique

- 5.1.4.1.4 Éthoxyquine

- 5.1.4.1.5 Gallate de propyle

- 5.1.4.1.6 Tocophérols

- 5.1.4.1.7 Autres antioxydants

- 5.1.5 Classeurs

- 5.1.5.1 Par sous-additif

- 5.1.5.1.1 Liants naturels

- 5.1.5.1.2 Liants synthétiques

- 5.1.6 Enzymes

- 5.1.6.1 Par sous-additif

- 5.1.6.1.1 Glucides

- 5.1.6.1.2 Phytases

- 5.1.6.1.3 Autres enzymes

- 5.1.7 Arômes et édulcorants

- 5.1.7.1 Par sous-additif

- 5.1.7.1.1 Les saveurs

- 5.1.7.1.2 Édulcorants

- 5.1.8 Minéraux

- 5.1.8.1 Par sous-additif

- 5.1.8.1.1 Macrominéraux

- 5.1.8.1.2 Microminéraux

- 5.1.9 Détoxifiants de mycotoxines

- 5.1.9.1 Par sous-additif

- 5.1.9.1.1 Classeurs

- 5.1.9.1.2 Biotransformateurs

- 5.1.10 Phytogène

- 5.1.10.1 Par sous-additif

- 5.1.10.1.1 Huile essentielle

- 5.1.10.1.2 Herbes et épices

- 5.1.10.1.3 Autres phytogéniques

- 5.1.11 Pigments

- 5.1.11.1 Par sous-additif

- 5.1.11.1.1 Caroténoïdes

- 5.1.11.1.2 Curcumine et Spiruline

- 5.1.12 Prébiotiques

- 5.1.12.1 Par sous-additif

- 5.1.12.1.1 Oligosaccharides de fruits

- 5.1.12.1.2 Galacto-oligosaccharides

- 5.1.12.1.3 Inuline

- 5.1.12.1.4 Lactulose

- 5.1.12.1.5 Mannane Oligosaccharides

- 5.1.12.1.6 Xylo-oligosaccharides

- 5.1.12.1.7 Autres prébiotiques

- 5.1.13 Probiotiques

- 5.1.13.1 Par sous-additif

- 5.1.13.1.1 Bifidobactéries

- 5.1.13.1.2 Entérocoque

- 5.1.13.1.3 Lactobacilles

- 5.1.13.1.4 Pédiocoque

- 5.1.13.1.5 Streptocoque

- 5.1.13.1.6 Autres probiotiques

- 5.1.14 Vitamines

- 5.1.14.1 Par sous-additif

- 5.1.14.1.1 Vitamine A

- 5.1.14.1.2 Vitamine B

- 5.1.14.1.3 Vitamine C

- 5.1.14.1.4 Vitamine E

- 5.1.14.1.5 Autres vitamines

- 5.1.15 Levure

- 5.1.15.1 Par sous-additif

- 5.1.15.1.1 Levures vivantes

- 5.1.15.1.2 Levure de sélénium

- 5.1.15.1.3 Levure épuisée

- 5.1.15.1.4 Levure séchée Torula

- 5.1.15.1.5 Levure de lactosérum

- 5.1.15.1.6 Dérivés de levure

- 5.2 Animal

- 5.2.1 Aquaculture

- 5.2.1.1 Par sous-animal

- 5.2.1.1.1 Poisson

- 5.2.1.1.2 Crevette

- 5.2.1.1.3 Autres espèces aquacoles

- 5.2.2 la volaille

- 5.2.2.1 Par sous-animal

- 5.2.2.1.1 Gril

- 5.2.2.1.2 Couche

- 5.2.2.1.3 Autres volailles

- 5.2.3 Ruminants

- 5.2.3.1 Par sous-animal

- 5.2.3.1.1 Bovins de boucherie

- 5.2.3.1.2 Vaches laitières

- 5.2.3.1.3 Autres ruminants

- 5.2.4 Porc

- 5.2.5 Autres animaux

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Adisseo

- 6.4.2 Ajinomoto Co., Inc.

- 6.4.3 Alltech, Inc.

- 6.4.4 Archer Daniel Midland Co.

- 6.4.5 BASF SE

- 6.4.6 Cargill Inc.

- 6.4.7 DSM Nutritional Products AG

- 6.4.8 Kerry Group Plc

- 6.4.9 Prinova Group LLC

- 6.4.10 SHV (Nutreco NV)

- 6.4.11 Solvay S.A.

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG D'ADDITIFS ALIMENTAIRES

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Taille du marché mondial et DRO

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie des additifs alimentaires en Chine

Les acidifiants, acides aminés, antibiotiques, antioxydants, liants, enzymes, arômes et édulcorants, minéraux, détoxifiants de mycotoxines, phytogéniques, pigments, prébiotiques, probiotiques, vitamines et levures sont couverts en tant que segments par additif. L'aquaculture, la volaille, les ruminants et les porcs sont couverts en tant que segments par animal.

- Le marché chinois des additifs alimentaires a connu des changements importants en 2020 en raison de la pandémie de COVID-19. En 2022, les acides aminés, les liants, les minéraux, les probiotiques et les prébiotiques sont devenus les principaux types dadditifs alimentaires, représentant près de 59 % du marché. La lysine et la méthionine, en particulier, étaient couramment utilisées dans la culture commerciale en raison de leurs avantages, tels qu'une meilleure santé intestinale et une digestion facile chez les animaux, ce qui en fait les principaux contributeurs au marché des acides aminés alimentaires.

- Les liants synthétiques détenaient la plus grande part du marché chinois des liants en 2022, représentant 70,4 % de la valeur totale du marché. Ils servent non seulement dans les aliments en granulés, mais aident également à prévenir les maladies en améliorant la digestion et l'apport nutritionnel des animaux. Parmi les différents types d'animaux, les volailles ont dominé le marché des additifs alimentaires, constituant 48,1 % du marché, suivies par les espèces porcines et aquacoles. La consommation alimentaire élevée et la production alimentaire plus élevée des volailles, qui a dépassé 0,13 milliard de tonnes en 2022, ont été les principaux facteurs de leur part de marché plus élevée.

- Les antioxydants sont apparus comme le segment connaissant la croissance la plus rapide sur le marché chinois des additifs alimentaires, avec un TCAC de 5,7 % au cours de la période de prévision. Ils jouent un rôle crucial dans la prolongation de la durée de conservation des aliments pour animaux, lacide citrique étant important pour réduire la colonisation dagents pathogènes et limiter la production de métabolites toxiques tout en améliorant la disponibilité des protéines, Ca, P, Mg et Zn.

- Avec l'augmentation de l'élevage commercial des animaux, les avantages des additifs alimentaires tels que l'augmentation de la durée de conservation des aliments et l'importance des additifs alimentaires dans la nutrition animale, la demande d'additifs alimentaires devrait enregistrer un TCAC de 4,9% au cours de la période de prévision. période.

| Acidifiants | Par sous-additif | L'acide fumarique |

| Acide lactique | ||

| L'acide propionique | ||

| Autres acidifiants | ||

| Acides aminés | Par sous-additif | Lysine |

| Méthionine | ||

| Thréonine | ||

| Tryptophane | ||

| Autres acides aminés | ||

| Antibiotiques | Par sous-additif | Bacitracine |

| Pénicillines | ||

| Tétracyclines | ||

| Tylosine | ||

| Autres antibiotiques | ||

| Antioxydants | Par sous-additif | Hydroxyanisole butylé (BHA) |

| Hydroxytoluène butylé (BHT) | ||

| Acide citrique | ||

| Éthoxyquine | ||

| Gallate de propyle | ||

| Tocophérols | ||

| Autres antioxydants | ||

| Classeurs | Par sous-additif | Liants naturels |

| Liants synthétiques | ||

| Enzymes | Par sous-additif | Glucides |

| Phytases | ||

| Autres enzymes | ||

| Arômes et édulcorants | Par sous-additif | Les saveurs |

| Édulcorants | ||

| Minéraux | Par sous-additif | Macrominéraux |

| Microminéraux | ||

| Détoxifiants de mycotoxines | Par sous-additif | Classeurs |

| Biotransformateurs | ||

| Phytogène | Par sous-additif | Huile essentielle |

| Herbes et épices | ||

| Autres phytogéniques | ||

| Pigments | Par sous-additif | Caroténoïdes |

| Curcumine et Spiruline | ||

| Prébiotiques | Par sous-additif | Oligosaccharides de fruits |

| Galacto-oligosaccharides | ||

| Inuline | ||

| Lactulose | ||

| Mannane Oligosaccharides | ||

| Xylo-oligosaccharides | ||

| Autres prébiotiques | ||

| Probiotiques | Par sous-additif | Bifidobactéries |

| Entérocoque | ||

| Lactobacilles | ||

| Pédiocoque | ||

| Streptocoque | ||

| Autres probiotiques | ||

| Vitamines | Par sous-additif | Vitamine A |

| Vitamine B | ||

| Vitamine C | ||

| Vitamine E | ||

| Autres vitamines | ||

| Levure | Par sous-additif | Levures vivantes |

| Levure de sélénium | ||

| Levure épuisée | ||

| Levure séchée Torula | ||

| Levure de lactosérum | ||

| Dérivés de levure |

| Aquaculture | Par sous-animal | Poisson |

| Crevette | ||

| Autres espèces aquacoles | ||

| la volaille | Par sous-animal | Gril |

| Couche | ||

| Autres volailles | ||

| Ruminants | Par sous-animal | Bovins de boucherie |

| Vaches laitières | ||

| Autres ruminants | ||

| Porc | ||

| Autres animaux |

| Additif | Acidifiants | Par sous-additif | L'acide fumarique |

| Acide lactique | |||

| L'acide propionique | |||

| Autres acidifiants | |||

| Acides aminés | Par sous-additif | Lysine | |

| Méthionine | |||

| Thréonine | |||

| Tryptophane | |||

| Autres acides aminés | |||

| Antibiotiques | Par sous-additif | Bacitracine | |

| Pénicillines | |||

| Tétracyclines | |||

| Tylosine | |||

| Autres antibiotiques | |||

| Antioxydants | Par sous-additif | Hydroxyanisole butylé (BHA) | |

| Hydroxytoluène butylé (BHT) | |||

| Acide citrique | |||

| Éthoxyquine | |||

| Gallate de propyle | |||

| Tocophérols | |||

| Autres antioxydants | |||

| Classeurs | Par sous-additif | Liants naturels | |

| Liants synthétiques | |||

| Enzymes | Par sous-additif | Glucides | |

| Phytases | |||

| Autres enzymes | |||

| Arômes et édulcorants | Par sous-additif | Les saveurs | |

| Édulcorants | |||

| Minéraux | Par sous-additif | Macrominéraux | |

| Microminéraux | |||

| Détoxifiants de mycotoxines | Par sous-additif | Classeurs | |

| Biotransformateurs | |||

| Phytogène | Par sous-additif | Huile essentielle | |

| Herbes et épices | |||

| Autres phytogéniques | |||

| Pigments | Par sous-additif | Caroténoïdes | |

| Curcumine et Spiruline | |||

| Prébiotiques | Par sous-additif | Oligosaccharides de fruits | |

| Galacto-oligosaccharides | |||

| Inuline | |||

| Lactulose | |||

| Mannane Oligosaccharides | |||

| Xylo-oligosaccharides | |||

| Autres prébiotiques | |||

| Probiotiques | Par sous-additif | Bifidobactéries | |

| Entérocoque | |||

| Lactobacilles | |||

| Pédiocoque | |||

| Streptocoque | |||

| Autres probiotiques | |||

| Vitamines | Par sous-additif | Vitamine A | |

| Vitamine B | |||

| Vitamine C | |||

| Vitamine E | |||

| Autres vitamines | |||

| Levure | Par sous-additif | Levures vivantes | |

| Levure de sélénium | |||

| Levure épuisée | |||

| Levure séchée Torula | |||

| Levure de lactosérum | |||

| Dérivés de levure | |||

| Animal | Aquaculture | Par sous-animal | Poisson |

| Crevette | |||

| Autres espèces aquacoles | |||

| la volaille | Par sous-animal | Gril | |

| Couche | |||

| Autres volailles | |||

| Ruminants | Par sous-animal | Bovins de boucherie | |

| Vaches laitières | |||

| Autres ruminants | |||

| Porc | |||

| Autres animaux | |||

Définition du marché

- LES FONCTIONS - Pour létude, les additifs alimentaires sont considérés comme des produits fabriqués commercialement qui sont utilisés pour améliorer des caractéristiques telles que le gain de poids, le taux de conversion alimentaire et la consommation alimentaire lorsquils sont administrés dans des proportions appropriées.

- REVENDEURS - Les entreprises engagées dans la revente d'additifs alimentaires sans valeur ajoutée ont été exclues du champ d'application du marché, afin d'éviter une double comptabilisation.

- CONSOMMATEURS FINAUX - Les fabricants daliments composés sont considérés comme des consommateurs finaux sur le marché étudié. Le champ d'application exclut les agriculteurs qui achètent des additifs alimentaires destinés à être utilisés directement comme suppléments ou prémélanges.

- CONSOMMATION INTERNE À L'ENTREPRISE - Les entreprises engagées dans la production daliments composés ainsi que dans la fabrication dadditifs alimentaires font partie de létude. Cependant, lors de lestimation de la taille du marché, la consommation interne dadditifs alimentaires par ces entreprises a été exclue.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.