Taille et part du marché des additifs pour aliments aquacoles

Analyse du marché des additifs pour aliments aquacoles par Mordor Intelligence

La taille du marché des additifs pour aliments aquacoles est estimée à 2,9 milliards USD en 2025 et devrait atteindre 3,68 milliards USD d'ici 2030, avec un TCAC de 4,90 % pendant la période de prévision. La forte demande pour la nutrition fonctionnelle, des règles plus strictes d'utilisation d'antibiotiques et les approvisionnements limités en farine de poisson orientent les formulateurs d'aliments vers des additifs de précision qui augmentent l'efficacité de conversion alimentaire et protègent la santé des poissons. La poussée réglementaire de l'Europe pour une aquaculture durable et l'échelle de production de l'Asie-Pacifique soutiennent conjointement la croissance en volume, tandis que les sources de protéines émergentes telles que la biomasse unicellulaire élargissent le portefeuille d'additifs compatibles. Les investissements dans les systèmes d'alimentation pilotés par IA qui réduisent le gaspillage de 10-20 % renforcent davantage l'adoption, particulièrement parmi les opérateurs de saumon et de crevettes à haute valeur. La volatilité des prix de la farine de poisson et les délais d'approbation prolongés tempèrent les progrès, mais les programmes d'incitation gouvernementaux des fonds Horizon de l'UE à la Vision 2030 de l'Arabie Saoudite compensent une partie du risque.

Points clés du rapport

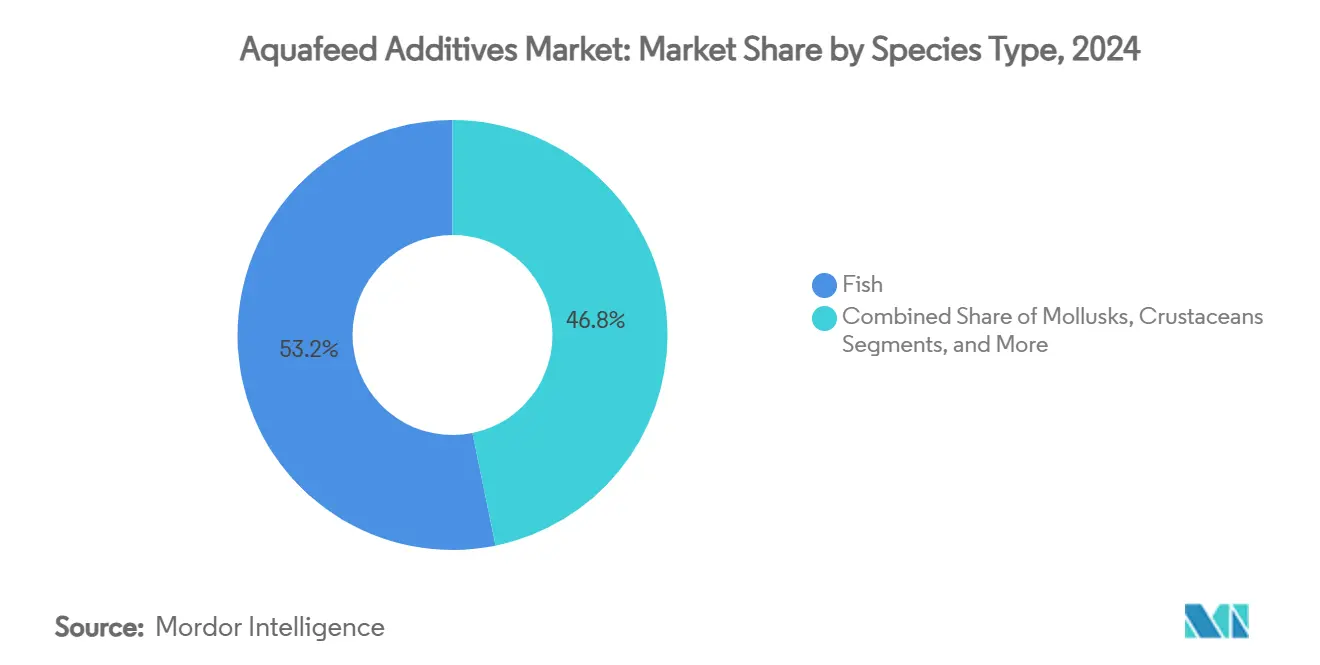

- Par type d'espèces, les poissons détenaient 53,2 % de la part du marché des additifs pour aliments aquacoles en 2024, tandis que les crustacés devraient augmenter à un TCAC de 9,1 % d'ici 2030.

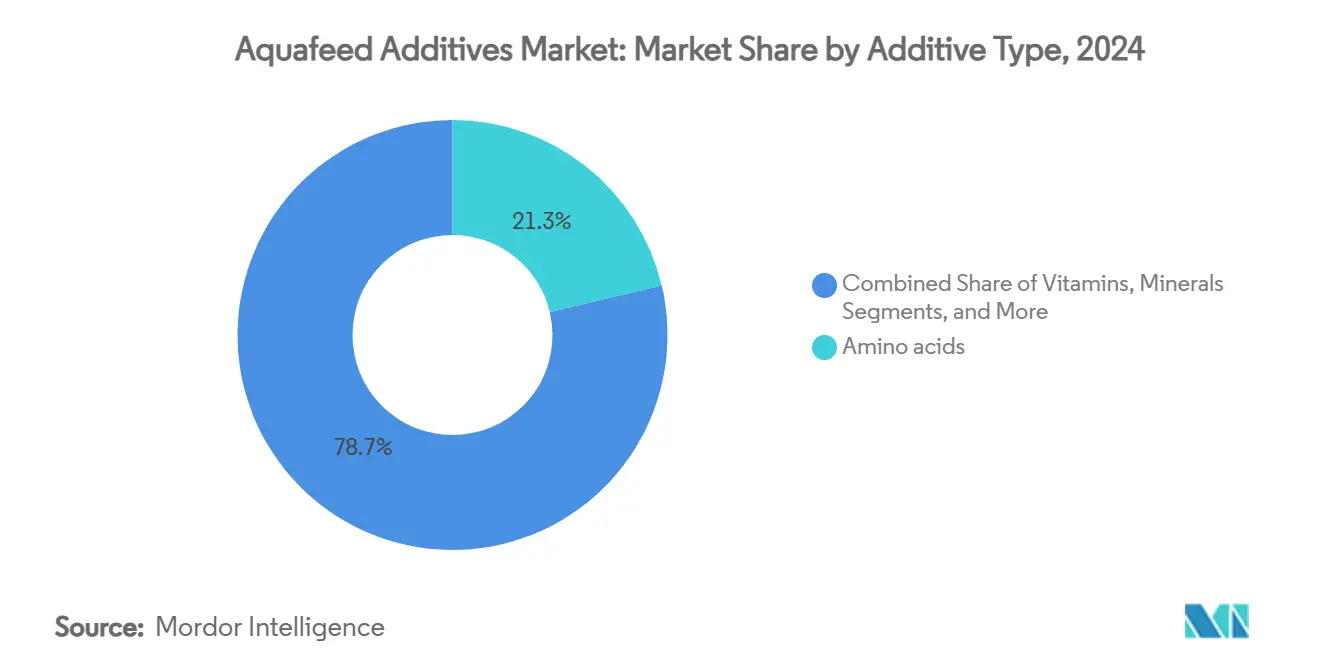

- Par type d'additifs, les acides aminés menaient avec 21,3 % de la taille du marché des additifs pour aliments aquacoles en 2024 ; les probiotiques et prébiotiques affichent la croissance la plus rapide à 9,4 % de TCAC.

- Par forme, les granulés extrudés secs représentaient 67,8 % de la taille du marché des additifs pour aliments aquacoles en 2024, et les poudres micro-encapsulées sont projetées à un TCAC de 11,1 %.

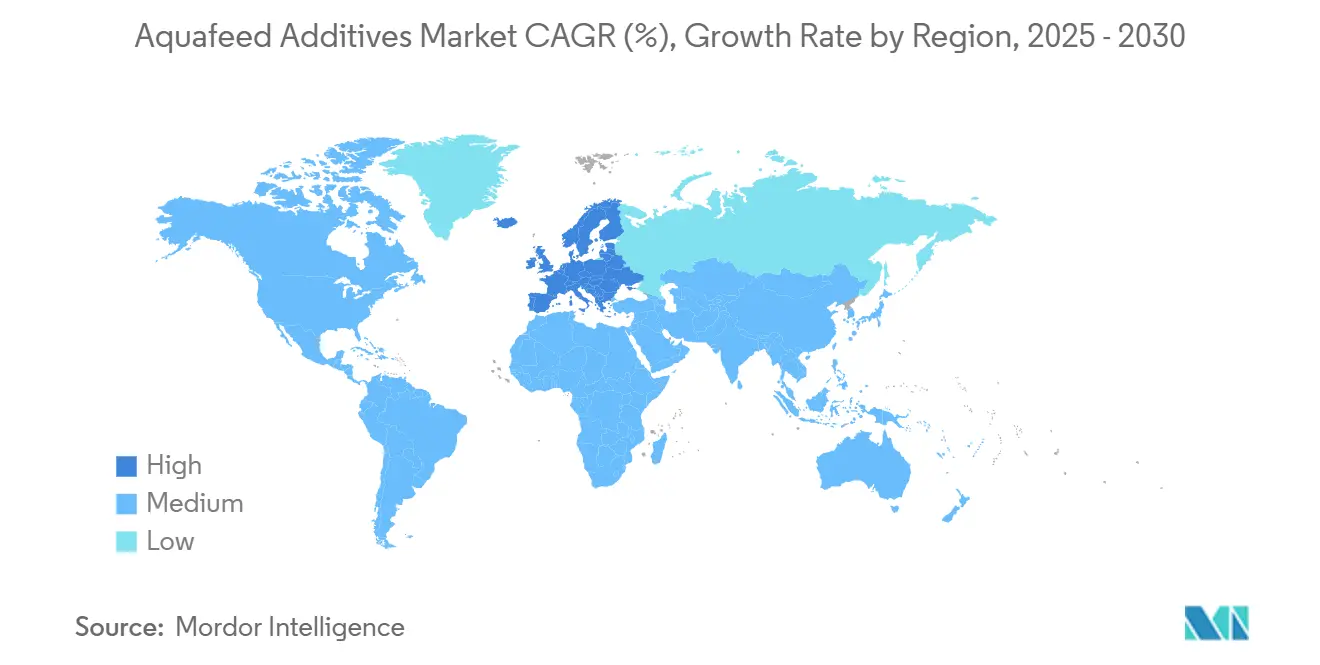

- Par géographie, l'Asie-Pacifique a capturé 61,4 % des parts de revenus en 2024, mais l'Europe enregistre le TCAC régional le plus élevé de 8,3 % jusqu'en 2030.

- BASF, Evonik et Cargill contrôlaient collectivement 18 % de la part du marché des additifs pour aliments aquacoles en 2024.

Tendances et insights du marché mondial des additifs pour aliments aquacoles

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur la prévision du TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Augmentation de la consommation mondiale de fruits de mer et transition protéique | +1.2% | Mondial, plus fort en Asie-Pacifique et Europe | Moyen terme (2-4 ans) |

| Expansion de la capacité aquacole intensive | +0.9% | Cœur Asie-Pacifique, retombées vers Moyen-Orient et Afrique | Long terme (≥4 ans) |

| Subventions gouvernementales et mandats de durabilité en aquaculture | +0.7% | Europe et Amérique du Nord, en hausse au Moyen-Orient | Moyen terme (2-4 ans) |

| Additifs fonctionnels remplaçant les antibiotiques dans l'alimentation | +0.8% | Mondial, mené par l'UE, adopté en Asie-Pacifique | Court terme (≤2 ans) |

| Étiquetage de l'empreinte carbone stimulant les micro-algues et additifs unicellulaires | +0.5% | Europe et Amérique du Nord | Long terme (≥4 ans) |

| Alimentation de précision pilotée par IA permettant une inclusion d'additifs spécialisés plus élevée | +0.4% | Europe, Amérique du Nord, Asie-Pacifique sélectionnée | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Augmentation de la consommation mondiale de fruits de mer et transition protéique

La demande mondiale de protéines se dirige vers les sources aquatiques. L'Afrique seule devrait augmenter sa consommation de fruits de mer de 10 millions de tonnes métriques à 29 millions de tonnes métriques d'ici 2050,[1]NTU, "Future Fish Demand in Africa," ntu.edu.sg une trajectoire reflétée en Asie, où les intégrateurs de tilapia localisent les usines d'aliments pour réduire les importations. La FAO s'attend à ce que les prix des poissons d'élevage grimpent de 24 % d'ici 2030, encourageant les producteurs à adopter des additifs qui offrent une croissance plus rapide et raccourcissent les cycles de production. Les détaillants comme Albert Heijn stockent maintenant des crevettes nourries avec de la farine d'insectes et de l'huile d'algues, signalant l'acceptation des acheteurs pour les technologies d'alimentation alternatives. Ce pivot de demande soutient l'utilisation d'acides aminés et d'enzymes dans les régimes à base de plantes qui remplacent la farine de poisson tout en maintenant des profils d'acides aminés optimaux pour la performance. Par conséquent, le marché des additifs pour aliments aquacoles gagne en résilience contre la volatilité de la farine de poisson.

Expansion de la capacité aquacole intensive

L'entreprise saoudienne NAQUA exploite 500 bassins et vise 250 000 tonnes métriques de production annuelle d'ici 2030, soulignant le passage mondial vers des systèmes à haute densité qui s'appuient sur des programmes probiotiques robustes et de qualité de l'eau. En Chine, les fermes de crevettes intensives ont produit 2,09 millions de tonnes métriques en 2022 mais ont fait face à un appauvrissement du germoplasme et des risques de maladies qui stimulent l'adoption d'additifs stimulants immunitaires. Les systèmes aquacoles de recirculation et biofloc nécessitent des packages nutritionnels de précision pour maintenir l'équilibre microbien, créant des poches de demande premium. Ces opérations justifient des dépenses d'additifs plus élevées car chaque amélioration d'1 point de la conversion alimentaire peut augmenter matériellement les marges. Le marché des additifs pour aliments aquacoles bénéficie donc d'expansions groupées et technologiques à travers l'Asie, le Moyen-Orient et l'Amérique du Sud.

Subventions gouvernementales et mandats de durabilité en aquaculture

Le projet Care4Aqua financé par l'UE canalise 4,8 millions EUR (5,05 millions USD) dans des solutions d'aliments sans antibiotiques et un soutien à l'élevage sélectif, accélérant les essais d'additifs qui ciblent la qualité de l'eau et l'immunité. Les codes européens d'aliments verts mis à jour récompensent les formulations durables, tandis que le Plan stratégique américain pour l'aquaculture fait progresser le soutien à l'infrastructure qui accueille les nouveaux additifs.[2]USDA, "Strategic Plan for Aquaculture Economic Development," usda.gov En Arabie Saoudite, l'acquisition par SALIC d'une participation de 42,4 % dans NAQUA s'aligne avec les objectifs de montée en puissance pilotés par l'État, canalisant des fonds dans les usines d'aliments et les partenariats d'additifs. Néanmoins, le rapport fragmenté des subventions entrave la transparence complète du marché. Dans l'ensemble, les incitations politiques réduisent le risque CAPEX et accélèrent la validation des produits sur le marché des additifs pour aliments aquacoles.

Additifs fonctionnels remplaçant les antibiotiques dans l'alimentation

L'approbation UE de l'huile essentielle de genévrier pour tous les animaux producteurs d'aliments souligne la préférence réglementaire pour les antimicrobiens phytogéniques plutôt que les antibiotiques. Les cultures probiotiques Bacillus licheniformis ont donné une croissance et une survie supérieures dans les essais de mérous hybrides. La recherche montre une efficacité d'analyse des données probiotiques près de 98 %, suggérant des synergies entre les apports microbiens vivants et les plateformes de surveillance numérique. Les directives FDA ont clarifié les voies de pétition mais imposent des dossiers de sécurité exhaustifs qui allongent les délais. La perturbation du quorum-sensing de l'huile de curcuma contre Aeromonas hydrophila illustre le contrôle pathogène dose-dépendant via les botaniques. Le marché des additifs pour aliments aquacoles pivote ainsi vers des mélanges multi-fonctionnels qui satisfont les critères de santé, réglementaires et de consommateurs.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur la prévision du TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Volatilité des prix de la farine de poisson et de l'huile de poisson impactant la répercussion des coûts d'additifs | -0.8% | Mondial, plus fort dans les marchés asiatiques sensibles aux coûts | Court terme (≤ 2 ans) |

| Délais d'approbation multi-régions stricts pour les nouveaux additifs alimentaires | -0.6% | Marchés réglementaires Europe et Amérique du Nord, affectant les lancements mondiaux | Moyen terme (2-4 ans) |

| Surveillance des micro-plastiques sur les liants de granulés et agents d'enrobage | -0.4% | Europe et Amérique du Nord, préoccupations émergentes en Asie-Pacifique | Moyen terme (2-4 ans) |

| Échecs de récoltes induits par le climat resserrant l'approvisionnement phytobiotique | -0.5% | Mondial, surtout régions méditerranéennes et tropicales | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Volatilité des prix de la farine de poisson et de l'huile de poisson impactant la répercussion des coûts d'additifs

La volatilité des prix de la farine de poisson et de l'huile de poisson perturbe les fabricants d'additifs pour aliments aquacoles, compliquant la répercussion des coûts et la rentabilité. La hausse de 300 % de la production de farine de poisson du Pérou a augmenté la production mondiale de 75 % en janvier 2025, mais les fluctuations de prix limitent la capacité des fabricants à répercuter les primes d'additifs. La production d'huile de poisson a grimpé de 34 %, mais les fournisseurs ont tiré parti des marges comprimées alors que les fabricants d'aliments luttaient pour absorber les doubles pressions de coûts. La production d'aliments aquacoles de la Chine a chuté de 3,5 % en 2024 dans un contexte d'inondations et de réduction des coûts par les éleveurs, illustrant comment la volatilité freine l'adoption d'additifs. La FAO prévoit une hausse des prix de la farine de poisson de 30 % d'ici 2030, accélérant la recherche de farine d'insectes ou de protéines unicellulaires qui demandent de nouveaux calibrages d'additifs. L'incertitude de la chaîne d'approvisionnement, particulièrement la dépendance aux intrants de poissons congelés jusqu'en septembre 2025, complique la planification des stocks pour le marché des additifs pour aliments aquacoles.

Délais d'approbation multi-régions stricts pour les nouveaux additifs alimentaires

Les processus d'évaluation longs, les exigences de conformité variables et les essais de sécurité étendus retardent l'entrée sur le marché, augmentant les coûts pour les innovateurs. Les autorisations EFSA prennent en moyenne 3-4 ans, et le Règlement de transparence de 2021 ajoute des étapes de divulgation supplémentaires qui peuvent déclencher des resoumissions si des lacunes de données apparaissent. Le cas Magni-PHI pour la volaille montre que les études toxicologiques et environnementales s'étendent souvent au-delà du champ initial avant l'approbation. Aux États-Unis, les Pétitions d'additifs alimentaires restent la voie la plus onéreuse, poussant certains développeurs à poursuivre d'abord l'inscription GRAS ou AAFCO. Les dossiers divergents pour les régulateurs UE et américains élèvent les coûts légaux et scientifiques, un frein pour les petits innovateurs. L'autorisation de poudre de vers de farine en janvier 2025 est arrivée deux ans après l'autorisation de sécurité EFSA, illustrant le rythme typique.[3]European Commission, "EU Strategic Guidelines for Sustainable Aquaculture," ec.europa.eu De tels retards reportent la capture de revenus sur le marché des additifs pour aliments aquacoles.

Analyse par segments

Par type d'espèces : les poissons détiennent la majorité tandis que les crustacés mènent la croissance

Les poissons représentaient 53,2 % de la part du marché des additifs pour aliments aquacoles en 2024, maintenant leur position de plus grand groupe consommateur grâce à l'échelle de l'élevage de saumon, tilapia et carpe dans le monde entier. Cette domination s'est convertie en une tranche estimée à 1,54 milliard USD de la taille du marché des additifs pour aliments aquacoles en 2025, illustrant le pouvoir d'achat des opérateurs qui ont standardisé les protocoles d'additifs pour sauvegarder les ratios de conversion alimentaire. Les producteurs de saumon en Norvège et au Chili continuent de superposer des acides aminés fonctionnels et des antioxydants qui contrent le stress pendant les phases de croissance et de transport à haute densité, les fermes de carpes asiatiques mettent l'accent sur des packages de vitamines et d'enzymes rentables pour atteindre des budgets d'aliments serrés. Les usines d'aliments établies intègrent déjà la traçabilité numérique, donc tout additif qui démontre une amélioration mesurable de l'efficacité alimentaire ou du rendement de filet se développe rapidement grâce à des contrats d'approvisionnement à long terme. Par conséquent, l'élevage de poissons établit la spécification de base que la plupart des fournisseurs utilisent lors de la validation de nouveaux ingrédients.

Les crustacés, menés par les crevettes, affichent la courbe d'adoption la plus rapide avec un TCAC de 9,1 % jusqu'en 2030 alors que les producteurs justifient les dépenses d'additifs plus élevées pour compenser les risques de maladies encore élevés et obtenir une coloration premium. Les essais utilisant 5 % d'huile de krill riche en astaxanthine ont livré 100 % de survie sous stress de salinité tout en augmentant la valeur marchande grâce à une pigmentation plus profonde, renforçant la volonté de payer pour des intrants spécialisés. Les éleveurs chinois continuent de se tourner vers des régimes fonctionnels multi-phases qui incluent des probiotiques immunostimulants, les producteurs sud-américains se concentrent sur des phytogéniques encapsulés qui résistent au lessivage dans les bassins saumâtres. Les mollusques et espèces de niche comme les concombres de mer restent petits mais notables, avec des mélanges minéraux micronisés renforçant la résistance et la texture de la coquille-des attributs qui atteignent des prix supérieurs dans les canaux gastronomiques. Alors que la demande se diversifie, les fournisseurs adaptent des bundles d'additifs spécifiques aux espèces, positionnant le marché des additifs pour aliments aquacoles pour des gains constants de volume et de valeur à travers des segments de production distincts.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par forme : la micro-encapsulation transforme les systèmes de livraison

Les granulés extrudés secs ont dominé avec 67,8 % de la part du marché des additifs pour aliments aquacoles en 2024, se traduisant par la plus grande tranche de la taille du marché des additifs pour aliments aquacoles car la plupart des bassins et cages commerciaux s'appuient déjà sur des alimentateurs automatisés qui distribuent des granulés uniformes avec des taux de coulée prévisibles. Les lignes de production élevée en Asie et en Amérique du Sud préfèrent cette forme puisque sa dureté, son profil d'humidité et son niveau de poussière peuvent être ajustés rapidement pour s'adapter aux besoins des espèces tout en gardant les coûts de production bas. Les usines d'aliments affinent maintenant les matrices de granulés avec des enzymes thermo-stables et des vitamines encapsulées pour réduire les pertes nutritionnelles pendant l'extrusion et la manipulation en vrac ultérieure. Les opérateurs surveillent aussi la casse des granulés car les fines obstruent les alimentateurs de précision et gonflent le gaspillage, poussant les fournisseurs à raffiner les ratios de liants et introduire des trieuses optiques pour un contrôle qualité plus serré.

Les poudres micro-encapsulées affichent le TCAC le plus rapide de 11,1 % jusqu'en 2030 alors que la coacervation et le séchage par pulvérisation électrostatique protègent les bioactifs sensibles de la chaleur et de l'humidité, étendant la durée de conservation à 18 mois sous conditions d'entrepôt. Les efficacités d'encapsulation aussi élevées que 99 % préservent les acides gras oméga-3, huiles essentielles et probiotiques jusqu'à ce qu'ils atteignent l'intestin, ce qui améliore l'efficacité et permet aux formulateurs de réduire les taux d'inclusion sans sacrifier la performance. La taille uniforme des particules soutient la dispersion homogène dans la purée ou les enrobages de granulés, réduisant les risques de points chauds qui peuvent déclencher des chutes d'appétence ou des saveurs désagréables. Alors que les fermes installent des distributeurs guidés par IA capables de doser des suppléments à l'échelle micronique directement dans les colonnes d'eau, la demande pour des poudres à faible poussière et coulant librement est prête à s'accélérer. Ensemble, ces tendances remodèlent la stratégie de formulation, poussant les fournisseurs à équilibrer les avantages de coût des granulés traditionnels avec l'avantage de performance que l'encapsulation avancée apporte.

Par type d'additifs : les probiotiques dépassent les catégories traditionnelles

Les acides aminés conservent une part de 21,3 %, ancrant la synthèse protéique dans les régimes et poussant le remplacement de la farine de poisson au-dessus de 35 %. Les probiotiques et prébiotiques affichent un TCAC de 9,4 %, reflétant l'approbation réglementaire large et l'efficacité sur le terrain. Les mélanges multi-souches à 2 grammes par kilogramme ont renforcé la croissance et l'activité enzymatique antioxydante chez Cirrhinus mrigala, réduisant le FCR de 0,1 point en moyenne. La taille du marché des additifs pour aliments aquacoles pour les probiotiques devrait grimper de 0,34 milliard USD en 2025 à 0,58 milliard USD en 2030.

L'innovation enzymatique est un autre levier. L'inclusion de protéase augmente la digestibilité des acides aminés, tandis que la phytase déverrouille le phosphore lié, freinant le lessivage minéral dans les bassins. Les vitamines A et E dans les nano-émulsions voient leur absorption pendant les événements de stress thermique, soutenant la résilience oxydative. Pendant ce temps, l'astaxanthine microbienne de Phaffia rhodozyma offre une alternative évolutive à l'extraction de sous-produits de crustacés, libérant les approvisionnements pour les salmonidés. Collectivement, ces changements approfondissent la diversité des produits sur le marché des additifs pour aliments aquacoles.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Asie-Pacifique a contribué 61,4 % des revenus mondiaux en 2024 et continue d'ancrer la croissance en volume, menée par la production de crevettes de la Chine dépassant 2 millions de tonnes métriques. Les épidémies de maladies et les changements de sources de protéines contraignent les fermes à superposer des additifs renforçant l'immunité au-dessus des packages d'acides aminés de base. Le Vietnam et l'Inde développent une aquaculture orientée vers l'exportation, mais la sensibilité aux prix façonne un marché à deux niveaux où les additifs premium coexistent avec des mélanges optimisés en coût.

La taille du marché des additifs pour aliments aquacoles de l'Europe devrait s'étendre de 0,52 milliard USD en 2025 à 0,77 milliard USD d'ici 2030 sur un TCAC de 8,3 % alors que les directives UE élèvent les exigences de durabilité. Le secteur du saumon de la Norvège mène l'adoption d'alimentation de précision, catalysant les essais de systèmes de dosage soutenus par IA qui élèvent l'efficacité d'utilisation des additifs fonctionnels. Les projets Horizon Europe canalisent plus de 6 millions EUR (6,95 millions USD) dans la recherche d'aliments verts annuellement, accélérant la commercialisation d'antioxydants et phytonutriments dérivés d'algues.

L'Amérique du Nord présente un paysage mature mais favorable à l'innovation. Le Plan stratégique américain pour l'aquaculture soutient les infrastructures public-privé où les développeurs d'additifs pilotent des protéines nouvelles ou des solutions de bactériophages sous conditions contrôlées. L'engagement du Canada avec les droits indigènes ajoute des couches ESG qui récompensent les formulations éco-responsables. Pendant ce temps, les opérateurs de crevettes du Mexique approfondissent les liens fournisseurs transfrontaliers, stimulant le débit d'additifs.

Paysage concurrentiel

Le marché des additifs pour aliments aquacoles montre une fragmentation modérée. BASF, Evonik et Cargill détenaient ensemble une part de 18 % en 2024, tirant parti des empreintes chimiques et de commodités intégrées. Leurs budgets de recherche et développement dépassent 200 millions USD annuellement, finançant les plateformes d'enzymes et phytogéniques. Les entreprises de niveau intermédiaire comme ADM, Alltech et Nutreco élargissent les portefeuilles via des acquisitions, exemplifiées par l'achat par Alltech de 7 millions EUR (7,57 millions USD) de l'installation d'aliments de Raisio pour développer les solutions nutritionnelles nordiques.

La technologie reste un différentiateur clé. L'acquisition par AKVA de 13,7 millions GBP (17,5 millions USD) d'Observe Technologies intègre l'analytique IA dans la gestion intégrée des fermes, un mouvement anticipé pour augmenter la conversion alimentaire de 5-7 % sur les déploiements précoces. Le financement de capital-risque de 808 millions USD a afflué vers l'aquaculture l'année passée, mis en évidence par la ronde de 200 millions USD d'eFishery ciblant l'adoption d'alimentation intelligente. Les start-ups comme String Bio gagnent en traction après avoir sécurisé le statut GRAS pour les protéines microbiennes, permettant l'appariement d'additifs avec des substrats nouveaux.

L'expertise en conformité réglementaire sert d'avantage concurrentiel, avec des entreprises compétentes en soumissions de dossiers EFSA collaborant avec de petits innovateurs d'ingrédients pour accélérer l'entrée sur le marché dans l'UE. L'accréditation de durabilité-étiquetage carbone, conformité ASC et plateformes de traçabilité-figure maintenant massivement dans les présentations fournisseurs. Ces dynamiques maintiennent collectivement le marché des additifs pour aliments aquacoles concurrentiel mais ouvert à la perturbation.

Leaders de l'industrie des additifs pour aliments aquacoles

-

Nutreco N.V. (Skretting)

-

BioMar Group

-

Alltech

-

Evonik Industries AG

-

Cargill, Incorporated

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : BioMar Norway a obtenu la certification ASC Feed, s'assurant que sa production d'aliments répond aux normes de durabilité et de responsabilité environnementale et soutenant les fermes de saumon norvégiennes avant les exigences de certification à venir.

- Juin 2025 : IFB Agro a approuvé l'acquisition de l'activité d'aliments pour crevettes et poissons d'eau douce de Cargill India, incluant les formulations d'aliments, installations de fabrication et ressources associées, pour renforcer sa position dans le secteur des aliments aquacoles.

- Mai 2025 : Marfeed, une marque nouvellement lancée par MIAVIT GmbH et Arctic Feed Ingredients AS, introduit des additifs alimentaires innovants conçus pour améliorer la santé, nutrition et durabilité de l'aquaculture.

- Juin 2024 : BP Ventures a investi 30 millions USD dans Calysta pour l'expansion de protéines FeedKind visant l'aquaculture.

Portée du rapport sur le marché mondial des additifs pour aliments aquacoles

Les additifs pour aliments aquacoles sont des ingrédients ajoutés aux aliments aquacoles pour améliorer leur valeur nutritionnelle et soutenir la croissance et la santé. Le rapport couvre l'étude extensive des segments et facteurs stimulant la croissance du marché commercial mondial des additifs pour aliments aquacoles. Le marché des additifs pour aliments aquacoles est segmenté basé sur le type d'espèces (poissons, mollusques, crustacés et autres), le type d'additifs (vitamines, minéraux, antioxydants, acides aminés, enzymes, acidifiants et autres), et la géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud et Afrique). Le rapport offre la taille du marché et les prévisions en termes de valeur (USD) et volume (tonnes métriques) pour tous les segments ci-dessus.

| Poissons | Salmonidés |

| Tilapia | |

| Carpe | |

| Poisson-chat | |

| Mollusques | |

| Crustacés | |

| Autres |

| Vitamines |

| Minéraux |

| Antioxydants |

| Acides aminés |

| Enzymes |

| Acidifiants |

| Probiotiques et prébiotiques |

| Phytogéniques et huiles essentielles |

| Autres (caroténoïdes/astaxanthine, liants de granulés/bentonite, etc.) |

| Granulés extrudés secs |

| Granulés humides |

| Poudres micro-encapsulées |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Espagne | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Vietnam | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient | Turquie |

| Arabie Saoudite | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Reste de l'Afrique |

| Par type d'espèces | Poissons | Salmonidés |

| Tilapia | ||

| Carpe | ||

| Poisson-chat | ||

| Mollusques | ||

| Crustacés | ||

| Autres | ||

| Par type d'additifs | Vitamines | |

| Minéraux | ||

| Antioxydants | ||

| Acides aminés | ||

| Enzymes | ||

| Acidifiants | ||

| Probiotiques et prébiotiques | ||

| Phytogéniques et huiles essentielles | ||

| Autres (caroténoïdes/astaxanthine, liants de granulés/bentonite, etc.) | ||

| Par forme | Granulés extrudés secs | |

| Granulés humides | ||

| Poudres micro-encapsulées | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Vietnam | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient | Turquie | |

| Arabie Saoudite | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille du marché des additifs pour aliments aquacoles en 2025 ?

La taille du marché des additifs pour aliments aquacoles s'élève à 2,9 milliards USD en 2025 et devrait grimper à 3,68 milliards USD d'ici 2030 sur un TCAC de 4,9 %.

Quelle région mène le marché des additifs pour aliments aquacoles ?

L'Asie-Pacifique mène avec 61,4 % de part de revenus en 2024, soutenue par le secteur aquacole à gros volume de la Chine et la demande croissante pour des solutions d'aliments fonctionnels.

Pourquoi les probiotiques gagnent-ils en traction dans les aliments aquacoles ?

Les restrictions réglementaires sur les antibiotiques et les bénéfices d'immunité prouvés poussent les probiotiques à un TCAC de 9,4 %, le plus élevé parmi les catégories d'additifs jusqu'en 2030.

Comment les fluctuations de prix de la farine de poisson affectent-elles la demande d'additifs ?

La volatilité de la farine de poisson augmente les coûts d'aliments globaux, rendant les additifs de performance cruciaux pour les gains de conversion alimentaire mais retardant parfois l'adoption dans les marchés sensibles aux coûts.

Quel segment d'espèces croît le plus rapidement ?

Les crustacés affichent un TCAC de 9,1 % en raison des prix premium des crevettes et du besoin d'additifs renforçant la santé dans les systèmes intensifs de bassins et RAS.

Quelles technologies remodèlent l'industrie des additifs pour aliments aquacoles ?

L'alimentation de précision pilotée par IA, la micro-encapsulation pour la protection bioactive et les ingrédients de protéines microbiennes sont des innovations notables stimulant l'avantage concurrentiel.

Dernière mise à jour de la page le: