Taille et part du marché des connecteurs automobiles

Analyse du marché des connecteurs automobiles par Mordor Intelligence

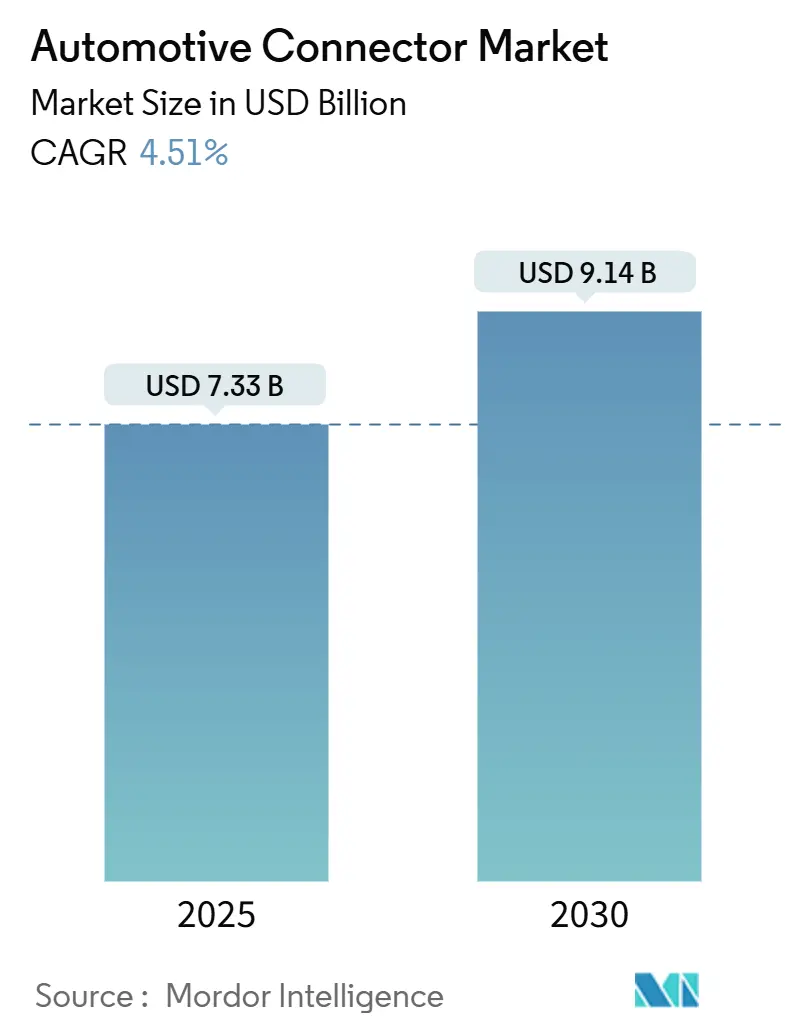

La taille du marché des connecteurs automobiles s'élève à 7,33 milliards USD en 2025. Il est prévu qu'elle atteigne 9,14 milliards USD d'ici 2030, progressant à un TCAC de 4,51 % alors que les plateformes véhiculaires évoluent vers des architectures électrifiées et définies par logiciel. La croissance reste modérée en surface, mais le mix évolue rapidement : la demande liée aux groupes motopropulseurs à combustion interne plafonne tandis que les interconnexions haute tension et haute vitesse de données montent en puissance. Le passage des ECU distribuées vers des structures électroniques zonales compresse la longueur du faisceau, réduisant le poids du véhicule. Cela augmente la complexité des connecteurs, créant un risque de déplacement pour les fournisseurs historiques qui manquent de capacités haute densité et signal mixte. Les réglementations de sécurité rigoureuses, les fonctionnalités ADAS riches en données et les systèmes de batteries 800 V propulsent les commandes d'interfaces étanches haute performance qui transportent l'alimentation et les signaux multi-gigabits tout en respectant les indices IP67/IP6K9K. Les fournisseurs qui combinent la précision de fabrication de niveau semi-conducteur avec le support d'intégration logicielle sont positionnés pour gagner alors que les OEM exigent des liaisons tolérantes aux pannes, la capacité de mise à jour over-the-air et des chemins de données cyber-sécurisés.

Points clés du rapport

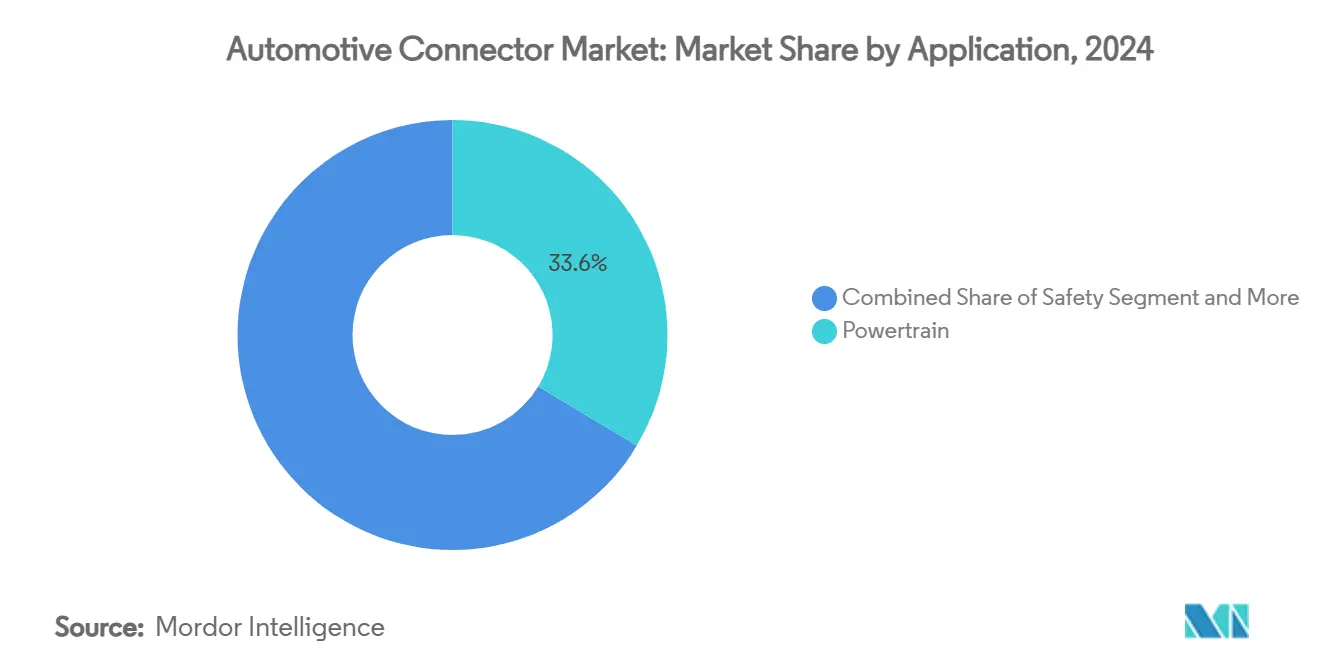

- Par application, les systèmes de groupe motopropulseur ont commandé 33,60 % de la part de marché des connecteurs automobiles en 2024 ; les solutions ADAS et autonomes devraient croître à un TCAC de 17,8 % jusqu'en 2030.

- Par type de véhicule, les voitures particulières ont mené avec 54,20 % de la part de revenus du marché des connecteurs automobiles en 2024, tandis que les deux-roues maintiennent un TCAC rapide de 11,5 % jusqu'en 2030.

- Par propulsion, les véhicules ICE ont représenté 47,10 % de la taille du marché des connecteurs automobiles en 2024, tandis que les plateformes électriques à batterie accélèrent à un TCAC de 27,6 % jusqu'en 2030.

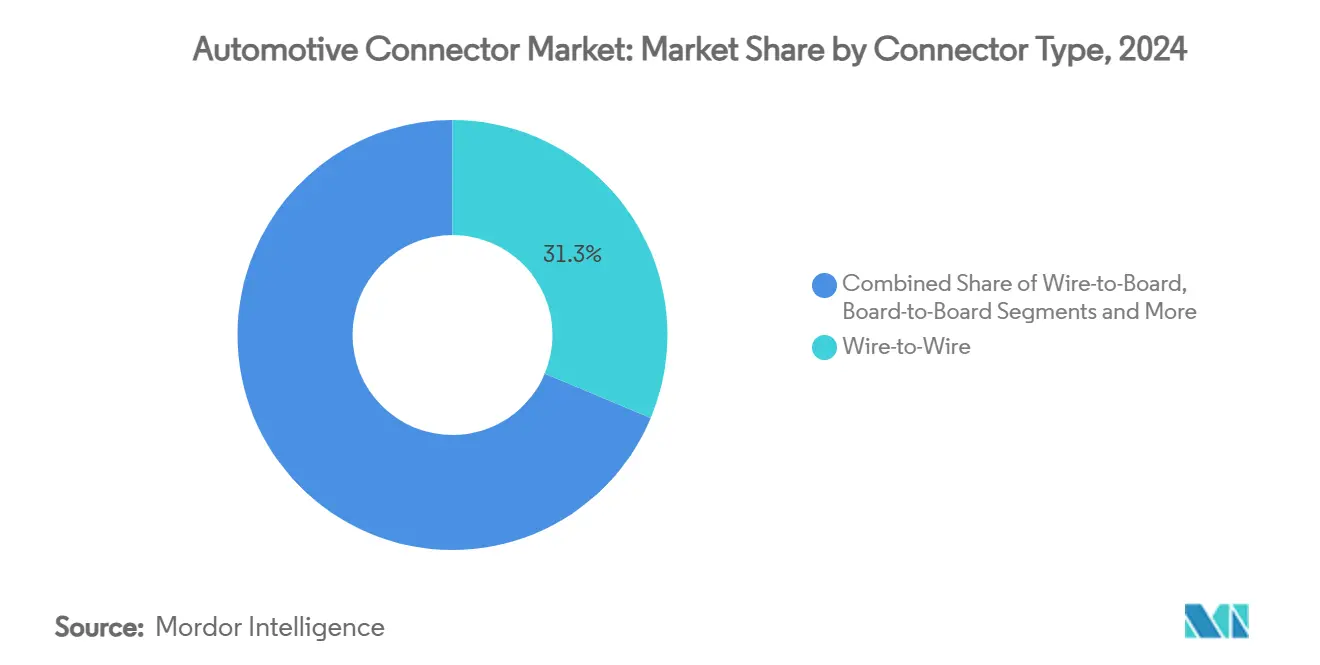

- Par type de connecteur, les interfaces fil-à-fil ont détenu 31,30 % de la part de marché des connecteurs automobiles en 2024, et les formats haute vitesse/haute tension grimpent à un TCAC de 18,9 %.

- Par étanchéité de connexion, les variantes étanches ont représenté 67,50 % de la taille du marché des connecteurs automobiles en 2024 et croissent à un TCAC de 8,1 % dans tous les segments.

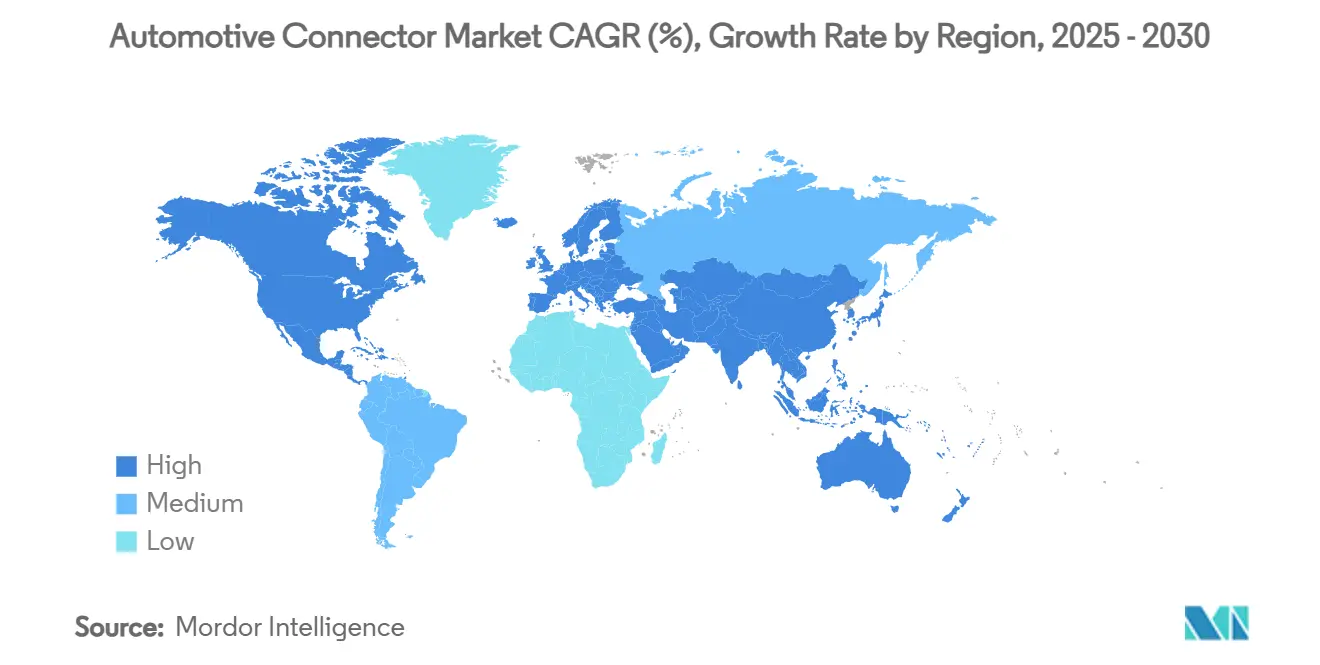

- L'Asie-Pacifique a capturé 38,60 % du marché des connecteurs automobiles en 2024 ; la région Moyen-Orient et Afrique devrait enregistrer un TCAC de 15,2 % jusqu'en 2030.

Tendances et insights du marché mondial des connecteurs automobiles

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Électrification accélérée et groupes motopropulseurs électriques haute tension | +1.2% | Mondial, avec l'Asie-Pacifique et l'Europe en tête | Moyen terme (2-4 ans) |

| Pénétration rapide des fonctionnalités ADAS et autonomes | +1.0% | Amérique du Nord et UE en tête, extension vers l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Véhicules définis par logiciel nécessitant des liaisons de données haute vitesse | +0.9% | Mondial, avec les leaders technologiques de Silicon Valley et d'Allemagne | Moyen terme (2-4 ans) |

| Mandats de sécurité et d'émissions mondiaux plus stricts | +0.8% | Mondial, avec l'Europe et la Californie donnant le rythme | Long terme (≥ 4 ans) |

| Passage vers des architectures E/E zonales favorisant les connecteurs haute densité | +0.7% | Mondial, avec adoption précoce chez les OEM premium | Long terme (≥ 4 ans) |

| Essor des unités d'infodivertissement et de connectivité dans le véhicule | +0.6% | Mondial, avec segments premium sur marchés développés | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Électrification accélérée et groupes motopropulseurs électriques haute tension

La transition vers des architectures électriques 48V et 800V remodèle fondamentalement les exigences de connecteurs, dépassant les systèmes 12V traditionnels pour supporter la suralimentation électrique, le freinage régénératif et les capacités de charge haute puissance. Les interconnexions haute tension d'Aptiv supportent maintenant des plages de tension de 400V à 1000V avec des capacités de courant jusqu'à 250A, répondant au passage de l'industrie vers une charge plus rapide et une efficacité améliorée.

L'émergence des systèmes hybrides légers 48V crée un défi d'architecture double tension, nécessitant des connecteurs pour isoler et gérer en toute sécurité les systèmes hérités 12V et les réseaux de distribution d'énergie 48V. Le système AMP+ HVA 280 de TE Connectivity illustre cette évolution, intégrant des verrouillages haute tension intégrés et des verrous flottants à deux étages pour une sécurité renforcée dans des applications jusqu'à 850V. Cette vague d'électrification s'étend au-delà des véhicules particuliers vers les flottes commerciales, où les solutions de connexion d'énergie d'Eaton permettent un transfert d'énergie efficace dans les applications lourdes, soutenant le mandat plus large d'électrification des transports. La complexité de gestion de multiples domaines de tension dans un seul véhicule stimule la demande pour des systèmes de connecteurs sophistiqués capables de maintenir l'isolation, fournir des capacités de diagnostic et assurer un fonctionnement fail-safe dans diverses conditions opérationnelles.

Mandats de sécurité et d'émissions mondiaux plus stricts

Les cadres réglementaires imposent de plus en plus des systèmes de sécurité avancés, avec l'UE exigeant le freinage d'urgence automatique et l'alerte de collision frontale dans les nouveaux véhicules, stimulant directement la demande de connecteurs pour l'intégration de capteurs et le traitement de données en temps réel. La pression de la NHTSA pour les standards de communication véhicule-à-véhicule crée de nouvelles exigences pour des connecteurs haute fréquence, basse latence capables de supporter les protocoles DSRC 5,9 GHz et V2X cellulaire. Les normes de compatibilité électromagnétique CISPR 25 sont devenues de plus en plus strictes, particulièrement pour les émissions conduites au-dessus de 10 GHz, forçant les fabricants de connecteurs à intégrer des capacités de blindage et de filtrage avancées[1]"CISPR 25 Class 5: Evaluating EMI in Automotive Applications", Electronic Design, electronicdesign.com..

Le passage vers des véhicules définis par logiciel amplifie ces exigences, car les mises à jour over-the-air et les systèmes de surveillance continue exigent des connecteurs avec une intégrité de signal et des fonctionnalités de cybersécurité améliorées. Le mandat chinois pour les véhicules à nouvelle énergie et la réglementation Advanced Clean Cars II de Californie créent des variations régionales dans les spécifications de connecteurs, particulièrement pour les systèmes de gestion de batterie et l'infrastructure de charge, exigeant des fournisseurs mondiaux de développer des solutions flexibles de plateforme capables de s'adapter à divers environnements réglementaires tout en maintenant l'efficacité des coûts.

Essor des unités d'infodivertissement et de connectivité dans le véhicule

La prolifération d'écrans haute résolution, de modules de connectivité 5G et de services basés sur le cloud stimule une croissance exponentielle des exigences de transmission de données, avec des véhicules modernes nécessitant des connecteurs capables de supporter plusieurs écrans 4K et des services de streaming en temps réel. Le système de connecteurs MX-DaSH de Molex intègre données haute vitesse, signal et alimentation dans des assemblages uniques, réduisant le poids et la complexité tout en supportant des débits de données jusqu'à 28 Gbps pour des applications d'infodivertissement avancées. La transition de l'Ethernet automobile traditionnel vers des standards multi-gigabits crée une demande pour des connecteurs avec contrôle d'impédance précis et dégradation minimale du signal dans les extrêmes de température.

Les attentes des consommateurs pour des expériences utilisateur similaires aux smartphones dans les véhicules nécessitent des connecteurs supportant la charge sans fil, plusieurs ports USB-C et l'intégration transparente d'appareils sans compromettre la compatibilité électromagnétique. L'intégration de capacités d'intelligence artificielle et d'apprentissage automatique dans les systèmes d'infodivertissement nécessite des connecteurs avec des capacités améliorées de gestion thermique et de distribution d'énergie, car les unités de calcul edge génèrent des charges thermiques significatives dans des espaces véhiculaires confinés. Cet essor de connectivité s'étend aux véhicules commerciaux, où les systèmes de gestion de flotte et les plateformes télématiques exigent des connecteurs durcis capables de fonctionnement continu dans des environnements difficiles tout en maintenant une transmission de données haute vitesse pour la surveillance et l'optimisation des véhicules en temps réel.

Pénétration rapide des fonctionnalités ADAS et autonomes

Les systèmes avancés d'assistance à la conduite nécessitent maintenant des connecteurs capables de supporter plusieurs caméras haute résolution, unités LiDAR et capteurs radar opérant simultanément, créant des demandes sans précédent de bande passante et d'intégrité de signal dans les applications automobiles. Le système de connecteurs H-MTD d'Aptiv supporte des fréquences jusqu'à 20 GHz et des débits de données de 56 Gbit/s, permettant la fusion de capteurs en temps réel nécessaire pour les fonctions autonomes de niveau 3 et 4. Le passage du traitement de capteurs distribué vers des contrôleurs de domaine centralisés nécessite des connexions dorsales haute vitesse capables d'agréger les données de dizaines de capteurs sans introduire de latence ou dégradation de signal. Les connecteurs HSD de Rosenberger supportent des fréquences jusqu'à 6 GHz et des débits de données jusqu'à 8 Gbps, fournissant la transmission contrôlée à 100 ohms d'impédance nécessaire pour les applications dorsales Ethernet automobile[2]Rosenberger, rosenberger.com.

L'évolution vers des véhicules définis par logiciel amplifie ces exigences. Les fonctions ADAS s'appuient de plus en plus sur des mises à jour over-the-air et des modèles d'apprentissage automatique basés sur le cloud qui exigent une connectivité continue haute bande passante. Les implémentations d'architecture zonale réduisent la complexité du câblage mais concentrent les exigences de transmission de données aux contrôleurs de zone, créant une demande pour des connecteurs haute densité capables de gérer plusieurs entrées de capteurs tout en maintenant la compatibilité électromagnétique et le fonctionnement fail-safe dans les applications critiques de sécurité.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prix volatils du cuivre et des métaux | -0.6% | Mondial, avec impact particulier sur les segments sensibles aux coûts | Court terme (≤ 2 ans) |

| Pénurie de résines haute performance (PPS, LCP) | -0.5% | Mondial, avec concentration d'approvisionnement en Asie-Pacifique | Court terme (≤ 2 ans) |

| Défis de fiabilité dans les environnements automobiles difficiles | -0.4% | Mondial, avec conditions extrêmes au MEA et climats froids | Moyen terme (2-4 ans) |

| Obstacles de conformité EMI à plus de 10 Gbps vitesses de signal | -0.3% | Mondial, avec normes plus strictes en Europe et Amérique du Nord | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Prix volatils du cuivre et des métaux

Les prix du cuivre augmentent, stimulés par les contraintes d'approvisionnement et la demande croissante des secteurs des énergies renouvelables et des véhicules électriques, créant des pressions de coûts significatives dans toute la chaîne d'approvisionnement des connecteurs automobiles. Les véhicules électriques nécessitent significativement plus de cuivre que les véhicules ICE traditionnels, chaque VE contenant environ 83 kilogrammes de cuivre comparé à 23 kilogrammes dans les véhicules conventionnels, amplifiant l'impact de la volatilité des prix sur les coûts des connecteurs automobiles. Les solutions bimétalliques de Copperweld, incluant les conducteurs revêtus de cuivre-aluminium et cuivre-acier, offrent des alternatives potentielles qui peuvent réduire l'utilisation de cuivre jusqu'à 83 % tout en maintenant les caractéristiques de performance électrique. La concentration de l'extraction de cuivre dans des régions politiquement instables crée des risques supplémentaires de chaîne d'approvisionnement, tandis que les tensions commerciales et restrictions d'exportation exacerbent davantage la volatilité des prix, forçant les OEM automobiles à implémenter des stratégies de couverture et des contrats d'approvisionnement à long terme qui peuvent limiter la flexibilité dans l'approvisionnement et l'optimisation de conception des connecteurs.

Pénurie de résines haute performance (PPS, LCP)

La dépendance croissante de l'industrie automobile aux matériaux haute température, résistants chimiquement crée des goulots d'étranglement dans l'approvisionnement de résines spécialisées comme le sulfure de polyphénylène (PPS) et les polymères à cristaux liquides (LCP), essentiels pour les boîtiers de connecteurs et systèmes d'isolation de nouvelle génération. Le Fortron PPS de Celanese supporte des températures de service jusqu'à 240°C et offre une résistance chimique exceptionnelle, le rendant indispensable pour les applications de compartiment moteur et haute tension, mais les contraintes d'approvisionnement limitent la disponibilité pour les applications automobiles. La transition vers les processus de soudure sans plomb et les exigences de technologie de montage en surface augmentent davantage la demande pour des résines haute performance capables de résister à plusieurs cycles thermiques sans dégradation. Les composés PPS de DIC Corporation ont remplacé les métaux dans diverses applications automobiles, des systèmes d'allumage aux pompes à carburant, mais la capacité de production reste concentrée en Asie-Pacifique, créant une vulnérabilité aux disruptions régionales et restrictions commerciales. L'Amodel PPA de Syensqo maintient la résistance et rigidité jusqu'à 280°C, permettant des processus électroniques comme SMT et soudage de refusion IR, mais la nature spécialisée de ces matériaux limite le nombre de fournisseurs qualifiés et crée des goulots d'étranglement potentiels dans la production de connecteurs automobiles. Le développement de matériaux alternatifs et processus de recyclage, comme la résine PBT recyclée Ecouse Toraycon de Yazaki et Toray, offre des solutions potentielles mais nécessite des processus de qualification étendus et validation de performance avant adoption automobile généralisée.

Analyse par segment

Par application : La dominance du groupe motopropulseur face à la disruption ADAS

Les applications de groupe motopropulseur maintiennent la plus grande part de marché à 33,60 % de la taille du marché des connecteurs automobiles en 2024, reflétant l'importance continue de la gestion moteur, contrôle de transmission et systèmes d'injection de carburant dans les groupes motopropulseurs ICE et hybrides. Cependant, les systèmes ADAS et autonomes émergent comme le segment à croissance la plus rapide à 17,8 % TCAC de 2025-2030, stimulé par les mandats réglementaires pour les fonctionnalités de sécurité avancées et la progression de l'industrie vers des niveaux plus élevés d'automatisation véhiculaire.

Les applications de sécurité et sûreté bénéficient de l'intégration croissante des systèmes d'airbag, contrôle de stabilité électronique et technologies d'évitement de collision, tandis que les segments de câblage de carrosserie et distribution d'énergie s'adaptent aux implémentations d'architecture zonale qui consolident plusieurs fonctions en moins d'unités de contrôle plus sophistiquées. Les systèmes de confort, commodité et divertissement connaissent une croissance constante alors que les attentes des consommateurs pour les fonctionnalités premium s'étendent dans tous les segments de véhicules, tandis que les applications de navigation et instrumentation évoluent pour supporter des écrans haute résolution et interfaces de réalité augmentée.

L'émergence d'applications de charge et gestion d'énergie spécifiquement pour les véhicules électriques représente une nouvelle catégorie qui n'existait pas dans les marchés de connecteurs automobiles traditionnels, soulignant la transformation fondamentale de l'industrie vers les groupes motopropulseurs électrifiés. Ce changement de segmentation reflète la transition plus large des systèmes véhiculaires mécaniques vers électroniques, où les connecteurs de groupe motopropulseur traditionnels font face au déplacement par des solutions haute tension, haute intensité capables de gérer les systèmes de batterie, convertisseurs DC-DC et réseaux de freinage régénératif. La croissance rapide dans les applications ADAS crée des opportunités pour les fournisseurs de connecteurs avec expertise en transmission haute fréquence, basse latence, car ces systèmes nécessitent le traitement en temps réel de données de capteurs provenant de multiples sources simultanément.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de véhicule : Les segments commerciaux stimulent l'innovation

Les voitures particulières commandent 54,20 % de la part de marché des connecteurs automobiles en 2024, bénéficiant de volumes de production élevés et du contenu électronique croissant par véhicule. Pourtant, les deux-roues représentent le segment à croissance la plus rapide à 11,5 % TCAC jusqu'en 2030. Les véhicules commerciaux légers maintiennent une demande constante stimulée par la croissance du e-commerce et l'optimisation de livraison du dernier kilomètre, tandis que les véhicules commerciaux moyens et lourds adoptent de plus en plus des systèmes avancés de télématique et de gestion de flotte qui nécessitent des solutions de connecteurs durcies, haute performance. Les segments de véhicules commerciaux stimulent l'innovation en durabilité de connecteurs et résistance environnementale, car ces applications exigent des indices IP67/IP6K9K et un fonctionnement dans des plages de température extrêmes qui dépassent les exigences des voitures particulières.

La croissance des deux-roues reflète les tendances d'urbanisation et le support réglementaire pour le transport électrique dans les centres-villes congestionnés, créant une demande pour des connecteurs compacts, légers optimisés pour les applications contraintes en espace. L'électrification des véhicules commerciaux accélère alors que les opérateurs de flotte cherchent à réduire les coûts d'exploitation et respecter les réglementations d'émissions, stimulant la demande pour des connecteurs haute tension supportant la charge rapide et les systèmes de batterie à densité énergétique élevée. La segmentation entre véhicules particuliers et commerciaux devient de plus en plus pertinente alors que les technologies de conduite autonome se développent selon des trajectoires différentes, avec les applications commerciales pouvant potentiellement atteindre des niveaux d'automatisation plus élevés plus tôt en raison d'environnements opérationnels contrôlés et d'investissements d'infrastructure dédiés.

Par type de propulsion : L'électrification accélère malgré la persistance des ICE

Les véhicules ICE maintiennent la plus grande part à 47,1 % de la taille du marché des connecteurs automobiles en 2024, reflétant la base installée et la production continue dans les marchés sensibles aux coûts, tandis que les véhicules électriques à batterie bondissent à 27,6 % TCAC de 2025-2030, stimulés par les mandats réglementaires et l'amélioration de la parité des coûts avec les groupes motopropulseurs conventionnels. Les véhicules électriques hybrides et hybrides rechargeables servent de technologies transitoires, nécessitant des doubles groupes motopropulseurs qui augmentent la complexité et le nombre de connecteurs par véhicule. Les véhicules électriques à pile à combustible restent un segment de niche mais stimulent l'innovation dans la manipulation d'hydrogène haute pression et les exigences d'étanchéité spécialisées qui influencent le développement plus large de connecteurs. La segmentation par type de propulsion révèle la stratégie de transition gérée de l'industrie automobile, où plusieurs technologies coexistent tandis que l'infrastructure et les chaînes d'approvisionnement s'adaptent pour supporter l'électrification complète.

Le TCAC de 27,6 % pour les véhicules électriques à batterie crée des opportunités substantielles pour les fournisseurs de connecteurs haute tension, car ces véhicules nécessitent des systèmes d'interconnexion spécialisés pour la gestion de batterie, l'infrastructure de charge et l'électronique de puissance qui n'existent pas dans les applications ICE traditionnelles. Les configurations hybrides présentent des défis uniques, car elles nécessitent des connecteurs capables de gérer à la fois les systèmes 12V traditionnels et les groupes motopropulseurs électriques haute tension dans des véhicules uniques, créant une demande pour l'isolation, les verrouillages de sécurité et les capacités de diagnostic. La persistance des véhicules ICE dans les marchés en développement assure une demande continue pour les connecteurs automobiles traditionnels, tandis que les marchés développés accélèrent vers l'électrification, créant des variations régionales dans les exigences de connecteurs et les stratégies de chaîne d'approvisionnement.

Par type de connecteur : Émergence haute vitesse/haute tension

Les connecteurs fil-à-fil détiennent la plus grande part de marché à 31,30 % du marché des connecteurs automobiles en 2024, reflétant leur rôle fondamental dans les architectures électriques véhiculaires, mais les connecteurs haute vitesse/haute tension représentent la catégorie à croissance la plus rapide à 18,9 % TCAC jusqu'en 2030. Les connecteurs fil-à-carte et carte-à-carte maintiennent une demande constante alors que les unités de contrôle électronique deviennent plus sophistiquées et intégrées, tandis que les connecteurs I/O et circulaires servent des applications spécialisées dans les véhicules commerciaux et équipements hors route. Les connecteurs FFC/FPC et micro répondent aux tendances de miniaturisation dans l'intégration d'électronique grand public et applications contraintes en espace dans les conceptions véhiculaires modernes. L'émergence de haute vitesse/haute tension comme catégorie distincte reflète la convergence des tendances d'électrification et de digitalisation qui nécessitent des connecteurs capables de gérer à la fois la distribution d'énergie et la transmission de données haute fréquence.

Le développement par Molex de connecteurs miniaturisés qui atteignent une réduction de taille de 50 % comparé aux interfaces traditionnelles démontre la réponse de l'industrie aux contraintes d'espace et aux exigences de réduction de poids. La catégorie haute vitesse/haute tension englobe les applications depuis les systèmes hybrides légers 48V jusqu'à l'infrastructure de charge rapide 800V, nécessitant des connecteurs avec isolation renforcée, gestion thermique et fonctionnalités de compatibilité électromagnétique. Cette évolution de segmentation indique la transition du marché des connecteurs automobiles depuis les composants électriques de commodité vers des systèmes d'interconnexion spécialisés, haute performance qui permettent les architectures et fonctionnalités véhiculaires de nouvelle génération.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par étanchéité de connexion : La protection environnementale stimule la dominance étanche

Les connecteurs étanches dominent avec 67,50 % de la part de marché des connecteurs automobiles en 2024 et maintiennent une croissance plus rapide à 8,10 % TCAC jusqu'en 2030, reflétant l'accent croissant de l'industrie automobile sur la protection environnementale et la fiabilité dans des conditions opérationnelles difficiles. La prévalence des solutions étanches découle de l'exposition des applications automobiles aux extrêmes de température, humidité, vibrations et contaminants chimiques qui peuvent compromettre les connexions électriques et la fiabilité du système. Les connecteurs non étanches servent des applications spécifiques nécessitant moins de protection environnementale critique, comme l'électronique intérieure et les interfaces d'unité de contrôle protégées, mais leur part de marché continue de décliner alors que les OEM standardisent sur les solutions étanches pour la simplification de la chaîne d'approvisionnement et l'assurance de fiabilité à long terme.

Le taux de croissance de 8,1 % pour les connecteurs étanches dépasse le TCAC global du marché, indiquant que les exigences de protection environnementale s'intensifient dans tous les segments et applications de véhicules. Les technologies d'étanchéité avancées atteignent maintenant des indices IP6K9K pour les applications de lavage haute pression, haute température, tout en maintenant la performance électrique dans des plages de température étendues de -40°C à +125°C. Le passage vers les véhicules électriques amplifie les exigences d'étanchéité, car les systèmes haute tension exigent une protection renforcée contre l'intrusion d'humidité et la contamination qui pourraient créer des dangers de sécurité ou des défaillances système, stimulant l'innovation dans les matériaux de joint, conceptions de boîtier et processus d'assemblage qui assurent l'intégrité d'étanchéité à long terme.

Analyse géographique

L'Asie-Pacifique a conservé le leadership avec 38,60 % des revenus du marché des connecteurs automobiles en 2024, grâce aux chaînes d'approvisionnement électroniques denses, la plus haute production véhiculaire mondiale et les politiques étatiques favorisant les voitures et bus électriques. Les OEM chinois construisent des faisceaux zonaux en interne, attirant les fabricants de connecteurs de niveau deux dans des coentreprises locales sous clauses de transfert de technologie. Les incumbents japonais poursuivent les programmes CASE comme le "30VISION" de Sumitomo, lançant des modèles compacts, à faible force d'insertion optimisés pour les plateformes 800 V. Les fournisseurs coréens canalisent le savoir-faire batterie dans les terminaux de carte haute intensité qui supportent les architectures cell-to-pack. Les nations d'Asie du Sud-Est offrent des coûts de main-d'œuvre plus faibles pour le sertissage de commodité mais exigent de plus en plus des indices IP67 pour les averses tropicales, élargissant le marché des connecteurs automobiles dans les gammes de prix.

Le Moyen-Orient et l'Afrique, bien que petits aujourd'hui, sont prêts pour un TCAC de 15,20 % jusqu'en 2030 alors que les fonds souverains ensemencent des usines de véhicules électriques et des corridors de charge. L'Arabie Saoudite finance des clusters VE et s'approvisionne en câblage haute tension localement ; la nouvelle usine d'Agadir de Leoni illustre l'élan des faisceaux de câbles nord-africains. La chaleur intense et la poussière provoquent une demande pour des boîtiers LCP haute température et des brides de joint renforcées. Les règles de contenu régional poussent les multinationales à qualifier des composés polymères domestiques, ajoutant de la résilience mais exigeant des cycles de validation en double.

L'Amérique du Nord et l'Europe représentent des arènes matures mais riches en innovation. Les OEM des États-Unis intègrent des stacks de niveau 3 mains libres sur les finitions premium, stimulant l'approvisionnement de connecteurs de carte 20 Gbps et processus de salle blanche de niveau silicium. Les objectifs climatiques de l'Europe accélèrent les hubs de charge rapide 400 kW, obligeant des contacteurs 1 000 V avec capteurs de température intégrés. Les deux régions poursuivent des mandats d'économie circulaire ; le programme Green Stock de TE Connectivity réutilise l'inventaire excédentaire, réduisant les déchets d'enfouissement et les empreintes carbone. Les chocs de chaîne d'approvisionnement durant 2024 ont catalysé la relocalisation du placage d'étain et moulage plastique pour sécuriser l'autonomie stratégique dans le marché des connecteurs automobiles.

Paysage concurrentiel

Le marché des connecteurs automobiles est dominé par plusieurs acteurs clés comme Aptiv Plc, Yazaki Corporation, TE Connectivity et autres. Pourtant, la dynamique concurrentielle s'intensifie alors que les fournisseurs traditionnels font face à la disruption d'entreprises technologiques entrant par des partenariats de véhicules définis par logiciel. Les modèles stratégiques mettent l'accent sur l'intégration verticale, avec les fournisseurs leaders s'étendant dans les technologies adjacentes comme les capteurs, antennes et systèmes de gestion d'énergie pour capturer une plus grande valeur par véhicule et renforcer les relations client. L'industrie témoin d'une consolidation croissante par acquisitions, exemplifiée par l'achat de 900 millions USD par Amphenol de Carlisle Interconnect Technologies et l'acquisition par Luxshare d'une participation de 51 % dans le fournisseur allemand Leoni, alors que les entreprises cherchent à étendre les capacités et la portée géographique.

Les opportunités d'espace blanc émergent dans les applications haute fréquence au-dessus de 10 GHz, où les fournisseurs automobiles traditionnels manquent d'expertise, créant des points d'entrée pour les spécialistes de connecteurs aérospatiaux et télécommunications pour répondre aux exigences de conduite autonome et communication V2X. Les disrupteurs émergents incluent les entreprises logicielles intégrant des solutions de connectivité avec les systèmes d'exploitation véhiculaires, contournant potentiellement les fournisseurs de matériel traditionnels par des partenariats OEM directs et approches basées sur plateforme. La différenciation technologique se centre de plus en plus sur la compatibilité électromagnétique, gestion thermique et capacités d'assemblage automatisé, alors que les OEM cherchent des fournisseurs capables de supporter la production haute volume tout en maintenant les standards de qualité et fiabilité.

L'activité de brevets s'intensifie autour des technologies de miniaturisation et systèmes de sécurité haute tension, avec les récents dépôts de Yazaki Corporation se concentrant sur les modules de connexion de pack batterie et conceptions de connecteurs étanches qui répondent aux exigences des véhicules électriques. Le paysage concurrentiel évolue vers des partenariats d'écosystème, où les fournisseurs de connecteurs collaborent avec des entreprises de semi-conducteurs, développeurs logiciels et intégrateurs systèmes pour livrer des solutions complètes plutôt que des composants individuels. Ceci reflète la transition de l'industrie automobile vers des architectures intégrées, définies par logiciel.

Leaders de l'industrie des connecteurs automobiles

-

TE Connectivity Ltd

-

Aptiv PLC

-

Amphenol Corporation

-

Yazaki Corporation

-

Molex Inc. (Koch Industries)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : TE Connectivity a lancé les connecteurs multi-charges GRACE INERTIA par Mouser Electronics, caractérisés par une faible hauteur d'accouplement de 14,1mm, conçus pour les applications automobiles contraintes en espace incluant les bâtiments intelligents, équipements HVAC et systèmes d'automatisation. Le produit répond à la demande croissante pour des connecteurs compacts, haute performance dans les marchés automobiles et adjacents.

- Février 2025 : Leoni a ouvert une nouvelle usine de systèmes de câblage de 20 millions EUR à Agadir, Maroc, ciblant les applications de véhicules commerciaux avec des plans de création de plus de 3 000 emplois d'ici 2027. Cet investissement démontre la diversification géographique de l'industrie automobile et l'accent sur l'électrification des véhicules commerciaux.

- Février 2025 : TE Connectivity a annoncé l'acquisition d'un fabricant de produits utilitaires pour 2,3 milliards USD, étendant ses capacités dans les solutions de gestion d'énergie et infrastructure électrique qui supportent l'électrification automobile. Cette acquisition renforce la position de TE dans les applications haute tension et connectivité grid-to-vehicle.

Portée du rapport mondial sur le marché des connecteurs automobiles

Les connecteurs sont principalement utilisés pour connecter ou déconnecter les lignes électriques. Dans les automobiles, différents types de connecteurs, comme les connexions fil-à-fil, connexions carte-à-fil et connexions d'appareil, sont utilisés pour connecter ou déconnecter des pièces préfabriquées ou appareils au faisceau de câblage donné.

Le marché des connecteurs automobiles est segmenté par application (groupe motopropulseur, confort, commodité et divertissement, sécurité et sûreté, câblage de carrosserie et distribution d'énergie, et navigation et instrumentation), type de véhicule (voiture particulière et véhicule commercial), et géographie (Amérique du Nord, Europe, Asie-Pacifique et reste du monde). Le rapport offre la taille et prévisions du marché pour le marché des connecteurs automobiles en valeur (millions USD) pour tous les segments ci-dessus.

| Groupe motopropulseur |

| Sécurité et sûreté |

| Câblage de carrosserie et distribution d'énergie |

| Confort, commodité et divertissement |

| Navigation et instrumentation |

| Systèmes ADAS et autonomes |

| Charge et gestion d'énergie (VE) |

| Voitures particulières |

| Véhicules commerciaux légers |

| Véhicules commerciaux moyens et lourds |

| Deux-roues |

| Autobus et autocar |

| Véhicules à moteur à combustion interne (ICE) |

| Véhicules électriques hybrides (HEV) |

| Véhicules électriques hybrides rechargeables (PHEV) |

| Véhicules électriques à batterie (BEV) |

| Véhicules électriques à pile à combustible (FCEV) |

| Fil-à-fil |

| Fil-à-carte |

| Carte-à-carte |

| I/O et circulaire |

| FFC/FPC et micro |

| Haute vitesse / Haute tension |

| Étanche |

| Non étanche |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Indonésie | |

| Vietnam | |

| Philippines | |

| Australie | |

| Nouvelle-Zélande | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Émirats Arabes Unis | |

| Turquie | |

| Afrique du Sud | |

| Égypte | |

| Nigeria | |

| Reste du Moyen-Orient et Afrique |

| Par application | Groupe motopropulseur | |

| Sécurité et sûreté | ||

| Câblage de carrosserie et distribution d'énergie | ||

| Confort, commodité et divertissement | ||

| Navigation et instrumentation | ||

| Systèmes ADAS et autonomes | ||

| Charge et gestion d'énergie (VE) | ||

| Par type de véhicule | Voitures particulières | |

| Véhicules commerciaux légers | ||

| Véhicules commerciaux moyens et lourds | ||

| Deux-roues | ||

| Autobus et autocar | ||

| Par type de propulsion | Véhicules à moteur à combustion interne (ICE) | |

| Véhicules électriques hybrides (HEV) | ||

| Véhicules électriques hybrides rechargeables (PHEV) | ||

| Véhicules électriques à batterie (BEV) | ||

| Véhicules électriques à pile à combustible (FCEV) | ||

| Par type de connecteur | Fil-à-fil | |

| Fil-à-carte | ||

| Carte-à-carte | ||

| I/O et circulaire | ||

| FFC/FPC et micro | ||

| Haute vitesse / Haute tension | ||

| Par étanchéité de connexion | Étanche | |

| Non étanche | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Indonésie | ||

| Vietnam | ||

| Philippines | ||

| Australie | ||

| Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Émirats Arabes Unis | ||

| Turquie | ||

| Afrique du Sud | ||

| Égypte | ||

| Nigeria | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des connecteurs automobiles et quelle est la croissance attendue ?

Évalué à 7,33 milliards USD en 2025, attendu pour atteindre 9,14 milliards USD d'ici 2030 à un TCAC de 4,51 %, stimulé par l'électrification et l'évolution des architectures véhiculaires.

Quel segment d'application domine le marché des connecteurs automobiles ?

Les applications de groupe motopropulseur détiennent la plus grande part de marché à 33,60 % en 2024, reflétant l'importance continue des systèmes de gestion moteur et contrôle de transmission.

Quel type de véhicule génère le plus de demande pour les connecteurs automobiles ?

Les voitures particulières commandent 54,20 % de part de marché en 2024 en raison des volumes de production élevés et du contenu électronique croissant par véhicule. Fait intéressant, les deux-roues et micro-mobilité représentent le segment à croissance la plus rapide à 11,5 % TCAC, stimulé par les tendances d'urbanisation et le support réglementaire pour le transport électrique dans les centres-villes congestionnés.

Comment l'électrification des véhicules impacte-t-elle le marché des connecteurs automobiles ?

L'électrification remodèle fondamentalement les exigences de connecteurs par la transition vers des architectures électriques 48V et 800V. Bien que les véhicules ICE représentent encore 47,1 % de la demande de connecteurs en 2024, les véhicules électriques à batterie bondissent à 27,6 % TCAC jusqu'en 2030.

Dernière mise à jour de la page le: