Taille et part du marché des bornes automobiles

Analyse du marché des bornes automobiles par Mordor Intelligence

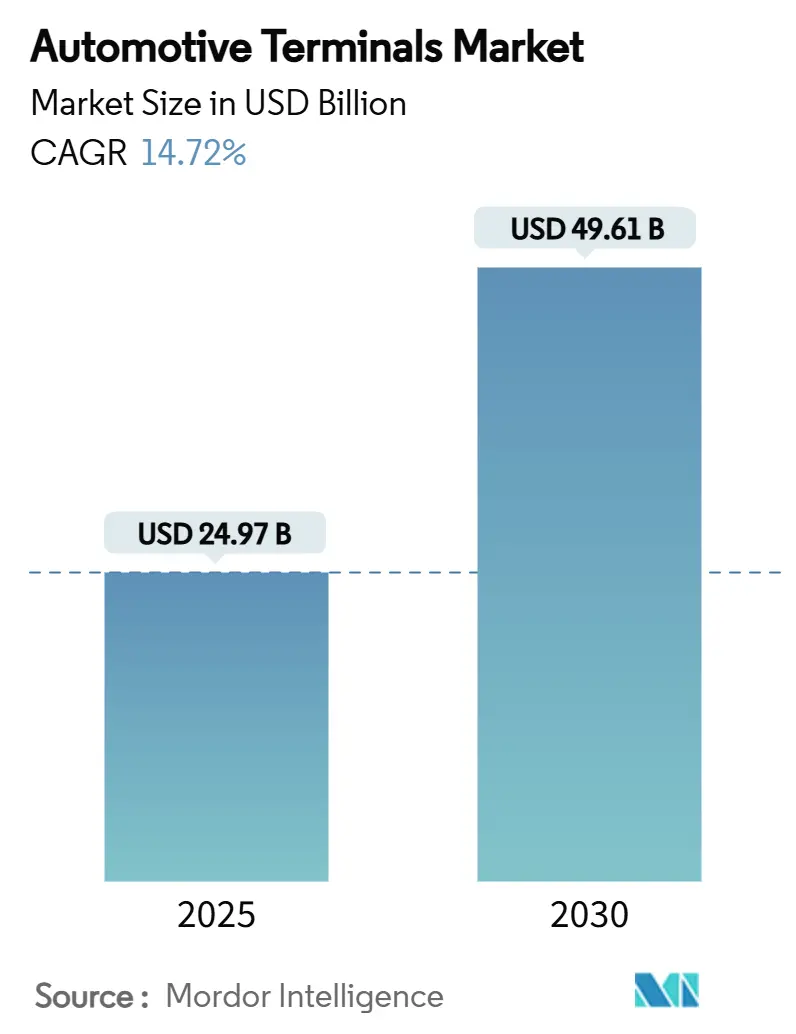

La taille du marché des bornes automobiles est estimée à 24,97 milliards USD en 2025, et devrait atteindre 49,61 milliards USD d'ici 2030, avec un TCAC de 14,72 % durant la période de prévision (2025-2030). Un passage rapide vers les architectures basse tension de 48 V, illustré par le standard de connecteur basse tension de Tesla qui réduit les références de connecteurs à six tout en couvrant encore plus de 90 % des besoins en signal et alimentation, comprime le poids, réduit l'utilisation de matériaux, et accélère l'automatisation des faisceaux. Les fournisseurs de bornes bénéficient également de la prolifération des ADAS, avec des programmes de retrofit en Amérique du Nord et en Europe augmentant la demande du marché secondaire pour des micro-connecteurs blindés de qualité données, capables de transmission multigigabit. Pendant ce temps, les systèmes de batterie intensifs en cuivre nécessitent trois fois la masse de conducteur des plateformes à combustion interne, poussant les constructeurs automobiles à verrouiller des contrats d'approvisionnement pluriannuels même si les prix spot volatils pressent les marges brutes

Points clés du rapport

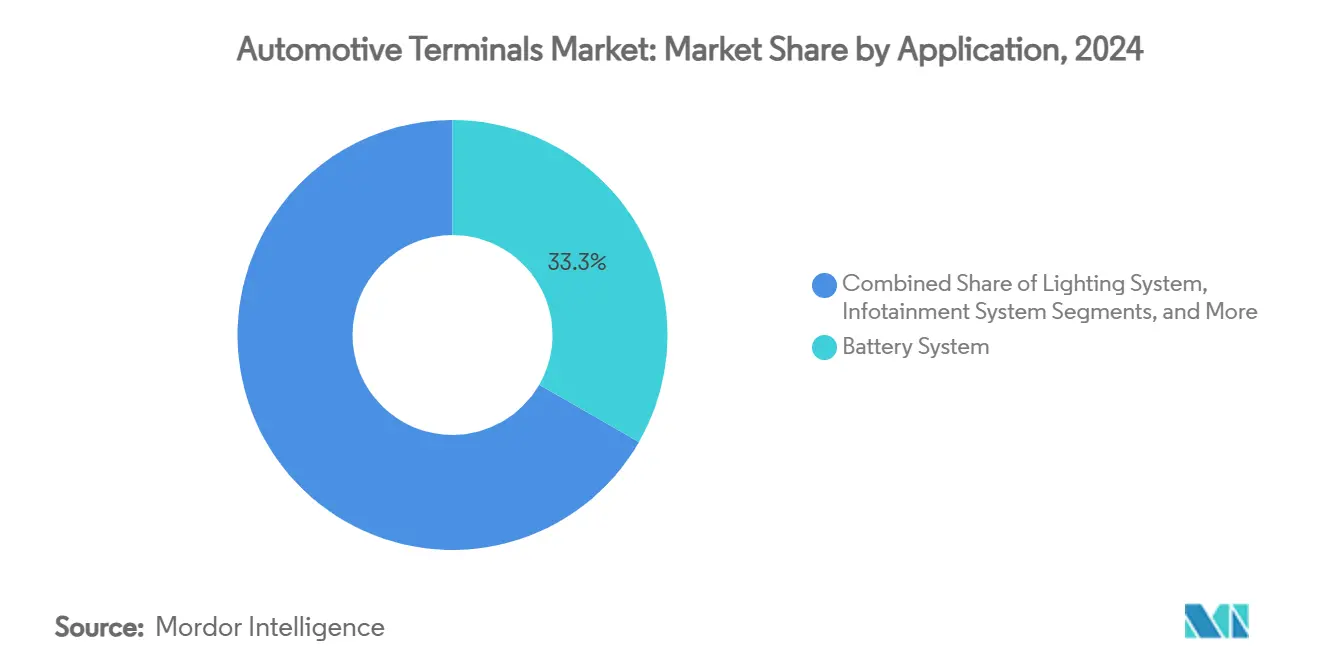

- Par application, les systèmes de batterie ont mené avec 33,25 % de la part de marché des bornes automobiles en 2024 ; la sécurité et les ADAS devraient s'étendre à un TCAC de 14,81 % jusqu'en 2030.

- Par type de véhicule, les voitures particulières détenaient 64,85 % de la part de marché des bornes automobiles en 2024 et devraient enregistrer la croissance la plus rapide à 15,73 % jusqu'en 2030.

- Par type de borne, les bornes annulaires commandaient 29,84 % de part de marché des bornes automobiles en 2024 ; les variantes micro-annulaires devraient croître à un TCAC de 15,85 % durant la période de prévision.

- Par matériau, le cuivre a capturé 56,62 % de la taille du marché des bornes automobiles en 2024 et devrait augmenter à un TCAC de 15,32 % car les plateformes de véhicules électriques consomment trois fois plus de cuivre par unité que les véhicules à moteur thermique.

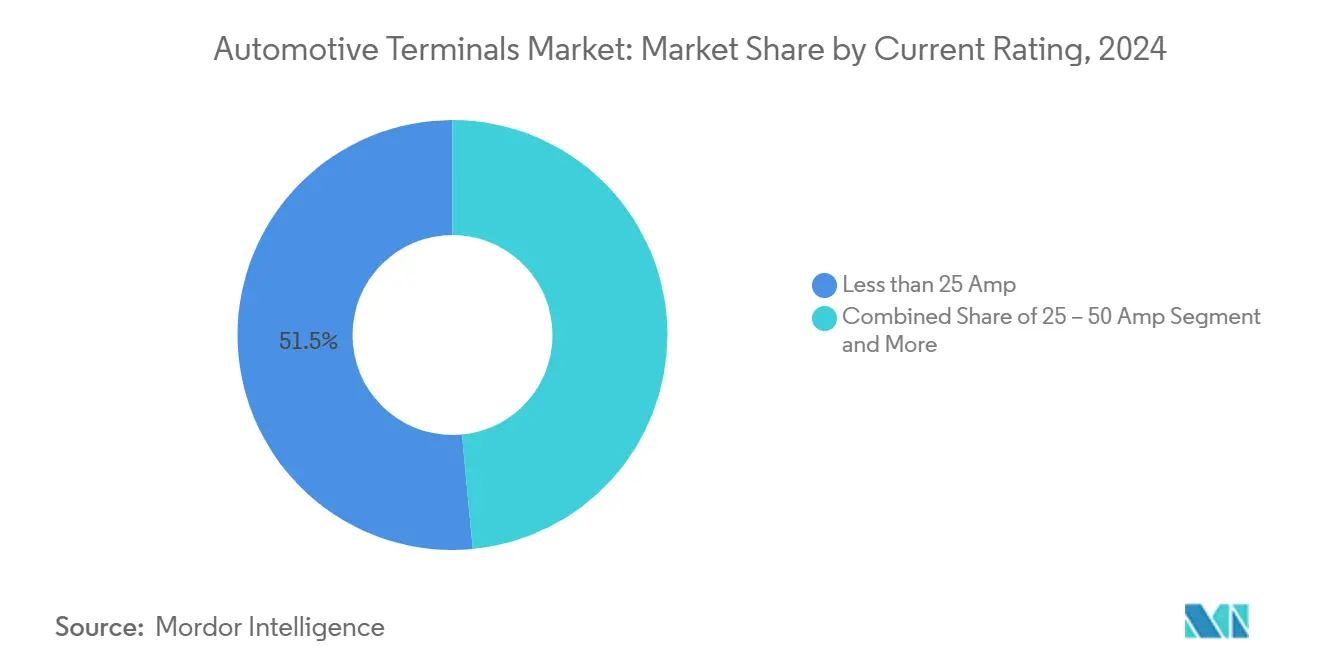

- Par intensité nominale, les bornes classées en dessous de 25 ampères ont mené avec 51,54 % de la part de marché des bornes automobiles en 2024, tandis que les bornes gérant plus de 50 ampères devraient s'étendre à un TCAC de 15,56 % jusqu'en 2030.

- Par canal de vente, le segment constructeur automobile a dominé avec 84,79 % de la part de marché des bornes automobiles en 2024, tandis qu'il devrait enregistrer un TCAC de 15,16 % durant la même période.

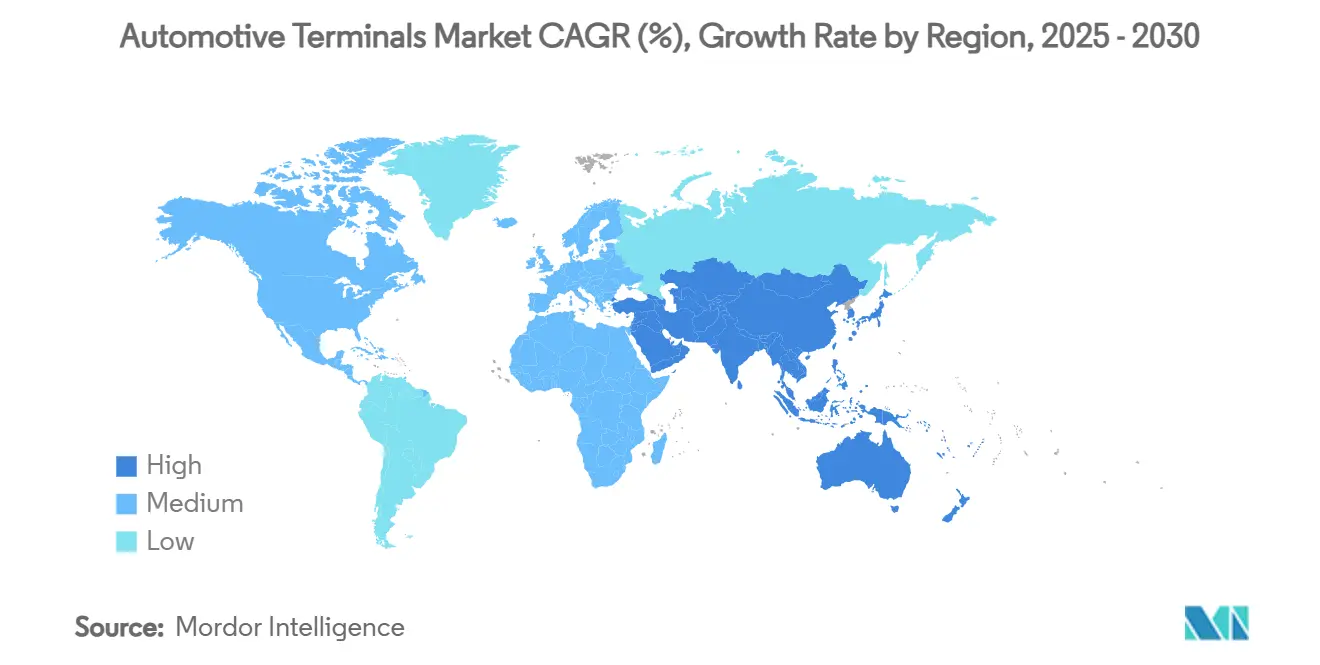

- Par géographie, l'Asie-Pacifique a capturé 37,76 % de la part de marché des bornes automobiles en 2024 et devrait afficher le TCAC le plus rapide de 15,21 % jusqu'en 2030 grâce aux chaînes d'approvisionnement intégrées de véhicules électriques en Chine, au Japon et en Inde.

Tendances et perspectives du marché mondial des bornes automobiles

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Explosion menée par l'électrification | +4.2% | Mondial, leadership Asie-Pacifique | Moyen terme (2-4 ans) |

| Passage aux architectures électriques 48 V | +3.1% | Amérique du Nord et segments de luxe UE | Moyen terme (2-4 ans) |

| Kits de retrofit ADAS créant une demande du marché secondaire | +2.8% | Amérique du Nord et UE | Court terme (≤ 2 ans) |

| Standards stricts de faisceaux ISO 19642 | +1.9% | Mondial, leadership réglementaire UE | Long terme (≥ 4 ans) |

| BMS de batterie à état solide | +1.7% | Noyau Asie-Pacifique, débordement mondial | Long terme (≥ 4 ans) |

| Poussées des constructeurs automobiles pour les bornes soudées laser sans sertissage | +1.2% | Hubs de fabrication mondiaux | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Explosion menée par l'électrification des points de connexion basse tension

L'électrification des véhicules multiplie le nombre de nœuds basse tension : une plateforme électrique à batterie contemporaine intègre plus de 200 points de connexion distincts contre moins de 100 dans les voitures conventionnelles 12 V.[1]"Perspectives mondiales des véhicules électriques 2025," Agence internationale de l'énergie, iea.org Les systèmes de gestion de batterie croissent à un TCAC robuste, exigeant des bornes ultra-compactes qui surveillent la tension et la température des cellules à des intervalles de millisecondes. La densité de courant plus élevée de la distribution 48 V augmente la charge thermique sur les surfaces de contact, incitant à l'adoption de nouvelles recettes de placage étain-argent qui soutiennent des charges continues de 100 A sans corrosion de frottement. Les flottes commerciales étendent ce signal de demande, modernisant les turbocompresseurs électriques 48 V et les accessoires régénératifs qui ajoutent quatre à six nouvelles branches de faisceau par véhicule.

Passage aux architectures électriques 48 V dans les véhicules premium

BMW, Mercedes-Benz et Volvo équipent maintenant les sous-systèmes 48 V sur tous les modèles premium lancés depuis mi-2024, délivrant de la puissance pour les châssis actifs, les turbocompresseurs électriques et les contrôleurs de zone sans surdimensionner les calibres de fil. Le poids des faisceaux chute jusqu'à 19 kg par véhicule, se traduisant par 0,3 L/100 km d'économies de carburant ou une autonomie de véhicule électrique étendue lorsque couplé avec l'électronique auxiliaire.[2]"Livre blanc sur l'architecture hybride légère 48 volts," Mercedes-Benz Group AG, mercedes-benz.com Le LVCS de Tesla prouve qu'une épine dorsale 48 V peut coexister avec les charges héritées 12 V à travers des nœuds DCDC, permettant une migration par phases qui protège la compatibilité du marché secondaire. Les bornes doivent maintenant garantir une résistance diélectrique de 60 V DC tout en restant rétrocompatibles avec l'outillage de sertissage existant.

Les kits de retrofit ADAS créent des pics de demande du marché secondaire

L'équipement obligatoire de freinage d'urgence autonome et d'avertissement de collision frontale dans les véhicules légers américains et européens d'ici 2026 crée un boom de retrofit pour les années modèles 2015-2022. Les véhicules plus anciens nécessitent des convertisseurs en ligne qui relient les réseaux CAN hérités avec les nouveaux flux de caméras LVDS, augmentant la complexité des connecteurs et favorisant les installateurs professionnels par rapport aux solutions DIY. Les fournisseurs de bornes peuvent facturer une prime par rapport aux tarifs contractuels constructeurs automobiles car les kits de retrofit regroupent des supports spécialisés, des joints d'étanchéité et des logiciels de calibrage.

Les standards stricts de faisceaux ISO 19642 accélèrent les cycles de reconception des bornes

La série ISO 19642 améliore les références EMC, vibration et environnementales, poussant les conceptions de bornes vers des isolants haute température et une rétention d'arrachement plus forte. Répondre aux exigences de classe E signifie survivre à 240 heures d'exposition au brouillard salin sans plus de 5 mΩ d'augmentation de résistance, conduisant à l'adoption de revêtements nickel-phosphore d'abord commercialisés par TE Connectivity en 2024. La directive d'automatisation DIN 72036, ratifiée en juin 2024, établit 60 clauses de meilleures pratiques qui réduisent les comptes de références côté ligne et permettent des changements de pinces 42 % plus rapides sur les cellules d'assemblage de faisceaux.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Volatilité des prix du cuivre | -2,1 % | Mondial, impact sur la fabrication Asie-Pacifique | Court terme (≤ 2 ans) |

| Migration constructeur automobile vers les blocs de connecteurs consolidés | -1,8 % | Mondial, mené par les poussées d'efficacité européennes | Moyen terme (2-4 ans) |

| Problèmes de fiabilité des bornes annulaires en alliage d'aluminium pour véhicules électriques | -1,3 % | Amérique du Nord et programmes de véhicules électriques premium UE | Moyen terme (2-4 ans) |

| Écart de compétences dans la surveillance automatisée de la force de sertissage | -1,0 % | Asie-Pacifique, particulièrement hubs de production émergents en ASEAN | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

La volatilité des prix du cuivre comprime les marges BOM des bornes

Le cuivre a fait une moyenne de 10 800 USD par tonne au début 2024. Le début 2025 a vu des prix du cuivre en hausse dus aux tarifs américains et à un dollar plus faible, mais les craintes d'un ralentissement mondial et les tarifs de rétorsion de la Chine ont pesé lourdement sur les prix et les perspectives de demande. Les fonderies chinoises font face à un resserrement de la disponibilité de concentré après la fermeture de mines à ciel ouvert chiliennes avec des teneurs en minerai déclinantes, forçant les fabricants à négocier des escalateurs de prix trimestriels. Le recyclage aide à compenser la volatilité : les usines de barres de laiton américaines ont certifié un contenu recyclé moyen de plus de quatre cinquièmes du montant en 2025, réduisant l'exposition au cuivre primaire de 38 kt.

La migration constructeur automobile vers les blocs de connecteurs consolidés réduit les comptes de bornes

Les architectures zonales regroupent les capteurs et actionneurs par région physique plutôt que par fonction, permettant à un en-tête unique de 96 broches de remplacer jusqu'à 14 connecteurs discrets par coin de véhicule.[3]"Conception de référence d'intégration d'architecture zonale," BMW Group, bmwgroup.com Bien que les blocs consolidés simplifient l'assemblage et le contrôle qualité, ils compriment les volumes unitaires pour les pièces annulaires et à fourche de commodité historiquement vendues par centaines par véhicule. Les fournisseurs répondent en investissant dans des modules hybrides puissance-signal où les prix de vente moyens plus élevés compensent les comptes plus bas. L'automatisation augmente également les tolérances de performance : les blocs de connecteurs intègrent des joints surmoulés et des caractéristiques d'assurance de position de verrou qui nécessitent de nouveaux outillages et protocoles de test d'arrachement.

Analyse par segment

Par application : Les systèmes de batterie conduisent la demande d'électrification

Les systèmes de batterie ont contribué à 33,25 % de la part de marché des bornes automobiles en 2024, soulignant leur statut de sous-système le plus intensif en bornes sur le marché des bornes automobiles. La croissance unitaire découle de la détection au niveau cellulaire et des tensions de pack croissantes qui poussent la densité de contact au-delà de 1 400 broches dans les châssis de skateboard de nouvelle génération. La sécurité et les ADAS croissent à 14,81 % TCAC jusqu'en 2030 car chaque module de caméra et radar ajoute quatre à six connexions blindées.

Les packs à état solide émergents conduisent l'adoption de micro-bornes, dont le pas tombe en dessous de 0,35 mm, générant une tarification premium. Les segments HVAC et confort, malgré leur part modeste, gagnent en pertinence car les ventilateurs 48 V, chauffages de siège et pompes à chaleur passent aux moteurs sans balais, soulevant l'appel de courant et incitant l'intégration de barres de cuivre.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de véhicule : Les voitures particulières accélèrent l'électrification

Les voitures particulières ont contribué à 64,85 % de la part de marché des bornes automobiles en 2024, croissant à 15,73 % TCAC car les objectifs CO₂ plus stricts favorisent les solutions zéro émission d'échappement. Les véhicules commerciaux légers (VCL) croissent également régulièrement car les opérateurs de colis électrifient les flottes de dernier kilomètre pour se conformer aux zones urbaines à faibles émissions. Les motocycles et scooters exploitent les plateformes de batteries échangeables qui stimulent la standardisation des bornes DC scellées IP67.

Les opérateurs de flottes mesurent rigoureusement l'économie du cycle de vie : chaque réparation routière non programmée sur les VCL à haute utilisation coûte assez en pénalités de livraison, incitant les bornes premium à haut cycle. Les connecteurs lourds CTCS d'Aptiv survivent à une vibration de 30,6 G et des températures de -40 °C à +140 °C, offrant des avantages de temps de fonctionnement qui justifient des primes de prix de 14-18 % dans les modèles de coût total de possession.

Par type de borne : La miniaturisation conduit l'innovation

Les bornes annulaires mènent encore avec une part de 29,84 % de la taille du marché des bornes automobiles en 2024, se révélant indispensables pour la mise à la terre du châssis et les cosses de batterie haute intensité malgré les pressions d'emballage. Les bornes à fourche restent un produit de base de commodité pour les boîtiers de relais et fusibles, mais intègrent maintenant des caractéristiques de verrouillage secondaire pour répondre aux mandats d'arrachement ISO 19642. Les languettes de connexion rapide gagnent la faveur dans les lignes de faisceaux entièrement automatisées car l'accouplement sans outil supporte des temps de cycle plus courts.

Les bornes micro-annulaires enregistrent le TCAC le plus fort de 15,85 % en permettant les interfaces carte-vers-câble à l'intérieur des assemblages BMS et onduleur où les dégagements millimétriques prévalent. Le pas moyen des bornes s'est contracté de 1,5 mm dans les années 1980 à 0,50 mm en 2024 et atteindra 0,35 mm d'ici 2027, nécessitant des presses de sertissage guidées par vision. Les solutions coaxiales mini automobiles d'Aptiv fournissent jusqu'à 80 % d'économies d'empreinte tout en délivrant une bande passante de 20 GHz, supportant les flux de caméras 8-MP essentiels pour la conduite automatisée de niveau 3.

Par matériau : Domination du cuivre malgré les alternatives

Le cuivre a conservé une part de 56,62 % de la taille du marché des bornes automobiles en 2024, croissant de 15,32 % TCAC car les véhicules électriques triplent la masse de conducteur par véhicule par rapport aux homologues à moteur thermique. Le laiton détient une part significative et bénéficie de l'innovation d'alliage sans plomb ; l'alliage eco SZ3 de Wieland conserve plus de quatre cinquièmes de la conductivité du cuivre tout en éliminant le plomb restreint RoHS. Les alliages exotiques croissent rapidement car les packs à état solide et les zones haute température nécessitent des matériaux spécialisés haute fatigue comme le cuivre au béryllium.

Les usines américaines avec plus de 90 % de contenu recyclé gagnent maintenant la préférence d'approvisionnement dans trois tableaux de bord constructeur automobile de premier plan. Néanmoins, le cuivre reste irremplaçable pour les cosses haute intensité et les interfaces de charge rapide où les pertes résistives équivalent directement au déclassement thermique et aux responsabilités de garantie.

Par intensité nominale : Les applications haute puissance mèneront la croissance

Les pièces de moins de 25 A ont constitué 51,54 % de la part de marché des bornes automobiles en 2024, servant les circuits d'infodivertissement et de contrôle carrosserie. Les bornes au-dessus de 50 A croissent le plus rapidement à 15,56 % TCAC, catalysées par les groupes motopropulseurs 800 V et les chargeurs de camions mégawatt. La tranche 25-50 A avec une part modérée s'adresse aux compresseurs électriques et chargeurs embarqués des hybrides rechargeables.

Les bornes lames de nouvelle génération de TE Connectivity gèrent maintenant 100 A continus à 85 °C ambiant avec moins de 35 °C d'élévation de température, un prérequis pour les bus urbains à cycle de service élevé qui rechargent plusieurs fois par jour. Les packs de batteries à état solide nécessitent une détection de courant de précision ; les bornes premium intègrent des éléments de shunt qui maintiennent plus ou moins 1 % de précision de mesure.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par canal de vente : L'intégration constructeur automobile domine

Les canaux d'approvisionnement constructeur automobile ont représenté 84,79 % de la part de marché des bornes automobiles en 2024, reflétant la conception de faisceaux interne et les flux de qualité PPAP stricts nécessitant une collaboration étroite avec les fournisseurs. La croissance jusqu'en 2030 fonctionne à 15,16 % TCAC car la production mondiale de véhicules légers rebondit au-dessus de 100 millions d'unités.

Le marché secondaire s'appuie fortement sur les installateurs professionnels car les véhicules modernes intègrent des réseaux multiplexés qui entravent les réparations DIY. Les retrofits ADAS seuls injecteront significativement dans les dépenses de bornes du marché secondaire entre 2025 et 2030. Les alliances de distributeurs comme Mouser-Yazaki élargissent l'accès aux bornes de qualité véhicule avec exécution le lendemain, accélérant la pertinence de ce canal.

Analyse géographique

L'Asie-Pacifique a dominé avec 37,76 % de part de marché des bornes automobiles en 2024 et montre le TCAC le plus rapide de 15,21 % jusqu'en 2030, soutenu par le contrôle de la Chine de la production mondiale de véhicules à nouvelle énergie. Les fournisseurs de niveau un du Japon exploitent des décennies de fabrication lean pour expédier des contacts estampés de précision avec des taux de défaut PPM à un chiffre aux constructeurs automobiles mondiaux. Les nations d'Asie du Sud-Est comme l'Indonésie et la Thaïlande ont enregistré une croissance d'immatriculation de véhicules électriques à trois chiffres en 2024, incitant les constructeurs automobiles à localiser la production de connecteurs et faisceaux de fils.

L'Europe, même après que les revenus automobiles régionaux aient été insuffisants face à l'inflation et aux vents contraires des coûts énergétiques. Les règles strictes de CO₂ de flotte augmentent les ventes de véhicules électriques à un chiffre attendu en 2025, alimentant la demande pour des bornes de charge haute puissance et des connecteurs carte-vers-carte de qualité données, etc. L'Allemagne vise 873 000 nouvelles immatriculations de véhicules électriques, consolidant les exigences de contenu local pour les fournisseurs de bornes. Le leadership réglementaire de la région à travers ISO 19642 et DIN 72036 donne aux vendeurs conformes un avantage de premier arrivé même si la stagnation économique tempère les marges à court terme.

Un parc de véhicules vieillissant maintient le marché secondaire vibrant et accélère les ventes de kits de retrofit ADAS qui s'appuient sur des connecteurs blindés premium. La révision d'usine de 4 milliards USD de General Motors, l'expansion pluriannuelle de 21 milliards USD d'Hyundai, et la stratégie d'investissement de Clarios garantissent une traction constante pour les bornes 48V et 800V avancées. Le Moyen-Orient et l'Afrique et l'Amérique du Sud ont collectivement contribué à une part assez décente en 2024, avec l'Amérique du Sud présentant une croissance stable sur le dos des mandats CO₂ du Brésil et des incitations d'extraction de lithium de l'Argentine. L'Arabie saoudite et les Émirats arabes unis utilisent les politiques de contenu local au sein des programmes d'assemblage de véhicules électriques naissants pour stimuler les clusters de fabrication régionaux de câbles et bornes.

Paysage concurrentiel

Le marché est modérément concentré, avec les cinq premiers acteurs détenant une part substantielle. TE Connectivity mène avec un estampage et placage internes étendus, aidant à la montée en échelle rapide des connecteurs 48 V et 800 V pour les plateformes mondiales. Aptiv se différencie à travers son portefeuille mini-coaxial et CTCS haute vibration, gagnant du contenu de socket ADAS à haute marge sur plusieurs véhicules électriques de luxe. Yazaki exploite la discipline kaizen japonaise et les empreintes de production mondiales, notamment son réseau indien de 22 usines, pour livrer des bornes standard compétitives en coût mais de haute qualité.

La concurrence repose maintenant sur la convergence technologique. Les alternatives de soudure laser au sertissage traditionnel, offertes par des nouveaux venus comme Photon Weld, promettent des taux de rebut 35 % plus bas et sont sous évaluation chez deux constructeurs automobiles européens. Les vendeurs de semi-conducteurs comme ROHM entrent dans le domaine en emballant des étages de puissance SiC avec des bornes haute intensité pré-accouplées, brouillant les lignes entre composants et connecteurs.

Les collaborations stratégiques prolifèrent. La pile de contrôle de Rockwell Automation fera fonctionner l'installation d'anode au silicium de 240 tonnes de NEO Battery Materials, garantissant des enregistrements de qualité en boucle fermée que les acheteurs de bornes exigent de plus en plus pour la traçabilité de bout en bout. Pendant ce temps, les géants chinois de faisceaux Wuling et Kuang-Chi s'associent avec des fournisseurs domestiques de vision machine pour automatiser l'inspection à 100 % de couverture, comprimant davantage les avantages de coût du travail des géographies à bas salaires.

Leaders de l'industrie des bornes automobiles

-

TE Connectivity

-

Lear Corporation

-

Aptiv PLC

-

Yazaki Corporation

-

Sumitomo Electric Industries

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : ROHM Semiconductor a publié des modules moulés SiC 4-en-1 et 6-en-1 en HSDIP20, coupant l'élévation thermique du chargeur embarqué de 38 °C à sortie égale, ce qui crée un impact direct sur la borne automobile en nécessitant des solutions de bornes nouvelles et améliorées.

- Février 2025 : Rockwell Automation s'est associé avec NEO Battery Materials pour automatiser une installation d'anode au silicium de 240 tonnes à Windsor, Ontario. Pour s'adapter à l'adoption croissante des véhicules électriques, l'entreprise prévoit d'augmenter sa capacité annuelle à 5 000 tonnes. Cela impactera positivement la demande pour des batteries avancées et des bornes automobiles qui assurent la performance et la fiabilité des batteries.

Portée du rapport sur le marché mondial des bornes automobiles

Les bornes de connecteurs automobiles sont conçues pour fournir des connexions de câbles robustes et efficaces. Les bornes automobiles sont un dispositif électromécanique utilisé pour connecter la charge ou le chargeur avec la cellule ou les batteries.

Le marché des bornes automobiles est segmenté par gamme de courant, type de propulsion, type d'application et géographie.

Basé sur la gamme de courant, le marché est segmenté en dessous de 40 ampères, 41-100 ampères, et 100 ampères.

Basé sur le type de propulsion, le marché est segmenté en moteurs thermiques et véhicules électriques.

Basé sur l'application, le marché est segmenté en systèmes d'infodivertissement, systèmes de sécurité et de sûreté, systèmes de batterie, et autres.

Basé sur la géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, et le reste du monde.

Pour chaque segment, le dimensionnement et les prévisions du marché ont été faits basés sur la valeur (milliards USD).

| Système de batterie |

| Système d'éclairage |

| Système d'infodivertissement |

| Gestion du groupe motopropulseur et moteur |

| Sécurité et ADAS |

| HVAC et confort |

| Voitures particulières |

| Véhicules commerciaux légers |

| Véhicules commerciaux moyens et lourds |

| Deux-roues |

| Bornes annulaires |

| Bornes à fourche |

| Bornes à connexion rapide |

| Connecteurs bout à bout |

| Connecteurs multi-broches |

| Cuivre |

| Laiton |

| Acier |

| Autres alliages |

| Moins de 25 ampères |

| 25 - 50 ampères |

| Plus de 50 ampères |

| Constructeur automobile |

| Marché secondaire |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Arabie saoudite |

| Émirats arabes unis | |

| Turquie | |

| Afrique du Sud | |

| Nigeria | |

| Reste du Moyen-Orient et de l'Afrique |

| Par application | Système de batterie | |

| Système d'éclairage | ||

| Système d'infodivertissement | ||

| Gestion du groupe motopropulseur et moteur | ||

| Sécurité et ADAS | ||

| HVAC et confort | ||

| Par type de véhicule | Voitures particulières | |

| Véhicules commerciaux légers | ||

| Véhicules commerciaux moyens et lourds | ||

| Deux-roues | ||

| Par type de borne | Bornes annulaires | |

| Bornes à fourche | ||

| Bornes à connexion rapide | ||

| Connecteurs bout à bout | ||

| Connecteurs multi-broches | ||

| Par matériau | Cuivre | |

| Laiton | ||

| Acier | ||

| Autres alliages | ||

| Par intensité nominale | Moins de 25 ampères | |

| 25 - 50 ampères | ||

| Plus de 50 ampères | ||

| Par canal de vente | Constructeur automobile | |

| Marché secondaire | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Arabie saoudite | |

| Émirats arabes unis | ||

| Turquie | ||

| Afrique du Sud | ||

| Nigeria | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché des bornes automobiles ?

Le marché des bornes automobiles était évalué à 24,97 milliards USD en 2025 et devrait atteindre 49,61 milliards USD d'ici 2030 à un TCAC de 14,72 %.

Quel segment d'application génère le plus de revenus pour les fournisseurs de bornes ?

Les systèmes de batterie mènent avec 33,25 % de part de revenus en 2024, reflétant les exigences de nombre élevé de broches des groupes motopropulseurs électriques modernes.

Pourquoi les architectures 48 V sont-elles importantes pour la demande de bornes ?

Les systèmes 48 V permettent une délivrance de puissance plus élevée avec des câbles plus fins, coupant le poids des faisceaux tout en étendant le nombre de points de connexion basse tension, augmentant ainsi la demande pour des bornes spécialisées.

Quelle région devrait croître le plus rapidement ?

L'Asie-Pacifique devrait afficher un TCAC de 15,21 % jusqu'en 2030, conduit par la domination de la Chine dans la production de véhicules à nouvelle énergie et les chaînes d'approvisionnement intégrées.

Comment la volatilité des prix du cuivre affecte-t-elle les fabricants de bornes ?

Les oscillations de prix du cuivre, dépassant souvent 1 000 USD par tonne, peuvent rogner jusqu'à 180 points de base sur la marge brute car le cuivre représente jusqu'à 70 % des coûts de matériaux des bornes.

Quelles tendances technologiques remodèlent le paysage concurrentiel ?

Les bornes micro-annulaires miniaturisées, la technologie de contact de soudure laser, et les bornes haute intensité intégrées pour la charge mégawatt émergent comme les champs de bataille d'innovation clés des fournisseurs.

Dernière mise à jour de la page le: