Taille et part du marché des faisceaux de câblage automobile

Analyse du marché des faisceaux de câblage automobile par Mordor Intelligence

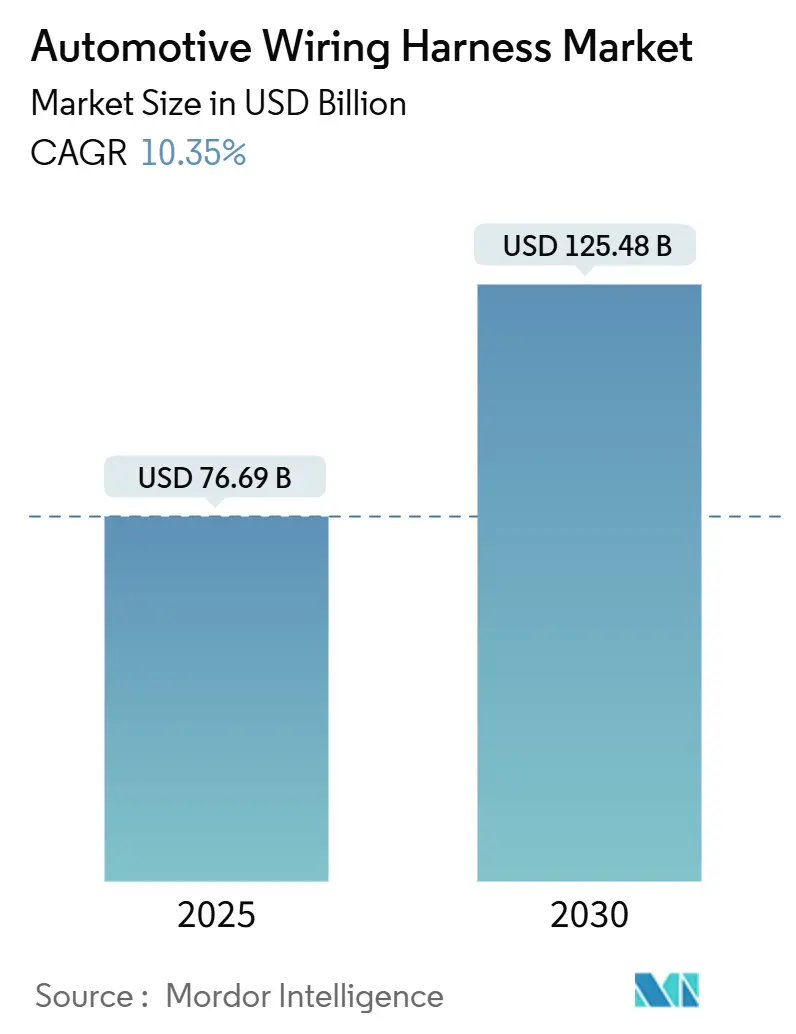

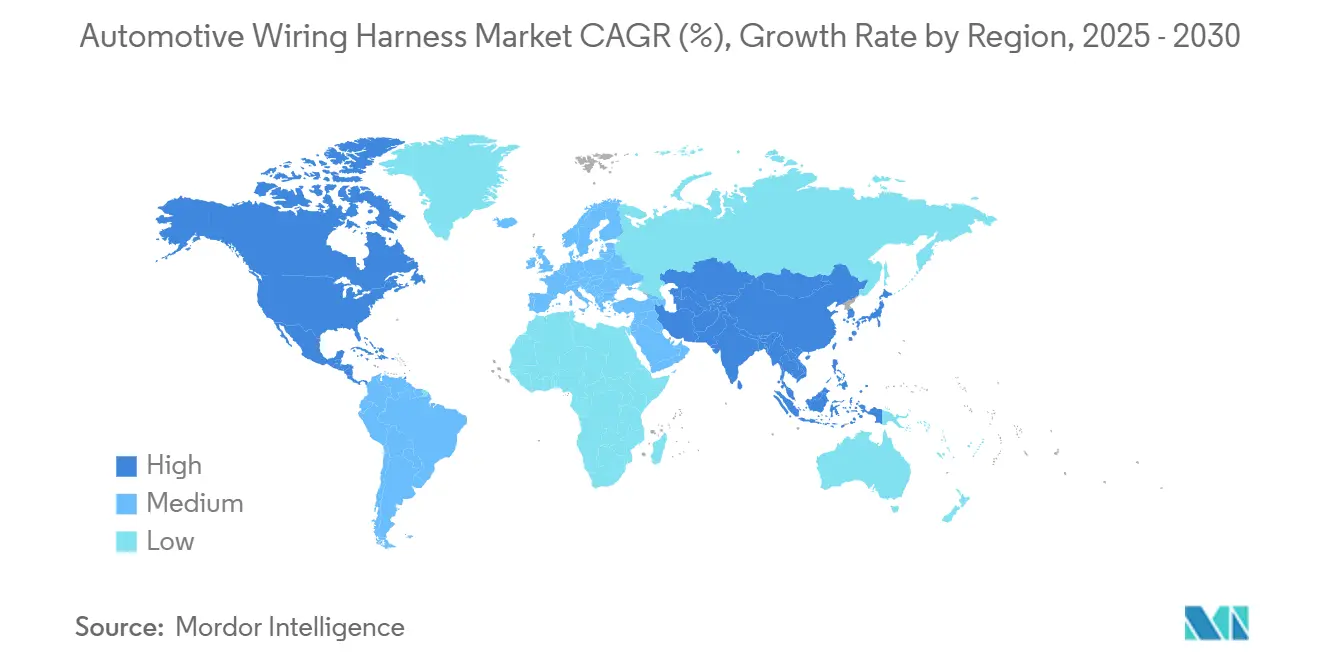

La taille du marché des faisceaux de câblage automobile est estimée à 76,69 milliards USD en 2025, et devrait atteindre 125,48 milliards USD d'ici 2030, à un TCAC de 10,35 % pendant la période de prévision (2025-2030). Le marché se développe régulièrement grâce à l'augmentation du contenu électronique par véhicule, mais la croissance globale masque deux courants contrastés : la demande de faisceaux haute tension utilisés dans les véhicules électriques à batterie augmente à un rythme à deux chiffres, tandis que les faisceaux traditionnels basse tension des moteurs à combustion interne subissent une compression des prix. Régionalement, l'Asie reste le centre de production et de consommation, l'Afrique attire de nouvelles capacités grâce à une économie du travail favorable et aux règles de contenu local, et les marchés matures d'Amérique du Nord et d'Europe pivotent vers des architectures électriques zonales qui raccourcissent les parcours de câbles tout en augmentant la valeur de chaque ligne restante.

Points clés du rapport

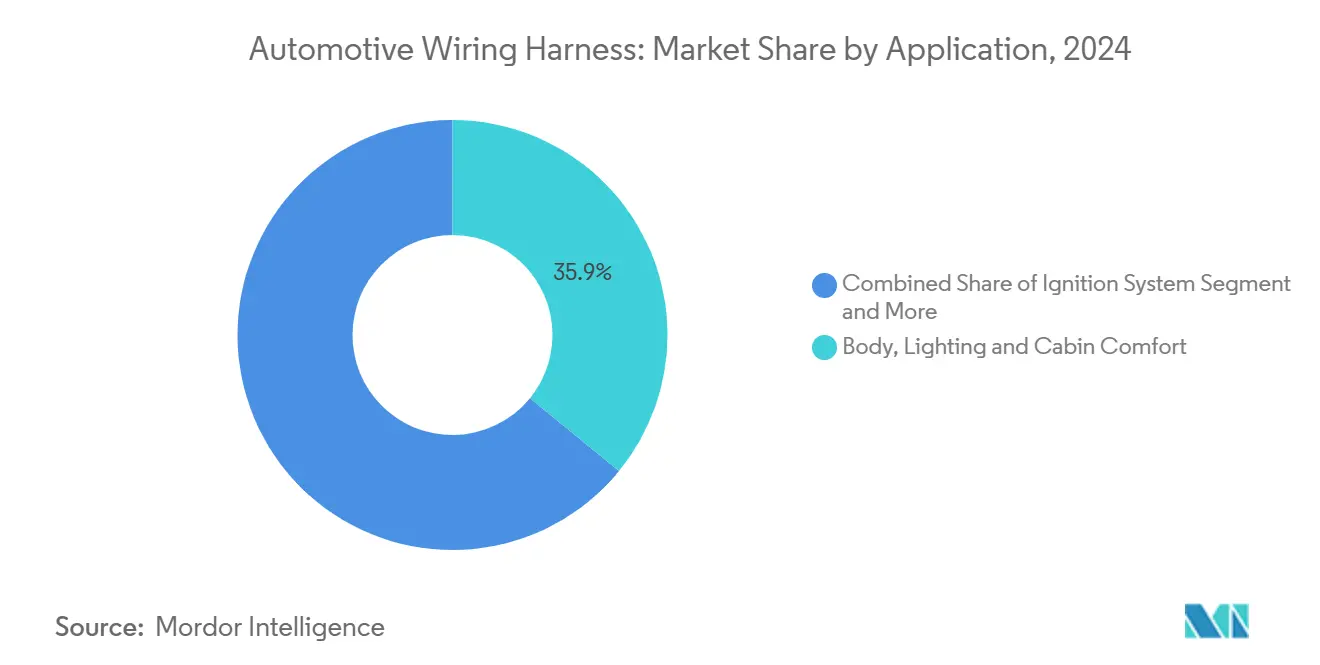

- Par type d'application, les faisceaux de câblage de carrosserie, d'éclairage et de cabine ont dominé avec 35,90 % de part de marché des faisceaux de câblage automobile en 2024, tandis que les systèmes de charge et d'alimentation électrique se développent à un TCAC de 26,50 % jusqu'en 2030.

- Par matériau conducteur, le cuivre représente 93,90 % de part du marché des faisceaux de câblage automobile en 2024, tandis que l'aluminium devrait croître à un TCAC de 12,13 % jusqu'en 2030.

- Par tension nominale, le segment des faisceaux de câblage basse tension représentait 83,90 % de part de la taille du marché des faisceaux de câblage automobile en 2024 ; les faisceaux de câblage haute tension devraient progresser à un TCAC de 17,15 % entre 2025-2030.

- Par type de propulsion, les moteurs à combustion interne détenaient 74,28 % de part de marché des faisceaux de câblage automobile en 2024, tandis que les véhicules électriques à batterie (BEV) sont en voie d'atteindre un TCAC de 26,23 % jusqu'en 2030.

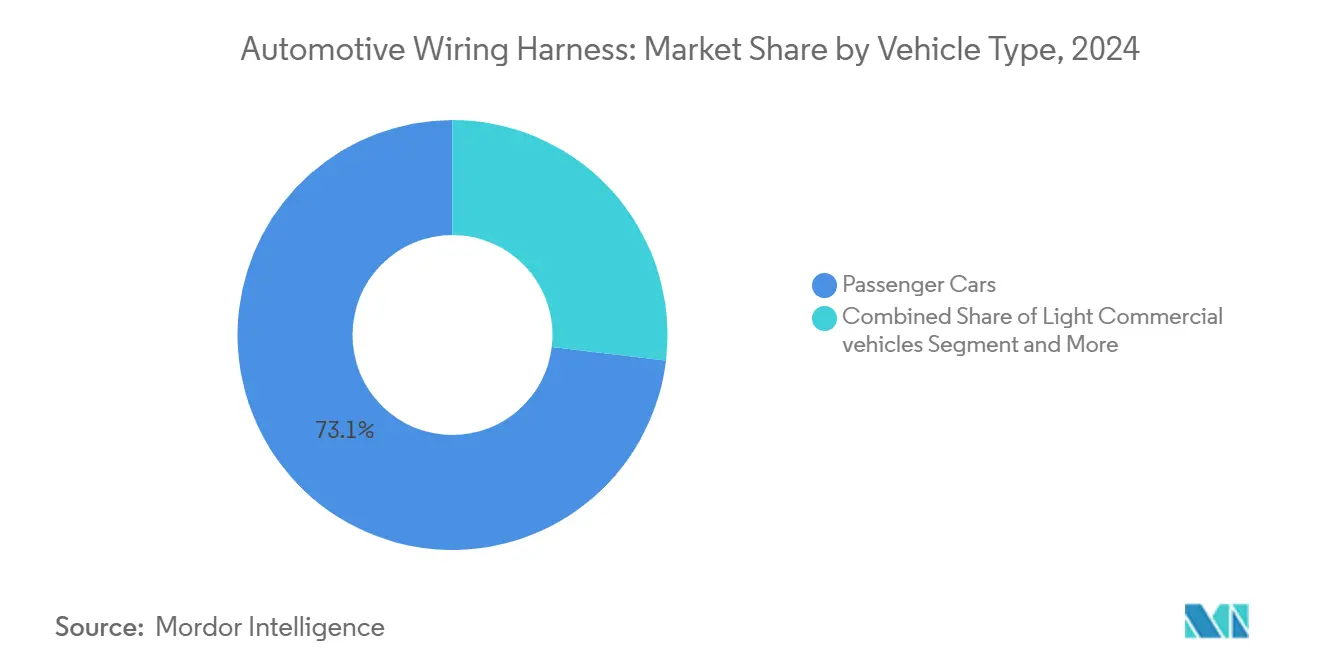

- Par véhicule, les voitures particulières détiennent une part de 73,10 % en 2024, mais les véhicules commerciaux légers évoluent le plus rapidement à un TCAC de 11,54 %.

- Par canal de vente, l'OEM représente 92,30 % de part en 2024, cependant l'après-vente croît à un TCAC de 8,50 %.

- Par géographie, l'Asie-Pacifique un capturé 48,83 % de part en 2024 ; l'Afrique devrait afficher le TCAC le plus élevé de 11,97 % jusqu'en 2030.

Tendances et perspectives du marché mondial des faisceaux de câblage automobile

Analyse de l'impact des moteurs

| Moteur | (~) Impact en points de % sur le TCAC du marché | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Électrification des véhicules | +1.2% | Asie, Europe, Amérique du Nord | Moyen terme (2-4 ans) |

| Passage vers les architectures E/E | +1.0% | Europe, Amérique du Nord | Long terme (≥4 ans) |

| Développement des véhicules autonomes | +0.9% | Amérique du Nord, Europe, Chine | Long terme (≥4 ans) |

| Poussée OEM pour les faisceaux légers | +0.8% | Mondial | Moyen terme (2-4 ans) |

| Mandats réglementaires pour l'ADAS | +0.7% | Amérique du Nord, Japon, Europe | Court terme (≤2 ans) |

| Augmentation des règles de contenu local | +0.6% | Inde, Mexique, Maroc | Court terme (≤2 ans) |

| Source: Mordor Intelligence | |||

Poussée liée à l'électrification de la demande de faisceaux haute tension

L'augmentation des tensions des packs de batteries à 800 V et même 1000 V stimule une nouvelle classe d'assemblages de câbles qui supportent des charges thermiques plus importantes tout en respectant des objectifs stricts de compatibilité électromagnétique (CEM). De nombreuses marques chinoises spécifient désormais des conducteurs à base d'aluminium pour les lignes de traction principales, reliant directement l'innovation matérielle à la réduction des coûts des VE. Parce que l'aluminium nécessite des techniques d'assemblage révisées, les fournisseurs investissent dans des cellules de soudage par friction et laser à un rythme inédit depuis cinq ans. Une inférence émergente est que le savoir-faire en soudage pourrait bientôt éclipser l'approvisionnement en cuivre brut comme principale barrière concurrentielle.[1]Sumitomo Electric Industries, Ltd. "Sumitomo Electric Technical Review." sumitomoelectric.com

Poussée OEM pour les faisceaux en aluminium léger et optiques

Les constructeurs automobiles continuent de poursuivre chaque gramme d'économie de poids, et le câblage peut représenter plus de 20 kg dans les voitures haut de gamme. Les conducteurs en aluminium réduisent la masse d'environ 60 % par rapport au cuivre et réduisent également l'exposition aux fluctuations des prix du cuivre. L'inconvénient - une conductivité plus faible - est compensé par des conceptions multi-brins et des bornes bimétalliques qui maintiennent la résistance de contact dans les spécifications. Alors que la technologie de connexion mûrit, plusieurs OEM ont introduit des faisceaux à conducteurs mixtes qui associent des lignes d'alimentation en aluminium avec des fibres optiques pour les données, suggérant que la prochaine frontière résidera dans les faisceaux composites hybrides plutôt que dans des solutions mono-métalliques.

Passage vers des architectures E/E zonales centralisées dans les voitures haut de gamme

Les plateformes de luxe européennes passent des configurations basées sur les domaines aux structures zonales qui raccourcissent les parcours et consolident les unités de contrôle électronique (ECU). Les travaux de simulation montrent des réductions potentielles de longueur de faisceau allant jusqu'à 40 % sans sacrifier la fonctionnalité. Cependant, chaque câble restant doit gérer plus de données et une densité de puissance plus élevée, augmentant les niveaux de spécification et la valeur unitaire. L'équilibre entre moins de mètres mais des performances plus élevées suggère que le chiffre d'affaires par véhicule pourrait rester stable même si le tonnage de cuivre diminue, une nuance qui remodèle les modèles de tarification des fournisseurs.

Mandats réglementaires pour la redondance du câblage ADAS

Les mises à jour du Programme d'évaluation des nouveaux véhicules (NCAP) aux États-Unis et au Japon évaluent désormais les systèmes de maintien de voie, d'angle mort et de freinage piéton avec des exigences strictes de fonctionnement en cas de défaillance. La redondance passe donc des contrôleurs de groupe motopropulseur aux boucles de capteurs et aux lignes d'actionnement. Les fabricants de faisceaux doivent doubler certains chemins ou introduire des topologies en anneau pour assurer la continuité après une défaillance de point unique. Le résultat est que même les modèles non-luxueux peuvent nécessiter des faisceaux de sécurité complexes où la fiabilité plutôt que le coût est le moteur de conception, créant potentiellement une niche premium dans un segment qui se banalise par ailleurs.

Analyse de l'impact des contraintes

| Contrainte | (~) Impact en points de % sur le TCAC du marché | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prix volatils du cuivre et de la résine | -0.9% | Mondial | Court terme (≤2 ans) |

| Défis thermiques et CEM spécifiques aux VE | -0.6% | Mondial | Moyen terme (2-4 ans) |

| Limitations de l'automatisation de la fabrication | -0.5% | Mondial | Long terme (≥4 ans) |

| Décalage entre complexité de conception et main-d'œuvre qualifiée | -0.3% | ASEAN | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Pression sur les marges due aux prix volatils du cuivre et de la résine

Le cuivre représente bien plus de la moitié du coût total de la nomenclature dans un faisceau conventionnel, donc les récentes fluctuations de prix ont comprimé la marge brute des fournisseurs. Bien que la plupart des contrats de première monte incluent des clauses de répercussion, les constructeurs automobiles sont de plus en plus réticents à accepter des augmentations de prix en milieu de cycle. Les fournisseurs se couvrent donc sur les bourses de matières premières et se diversifient vers l'aluminium comme mesure de répartition des risques. La situation souligne que l'ingénierie financière et la sophistication des achats deviennent aussi importantes que l'ingénierie de base pour sauvegarder la rentabilité.

Défis thermiques et CEM spécifiques aux VE augmentant les coûts de validation

Les câbles haute tension génèrent plus de chaleur et émettent des champs électromagnétiques plus forts que les lignes traditionnelles 12 V. Pour prévenir les diaphonies et respecter les limites de température ISO 6722, les faisceaux emploient désormais un blindage multicouche et un refroidissement liquide dans certains chemins à courant élevé. Les cycles de validation étendus, incluant les tests de choc thermique et d'exposition aux radiations, ajoutent à la fois du temps et du coût avant le démarrage de la production. Une implication tacite est que les petits fournisseurs sans bancs d'essai dédiés pourraient avoir du mal à se qualifier pour les programmes VE haut de gamme, renforçant les avantages d'échelle pour les grands acteurs établis.

Analyse des segments

Par application : les systèmes de carrosserie dominent le volume tandis que la haute tension mène la croissance

Les systèmes de carrosserie, d'éclairage et de confort cabine commandent la plus grande part de la taille du marché des faisceaux de câblage automobile en 2024, représentant 35,90 % de la taille du marché. L'adoption élevée de LED, les hayons électriques et les modules climatiques multi-zones expliquent la demande persistante. Une observation intéressante est que les mêmes fonctionnalités de confort qui stimulent le volume compliquent également l'assemblage final du véhicule, poussant les OEM à demander des sous-faisceaux préconfigurés qui s'enclient dans les tableaux de bord et les panneaux de porte.

Les faisceaux de systèmes de charge et d'alimentation électrique montrent le TCAC de prévision le plus rapide se développant à 26,50 % jusqu'en 2030, se développant dans les moyennes adolescences alors que plus de modèles électriques atteignent les salles d'exposition. Ces faisceaux doivent endurer les pics de température et les vibrations mécaniques autour des packs de batteries, donc les matériaux d'isolation de qualité supérieure deviennent mainstream. Les fournisseurs qui maîtrisent les manchons de refroidissement liquide et le blindage à profil bas commanderont probablement des niveaux de prix premium. Au fil du temps, l'expertise dans le routage haute tension pourrait fournir une entrée de vente croisée dans les systèmes de gestion de batterie.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par matériau conducteur : l'aluminium défie la dominance du cuivre

Le cuivre conserve environ 93,90 % de la part de marché des faisceaux de câblage automobile aujourd'hui, soutenu par une conductivité inégalée et un siècle de savoir-faire de processus. Pourtant sa densité et son profil de coût volatil maintiennent la pression sur les départements d'achat OEM pour poursuivre les alternatives. Un modèle émergent est le regroupement de paires de données en cuivre avec des cœurs d'alimentation en aluminium dans la même ligne principale, réalisant une réduction de poids sans sacrifier l'intégrité du signal.

Le TCAC prévu de l'aluminium est de 12,13 % d'ici 2030, dépassant facilement la trajectoire plus large de l'industrie des faisceaux de câblage automobile. Les avancées dans les bornes anti-corrosion et les techniques d'épissage par soudage par friction ont supprimé les préoccupations de fiabilité antérieures. Parce que l'aluminium est stable en prix par rapport au cuivre, les équipes financières modélisent de plus en plus son utilisation comme couverture. Le changement indique que les choix de science des matériaux intersectent maintenant directement avec les stratégies de gestion des risques de trésorerie à l'intérieur des grands fournisseurs.

Par tension nominale : les systèmes haute tension remodèlent la dynamique du marché

Les systèmes basse tension dominent le marché avec 83,90 % de part en 2024, reflétant leur présence omniprésente dans tous les types de véhicules pour les fonctions traditionnelles de l'éclairage au divertissement. Leurs principes de conception sont matures, et les coûts unitaires sont bien compris, les rendant idéaux pour l'automatisation à haut volume. Malgré cette stabilité, les faisceaux basse tension sont sous pression pour incorporer une isolation plus mince et des connecteurs standardisés pour économiser des grammes dans les plateformes BEV.[2]LEONI Group. "Low Voltage Wiring Harness." leoni.com

Les faisceaux haute tension au-dessus de 60 V enregistrent une prévision de TCAC de 17,15 % et injectent des revenus frais dans l'industrie des faisceaux de câblage automobile. Pour contenir le risque de décharge partielle, les producteurs s'appuient de plus en plus sur le polyéthylène réticulé au peroxyde et les mélanges de silicone. Parce que ces polymères ont des délais de livraison plus longs que le PVC, la planification des délais d'approvisionnement est devenue un différentiateur concurrentiel. Un effet secondaire est la collaboration croissante entre les fournisseurs de produits chimiques et les fabricants de faisceaux, signalant une intégration verticale plus profonde.[3]National Highway Traffic Safety Administration. "Federal Motor Vehicle Safety Standards; FMVSS No. 305a Electric Powered Vehicles: Electric Powertrain Integrity." nhtsa.gov

Par type de propulsion : les BEV stimulent l'innovation tandis que les ICE maintiennent le volume

Les véhicules à moteur à combustion interne maintiennent la plus grande part de marché à 74,28 % en 2024, reflétant leur domination continue dans la production mondiale de véhicules malgré des taux de croissance en déclin. La réduction continue du moteur et la turbocompression, cependant, appellent à des évaluations de température plus élevées même dans les faisceaux traditionnels, donc les familles de produits évoluent discrètement. La capacité éprouvée de faisceaux ICE est également redéployée vers des applications hybrides légères 48 V, prolongeant la vie des actifs.

Les véhicules électriques à batterie présentent le TCAC le plus élevé de 26,23 % et catalysent la plupart des nouvelles introductions de produits, des conceptions de ruban de fil plat aux barres omnibus refroidies par liquide. Parce que les BEV ont besoin de moins de visites de maintenance, les concessionnaires peuvent voir des revenus de pièces réduits, ce qui à son tour pousse les OEM à précharger les exigences de fiabilité des faisceaux. Le changement suggère que les audits de qualité sur les ateliers de fournisseurs se resserreront davantage alors que l'évitement des coûts de garantie devient une priorité.

Par type de véhicule : le segment poids lourd dépasse les voitures particulières

Les voitures particulières dominent le marché avec 73,10 % de part en 2024, reflétant leurs volumes de production élevés et le contenu électronique croissant. Les suites ADAS multi-caméras dans les modèles haut de gamme ajoutent des lignes coaxiales et Ethernet qui augmentent la capacité de données de dix fois par rapport aux véhicules mi-cycle lancés il y un seulement cinq ans. Cette escalade suggère que les réseaux de données embarqués pourraient bientôt nécessiter leur gestion thermique à l'intérieur des plafonniers.

Les véhicules commerciaux légers affichent le taux de croissance le plus rapide de 11,54 % alors que la décarbonation des flottes, les mandats de connectivité et les variations de carrosserie spécialisées développent le contenu des faisceaux. Les véhicules de livraison du dernier kilomètre ont besoin de boucles de charge à ampérage plus élevé et de multiples capteurs de température par module de batterie, augmentant matériellement la longueur de câble par châssis.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par canal de vente : la croissance de l'après-vente dépasse la dominance OEM

Le canal OEM domine avec 92,30 % de part de marché en 2024, reflétant l'intégration complexe des faisceaux de câblage dans les processus de conception et de fabrication de véhicules. L'échange direct de données entre la CAO fournisseur et les jumeaux numériques OEM rend les cycles de co-développement à la fois plus rapides et plus sécurisés. Pourtant, cela approfondit également le verrouillage de l'acheteur, augmentant subtilement les coûts de changement.

L'après-vente croît à un rythme modeste mais plus élevé que la demande OEM alors que l'âge du parc automobile mondial augmente. Les garages indépendants commandent de plus en plus des kits de réparation pré-terminés plutôt que d'épisser sur site, et les fournisseurs voient une opportunité pour des tirages de production à petits lots à marge plus élevée. Parce que la réparation d'accident VE nécessite souvent l'isolement de la batterie avant le remplacement du faisceau, des kits d'outils spécialisés sont regroupés avec les faisceaux, combinant les revenus de produit et de service.

Analyse géographique

L'Asie-Pacifique détient presque 48,83 % de part de marché des faisceaux de câblage automobile et affiche l'expansion de revenus absolus la plus rapide. La Chine ancre la région grâce à sa vaste production de véhicules légers et ses chaînes d'approvisionnement VE profondes, tandis que le Japon et la Corée du Sud contribuent à la R&D de haute qualité pour les applications de données et haute tension. Les incitations gouvernementales pour l'électrification en Inde et en Asie du Sud-Est suggèrent que la demande régionale restera résiliente même si la croissance mondiale se normalise. Un développement notable est que plusieurs OEM chinois exportent des VE vers l'Europe, nécessitant des spécifications de câblage harmonisées qui répondent aux normes réglementaires de l'Union européenne et élevant ainsi les fournisseurs basés en Asie aux normes de conformité mondiales.

L'Afrique, enregistre le TCAC le plus élevé de 11,97 % entre 2025-2030. Les coûts de main-d'œuvre compétitifs, l'accès aux accords commerciaux avec l'Union européenne et les politiques gouvernementales de parcs industriels attirent ensemble de nouveaux investissements de faisceaux. Plusieurs entreprises tier-1 européennes localisent des sous-assemblages à contenu de main-d'œuvre élevé dans la région, libérant les usines du marché domestique pour des processus automatisés. Les programmes de montée en compétences de la main-d'œuvre locale en sertissage de câbles et inspection qualité émergent, indiquant que la stratégie de capital humain est entrelacée avec la croissance régionale.

L'Amérique du Nord et l'Europe croissent plus modestement mais restent les précurseurs technologiques. Les pilotes d'architecture zonale sont concentrés dans les marques de luxe allemandes et les start-ups électriques nord-américaines, donc les bureaux de conception à Munich, Stuttgart et Silicon Valley servent de centres nerveux pour les concepts de faisceaux de nouvelle génération. Ce modèle implique que la création de propriété intellectuelle se découple de la production intensive en main-d'œuvre. Cela renforce l'empreinte mondiale à deux vitesses dans laquelle les clusters R&D près des sièges OEM et l'assemblage en gros lots migrent vers des régions optimisées en coûts.

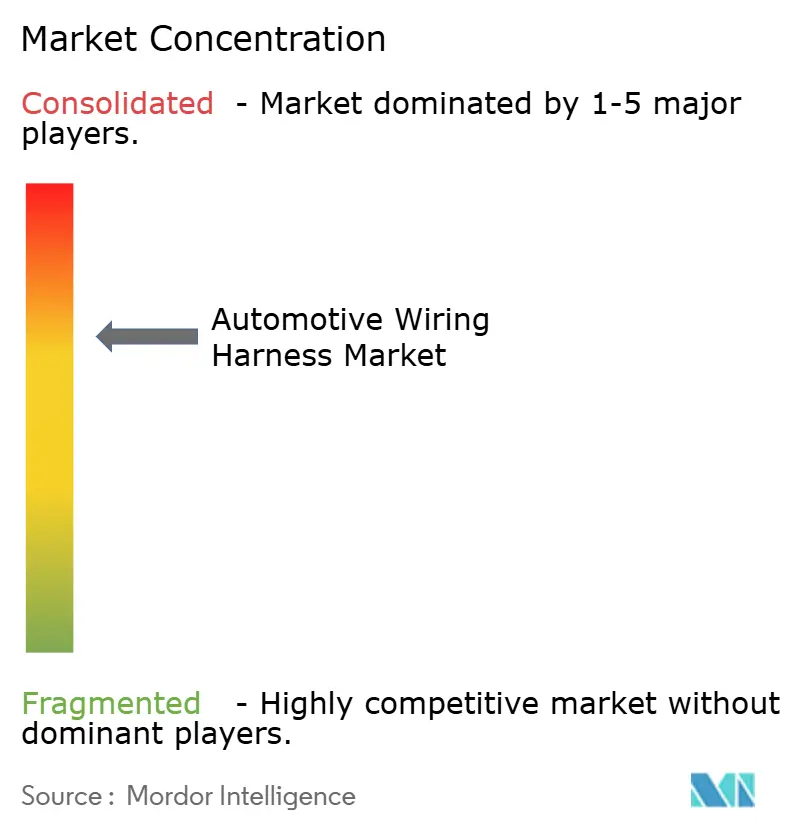

Paysage concurrentiel

L'industrie des faisceaux de câblage automobile est concentrée, les trois plus grands fournisseurs détenant bien plus de la moitié des revenus mondiaux. Les avantages d'échelle se manifestent dans l'approvisionnement en matières premières, les contrats logistiques mondiaux et la capacité d'amortir les lignes de sertissage automatisées à forte intensité de capital. Pourtant la poussée vers l'aluminium et les conceptions zonales ouvre des lacunes techniques que les spécialistes agiles peuvent aborder, suggérant que la consolidation coexistera avec l'entrée sélective de niche.

L'accent stratégique des principaux acteurs se centre sur trois piliers : la substitution matérielle, l'automatisation des processus et l'ingénierie numérique. Les cellules robotiques de disposition de faisceaux, alimentées par des systèmes de vision, réduisent maintenant le temps de manipulation manuelle de chiffres doubles, améliorant la cohérence du rendement. En même temps, les jumeaux numériques permettent une validation précoce de routage de câblage contre les exigences thermiques et CEM, raccourcissant les cycles de développement. Les fournisseurs qui associent ces capacités avec des usines régionalisées peuvent promettre à la fois coût et vitesse, une combinaison gagnant de la traction dans les tableaux de bord d'approvisionnement.

Parce que les architectures zonales réduisent la longueur totale de fil, les fournisseurs risquent une compression de revenus s'ils ne grimpent pas la chaîne de valeur vers les connecteurs de données haute vitesse, les modules actifs de distribution d'énergie et l'intégration logicielle. Certains leaders acquièrent donc ou s'associent avec des spécialistes de connecteurs et des entreprises logicielles pour élargir la portée. L'inférence est que la rivalité concurrentielle pivote maintenant sur l'étendue de l'intégration système plutôt que sur la seule prouesse de fabrication de câbles traditionnels.

Leaders de l'industrie des faisceaux de câblage automobile

-

Sumitomo Corporation

-

Lear Corporation

-

Aptiv Plc

-

Yazaki Corporation

-

Leoni AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Le groupe Motherson un ouvert une installation de faisceaux de câblage à Ras Al Khaimah. L'usine servira les véhicules commerciaux et à usage spécial destinés à l'Europe, et la direction s'attend à ce que la production monte rapidement en raison de solides pipelines de commandes.

- Mars 2025 : ABB Installation Products un lancé le système Harnessflex Interconnect. L'adaptateur multi-manchon permet aux constructeurs de poids lourds et de VE de mélanger les méthodes de conduit et de tressage tout en maintenant l'intégrité de l'indice IP.

- Septembre 2024 : LEONI un présenté des câbles haute tension refroidis par liquide pour véhicules commerciaux à l'IAA. La conception réduit le poids des câbles jusqu'aux trois quarts tout en abaissant la résistance thermique, ouvrant des voies pour un emballage de batterie plus dense.

Portée du rapport sur le marché mondial des faisceaux de câblage automobile

Les systèmes de faisceaux de câblage sont des assemblages de câbles ou fils électriques qui transmettent des signaux électriques aux fonctions électriques d'un véhicule. En bref, le faisceau de câblage peut être défini comme le système électrique complet de tout véhicule.

Le marché des faisceaux de câblage automobile est segmenté par type d'application, type de fil, type de véhicule et géographie. Par type d'application, le marché est segmenté en systèmes d'allumage, systèmes de charge, systèmes de transmission et de groupe motopropulseur, systèmes d'infodivertissement, et systèmes de contrôle et de sécurité du véhicule. Par type de fil, le marché est segmenté en cuivre et aluminium. Basé sur le type de véhicule, le marché est segmenté en voitures particulières et véhicules commerciaux. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique et le reste du monde.

| Système d'allumage |

| Système de charge et d'alimentation |

| Transmission et groupe motopropulseur (ICE) |

| Faisceau de traction haute tension (xEV) |

| Infodivertissement, cockpit et télématique |

| ADAS et contrôle de sécurité |

| Carrosserie, éclairage et confort cabine |

| Cuivre |

| Aluminium |

| Basse tension (<60 V) |

| Haute tension (60-1 000 V) |

| Véhicules à moteur à combustion interne |

| Véhicules électriques à batterie |

| Véhicules hybrides rechargeables et hybrides |

| Voitures particulières |

| Véhicules commerciaux légers |

| Camions lourds et autobus |

| OEM |

| Après-vente |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Espagne | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient | CCG |

| Turquie | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Égypte | |

| Reste de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par application | Système d'allumage | |

| Système de charge et d'alimentation | ||

| Transmission et groupe motopropulseur (ICE) | ||

| Faisceau de traction haute tension (xEV) | ||

| Infodivertissement, cockpit et télématique | ||

| ADAS et contrôle de sécurité | ||

| Carrosserie, éclairage et confort cabine | ||

| Par matériau conducteur | Cuivre | |

| Aluminium | ||

| Par tension nominale | Basse tension (<60 V) | |

| Haute tension (60-1 000 V) | ||

| Par type de propulsion | Véhicules à moteur à combustion interne | |

| Véhicules électriques à batterie | ||

| Véhicules hybrides rechargeables et hybrides | ||

| Par type de véhicule | Voitures particulières | |

| Véhicules commerciaux légers | ||

| Camions lourds et autobus | ||

| Par canal de vente | OEM | |

| Après-vente | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient | CCG | |

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Égypte | ||

| Reste de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des faisceaux de câblage automobile ?

Les estimations de l'industrie placent les revenus mondiaux 2025 à 76,69 milliards USD, reflétant une croissance robuste du contenu électronique à travers les véhicules.

À quelle vitesse le marché des faisceaux de câblage automobile croîtra-t-il jusqu'en 2030 ?

Le marché devrait enregistrer un TCAC de 10,35 %, avec des segments haute tension se développant bien au-dessus de la moyenne à environ 17,15 %.

Pourquoi les conducteurs en aluminium gagnent-ils en traction dans l'industrie des faisceaux de câblage automobile ?

L'aluminium offre des avantages significatifs de poids et de coût par rapport au cuivre, et les récentes avancées dans la technologie d'assemblage ont résolu les préoccupations de fiabilité antérieures.

Quelle région connaît la croissance la plus rapide pour la production de faisceaux de câblage ?

L'Afrique montre la croissance relative la plus élevée parce que de nombreux OEM européens s'approvisionnent en sous-assemblages intensifs en main-d'œuvre là-bas pour répondre aux objectifs de contenu local et de coûts.

Comment les changements réglementaires affectent-ils la part de marché des faisceaux de câblage automobile dans les systèmes de sécurité ?

Les réglementations de sécurité mises à jour aux États-Unis, au Japon et en Europe exigent des circuits redondants pour l'ADAS, augmentant la complexité des faisceaux et élevant la valeur unitaire pour les faisceaux spécifiques à la sécurité.

Dernière mise à jour de la page le: