Taille et part du marché des revêtements automobiles

Analyse du marché des revêtements automobiles par Mordor Intelligence

La taille du marché des revêtements automobiles est estimée à 29,60 milliards USD en 2025, et devrait atteindre 37,67 milliards USD d'ici 2030, soit un TCAC de 4,94 % durant la période de prévision (2025-2030). La reprise de la production mondiale de véhicules, le pivot vers des formulations à faible teneur en composés organiques volatils (COV), et la hausse de la production de véhicules électriques (VE) soutiennent l'expansion de la demande, même si les fluctuations des prix des matières premières et le durcissement de la réglementation sur les solvants contraignent les marges. Les fournisseurs accélèrent le lancement de systèmes à base d'eau et de poudre conformes aux plafonds d'émissions imminents tout en conservant une durabilité de niveau équipementier. La digitalisation des ateliers de peinture OEM couvrant la cuisson en ligne, l'inspection robotique et l'ajustement de couleurs basé sur le cloud augmente le débit et élargit les barrières techniques à l'entrée. Pendant ce temps, la fragmentation persiste alors que les fournisseurs régionaux de taille moyenne rivalisent pour des parts de marché contre les multinationales qui peuvent financer des programmes de durabilité et d'automatisation à grande échelle.

Points clés du rapport

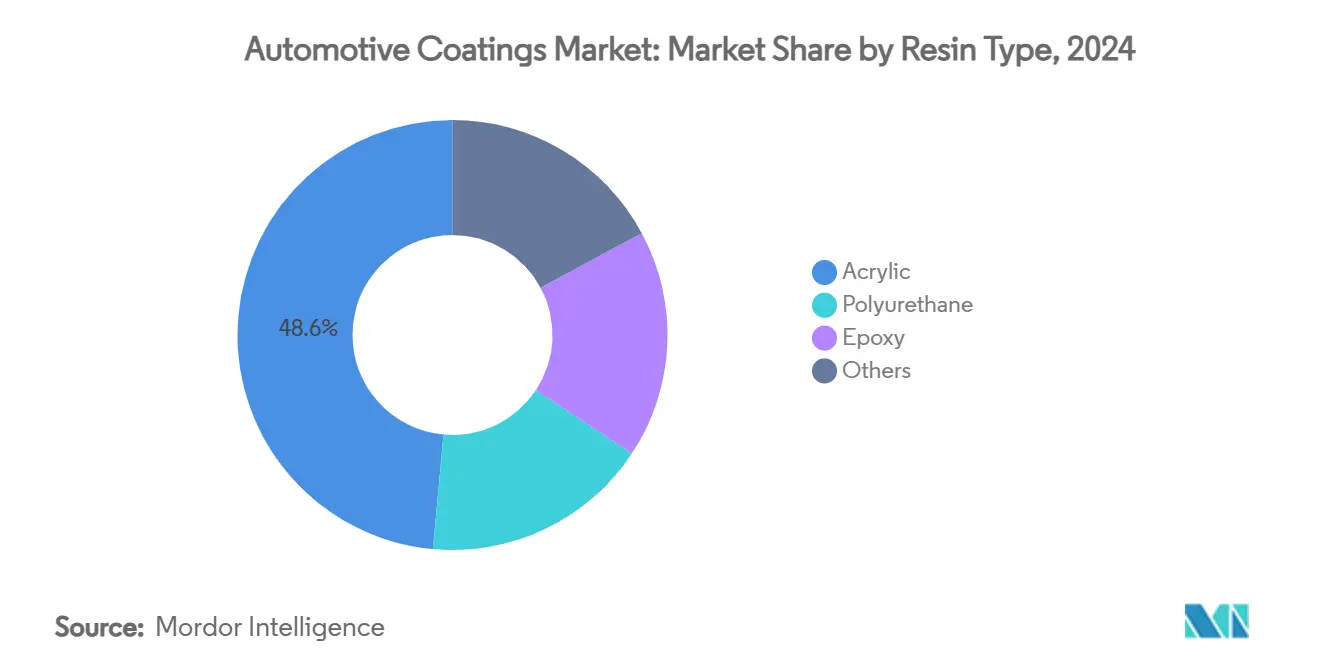

- Par type de résine, l'acrylique représentait 48,55 % de la part de revenus en 2024, tandis que le polyuréthane affichait le TCAC de pointe de 5,18 % prévu jusqu'en 2030.

- Par technologie, les revêtements à base de solvant représentaient 70,85 % de la part du marché des revêtements automobiles en 2024 ; les revêtements en poudre devraient enregistrer le TCAC le plus rapide de 5,08 % jusqu'en 2030.

- Par couche de revêtement, le vernis était en tête avec 35,07 % de part en 2024, tandis que la cataphorèse devrait progresser à un TCAC de 5,08 % jusqu'en 2030.

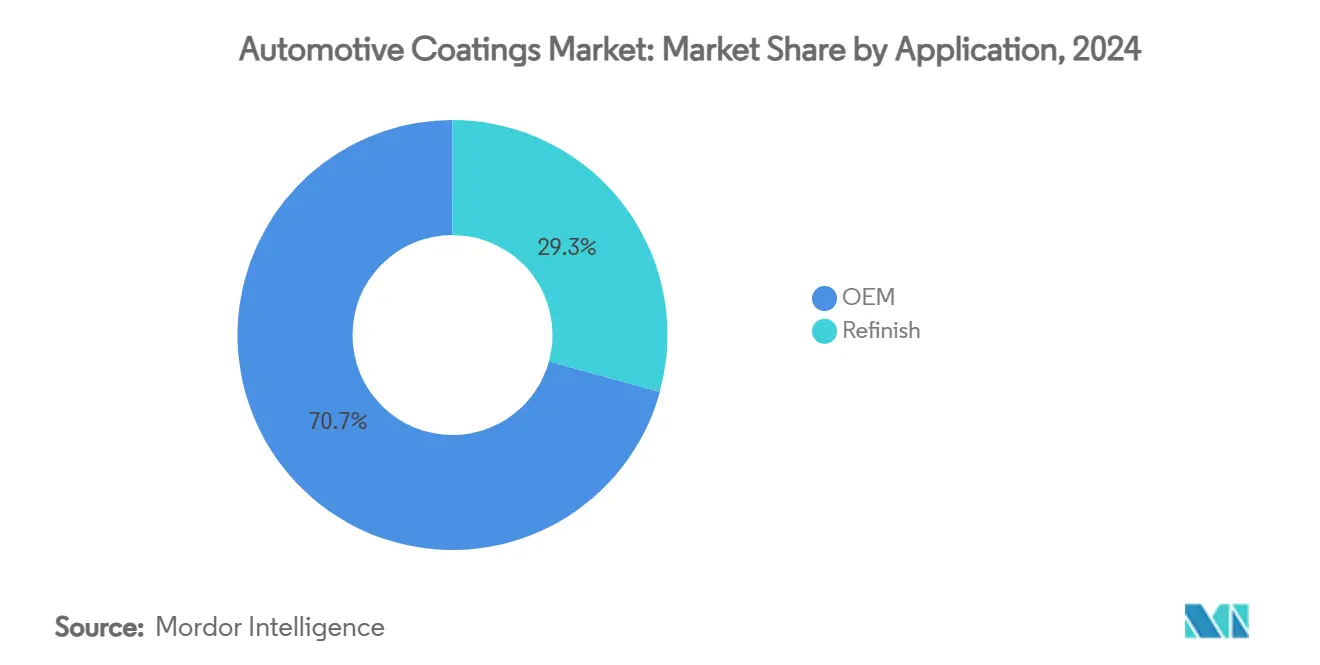

- Par application, les finitions OEM représentaient 70,72 % de la taille du marché des revêtements automobiles en 2024 et devraient croître à un TCAC de 5,12 % sur la période de prévision.

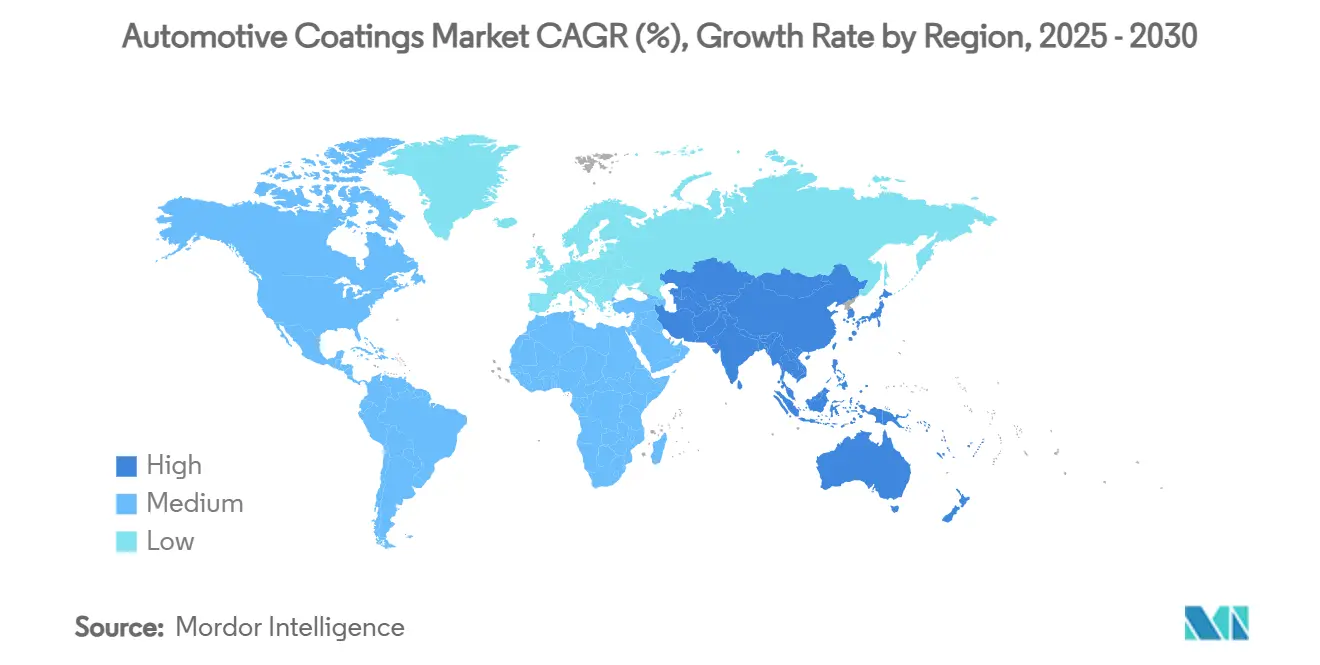

- Par géographie, l'Asie-Pacifique détenait 58,82 % des revenus de 2024 ; la région devrait également s'étendre au plus haut TCAC de 6,32 % jusqu'en 2030.

Tendances et insights du marché mondial des revêtements automobiles

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Reprise croissante de la production mondiale de véhicules | +1.2% | Asie-Pacifique, Amérique du Nord, Europe | Moyen terme (2-4 ans) |

| Transition vers les systèmes à base d'eau et de poudre pour respecter les plafonds COV | +0.8% | Amérique du Nord et UE, en augmentation en Asie-Pacifique | Long terme (≥4 ans) |

| Demande croissante de revêtements spécifiques aux VE pour la gestion thermique des batteries | +0.6% | Chine, Europe, Amérique du Nord | Long terme (≥4 ans) |

| Récupération des volumes de réparation de collisions sur les marchés matures | +0.4% | Amérique du Nord et UE | Court terme (≤2 ans) |

| Adoption OEM de l'ajustement de couleurs numérique et de la cuisson en ligne | +0.3% | Premiers adopteurs sur les marchés développés, déploiement mondial | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Reprise croissante de la production mondiale de véhicules

La production de véhicules légers nord-américains a atteint 15,5 millions d'unités en 2024 et continue d'augmenter, soutenant la demande d'usine pour les revêtements extérieurs et de soubassement. Les camions légers représentent désormais 84 % des ventes mensuelles, propulsant la consommation de vernis haut de gamme résistants aux rayures. En Chine, les ajouts de capacité et la dynamique d'exportation renforcent des volumes de revêtements stables, même si une surcapacité localisée se profile. Les constructeurs automobiles mondiaux rétablissent des calendriers d'approvisionnement prévisibles après les perturbations pandémiques, permettant aux fournisseurs d'optimiser la production par lots et la logistique. Des investissements parallèles dans l'automatisation avancée des ateliers de peinture et les finitions différenciées ont émergé alors que les OEM recherchent une esthétique distinctive de marque tout en respectant les normes de durabilité [1]General Motors, "Advanced Vision Inspection Collaboration," gm.com .

Transition vers les systèmes à base d'eau et de poudre pour respecter les plafonds COV

L'application en 2025 de plafonds COV plus stricts en Californie et les mesures à venir du Green Deal de l'UE accélèrent la reformulation des systèmes à base de solvant. Les carrosseries leaders signalent déjà 64 % de pénétration des couches de base à base d'eau, validant la viabilité commerciale. La ligne Glasurit 100 de BASF illustre des produits à haute efficacité et faible COV désormais utilisés par plus de 1 000 centres de collision. Les revêtements en poudre gagnent des parts sur les roues, pièces sous capot et boîtiers de batteries VE, aidés par les fours de cuisson laser qui réduisent la consommation d'énergie de 50 %. Les fournisseurs avec de larges portefeuilles de résines et pigments convertissent le plus rapidement les clients, établissant des avantages de premier arrivant avant que les réglementations ne se durcissent davantage.

Demande croissante de revêtements spécifiques aux VE pour la gestion thermique des batteries

Les blocs-batteries, l'électronique de puissance et les connecteurs de charge nécessitent des revêtements diélectriques, thermoconducteurs et ignifuges qui diffèrent des finitions de carrosserie traditionnelles. Le sous-segment des revêtements de batteries de véhicules électriques (VE) devrait dépasser 1 milliard USD d'ici 2028, créant des volumes supplémentaires même si les châssis de planche à roulettes réduisent la surface de tôle peinte. La Chine, produisant déjà 58 % des VE mondiaux, ancre la demande pour les produits de comblement et les couches barrières anti-feu. Les fournisseurs tier-one mondiaux montent en puissance des lignes pilotes dédiées pour ces chimies, se positionnant pour les lancements de plateformes prévus post-2026.

Récupération des volumes de réparation de collisions sur les marchés matures

Le vieillissement du parc automobile et les prix records des voitures neuves prolongent les décisions de réparation plutôt que de remplacement, stimulant la demande de peinture de refinition. Les coûts de peinture et matériaux ont augmenté de 7,4 % au T1 2025, incitant les ateliers à investir dans des distributeurs automatisés qui améliorent la précision de mélange de 0,01 gramme par lot. Le TCAC prévu de 5 % de l'aftermarket jusqu'en 2025 soutient des volumes stables, bien que les systèmes d'aide à la conduite (ADAS), le calibrage de caméras et les exigences de pare-chocs transparents aux radars augmentent la complexité et les spécifications matérielles.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Limites strictes d'exposition aux solvants et isocyanates | -0.7% | Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Prix volatils des matières premières à base pétrochimique | -0.5% | Régions dépendantes des importations mondiales | Court terme (≤2 ans) |

| Plateformes de planche à roulettes VE réduisant la surface peinte | -0.3% | Marchés à forte pénétration VE | Long terme (≥4 ans) |

| Source: Mordor Intelligence | |||

Limites strictes d'exposition aux solvants et isocyanates

Le Programme d'Emphase National de l'Administration de la Sécurité et Santé au Travail (OSHA) intensifie les inspections des cabines de peinture, exigeant une ventilation améliorée et des équipements de protection individuelle pour atténuer les risques d'asthme et de dermatite des isocyanates [2]Occupational Safety and Health Administration, "National Emphasis Program on Isocyanates," osha.gov. Les petites opérations de refinition font face à des coûts en capital élevés pour des cabines de pulvérisation conformes ou doivent migrer vers des chimies à faible teneur en isocyanates qui peuvent sacrifier les performances. Les formulateurs d'apprêts et de vernis commercialisent des variantes sans polyurée, bien que l'adoption reste prudente pendant que les références de durabilité sont validées.

Prix volatils des matières premières à base pétrochimique

La volatilité des prix des matières premières crée une pression significative sur les marges à travers la chaîne de valeur des revêtements automobiles, avec les coûts du dioxyde de titane et des résines connaissant une instabilité particulière. Les prix du dioxyde de titane aux États-Unis ont augmenté de 0,7 % début 2025, attribués aux réductions d'approvisionnement et à la hausse des coûts, tandis que de nouveaux tarifs sur les importations chinoises devraient élever davantage les prix. Les droits anti-dumping de l'Union Européenne (UE) atteignant 0,74 EUR par kg ont ajouté de la pression, forçant des révisions de prix trimestrielles et des stratégies d'inventaire juste-à-temps. Les multinationales avec production de résine intégrée en amont sont mieux protégées, tandis que les fournisseurs régionaux répercutent des suppléments qui compriment les marges des applicateurs en aval.

Analyse par segment

Par type de résine : Leadership acrylique avec ascension du polyuréthane

En 2024, les acryliques ont fourni 48,55 % de la demande du marché des revêtements automobiles, cimentant leur statut grâce au rapport coût-efficacité et à la résistance aux intempéries équilibrée. Les formulations polyuréthane, progressant à un TCAC de 5,18 % jusqu'en 2030, répondent aux besoins de vernis haut de gamme et de substrats flexibles, particulièrement sur les véhicules utilitaires sport (VUS) de luxe et VE nécessitant une résistance aux rayures supérieure. La taille du marché des revêtements automobiles pour les systèmes polyuréthane devrait s'élargir notamment dans les lignes OEM nord-américaines alors que de nouvelles chimies de diisocyanate aliphatique répondent aux tests de jaunissement plus stricts. Les résines époxy continuent leur domination de niche dans les cataphorèses où la protection contre la corrosion est critique, tandis que les hybrides biosourcés émergent dans les programmes concept menés par les OEM européens.

La poussée du polyuréthane est amplifiée par des cycles de propriété plus longs stimulant la demande de durabilité, bien que l'examen de l'OSHA concernant la manipulation des isocyanates incite à l'investissement dans des cellules de mélange fermées et des enceintes de pulvérisation robotique. Des fournisseurs comme Covestro offrent désormais des polyuréthanes à 33 % de carbone renouvelable, illustrant l'alignement avec les objectifs de durabilité OEM. Les chimistes acryliques répondent avec des réticulants de nouvelle génération qui améliorent la résistance au marquage sans élever les niveaux COV. L'avantage concurrentiel dépend de plus en plus des portefeuilles de brevets qui combinent robustesse mécanique et profils de cuisson à basse température, répondant aux mandats d'utilisation d'énergie et aux exigences de substrats légers.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par technologie : Dominance à base de solvant sous pression de transition

Les finitions à base de solvant détenaient encore 70,85 % des revenus en 2024, propulsées par l'écoulement supérieur et la profondeur de couleur exigés sur les teintes métalliques et nacrées. Pourtant le marché des revêtements automobiles penche indubitablement vers les alternatives alors que les plafonds COV mondiaux se resserrent. Les systèmes à base d'eau dominent désormais les lignes de couche de base OEM de l'UE, avec des OEM japonais comme Mazda atteignant des émissions record de l'industrie de 15 g COV/m². Les revêtements en poudre, bien qu'actuellement minoritaires, affichent la croissance composée la plus élevée alors que les tunnels de cuisson laser écoénergétiques deviennent standard sur les lignes de composants VE.

La part du marché des revêtements automobiles pour les lignes de refinition à base d'eau a dépassé 60 % dans les régions réglementées alors que les carrosseries s'alignent avec les permis environnementaux. Les percées technologiques dans l'émulsification de résine et le contrôle d'évaporation ont comblé l'écart de performance avec les apprêts à base de solvant. Les fournisseurs tier-one exploitent des architectures de résine modulaires, permettant une reformulation rapide quand chaque nouvelle règle resserre les COV ou HAPS (polluants atmosphériques dangereux) permissibles, isolant les clients des surprises de conformité mi-cycle.

Par couche de revêtement : La suprématie du vernis guide la trajectoire d'innovation

Les vernis ont contribué 35,07 % de la valeur 2024, reflétant l'adoption OEM universelle pour la rétention de brillance et la défense UV. Les formulateurs intègrent des particules nano-céramiques et des microcapsules auto-cicatrisantes, prolongeant l'éclat de salle d'exposition au-delà des fenêtres de propriété de 5 ans. La taille du marché des revêtements automobiles allouée aux chimies de vernis bénéficie directement de la popularité des VUS et camionnettes, car ces véhicules à prix élevé spécifient souvent des empilements de vernis extra-épais.

La cataphorèse a affiché les perspectives de TCAC les plus vives de 5,08 % en raison de son rôle anticorrosion pivot, particulièrement sur les châssis VE multi-métaux qui mélangent aluminium avec acier haute résistance. Les processus de cuisson à basse température (moins de 150°C) développés par PPG permettent des économies d'énergie et la compatibilité avec les boîtiers de batteries sensibles. Les innovations d'apprêt et couche de base se concentrent sur l'adhésion aux panneaux composites et aux peaux de pare-chocs transparents aux radars, confirmant que la recherche et développement (R&D) spécifique aux couches reste indispensable malgré les mouvements vers l'agrégation d'étapes via les lignes humide-sur-humide.

Par application : Les lignes OEM conservent l'avantage d'échelle

L'application d'usine représentait 70,72 % des revenus 2024, soutenue par l'utilisation croissante d'assemblage et les expansions en Thaïlande, Mexique et Maroc. La taille du marché des revêtements automobiles dans les canaux OEM est projetée pour s'étendre à un TCAC de 5,12 % jusqu'en 2030 alors que le déboulonnage d'usines et les lignes mixtes élèvent le débit. Les investissements d'automatisation, incluant les pulvérisateurs robotiques avec surveillance de viscosité en boucle fermée, limitent la variation d'épaisseur de film, permettant ainsi des revêtements plus minces mais plus durables, un bénéfice direct d'économie de matériau pour les OEM.

La demande de refinition reflète les rebonds de réparation de collision dans les flottes matures vieillissant au-delà de 12 ans. Les unités de mélange automatisées, approuvées par les fabricants de peinture, réduisent la reprise d'ajustement de couleur, permettant aux indépendants de gérer les pénuries de main-d'œuvre. Cependant, les capteurs ADAS intégrés derrière des fascias transparents aux radars et de vernis nécessitent des couches de finition à faible diélectrique spécialisées, ajoutant complexité et pression de coût au marché secondaire. Les fournisseurs offrant des plateformes de couleur intégrées OEM-refinition sécurisent des volumes de traction alors que les réseaux d'ateliers fidèles préfèrent une chimie cohérente à travers les étapes de réparation.

Analyse géographique

L'Asie-Pacifique représentait 58,82 % des revenus mondiaux 2024, soutenue par l'ascension de la Chine comme exportateur net et leader dans la production VE. Les ajouts de capacité comme l'usine de peinture d'un million de tonnes en Indonésie et les parcs de fournisseurs en croissance rapide du Vietnam sous-tendent un TCAC régional prévu de 6,32 %. Les OEM locaux collaborent avec les formulateurs multinationaux pour localiser les résines à base d'eau tout en préservant la parité d'apparence avec les références de solvant. Les stimuli gouvernementaux sur les véhicules à énergie nouvelle amplifient davantage la demande de revêtements fonctionnels spécifiques aux batteries.

L'Amérique du Nord, avec des constructions de véhicules légers en hausse de 9,6 % en 2024, montre que les usines à capacité contrainte dépassent régulièrement le débit nominal, créant une tarification favorable pour les revêtements. Les règles strictes du Département de l'Agriculture des États-Unis (USDA) BioPreferred et les règles à venir de l'Agence de Protection Environnementale (EPA) sur les substances per- et polyfluoroalkyles (PFAS) stimulent la qualification rapide des couches de finition sans fluor, contraignant les fournisseurs à accélérer la R&D. La part du marché des revêtements automobiles des systèmes à faible COV est prête à s'étendre alors que les opérations canadiennes et mexicaines s'alignent avec les réglementations américaines.

L'accent de l'Europe sur la neutralité carbone pousse les OEM vers des ateliers de peinture 100 % renouvelables-électriques et des incinérateurs de capture de solvants. Les droits anti-dumping sur le dioxyde de titane élèvent les structures de coûts, mais l'adoption large de cabines à épurateur sec et le recyclage en boucle fermée des boues compensent partiellement les dépenses. La croissance des clusters d'Europe de l'Est, incluant la Pologne et la Hongrie offre un assemblage à salaires plus bas mais nécessite que les fournisseurs établissent des hubs juste-en-séquence pour les modules de peinture tier-one.

L'Amérique du Sud bénéficie des réductions tarifaires du Mercosur qui encouragent les constructeurs automobiles à allouer de nouvelles plateformes VUS au Brésil et Argentine, élevant la consommation de peinture OEM. Néanmoins, la volatilité des devises incite les formulateurs à adopter des contrats indexés sur le dollar américain. Le Moyen-Orient et l'Afrique restent naissants mais montrent des promesses alors que la Vision 2030 de l'Arabie Saoudite déclenche la production automobile domestique et les constructions de capacité de revêtement connexes ciblant les marchés d'exportation.

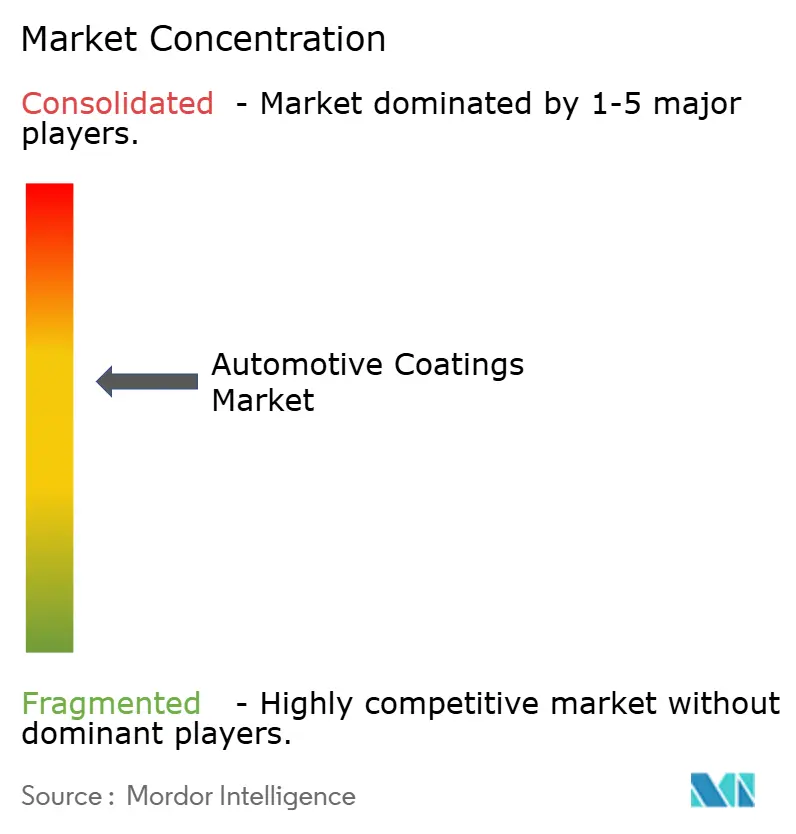

Paysage concurrentiel

Le marché des revêtements automobiles est modérément consolidé, avec des acteurs mondiaux comme PPG Industries Inc., Axalta Coating Systems, LLC, BASF, Akzo Nobel N.V., et The Sherwin-Williams Company. Les acteurs se différencient par des plateformes qui couplent chimies à faibles émissions et écosystèmes d'ateliers de peinture numériques. PPG Industries Inc. tire déjà environ 44 % des revenus de lignes à avantage durable, illustrant un retour sur investissement (ROI) précoce sur la R&D verte. Axalta Coating Systems, LLC, s'associe avec le fabricant de têtes à jet d'encre Xaar pour pionnier des systèmes de pulvérisation numérique capables de gradients complexes.

Les challengers régionaux exploitent la proximité des usines OEM et l'agilité dans la personnalisation aux préférences locales, mais manquent souvent de capital pour les retrofits de lignes de poudre à grande échelle. Les accords de licence sur les résines de cataphorèse brevetées à faible énergie deviennent des passerelles pour les petites entreprises d'accéder aux plateformes multinationales, échangeant l'accès au marché régional contre les droits technologiques. Les partenariats stratégiques entre fournisseurs de revêtements et spécialistes d'automatisation livrent des packages d'ateliers de peinture clés en main.

Leaders de l'industrie des revêtements automobiles

-

Akzo Nobel N.V.

-

The Sherwin-Williams Company

-

Axalta Coating Systems, LLC

-

BASF

-

PPG Industries Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : PPG Industries, Inc. a inauguré une usine de revêtements automobiles à base d'eau à Samut Prakan, Thaïlande. Cette nouvelle installation renforce la production locale de PPG Industries, Inc. de couches de base et apprêts à base d'eau, répondant à la demande croissante de revêtements écologiques du secteur automobile d'Asie du Sud-Est.

- Mars 2023 : Uchihamakasei Corp. et Nippon Paint Automotive Coatings Co., Ltd. ont dévoilé la première technologie de revêtement dans le moule (IMC) du Japon pour les extérieurs automobiles thermoplastiques de grande taille. Cette technologie fusionne le moulage de résine avec le revêtement de surface, les rationalisant en un processus cohérent.

Portée du rapport sur le marché mondial des revêtements automobiles

Le marché des revêtements automobiles couvre les produits utilisés lors de la fabrication ou réparation d'automobiles, comme les voitures particulières et véhicules commerciaux légers (VCL), etc., pour protéger et décorer la carrosserie métallique.

Le marché des revêtements automobiles est segmenté par type de résine, technologie, couche, application et géographie. Par type de résine, le marché est segmenté en polyuréthane, époxy, acrylique et autres types de résines. Par technologie, le marché est segmenté en à base de solvant, à base d'eau et poudre. Par couche, le marché est segmenté en cataphorèse, apprêt, couche de base et vernis. Par application, le marché est segmenté en OEM et refinition. Le rapport couvre également la taille du marché et les prévisions pour le marché des revêtements automobiles dans 22 pays à travers les principales régions. Pour chaque segment, le dimensionnement du marché et les prévisions sont fournis sur la base de la valeur (USD).

| Polyuréthane |

| Époxy |

| Acrylique |

| Autres |

| À base de solvant |

| À base d'eau |

| Poudre |

| Cataphorèse |

| Apprêt |

| Couche de base |

| Vernis |

| OEM |

| Refinition |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Australie et Nouvelle-Zélande | |

| Indonésie | |

| Malaisie | |

| Thaïlande | |

| Reste de l'ASEAN | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| France | |

| Royaume-Uni | |

| Italie | |

| Espagne | |

| Russie | |

| Reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Égypte | |

| Reste du Moyen-Orient et Afrique |

| Par type de résine | Polyuréthane | |

| Époxy | ||

| Acrylique | ||

| Autres | ||

| Par technologie | À base de solvant | |

| À base d'eau | ||

| Poudre | ||

| Par couche de revêtement | Cataphorèse | |

| Apprêt | ||

| Couche de base | ||

| Vernis | ||

| Par application | OEM | |

| Refinition | ||

| Par géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie et Nouvelle-Zélande | ||

| Indonésie | ||

| Malaisie | ||

| Thaïlande | ||

| Reste de l'ASEAN | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Égypte | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des revêtements automobiles ?

La taille du marché des revêtements automobiles s'élève à 29,6 milliards USD en 2025.

À quelle vitesse le marché des revêtements automobiles devrait-il croître ?

La valeur du marché devrait atteindre 37,67 milliards USD d'ici 2030, reflétant un TCAC de 4,94 %.

Quelle région mène la demande de revêtements automobiles ?

L'Asie-Pacifique détient 58,82 % des revenus 2024 et devrait croître à un TCAC de 6,32 % jusqu'en 2030.

Quelle technologie gagne des parts en raison des réglementations COV ?

Les revêtements à base d'eau et en poudre s'étendent le plus rapidement alors que les OEM et refinisseurs transitionnent loin des systèmes à haute teneur en solvants.

Comment l'adoption des VE affectera-t-elle la demande de revêtements ?

Les VE créent de nouveaux besoins pour les revêtements de gestion thermique des batteries, compensant partiellement la surface métallique peinte réduite sur les conceptions de châssis de planche à roulettes.

Dernière mise à jour de la page le: