Tamaño y Participación del Mercado de Detectores de Humo

Análisis del Mercado de Detectores de Humo por Mordor Intelligence

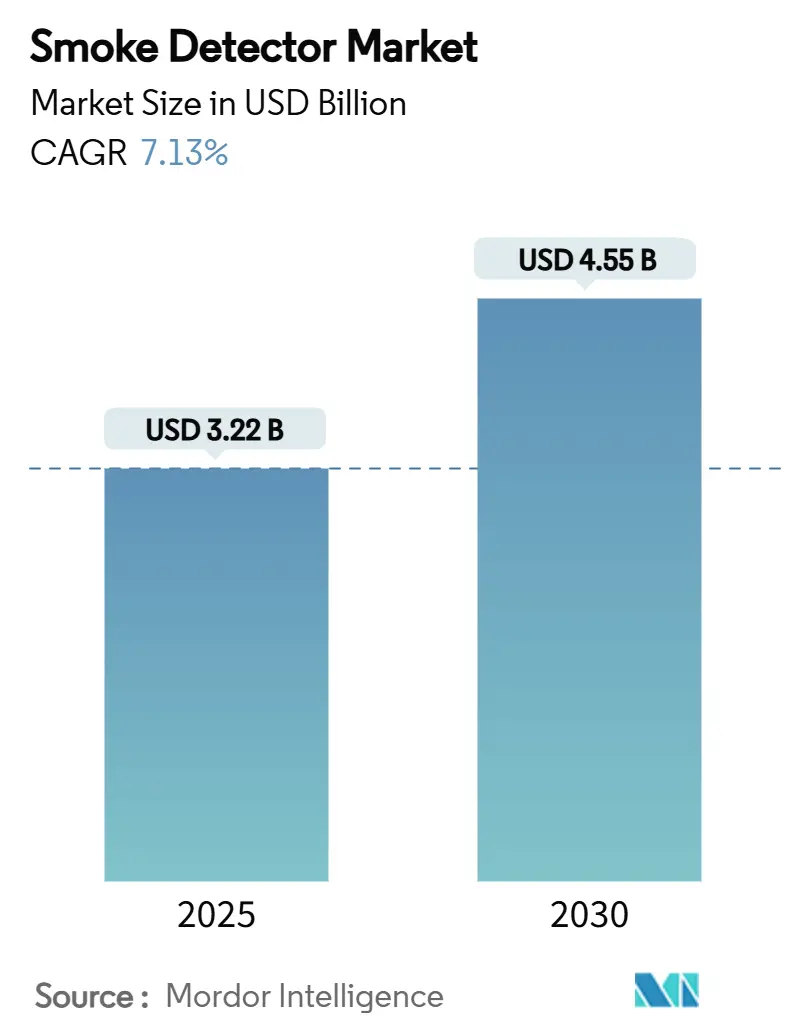

El tamaño del mercado de detectores de humo se estima en USD 3,22 mil millones en 2025 y está en camino de registrar una TCAC del 7,13%, elevando los ingresos a USD 4,55 mil millones para 2030. El crecimiento es impulsado por códigos de seguridad contra incendios más estrictos, construcción urbana continua y un cambio rápido hacia dispositivos inteligentes incentivados por seguros que reducen falsas alarmas y disminuyen las primas. Las normas de construcción en América del Norte, el marco EN 54 en Europa y el mandato de actualización GB 55037-2022 de China continúan ampliando la base instalada de alarmas interconectadas, mientras que las tecnologías de sensor dual y aspiración abordan el problema de falsas alarmas en sitios complejos. Los productos fotoeléctricos mantienen su liderazgo en viviendas con bajo riesgo de combustión lenta, aunque los sistemas multi-sensor están ganando terreno en oficinas, centros comerciales y almacenes que ahora enfrentan tanto el escrutinio del código como del asegurador. Los fabricantes se concentran en baterías de litio selladas y módulos IoT direccionables para reducir el mantenimiento y entregar datos en tiempo real a las plataformas de gestión de edificios. El campo competitivo permanece moderadamente fragmentado mientras los líderes globales adquieren innovadores de nicho, y nuevos participantes impulsan diseños de bajo costo listos para aplicaciones para mercados emergentes.

Conclusiones Clave del Informe

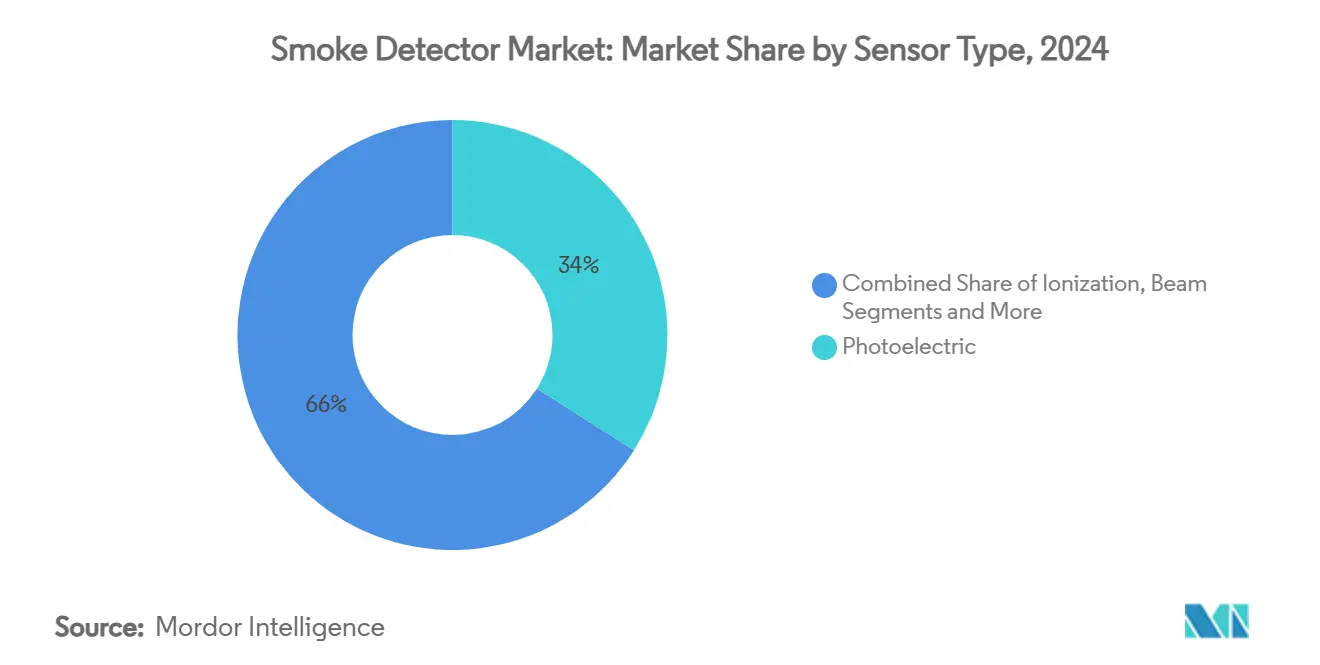

- Por tipo de sensor, los sensores fotoeléctricos lideraron con un 34% de participación de ingresos en 2024; se proyecta que la tecnología de sensor dual se expanda a una TCAC del 9,5% hasta 2030.

- Por fuente de alimentación, las unidades a batería mantuvieron el 44% de la participación del mercado de detectores de humo en 2024, mientras que los sistemas cableados con respaldo de batería se pronostica que crezcan a una TCAC del 8,8% entre 2025 y 2030.

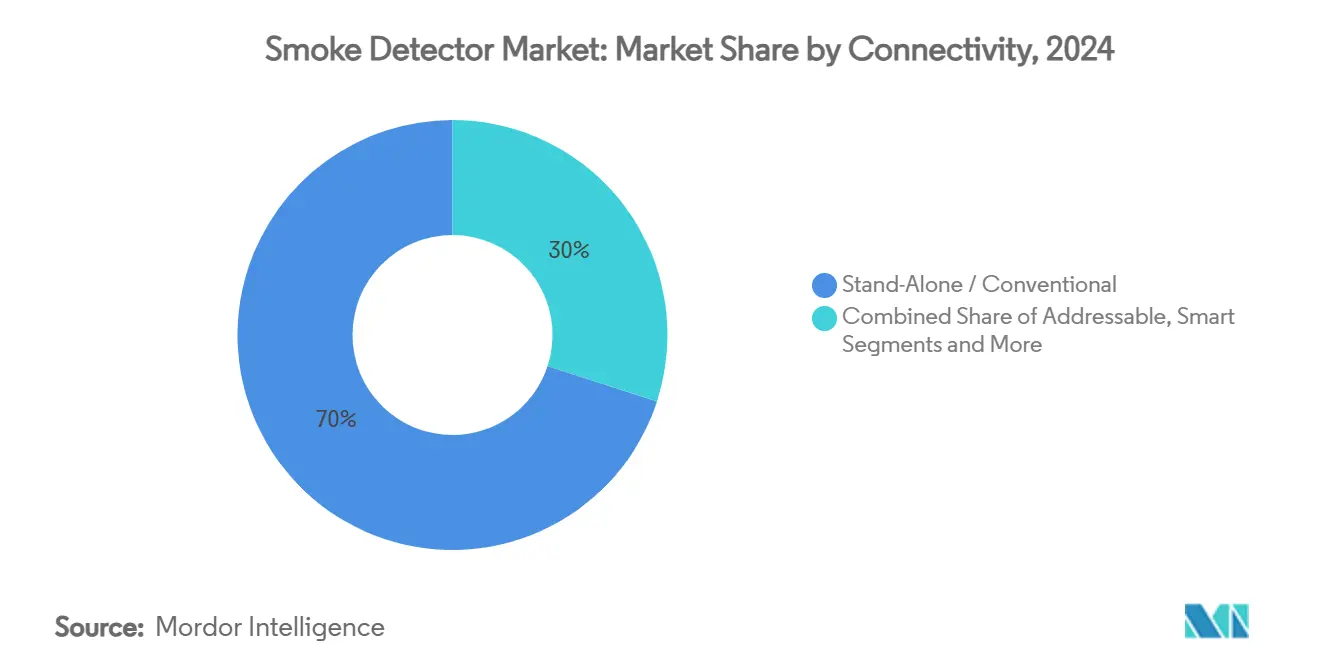

- Por conectividad, los detectores independientes comandaron el 70% de participación del tamaño del mercado de detectores de humo en 2024, sin embargo, los modelos inteligentes habilitados para IoT están configurados para avanzar a una TCAC del 10,1% hasta 2030.

- Por usuario final, las aplicaciones residenciales representaron el 44% de participación del tamaño del mercado de detectores de humo en 2024; se espera que los almacenes de transporte y logística crezcan a una TCAC del 9,8% hasta 2030.

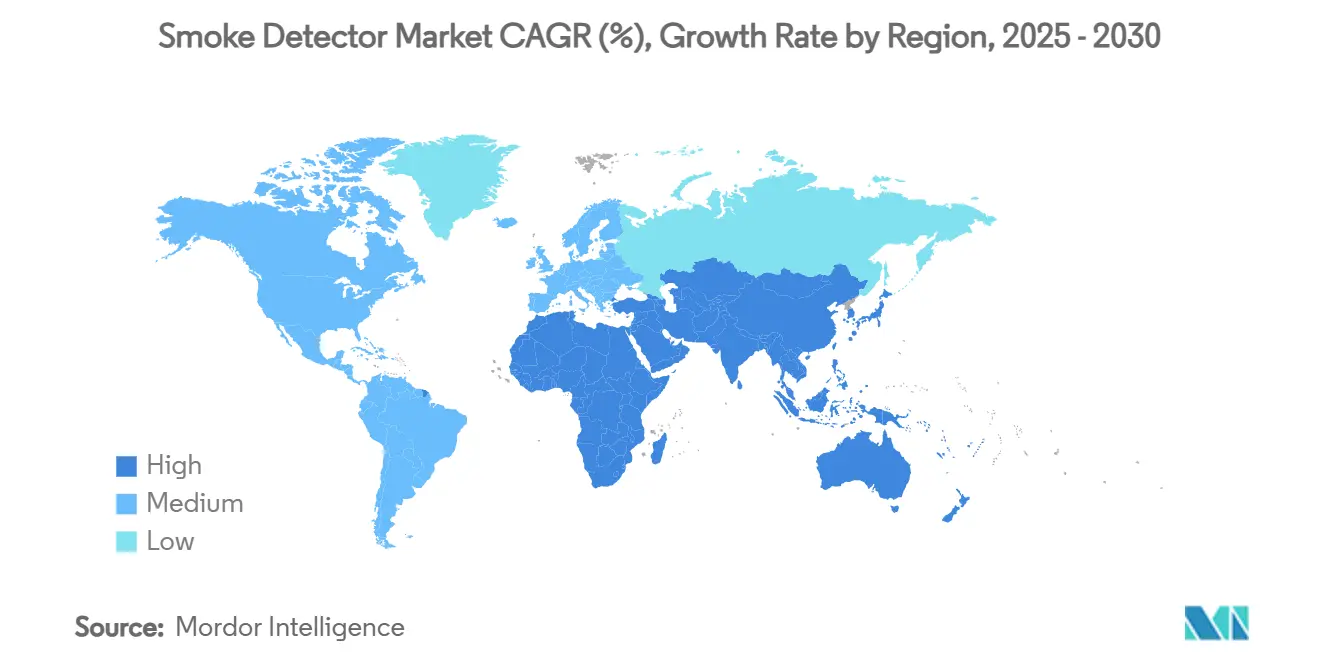

- Por geografía, América del Norte dominó con un 40% de participación de ingresos en 2024; se proyecta que Asia Pacífico registre la TCAC más alta del 8,4% de 2025 a 2030.

Tendencias e Insights del Mercado Global de Detectores de Humo

Análisis del Impacto de los Impulsores

| IMPULSOR | (~) % IMPACTO EN EL PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Interconexión Obligatoria de Alarmas de Humo Residenciales en EE.UU. y Canadá | 1.8% | América del Norte | Mediano plazo (2-4 años) |

| Requisito Multi-Sensor EN 54-29 Acelerando Actualizaciones Comerciales en Europa | 1.2% | Europa | Mediano plazo (2-4 años) |

| Actualización del Código GB50116 2024 de China para Edificios de Gran Altura | 1.5% | China, desbordamiento a APAC | Corto plazo (≤ 2 años) |

| Actualizaciones de Baterías de Litio Selladas de 10 Años Reduciendo Costos de Mantenimiento en Europa | 0.9% | Europa, América del Norte | Largo plazo (≥ 4 años) |

| Descuentos en Primas de Seguros para Detectores Conectados IoT | 1.1% | Global, liderado por América del Norte y Europa | Mediano plazo (2-4 años) |

| Auge del Almacenamiento de Comercio Electrónico Impulsando Detectores Aspirantes | 0.8% | Global, concentrado en mercados desarrollados | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Interconexión Obligatoria de Alarmas de Humo Residenciales en EE.UU. y Canadá

La actualización 24 CFR § 3280.209 obliga a que cada alarma nueva o de reemplazo en viviendas manufacturadas de EE.UU. esté cableada e interconectada, activando todas las unidades cuando una detecta humo. La cláusula R314 del Consejo Internacional de Códigos refleja este requisito para viviendas construidas en sitio, creando una gran ola de actualización mientras los propietarios reemplazan dispositivos independientes obsoletos. Canadá sigue con reglas similares en su Código Nacional de Incendios, y el Código de Incendios de Ontario hace cumplir la interconexión tanto en unidades de vivienda como en suites de huéspedes. Mientras los constructores cumplen, aumentan los volúmenes de envío de dispositivos multi-enlazables, y los aseguradores reducen las primas, impulsando aún más la adopción. Los proveedores responden con soluciones de malla combinada cableada-inalámbrica que simplifican las actualizaciones en el stock de viviendas existente.[1]Gobierno de EE.UU., "24 CFR § 3280.209 - Requisitos de Alarma de Humo," law.cornell.edu

Requisito Multi-Sensor EN 54-29 Acelerando Actualizaciones Comerciales en Europa

EN 54-29 alinea la detección de humo, calor y CO bajo un cabezal multi-sensor certificado, reduciendo activaciones molestas en espacios comerciales ocupados. Alemania y Bélgica ahora demandan compatibilidad EN 54-13 en todo el sistema, obligando a hoteles, centros comerciales y oficinas a cambiar detectores de tecnología única heredados por híbridos aprobados por tipo. Los servicios de bomberos tratan las señales multi-sensor validadas como incendios confirmados, recortando costosas salidas y riesgo de suscripción, un beneficio amplificado por algunos aseguradores que ofrecen créditos de prima. Los integradores de sistemas ven márgenes de proyecto más altos mientras empaquetan detectores con paneles direccionables y análisis en la nube. Las actualizaciones cobran ritmo en el Reino Unido, Francia y los países nórdicos donde están en marcha renovaciones de eficiencia energética.

Actualización del Código GB50116 2024 de China para Edificios de Gran Altura

El Código General de Protección contra Incendios de China (GB 55037-2022) entró en vigor en junio de 2023 y reemplaza las reglas anteriores GB 50016, exigiendo redes automáticas de alarma de incendios con detectores de humo en bloques residenciales por encima de 27 m y torres comerciales por encima de 24 m. Los municipios en Beijing, Shanghai y Shenzhen establecen períodos de gracia más cortos, presionando a los propietarios para actualizar millones de unidades. Los requisitos para la integración de detectores con sistemas de gestión de edificios impulsan los envíos direccionables e IoT. Los productores domésticos enfrentan picos de volumen, mientras que los proveedores extranjeros de cabezales de sensor dual se benefician de cláusulas de rendimiento más estrictas que reflejan EN 54. Los ingresos por instalación suben mientras los integradores conectan detectores a circuitos de iluminación de emergencia y apagado de HVAC.

Actualizaciones de Baterías de Litio Selladas de 10 Años Reduciendo Costos de Mantenimiento en Europa

Las alarmas de celda sellada de larga duración enfrentan las presiones de costos laborales europeos eliminando intercambios anuales de batería y alineándose con objetivos de sostenibilidad. Los operadores nórdicos de vivienda social citan ahorros de costos plurianuales que compensan precios iniciales más altos. Los propietarios del Reino Unido ven beneficios de cumplimiento porque los inquilinos no pueden desactivar las fuentes de alimentación. Ciudades como Amsterdam ahora incluyen cláusulas de batería sellada en las reglas de seguridad de viviendas, intensificando la demanda. Los proveedores combinan el paquete de energía con alarmas de baja frecuencia para satisfacer los códigos más nuevos de ayuda de evacuación para personas mayores.

Análisis del Impacto de las Restricciones

| RESTRICCIONES | (~) % IMPACTO EN EL PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Restricciones de Suministro de Isótopo Am-241 para Cámaras de Ionización | -0.7% | Global, particularmente América del Norte | Largo plazo (≥ 4 años) |

| Brecha de Habilidades de Instalación en el Despliegue Conforme al Código ASEAN | -0.5% | Países ASEAN-5 | Mediano plazo (2-4 años) |

| Responsabilidad por Falsas Alarmas Ralentizando la Adopción Multi-Sensor en Reino Unido | -0.4% | Reino Unido | Corto plazo (≤ 2 años) |

| Alto Costo Inicial de Detectores Inteligentes LoRaWAN/BLE en India y Brasil | -0.6% | India, Brasil, mercados emergentes | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Restricciones de Suministro de Isótopo Am-241 para Cámaras de Ionización

El Laboratorio Nacional de Los Álamos reanudó la producción doméstica de Am-241, sin embargo los volúmenes permanecen ajustados y la aceleración es compleja. Las fricciones geopolíticas limitan las exportaciones rusas, la fuente de respaldo tradicional. Los fabricantes se cubren rediseñando líneas alrededor de cabezales fotoeléctricos o de sensor dual, pero los compradores sensibles a los costos aún prefieren la ionización para detección de llama rápida. La escasez puntual eleva los precios de componentes, presionando márgenes y ampliando la brecha de precios a modelos fotoeléctricos en América Latina y África.[2]Laboratorio Nacional de Los Álamos, "Estados Unidos de Americio," lanl.gov

Brecha de Habilidades de Instalación en el Despliegue Conforme al Código ASEAN

Singapur y Malasia aplican códigos avanzados alineados con EN, sin embargo los mercados ASEAN más pequeños carecen de técnicos certificados para poner en servicio sistemas direccionables o IoT. Los proyectos enfrentan retrasos mientras los integradores traen equipos especialistas en vuelo, inflando costos. Las multinacionales lanzan centros de entrenamiento en Bangkok y Ho Chi Minh City para construir capacidad local, pero es improbable que el déficit se cierre antes de 2028. Los gobiernos consideran hacer obligatoria la inspección de terceros para elevar la calidad, agregando complejidad para desarrolladores con presupuesto limitado.

Análisis de Segmentos

Por Tipo de Sensor: La Tecnología de Sensor Dual Cobra Impulso

Los modelos fotoeléctricos mantuvieron el 34% de participación del mercado de detectores de humo en 2024, favorecidos por códigos dirigidos al riesgo de incendio latente en hogares. Las unidades de sensor dual, que mezclan principios de ionización y fotoeléctricos, registran la TCAC más rápida del 9,5% mientras los códigos comerciales demandan cobertura más amplia. Los cabezales de ionización aún se venden en viviendas de bajos ingresos pero enfrentan restricciones de Am-241, mientras que los detectores de haz aseguran lugares en atrios y estadios que requieren línea de vista de largo alcance. Los sistemas aspirantes ocupan el nivel premium, con el FAAST FLEX de Honeywell ganando reconocimiento en zonas industriales polvorientas donde las falsas alarmas arriesgan tiempo de inactividad.

La inclinación regulatoria hacia la adopción multi-sensor está remodelando los presupuestos de I+D. Un estudio de Nature prueba que el análisis capacitivo de partículas puede reconocer humo versus vapor a niveles de ppm, habilitando algoritmos más inteligentes. La uniformidad EN 54 permite que sensores de proveedores mixtos se conecten a paneles comunes, reduciendo el riesgo del integrador. La detección de humo por video, ya piloteada en plantas de petróleo y gas, puede interrumpir sensores puntuales identificando humo en segundos, aunque el alto ancho de banda limita el uso generalizado hasta que los costos caigan.[3]Nature, "Investigación sobre un detector de humo de análisis capacitivo de partículas," doi.org

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Fuente de Alimentación: Los Sistemas de Respaldo de Batería Impulsan la Confiabilidad

Los dispositivos a batería mantuvieron el 44% de participación del mercado de detectores de humo en 2024 porque las actualizaciones rara vez agregan cableado. Sin embargo, las unidades cableadas con respaldo de batería muestran la TCAC más fuerte del 8,8% mientras los códigos insisten en que las alarmas sigan funcionando durante cortes. Los paquetes de litio sellados de 10 años ganan favor en Europa, ahorrando mantenimiento anual y previniendo manipulación del usuario. Los cabezales asistidos por energía solar y micro-generadores de recolección de energía permanecen de nicho, restringidos a refugios mineros remotos o de telecomunicaciones.

El costo total de propiedad guía la elección del comprador más que el precio de etiqueta. El Departamento de Bomberos de Denver promueve alarmas de batería de litio para reducir llamadas por alertas de batería baja chirriantes. Los tableros OEM ahora marcan la salud de la batería, permitiendo que los administradores de propiedades reemplacen unidades proactivamente. Los proyectos de investigación exploran la recolección de energía de la vibración HVAC del edificio, pero la preparación comercial está al menos a cinco años de distancia.

Por Conectividad: La Integración IoT Inteligente se Acelera

Las unidades independientes aún dominan con 70% de participación en 2024, pero los dispositivos inteligentes vinculados a IoT registran una TCAC del 10,1%, impulsados por descuentos de aseguradores y gestión basada en aplicaciones. Los sistemas direccionables llenan el vacío para escuelas u oficinas que necesitan anunciación centralizada sin servicios completos en la nube. Los pilotos LoRaWAN prueban penetración profunda en edificios para alarmas vinculadas con ancho de banda modesto, sin embargo el costo del módulo ralentiza la adopción fuera de campus Fortune 500.

La interoperabilidad con plataformas de gestión de edificios es ahora decisiva. Los proyectos de Sydney combinan nodos de iluminación de emergencia con detección de humo, compartiendo un backbone inalámbrico para ambas funciones. Los proveedores abren APIs para que el software de instalaciones pueda silenciar alertas falsas remotamente después de confirmación visual. Los firewalls de ciberseguridad y cláusulas de privacidad de datos se vuelven obligatorios en documentos de licitación, moldeando hojas de ruta de productos.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: El Almacenamiento Impulsa el Crecimiento Comercial

Las viviendas residenciales mantuvieron una porción del 44% de ingresos del mercado de detectores de humo en 2024, respaldadas por mandatos de interconexión de América del Norte. Los almacenes de transporte y logística, sin embargo, registran la TCAC superior del 9,8% mientras el comercio electrónico impulsa mayor densidad de stock y la recuperación automatizada aumenta el riesgo de ignición. Oficinas, hospitales y hoteles refrescan sistemas para cumplir con verificaciones de compatibilidad EN 54 y aprovechar análisis inteligentes para gestión de evacuación.

Los operadores de almacén despliegan tuberías aspirantes que muestrean aire a altura de viga, proporcionando advertencia temprana de hasta 60 minutos antes de que el humo golpee cabezales a nivel de piso. Los centros de datos, otro segmento industrial caliente, favorecen supresión de agente limpio activada por detectores de advertencia muy temprana para proteger el tiempo de actividad. Las instalaciones de petróleo y gas continúan especificando detectores de llama UV/IR como complemento donde los incendios de hidrocarburos escalan rápidamente.

Análisis Geográfico

América del Norte contribuyó con el 40% de los ingresos de 2024 para el mercado de detectores de humo, energizado por códigos de construcción estrictos e incentivos de aseguradores generalizados. Las reglas de vivienda manufacturada de EE.UU. requieren alarmas interconectadas cableadas, mientras que el Código de Incendios de Canadá refleja esas cláusulas. La distribución de 2 millones de sensores Ting por State Farm ejemplifica el giro inteligente impulsado por aseguradoras, y Liberty Mutual ofrece primas escalonadas para detectores de marca Google. Los corredores industriales de México adoptan sistemas aspirantes para salvaguardar almacenes de exportación que sirven a marcas de nearshoring.

Asia Pacífico registra la TCAC más rápida del 8,4% para 2025-2030. El GB 55037-2022 de China dicta redes de detectores en todas las residencias de gran altura e impulsa la integración IoT con tableros de gestión de propiedades, elevando dramáticamente el tamaño del mercado de detectores de humo para la región hasta 2030. Japón adopta productos multi-sensor para resolver desafíos de edificios urbanos densos, mientras que los proyectos de ciudad inteligente de India educadamente omiten LoRaWAN debido al presupuesto pero favorecen líneas direccionables en estaciones de metro. Las naciones ASEAN luchan con escasez de instaladores, retrasando algunos proyectos a pesar del aumento de la conciencia.

Europa mantiene crecimiento de dígito medio único mientras la armonización EN 54 sustenta actualizaciones. Alemania y Bélgica aplican prueba de compatibilidad EN 54-13, impulsando demanda por actualizaciones completas del sistema. La carga por falsa alarma del Reino Unido agrega un obstáculo extra sin embargo simultáneamente presiona a propietarios a invertir en mejor tecnología una vez que los riesgos de instalación pasan. Los países nórdicos defienden diseños de litio sellado para reducir mantenimiento. El sur de Europa se apoya en construcciones de hospitalidad, donde el turismo se recupera y los propietarios reemplazan cabezales de ionización de los años 90 con unidades de sensor dual para cumplir nuevas cláusulas de seguros.

Panorama Competitivo

El campo permanece moderadamente fragmentado. Honeywell, Siemens y Johnson Controls mantienen huellas globales, usando escala para negociar componentes y desplegar actualizaciones de firmware que mantienen paneles más antiguos compatibles con nuevos cabezales. La adquisición de Tyco por USD 16,5 mil millones de Johnson Controls combinó fortalezas en supresión y detección, produciendo ofertas empaquetadas en megaproyectos. Honeywell promueve la línea aspirante FAAST FLEX, mientras Siemens refina bucles direccionables con capacidades de auto-prueba que reducen drásticamente el mantenimiento.

Especialistas de nivel medio como Hochiki y Apollo Fire Detectors se diferencian en velocidad multi-sensor y comunicaciones de protocolo abierto. X-Sense y otros recién llegados agresivos en precio persiguen canales de comercio electrónico, empaquetando tableros de aplicaciones y asistentes de voz para empujar adoptantes de bricolaje. La salida de Google de la fabricación de detectores internos en 2025 y la alianza con First Alert muestra que los jugadores de plataforma prefieren asociaciones sobre propiedad de hardware.

Las alianzas estratégicas proliferan. Los aseguradores colaboran con OEM para incrustar tuberías de datos que prueban tiempo de actividad de alarma, y las empresas de telecomunicaciones empaquetan detectores con planes de banda ancha en Corea del Sur y España. Los proveedores dedican I+D a análisis basados en IA que distinguen vapor, humo de cigarrillo y humos de cocina, apuntando a reducir el problema de falsa alarma que aún activa un tercio de llamadas de brigada en economías maduras.

Líderes de la Industria de Detectores de Humo

-

Honeywell International Inc.

-

Siemens AG

-

Johnson Controls International PLC

-

Carrier Global - Kidde

-

Robert Bosch GmbH

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: Honeywell introdujo detectores de humo de auto-prueba aprobados por EN, mejorando la seguridad contra incendios a través de capacidades de diagnóstico automatizado que reducen los requisitos de mantenimiento mientras aseguran operación confiable.

- Febrero 2025: Jade Bird Fire anunció un plan de USD 16,5 millones para adquirir la marca de alarmas Firehawk, expandiendo su portafolio de productos y presencia en el mercado en países de la Commonwealth y más allá.

- Enero 2025: Ambient Photonics se asoció con Google para desarrollar dispositivos alimentados por energía solar utilizando células solares bifaciales, potencialmente eliminando el reemplazo de batería en detectores de humo y otros dispositivos IoT.

- Octubre 2024: Whisker Labs anunció el envío de su millonésimo sensor Ting, marcando una penetración significativa del mercado para su tecnología de detección de peligros de incendio eléctrico.

Alcance del Informe Global del Mercado de Detectores de Humo

Los detectores de humo se emplean para detectar humo en el entorno circundante. En caso de una emergencia de incendio, el sistema puede activar alarmas y activar sistemas de seguridad. Los sistemas vienen en diferentes tipos dependiendo del uso y entorno utilizado, donde tanto los detectores fotoeléctricos como de ionización son sensores de humo efectivos. Estos sistemas son realmente importantes y están siendo empleados en muchas áreas comerciales y residenciales.

El mercado de detectores de humo está segmentado por tipo de tecnología (dispositivo de detección de humo de ionización, dispositivo de detección de humo fotoeléctrico, dispositivo de detección de humo de haz), industria de usuario final (comercial, residencial, transporte y logística, petróleo y gas), y geografía.

| Fotoeléctrico |

| Ionización |

| Sensor Dual (Ionización + Fotoeléctrico) |

| Haz |

| Aspirante / Muestreo de Aire |

| A Batería |

| Cableado |

| Cableado con Respaldo de Batería |

| Solar y Recolección de Energía |

| Independiente / Convencional |

| Direccionable |

| Inteligente / Habilitado IoT |

| Residencial | |

| Comercial | Oficinas Corporativas |

| Hospitalidad y Ocio | |

| Instalaciones Educativas | |

| Instalaciones de Salud | |

| Retail y Centros Comerciales | |

| Industrial | Petróleo y Gas |

| Plantas Manufactureras | |

| Centros de Datos | |

| Transporte y Logística | Aviación |

| Marina | |

| Ferrocarril y Metro |

| Directo / Integradores de Sistemas | |

| Indirecto | Retail Offline / Mayorista |

| Online (Comercio Electrónico) |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemania | |

| Francia | |

| Italia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente | Israel |

| Arabia Saudí | |

| Emiratos Árabes Unidos | |

| Turquía | |

| Resto del Medio Oriente | |

| África | Sudáfrica |

| Egipto | |

| Resto de África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tipo de Sensor | Fotoeléctrico | |

| Ionización | ||

| Sensor Dual (Ionización + Fotoeléctrico) | ||

| Haz | ||

| Aspirante / Muestreo de Aire | ||

| Por Fuente de Alimentación | A Batería | |

| Cableado | ||

| Cableado con Respaldo de Batería | ||

| Solar y Recolección de Energía | ||

| Por Conectividad | Independiente / Convencional | |

| Direccionable | ||

| Inteligente / Habilitado IoT | ||

| Por Usuario Final | Residencial | |

| Comercial | Oficinas Corporativas | |

| Hospitalidad y Ocio | ||

| Instalaciones Educativas | ||

| Instalaciones de Salud | ||

| Retail y Centros Comerciales | ||

| Industrial | Petróleo y Gas | |

| Plantas Manufactureras | ||

| Centros de Datos | ||

| Transporte y Logística | Aviación | |

| Marina | ||

| Ferrocarril y Metro | ||

| Por Canal de Distribución | Directo / Integradores de Sistemas | |

| Indirecto | Retail Offline / Mayorista | |

| Online (Comercio Electrónico) | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente | Israel | |

| Arabia Saudí | ||

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Egipto | ||

| Resto de África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de detectores de humo?

El mercado de detectores de humo generó USD 3,22 mil millones en 2025 y se proyecta que alcance USD 4,55 mil millones para 2030.

¿Qué región lidera el mercado de detectores de humo?

América del Norte representó el 40% de los ingresos de 2024 debido a reglas estrictas de interconexión e incentivos de seguros fuertes.

¿Qué segmento está creciendo más rápido dentro del mercado de detectores de humo?

Los almacenes de transporte y logística muestran la TCAC más alta del 9,8% hasta 2030 mientras el comercio electrónico se expande.

¿Cómo están influyendo las compañías de seguros en la adopción?

Aseguradoras como Liberty Mutual y State Farm ofrecen reducciones de prima del 5-20% para detectores conectados IoT, acelerando la adopción de dispositivos inteligentes.

¿Por qué se están volviendo populares los detectores de sensor dual?

Regulaciones como EN 54-29 requieren capacidad multi-sensor para reducir falsas alarmas, impulsando las ventas de sensor dual a una TCAC del 9,5%.

¿Qué desafíos obstaculizan el crecimiento del mercado en economías emergentes?

Los altos costos iniciales para detectores inteligentes LoRaWAN/BLE y la escasez de instaladores certificados en naciones ASEAN ralentizan la adopción a pesar del aumento de la conciencia.

Última actualización de la página el: