Tamaño y Participación del Mercado de Decoración del Hogar de Estados Unidos

Análisis del Mercado de Decoración del Hogar de Estados Unidos por Mordor Intelligence

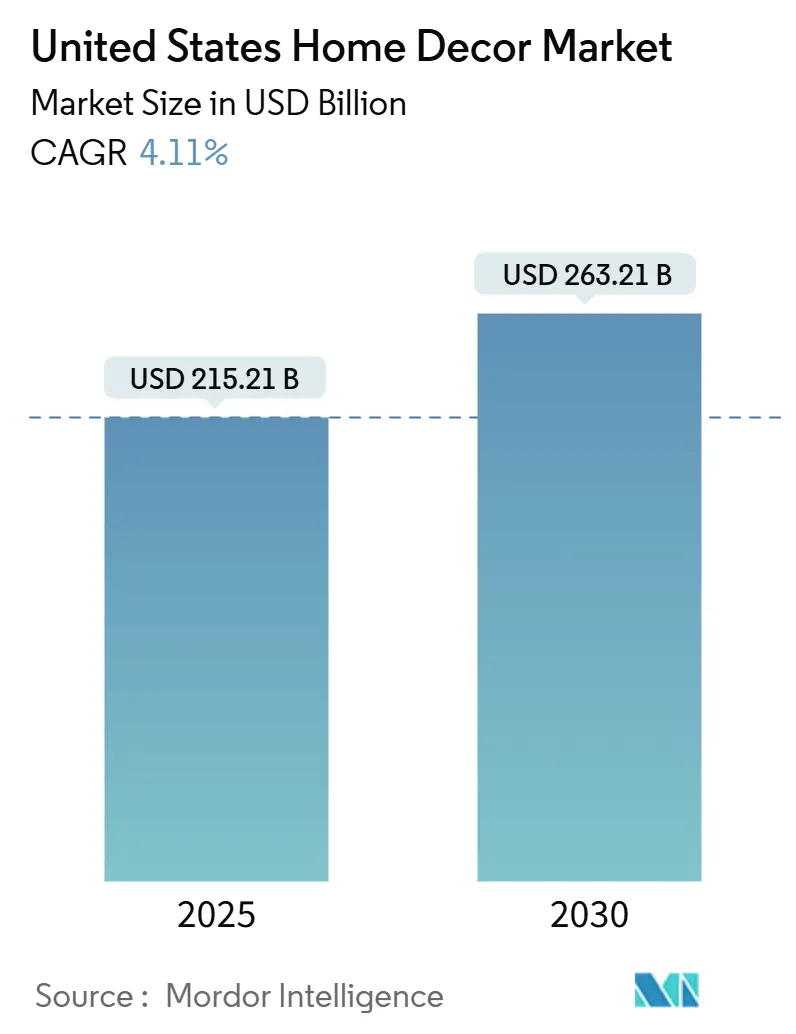

Se estima que el tamaño del Mercado de Decoración del Hogar de Estados Unidos es de USD 215,21 mil millones en 2025, y se espera que alcance USD 263,21 mil millones para 2030, a una TCCA del 4,11% durante el período de pronóstico (2025-2030).

El tamaño del mercado de decoración del hogar de Estados Unidos alcanzó USD 215,2 mil millones en 2025 y se pronostica que alcance USD 263,21 mil millones para 2030, avanzando a una TCCA del 4,11%. La adopción del trabajo remoto mantiene los espacios de vida y trabajo mezclados, sosteniendo la demanda de mobiliario versátil. Los inicios de viviendas aumentaron 11,2% mes a mes en febrero de 2025, proporcionando un flujo constante para las compras de decoración [1]Fuente: U.S. Census Bureau, "New Residential Construction February 2025," census.gov. Los consumidores están gravitando hacia materiales sostenibles, mientras que las herramientas digitales como las aplicaciones de realidad aumentada acortan el camino hacia la compra. La intensidad competitiva es moderada, sin embargo, la escala, el alcance omnicanal y los servicios de instalación continúan diferenciando a los principales minoristas en el mercado de decoración del hogar de Estados Unidos.

Puntos Clave del Reporte

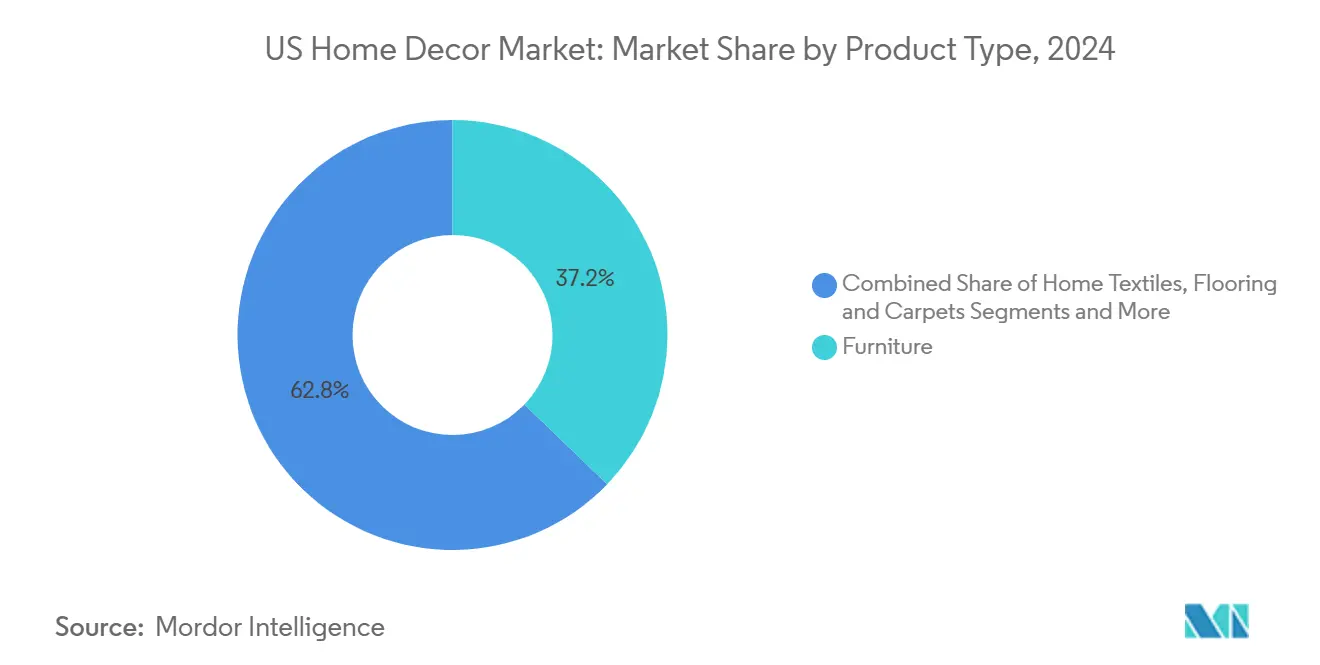

- Por categoría de producto, los muebles lideraron con 37,22% de participación de ingresos en 2024, mientras que los muebles de oficina en casa registraron la TCCA más rápida del 9,90% hasta 2030 en el mercado de decoración del hogar de Estados Unidos.

- Por material, la madera dominó con 42,75% del tamaño del mercado de decoración del hogar de Estados Unidos en 2024, mientras que la madera recuperada se está expandiendo a una TCCA del 8,83%.

- Por canal de distribución, las tiendas de mejoras para el hogar y muebles controlaron el 44,6% de participación en 2024, mientras que el comercio electrónico está subiendo a una TCCA del 10,41% en el mercado de decoración del hogar de Estados Unidos.

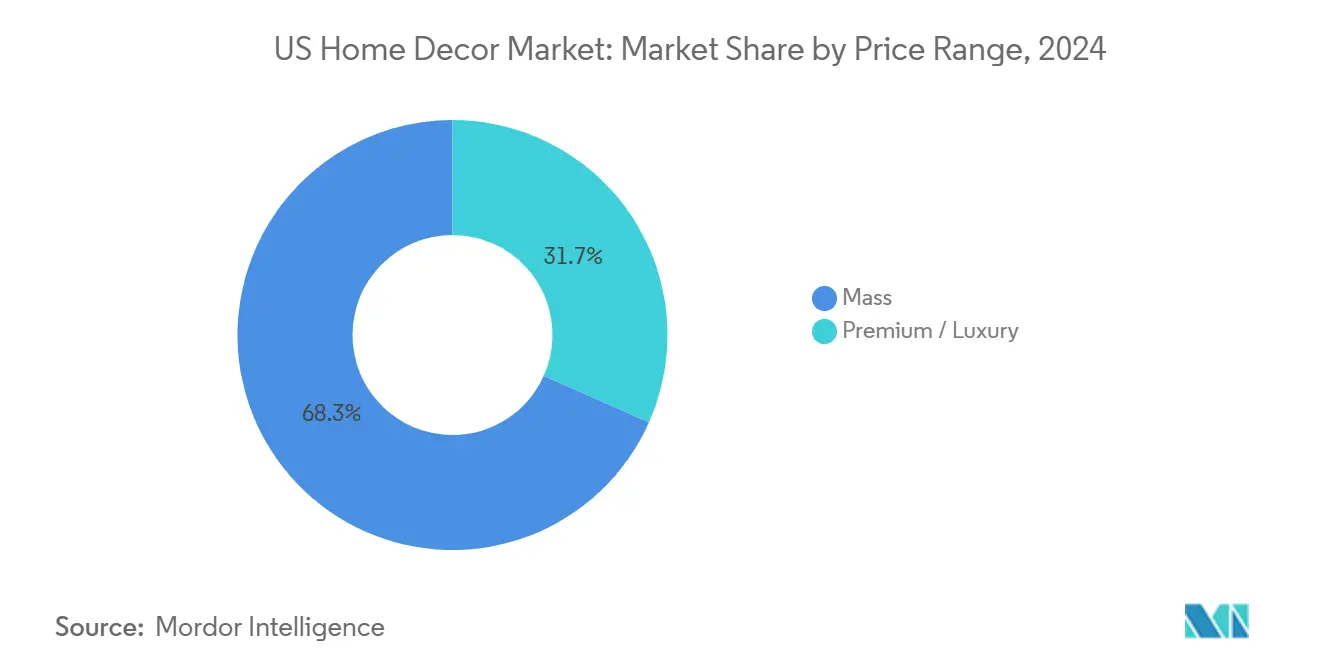

- Por rango de precios, los productos masivos comandaron el 68,34% de participación del tamaño del mercado de decoración del hogar de Estados Unidos en 2024; las líneas premium están aumentando a una TCCA del 7,83%.

- Por región, el Sur mantuvo el 33,56% de la participación del mercado de decoración del hogar de Estados Unidos en 2024; se proyecta que el Oeste crezca a una TCCA del 6,12% hasta 2030.

Tendencias e Insights del Mercado de Decoración del Hogar de Estados Unidos

Análisis de Impacto de los Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCCA | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Envejecimiento del parque habitacional de Estados Unidos impulsando el gasto en decoración liderado por renovaciones | +0.9% | Noreste, Medio Oeste | Mediano plazo (2-4 años) |

| Crecimiento en inicios de viviendas unifamiliares y ventas de casas existentes | +1.2% | Sur, Oeste | Corto plazo (≤2 años) |

| Adopción de trabajo remoto impulsando las compras de decoración para oficinas en casa | +0.7% | Nacional | Largo plazo (≥4 años) |

| Ciclos de tendencias liderados por redes sociales acelerando la frecuencia de compra | +0.6% | Áreas urbanas | Mediano plazo (2-4 años) |

| Omnicanal + compras AR mejorando la experiencia del cliente | +0.4% | Nacional | Mediano plazo (2-4 años) |

| Preferencias de sostenibilidad impulsando la demanda de decoración ecológica | +0.5% | Nacional | Largo plazo (≥4 años) |

| Fuente: Mordor Intelligence | |||

Envejecimiento del parque habitacional impulsando el gasto en decoración liderado por renovaciones

Más de un tercio de las casas de Estados Unidos tienen ahora más de 30 años, estimulando el gasto tanto en actualizaciones funcionales como en renovaciones interiores. Los presupuestos de renovación cada vez más agrupan el trabajo estructural con mejoras de estilo, ampliando el grupo direccionable para el mercado de decoración del hogar de Estados Unidos. Los minoristas están adaptando los surtidos por región, ya que el Noreste y el Medio Oeste albergan el parque más antiguo. Los volúmenes de permisos de construcción confirman la inversión sostenida en mejoras incluso cuando la construcción nueva se ralentiza. La adopción de servicios de instalación también aumenta porque las casas envejecidas requieren mano de obra especializada para adaptaciones complejas.

Crecimiento en inicios de viviendas unifamiliares y ventas de casas existentes

Los inicios de viviendas alcanzaron 1,5 millones de unidades en diciembre de 2024, su nivel más alto desde febrero de 2024. Cada casa vendida o recién construida desencadena una ola de compras de decoración durante la ocupación temprana. La divergencia regional persiste, pero los flujos de migración saludables hacia el Cinturón del Sol agregan volumen incremental al mercado de decoración del hogar de Estados Unidos. Los datos gubernamentales sobre ventas residenciales muestran que los compradores primerizos asignan mayores participaciones de los presupuestos de mudanza a mobiliario. Los propietarios existentes, alentados por el aumento del patrimonio, continúan renovando interiores mientras permanecen más tiempo.

Adopción de trabajo remoto impulsando las compras de decoración para oficinas en casa

Los datos de la Encuesta de Pulso de Hogares muestran que una participación significativa de empleados trabaja remotamente al menos a tiempo parcial. Este cambio eleva la demanda de escritorios ergonómicos, iluminación de tareas y soluciones acústicas que se adaptan a espacios multifuncionales. La Oficina de Análisis Económico de Estados Unidos reporta una mayor proporción de dólares de consumo personal fluyendo hacia categorías de oficinas en casa. Las pautas gubernamentales de adquisición para mobiliario de oficina están influyendo en las especificaciones residenciales, empujando a los proveedores hacia materiales más verdes y diseños ajustables que se alinean con los estándares de salud laboral.

Ciclos de tendencias liderados por redes sociales acelerando la frecuencia de compra

El contenido de video de formato corto e influencers ahora populariza micro-estilos en semanas, comprimiendo el ciclo de diseño. Los compradores más jóvenes, que dominan el uso de redes sociales, muestran una mayor propensión a reemplazar decoración de pared y textiles después de que emergen tendencias virales. Los datos demográficos del Censo confirman que los hogares de la Generación Z y millennials asignan mayor gasto discrecional a accesorios decorativos. Los minoristas con cadenas de suministro ágiles capturan esta rotación, alimentando una cadencia de venta más rápida en el mercado de decoración del hogar de Estados Unidos. La mayor rotación respalda la expansión de márgenes a pesar de los precios unitarios más bajos.

Análisis de Impacto de las Restricciones

| Restricción | (~) % Impacto en Pronóstico TCCA | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Costos volátiles de insumos de madera y textiles comprimiendo márgenes | -0.5% | Nacional | Corto plazo (≤2 años) |

| Disrupciones globales de la cadena de suministro extendiendo tiempos de entrega | -0.3% | Nacional | Mediano plazo (2-4 años) |

| Tasas hipotecarias en aumento limitando la rotación de viviendas y el gasto | -0.4% | Nacional | Corto plazo (≤2 años) |

| Saturación del mercado urbano restringiendo el crecimiento incremental | -0.2% | Principales áreas metropolitanas | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Costos volátiles de insumos de madera y textiles comprimiendo márgenes

Los futuros de madera oscilaron ampliamente durante 2024, a menudo llevando a los fabricantes de muebles a márgenes brutos reducidos. Los mercados del algodón enfrentaron inestabilidad similar debido a choques climáticos en los principales países productores. Los índices de precios al productor publicados por la Oficina de Estadísticas Laborales capturan estas fluctuaciones [2]Fuente: U.S. Bureau of Labor Statistics, "Producer Price Index by Industry: Wood Kitchen Cabinet and Countertop Manufacturing," bls.gov. Las marcas de nivel medio están más expuestas porque aumentar los precios de lista arriesga la erosión de participación. El cumplimiento con nuevos estándares de estabilidad agrega capas de costo, sin embargo, no cumplirlos limita el acceso al mercado. Esta restricción limita el poder de fijación de precios a corto plazo en el mercado de decoración del hogar de Estados Unidos.

Disrupciones globales de la cadena de suministro extendiendo tiempos de entrega

La escasez de contenedores, congestión portuaria y cierres periódicos de fábricas alargan los ciclos de entrega, especialmente para bienes de caso importados. Los datos comerciales del Censo revelan oscilaciones en los volúmenes de muebles entrantes que hacen eco de estos puntos de estrangulamiento. Los minoristas con inventarios domésticos profundos obtienen una ventaja competitiva, mientras que los modelos de envío directo sufren abandono de carrito vinculado a ventanas de envío extendidas. Los consumidores ahora comienzan las búsquedas de decoración más temprano, factorizando el cumplimiento más largo en los cronogramas de renovación. Los cuellos de botella persistentes podrían moderar el impulso de crecimiento a pesar de la demanda subyacente robusta.

Análisis de Segmentos

Por Tipo de Producto: Los muebles de oficina en casa lideran el crecimiento

Los muebles mantuvieron el 37,22% del tamaño del mercado de decoración del hogar de Estados Unidos en 2024. El subsegmento de muebles de oficina en casa está avanzando a una TCCA del 9,90% hasta 2030 mientras el trabajo remoto se normaliza. La decoración de pared disfruta del atractivo de renovación económica, y la iluminación evoluciona hacia una mezcla de funcionalidad de tareas y declaración de diseño. Los accesorios decorativos atienden compras por impulso fuertemente influenciadas por redes sociales. Los textiles para el hogar, la categoría de menor precio, permiten actualizaciones estacionales rápidas.

La integración entre categorías da forma al merchandising mientras los consumidores buscan estéticas de habitación cohesivas. Los datos de la Oficina de Análisis Económico muestran un aumento en el gasto en muebles agrupados con acentos de decoración. Las características inteligentes como puertos de carga incorporados o iluminación controlada por voz diferencian las ofertas. La sostenibilidad impulsa a los proveedores de pisos a priorizar contenido reciclado y adhesivos de bajo VOC. Los minoristas que aprovechan los servicios de diseño virtual agrupan múltiples categorías para desbloquear tamaños de canasta más altos dentro del mercado de decoración del hogar de Estados Unidos.

Nota: Las participaciones de segmento de todos los segmentos individuales están disponibles con la compra del reporte

Por Material: La sostenibilidad impulsa la innovación en madera

La madera comandó el 42,75% de participación del mercado de decoración del hogar de Estados Unidos en 2024 ya que su calidez y autenticidad resuenan con los compradores. La madera recuperada o de origen certificado es la de crecimiento más rápido a una TCCA del 8,83%, beneficiándose de la mayor conciencia ambiental. Los marcos de metal subrayan estilos minimalistas, mientras que los elementos de vidrio crean espacio percibido en viviendas urbanas. Los textiles de rendimiento abordan la durabilidad para hogares amigables con mascotas y niños.

Los diseños de materiales híbridos-como compuestos de madera-metal-equilibran la estética con la integridad estructural. Los accesorios de piedra y cerámica acumulan participación gracias a las cualidades táctiles alineadas con temas inspirados en la naturaleza. Los plásticos ahora incluyen materias primas recicladas que imitan texturas orgánicas. Los estándares de sostenibilidad certificados por NSF guían las decisiones de compra, particularmente dentro de canales institucionales. Las opciones de materiales expresan cada vez más valores personales dentro del mercado de decoración del hogar de Estados Unidos.

Por Canal de Distribución: El comercio electrónico remodela el panorama minorista

Las tiendas de mejoras para el hogar y muebles mantuvieron el 44,6% de participación del tamaño del mercado de decoración del hogar de Estados Unidos en 2024, aprovechando las experiencias de sala de exhibición y la recogida instantánea. Los canales en línea, sin embargo, se están expandiendo a una TCCA del 10,41% hasta 2030. Las boutiques especializadas en decoración mantienen relevancia de nicho a través de la curación, mientras que los formatos de supermercados apuntan a compradores de accesorios sensibles al precio. Las galerías y artesanos independientes atienden a consumidores que buscan singularidad artesanal.

Las estrategias omnicanal difuminan las fronteras mientras las cadenas que priorizan las tiendas implementan aplicaciones de staging virtual y entrega el mismo día. Las tablas de ventas minoristas de BEA destacan la creciente penetración del comercio electrónico en muebles y enseres del hogar. Las inversiones logísticas se enfocan en servicios de guante blanco que manejan la complejidad de última milla de bienes voluminosos. Las consultas de diseño virtual aceleran la conversión de canasta y fomentan la compra repetida a través del mercado de decoración del hogar de Estados Unidos.

Por Rango de Precios: El segmento premium supera al mercado

Los bienes de mercado masivo representaron el 68,34% del tamaño del mercado de decoración del hogar de Estados Unidos en 2024. Las líneas premium y de lujo, aunque más pequeñas, están creciendo a una TCCA del 7,83%, reflejando el deseo del consumidor por durabilidad, diseño distintivo y credenciales de sostenibilidad creíbles. Las cohortes de mayores ingresos asignan mayores participaciones de presupuesto a piezas duraderas que elevan el valor percibido del hogar.

Los minoristas masivos responden con rangos "bueno-mejor-excelente" que empujan mejoras sin alienar a los compradores de presupuesto. Los materiales ecológicos aparecen en todos los niveles de precio, pero la transparencia y trazabilidad siguen siendo disparadores de compra más fuertes en surtidos premium. Los datos de la Encuesta de Vivienda Americana vinculan valores de propiedad más altos con el gasto por encima del promedio en decoración premium. Los minoristas refinan escaleras de precios para capturar valor incremental en el mercado de decoración del hogar de Estados Unidos.

Por Habitación: La transformación de la oficina en casa se acelera

Las salas de estar comprendieron el 29,6% del tamaño del mercado de decoración del hogar de Estados Unidos en 2024 dada su huella intensiva en muebles. Los espacios de oficina en casa se están escalando rápidamente a una TCCA del 9,1% mientras el trabajo híbrido cementa permanencia. Los dormitorios se mantienen resistentes porque las camas y el almacenamiento son no discrecionales. Las zonas de cocina y comedor ganan participación mientras las tendencias de cocinar en casa perduran más allá del pico pandémico.

Los patrones de compra específicos por habitación informan la profundidad de SKU. Los asientos seccionales con tecnología integrada dominan las áreas de estar. Las mejoras de baño orientadas al bienestar emulan características de spa, mientras que los espacios exteriores absorben inversión en materiales resistentes al clima en medio de cambios climáticos. Los datos del Censo subrayan la variación regional en tamaños de habitación, dando forma a surtidos localizados. Los paquetes de diseño integral para toda la casa impulsan los valores de pedido promedio a través del mercado de decoración del hogar de Estados Unidos.

Análisis Geográfico

El Sur retuvo el liderazgo del mercado de decoración del hogar de Estados Unidos en 2024 con una participación del 33,56%, reflejando una migración interna robusta, vivienda asequible y un clima que favorece los productos de vida al aire libre. Los inicios de vivienda en la región subieron 9,1%, suministrando un flujo constante de demanda de mobiliario [3]Fuente: U.S. Census Bureau, "New Residential Construction February 2025," census.gov. El estilo transicional que mezcla motivos tradicionales con toques modernos resuena fuertemente, mientras que las categorías de patio y porche crecen más rápido que el promedio nacional.

El Oeste registró la TCCA más rápida del 6,12% pronosticada, respaldada por ingresos disponibles impulsados por la tecnología y un ethos de diseño centrado en el flujo interior-exterior. La preferencia por sostenibilidad es más alta aquí, impulsando precios premium para materiales de bajas emisiones. Aunque los inicios de vivienda cayeron 7,7% en 2024, el gasto en renovación de propiedades existentes compensa el impulso de construcción nueva más lento, ayudando al mercado de decoración del hogar de Estados Unidos a expandirse en estados como California y Washington.

El Noreste, aunque más pequeño en volumen, registra los valores de ticket más altos ya que el parque habitacional más antiguo provoca remodelaciones extensas. Los segmentos premium y de lujo disfrutan de fuerte penetración, alentados por mayores ingresos familiares. El Medio Oeste muestra la mayor tasa de propiedad de vivienda en 69,3%, sosteniendo la demanda de mobiliario básico mientras exhibe adopción cautelosa de accesorios impulsados por tendencias. Las reubicaciones de trabajo remoto están redistribuyendo el gasto hacia áreas metropolitanas secundarias en el Oeste Montañoso y Sureste, diversificando los ingresos geográficos dentro del mercado de decoración del hogar de Estados Unidos.

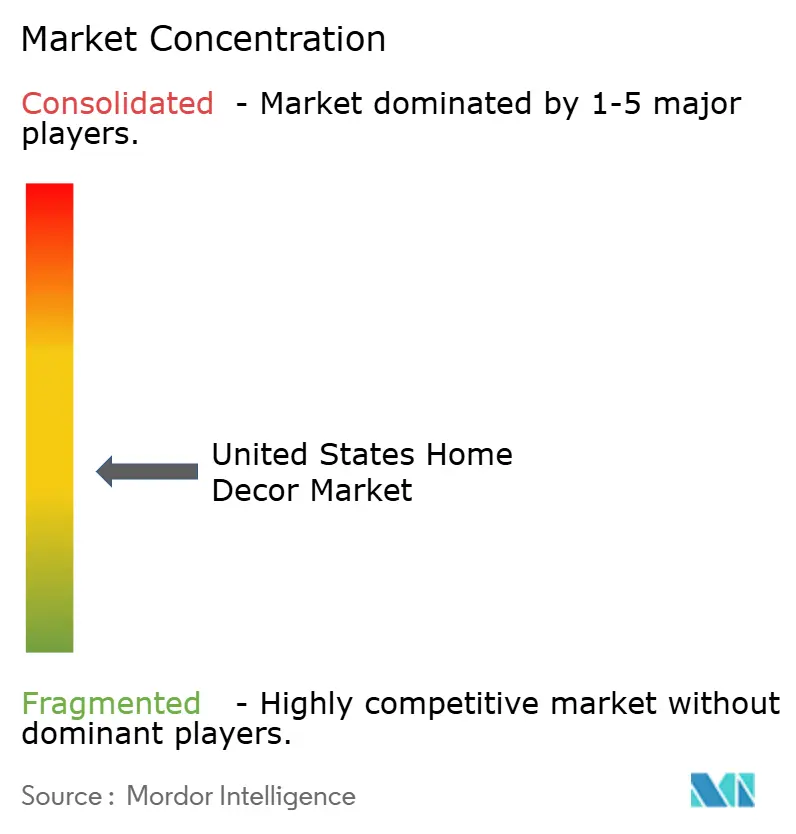

Panorama Competitivo

Los cinco principales minoristas-The Home Depot, Lowe's, IKEA USA, Williams-Sonoma y Wayfair poseen una participación de mercado importante en 2024, dejando amplio espacio para desafiantes enfocados en regiones y nativos digitales. Las ventajas de escala ayudan a los líderes a negociar logística y costos de insumos, sin embargo, las marcas ágiles directas al consumidor ganan participación al enfatizar el abastecimiento transparente y las credenciales ecológicas. Los estándares gubernamentales de adquisición de muebles establecen líneas base para durabilidad y emisiones, dirigiendo la competencia hacia el rendimiento en lugar del precio solamente.

La divergencia estratégica se intensifica. Las cadenas de centros para el hogar construyen ecosistemas de contratistas profesionales, mientras que los especialistas de comercio electrónico se duplican en diseño virtual y cumplimiento rápido. Las empresas conjuntas entre fabricantes y empresas tecnológicas introducen aplicaciones de compra AR que elevan la conversión y reducen las devoluciones. Los hallazgos del Pulso de Hogares del Censo sugieren que los consumidores que compran en múltiples habitaciones gastan más anualmente, promoviendo surtidos que agrupan paquetes de decoración, una tendencia que el mercado de decoración del hogar de Estados Unidos recompensa con márgenes más altos.

Líderes de la Industria de Decoración del Hogar de Estados Unidos

-

The Home Depot Inc.

-

Lowe's Companies Inc.

-

IKEA USA (Ingka Holding)

-

Williams-Sonoma Inc.

-

Wayfair Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Lowe's Companies acordó adquirir Artisan Design Group para expandir las ofertas de diseño-construcción y capturar la demanda de Hágalo-Por-Mí.

- Diciembre 2024: Consortium Brand Partners adquirió Jonathan Adler, fortaleciendo su portafolio de decoración premium para el hogar.

- Octubre 2024: Kirkland's Home formó una asociación con Beyond para revivir Bed Bath and Beyond a través de tiendas a escala de vecindario y un modelo omnicanal.

Alcance del Reporte del Mercado de Decoración del Hogar de Estados Unidos

La decoración del hogar se refiere al arte de mejorar tanto la estética como la funcionalidad del interior y exterior de una casa. Tiene una amplia gama de artículos, como textiles, alfombras, tapetes, muebles de dormitorio y cocina, lámparas, accesorios de iluminación, velas y varios artefactos, cada uno representando distintos segmentos del mercado de decoración del hogar de Estados Unidos.

El reporte de investigación del mercado de decoración del hogar de Estados Unidos está segmentado por producto y canal de distribución. Por producto, el mercado está segmentado en muebles para el hogar, textiles para el hogar, pisos, decoración de pared, iluminación y lámparas, accesorios, y otros productos de decoración para el hogar. Por canal de distribución, el reporte de investigación de mercado está segmentado en supermercados/hipermercados, tiendas especializadas, en línea, y otros canales de distribución. El reporte ofrece el tamaño del mercado de decoración del hogar de Estados Unidos, estadísticas de la industria, y pronósticos en valor de mercado (USD) para todos los segmentos mencionados anteriormente.

| Muebles |

| Textiles para el Hogar |

| Pisos y Alfombras |

| Decoración de Pared (Pinturas, Papeles Tapiz) |

| Accesorios de Iluminación |

| Accesorios Decorativos (Jarrones, Velas, Relojes) |

| Madera |

| Metal |

| Textil |

| Vidrio |

| Plástico y Otros Sintéticos |

| Piedra y Cerámica |

| Tiendas de Mejoras para el Hogar y Muebles |

| Tiendas Especializadas en Decoración |

| Supermercados e Hipermercados |

| En Línea / Comercio Electrónico |

| Otros (Boutiques, Galerías de Arte) |

| Masivo |

| Premium / Lujo |

| Sala de Estar |

| Dormitorio |

| Cocina y Comedor |

| Baño |

| Oficina en Casa |

| Exterior y Patio |

| Noreste |

| Medio Oeste |

| Sur |

| Oeste |

| Por Tipo de Producto | Muebles |

| Textiles para el Hogar | |

| Pisos y Alfombras | |

| Decoración de Pared (Pinturas, Papeles Tapiz) | |

| Accesorios de Iluminación | |

| Accesorios Decorativos (Jarrones, Velas, Relojes) | |

| Por Material | Madera |

| Metal | |

| Textil | |

| Vidrio | |

| Plástico y Otros Sintéticos | |

| Piedra y Cerámica | |

| Por Canal de Distribución | Tiendas de Mejoras para el Hogar y Muebles |

| Tiendas Especializadas en Decoración | |

| Supermercados e Hipermercados | |

| En Línea / Comercio Electrónico | |

| Otros (Boutiques, Galerías de Arte) | |

| Por Rango de Precios | Masivo |

| Premium / Lujo | |

| Por Habitación | Sala de Estar |

| Dormitorio | |

| Cocina y Comedor | |

| Baño | |

| Oficina en Casa | |

| Exterior y Patio | |

| Por Región (Estados Unidos) | Noreste |

| Medio Oeste | |

| Sur | |

| Oeste |

Preguntas Clave Respondidas en el Reporte

¿Cuál es el valor actual del mercado de decoración del hogar de Estados Unidos?

El tamaño del mercado de decoración del hogar de Estados Unidos se sitúa en USD 215,2 mil millones en 2025 y se proyecta que alcance USD 263,21 mil millones para 2030.

¿Qué categoría de producto está creciendo más rápido?

Los muebles de oficina en casa se están expandiendo a una TCCA del 9,90% de 2025 a 2030, superando a todos los otros tipos de productos dentro del mercado de decoración del hogar de Estados Unidos.

¿Por qué es el Sur el mercado regional más grande?

La migración poblacional, construcción de viviendas robusta y preferencias de vida al aire libre le dan al Sur el 33,56% de los ingresos del mercado en 2024.

¿Cómo están afectando los problemas de la cadena de suministro los tiempos de entrega?

La congestión portuaria y la escasez de contenedores continúan alargando los tiempos de entrega, llevando a los minoristas a aumentar los amortiguadores de inventario doméstico.

¿Qué materiales están favoreciendo los consumidores por sostenibilidad?

Los productos de madera recuperada y certificada están creciendo a una TCCA del 8,83%, reflejando mayor conciencia ambiental entre los compradores estadounidenses.

Última actualización de la página el: