Tamaño y Participación del Mercado de Gestión Inteligente del Agua

Análisis del Mercado de Gestión Inteligente del Agua por Mordor Intelligence

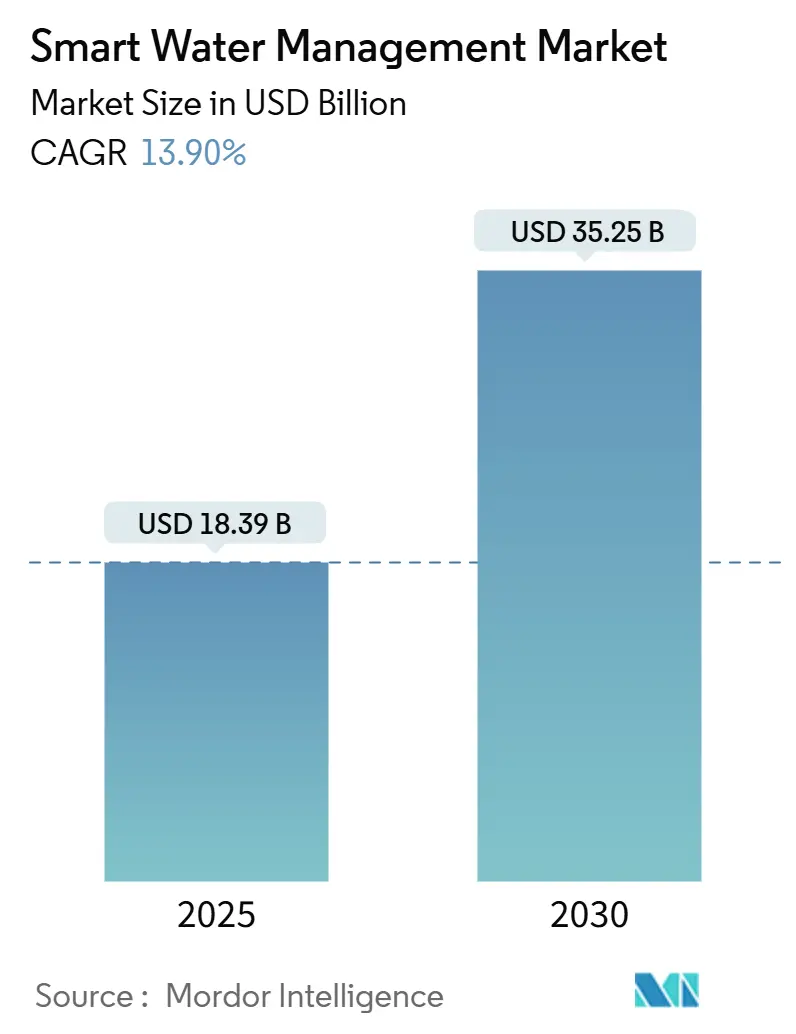

El tamaño del mercado de gestión inteligente del agua se estima en 18.39 mil millones de USD en 2025 y se prevé que alcance los 35.25 mil millones de USD para 2030, avanzando a una TCAC del 13,9% durante el período. La rápida expansión refleja el cambio de las empresas de servicios públicos desde la reducción incremental de fugas hacia programas de eficiencia basados en datos que contrarrestan el creciente estrés hídrico y mandatos ambientales más estrictos. Las empresas de servicios públicos ahora favorecen plataformas integradas de monitoreo, análisis y control que transforman las redes de distribución heredadas en sistemas predictivos y auto-optimizados. El impulso de inversión se ve reforzado por la maduración de la conectividad LPWAN, aplicaciones probadas de gemelos digitales y paquetes sustanciales de estímulo gubernamental que destinan fondos para infraestructura hídrica digital. Los marcos tradicionales de medición y SCADA, una vez considerados adecuados, están dando paso por tanto a arquitecturas integrales habilitadas por la nube que pueden documentar mejoras medibles en el rendimiento.

Puntos Clave del Informe

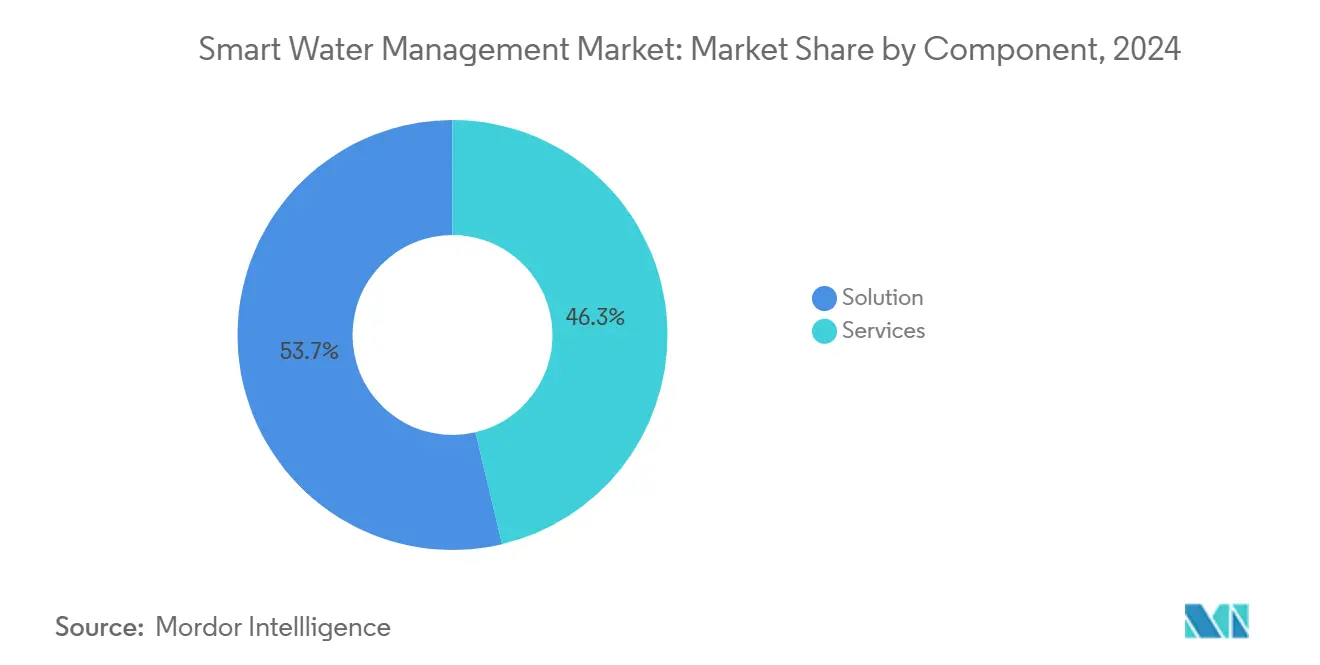

- Por componente, las soluciones representaron el 53,7% de los ingresos en 2024; los servicios registran el crecimiento más rápido con una TCAC del 16,2% hasta 2030.

- Por usuario final, el segmento residencial mantuvo el 47,2% de la participación del mercado de gestión inteligente del agua en 2024 y está en camino de una TCAC del 14,3% hasta 2030.

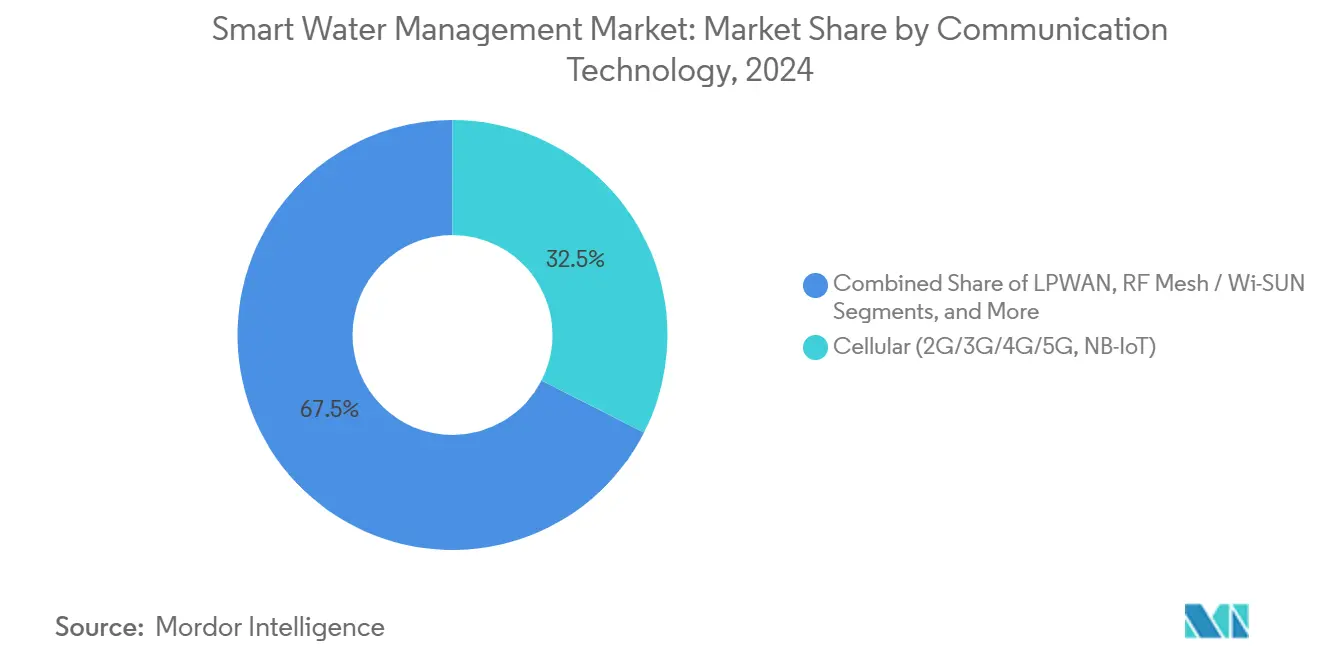

- Por tecnología de comunicación, las redes celulares mantuvieron el 32,5% del tamaño del mercado de gestión inteligente del agua en 2024, mientras que LPWAN se está expandiendo a una TCAC del 15,7%.

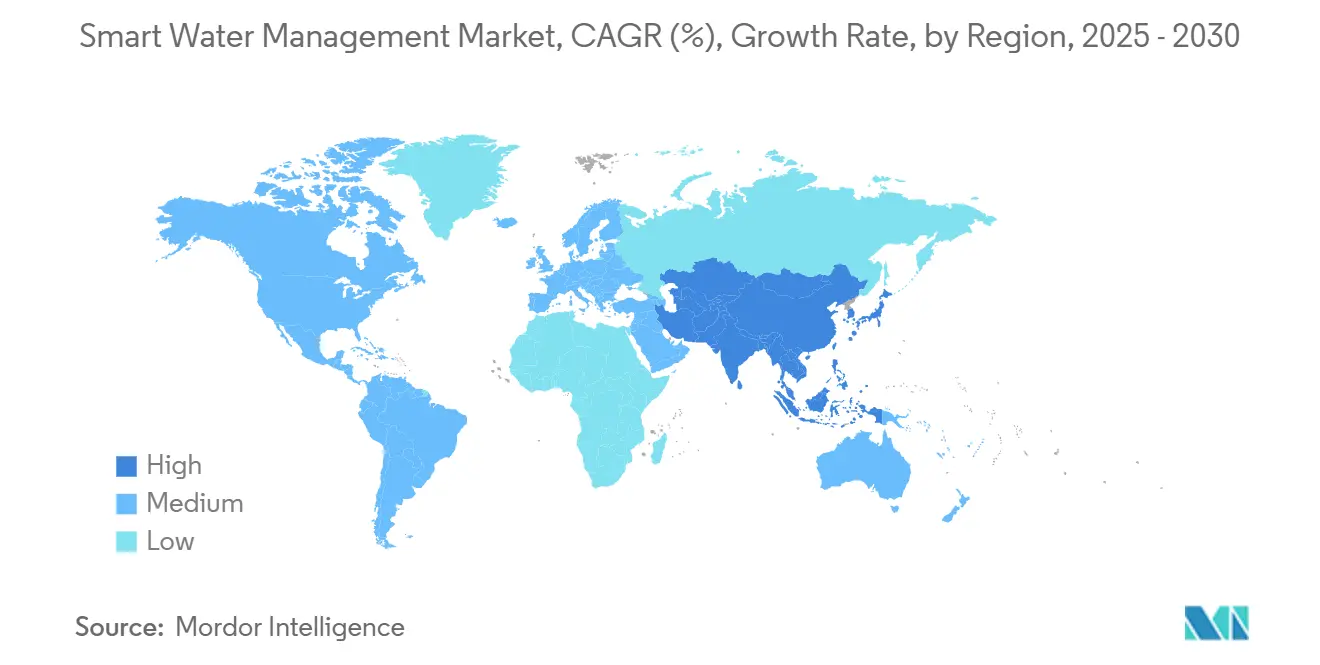

- Por geografía, América del Norte lideró con una participación de ingresos del 27,9% en 2024; APAC representa la región de crecimiento más rápido con una TCAC del 14,3% hasta 2030.

Tendencias e Insights del Mercado Global de Gestión Inteligente del Agua

Análisis de Impacto de Impulsores

| Impulsor | (~) % de Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente necesidad de gestionar la demanda mundial creciente de agua | +3.2% | Global con impacto agudo en MENA y oeste de EE.UU. | Largo plazo (≥ 4 años) |

| Presión creciente para reducir pérdidas de Agua No Facturada | +2.8% | Europa y América del Norte | Mediano plazo (2-4 años) |

| Mandatos gubernamentales de ciudades inteligentes y sostenibilidad | +2.5% | América del Norte, UE, mercados centrales de Asia-Pacífico | Mediano plazo (2-4 años) |

| Adopción rápida de conectividad LPWAN | +2.1% | Europa y APAC | Corto plazo (≤ 2 años) |

| Plataformas de gemelos digitales para fallas predictivas de tuberías | +1.8% | América del Norte, Europa del Norte, Asia-Pacífico desarrollado | Largo plazo (≥ 4 años) |

| Fondos de estímulo de EE.UU. y UE para agua digital | +1.4% | América del Norte y UE | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Creciente Necesidad de Gestionar la Demanda Mundial Creciente de Agua

Los ciclos severos de sequía empujan a las empresas de servicios públicos a tratar la optimización del consumo en tiempo real como infraestructura crítica. Francia registró déficits de precipitación del 30% en 2025, provocando restricciones de uso en 14 departamentos-más del doble del conteo de 2024. Greater Lyon respondió instalando 5,500 sensores de fugas y 10,000 medidores conectados, ahorrando 33,000 m³ por día.[1]Veolia, "Veolia Environnement Press Releases," veolia.comSourceEstos resultados subrayan cómo el análisis predictivo convierte la conservación desde mensajes públicos en equilibrio verificable de oferta-demanda. Las regiones con escasez crónica, especialmente el oeste de EE.UU. y partes del Mediterráneo, ahora consideran las plataformas de agua digital como prerrequisitos para la continuidad del servicio, consolidando la demanda a largo plazo para el mercado de gestión inteligente del agua.

Presión Creciente para Reducir Pérdidas de Agua No Facturada (ANF)

El escrutinio regulatorio creciente convierte la reducción de ANF en una métrica de supervivencia para las empresas de servicios públicos. Las empresas de servicios públicos del Condado de Orange recuperaron más de 4 millones de USD anuales después de despliegues de medidores inteligentes, mientras que Jacksonville identificó mil millones de galones de pérdidas previamente no detectadas. En Europa, ciertas redes francesas aún pierden más del 50% del agua transportada, activando plazos de cumplimiento.[2]Le Monde, "Les fuites d'eau en France," lemonde.frSource Los sistemas habilitados por IA como el SIWA Leak Finder de Siemens ayudaron a VA SYD de Suecia a reducir ANF del 10% al 8%, probando retornos operacionales inmediatos. Las penalizaciones financieras y estructuras tarifarias basadas en rendimiento hacen que la adopción de análisis de fugas sea no discrecional, impulsando la expansión constante del mercado de gestión inteligente del agua.

Mandatos Gubernamentales de Ciudades Inteligentes y Sostenibilidad

Las políticas obligan cada vez más a los municipios a incorporar infraestructura hídrica digital antes de recibir financiamiento público. El Ministerio de Tierras, Infraestructura, Transporte y Turismo de Japón (MLIT) incorporó criterios de agua inteligente en su Catálogo de Tecnología DX, remodelando las normas de adquisición. Las prefecturas incluyendo Tokushima, Wakayama y Kumamoto han lanzado pilotos coordinados de medidores residenciales, confirmando impulso de arriba hacia abajo. Directivas comparables en la UE vinculan las licencias operativas a ganancias cuantificadas de eficiencia. Al convertir las actualizaciones digitales de opcionales a obligatorias, los reguladores acortan los ciclos de adopción y amplían el mercado global de gestión inteligente del agua.

Adopción Rápida de Conectividad LPWAN (LoRaWAN, NB-IoT)

Los avances en LPWAN sustentan despliegues de medición a gran escala y bajo consumo energético. SUEZ y Vodafone apuntan a conectar 2 millones de medidores vía NB-IoT para 2030, eliminando la necesidad de las empresas de servicios públicos de construir redes privadas.[3]SUEZ Group, "SUEZ and Vodafone partnership announcement," suez.comSudáfrica planea monitorear 15 millones de medidores a través de Sigfox, validando la escalabilidad a nivel nacional de LPWAN. Las vidas útiles de baterías que exceden 15 años y la penetración profunda en interiores reducen los costos de propiedad durante la vida útil, dando a LPWAN una ventaja convincente sobre opciones celulares de alto ancho de banda y ampliando su papel dentro del mercado de gestión inteligente del agua.

Análisis de Impacto de Restricciones

| Restricción | (~)% de Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Naturaleza intensiva en capital de medidores y actualizaciones de red | -2.10% | Mercados en desarrollo más expuestos | Mediano plazo (2-4 años) |

| Brechas de interoperabilidad entre sistemas OT/IT heredados | -1.80% | América del Norte y Europa | Largo plazo (≥ 4 años) |

| Vulnerabilidades de ciberseguridad en redes hídricas convergidas | -1.50% | Global | Corto plazo (≤ 2 años) |

| Inflación de costos impulsada por aranceles para componentes IoT | -1.20% | EE.UU. y UE | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Naturaleza Intensiva en Capital de Medidores y Actualizaciones de Red

Los despliegues de agua inteligente a escala completa requieren gastos de capital sustanciales que pueden exceder la capacidad de endeudamiento de empresas de servicios públicos más pequeñas. Thames Water firmó un marco de 50 millones de GBP para desplegar 1 millón de medidores inteligentes para 2030, ilustrando el gasto inicial necesario para cobertura amplia. Donde las sensibilidades políticas mantienen las tarifas bajas, los períodos largos de recuperación dificultan las aprobaciones del directorio, particularmente en economías emergentes que carecen de financiamiento concesional. Estas restricciones presupuestarias fragmentan las tasas de adopción y atemperan el crecimiento a corto plazo del mercado de gestión inteligente del agua.

Brechas de Interoperabilidad Entre Sistemas OT/IT Heredados

Las empresas de servicios públicos que operan instalaciones SCADA de décadas enfrentan opciones costosas de reemplazo completo o soluciones de middleware al integrar plataformas IoT. Los protocolos de proveedores mixtos crean dependencia y elevan las facturas de soporte durante la vida útil, estancando los ciclos de adquisición. La complejidad de integración es especialmente aguda en empresas de servicios públicos de América del Norte y Europa con extensas inversiones hundidas, agregando primas de riesgo que ralentizan la trayectoria de expansión del mercado de gestión inteligente del agua.

Análisis de Segmentos

Por Componente: Las Soluciones Dominan la Consolidación de Plataformas

Las soluciones mantuvieron el 53,7% de los ingresos en 2024 mientras las empresas de servicios públicos gravitaron hacia suites unificadas que abarcan medición, detección de fugas, análisis y control. Los servicios profesionales, servicios gestionados y contratos basados en resultados ahora crecen a una TCAC del 16,2% porque las empresas de servicios públicos se dan cuenta de que el valor de la tecnología solo se materializa cuando se incorporan habilidades de ciencia de datos y gestión del cambio. Los módulos de gestión de activos empresariales se integran con motores de modelado hidráulico para predecir fallas de tuberías mucho antes de fugas visibles, reduciendo el gasto de reparaciones de emergencia. El monitoreo de redes de distribución superpone análisis geoespaciales sobre datos SCADA, permitiendo a los operadores priorizar proyectos de capital según puntajes de riesgo en lugar de solo edad.

Las hojas de ruta de proveedores convergen alrededor de arquitecturas nativas de la nube que soportan mercados de aplicaciones y personalización de código bajo, lo que reduce el costo futuro de integración. Como resultado, el mercado de gestión inteligente del agua ve empresas de servicios públicos negociando acuerdos de plataforma multi-año que agrupan licencias con mejoras operacionales garantizadas. Los operadores más pequeños adoptan servicios gestionados para compensar la escasez de talento, mientras que las contrapartes más grandes co-desarrollan algoritmos con proveedores para proteger ventajas de propiedad intelectual. Estas tendencias consolidan las soluciones como el ancla económica del mercado de gestión inteligente del agua.

Por Usuario Final: El Segmento Residencial Impulsa la Adopción y el Crecimiento

El segmento residencial capturó el 47,2% de los ingresos en 2024 y se está expandiendo a una TCAC del 14,3% respaldado por programas masivos de medidores inteligentes. Las instalaciones estandarizadas de medidores domésticos permiten a las empresas de servicios públicos amortizar los costos de despliegue rápidamente, acelerando los despliegues en distritos urbanos densos. Los pilotos coordinados de Japón que abarcan Tokushima, Kumamoto y Kyoto destacan el compromiso a nivel nacional con la optimización de la demanda doméstica. Los precios dinámicos habilitados por datos de intervalo ayudan a cambiar el consumo lejos de las horas pico, reduciendo costos de tratamiento y bombeo.

Los usuarios comerciales e industriales empujan a los proveedores hacia análisis granulares que comparan instalaciones contra sitios pares, informando divulgaciones ESG corporativas. Los campus de servicios públicos adoptan gemelos digitales para predecir desbordamientos de alcantarillado durante eventos de tormenta, desbloqueando descuentos de seguros. Estos requisitos diversos amplían los flujos de ingresos de servicios y refuerzan la centralidad de la cohorte residencial dentro del mercado de gestión inteligente del agua.

Por Tecnología de Comunicación: El Liderazgo Celular Enfrenta el Desafío LPWAN

La tecnología celular, incluyendo NB-IoT, comandó el 32,5% de los ingresos de 2024, aprovechando torres ubicuas y QoS probado para telemetría crítica. El tamaño del mercado de gestión inteligente del agua para redes celulares se proyecta que crezca constantemente pero ceda participación relativa mientras la adopción de LPWAN se acelera. LoRaWAN y Sigfox, registrando una TCAC del 15,7%, superan en vida útil de batería y costo de módulo, haciéndolos ideales para medidores remotos e instalaciones enterradas donde las visitas de mantenimiento son costosas. La malla RF permanece favorecida para redes de campus confinadas que necesitan baja latencia, mientras que el enlace satelital asegura datos de embalses aislados y tuberías del desierto.

Las elecciones de tecnología ahora dependen de la economía durante la vida útil más que del rendimiento bruto. Las empresas de servicios públicos a menudo despliegan arquitecturas híbridas, ejecutando medidores NB-IoT en el centro y LoRaWAN en suburbios para optimizar el costo total de propiedad. Los ecosistemas de proveedores maduran en consecuencia; por ejemplo, Actility se asocia con fabricantes de medidores para precargar firmware LoRaWAN, recortando cronogramas de integración. Esta diversificación remodela los patrones de gasto en conectividad dentro del mercado de gestión inteligente del agua.

Nota: Las participaciones de segmento de todos los segmentos individuales están disponibles con la compra del informe

Análisis Geográfico

América del Norte generó el 27,9% de los ingresos de 2024, las grandes empresas de servicios públicos municipales emiten rápidamente licitaciones para gestión de datos de medidores, análisis de borde y endurecimiento de ciberseguridad. El plan de Schneider Electric de inyectar 700 millones de USD en instalaciones de EE.UU. para 2027 refleja expectativas de tuberías de adquisición sostenidas. Las provincias de las praderas de Canadá aceleran análisis de fugas para contrarrestar retiros impulsados por irrigación, mientras que los estados del norte de México pilotean redes LPWAN para reducir robo y conexiones ilegales. Las redes de telecomunicaciones maduras y una base profunda de integradores minimizan el riesgo de despliegue, reforzando el liderazgo regional en el mercado de gestión inteligente del agua.

APAC es el territorio de crecimiento más rápido con una TCAC del 14,3%, impulsado por el mandato de China de que cada ciudad inteligente de nivel nacional incluya supervisión hídrica digital integral. Las subvenciones provinciales subsidian plataformas en la nube que vinculan modelos de drenaje urbano con alimentaciones de lluvia en tiempo real, mezclando prevención de inundaciones con gestión de consumo. El catálogo MLIT de Japón codifica puntos de referencia de rendimiento, asegurando que los fondos fluyan solo a empresas de servicios públicos que desplieguen pilas de medidor a análisis interoperables. Australia aumenta la dependencia de desalinización y por tanto valora la detección temprana de fugas para reducir la intensidad energética, mientras que India despliega medidores prepagos en Madhya Pradesh propenso a sequías bajo asociaciones público-privadas. Este mosaico de políticas mantiene el mercado de gestión inteligente del agua en una trayectoria acelerada en APAC.

Panorama Competitivo

El ecosistema de proveedores está moderadamente concentrado. Los incumbentes como Xylem, Itron, ABB, Siemens y Schneider Electric aprovechan flotas de servicio globales y conjuntos de productos diversificados para asegurar contratos multi-año. La adquisición sigue siendo su camino preferido para expansión de capacidades: Badger Meter compró SmartCover por 185 millones de USD, incorporando monitoreo de alcantarillado en su suite BlueEdge badgermeter.com, mientras que Xylem tomó una participación mayoritaria en Idrica para profundizar ofertas de análisis. Estos movimientos elevan la amplitud de la plataforma y aumentan los costos de cambio de clientes, consolidando participación dentro del mercado de gestión inteligente del agua.

Mientras tanto, desafiantes que priorizan IA como FIDO AI, SewerAI y Kando han asegurado rondas de financiamiento entre 10 millones y 15 millones de USD, reflejando convicción de inversionistas de que los modelos de aprendizaje automático redefinirán la detección de fugas e inteligencia de aguas residuales. Sus algoritmos nativos de la nube detectan anomalías acústicas o firmas químicas que el hardware heredado no detecta, permitiendo a las empresas de servicios públicos prevenir rupturas antes de interrupciones de servicio. Las asociaciones conectan incumbentes y disruptores: Siemens colabora con KETOS para incorporar datos de sensores provenientes de robótica en su plataforma SIMATIC, combinando profundidad operacional con sofisticación analítica.

Líderes de la Industria de Gestión Inteligente del Agua

-

Xylem Inc. (incl. Sensus)

-

Itron Inc.

-

ABB Ltd.

-

ABB Ltd.

-

Schneider Electric SE (+AVEVA)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Veolia adquirió la participación restante del 30% de CDPQ en Water Technologies and Solutions por 1.75 mil millones de USD, apuntando a 90 millones de EUR en sinergias adicionales para 2027.

- Abril 2022: Global Omnium, Telefónica Tech y Google Cloud formaron una alianza de IA para monitorear las praderas de Posidonia del Mediterráneo y optimizar operaciones de servicios públicos.

- Marzo 2025: Daupler recaudó 15 millones de USD en financiamiento Serie B liderado por Aqualateral para automatizar la respuesta a incidentes para empresas de servicios públicos.

- Marzo 2025: LeakZon aseguró 5 millones de USD en capital Serie A de Peal Holdings para expandir su plataforma de análisis de fugas WEAD al mercado estadounidense.

Alcance del Informe del Mercado Global de Gestión Inteligente del Agua

La gestión inteligente del agua es una tecnología que recopila, comparte y analiza datos de equipos y redes de agua. Los gerentes de agua la utilizan para encontrar fugas, reducir el uso de energía, conservar agua, predecir fallas de equipos y garantizar el cumplimiento regulatorio.

El mercado de gestión inteligente del agua está segmentado por tipo (solución (gestión de activos, monitoreo de red de distribución, SCADA, gestión de datos de medidores, análisis), servicios (servicios gestionados/servicios profesionales)), vertical de usuario final (residencial, comercial e industrial), y geografía (América del Norte, Europa, Asia-Pacífico, América Latina, y Medio Oriente y África). Los tamaños y pronósticos del mercado se proporcionan en términos de valor en USD para todos los segmentos mencionados.

| Por Solución | Gestión de Activos Empresariales |

| Monitoreo de Red de Distribución | |

| Control Supervisorio y Adquisición de Datos (SCADA) | |

| Gestión de Datos de Medidores (MDM) | |

| Análisis | |

| Otras Soluciones | |

| Por Servicios | Servicios Profesionales |

| Servicios Gestionados |

| Residencial |

| Comercial |

| Industrial / Servicios Públicos |

| Celular (2G/3G/4G/5G, NB-IoT) |

| LPWAN (LoRaWAN, Sigfox) |

| RF Mesh / Wi-SUN |

| Satelital y Otros |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| Corea del Sur | ||

| India | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudita |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Nigeria | ||

| Egipto | ||

| Resto de África | ||

| Por Componente | Por Solución | Gestión de Activos Empresariales | |

| Monitoreo de Red de Distribución | |||

| Control Supervisorio y Adquisición de Datos (SCADA) | |||

| Gestión de Datos de Medidores (MDM) | |||

| Análisis | |||

| Otras Soluciones | |||

| Por Servicios | Servicios Profesionales | ||

| Servicios Gestionados | |||

| Por Usuario Final | Residencial | ||

| Comercial | |||

| Industrial / Servicios Públicos | |||

| Por Tecnología de Comunicación | Celular (2G/3G/4G/5G, NB-IoT) | ||

| LPWAN (LoRaWAN, Sigfox) | |||

| RF Mesh / Wi-SUN | |||

| Satelital y Otros | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| Italia | |||

| España | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| Corea del Sur | |||

| India | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudita | |

| Emiratos Árabes Unidos | |||

| Turquía | |||

| Resto del Medio Oriente | |||

| África | Sudáfrica | ||

| Nigeria | |||

| Egipto | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de gestión inteligente del agua?

El mercado está valorado en 18.39 mil millones de USD en 2025 y se proyecta que alcance 35.25 mil millones de USD para 2030.

¿Qué segmento de componente crece más rápido?

Los servicios, que abarcan ofertas profesionales y gestionadas, se pronostica que se expandan a una TCAC del 16,2% hasta 2030.

¿Por qué las empresas de servicios públicos están adoptando LPWAN para medición de agua?

LPWAN ofrece vida útil de batería de 15 años y fuerte penetración de señal, reduciendo costos operativos durante la vida útil comparado con opciones celulares de alto ancho de banda.

¿Qué región lidera en ingresos y cuál región crece más rápido?

América del Norte lidera con una participación del 27,9% en 2024, mientras que APAC registra el crecimiento más rápido con una TCAC del 14,3%.

Última actualización de la página el: